摘要:與更廣泛的DeFi 生態系統相比,隨著第四季度期權協議吸引了更高的TVL 增長率,基於期權的協議的採用開始迅速變化。 2022 年是一個火熱的開始。今年第一周,整個加密貨幣市值下降了-11%。 DeFi 的前100 名代幣下降幅度更大,為-12%。然而,DeFi 中有一個子行業在2022 …

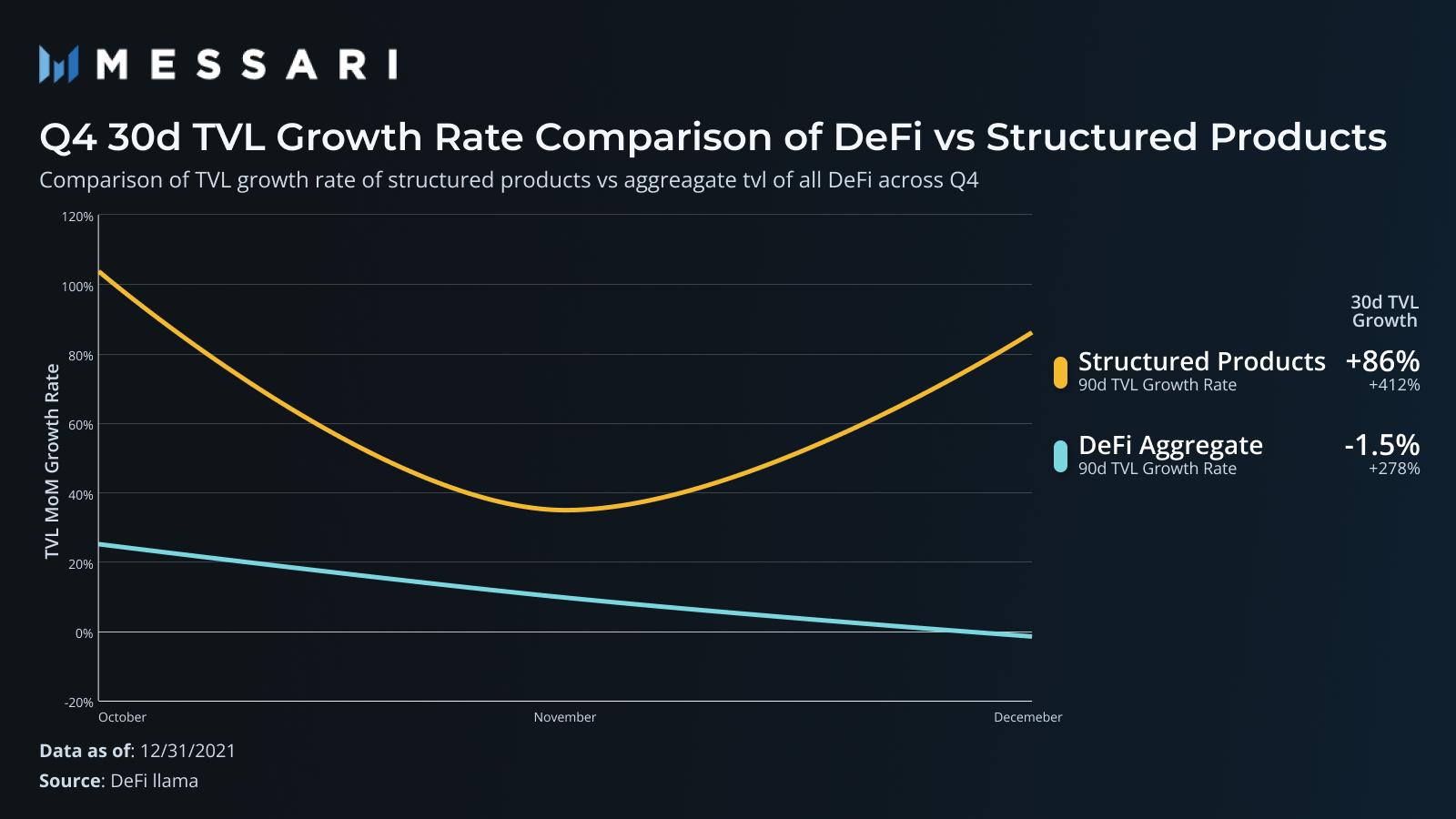

與更廣泛的DeFi 生態系統相比,隨著第四季度期權協議吸引了更高的TVL 增長率,基於期權的協議的採用開始迅速變化。

2022 年是一個火熱的開始。今年第一周,整個加密貨幣市值下降了-11%。 DeFi 的前100 名代幣下降幅度更大,為-12%。然而,DeFi 中有一個子行業在2022 年表現異常出色——期權。期權協議非但沒有下跌,反而大幅跑贏大市,今年年初市值總計上漲66%。

真是一種迎接新年的方式。

今年到目前為止,期權協議能夠顯著超過加密市場的部分原因與起點有關。與其他DeFi 協議相比,期權協議的價格相對較低。例如,Ribbon Finance 在本季度末的流通市值低於1 億美元,市銷率是2 倍。 Uniswap、Yearn 和其他公司的流通市值與銷售額的比率約為4 倍。與其他DeFi 行業相比,價格差異的大部分原因與鏈上期權採用相對緩慢有關。

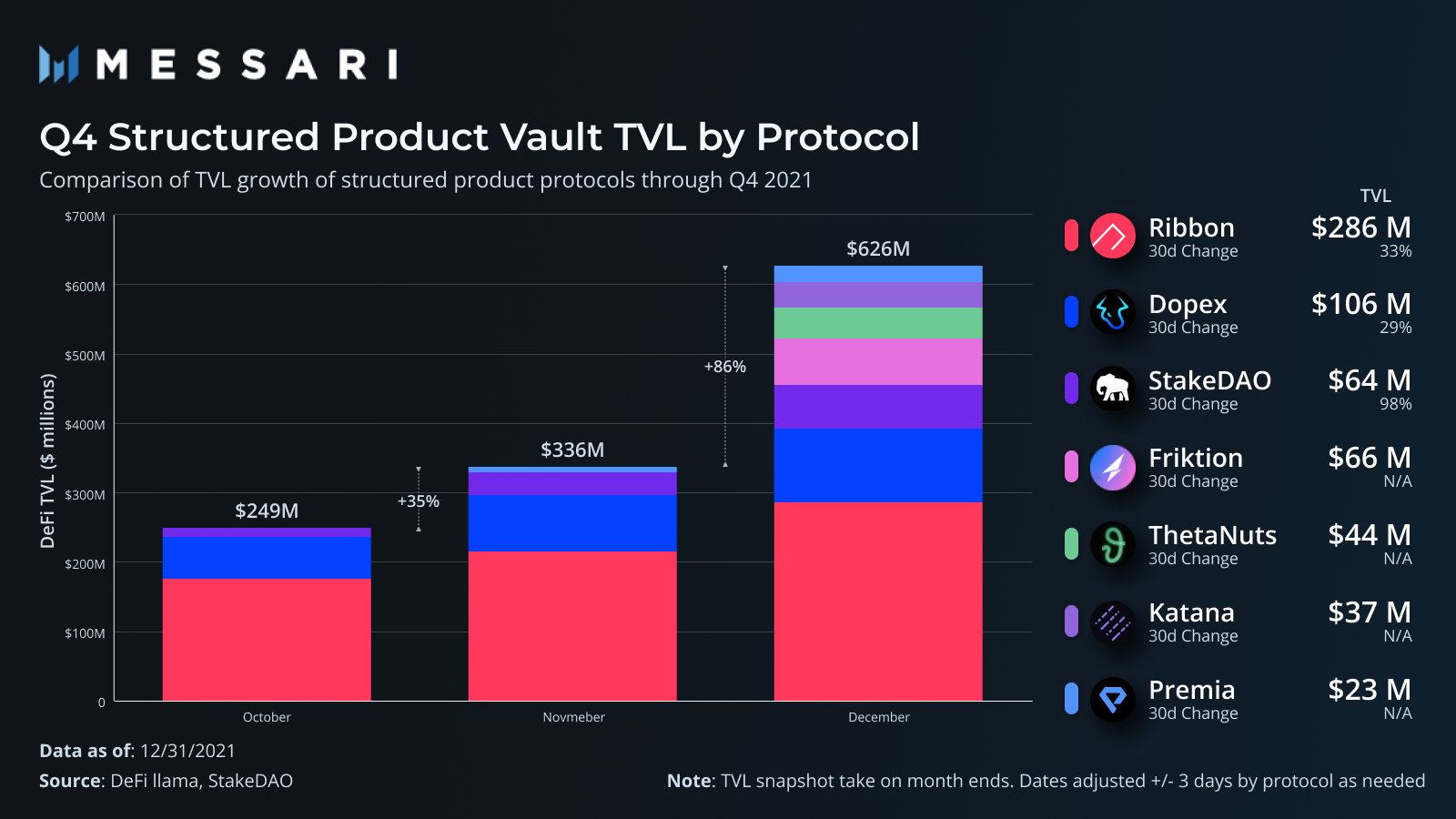

然而,最初的緩慢採用已經讓步於強勁的增長。到第四季度,期權協議的TVL 增長率顯著超過了更廣泛的DeFi。

12 月,期權協議的TVL 增長了86%,而整個DeFi TVL 實際上收縮了-1.5%。在整個季度中,期權協議將TVL 擴大了412%,而DeFi TVL 增長了278%。

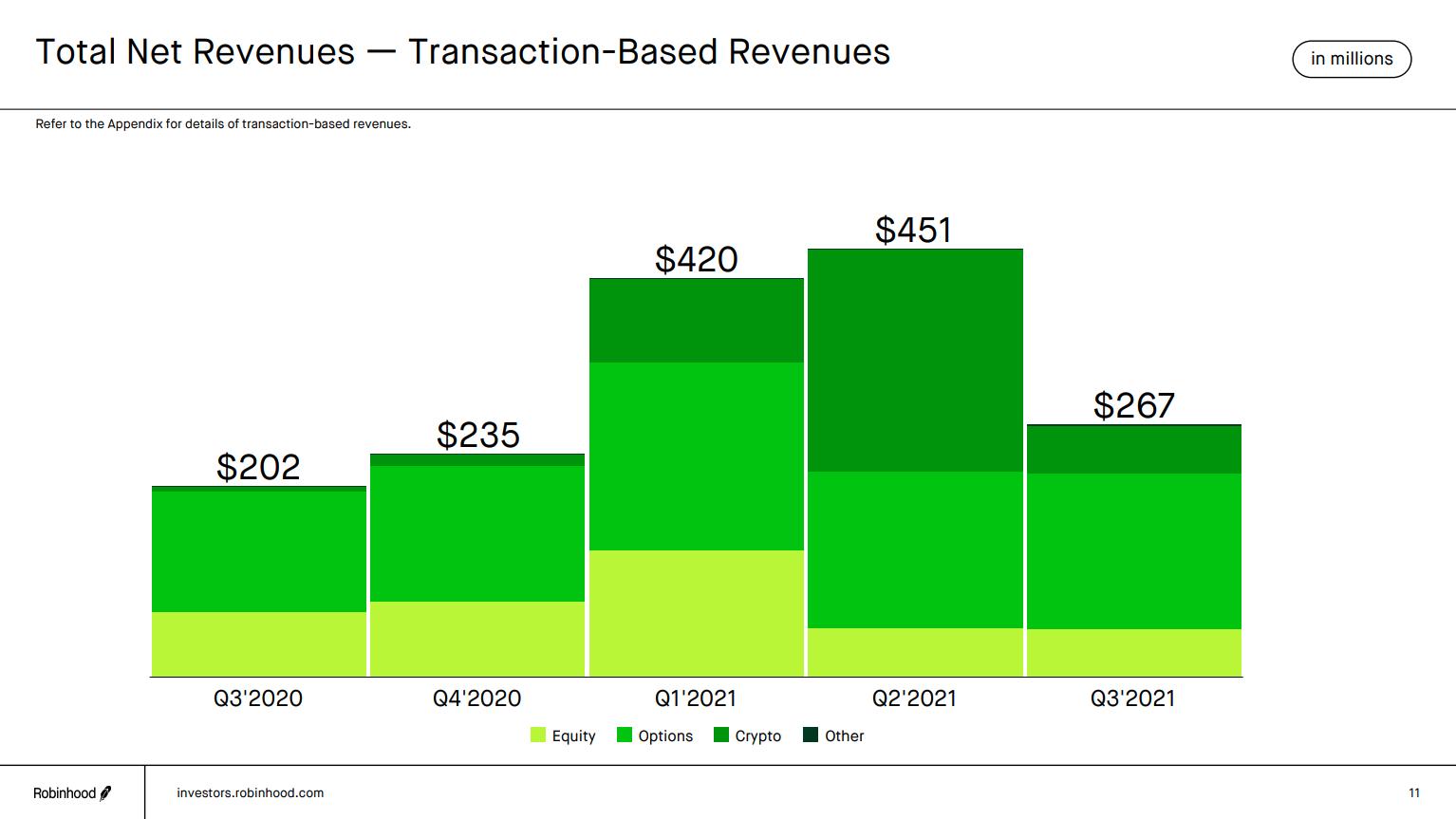

期權協議的相對強勁增長,但與傳統金融相比仍遠未達到採用水平。說期權是傳統金融中的一個巨大市場是輕描淡寫的。期權在現代金融中發揮著重要作用,被做市商、對沖基金一直使用到零售交易者。放大零售期權交易市場,Robinhood 第三季度45% 的收入來自其平台上的期權交易。

事實證明,對於Robinhood 來說,期權既受歡迎又有利可圖,他的用戶群與普通加密用戶最相似。 Robinhood 每月大約1900 萬活躍用戶為該平台創造了6.56 億美元的年收入。

憑藉如此巨大的利潤潛力和與零售交易者的產品一致性,哪些協議和生態系統在佔領這個市場方面處於領先地位?

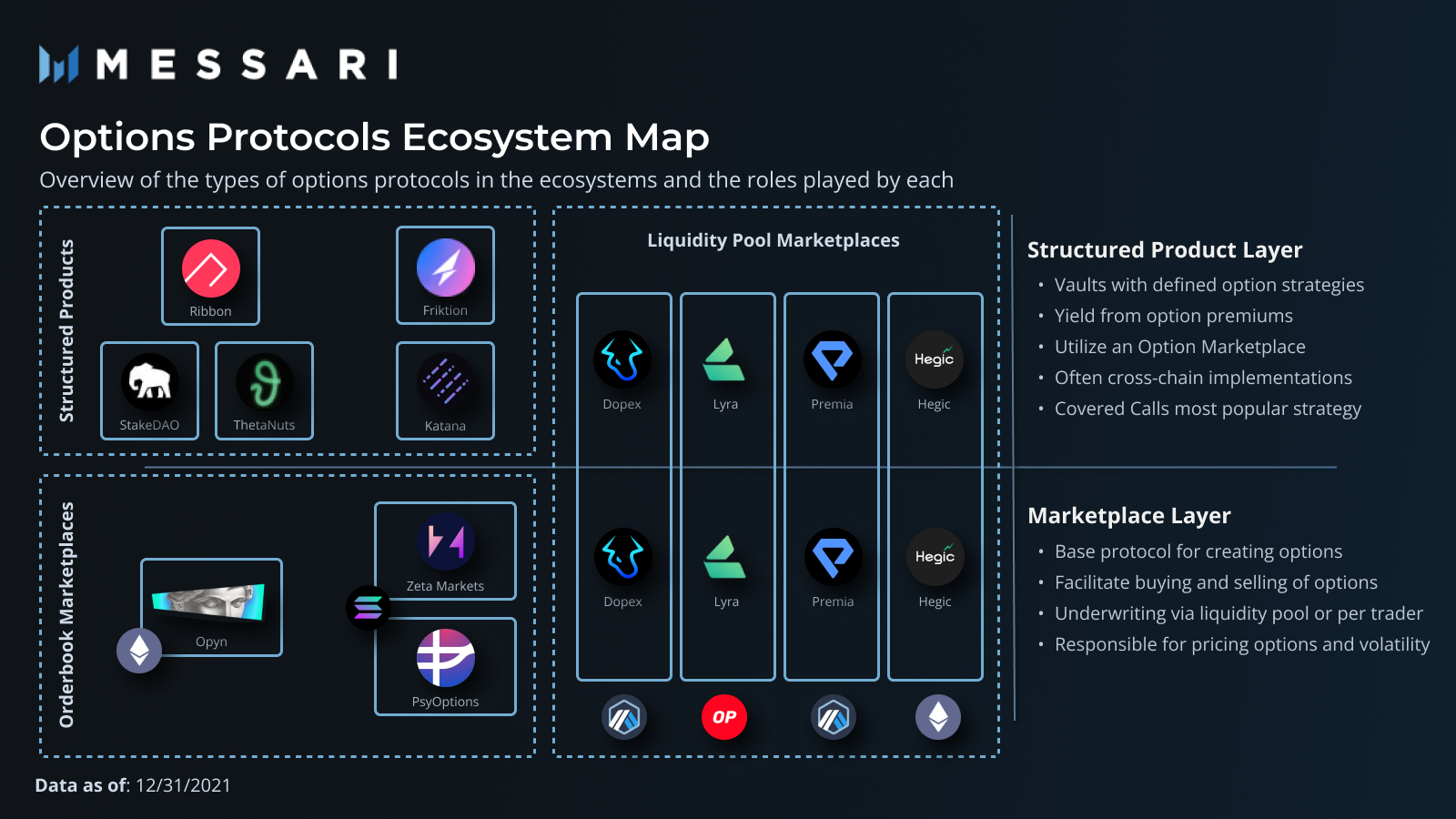

讓我們首先分解期權領域的不同類型的協議。

期權生態系統概述

鏈上期權協議主要由兩種類型的協議組成。期權市場和結構化產品。市場是創建實際期權合約並促進期權買賣的協議。承銷每個期權的流動性傳統上可以來自個人用戶用存入的資金寫入期權或來自被動流動性池。 Opyn、PsyOptions 和Zeta 市場等協議都在傳統的訂單簿樣式下運行,而Dopex、Lyra、Premia 和Hegic 等大多數其他期權市場協議都使用流動性池方法。

結構化產品協議位於期權市場之上,並為用戶提供存入資金的金庫。每個金庫都執行定義的基於期權的收益策略,將復雜的定價和風險管理從用戶手中抽像出來。類似於Yearn 如何在其金庫下為貨幣市場和交易所執行收益農業策略。

出售備兌看漲期權或現金保證金看跌期權是該行業最突出的結構性產品庫。備兌看漲期權通過出售行使價高於當前代幣價格的看漲期權(價外看漲期權)來為代幣產生收益。期權購買者為期權合約支付溢價,溢價被引導回金庫,為儲戶增加收益。現金保證金看跌期權類似,但方向相反。穩定幣存入金庫,用於承銷針對行使價低於當前價值的代幣的看跌期權。

到目前為止,結構化產品金庫推動了大多數鏈上期權的採用。以各種執行價格進行的原始買賣期權並沒有吸引加密用戶。結構化產品消除了承銷選擇權、定價選擇權、行使價的所有復雜性,並用簡單的存款和賺取金庫取而代之。

使用這些結構化期權庫的不僅僅是零售用戶。許多協議正在與結構化期權協議合作,以進行資金管理並為其代幣持有者創建金庫。利用期權金庫而不是典型的抵押金庫來獲得收益,消除了代幣釋放的需要,從而有效地降低了協議代幣的整體通脹和銷售壓力。

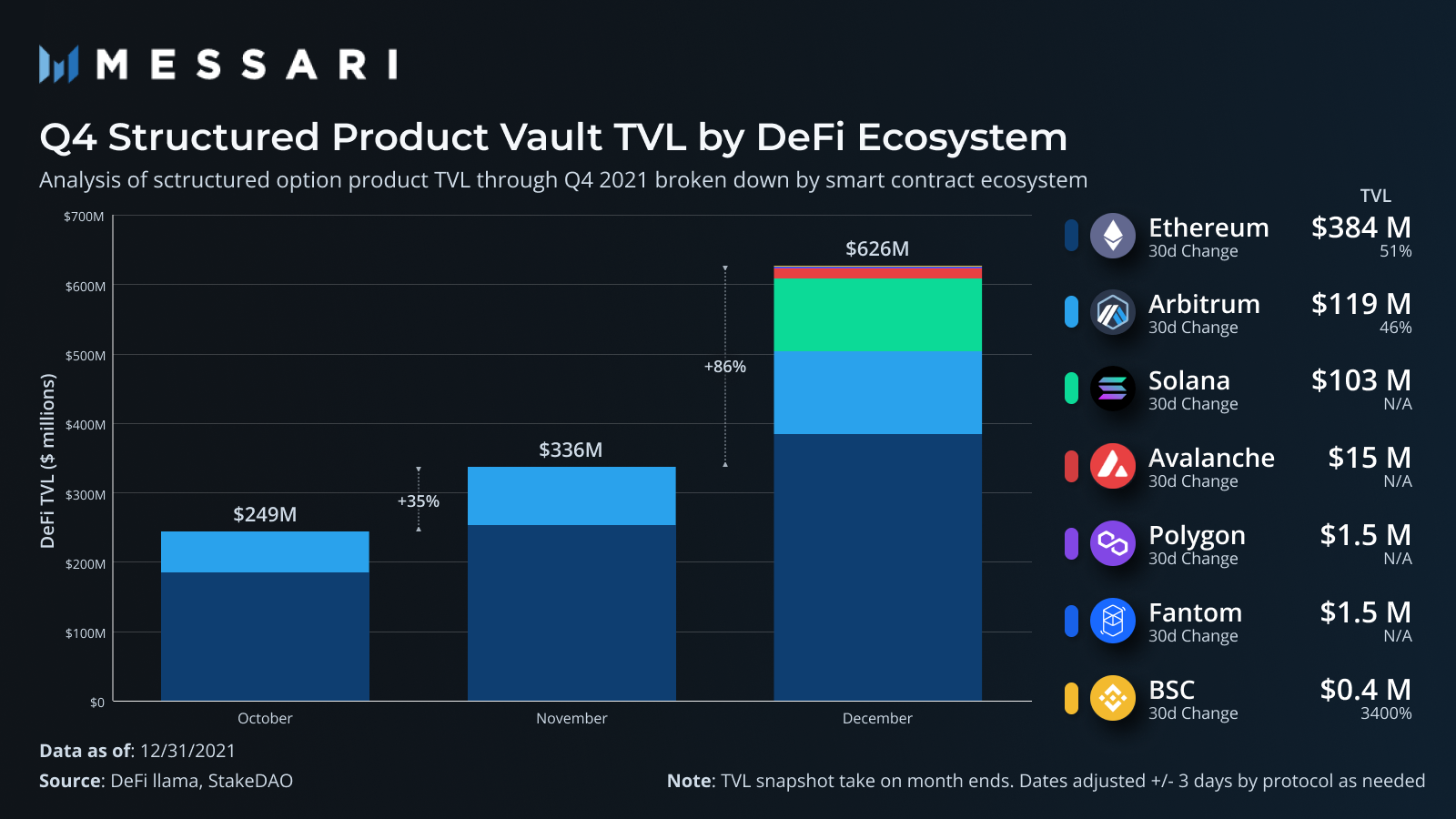

由於結構化產品金庫推動了鏈上期權的大部分採用,讓我們放大這些協議,以了解用戶使用哪些智能合約生態系統以及哪些特定協議吸引了最多的使用。

生態系統TVL

當然,以太坊在結構化產品中擁有最大的TVL。它是第一個廣泛使用的結構化產品協議Ribbon Finance 的所在地。 Ribbon 在加密領域普及了結構化產品,隨後在該領域佔據主導地位,直到第四季度其他協議開始推出。

在快速崛起的Dopex 的引領下,Arbitrum 是第二大結構化產品生態系統。與L1 (50 – 1430億美元) 相比,Arbitrum 的整體TVL (17億美元) 大大減少,因此擁有第二高的TVL 選項表明協議在生態系統中具有很強的相對用戶一致性。 Dopex 是迄今為止平台上最大的期權協議,並負責大部分增長。其代幣的價格上漲也推動了期權行業今年的出色表現(從1 月1 日到1 月9 日,市值上漲了85%)。

Solana 在12 月推出了兩個新協議,在推出後的幾週內都吸引了大量資金。 Friktion 和Katana 提供類似的結構化產品庫,並提供廣泛的支持資產。與Ribbon 提供的7 個、Dopex 提供的4 個和StakeDAO 提供的3 個相比,這兩種協議都提供14 個不同的金庫。

Ribbon 繼續以超過一半的TVL 主導結構性期權。在本季度開始擁有該行業幾乎所有TVL 之後,其市場主導地位正在下降。這並不是對Ribbon 增長狀況的影響,這本身就令人印象深刻,但更多的是突顯了該行業其他協議在本季度的迅速崛起。讓我們深入研究每個並比較每個的細微差別。

絲帶

Ribbon Finance 是一種傳統的結構化產品協議,運行在Opyn 的市場之上。每週,Ribbon 的7 個金庫中的每一個都利用存入的資金來承銷Opyn 上的期權,然後將其出售或拍賣,所收取的溢價作為收益返還給金庫。在第四季度,Ribbon 為其金庫產生了超過1100 萬美元的承保費。

9 月,該協議發布了V2 版本的金庫,最近已將所有資金完全遷移到V2 版本。與V1 一樣,V2 金庫每週執行期權銷售策略。 V2 的變化是去中心化金庫的行權選擇,改變費用結構,並啟用元金庫(在Ribbon 金庫之上構建策略的協議的費用共享)。將費用結構從提款費轉變為管理費和績效費(2% 和20%)的模式更緊密地使協議的目標與用戶保持一致,並在Ribbon 之上實現更多可組合的策略。

Ribbon 一直是該領域的創新團隊,並率先推出了與Yearn 的yvUSDC 組合的收益率產品。用戶的USDC 抵押品不是出售針對普通USDC 的看跌期權,而是轉換為有收益的yvUSDC,這通過從生態系統中的借貸需求中獲取收益以及期權溢價收益來提高金庫的超額收益狀況。除了對所提供的產品類型進行創新外,Ribbon 還在向12 月在Avalanche 推出的其他公鏈推動擴張戰略,並提出了實施Solana 的計劃。

多佩克斯

Dopex 可能是這裡所有項目中最雄心勃勃和最具創意的路線圖,儘管目前使用量不是最大的,但其估值已飆升至所有期權協議中最高的流通市值。該協議的工作方式也相當獨特。 Dopex 沒有使用存款來承銷另一個協議的期權,而是在同一協議上獲取流動性並承銷所有期權。

它的主要產品是SSOV(Single Staking Options Vaults),作為一種結構化期權。每月,用戶可以將資金存入金庫並選擇他們想要提供流動性的執行價格。存款期結束後,資金用於以各種執行價格承銷期權,其他用戶可以在該時期內購買這些期權。與Ribbon 使用的“一勞永逸”金庫相比,這是一種更精細的覆蓋看漲方法,為用戶提供了更多控制權(以復雜性為代價)。目前,僅支持四種資產的調用:DPX、rDPX、ETH 和gOHM。

Dopex 的費用不向金庫存款人收取,而是向期權買家收取,這標誌著其他協議的明顯差異。購買期權時收取20 個基點,在紀元結束時行使價內期權將額外收取10 個基點。

Dopex 的創造力與它的雙代幣模型(DPX 和rDPX)以及它如何利用其獎勵排放有關。 SSOV 金庫獲得DPX 獎勵以及溢價,有效地結合了典型的二池抵押金庫和期權金庫。在路線圖上,Dopex 計劃實施廣受歡迎的veDPX 模型,根據鎖定的DPX 代幣的投票權重將獎勵定向到金庫。隨著協議繼續與Dopex 合作創建SSOV 金庫(OHM 是第一個),隨著協議收購DPX 以激勵其資金池的流動性,這種模式將變得越來越重要。理論上,用於獎勵的期權金庫可能會變得更加流行,因為協議希望擺脫因代幣獎勵釋放(會導致稀釋和出售壓力)而形成的收益率,而轉向針對資產出售期權的更常青模式。

rDPX 是Dopex 折扣代幣,作為補償發放給期權承銷商,這些承銷商在該時期以損失的30% 的比率損失資本,抵消了提供資本的風險。然而,rDPX 的計劃效用遠大於純回扣代幣的效用。 Dopex 計劃向平台添加合成資產,並利用rDPX 作為支持抵押品來鑄造穩定幣dpxUSD,以在整個協議中使用。 rDPX 正在進行官方重新架構,代幣設計細節將在本月晚些時候發布。

在協議設計之外,Dopex 關於如何在DeFi 中利用期權的路線圖有一些有趣的想法。特別要注意的一點是將期權應用於曲線規排放。不是使用期權來推測到期時的代幣價格,而是使用期權來了解CRV 獎勵排放的Curve計量權重的變化。所謂的Curve戰爭都圍繞著控制重要的CRV 以將獎勵直接獎勵給選民選擇的AMM 池的想法(這會激勵這些池中的流動性)。通過按池提供CRV 獎勵率期權,用戶或協議可以間接地從CRV 排放中獲取收益,而不是競爭獲得veCRV 投票。

StakeDAO

StakedDAO 最初是一個類似於Yearn 的收益聚合器,但最近在其產品集中添加了結構化產品庫。雖然傳統的收益聚合金庫繼續佔該協議TVL 的很大一部分,但其結構化期權金庫在第四季度的強勁增長成為該行業最大的協議之一。

StakeDAO 目前提供三個金庫,它們在性質上都與Ribbon 金庫類似。在這兩種協議下,都利用Opyn 作為期權市場來為其期權提供擔保。 StakeDAO 的不同之處主要在於將其收益聚合金庫和期權金庫的收益相結合。存放在StakeDAO 期權金庫中的資產隨後會自動存入平台上相應的被動收益金庫中,以產生額外的收益。

StakeDAO 的獨特之處還在於它利用Frax 作為穩定幣來承銷其賣空金庫。除了期權溢價和StakeDAO 被動Frax 金庫產生的收益外,用戶還可以將他們的LP 代幣質押在Frax 上以獲得額外收益。

StakeDAO 的收費模式也與Ribbon 不同。 Ribbon 轉向管理和績效費用模式,而StakeDAO 目前不對資產或利潤收取平台費用,而是向金庫收取50 個基點的提款費。

摩擦

Friktion 於12 月中旬推出,是Solana 最大的結構化產品協議,擁有超過9000 萬美元的TVL。 TVL 今年年初上漲了近50%,高於其年底的6600 萬美元。這大約是每15 天新增TVL 3000 萬美元的增長概況。它運行類似於Ribbon 的傳統結構化產品架構。期權在各種平台上承保,每週或每兩週出售一次。

推動其增長速度的是其增加新市場的令人印象深刻的能力。 Friktion 擁有14 個實時期權金庫,並支持比通常專注於ETH 和BTC 產品的基於EVM 的協議更多樣化的資產。 Friktion 擁有Luna、FTT、SOL 衍生品和各種Solana DeFi 生態系統代幣等資產的金庫。其擴展可用期權的能力是由其通過渠道RFQ 向鏈下做市商出售期權的能力所驅動的(它不僅限於支持的鏈上期權市場的抵押品類型,如psyOptions)。

ThetaNuts

ThetaNuts 可能是所有結構化期權協議中最激進的跨鏈策略。 ThetaNuts 已在Ethereum、BSC、Avalanche、Polygon、Fantom、Boba、Aurora 等上進行了部署。雖然它在任何市場上都沒有佔據主導地位,但它的好處是首先向目前沒有其他期權協議推出的鏈推出。它的跨鏈戰略幫助它獲得了超過4400 萬美元的年終TVL,其中大部分來自其以太坊部署。

ThetaNuts 目前也不對其金庫收取費用。它似乎採用了類似的鏈下期權拍賣,使其能夠提供其期權資產,因為它不僅限於期權市場協議中的鏈上支持抵押品。

武士刀

在2021 年早些時候贏得Solana Ignition 黑客馬拉松之後,Katana 於12 月中旬推出,並已發展成為Solana 上第二大結構化期權協議,年底TVL 超過3700 萬美元。它提供了一組與Friktion 極為相似的產品,均支持Luna、FTT、Solana 衍生品和Solana DeFi 代幣等類似資產的總共14 種不同的金庫策略。

Katana 還積極尋求與各種DAO 建立財務管理合作夥伴關係。 Injective 和Katana 最近宣布了一項資金管理合作夥伴關係,Katana 將為INJ 提供期權金庫,並通過期權溢價支持資金產生收益。除了Injective,Katana 還宣布了與基於Solana 的協議的各種其他合作夥伴關係,以提高其部署資本的能力。

溢價

就TVL而言,Premia的規模相當小,但已經實現了一種有趣的DeFi 原生期權方法。與Dopex 類似,流動性承銷選項來自協議上的流動性池。用戶可以向流動資金池存入資金並獲得收益,因為這些資金是針對這些資金購買的。因此,溢價不依賴鏈上期權市場,也不依賴鏈下買家,而是依賴其協議上的期權需求。

它目前為其用戶提供3 個市場,並部署在以太坊、Arbitrum 和BSC 上。然而,以太坊和Arbitrum 部署佔TVL 的大部分,其中近一半來自每個生態系統。雖然TVL 的數字相對較小,但該平台一直有效地從其資本中獲得費用收入。此外,由於協議缺乏關注,期權的交易價格往往比Dopex 等協議上的同類產品低10% – 20%。

總結

隨著DeFi 的成熟和槓桿借貸需求產生的高收益下降,期權協議有充分的理由加緊以最小的風險提供超大溢價。特別是當協議開始為代幣發行之外的代幣權益人尋找收益來源時,這會稀釋並推動項目代幣的持續拋售壓力。

與更廣泛的DeFi 相比,期權協議的估值相當溫和,許多頂級期權協議的市值都低於1 億美元。與更廣泛的DeFi 生態系統相比,隨著第四季度期權協議吸引了更高的TVL 增長率,基於期權的協議的採用開始迅速變化。

需要密切關注的是鏈上期權購買的水平。 Robinhood 在股票期權方面的成功是由散戶交易者在其平台上買賣期權推動的,而DeFi 的大部分採用都是簡單地存入期權策略池。這意味著DeFi 協議被迫在鏈下尋找買家(通常是做市商)以獲得溢價收益。 Dopex、Lyra、Premia 等協議都建立在用戶直接在協議上買賣期權的基礎上,因此如果這些平台要擴大到可觀的估值,用戶行為轉變至關重要。

原文標題:《期權庫概述》

作者:Dustin Teander

編譯:谷昱