摘要:THORChain 使用戶能夠跨鏈交易原生的、非包裝的資產。 THORChain 的重要性THORChain 通過允許用戶在沒有中介(換句話說,去中心化)的情況下交易資產,填補了當今交易所的空白。以太坊上的自動做市商Uniswap 也這樣做,但是,Uniswap 僅提供ERC20 代幣的此類交…

THORChain 使用戶能夠跨鏈交易原生的、非包裝的資產。

THORChain 的重要性

THORChain 通過允許用戶在沒有中介(換句話說,去中心化)的情況下交易資產,填補了當今交易所的空白。以太坊上的自動做市商Uniswap 也這樣做,但是,Uniswap 僅提供ERC20 代幣的此類交易。 THORChain 使用戶能夠跨鏈交易原生的、非包裝的資產。

你可以從自己的BTC 錢包中將比特幣網絡上的BTC 換成以太坊網絡上的ETH。你還可以將ETH 接收回你的ETH 錢包,而無需將你的代幣轉移到其他任何地方。另一方面,中心化交易所通常要求你向他們發送代幣,這意味著他們將保管你的代幣以進行交易。

如果你想將一種加密代幣換成另一種,為什麼要將託管權交給中心化交易所?如果你已經使用了DEX,為什麼還要持有一個你不確定是什麼支持它的包裝資產?例如,根據他們的網站,WBTC 涉及託管人。

THORChain 最近有一些起起落落,5 月份有一個炒作階段,不久之後又出現了一次黑客攻擊(在此處和此處閱讀有關黑客攻擊的更多信息)。該項目仍在恢復中,但在撰寫本文時,所有受支持的鏈(BTC、ETH、BNB、LTC、BCH 和許多ERC20 代幣)都已恢復交易。用戶需要時間來重建信任、增加流動性並再次參與交易。

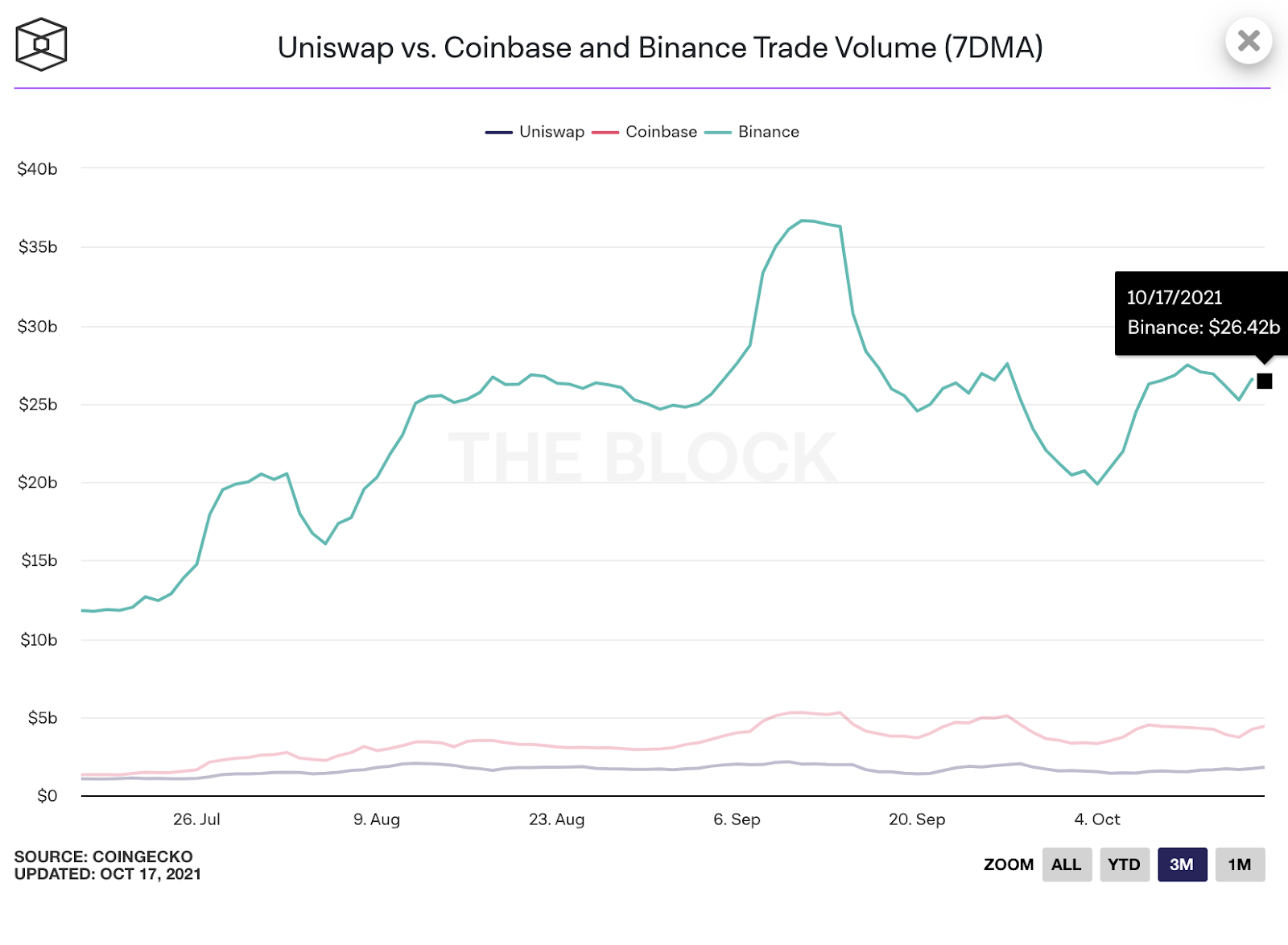

主要的中心化交易所(CEX)和去中心化交易所(DEX)的交易量顯示了它們的重要性。交易所是用戶購買代幣並將代幣換成其他代幣的地方。 Binance 是最大的CEX,日交易量約為260 億美元。 Uniswap 是最大的DEX(但僅適用於ERC20),日交易量為17 億美元。

THORChain 目前的交易量遠低於此類熱門交易所的交易量,日交易量約為3000 萬美元。 THORChain 最近剛剛重新啟動了他們的beta 網絡“Chaosnet”,一旦2022 年第一季度主網啟動,如果看到它的交易量向其他大型交易所靠近,我不會感到驚訝。

與其他大型交易所相比,THORChain 甚至都不可見

看看Uniswap,我無法想像不會有交易到其他鏈的需求,例如ETH 到BTC 或ETH 到BNB。中心化交易所將繼續發揮重要作用,但由於無KYC 和允許用戶保留對其代幣的保管和控制等好處,DEX 帶來了大量交易量。

讓我們看看THORChain 及其原生代幣(RUNE) 如何為去中心化跨鏈點對池交易提供動力。

Thorchain 的代幣經濟學

對於最終用戶來說,THORChain 看起來與任何其他去中心化交易所沒有太大區別。然而,如果你深入了解一下,就會發生一些新奇的事情來實現跨鏈的資產交易,即THORChain 是債券(Bond)區塊鏈的證明。

Thorchain協議

-

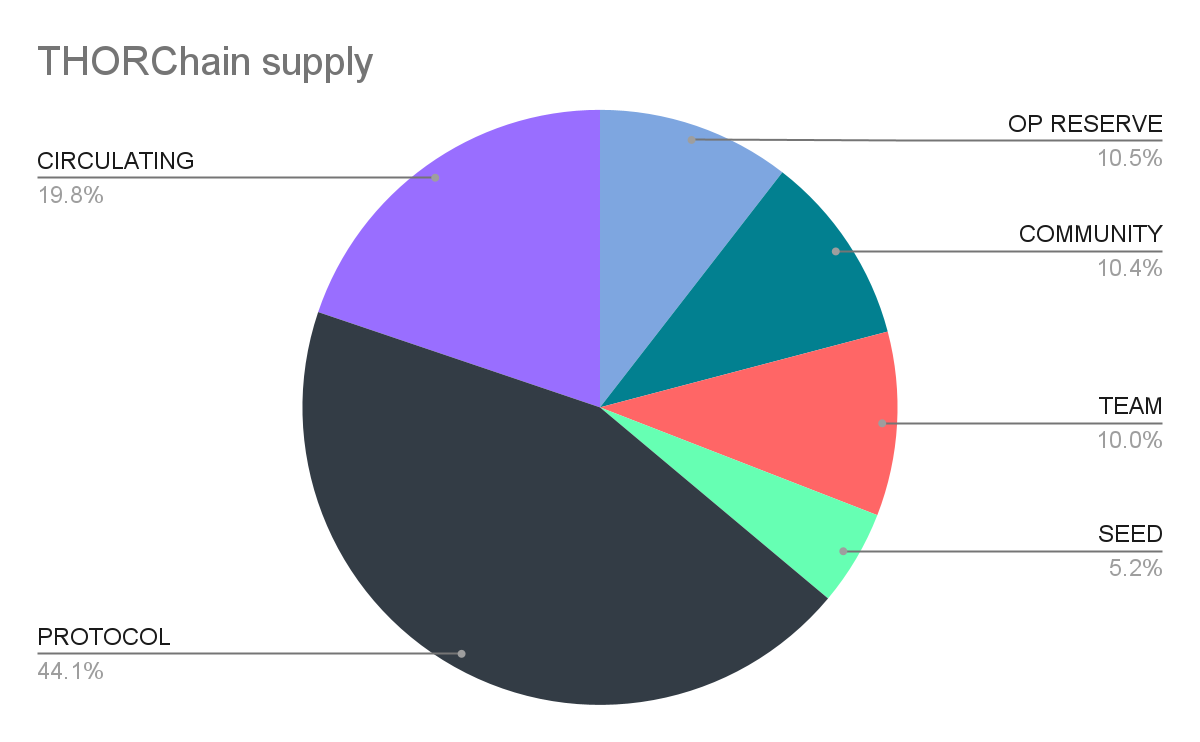

RUNE 的總供應量為5 億枚。最初發佈時的分配機制約為:分配給支付節點運營商和流動性提供者的協議儲備金略低於2.205 億;5250萬用於員工激勵、銷售等業務儲備;5200萬分配給社區;5000萬分配給團隊和顧問;2600萬分配給種子投資者;流通量超過9900萬。

RUNE 可用於在THORChain 上列出資產的優先級信號。這意味著如果有足夠多的RUNE 持有者投票支持要添加的新鏈,那麼它將被優先列出在隊列中的其他鏈之前。

該協議還啟用了鐘擺功能,以平衡流動性池中的資本與THORNodes 債券化的資本。這與THORNodes 對流動資金池的控制有關。來自節點運營商的足夠大的存款將確保網絡的安全(更多信息請參見下面的“THOR節點”部分)。

交易

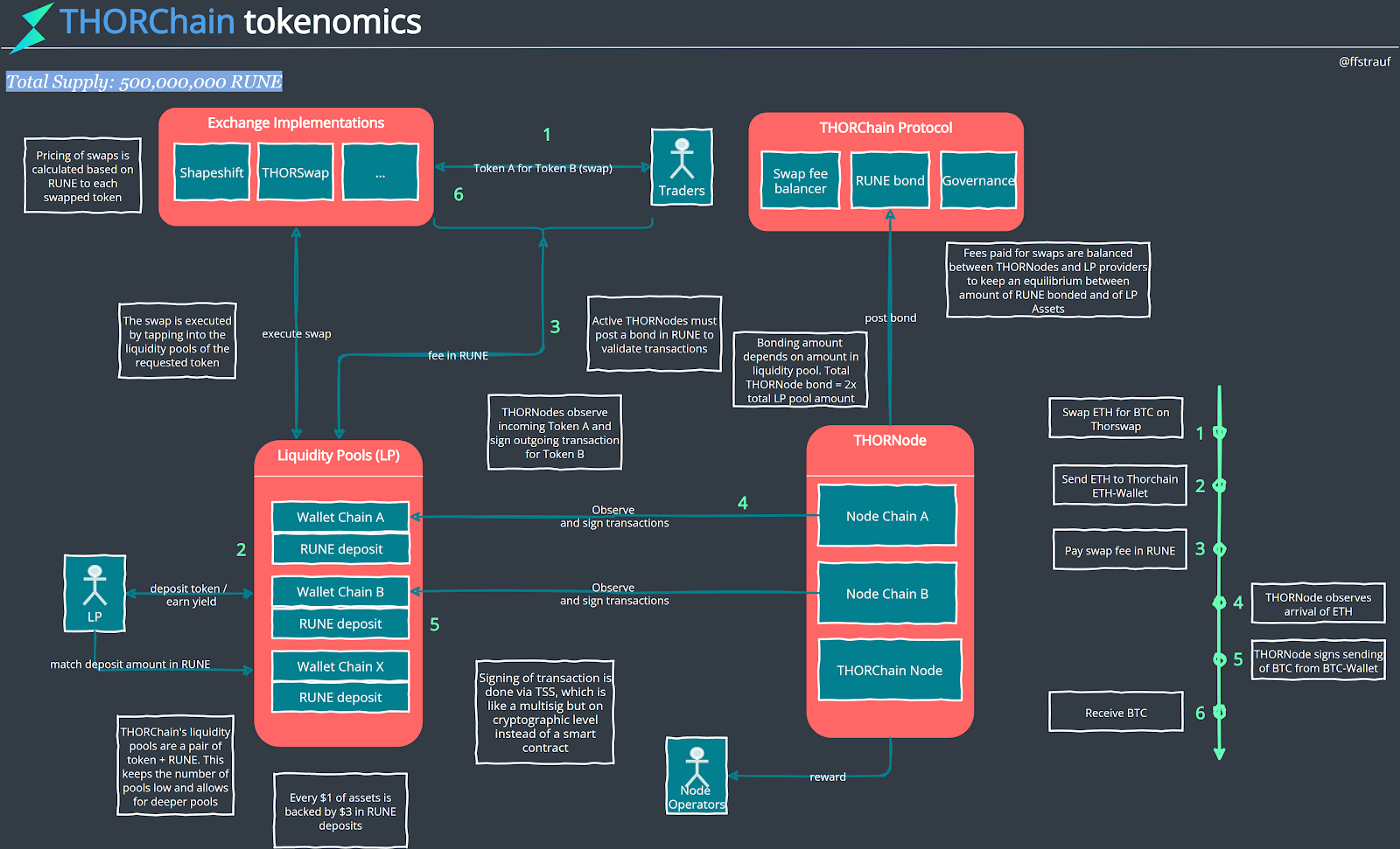

用戶通過交易所連接到THORChain。 THORChain 是L1 解決方案,提供所有基礎設施以使去中心化交易過程正常工作。交易所可以通過API ( 米德加德 ) 使用此基礎設施並實施自己的解決方案(請參閱雷神交換和變形)。

交易費用由用戶在RUNE 中支付,然後這些費用分配給流動性提供者和THORNode 運營商。用戶需要使用RUNE 來支付THORChain 上的交易費用。

流動性

-

流動資金池是Uniswap 和Sushiswap 等其他自動做市商(AMM) 的常見概念。這些AMM 的主要區別在於THORChain 使每個池都與RUNE 匹配。因此,THORChain 的ETH 池將有等量的RUNE,而不是與它可能被交易的貨幣匹配。相比之下,Uniswap 為每個可能的交易對(如USDT:ETH、USDT:SUSHI、USDT:UNI 等)都有池。

-

更少的池意味著池將更深。所有ETH 都可以在一個池中,而不管它交易交易的貨幣是什麼。它只需要與RUNE匹配。

-

流動性提供者(LP) 可以存入等量的RUNE 或將其存款代幣自動轉換為RUNE。該協議將出售LP 的一半存款(例如,ETH)用於RUNE,以確保維持適當的餘額。

-

從技術上講,流動資金池只是由THORNodes 控制的不同鏈的錢包。

THOR節點

-

為了控制流動性池的錢包,THORNodes 必須為他們支持的每個區塊鏈運行一個節點以及一個額外的THORChain 節點。

-

為了執行ETH 和BTC 之間的交易,THORNode 將觀察以太坊網絡以鎖定資金,然後在以太坊鎖定完成後將資金釋放到比特幣錢包中。

-

完成後,THORNodes 使用閾值簽名方案( TSS ) 簽署傳出交易,該方案與密碼學而不是智能合約邏輯一起使用。這允許THORNode 與比特幣(不支持智能合約)等鏈進行交互。原則上,TSS 就像一個多重簽名錢包,需要大多數THORNode 來簽署交易。

-

與質押類似,THORNode 必須存入RUNE 債券才能成為活躍的驗證者。債券數量取決於流動性池中RUNE 的總量。所有THORNode 的RUNE 債券總量需要是流動性池中持有的所有RUNE 數量的兩倍。請記住,池中金額與RUNE 以1:1 的比例匹配。

-

總之,每1 美元的資產都有3 美元的RUNE 支持。

-

該功能創建了對女巫攻擊的保護,在這種攻擊中,攻擊者試圖接管大部分網絡以獲取對池資產的訪問權限。 RUNE 債券和池中的數量有助於防止這種攻擊,因為RUNE 在這種攻擊發生時會相應地貶值,從而使攻擊無利可圖。

-

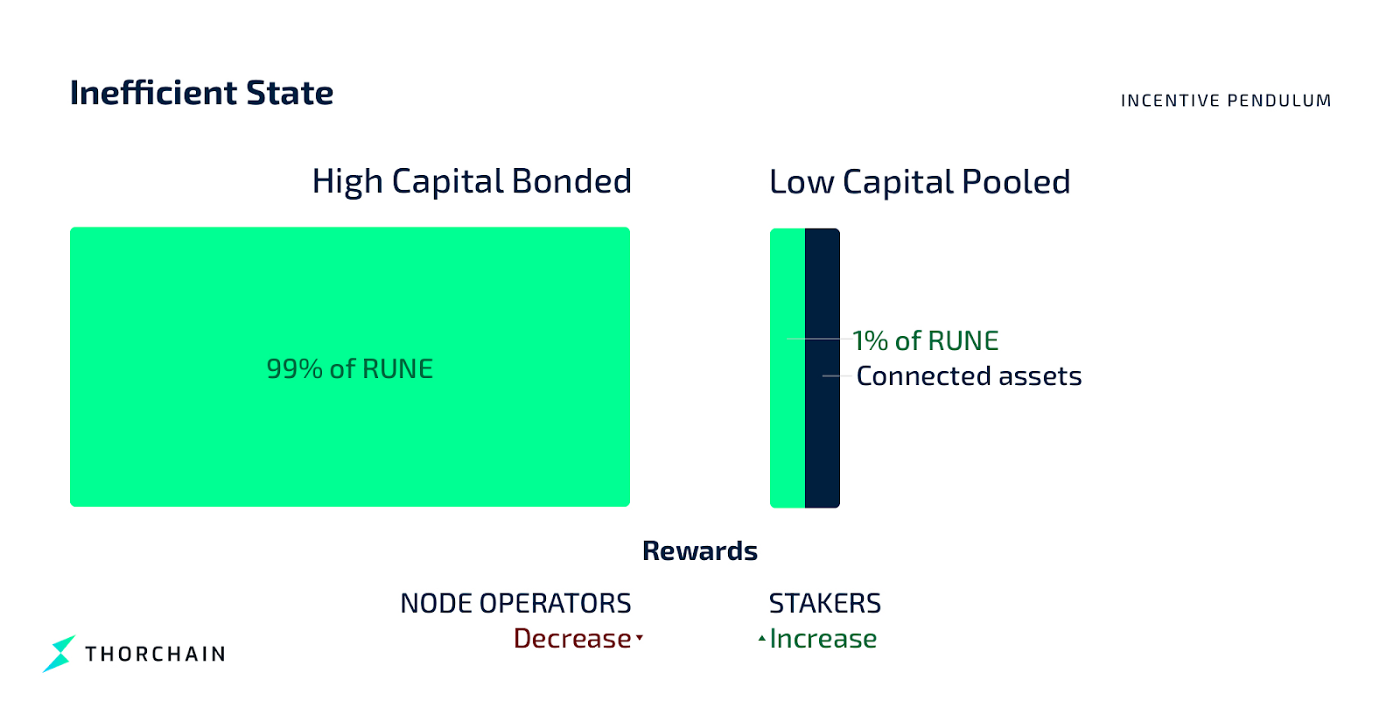

鐘擺激勵通過激勵流動性提供者在過度提供債券時匯集更多資產,並在債券不足時激勵節點運營商將更多資產債券化來保持債券和資金池的平衡。在撰寫本文時,債券化收益率約為15%,流動性池收益率約為20%。

鐘擺激勵具有如下所述的三種不同狀態(最優、不安全和低效):

-

這是協議認為安全分發的內容:

-

-

當更多資產添加到池中時,協議會嘗試通過增加對節點運營商的獎勵來進行干預:

-

相反的是過度提供債券(如下圖所示),這被認為是低效的,因為大量資本被債券化以確保少量資本提供流動性。因此,為了抵消這一點,將增加對流動性提供者(THORChain 稱為“質押者”)的獎勵。

-

這三種狀態是使用代幣經濟學實現所需行為的一種有趣方式。

-

這些費用目前由協議通脹(發行)支持,但計劃由與交易相關的費用全額支付。

最後的想法

作為Binance 或Coinbase 的替代品,去中心化交易所是加密用戶真正需要的。去中心化交易所在整個過程中為你的代幣提供託管服務,並降低了必須信任中心化實體來管理你的資金的風險。 THORChain 可能不會提供人們可能想要交易的所有代幣,但這是朝著正確方向邁出的一大步。根據需求,將會有更多人跟進,並可能將THORChain 變成交易代幣的地方。

隨著其beta Chaosnet 的審核和隨後的重新啟動,THORChain 重新專注於交付新功能和發展其生態系統。在與Binance 和Coinbase 競爭時,添加新的和即將推出的代幣以及THORChain 交易所以支持更廣泛的錢包非常重要。將一種代幣換成另一種代幣越容易,就會有越多的用戶想要使用該協議,這也將有助於吸引更多的流動性。

老實說,THORChain 有一系列需要克服的障礙,要控制安全性、提高用戶採用率和增加支持的代幣數量將是一項挑戰。

然而,隨著跨鏈通信(國際商業中心)和蟲洞,跨鏈協作正在增加,並且在鏈之間轉移代幣變得更加容易。讓我們看看未來會帶來什麼。也許它將涉及類似於Binance 的代幣可用性,但具有去中心化、無KYC 和自我託管的特點。

原文標題:《代幣經濟學 101:THORChain》

作者:Florian Strauf

編譯:胡韜,鏈捕手