有一群超級有才華的人,他們可能不是每個人的最佳投資者,但對於特定群體來說,他們將是完美的投資者。什麼是品牌?

在1950 年代,當品牌迎來Don Draper 風靡一時的全盛時期,人們將品牌認知度作為識別質量和信任度的捷徑,我們開著福特野馬去麥當勞喝可口可樂。

大躍進的越南、水門事件、切爾諾貝利、海灣戰爭和#FreeBritney,我們都感到非常沮喪。 35%的人對機構喪失信心,我們對品牌的默認信任已經減弱。

我們比以往任何時候都更有興趣關注我們可以同情和崇拜的人,Instagram上最受關注的賬號是Cristiano Renaldo、Kylie Jenner 和The Rock 等人。世界上一些最知名的人就在他們的影響力中擁有最知名的品牌,如耐克和可口可樂。

戴維·佩雷爾(David Perell)成功了

Twitter 上的“ 寫作者” David Perell就他所謂的“ 裸體品牌” 寫了一系列精彩的帖子。他列舉了籃球、時尚和音樂方面的例子,但核心思想是:

“ 受到透明度的啟發,[受欢迎的影响者] 已經建立了忠實的粉絲,現在,他們正在建立公司。成功的影響者被認為是真誠的,最重要的是,透明的。他們與工業時代建立的機構有很大的不同。晚期工業時代創建的品牌通過大眾營銷,而不是透明度贏得了信任,這不再是一個可持續的戰略。

最讓我印象深刻的例子是他對NFL 和NBA 之間差異的描述。在NFL 中,重點主要集中在團隊上,而個人名人則更為罕見。但NBA “ 鼓勵每位運動員展示他們的個性。聯盟鼓勵其運動員在政治、文化和社會行動中扮演發聲的角色,它以真誠的精神運作。”

人們對個人的日益重視導致這些行業的權力分散。 “ 個性取代守門人成為風格和文化的驅動力。” 傳統上,時尚品牌、電影製片廠和音樂標籤決定什麼會上升到頂峰,你會看到守門人的權力出現了巨大的崩潰,並強調人們最同情的人。

看門人心態最令人心酸的例子是我的朋友雷克斯伍德伯里在他的帖子“ 打倒看門人” 中寫的2005 年的一句話:

“ 世界上沒有那麼多人才,很少有人在很少的壁櫥裡,在很少的房間裡,真正有才華的人走不出來。在製作娛樂產品方面有才華和專業知識的人,不會被取代1,800 人製作了他們認為會吸引人的視頻。” (巴里·迪勒)

巴里·迪勒(Barry Diller) 說,這是在同一年創建YouTube 並證明世界上的人才比任何人意識到的要多得多。誠然,到2022 年,絕大多數表現力和經濟創造仍需通過看門人,但世界已經意識到這種模式的弱點。

“ 我強調這些平台(AWS、亞馬遜物流和Kindle Direct Publishing)的自助服務性質,因為這很重要,原因我認為有些不明顯:即使是善意的看門人也會減緩創新。當一個平台自助服務,即使是不可能的想法也可以嘗試,因為沒有專業看門人準備說“ 這永遠行不通! ” 猜猜看——許多不可能的想法確實有效,而社會是這種多樣性的受益者。” (貝佐斯)

這與風險投資有什麼關係?

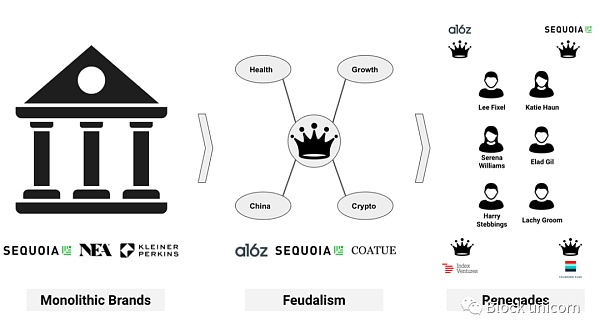

當您查看以前風險投資模型時,感覺最像單體品牌。 VC 行業在50 年代和60 年代剛起步的時候只有20 個人,都與Arthur Rock 有聯繫,其中很多人都是親戚。令人著迷的是,以前經常出現的名字與現著名機構名字幾乎一致:薩特希爾Sutter Hill Ventures(1964),梅菲爾德Mayfield(1963),克萊納Kleiner Perkins Caufield (1972),紅杉(1972)和NEA 恩頤投資(1978)。

我想這就是70 年代的樣子,因為那是很久以前的事了。

我們已經看到了一些有意義的新進入者,例如a16z(2009 年)和Tiger(老虎全球) 在2021 年的公開市場(儘管它們自2001 年以來就已經存在)。但總的來說,風險投資自成立之初就保持不變。創始人將大型獨立品牌以質量為由,其決策由投資委員會閉門控制。

當我剛開始擔任VC 時,我的能量與今天大不相同。投資者通常認為自己是守門人(儘管可能不會大聲說出來)。創始人需要資金才能讓他們的企業生存下來,而投資者擁有資金,這是一個有利於各地風投的買方市場。

過去幾年發生了很多變化,但有兩件大事將啟動融資轉移到了賣方市場。

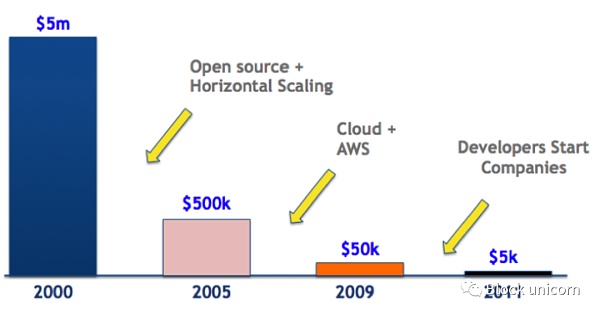

創辦公司變得更便宜

在過去,創辦一家公司需要大量的資本支出,創始人必須架起自己的服務器並從頭開始構建一切。甚至在2012 年,馬克·蘇斯特(Mark Suster)就觀察到創辦公司的成本已經大幅下降。

“ 現在是風險投資的早晨”(Mark Suster,2012 年)

創辦公司所需的資金越少,意味著會有更多公司,更多的競爭,獲勝者的數量並沒有保持不變,有更多的大規模的成功,這意味著VC 有越來越多的公司可以競爭。

可用資金量變大

隨著VC (風險投資)枯竭,從2018 年的$75B增長到2021 年的創紀錄的$222B ,可投資資本的數量也急劇增加,有些人認為這是公共市場的旅遊大型基金的暫時停止,我敢肯定這可能是其中的一部分,但我認為還有更大的事情在起作用。

我們正在看到創業投資作為一種資產類別的專業化。創辦公司的風險已經下降,大筆資金已經抓住了一些基金已經看到的絕對令人興奮的潛在回報,他們想要分一杯羹。我的猜測是,投資於初創企業的資金量永遠不會恢復到之前的低點。

打破大門

很多投資者希望他們能回到原來的樣子(同樣,可能不會大聲說出來。)創始人會蜂擁而至,繳納門檻稅,並衷心感謝他們的時代。

VC 把關能力減弱的最簡單的例子之一? 50年前,紅杉在沙山路2800號開了公司,他們的核心原則之一是什麼? “ 如果我們不能騎自行車去他們公司,我們就不會投資。”

現在?沒有人會去沙山路(被稱為:矽谷VC 一條街)。我開始在帕洛阿爾託的一家風險基金工作,甚至在6 年前,很難找到創始人有時間去南方旅遊。有一代年輕的創始人聽到“ 你要去沙山路融資嗎?” 這聽起來就像“ 你要去汽水噴泉玩傑克嗎? ” 一樣古老。

創始人不會來找你,你去找他們。

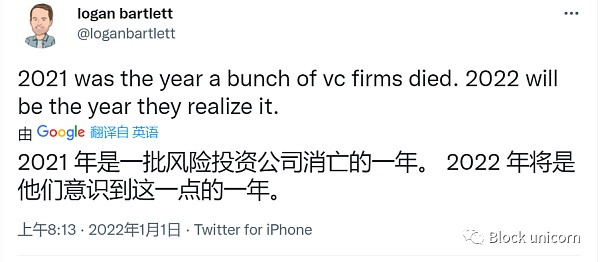

趨勢是早期的,風險投資仍然以與幾十年相同的方式運作。但每天我都看到更多的裂痕破裂,我認為我們比我們意識到的更接近風險投資的根本轉變。

VC叛徒

雖然Naked Brands 主要關註名人、有影響力的人和創作者,但我相信有一個潛在的真理元素同樣對風險投資產生了影響。從品牌到個人的信任重新分配正在影響創始人看待他們想要邀請到公司的投資者類型的方式。企業內部的影響力逐漸從核心品牌分散到利用自己品牌力量的叛徒身上。

獨立品牌

一直以來,人們總會覺得VC創投公司非常的牛。這些VC公司總讓人感覺神秘飄渺,又十分闊綽。簡單想想日常我們生活中對於VC創投公司的印象,我們就能感受到VC機構並不是那麼的常見。實際上,我們也根本沒必要看到。我們心裡明白就行:董事會會議室,正式的西裝,投資人等等。

這並不是說個人投資者沒有為他們的公司帶來巨大的改變,或者基於他們的關係贏得創始人的青睞,但風投對市場的整體影響主要來自於他們公司品牌的影響力。

封建

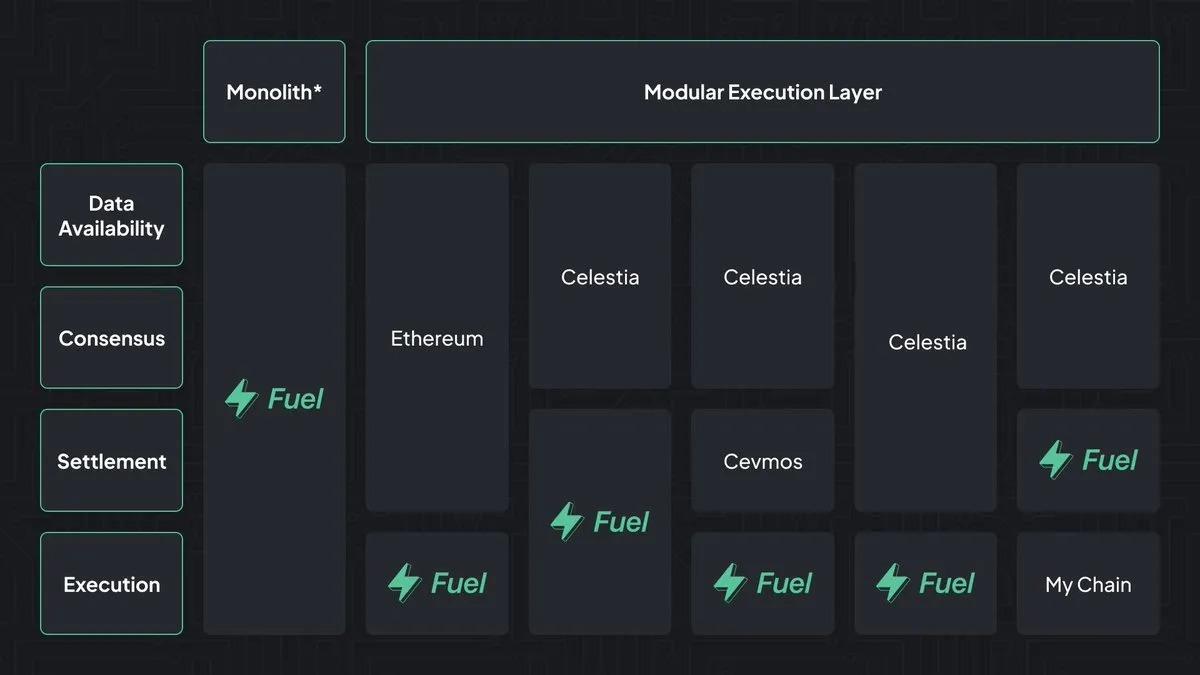

在過去的10 年裡,大多數雄心勃勃的風險基金都發生了轉變。基金認識到世界變得越來越大,公司和創始人的類型越來越多樣化。一個獨立的品牌不會有足夠的影響力來成就所有人的一切,所以他們開始模塊化,開闢新天地。

Doug Leone非常清楚地描述了紅杉進入中國的決定。他們決定在中國僱傭一支實地團隊,而不是自己開始,引用霍根英雄的一集。 “ 我們不確定其他人會做對,但我們知道我們會做錯。”

你开始在不同的风险基金中一次又一次的看到这一点,母公司承认自己无法成就一切,因此他们开始任命节点,红杉中国的Neil Shen(沈南鹏)。a16z Crypto 的合伙人Chris Dixon。Coatue Ventures 的合伙人Dan Rose。一些公司开始分散决策,以进一步承认这些节点的重要性。

叛徒

在過去的幾年裡,你已經看到越來越多的叛徒出現在風險投資中,這些叛徒是知道自己品牌和聲譽價值的人。他們認識到風險投資正在發生根本性的破壞,並正在利用它創造的機會。

“ 我們的一個理論是在發生重大變化的地方尋找機會。事情的方式發生重大錯位。哪裡有動盪,哪裡就有優柔寡斷。哪裡有優柔寡斷,哪裡就有機會。所以我們尋找大公司時的混亂,當其他風險投資集團糊塗的時候,那就是創業的時候。” (唐·瓦倫丁)

我想說,這些天來,冒險中有很多動盪和優柔寡斷。而這種變化超越了“ 獨資資本家” 。該模型存在,但我認為它過度簡化了正在發生的事情。獨資資本家的新穎性來自於沒有傳統基金基礎設施支持和資源的領導大輪融資的個人。

叛徒的吸引力超出了他們選擇的治理結構。 Lee Fixel 是一個強大的品牌,但他也擁有Addition 作為一家擁有20 多人的傳統公司。 Harry Stebbings 有4 個與他一起工作的人。 Harry 實際上與前Accel 合夥人創立了一家名為Stride 的傳統風險基金,然後離開該基金專注於他的播客並籌集了一個關聯基金20VC。要點不是“ 資金=壞,孤獨=好”。這是將注意力轉移到人身上,他們作為叛徒的影響力。 Harry Stebbings 意識到他可以做更多的事情來傾向於自己的品牌,而不是試圖強迫自己成為一個整體。

沒有人會爭辯說這些叛徒會壓倒整個成熟的風險投資社區:紅杉、a16z等“王國”,他們依然是無處可去的強者,但是叛徒與他們一起存在於生態系統中,他們不像普通的天使投資人那樣,風險投資可能會引誘加入一輪,以增加風味,他們是可以爭奪做交易的敵人。

VC 叛徒來自不同的背景,無論是傳統名人(Serena Williams、Ashton Kutcher)、新媒體(Harry Stebbings、Packy McCormick)、運營角色(Elad Gil、Josh Buckley、Lachy Groom)還是傳統基金的衍生品(李·菲克塞爾、凱蒂·豪恩、戴夫·袁)。我認為這只是這類投資者的開始。

風險投資的大憲章時刻

冒著過於傾向封建主義類比的風險,我認為對於傳統風險投資公司中的一些現有節點來說,風險投資將會出現“ 大憲章時刻”,大憲章是英國封建時期的重要憲法性文件,主要內容是保障封建貴族和教會的特權及騎士、市民的某些利益,限制王權。回到那個時代(遠早於70 年代),國王和王后通過諸如稅收之類的東西來控制貴族,以換取中心輻射模式(封建主義)的保護。打破該模型的一件事是《大憲章》,一位不受歡迎的國王被迫簽署了一份最初確保貴族享有某些權利的文件。隨著時間的推移,《大憲章》作為個人權利和自由的基礎文件而受到尊重。

原始條款清單

想想你可能認識或聽說過在風險投資公司工作的一些人,似乎比他們公司的大多數其他人要好得多,或者他們有超能力,他們可以毫不眨眼地籌集數十億美元。他們是互聯網最密切的合作夥伴,他們是技術上最受尊敬的董事會成員。你想知道,“ 某某在XYZ 基金還在做什麼?他們應該開始做自己的事情。”

顯然,每種情況都不同,但你經常看到獨立的品牌開始粉碎高素質合作夥伴的精神。 “ 相鄰夥伴” 更是如此。在基金中經營數據科學、人才、業務開發、工程或投資者關係的人員,他們經常被視為二等公民。

對於這些人中的許多人來說,他們最終會達到一個臨界點,他們要么尋求對自己價值的堅定承認(他們自己的大憲章),要么他們會自行出擊。許多相同的心態推動了新公司的爆炸式發展(控制自己的命運,追求自己的願景)也將引導人們嘗試自己創業。

誰在新的冒險世界中獲勝?

許多站在那裡聽我吐槽的人很快就說,“ 也許個別品牌在早期階段獲得了更多的力量,但他們不會與大型多階段公司競爭。” 但同樣,這不是關於只能如此努力地擺動的獨立資本家。叛徒將以各種形狀和大小出現,他們贏得交易的能力將取決於他們品牌的價值。

不乏關於VC 的抱怨,他們詢問他們如何能提供幫助,然後在你回答問題之前立即在Twitter 上祝賀自己,但是對於超級天使投資的附加值也有很多批評。

對於每一個無益的風險投資人來說,都有一個投資者幫助進行改變遊戲規則的招聘或介紹的故事。 “ 你的投資者有幫助嗎?” 這個問題沒有二元是或否的答案,這完全是任何投資者可以提供的品牌質量的問題。

我有信心的一件事:沒有醒來並重新評估其人員及其流程的基金將真正陷入困境。有很多被低估的人才被困在這些獨立品牌中,無論是專注於投資、人才還是商業開發的人。並且有很多基金認為他們的流程是最先進的,但同時因為他們太慢、太保守或沒有傳達任何價值而失敗。

每個公司都是一種產品,他們有一系列SKU。他們需要詢問他們是否具有良好的產品市場契合度,因為如果他們不這樣做,他們就會有麻煩。

長尾有多長?

對於獨行資本家,很多人會問“ 每個人都會獨行嗎?” 我同意Sam Lessin的觀點,“ 我有點懷疑。” 但同樣,在冒險中成為叛徒的力量不僅僅在於獨處。您可以選擇適合您的任何形式。真正的趨勢是,越來越多的投資者的影響力來自個人而非公司的力量。

“ 大基金在爭奪下一代投資人才方面絕對會遇到麻煩,既然你不必在大公司工作就可以進入這個行業,要為一家大型投資公司工作就更難了。” (Sam Lessin)

有些人非常懷疑任何事情都會發生變化,而單一品牌將繼續佔據主導地位。但其中很多人也是同樣的人,他們的薪水取決於不變的事情。 “ 當一個人的薪水取決於他不理解某事時,很難讓他理解某事。”

至於我,我是極端樂觀主義者。我不認為只有少數擁有大量推特粉絲的GP(基金管理人)會離開他們的公司並創辦自己的公司,這些公司看起來很像他們剛剛離開的公司。我認為世界已經喚醒了令人興奮的冒險世界,他們變得非常有創意。

超級天使、名人、滾動基金、“ 由創始人、天使、獨立資本家和影響者組成的投資’部落’ ”,家族辦公室在直接投資方面變得更加積極,流行媒體組織進行風險投資,人才機構投資於他們所安置的人,大學生甚至高中生能夠在最激動人心的趨勢背後進行投資,企業風投成為更有效的參與者。

有一群超級有才華的人,他們可能不是每個人的最佳投資者,但對於特定群體來說,他們將是完美的投資者。把它想像成創造者經濟,大家想看蘑菇覓食的視頻嗎?不,但顯然有330 萬人這樣做,這足以讓像Alexis Nikole Nelson 這樣的創作者大受歡迎。我們將看到在氣候變化、加密貨幣、移動性、消費者應用程序、醫療保健和其他所有領域等領域出現叛徒。他們不可能贏得每一筆交易,但他們會贏得了他們建立品牌的正確交易。

本文提供的信息僅用於一般指導和信息目的。本文的內容在任何情況下均不應被視為投資,業務,法律或稅務建議。對於根據本文做出的個人決定,我們不承擔任何責任,我們強烈建議您在採取任何行動之前進行自己的研究。儘管已盡最大努力確保此處提供的所有信息都是準確的和最新的,但可能會發生遺漏或錯誤。

文章作者:Kyle Harrison

文章翻譯:block unicorn

展開全文打開碳鏈價值APP 查看更多精彩資訊