2020年3月23日,美聯儲主席鮑威爾宣布新一輪量化寬鬆,發誓將無限量購買美國國債及MBS債券,以便為市場提供必要的流動性。

美聯儲主席鮑威爾

從二戰至今,美國政府的債務上限調整了近100次,額度從450億美元一路飆升到28.8萬億美元,其中欠中國約1.1萬億美元(截止2021年11月)。

那麼美國為什麼不直接印1.1萬億美元,把欠中國的錢全部還完?

同時,美國MMT(現代貨幣理論)的倡導者稱:

“我們有數以百萬計的工人失業,有很多人流落街頭,不得不在橋洞裡過夜,還有很多人在溫飽線上掙扎。”

縱有萬千理由阻止政府去救濟他們,但是缺乏財政資金絕不是理由之一。

看到這裡,你有沒有想過,為什麼美國不能放手印錢,來還欠中國的錢、養活無家可歸者、解決失業或者其他問題?

這似乎是些相當愚蠢的問題,這種問題問得出口?

屏幕前的你,覺得這是些蠢問題嘛?

但我認為,這很可能是因為人們不好意思問這些問題,就像以前在課堂上,別的小伙伴拼命點頭,你也就隨大溜欺騙自己了。

你知道答案嗎?你覺得答案是什麼?

從全球範圍來看,人們都想知道這個問題的答案,所以他們搜啊搜。

那麼答案是什麼呢?請把答案打在公屏上。

答案可以用一個詞來概括:

通貨膨脹。

通貨膨脹一開始指貨幣流通數量增加,但現在更多的是說整體物價水平的持續上漲,人們的購買力下降的經濟現象。

要理解通貨膨脹,我們先要理解貨幣。

你可能覺得,貨幣還不簡單,貨幣就是錢,是一般等價物,從小就學的東西。

那麼我多問一句?

錢作為一般等價物,有內在價值嗎?

在馬克思眼中,錢是沒有內在價值的,我贊同這個觀點,貨幣是絕對沒有內在價值的。

這意味著貨幣沒有實際價值,貨幣只有被用來購買東西時才被認為有價值。

你可能不理解,錢還能沒有實際價值?錢不是能買車買房贏取白富美走上人生巔峰嘛?

但,想像一下,如果你被困在荒島上,錢就完全沒用了。

魯濱遜在荒島上,想要的絕不是印著大英女王頭像的英鎊紙幣,這種紙幣除了拿來“解手”沒有任何實際用途。

錢只有在我們相信它有價值時才有價值,這被稱為Tinkerbell效應(仙子效應)。

Tinkerbell效應是一個經濟學術語,用來描述那些我們相信它存在它才能存在的東西,這個術語來自彼得潘的故事,小精靈仙子“叮噹”,因為孩子們相信她存在才存在。

想想,除了錢,還有什麼東西是因為這種效應才存在的?

隨意搜索一下,就可以得到答案:

比特幣。

這是2009年誕生的最大“妖物”,從誕生至今,比特幣已經上漲了超10萬倍,稱得上人類歷史上最大的“泡沫”和信念“幻影”。

假設這種情況,如果所有人突然相信貨幣沒有價值,貨幣將一毛不值。如果所有人都覺得比特幣沒有價值,比特幣將歸0。

當然,我剛才說的是當前的情況,在此之前,不全是這樣的。

貨幣已經存在了幾千年,它第一次被人類使用時,是以商品貨幣的形態出現的,一些具有實際價值和用途的東西,像鹽、糧食、馬匹、武器被當作貨幣使用。

現在我們很容易接觸的商品貨幣是黃金、白銀這樣的貴金屬,馬克思評論道:金銀天然不是貨幣,但貨幣天然是金銀。

怎麼樣理解這名話,金銀作為商品貨幣,天然稀缺、便於分割、價值統一、外形美觀。

而且隨著經濟、社會的發展,到馬克思所處的時代,金銀在社會生產中基本沒什麼實際用途,成為最理想的貨幣載體,在全球範圍內被普遍接受為貨幣,金銀的誘惑甚至驅動了麥哲倫的地理大發現。

但即便是金銀,攜帶也有不便。

隨著時代發展,你可以把你的黃金存到銀行里,銀行將確保你的黃金安全,銀行會給你一張紙質憑證證明你擁有這些黃金。

這張紙片可以被當作貨幣,因為任何人都可以用這張紙片去銀行贖回黃金,這種紙片就是表徵貨幣了,表明對有實際價值和用途東西的所有權。

表徵貨幣的進一步發展,就是今天幾乎所有的國家都在使用的法定貨幣。

法定貨幣背後空無一物,除了你對政府的信仰和信任,不管是你親愛的美元、日元還是歐元,背後其實都是空氣,都依賴你相信政府發行的貨幣具有價值。

以一個年輕的國家為例,美利堅的錢在200多年的歷程裡,至少經歷了三種系統的變換。

第一種誕生於1792年,那一年美國通過《鑄幣法案》(Coinage Act),成立美國鑄幣局,停止在美國使用歐洲貨幣,該法案帶來了美元的誕生。

美元最初是商品貨幣,以金、銀或銅幣的形式存在,其實際價值支撐來源於包含的貴金屬,製造硬幣的金屬的價值完全等價於面值。

第二種誕生於1900年,那一年,美國通過《黃金標準法案》(Gold Standard Act)。

其貨幣體系轉向了商品貨幣和表徵貨幣的混合體制,用經濟學家的標準術語來講,美國也完全轉向了金本位制,美國政府發行了可以隨時兌換黃金的美元債券,將黃金與紙幣制度性的捆綁在一起。

金本位是由當時的日不落帝國帶英帶頭搞出來的貨幣體制,隨著美國加入金本位,金本位成為當時全球範圍內居於統治地位的貨幣制度安排,最後一個加入金本體的列強是日本。

金本位有很多優點和缺點,這裡主要說一下它的優點,它給全球貿易提供了一種公共制度安排,讓各國的匯率處於較為穩定可預期的狀態。

因為所有的貨幣都與黃金掛鉤,人們很容易計算國家間的匯率,這極大地便利了全球貿易,讓商人在進行跨國貿易時有穩定的預期。

例如,如果1克黃金在英國兌換1英鎊,在美國兌換1.5美元,那麼你可以很容易地推斷出1英鎊必須等於1.5美元。

第三種誕生於1971年,這一年,尼克鬆在電視機前突然宣布,美國正式放棄金本位,脫離布雷頓森林體系的安排,轉向法定貨幣體制。

這一體制延續至今,所以今天的美元背後沒有黃金或任何其它有價值的東西支持。

那麼,我們是不是可以認為美元=比特幣?都是泡沫?

你認為呢?

思考一下,在沒有任何價值支撐的美元法幣制度下,美國放手印鈔(發行美元),會發生什麼呢?

最基本的經濟學理論(供需理論)告訴我們,某種商品的供應增加會導致其價格的下跌,用我們的老話說就是:物以稀為貴。

因此,美國放水印鈔,市面上的美元大量增加,美元的價格(匯率)將大幅下降,其他國家就可以用他們的貨幣換到更多的美元,這就是美國政府放手印鈔將如何影響美元的跨國價格(匯率)。

另外,美國放手印鈔,會導緻美國的商品和服務價格飆升,即通貨膨脹。

因為百姓手中突然多了大量的錢,會導致百姓產生貨幣幻覺,覺得自己有錢了,增加對商品和服務的需求,實際上此時整個社會的經濟產出不夠,這將導致商品和服務價格水平的飆升。

想想這種情況,如果美國印製300萬億美元,實際上當前美國印出來的高能美元數量只有6.1萬億美元,然後打到每一個美國人的賬號上,這樣每個美國人都有買蘭博基尼的錢了,瞬間實現了共同富裕,美滋滋,有錢了的美國人是翻身農奴把歌唱,都衝出去買蘭博基尼了。

但美國的蘭博基尼數量有限,產量也不能一下子提升到3億輛,因此合乎邏輯的做法就是提高蘭博基尼的價格,至於價格提高多少倍合適?

聰明的你,可以把答案打在評論區? (答案和推導細節,可以找小助手獲取)

為了便於你們理解,我再舉一個例子來說明一下。

假設有四個人流落魯濱遜曾呆過的荒島,他們每個人都有10個水果,但每個人擁有的水果種類不同(老王,蘋果;小劉,橘子;老李,香蕉;小弦,梨),所有的水果被他們四人認為是一樣(等價)的。

突然,他們發現了一大片蘋果樹,收穫了1萬個蘋果,這樣蘋果的名義價值增加了。

但因為蘋果數量大大大幅增加,1個蘋果的實際價值劇烈下降,於是要10000個蘋果才能換1個香蕉,因為他們吃蘋果早就吃吐了,對蘋果的需求很低而對香蕉的需求高。

最終是老王血虧,他原來手上的10個蘋果不香了。

注意,這只是一個比喻,四個人代表四個不同的國家,每個人擁有的水果代表各國的貨幣。

我們不僅可以通過經濟理論分析得出,印太多錢並不是一個好主意,還可以通過歷史上的真事來了解,“無限”印鈔帶來的災難性後果。

最近的例子是津巴布韋,它在2008年因全速印鈔而飽受極高通貨膨脹的摧殘,當然這也是津巴布韋總統做出一些糟糕決定的結果。

當快車道的土地改革導致津巴布韋經濟開始下滑後,總統選擇印更多的錢來支付政府日益膨脹的支出,這導致通貨膨脹率飆升,並在2008年11月中旬達到頂峰。

此時津巴布韋的通貨膨脹率是多少呢?

先等一下,我先提供一些背景知識,以便讓聰明的你理解接下來的內容。

美國的通貨膨脹率在很長時間裡保持在2%左右,日本的約為0%,經濟學家普遍認為1%~3%的通貨膨脹水平是最好的,中國的通貨膨脹率是多少?

發達國家當前的通脹水平大約在1%~5%,當通貨膨脹率水平超過50%,國家就進入惡性通貨膨脹階段,一國的經濟和社會或逐步走向失控和崩潰。

而津巴布韋的通貨膨脹在其峰值達到65000000000000000000000%,如此高的通貨膨脹率,反映在價格上的表現是,商品價格每24小時翻一番。

津巴布韋政府試圖通過發行更多的、面額更高的鈔票來解決通貨膨脹的問題。

他們貨幣的面額後面打出越來越多的0,三次重估津巴布韋元的價值,最終發行了四套津巴布韋元,面值100萬億的鈔票在印刷機上狂印。

這讓津巴布韋的百姓用滿滿一手推車的錢才能換到一條麵包。

為了控制物價,政府甚至一度將高價購買商品定為非法,有人因此被捕入獄,這屬於典型的解決不了問題,就解決提出問題的人。

2009年,津巴布韋元被廢除,才稍稍控制住通貨膨脹失控的局面,截止今日,津巴布韋仍然沒有本國貨幣,百姓使用國際通行貨幣,比如美元、英鎊和歐元。

在惡性通貨膨脹之前,1津巴布韋元大約可以換1.25美元,如果津巴布韋元的匯率不變,單張100萬億面值的津巴布韋元鈔票,就等於整個世界GDP的兩倍。

現在,曾經的“非洲糧倉”“餓殍遍地”,90%的人找不到工作,60%的人吃不飽飯,5%的成年人感染艾滋病,人均壽命從1986年的61.6歲下降到40歲左右。

但更荒謬的是,津巴布韋這種超出你想像的通貨膨脹在人類歷史上只能排第二名。

驚不驚“喜”,意不意外?

排名第一的國家是1946年匈牙利,最高月通貨膨脹率發生在當年7月,達到41900000000000000%,商品價格每15小時就會翻一番,而正常國家的健康通脹率水平約為3%,每23年商品價格才會增加1倍。

匈牙利的貨幣是pengo,隨著惡性通貨的到來,匈牙利引入了bil-pengo,這就是10億pengo的縮寫。

直到今天,雖然有了100萬億面值津巴布韋元鈔票,這樣強有力的挑戰者,匈牙利至今仍保持著最高貨幣面值的記錄——10萬萬億pengo,津巴布韋的1000倍。

匈牙利最終用福林為貨幣單位,1福林相當於400000000000000000000000000000pengo,4後面29個0。

這一切來源於匈牙利政府的善心。

[1945年,二戰後遭受重創的匈牙利百廢待興,一半以上的工廠被摧毀。

為了恢復經濟,保證民生,政府開始通過銀行向企業發放大量貸款。

然而這種無原則的印鈔與國內生產力嚴重下滑形成致命的錯配,過多的貨幣追逐過少的商品,才造成匈牙利pengo的購買力暴跌,釀成災難。

這就是為什麼政府不能夠通過單純的印錢來償還他們的債務,這不會有一個好結局。

簡單來說,政府的債務就是大家經常聽到的國債,要理解通貨膨脹,就要理解ZF的行為和國債,國債比個人債務複雜得多,不是簡單的人與人之間的資金拆借關係。

以世界的乞丐,國債最多的國家美國為例,目前美國負債約28.8萬億美元,其中欠日本1.3萬億美元,欠中國約1.1萬億美元(截止2021年11月)。

你可以認為日本是美國的第一金主爸爸,但美國對日本這個金主爸爸的態度並不那麼的友好,應了中國那句老話:

借錢的是孫子,欠錢的是大爺。

儘管美國政府欠錢了,日本、中國仍然不能隨時去敲白宮的大門索要這萬億美元。

美國財政部發行國債,你可以購買這些國債,美國政府每年向你支付該債券的利息,同時在債券到期的時候從你這裡按面值買回。

除此之外,你如果真的想要抽回資金,你(日本、中國)都得自己去市場上交易賣出美國國債,而且美國政府隨時都可能干預這些交易。

一個國家陷入財務困境,可能不得不拖欠國債,這意味著你可能拿不回你的錢,這種事情在歷史上多次發生。

但美國國債通常被當作一種無風險的資產,所謂無風險資產,就是說除非地球爆炸,美國國債是不會違約的,是會還錢的,是會讓你賺錢的。

至於原因嘛,美國人說,因為美元是世界上使用最廣泛、最值得信賴、從不拖欠的貨幣,美國不能拖欠債務甚至都寫進了憲法。

你覺得美國人說得對嘛?

最後,我用一個最好的比喻來總結一下,為什麼政府不能無限印鈔:

“如果錢長在樹上,那麼它們將會和樹葉一樣毫無價值。”

然而,在美國身上似乎出現了反例。

新冠對美國造成了嚴重打擊,近5000萬人被感染,近78萬人去世,許多中小企業甚至大型公司倒閉,數百萬人失業,旅遊、酒店、飲食和娛樂等行業遭受毀滅性打擊。

美國百年連鎖店紛陷破產潮

為了對抗經濟和社會的危局,美國政府調整了貨幣政策框架,通過一系列創記錄措施,向整個美國社會注入巨額流動性,即印出來洪水般的錢。

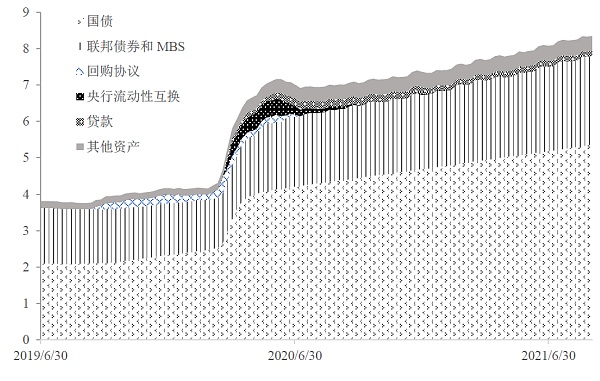

正好美聯儲主席鮑威爾宣稱的無限量化寬鬆一樣,2020年3月以來,美聯儲通過在市場直接購買國債或者中長期債券的方式,增加市面上的錢,美聯儲資產規模,從2020年3月的4.24萬億美元,擴張至2021年9月的8.35萬億美元,增長了97%,相較2008年初增長了近10倍。

在天量貨幣的衝擊下,美國的通貨膨脹率創31年來最高紀錄,10月為6.2%。即便如此,美國的通脹水平仍然相對可控,與津巴布韋和匈牙利曾經創下的通脹水平相距甚遠。

是我們今天視頻講的理論和事實錯了嘛?是美國有神的庇護嘛?這裡面有什麼奧秘?如果你們感興趣,本系列的下篇文章給您揭曉!

如果你覺得這篇文章讓你有一點點收穫,請分享給你的朋友們,我致力於給觀眾老爺們提供最優質可靠通俗有用的財經知識。