摘要:像Terra這種無限套娃的東西在任何時代都能有效獲利。我們每天都在說Terra崩盤的事情,這是因為我們對於他這種“左腳踩右腳”的經濟模式保持懷疑。但是,如果我們聚焦於它的兩大核心之間的關係,即LUNA和UST的關係以及效用廣度上,這種崩盤的可能性有多大?或者哪怕崩潰是否會有機制來修正?所以,我們今…

像Terra這種無限套娃的東西在任何時代都能有效獲利。

我們每天都在說Terra崩盤的事情,這是因為我們對於他這種“左腳踩右腳”的經濟模式保持懷疑。但是,如果我們聚焦於它的兩大核心之間的關係,即LUNA和UST的關係以及效用廣度上,這種崩盤的可能性有多大?或者哪怕崩潰是否會有機制來修正?所以,我們今天就從這個角度來看下Terra會不會走向滅亡。

Terra帝國的根基:Anchor

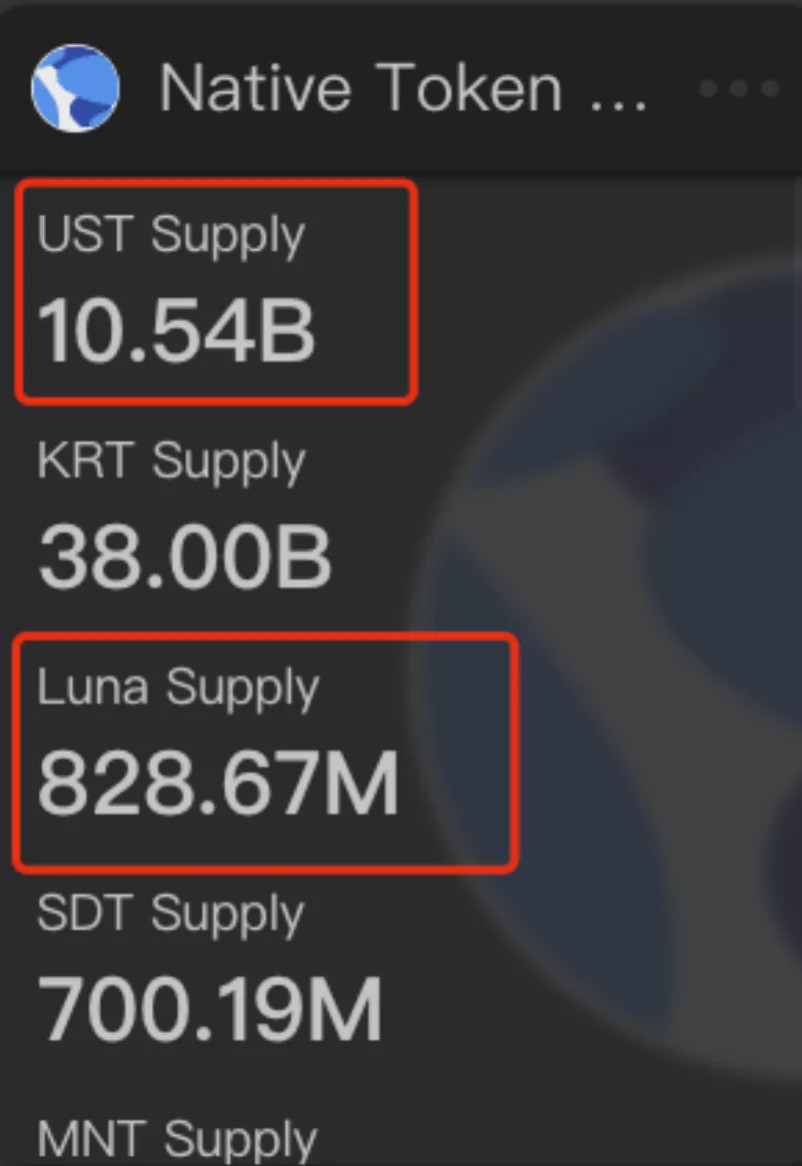

首先我們先來看看Terra本身是什麼情況。如果把Terra當成美聯儲,那麼UST就是美元,而LUNA就承擔了部分儲備黃金的作用(當然LUNA和黃金還是有區別的。這裡只是說作為價值儲備的作用是相似的。不過別忘了,Luna本身的價值反過來也是由UST的效用所支撐)。所以,我們首先應該看下二者目前的供應量是怎麼樣。根據Terra dashboard提供的信息,最新的數據如下:

而如果大家還記得之前講過Terra鏈本身的話,應該會記得ust的官方發行總量是10b,如果按照USD的價格來算,這個總的supply應該在10b才對。超發的理由暫且不知,但是我們可以暫時認為目前UST的需求已經超過了之前的設定。而之前我們也講過UST和Luna之間的PVC機制,也代表超發的UST會帶動Luna價格的提升,進而進入良性上升螺旋。一切似乎都很美好,不過,我們來看下目前UST的真實效用究竟如何?

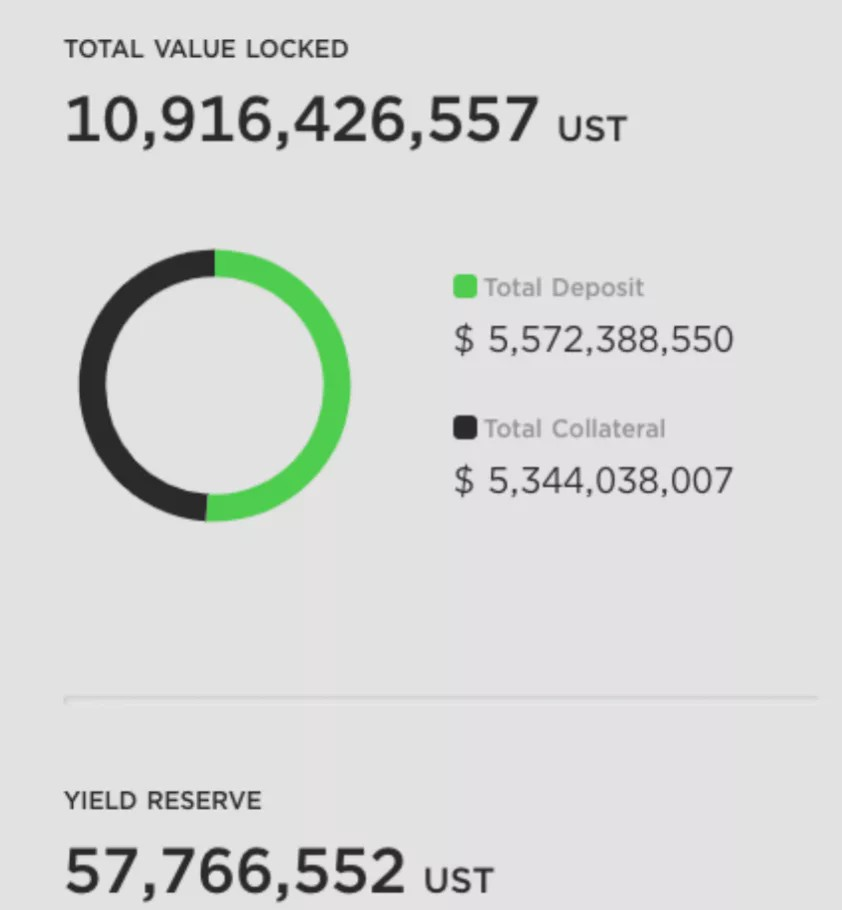

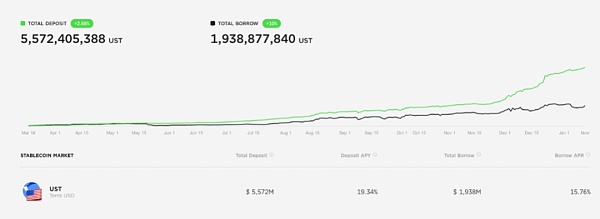

這時候我們就需要看下Terra安身立命之本的應用———Anchor。為什麼要看它?因為,目前UST總量10.54B, 而Anchor上的TVL以UST計價的話為:

而其中質押用來借出的UST是5,572,388,550。也就是說,50%+的UST現貨都是直接存在Anchor中。如果把整個平台的資產都由UST兜底,那麼98%以上的UST都在Anchor中。好了,這裡我們記住現在這個佔比。再繼續看其他應用。這時候,我們就應該把目光轉到最近大火的Abracadabra上。

Terra的魔法師:Abracadabra

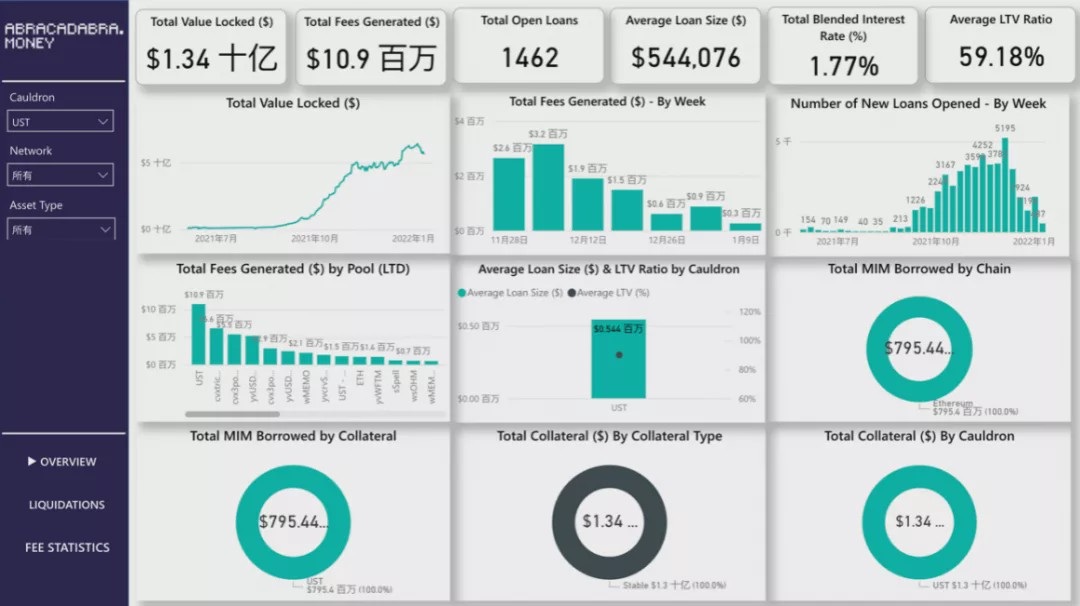

我們先來看下目前Abracadabraca上UST的鎖倉情況:

當然,如果之前對這個項目有億點點了解的話,就知道UST在Abracadabra上如火如荼和最近的Degenbox有關(2021年11月3日發布的)。本來計劃只想給大家講講Degenbox,但是,如果只講這個的話可能大家看不明白。所以,我們來快速過下這個項目本身。

魔法師的神奇魔杖:槓桿化收益

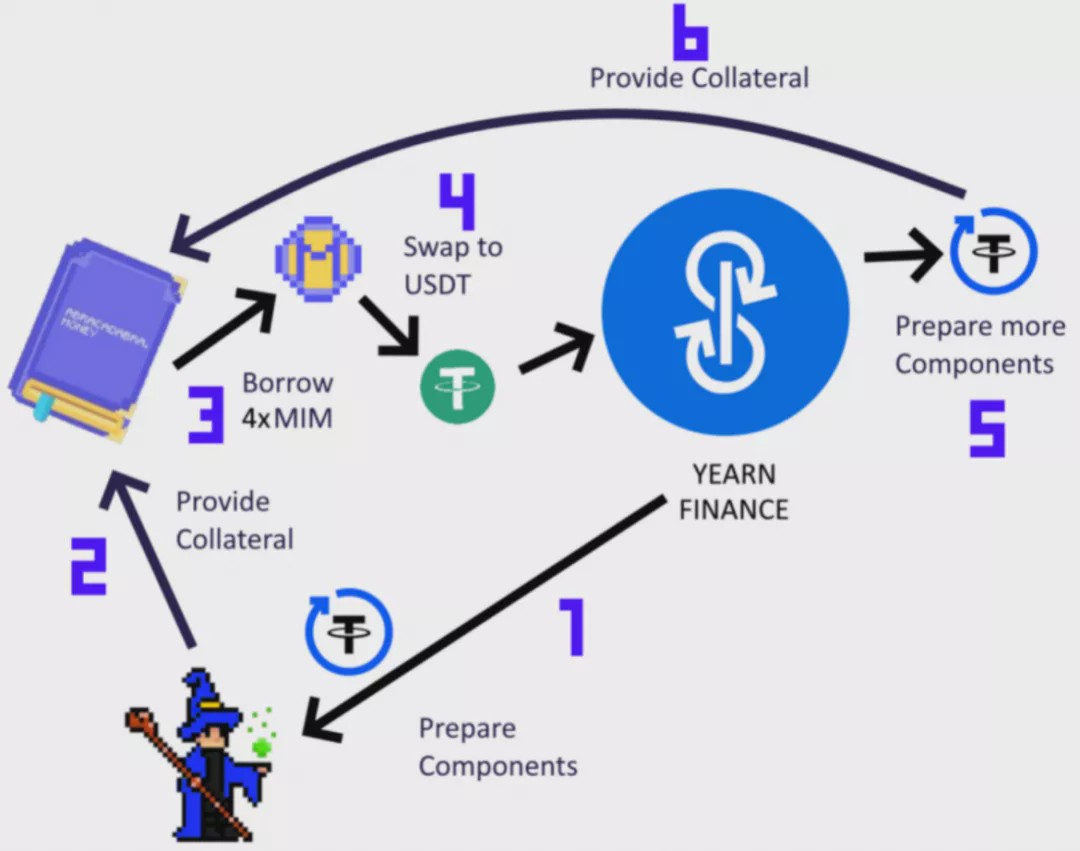

首先我們明白,Abracadabra和Alchemix很像。名義上是個借貸協議,本質上也是通過釋放token流動性來發行自己的MIM代幣。其他的東西都可以不講,但是有個有趣的功能叫“槓桿化收益頭寸”。整個流程可以用下圖來表示:

官方給的過程如下:

為了更清楚地解釋這一點,讓我們以一個想要利用其yvUSDT 頭寸的用戶為例:

-

步驟1和2:用戶選擇想要的槓桿,拿到yvUSDT,存入作為抵押。

-

步驟3:根據選擇的槓桿,協議將藉入相應數量的MIM。

-

步驟4: 這些MIM 將被兌換成USDT(當前價格掛鉤和滑點在這裡有重要的作用)。

-

步驟5:這些USDT 將被存入Yearn Vault 以獲得yvUSDT。

-

步驟6:這些yvUSDT 代幣將被存回Abracadababra 以用來做為用戶的頭寸的抵押品。

其實看起來步驟多,總結起來就是一句話:你給他要的抵押物,他不會直接給你MIM,而是通過閃電貸的形式,給你自己設定的槓桿數(最高10倍)的farming收益,比如對應倍數的yearn收益。

好了,進入正題,degenbox。

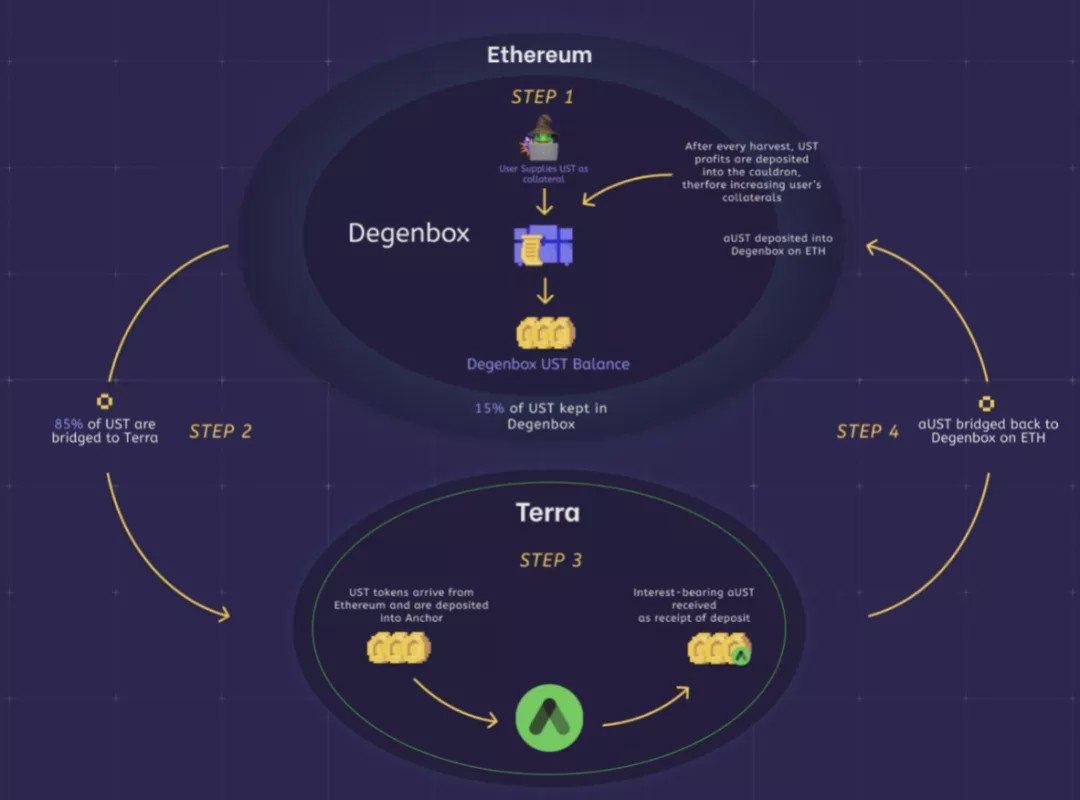

Degenbox

這裡一共也就幾步。總結來看,就是用戶可以質押UST獲得MIM。但是abracadabra的利潤是從Anchor獲得。稍微具體點來說,協議會把用戶質押的85%跨鏈到Terra上質押到Anchor(通過EthAnchor),然後將質押證明aUST跨鏈回degenbox進行質押,增加用戶抵押資產的價值。

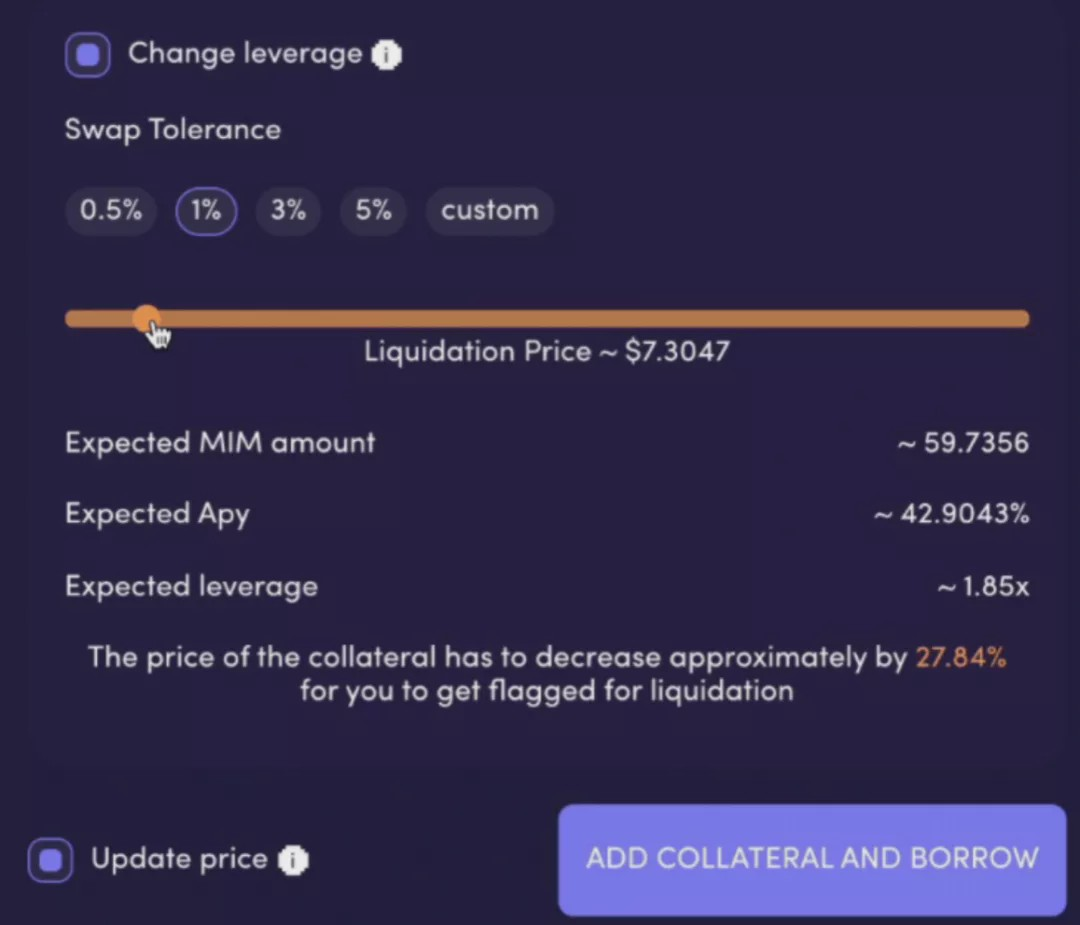

另外,槓桿化收益頭寸也適用於degenbox。這點很重要。同時需要注意的是,這個槓桿收益頭寸並不是說你有100塊能獲得1000塊的抵押物收益,而是要扣除滑點,借款費等其他損失費用,如下:

所以綜合來說,如果滑點設置是1%,選擇90%的TVL, 10倍槓桿能讓你獲得原來成本的6.7倍收益。

也就是說,這個功能支持我可以在yearn裡面進行套娃獲利。 100個ETH質押獲得100yvWETH,再把yvWETH質押到abracadabra開90%的TVL 10倍槓桿獲得6.7倍的yearn ETH收益。我們按照最新的yearn ETH利率(1.18%)和Abracadabra的yvWETH借款利率(0),來算下這樣做的收益會是怎麼樣:

總利率=Ryearn ETH x 0.9 x 1.18% x 6.7 – 0 = 7.1154, 而沒有經過槓桿的收益為: 1.062,差了很多。

不過,高收益高風險。槓桿化收益頭寸由於並不會直接給你MIM,一旦發生清算,你不會擁有任何代幣。

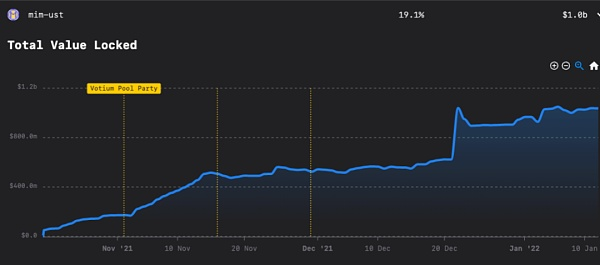

Abracadabra機制講得差不多了,我們可以來看下它和UST融合起來是什麼樣的。由於UST和MIM都是穩定幣,所以流動性場景毫無疑問的應該看curve上的MIM-UST的池子:

目前穩定在10億美元。假設拉開平均數據來看Anchor上的抵押物+借款總額佔整個UST供應量的90%,那麼剩下的這10%基本就都在abracadabra這個池子裡。這也代表這兩個協議對於Terra的穩定至關重要。尤其是Anchor,絕大多數的UST都在其中,其承諾的20%的固定年劃利率如果一旦發生意外,導致UST和USD脫鉤,那麼風暴是否會到來?這將是我今天重點要介紹的部分。

風暴來臨的預警

如果考慮到極端情況,Anchor出了問題(畢竟是個P2P,穩定幣APY還能這麼高,出現崩盤也不是不可能),會影響UST和LUNA到什麼程度?這需要從Anchor的TVL結構來說起。

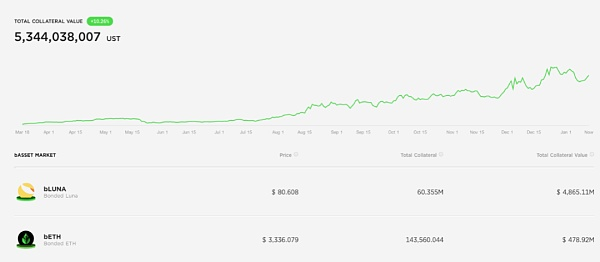

首先,如同上面說的,用戶可以把UST質押給Anchor,會獲得一個20%左右的APY(會有浮動,總的來說平均是20%),這部分錢就是上面說的,大概5個b;剩下的5個b是藉款人的抵押物,大部分是由LUNA組成,剩餘部分是ETH。分佈如下:

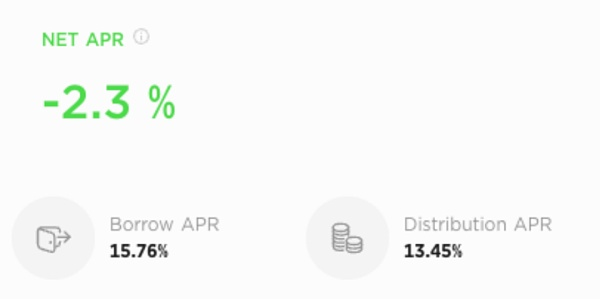

這時候我們就需要看下Anchor怎麼做到能償付借款給它的用戶20%的APY。一般情況下,我們能想到P2P最簡單的盈利方式,就是讓從Anchor借款的人付出比20%更高的APY就可以。但是,如果真要這麼高的利息,我想也沒多少人願意在Anchor上借錢。這點可以從它的貸款利率中看出:

可以看到,最新的貸款利率只有2.3%(真正的貸款利率是Distribution APR- Borrow APR。D APR是貸款的ANC獎勵利率)。哪怕真的按照15.76的Borrow APR,也依舊無法覆蓋那需要償付的20%年化利率。所以說,這肯定還有其他方案去提高償付能力。這時候就可以把目光轉向貸款用戶的抵押物上面了,LUNA和ETH。

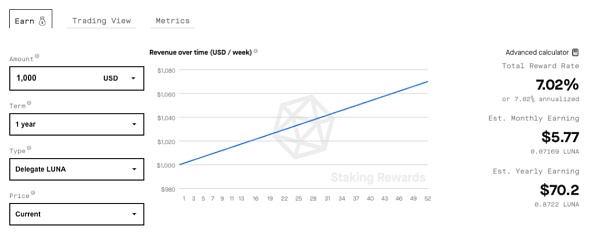

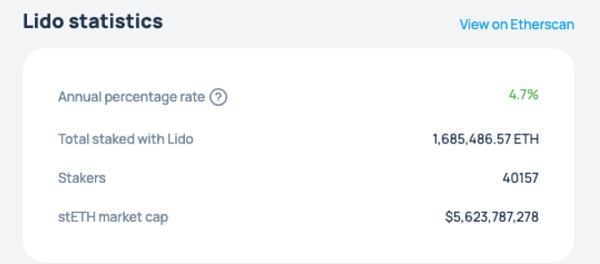

按照官方的說法,身為抵押物的LUNA會被質押到Terra主網來獲得一個年化利率,而ETH會被質押到Lido賺一個利率。這兩個利率目前來看如下:

假設我們按照現在Anchor質押量應該獲得APY償付量,和這些利潤產出量進行對比,我們不難發現,目前的利潤產出並不能覆蓋利息。當然,在此之前我們需要先看下Anchor上借貸金額對比如何:

可以看到,借給協議的金額遠遠超於貸款金額,哪怕按照borrow rate的15%計算,也遠遠不夠償付deposit 利息。我們直接來算下。

我們按最新的質押UST的利率19.34%算,則Anchor每年需要償付的金額為:

5572m x 19.34% ≈ 1077.62m

而按照現在的利率,每年利潤產出為:

Luna: 4865.11mx 7.02% ≈ 341.53m

ETH:478.92mx 4.7% ≈ 22.51 m

Borrow: 1938.87mx 15.76% ≈ 305.56 m

總收入為: LUNA+ETH+BORROW = 669.6m

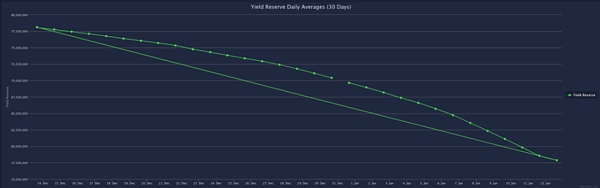

好了,果不其然,現在Anchor看起來在做虧本買賣。這點可以從協議每日收入變化來看:

不過如果我仔細觀察上面的存款,會發現借款人遠大於貸款人就發生在最近。發生什麼事暫且不表。現在來思考一個問題:Anchor也不傻,發生這種情況它應該怎麼做?

最簡單的思路就是:降低這個20%的固定APY。

然而這就引發了另一個問題:全網超過一半現貨的UST都在Anchor中,看上的就是它這20%的穩定幣APY,一旦降低這個APY,是否會對UST的穩定性產生極大衝擊?加上UST-MIM現在也是一個很龐大的盤子,是否會進一步影響MIM的穩定性甚至Curve其他穩定幣池子?進一步總結,就是對我們開篇問題的一個升級:假設Anchor利率大幅降低,UST會發生什麼?

是大廈將傾,還是安然無恙?

Anchor利率一旦大幅降低,那麼,我們就可以做出一些假設。就按照通常的思路,假設應該分為樂觀假設,通常假設,以及,悲觀假設。我們一個一個來看。

先看樂觀假設:假設發生了這種情況,但是市場依舊覺得UST是個風險很低的資產,即使利率降低,人們也願意相信UST的穩定性。所以這種情況下不會對UST有什麼實質影響。

再看通常情況:市場是較為穩定的,但是市場參與者都是逐利的。這代表每個人心中都有一個閾值。一旦Anchor利率低於這個閾值,就會刺激市場採取某種行為。我們假設這個閾值是10%。一旦deposit APY 低於10%,則人們會把自己質押的UST撤回,導致池子中質押的UST數量減少,進一步,導致borrow interest迅速上升,反過來,又會刺激deposit APY攀升,進而又吸引人們質押UST,反复輪迴。這是我們經常見到的一個現象。也是在正常市場情況下發生可能性最大的一種。

最後,我們來看下今天最想知道的一種情況,即悲觀情況:發生這種情況的前提,是市場認為UST是種高風險資產:一旦Anchor的利率低於他們的心理閾值,就會引起恐慌,瞬間大量質押UST被抽離,而這部分抽離的UST就是最不穩定的因素。

這些不穩定的UST會去向哪裡?好了,清算套利機器人要瘋狂了。我們來看下幾種情況

-

Hold UST:********你信?我就是覺得UST有風險,咋可能Hold。

-

賣了UST換成其他穩定幣:這毫無疑問地會讓UST脫鉤(不管時間長短):

-

會影響Curve以及Abracadabra的degenbox。但是影響會有多大我們後面詳細說。

-

會對Luna造成拋壓。市面上UST過多,協議需要用Luna回購UST,對LUNA價格產生影響。

-

我手動用ust贖回luna進行套利:對於Terra機制有了解的人很可能採取這種措施。用ust贖回LUNA,再把LUNA賣到公開市場。這裡就又會分成兩種情況:

-

公開市場上Luna深度很好,中心化交易所可以吃掉這個波動(不會引起協議機制執行)。

-

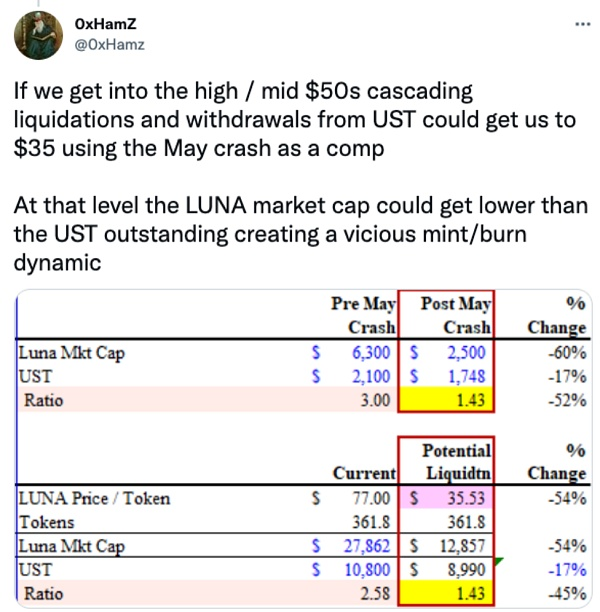

頂不住。由於公開市場上的LUNA變多,則協議會用UST回收LUNA,往復循環,進入死亡螺旋(UST嚴重脫鉤)。按照0xHamZ的建模測算(根據519)如下:

現在,我們來看下對Curve和MIM的影響。

多米諾骨牌效應會停在哪裡?

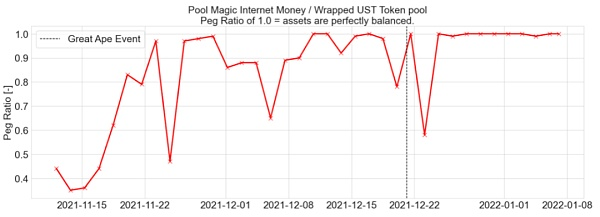

我們知道吸血鬼攻擊很出名,但是還有一種攻擊最近也很火,被稱為Viking Attack。說的就是Degenbox對Anchor的吸血。在我們假設的悲觀情況下,Anchor 利率降低,導致UST和美元脫鉤,也代表和MIM脫鉤,還會影響3CRV這個池子。但是,因為有Curve的存在,脫鉤之後會有大量套利機器人瘋狂套利,會逐漸把這個鉤子加回來。這點可以從curve的mim-ust或者ust-3crv的池子歷史記錄看出來。

但是,這裡我們還需要深入看下具體情況:

一旦UST大量湧入市場,就代表ust會變便宜,大量UST會被變成mim或者3CRV。同時,Degenbox會啟動清算,將大量ust變成MIM,這樣又會導致Luna拋壓……最終會變成什麼情況呢?套用另一個大佬Naga King的分析:

“目前MIM-UST的池子有1b的量,其中有950m的MIM是由UST保證的。如果這95%的UST被撤回並且在這個池子中被交易成MIM,會導致這個池子組成中有超過90%的UST,預測為93%”。

當然,Degenbox也考慮了這一點,所以提出了一個容錯手段:如果一旦發生大規模從Degenbox提取UST的情況,一旦提取的總額度超過了Degenbox池子中總量的10%,提現將會被限制。直到UST從Anchor提取回主網。這可能需要耗費幾個小時。而通常情況下,在這個過程中,市場套利者會發揮作用讓價格回到正常水平。當然,這都是沒有徹底喪失共識的情況下,不然套利者也不會套利一點價值都沒的東西。

為什麼沒提3crv的池子?最重要的原因在於ust-3CRV本身體量還能接受,相對而言,Curve自己可以吃掉這個波動,所對Curve來說影響還好。

總結

通過UST,我們可以看到,算穩的穩定性更多的還是依賴於本身設計的套利機制。但是一旦共識打破或出現超級極端行情,可能就一波沒了,畢竟極端到套利者都不想套利了,談啥也沒用。這也再次證明,像Terra這種無限套娃的東西在任何時代都能有效獲利。殊途同歸,Terra會是區塊鏈下一次金融危機的觸發器麼?這座金融大廈的風阻尼器是否扛得住到時候排山倒海的清算風暴?大廈將傾與否,我們拭目以待。

原文標題:《深度研究:UST會崩盤嗎? 》

作者:CYC Labs