作者:龍野

原文:加密資本論四部曲之一:token-issuance,融資新範式

前言:

這個系列的文章,主要是以從業者和學者的雙重角度,講講我對於股權投融資、幣權投融資過去、現狀和未來的回顧、闡述和思考。

我們應該怎樣對待新興的幣權項目?散戶如何盡可能快速判斷幣權融資項目的合理性?監管機構又應該如何從技術和行業自律角度予以調和?傳統VC 如何在自己的股權法律框架下,盡可能參與幣權的利益?以及,作為一個創業者,如何選擇股權和幣權融資對於自己項目發展起到幫助?

壹

2019、2020 年,這個行業處於寒冬之際,我曾無比擔憂——Facebook 想要發行Libra,爭奪市場,而圈內的大家都缺錢,這些傳統巨頭如果入場,推翻掉我們幣圈一直以來的江湖規矩,重新定義遊戲規則,我們豈不是連喝湯的機會都沒有了?

所幸,這沒有發生。在巨頭反應過來並且瘋狂入場——比如改名為Meta 意圖全面進軍元宇宙的Facebook,各路明星、品牌紛紛發行自己的NFT——之前,幣圈已經成長為一棵參天大樹。

Paradigm 完成新一期基金25 億美金募集,A16Z 完成累計50 億美金募集……在面對紅杉資本、甚至更大一點的Tiger Global 時,這些tokenfund 們,完全有了一戰之力。

更何況,從NFT 動輒數十萬美金的jpg 來看,幣圈個人投資者們的消費能力和影響力,也已經達到了瞠目結舌的程度。

「ok,你們幣圈的人有錢。那為什麼我要去投一個新項目發行的代幣,為什麼他不用股權融資?」

我相信這是絕大多數傳統股權投資人心中的疑問。

所以,當我們在討論創業者融資「策略」的時候,我們在談論什麼?

一直以來,投資、或者說融資界有個誤區——如果有的選,將股權利益讓渡給知名機構投資人是最好的融資,由他們給你提供資源支持和名譽背書。

而web3 的實踐給了全新的答案。我們回想一下,融資最重要的是什麼?投融資的核心是,讓對項目最喜愛、最有貢獻、且具備長期主義的人參與投資,共享利益,並由他們為項目發聲。而這些人,最好就是項目的早期用戶——散戶,而非機構們。如果這兩方給出的是相同的錢,我相信幾乎所有人都願意選擇讓100 個散戶而不是1 家機構參與投資。

但是在以往世界裡,這不可能發生,因為:

(1)很難快速找到大量個體參與項目投資,從而演變成眾籌。創始人在項目發展之初,時間非常寶貴,不可能花費過多精力和100 個散戶進行談判。這也是為什麼移動互聯網興起之時,出現了一些眾籌平台,幫助初創項目進行籌款。

(2)沒有合適的技術基礎或者法律基礎保證散戶的權益。大量個體戶參與投資,從以往的股權投資範式來看,根本無法予以登記備案;而且由於每人額度過小,傳統股權市場退出路徑過長,未來散戶如果像機構們一樣受限,難以獲得收益保證。

(3)無法用技術手段明確定義用戶對項目發展做出的貢獻,並且用低成本的方式一次性給予激勵。也就是說,我們讓核心種子用戶早期參與項目投資,是希望激勵他們和項目綁定,並且做出貢獻的。必須要讓用戶知道「做什麼」,才能更好的被評價,從而獲得更多的激勵,而這個激勵的發放也要是得到一定保障,且便於項目方操作的。

而區塊鍊和幣圈的實踐解決了這些問題。有了區塊鏈,能夠更快的在全世界範圍內,找到一些KOL 甚至是「牛散」,來參與你的項目早期投資;有了智能合約,能讓用戶很輕鬆的知道,自己手裡的幣,佔整個項目總量的0.001%,項目方無法增發,而且自己隨時可以提取到數字貨幣交易平台裡變現;有了鏈上數據,公開透明,可以更好讓項目方和用戶雙方都輕鬆驗證用戶在鏈上做出的貢獻,輔以活躍地址數、代碼提供記錄等,用智能合約設置「滿足什麼條件你就能獲得早期代幣」,並且予以「一鍵式發放」的激勵。

貳

我們需要明確一點——幣權和股權,債權一樣,都是平行的概念,是一種金融權益。所以,回到那個疑問——為什麼要投資於你公司發行的幣權,我投你股權不行嗎?那我能不能說,你為什麼要融資股權,你發債我給你借錢,你以後還不行嗎?

所以,不同時代,不同性質的公司,適應於不同的融資方式和金融市場,本無嚴格意義的好壞之分,只有適不適合。 (詳見《「2021 的數字貨幣,我們該如何投資?」四部曲之一》第二節)。

所以,我認為,上市公司、大型房地產公司融資使用債權,web0、web1 和web2 的初創公司們融資使用股權,而web3 的公司們,最合適的融資方式就是幣權。如果web2 的公司強行發幣,或者說web3 的公司按照股權融資,不是說不行,只是這會從資本結構端讓項目的發展潛力大打折扣。

那麼,web3 和web2 到底區別是什麼?關於web3 究竟該如何定義,請見另一系列文章《通向NFT 之路》。在此不再贅述。

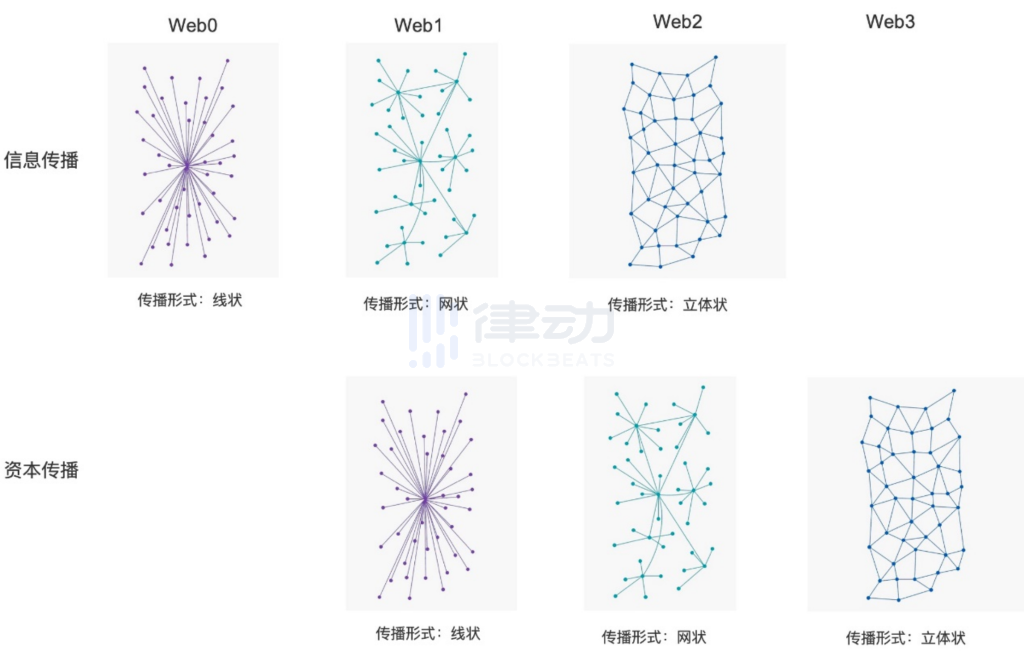

當然,我需要強調的是,web3 和web2 不分優劣,我從來不覺得web3 就高人一等,正如迄今為止整個社會的大部分財富依舊掌握在web1 甚至web0 的人手中。 web3 發軔於web2,就如同區塊鏈技術發軔於互聯網技術。正是因為web2 對信息傳播方式的全面革新,出現了大量社交媒體,在這個人人自媒體可以獨樹一幟,影響成千上萬人而不用訴諸於某個官方媒體的時代,web3 的資本效用才能隨著KOL 甚至是朋友圈的信息渠道實現快速傳遞,從而匯集到一個web3 的項目之上。

當新時代的新一批年輕人崛起——當然,這可能至少需要一二十年——他們會遺忘掉老一輩人們所習以為常的一些行為範式,和所謂的行業規則,從而建立起一套適合於這些年輕人的新秩序。

叁

那麼,幣權融資應該遵循怎樣的路徑?

再次強調,讓對項目最喜愛、最有貢獻、且具備長期主義的人參與投資,共享利益,並由他們為項目發聲。

所以,幣圈不斷湧現出創新型的融資方式。而最火爆的概念無非有兩組,皆是一脈相承:

第一組,「IXO」。從2013 年Vitalik 推出ICO(InitialCoin Offering)這個概念並在2017 年爆火,到2019 年的IEO(Initial Exchange Offering),到2021 年ID0(InitialDEX Offering,另一說Initial DeFi Offering)。要知道,Vitalik 當年推出ICO 這個概念進行募資,以太坊從ICO 開始,到最後上線交易平台,足足用了兩年的時間。最早參與以太坊的,可以說是第一批吃螃蟹的人,也是以太坊,或者說Vitalik 的忠實信徒。他們大多是程序員,也是自發的為以太坊生態做出很多貢獻,其中很大部分成了以太坊的核心開發者。 IEO 則是Binance推出的概念,通過交易平台白名單機制,篩選出真正長期在交易平台交易的用戶,而這批用戶是合格投資者,保證項目方從大量的「羊毛黨」中篩選出真正一批核心的項目潛在用戶。 ID0 則是在DeFi 發展壯大過程中,借助DEX 可以自主上幣、建立流動性池、從而讓用戶交易的特點,除了比IEO 更進一步——DEX 直接在區塊鏈上進行交易,交易數據公開透明,因此交易用戶更加真實,防止中心化交易平台作惡虛假製造白名單以外——更是常常開啟賞金計劃,要求用戶用智能合約提前綁定地址,並且參與項目方答題、推特轉發等推廣任務等,從而篩選出一批真正願意花時間、注意力來參與項目,並且提高對項目方知識了解的用戶。

所以,讓我們做個猜想——下一個是什麼?我想,INO(InitialNFToffering)的爆火,只是時間問題了。

但世人邯鄲學步,很多人只是看到了「IXO」爆火便生搬硬套,卻從沒想過如何真正意義上「讓對項目最喜愛、最有貢獻、且具備長期主義的人參與投資,共享利益,並由他們為項目發聲」,

本身你就沒想過長期主義,只是套個概念,給身邊的人,甚至是都不認識的人「分額度」。對方都不是合格投資者,如何讓參與投資你的人能和你共同把事業做好?

而與之相對應的,在這幾年行業演進中,還有很多「IXO」消逝在歷史長河中,並未給人留下深刻的印象。比如2017 年底風靡一時的「IFO」(InitialForkOffering),指的是一些礦工聯合開發者,操縱一批算力對比特幣進行硬分叉,創造出「新比特幣」(典型代表有BCH、BSV、BCG、BCD 等,但現在只有BCH 和BSV 還具有微弱的影響力),並且鼓吹「新比特幣」在某些特性優於比特幣,再對比特幣持有者進行「新比特幣」的空投,而吸引更多注意力,讓他們來購買自己所發行的「新比特幣」行為。這是2017 年8 月1 日BCH 從BTC 分叉而出並且暴漲後,引起的一陣短期風潮,當時真可謂是群魔亂舞,短短數週之間,就有幾十上百個「新比特幣」出現。都是鼓吹自己是「更好的比特幣」。當然,結果也不需要我多說了,這些無謂給原有比特幣社區空投,卻不能爭取來任何一個核心支持者的「偽比特幣」項目,無一例外,都很快走向了死亡。

第二組,「XX 即挖礦」。 「交易即挖礦」,「流動性挖礦」是最著名的兩個。 「挖礦」其實是一種用戶付出了成本而對項目做出貢獻的行為。比如比特幣礦工,購買了礦機,付出了電費成本,所以分享產出的比特幣;交易平台用戶,付出了交易手續費,所以獲得平台幣;DeFi 用戶,通過質押自己的資產,提供借貸的流動性,所以獲得DeFi 項目的幣。而其他延伸開來,也有很多種創新形式,對於分佈式存儲類項目「存儲即挖礦」,對於內容創作類項目「創作即挖礦」,對項目生態有利的舉動,皆可「挖礦」。而在這過程中,產生的成本,或許就成為一種項目的收入而變相成為「融資來源」。

肆

山雨欲來風滿樓。幣權融資的盛況,已經讓傳統VC 們感到了巨大的壓力。

至少,在矽谷,斯坦福大學的街頭,「加入我們,給你期權」已經有些out 了,取而代之的是,「嗨兄弟,對我這個idea 感興趣嗎?我們一起發個幣吧!」這很酷。

‘>

‘>

這個時代已經夠久了,VC 們的時代夠老了。就像紅杉資本合夥人所言,「今天的風險投資運營模式是1970 年代發明的,已經50 年沒變過了」(《對話紅杉合夥人Roelof Botha:清晰和信念造就出色的投資備忘錄》)。每個時代都有不同的投資標的,債券、股票、互聯網股票,再到數字貨幣(詳見《「2021 的數字貨幣,我們該如何投資?」四部曲之一》第二節),為何投資者的組織形式,不會隨著時代變化而變化呢?從最早的民間資金放貸、到債券融通,再到大型投行,最後在1970 年前後出現了早期風險投資的代表——VC。現在,或許真的到了一個以區塊鏈技術為基礎,以token 為標的,web3 用戶們集體「眾籌」的時代。