Strips通過建立起一個高效的利率衍生品交易所,可以為固定利率提供真實的價格發現。

撰文:以太男孩

利率是金融的元規則,在傳統金融中,利率交易日交易量達6.5萬億美金。利率交易市場是股票交易市場的26倍。

DeFi的TVL達到2000億美金,但事實上,利率(APY)才是TVL的元驅力。你在AAVE存錢是為了利率,參與流動性挖礦是為了高APY(利率),在curve、uniswap上做市,也是為了手續費收益)。然而,利率交易一直是DeFi中缺失的一環。

Strips搭建了首個去中心化的利率互換平台,部署在Arbitrum上。其內置了預言機實時提取DeFi協議的浮動利率、以及CEX裡的合約費率。在Strips上,用戶可以以高達10倍的槓桿交易利率。 Strips將提供利率衍生品、結構性產品和固定收益產品的一切利率衍生品。

Strips主網已於2月12日上線,並開啟流動性挖礦,和交易挖礦獎勵。 (詳見細則)

簡單介紹Strips

什麼是利率互換?顧名思義就是固定利率與浮動利率的互換。

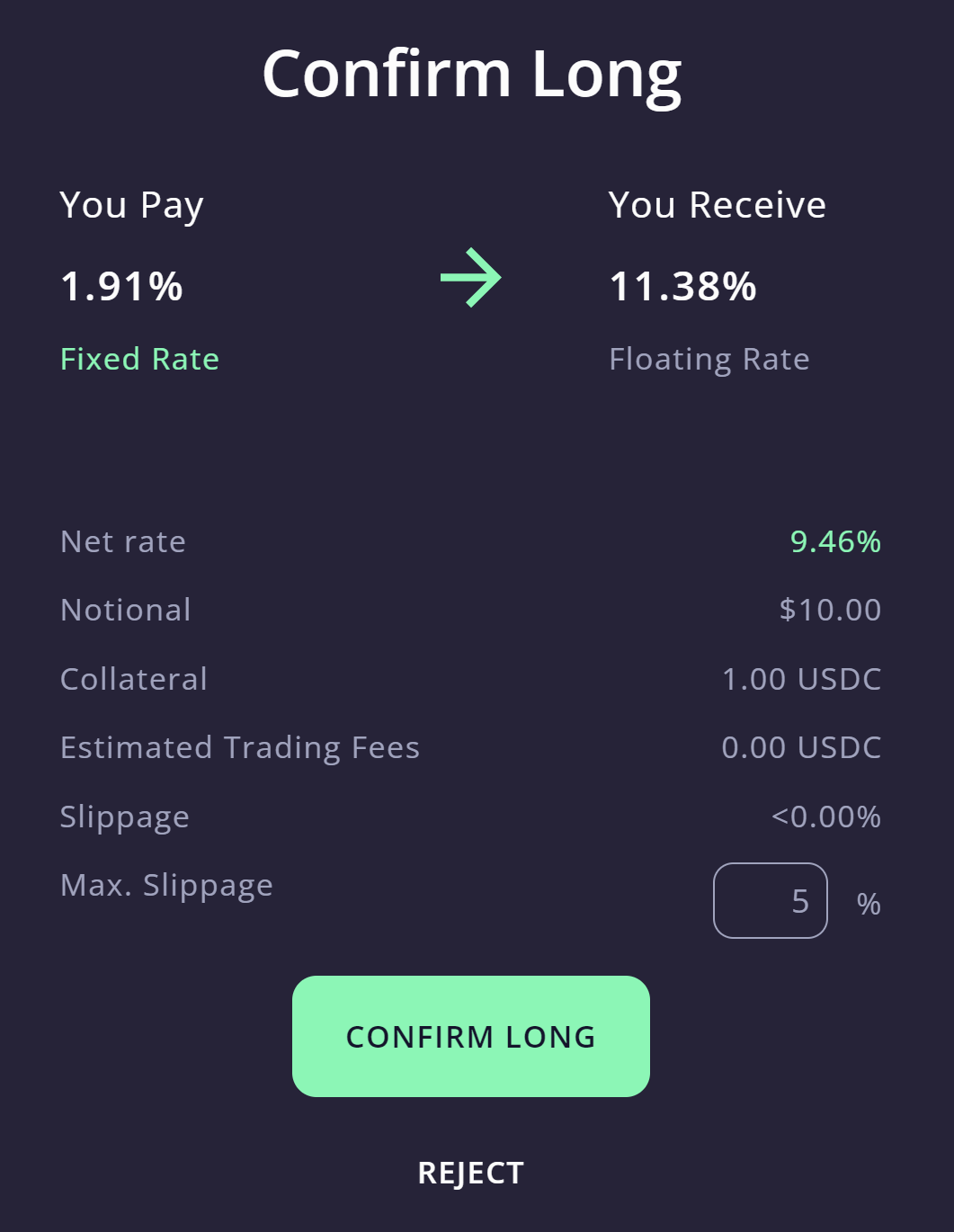

在利率互換中,做多=支付固定利率,收取浮動利率。相反,做空=支付浮動利率,收取固定利率。

做多:支付固定利率,獲得浮動利率

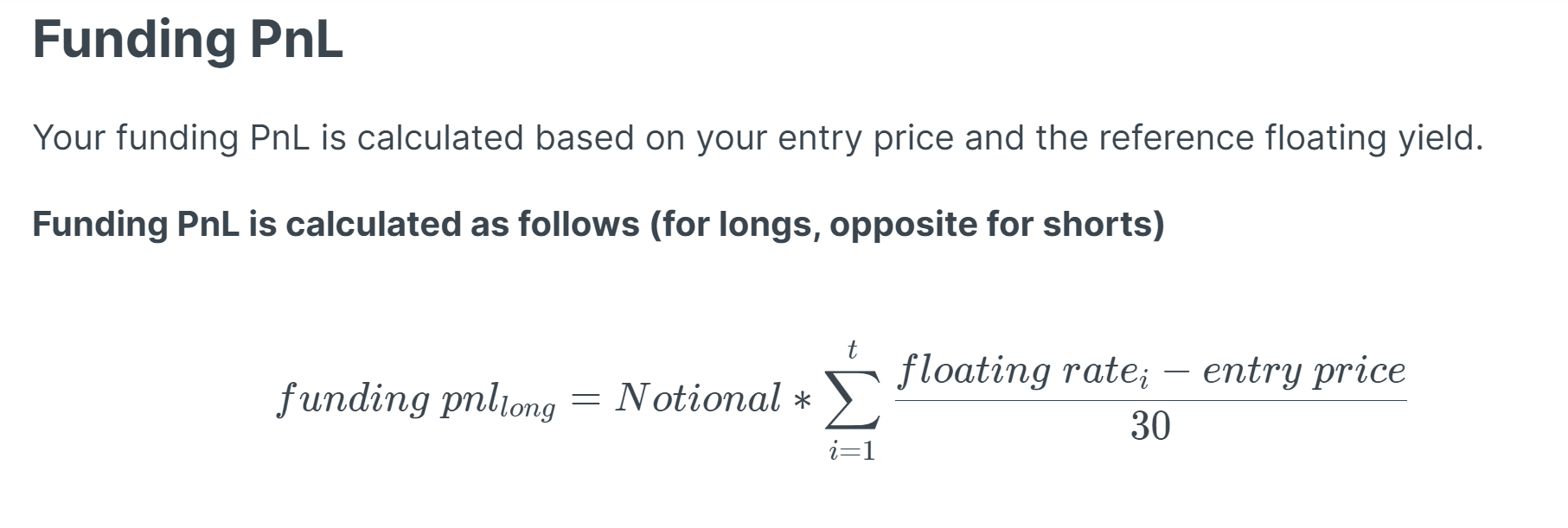

在strips利率互換時,影響你交易損益的只有兩個因素:profit/loss = funding pnl + trading pnl。

如何理解funding pnl + trading pnl,我們以用strips槓桿挖礦來講起:

何為funding pnl:做多利率(支付固定利率,獲得浮動利率),本質上其實相當於槓桿挖礦。舉個例子,假設當前的固定利率為1.91%,浮動利率為11.38%。如果你以10倍槓桿做多利率(LONG),相當於每30天你可以得到(11.38%-1.91%)x10= 94.7%的收益,相當於每天都可以得到3.1%的收益。隨著浮動利率每個小時的變動,這個挖礦的利差也會隨之變動。比如浮動利率會變化,如果浮動利率上升,那麼每日的收益將會遠高於3.1%。而funding pnl,就是槓桿挖礦時,每小時給到你賬戶上的利差收益。

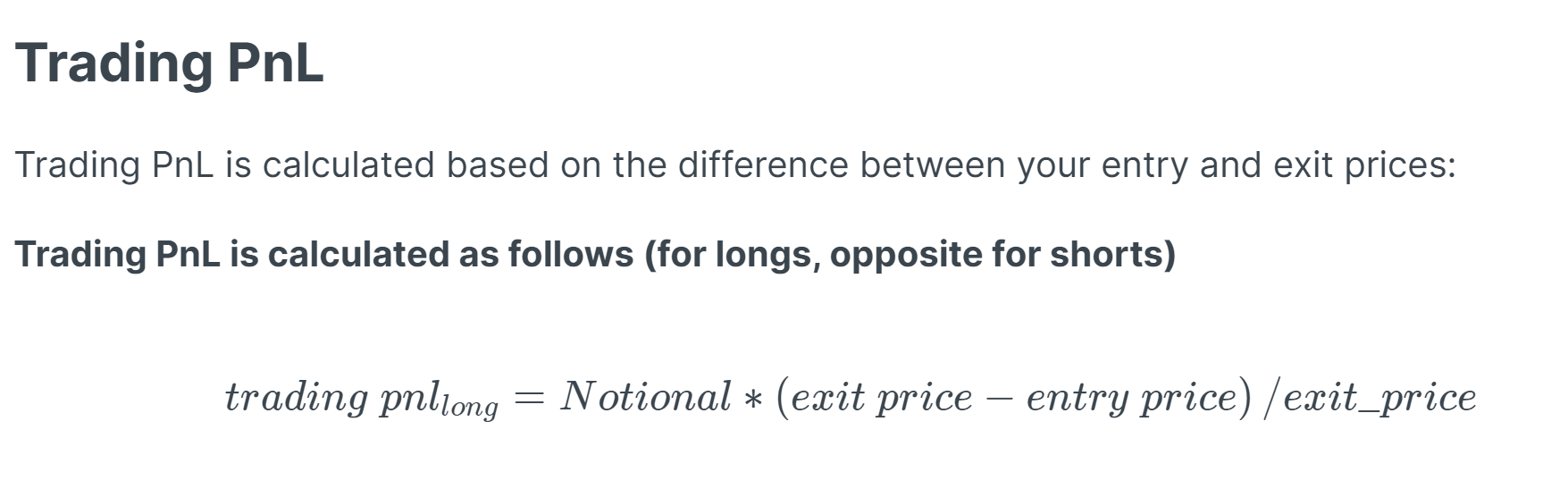

何為trading pnl?影響trading pnl的因素為你開倉和關倉時,市場固定利率之間的利差。假設你槓桿挖礦了一段時間,積攢了一定的funding pnl打算關倉。此時市場固定利率為3%,由於你做多了固定利率(LONG),此時你還能收穫的trading pnl為(3%-1.91%)/1.91%=57%, 由於你開的10倍槓桿,此時你僅僅靠賭對了利率方向就能獲得570%的收益(未包含滑點)。這部分收益就是trading pnl。

你的總收益就等於funding pnl + trading pnl。

可以簡單理解為,槓桿挖礦,主要是看準了funding pnl (每小時浮動-固定),時間越長,funding pnl的比重越大。

而賭利率方向,主要是看準了trading pnl(主要影響因素為當前固定利率的市場價),時間越短,trading pnl 的影響越大。影響賭利率收益的主要因素為做多做空利率的市場上的對手方。

funding pnl看長期,trading pnl看短期。由此我們可以衍生出套保(挖礦套保,期貨利率套保);兩個不同協議之間的利差套利等進階玩法。

Strips怎麼玩?

槓桿挖礦:

正如第一個部分所講,其實現在市面上的槓桿挖礦工具本質上是藉貸挖礦,在羊駝(alcapa)中,你最多開3倍的槓桿,並且借eth的利率高達14%(且借貸利率是浮動的)。

我們再來理解槓桿挖礦,其實槓桿挖礦的本質上挖的是利率。在strips中,做多利率(支付固定利率,收穫浮動利率)就是在槓桿挖礦。

區別是,在strips最大槓桿可以開到10倍,且只要支付市場上的固定利率就可以。 (當然需要注意的是關倉時會有trading pnl)

投機者(賭狗):

單純的賭利率漲跌,槓桿高達10倍。

挖礦套保。

在流動性挖礦時,可以在strips裡Short(支付浮動利率,收取固定利率)。將可能會下跌的高APY轉化為固定利率,提前鎖定你的挖礦收益。

合約費率套保:

除了DeFi協議之外,Strips還提供Binance和FTX的BTC永續合約費率的利率互換。針對CEX的交易員,在strips可以提前將合約費率鎖定為固定費率。這對交易員有非常大的需求。

套利(不同的資金利率之間存在套利空間):

圖中:

橙色:OMG Perp 在FTX 上的年化資金費率

綠色:OMG Perp 在Binance 上的年化資金費率

深藍色:兩種資金費率之間的差異。

FTX 的費率遠高於Binance 上的相同費率,這造成了10.7% 的差異。目前,沒有簡單的方法來做空利率。然而在Strips平台,交易員可以:做多Binance上的利率,做空FTX上的利率。待兩者利率相同後,平倉獲利。

AMM如何捕獲「代幣價值」

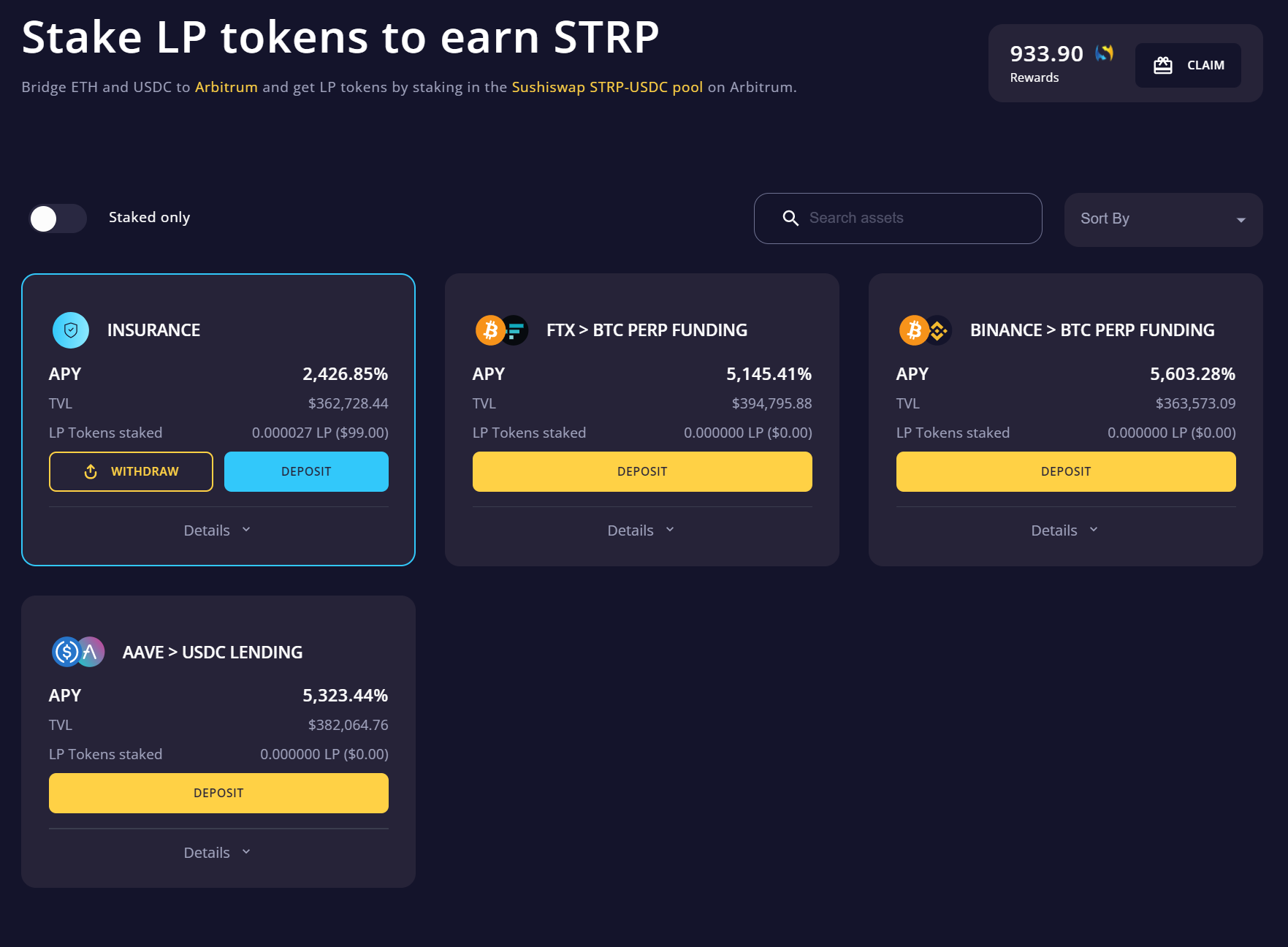

主網測試版開設了Binance > BTC-PERP;FTX > BTC-PERP;Aave-LENDING 以及保險池

Strips的AMM非常值得一提:

在Strips裡交易利率的AMM,不是USDC,而是由用戶將arbitrum的sushiswap上USDC-STRP 的LP質押進去構成的(類似於vAMM)。這樣一舉兩得,LP既等於sushi上的流動性,又為Strips上的利率交易提供tvl。

舉個例子,Strips主網上線將開設Binance > BTC-PERP;FTX > BTC-PERP;AAVE USDC借貸利率三個AMM以及保險池。假設四個市場TVL分別有20m;20m;15m;15m,那就意味著strips在sushi上USDC-STRP的流動性至少為70m。

這一設計,配合主網上線後交易挖礦獎勵、staking挖礦獎勵後,更加放大了它的精巧性:

流動性挖礦開啟後,sushiswap上USDC-STRP將會有很好深度,在sushi上購買STRP的深度極佳。

迅速為Strips上的AMM吸引來足夠的tvl,為在Strips上的利率交易提供流動性。

捕捉代幣價值,假設strips裡4個市場的總tvl為70m,那也就意味著4個市場裡質押了70m美金等值的USDC-STRP LP。也就意味著有35m美金等值的STRP被質押了進去。

經典的滾雪球式的閉環。除了交易挖礦獎勵外,trading fee、滑點部分也直接成為AMM的收益。 (假設tvl為20m,用戶只要關閉20萬美金的倉位,就會產生約1%的滑點,此時就會有2000美金的收入流入AMM)。用戶看到AMM APY如此高,會從市場上買入大量STRP,組成lp 在AMM中staking。 → STRP價格上漲,導致LP價格上漲→ AMM TVL增多→ 滑點降低→ AMM收入減少,staking下降, AMM達到動態平衡。

(當然,長期來看,這一螺旋的支撐點在於利率真實的交易需求。只要有利率交易,就會產生交易費用和滑點,只要有USDC收入,AMM就有APY,受到激勵,用戶就會買入STRP並在AMM裡Staking。)

寫在最後

Strips有著創新性的可以捕獲代幣價值的AMM,搭建在Arbitrum上,交易手續費低廉。通過建立起一個高效的利率衍生品交易所,可以為固定利率提供真實的價格發現。在此基礎上,Strips可以構建結構化的固定利率產品,例如債券和債務市場等。

如果去中心化金融要成為金融的未來,誰來為DeFi 中的利率建立一個透明的市場?掌握了金融「元規律」的利率賽道,又會在DeFi樂高的搭建中碰撞出哪些火花?

展開全文打開碳鏈價值APP 查看更多精彩資訊