紅杉資本合夥人Maguire在接受采訪時表示,加密貨幣將成為未來20-30 年最大的趨勢。為此,紅杉資本調整基金結構並成立獨立的加密基金,以確保抓住這一時代趨勢。實際上,紅杉資本之外,還有Tiger Global、Accel、Insight partner、高盛、Coatue、a16z、USV等諸多傳統風投機構在加快佈局加密賽道。

紅杉資本合夥人Maguire在接受采訪時表示,加密貨幣將成為未來20-30 年最大的趨勢。為此,紅杉資本調整基金結構並成立獨立的加密基金,以確保抓住這一時代趨勢。實際上,紅杉資本之外,還有Tiger Global、Accel、Insight partner、高盛、Coatue、a16z、USV等諸多傳統風投機構在加快佈局加密賽道。

作者| 谷昱,鏈捕手

作者| 谷昱,鏈捕手

在投資多個加密項目後,著名風投機構紅杉資本於2月17日正式推出獨立的加密投資基金,主要投資流動性代幣和數字資產,這在風投圈與加密行業都引起巨大的反響。

儘管規模只有5-6億美元,在其總管理規模中佔比不到十分之一,但這是紅杉資本自1972 年成立以來的首個特定行業基金。去年10月,紅杉資本曾表示正在打破基於基金周期的傳統組織結構,通過註冊投資顧問等方式組建支持開放式流動性投資組合、單一永久性結構的紅杉資本基金。

「這種新結構消除了所有關於我們可以與公司合作多長時間的人為時間範圍。它使我們能夠參與他們的董事會,並幫助他們在數十年的過程中實現自己的潛力。」紅杉資本表示。

紅杉加密基金則是紅杉資本基金的第一個子基金,也是紅杉前述改革的首次公開進展。接下來,紅杉資本還計劃成立擴張基金和生態系統基金。 「我們希望達到一種平衡,可以通過專家級的加密知識快速、靈活地行動,而且確保]所學知識正在整個紅杉資本中共享。」紅杉資本合夥人 Michelle Bailhe 表示。

作為全球歷史最為悠久、影響力最大的風投機構之一,紅杉資本向來對市場前沿趨勢保持敏銳的嗅覺與敏捷的反應速度,這不僅反映在前述制度改革上,也反映在對加密領域的長期探索上。

01

加註加密賽道,紅杉資本是認真的

紅杉資本究竟有多看重加密賽道?這在紅杉資本合夥人Maguire 最新的採訪發言中可以看出。在接受The Block採訪時,Maguire 肯定地表示,加密貨幣將成為未來20-30 年最大的趨勢。

這是紅杉資本在探索加密賽道近8年後得出的結論。自2014年以來,紅杉資本就一直在探索整個賽道,通過股權和代幣交易投資多個加密貨幣項目。其中,紅杉資本中國投資的加密項目包括火幣、比特大陸、Nervos Network、Conflux、Animoca Brands等,紅杉資本自身投資的加密項目則包括Filecoin、FTX、Fireblocks、StarkWare、BitClout、Iron Fish、Parallel Finance等。

就宣布成立加密基金的同一天,紅杉資本還宣布領投Web3 財務管理工具Multis 的700萬美元融資,該項目為web3 組織提供管理其加密財務的軟件層。

紅杉資本主體近一年投資的部分加密項目

就紅杉資本主體而言,據鏈捕手不完全統計,該機構自去年年初以來對至少10個項目進行了12筆投資,投資類型幾乎覆蓋大部分主流賽道,包括Layer1、Layer2、NFT、CeFi、DeFi、隱私等。據披露,紅杉資本2021年整個機構超過20% 的投資進入了美國和歐洲的加密貨幣領域。

此外,從早期投資頭部項目為主,紅杉資本在去年11月後也開始投資估值相對較低的早期項目,反映出紅杉資本對加密行業的參與深度進一步拓展。

值得一提的是,去年12月,紅杉資本還將2005年YouTube 原始投資備忘錄鑄造為NFT 並在OpenSea 上拍賣,以紀念YouTube 在互聯網發展歷程中的地位,並慶祝加密等基礎技術不可預測的優勢。

今年1月,紅杉資本將其官方推特的簡介短暫地從「我們幫助有膽識的人打造傳奇公司,從創意到IPO 等。」改為「我們幫助有膽識的人打造傳奇DAO,從創意到代幣空投。」

那麼,紅杉資本具體如何看待加密行業?我們可以從該機構去年12月談談及前述鑄造NFT事件的一篇文章中窺得一角。

區塊鏈的興起與互聯網本身的興起相呼應,人與人之間直接、自由的信息流動為區塊鏈上價值的直接、自由流動奠定了基礎。這既是文化和心理的轉變,也是技術的轉變,它將在世界範圍內實現新的經濟現實。在NFT 的世界中,任何人都可以創建數字資產,任何人都可以投資,這為資產估值和交易帶來前所未有的多樣性。

……

在數字進化的下一個階段,分發把關人的作用將會減弱。創作者將獲得對資產的控制,並將其從聚合器轉移到網絡參與者。但區塊鏈的影響遠不止貨幣和數字商品的估值和交易方式。去中心化協議和像DAO這樣的新實體可能會重塑一切,從如何構建產品到人們如何溝通和創建社區。

我們無法預測變革的範圍,也無法預測它將如何重塑文化。在這些早期階段,我們不知道什麼因素會催化密碼,或者朝著哪個方向前進。這些催化劑可能是技術、監管或文化。目前還不清楚這種轉變是來自世界上新的貨幣多樣性,還是來自區塊鏈支持的去中心化應用——或者兩者都是。

但似乎很清楚的是,區塊鏈技術正開始在基礎層面上構成數字交互的新協議。在第1層區塊鏈之上的應用程序層面,以及第1層以下的應用程序層面,創新正在加速:我們看到的最令人興奮的發展之一是追求一種協議,使不同的區塊鏈可以流暢地互操作。可以將此工作與用於加密的TCP/IP進行比較。這能解開什麼,我們只能想像。早期的網絡愛好者知道它會改變一切,但他們無法預見在iPhone上進行股票交易。今天的加密技術也是如此。

在紅杉資本合夥人Michelle Bailhe在2021年底撰寫的一篇文章《Ask Not Wen Moon–Ask Why Moon》中,也談到她對加密行業發展階段的看法:

區塊鏈將改寫我們擁有、出售、購買、交易、交換和獎勵的方式。隨著軟件滲透到我們的世界,加密貨幣(軟件貨幣)也將滲透到貨幣以及我們用它做的一切。

……

第一階段:孤立。加密作為一個孤島,與非加密世界脫節。加密自行構建了核心協議(想想用於互聯網的TCP/IP,以及用於加密的比特幣、以太坊和Solana 等第1 層區塊鏈)。協議與其原生代幣密不可分,各種Token創造了對交易所和額外金融服務的需求,大多數老牌企業缺乏滿足這一需求的技術和監管意願,從而讓加密貨幣原住民填補了這一空白。每種金融服務的加密原生類似物大致按其歷史順序出現:貨幣、外匯、借貸、衍生品、保險、期權、ETF 等。

第二階段:連通性。連接加密和非加密世界。非加密世界看到了加密的價值並構建/購買基礎設施來訪問它。託管/錢包、加密法幣開/關通道、數據饋送、特定於區塊鏈的基礎設施和開發工具在這段時間呈指數級增長。從NFT 藝術社區到遊戲再到Web3 社交網絡的新用例吸引了新用戶。隨著大眾市場開始參與加密市場,競爭壓力極大地簡化了用戶體驗並降低了訪問障礙。在接下來的十年中,能夠訪問加密的用戶和開發人員數量將增加10-100 倍。我們認為我們處於才剛剛開始的第二階段。

第三階段:成熟。加密世界和非加密世界的融合,因此它們不再是不同的。與移動設備一樣,一旦加密訪問足夠普遍,應用程序將擁有充分發揮其潛力所需的基礎。他們將跨越從加密到平常生活的鴻溝。需要明確的是,目前已經有很多人在消費金融、DeFi、NFT、Web3 等領域進行建設,但只有幾億人和機構能夠訪問它們。隨著訪問權限的擴展,應用程序的用戶參與度將增加一個數量級。

出於以上理念,紅杉資本大舉投資加密行業也就非常順理成章。本次紅杉資本成立單獨的加密基金,不僅將繼續保持對加密行業的投資,還將進一步從質押、治理等多個層面支持行業發展。

「雖然我們在過去五年中投資了股權和代幣,但許多項目創始人要求我們在管理代幣方面發揮更積極的作用,包括質押、提供流動性、參與治理和通過他們的平台進行交易。」紅杉資本在公告中稱,「我們在以太坊、Solana、主要DeFi 協議及其他領域的構建者網絡也敦促我們這樣做。」

至於接下來的投資方向,Maguire 在採訪中表示紅杉資本對跨鏈互操作性和GameFi 項目特別感興趣,並表示多鍊是未來。目前,紅杉資本正在監控跨網絡的開發人員活動,包括Terra、Avalanche、NEAR、Polkadot 和Cosmos等。

另一名紅杉資本合夥人 Michelle Bailhe 在接受CoinDesk 採訪時則表示,該基金正在投資「全棧」項目,包括Layer1、Layer2、數據層、去中心化金融(DeFi)、中心化應用程序、支付、遊戲、Web 3、NFT以及消費者和企業基礎設施。

「如果加密市場進入熊市階段,該基金有望在一年內得到全面部署,如果進入牛市階段,該基金將在一年多的時間內得到全面部署。」Maguire稱。

此外,Maguire 還在金融時報的採訪中透露,紅杉資本將對其加密貨幣持有採取「20年期」的措施,除非「特殊情況」,否則將避免交易代幣。

02

風投機構扎堆入場

事實上,除了紅杉資本以外,全球大部分知名風投機構幾乎都已經入局加密行業,以胡潤發布的2021全球獨角獸投資機構百強榜作為對照,除了阿里、騰訊等極少數機構,悉數進行過加密項目投資。

下面,鏈捕手將對其中部分風投機構的加密行業佈局進行簡單梳理。

老虎基金(Tiger Global)

Tiger Global創立於2001年,旗下包括私募股權基金與公眾股權基金,也是全球最知名的風投機構之一,在2021全球獨角獸投資機構百強榜中排名第二。

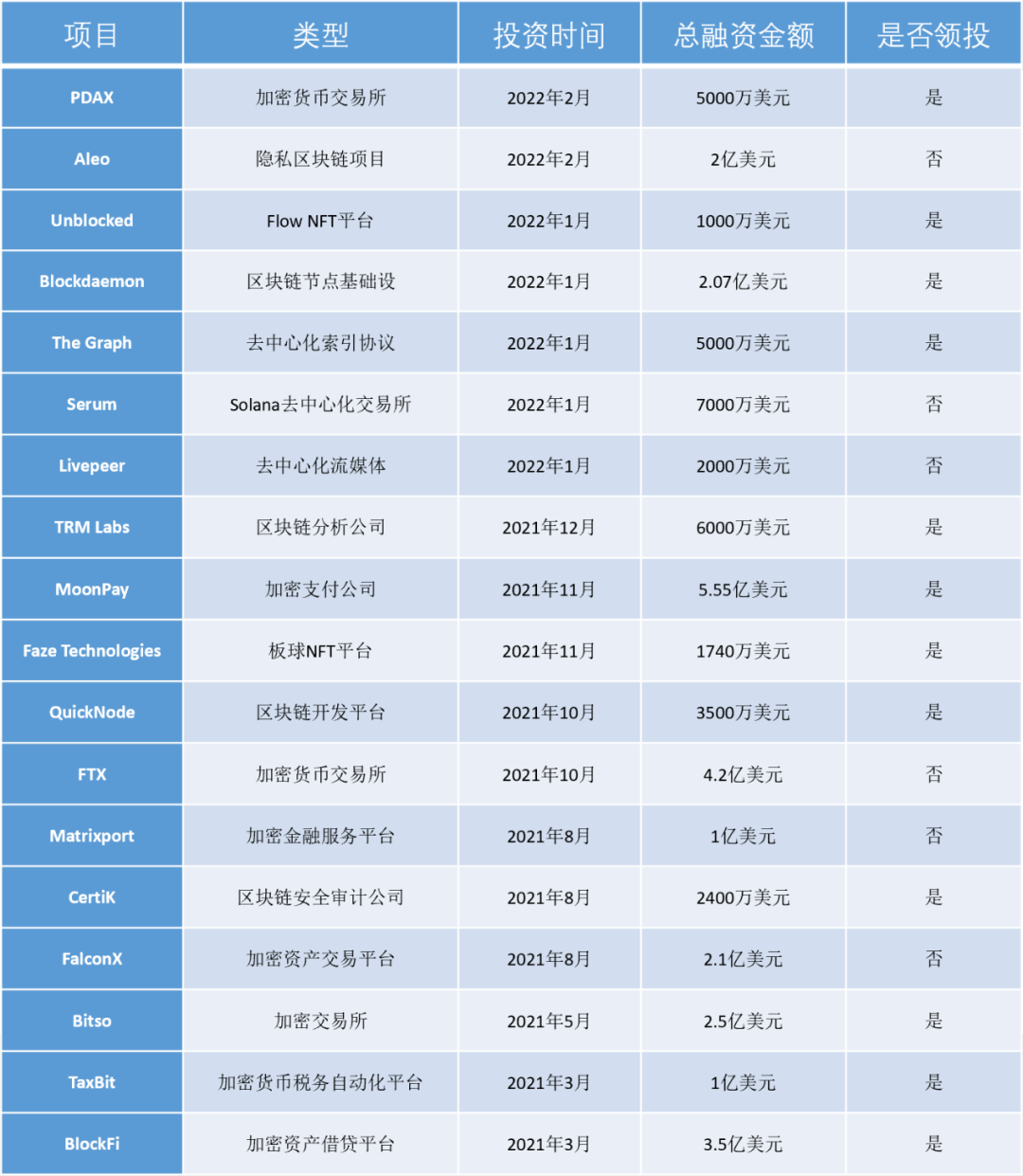

2021年3月以來,Tiger Global開始大幅投資加密項目,其中包括加密貨幣稅務自動化平台TaxBit 、墨西哥加密交易所Bitso、區塊鏈安全審計公司CertiK、加密支付公司MoonPay、區塊鏈分析公司TRM Labs、去中心化流媒體Livepeer、去中心化索引協議The Graph、隱私區塊鏈項目Aleo、Solana 去中心化交易協議Serum、Flow NFT平台Unblocked等至少15個項目。 Tiger Global也是投資加密項目最多的傳統風投機構之一。

Tiger Global的部分加密投資組合

軟銀願景

軟銀是全球最知名的風投機構之一,以阿里的上千倍回報聞名,其他知名投資項目包括Uber、Wework、滴滴、ARM等,目前資管規模超過千億美元。

自2021年6月以來,軟銀願景基金開始加速對加密行業的投資,其中包括隱私區塊鏈項目Aleo、加密貨幣交易所FTX、區塊鏈分析公司Elliptic、足球NFT收藏品平台Sorare、灰度母公司DCG、NFT沙盒遊戲The Sandbox、以太坊擴容解決方案提供商Polygon等至少10個加密項目,其中多個項目系直接投資項目代幣。

Accel

Accel是一家創立於1983年的早期和成長階段的風險投資公司,投資的知名項目包括Dropbox、Facebook、Slack、Spotify、Supercell等。

自2021年7月以來,Accel投資了以太坊開發者平台Tenderly、鏈上數據工具Nansen、加密稅收平台CoinTracker、Axie Infinity開發商Sky Mavis、數字足球NFT收藏平台Sorare等至少6個加密項目。

高盛

高盛集團成立於1869年,是全世界歷史悠久及規模最大的投資銀行之一。

自2021年以來,高盛投資了區塊鏈基礎設施服務商Blockdaemon、加密託管公司Anchorage、加密基金管理公司One River Digital、加密數據公司Coin Metrics等至少4個加密項目。

Insight partner

Insight partner成立於1995年,是一家專注於投資中後期VC和成長型企業的全球領先的私募股權投資公司,尤其註重投資軟件開發公司。目前資管規模超過300億美元,投資了400多家公司,並為投資組合公司完成了200多項併購交易。

Insight partner的公開加密投資包括NFT 工作室Candy Digital、加密貨幣錢包提供商ZenGo、加密稅務軟件公司TaxBit、加密貨幣交易所FTX等至少4個項目。

a16z

a16z儘管創立於2009年,但很快投中Facebook、Twitter、Groupon、Skype等知名企業,資金管理金額超過百億美元,躍居全球頂級風投機構之列。

同時,a16z也是進軍加密行業最早、投入程度最深的風投機構之一,Coinbase、Compound、Dapper Labs、Arweave、Solana、Opensea等大部分主流加密項目背後都有a16z的投資,已經成為加密行業最具影響力的風投機構。

2021年6月,該機構宣布推出規模達21億美元的新一期加密基金,近期還傳出計劃為新的加密貨幣基金籌集最高達45 億美元的資金。

Coatue

Coatue是一家成立於1999年的全球投資管理公司,專注於科技、媒體和電信行業的公共和私營公司,資管規模達480億美元。

Coatue自2021年2月以來投資過Flow 公鏈開發商Dapper Labs、墨西哥加密交易所Bitso、區塊鏈分析公司Chainalysis、Web3 工作平台Braintrust、NFT交易平台Oopensea、區塊鏈審計公司CertiK、加密分析工具Dune Analytics等至少9個項目,並且大多以領投的身份參與。

Coatue的加密投資組合

USV(聯合廣場風投)

USV也是全球知名風投機構之一,自2003 年以來投資了100 多家利用互聯網的力量重塑市場的公司。

USV自2013年就開始投資加密賽道,最早的項目為Coinbase,此後還投資了Algorand、Filecoin、Blockstack等項目,最近一年領投了Matter Labs、Mirror、Dune Analytics、3Box Labs等諸多加密項目,是加密行業最活躍的投資方之一。

2021年1月,USV合夥人表示計劃將其新的2.5億美元基金的「約30%」投資於加密行業。

值得一提的是,聯合廣場風投(USV)分析師Joel Monégro 曾於2016 年發表著名的「胖協議Fat Protocols」的觀點,認為在區塊鏈技術棧中,由於數據是開源的,加上代幣激勵體系的設計,價值會集中在協議層,只有小部分價值分佈在應用層。這個觀點對加密行業發展引起深遠的影響。

光速創投(Lightspeed Venture Partners)

光速創投成立於2000年,是一家全球領域的風險投資基金,投資過400多家公司,其中三分之一已經IPO或被收購。光速創投投資的知名項目包括Snapchat、Nest、OYO、GrubHub等知名企業,管理資產超過百億美元。

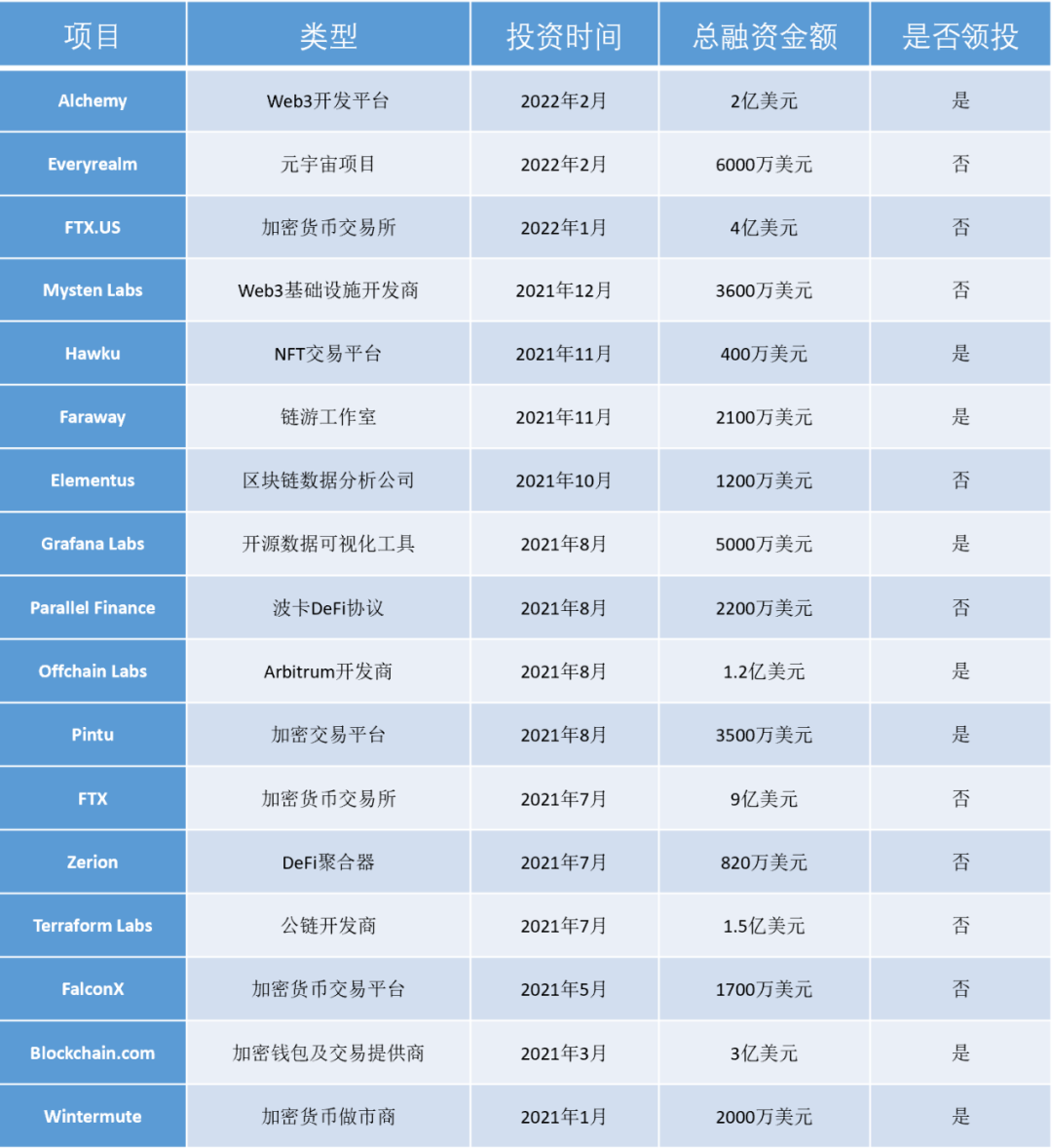

光速創投也是如今參與加密生態最廣泛的傳統風投機構之一,去年以來投資過DeFi聚合器Zerion、公鏈開發商Terraform Labs、加密貨幣做市商Wintermute、Web3 開發平台Alchemy、加密貨幣交易所FTX.US、元宇宙項目Everyrealm、Web3基礎設施開發商Mysten Labs、Layer2解決方案Arbitrum等至少16個加密項目。

2021年10月,該機構表示已向加密初創公司投資了3 億美元。 11月,光速創投還與FTX、Solana Ventures聯合推出1 億美元專項基金,用於投資在Solana 生態中製作鏈遊的工作室以及初創公司。

光速創投自2021年以來的部分加密投資組合

此外,Founders Fund投資過以太坊Layer 2開發商StarkWare、波卡生態DeFi 項目Parallel、NFT音樂平台Royal、NFT交易平台Opensea、加密貨幣託管平台Paxos等至少5個項目。

DST Global投資股加密金融服務平台Matrixport 、加密託管與資管平台Cobo、加密交易所及錢包提供商Blockchain.com、加密零售經紀商Bitpanda、加密借貸公司Figure等至少5個加密項目。

啟明創投投資過加密貨幣錢包Imoken、NFT 數據聚合平台NFTGo、區塊鏈基礎設施提供商InfStones等至少3個項目,並且皆為領投。

IDG資本投資過礦機生產商比特大陸、跨境支付平台Ripple、加密貨幣交易所Coinbase。穩定幣USDC發行商Circle、加密貨幣錢包ImToken、公鏈Klaytn、加密安全審計公司CertiK等至少7個加密項目。

KKR則在去年12月正式投資加密項目,即機構級數字資產解決方案提供商Anchorage,以略高於30億美元的估值領投該項目的3.5億美元D輪融資。其新聞稿表示,這是KKR在加密領域的首個股權投資對象。此後,KKR還被傳出有意參投鏈遊開發商Animoca Brands。

總體來看,大部分風投機構都是在去年年中開始投資加密賽道,並且以CeFi類與基礎設施類項目為主,並且時常以領投的身份出現。當然,限於基金架構,大部分投資都是股權類投資。

紅杉資本作為最富盛名的風投機構之一,率先調整基金架構並成立單獨的加密基金,這將對風投圈釋放一個更加明確的信號,屬於加密的時代或許即將到來。