在牛市週期的過程中,越來越多的資本追逐越來越低質量的項目。

作者:Kevin Zhou

概述

2020 年和2021 年的最後一個雙牛週期的特點是“ 敘事” 占主導地位,一個新的優秀項目代幣在於他們的營銷和模因質量上決定,交易公司在第一部分轉向VC,第二部分匿名影響者在2017 年的傳統風投市場佔據主導地位。

我們看到了從DeFi、NFT、DAO、 L2(二層),邊玩邊賺到Metaverse,到Web3,然後回到NFT,L1(一層主網)戰爭跨越了最後5 個共同敘事。加密貨幣領域正在抓住新的敘事來證明部署新資本的合理性,以滿足投資者對巨額回報的胃口,早期的回報從根本上講是可能的,但現在只能通過減少複雜的資本,來充當每個前任持有人逐漸退出流動性。

許多年前,我會認為這是一種恥辱,錯誤地分配了沒有生產價值的資本,掠奪性從夢想致富的TikTok 用戶那裡提取刺激性支票,以擺脫日復一日的單調生活。每個行業都有底層員工,今天,我的想法非常不同。我將每個牛市週期視為動物王國中自然生命週期的化身,在那裡我們有一條貪婪的食物鏈,被稍微聰明但同樣貪婪的自己吃掉。醜陋但不可避免,我現在相信加密加速主義。

多年來,我們一直無法從邏輯、推理或任何形式的口頭辯證法在行業中取得進展。我們只能通過目睹大多數注定要失敗的實驗的結果來學習(儘管有些實驗確實成功了,至少目前如此)。小區塊與大區塊的爭論,PoW 與PoS,這個PoS 與那個PoS,這個L1 與那個L1,L1 與L2,(3,3) 與(-3,-3),Punks 與Apes,DOGE 與SHIB, CLOB 與AMM 等等,如果沒有真正看到它們在現實中的表現,就無法解決。

再多的關於機制設計、繪製模型和方向、使用歷史類比或硬核文字的理論都無法說服一個社區放棄他們的聖牛加入另一個行業。作為一個行業,我們必鬚髮自內心的體驗好與壞,什麼有效,什麼無效,直到它融入我們的時代精神,形成我們的集體記憶,然後我們才能繼續前進。

行話的引入是加密文化中一個有趣的發展,在醫學和法律等傳統受保護和供應受限的領域,行話有雙重用途。

首先,當通信雙方共享一個理解語言庫時,它可以節省時間。其次,它可以防止外部人員輕易地提取“正當”屬於內部人員的價值。在加密貨幣中,這沒有什麼不同。隨著我們成為一個更富裕的行業,我們進一步用內部術語來掩飾自己,這樣骯髒的外人就不能來吃我們的午餐。這應該會引發更多的併購活動,因為沒有內部專業知識的非加密公司希望滲透到這個利潤豐厚但又非常難以滲透的領域。我在這裡不做規範的判斷是好是壞,這很自然。

資本配置總是滯後於新事物和創新的出現,在牛市週期的過程中,越來越多的資本追逐越來越低質量的項目。企業家和騙子都非常樂意開始新的半生不熟的想法,創造供應以滿足即將進入該領域的新法幣(新用戶)的需求。

正是當反敘事的裸體皇帝害怕被來自馬蜂窩和袋子的強烈反對,人們最大程度的開始自我審查時,這種敘事達到了最大的向上反射性。在狂熱的高峰期,人們只購買他們認為可以轉手給下一個邊際買家的東西;估值變得荒謬,常識被部落聖歌和雨舞的浪潮淹沒,從而使價格上漲。如果不是宏觀環境的轉折,我們可能已經達到了更荒謬的高度,狂熱還沒有達到它的自然頂峰。

隨著潮流的轉變,無論是在加密領域還是在我們的海岸之外,“敘事”都被削弱了,許多項目被揭露充其量只是騙局;在最壞的情況下,徹頭徹尾的騙局。當瘋狂成為規則時,細微的差別和仔細的考慮就會被貼上異端的標籤。只有在“敘事”減弱之後,這些想法才能被發表,而不會因錯誤想法而受到監管。

目前,對於行業來說,可替代的代幣仍然有點過於豐富,市場定價似乎合理。美聯儲加息言論最初被認為不完全可信而被忽視,但現在多數人相信並被消化。美聯儲鷹派情緒進一步的新發展導緻小幅下跌,很快被買入。看起來今年加息4 到5 次,不多也不少,至少在目前的預期中是這樣。投機性替代品BTC 和ETH 等主要資產有所回落,但不如2018 年嚴重。加密VC 籌集的大部分第三或第四筆巨額資金可能會流向新項目,而不是他們一直擁有的舊項目。如果宏觀改善,資本可能從新項目中獲得10 倍或100 倍,但舊項目可能不會從這裡獲得相同的增長順序。

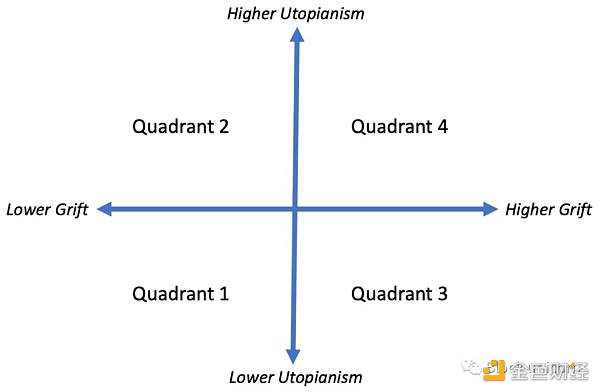

騙局與烏托邦主義

我最近一直在思考兩個新的維度,我們可以在其中對各種密碼進行分類:騙局和烏托邦主義。例如,在騙局維度上,我認為OHM沒有TIME嚴重,而TIME沒有OHM分叉嚴重。現在我沒有對每個項目的粗略程度發表任何絕對聲明,只是相對而言,它們可以以這種方式合理地排序。一般來說,規則是副本比原件更粗糙。在烏托邦主義維度上,舉一個例子是BTC 不如ETH 烏托邦,而ETH 沒有SOL、LUNA、AVAX和其他新L1 這麼烏托邦。一般來說,規則是新項目試圖“ 解決” 舊項目固有的問題,因此更加烏托邦。現在我們了解了這些維度,我們可以談談可投資性、回報率、以及4 個項目中每個項目的考慮時間:

1) 低俗、低烏托邦主義。

2) 低俗,高烏托邦。

3)高浮誇,低烏托邦主義。

4) 高難度;高度的烏托邦主義。

1.項目(低端騙局、低烏托邦主義)

1代表項目是誠實地努力解決可解決的問題,而無需某種基本的科學或技術突破。例如(過去的)加密貨幣交易所、新的加密貨幣基礎設施,以及可能一些早期成功的加密貨幣,如BTC。這些往往是良好的長期投資,同時被認為是短期的不合適的,特別是在牛市的狂熱階段。

2.項目(低端騙局、高烏托邦主義)

2代表的是誠實地努力構建宏偉設計的項目,以引導我們進入一個勇敢的新世界。這些設計通常需要至少一項但有時需要多項技術突破才能發揮作用。您經常會發現,這些項目的擁護者會抨擊和丟棄項目1 中的項目,因為這不足以證明為什麼他們的項目2 首先是必要的。

只有在已經存在的世界存在嚴重缺陷的情況下,烏托邦才值得追求。項目2 在早期階段往往是很好的投資,因為創始人是認真的,而且它通過了認可。這允許創造創始人神話,並且應該維持足夠長的時間以至少獲得一兩輪融資。在後期階段,只有取得突破並“實現”烏托邦,這些項目才是好的投資。目前尚不清楚這些烏托邦式的追求是否會成功,以彌補所有的失敗投資,風投只需要賭中其中一個項目就能贏。

這裡的部分遊戲是讓2 項目看起來盡可能像1 項目。這使該項目看起來風險不大,並使投資者感覺更好。從博弈論和機制設計的角度來看,突破的真正要求經常被揮手而去,並且所提出的設計不斷被重申,為完全可行與完善激勵兼容。這些是1 項目的更高風險、更高回報的類似物,在風險上存在分歧,但在潛在回報上沒有分歧。

目前尚不清楚這些烏托邦式的追求是否會成功,但風投只需要其中的幾個就能贏,以彌補所有的失敗者。這裡的部分遊戲是讓2 項目看起來盡可能像1 項目。這使該項目看起來風險不大,並使投資者感覺更好。

3.項目(高浮誇,低烏托邦主義)

3代表執行無力的金錢掠奪項目,這方面的一個例子是Bitconnect(2018年的騙局項目)。在這個環境裡的每個人都很明顯,這是一個騙局。這正是為什麼Bitconnect 以加密社區之外的人為目標,坦率地說總體上不太複雜的原因,對於不太複雜的人來說, 3 項目似乎更烏托邦,這正是這些項目想要做的,與項目2 融為一體。最終,烏托邦主義常常掩飾欺騙。這就是為什麼項目3 代表了我們行業中最糟糕的情況,真正的底層收割機,貪婪的人欺騙愚蠢的人。項目崩盤是監管機構最終用來證明對整個環境進行更嚴厲監管的理由。你能想到現在加密環境中的任何其他項目,它們故意只針對環境之外的人嗎?如果它像鴨子一樣嘎嘎叫。

4.(高度浮誇、高度烏托邦主義)

4代表了我們行業的Rube Goldberg(複雜機械裝置組合)機器和永動機,它們就像項目3 一樣。執行很好,即使是業內人士也很難對這些複雜的裝置進行推理,甚至懷疑論者也只能得出結論,“ 它可能不起作用,但也許它起作用,因為我無法完全確定問題所在”。 Gordian Knot有一個鬆散的末端嗎?可以解開嗎?第4 項目盡力假裝自己在第2 項目。隨著時間的推移,如果該項目在短期內取得成功,他們很可能實際上會嘗試將騙局轉化為真正的業務並遷移到第2 項目。

WeWork(共享辦公室企業) 和希拉洛斯(用一滴血檢查身體的騙局)之間有什麼區別?前者從第4 項目遷移到第2 項目,後者沒有這樣做。全面的4 項目對於該領域的許多人來說是很好的短期投資,悲傷但真實。部分原因是項目代幣能夠比過去的私人公司更快地實現流動性,他們能夠有效地“ IPO ”。上市公司的所有激勵措施都伴隨著“上市”而來:短期導向未來的幾個季度,創始人可以在產品是否真的有效或者它是否具有真正的、無補貼的產品市場契合度被揭露之前退休,尤其是當使用代幣本身支付費用來購買使用時。大多數看似成功的加密項目都是4 項目,因為快速兌現的激勵太大了,參與者無法忽視。創始人、員工、投資者、交易員、交易所、做市商、場外交易櫃檯、SAFT slingers、律師、其他第三方服務提供商都從這些4 項目的騙局中受益。唯一沒有受益的人就是最後一個上車的那個人,坐著他們爛車喝著酷愛飲料,拼命的堅持一個烏托邦式的夢想,這個夢想是由比他們自己更聰明、更陰暗的人賣給他們的。

我發現這些虛幻和烏托邦主義的維度,對於我們在這個環境中看到的現象具有很大的解釋力,一個又一個週期。總而言之,項目1 是長期項目,但不適合短期。

項目2 假裝是項目1,如果他們解決了可能不存在解決方案的問題,則可以移動到項目1。項目2 是短期有利可圖的,從長遠來看具有更高的風險和更高的回報。項目3 假裝是項目2,但只是對不成熟的用戶偽裝才有效。第4 項目假裝是第2 項目,如果他們想掩蓋自己的屁股並在取得一些初步成功後變得合法,他們可能會遷移到第2 項目。如果您只關心金錢,它們是迄今為止最好的短期投資,風險投資從這裡進入大量的套利中受益。

NFT

我們基本上遠離交易NFT 和與NFT 相關的代幣。我們覺得沒有足夠的競爭優勢來玩那個遊戲。就美學而言,我們沒有出色的品味。就模仿的重要性而言,我們沒有足夠的Twitter 追隨者,為此不能提供大量的市場交易。

首先,讓我們看一下藝術和NFT 頭像的類別。由於它們是地位/信號符號、凡勃倫/奢侈品或傳家寶/聲望物品,我們可以說它們中的一些將長期保持價值。就像現實環境裡有十幾到兩家頂級時裝公司一樣,我們可以看到類似數量的NFT 系列具有足夠的品牌價值來維持。話雖如此,頂級時裝公司肯定沒有1000 多家,因此大多數NFT 系列可能沒有太大價值。因此,充其量,我們有一個贏家獲得最多的價值的冪律分佈。我們也可以爭辯說,地位象徵只有在向他人展示時才有用。對於現實環境的時尚品牌,這將僅限於靠佩戴者現實空間的人流量。

有了NFT,這將僅限於Twitter 和Discord 等社交媒體。很難說哪個顯示空間會更大,儘管虛擬世界比物理世界廣闊是一個合理的論據,特別是Twitter 和Instagram 正在積極整合NFT 功能,尤其是當人們花費越來越多的上網時間。同樣,NFT頭像的表現優於一般藝術也就不足為奇了,因為它們作為在線身份的化身發揮了更好的作用。儘管如此,還是要謹慎投資NFT,因為在最近的所有敘述中,該行業的欺詐最為集中。

其次,我確實認為類似於LOOKS 的吸血鬼攻擊有一些合理的機會獲得市場份額。他們能夠直接定位正確的人口統計數據,這將是他們平台的完美用戶。話雖如此,LOOKS 的價格和市值最近都在大幅下跌,大部分交易量都是刷量,創始人一直在套現。如果這完全是一場騙局,考慮到團隊是匿名的,並且代幣價格已經在很短的時間內,到達了非常高的價格,也就不足為奇了。儘管如此,擁有多個NFT 交易平台進行競爭的想法還是很有意義的,因為費用很高並且存在競爭空間。此外,不存在類似訂單簿的流動性網絡效應,因此挑戰者更容易與現有企業競爭。

最後,當涉及到非藝術非NFT頭像時,設計空間在很大程度上是未經探索的。我覺得這次探險是值得的。與所有新範式一樣,其中大部分可能是無稽之談,但我樂觀地認為人們會在這裡找到一些好的和有用的東西。

L1s(一層公鏈)

由於技術優勢完全無關緊要,直到它最終在未來某個不確定的時間抬頭,我們不應該在這上面浪費時間。我只想說,每個不同的L1 使用什麼樣的配置文件是完全合理的。 HFT 芝加哥道具店更喜歡SOL,韓國人更喜歡LUNA。研究生更喜歡AVAX(畢竟這是唯一一個表現良好的教授代幣)。安德烈(AC)的弟子更喜歡FTM。 VC 更喜歡所有L1s,因為,只需要賭中一條公鏈,VC就能回本。有時像NEAR 這樣的較小的L1,因為當它的市值還很小時,還有數十億美元可以增長。

ETH 極端主義者現在與舊的BTC 極端主義者站在同一個陣營,因為他們試圖抵禦來自“ 新” 項目的攻擊。一般來說,他們的辯護一直不成功,因為人們喜歡閃亮的新事物。有了新的事物,你最偉大的希望和夢想成為可能;隨著事物的發展,您只能看到實際情況的冷酷現實。

烏托邦主義的幕後是人性的真實和醜陋真相的野蠻。我們渴望一個完美世界的天性,以及利用我們在他人身上這種渴望的天性。最後,需要一個Girardian 的替罪羊來滿足真正的信徒,變成強烈不滿不抱幻想的暴民,他們比承諾永遠無法實現的先知更能履行這個角色。這並不是說這些L1 不會成功,只是創始人非常清楚一直懸在他們頭上的達摩克利斯之劍。最好是贏了,第二個最好的辦法是在權力下放原則上不斷地進行更大的權衡,因為直到它發生才重要,誰知道什麼時候會發生,以及它是否會發生。也許我們都只是害怕Boogeyman;也許不吧。

當我們重塑金融和貨幣體係時,我們開始同情過去的美聯儲主席。美聯儲主席沒有希望經濟在他們的監視下爆炸,所以為什麼不把責任推給下一個人,把罐子踢下去。

無論如何,願最好的L1 獲勝。考慮參與者讓所有激勵措施很有用,這就是我要說的。不是每個人都喜歡技術,事實上,並不多。也許我們都只是害怕Boogeyman;也許不吧。

在這一點上,已經等了7 年多了,我甚至不敢問我們是否真的會在今年交付以太坊上的PoS。首先會發生什麼:ETH 2.0 還是重新喚醒冰凍的市場?哈哈,這個誰知道呢。

當涉及到跨鏈橋時,主要挑戰是確保一條鏈上的合成資產在沒有適當支持原始鏈的情況下不會被任意增發,並且傳輸過程是安全的。我們最近目睹了SOL 和ETH 之間的蟲洞利用,這是由於前者的問題。我並不特別關心這個弱點,因為它只是一個可以修復的錯誤。 SOL 蟲洞漏洞被Jump Crypto 救了出來,儘管這可能是他們自己的一大筆錢,如果允許橋樑發生故障,他們的SOL 錢袋子就會失去很多價值,我相信他們會拿走他們的一磅救助結構中的肉體。不過,也不必太在意。但是,即使代碼寫得很完美,如果一般橋接器存在基本問題,我會擔心的是,留待觀察。此外,即使今天的橋樑是相當中心化的,只要有一種方法可以在不影響安全性的情況下最終去中心化,就應該沒問題,我們會看到,我會保留我的懷疑。

去中心化金融

DeFi 2.0 類似於DeFi 1.0,但2 大於1,numba(開源的JIT編譯器)越大越好。 DeFi 2.0 的特點是讓協議本身、控製或擁有資產。有時它被稱為PCV(協議控制價值)或POL(協議擁有的流動性)或其他任何名稱。想法是一樣的,你現在有一個DeFi 協議,它還運行著一個對沖基金,好主意還是壞主意?留給讀者自己決定,現在協議在國庫中持有其他協議代幣並參與彼此的治理投票。

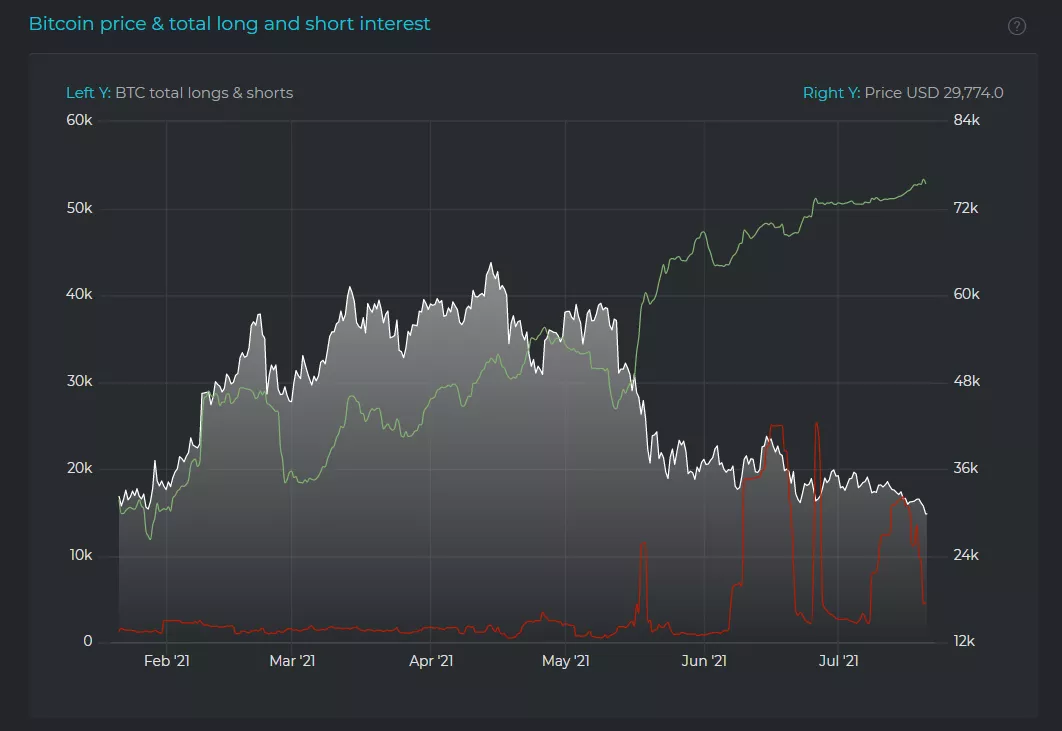

我們正在進入系統風險的時代,看看下面的鏈接:

1/ Consider the following game. TIME has been dropping for reasons we all know. TIME can be staked for MEMO which can be wrapped for WMEMO. It can also be bonded/minted for MIM and some LP tokens from AMM pools with MIM as one of the assets.

— Galois Capital (@Galois_Capital) January 28, 2022

對於更大的組合產品網絡,或者說,從2008 年危機前的結構化產品高度計算的CDO 產品,這個相對較小的TIME-MIM-LUNA 切片更容易推理嗎?可組合性很棒,它允許以前不可能的事情發生,但我們需要小心,因為系統性風險會隨著時間的推移而累積,並且糾纏的協議變得越來越難以推理。除此之外,同樣的狗屎,更大的數字。

邊玩邊賺

你工作是為了賺錢,你把賺到的錢花在遊戲上,不是一直都是這樣嗎?工作本質上是您不會出於自己的意願去做的事情,並且您會因完成這些不受歡迎的任務而獲得報酬。遊戲本質上是你自願做的事情,因為你喜歡它,甚至可能願意為此付費。

那麼P2E(邊玩邊賺錢)到底是什麼鬼?如果你是一個以賺取魔獸世界金幣為生的人,那就是工作。如果您玩魔獸並享受魔獸世界,那你就要找生產魔獸世界金幣的人那裡購買金幣,那就是玩。在P2E 中,人們再次使用狂野的命名法,這是一個聽起來很酷的流行語,讓您看起來可以吃蛋糕也可以吃。在大多數遊戲中,有人為賺錢而工作,有人為玩遊戲而付費,這兩組幾乎沒有重疊。

在大多數“ P2E ” 遊戲的情況下,仍然有工作來賺錢的人,但第二組大多被一個新的群體所取代,即購買工人的工作最終將其賣給其他人的新群體,付費組。換句話說,大多數遊戲和P2E 的區別在於,你從玩家變成了工人和投機者,辦公室的人幾乎不是真正想玩這個遊戲。

如果P2E 領域推出過一款真正有趣的遊戲,那麼您只是有工人和玩家的普通遊戲。除了一個微妙的點外,沒有什麼區別。

擁有虛擬遊戲資產的鏈上不記名資產允許活躍的二級市場在遊戲開發者平台之外運作,但仍然可以很容易地被遊戲開發者徵稅。遊戲開發商的普遍共識是,二級市場對收入不利,因為它們不容易從每筆交易中分得一杯羹,而且會蠶食一級市場。現在,有了加密貨幣,他們可以輕鬆地徵稅,儘管一級市場的蠶食問題無法解決。在我看來,這仍然是一件好事,因為過去最好的遊戲確實有活躍的二級市場,現在至少有更大的動力讓遊戲開發商回到反二級趨勢之前的美好時光。玩家得到他們想要的,而開發者得到他們想要的一半。因此,加密和遊戲可能會產生一些強大的協同作用,但P2E 的當前狀態並非如此。

元宇宙

就“ 元宇宙” 一詞的含義而言,我們已經擁有它,而且它是一個不斷發展的行業。如果“ 元宇宙” 一詞不僅僅意味著VR,那麼我們必須準確定義它,以免我們開始攀登“ 天空的抽象階梯” 誇大了普通的價值。當人們說AI 時,他們指的是ML;當人們說ML 時,他們指的是統計方法;當人們說統計方法時,他們指的是線性回歸。錢已經在膨脹了;我們也不要誇大其詞。如果“ 元宇宙” 意味著虛擬社區,我們已經在Telegram 聊天、Discord 社區,甚至以前稱為Facebook 的公司中擁有了它。如果“ 元宇宙” 僅僅描述了一種趨勢,即人們通常會在虛擬世界中花費越來越多的時間,而在現實空間中花費的時間越來越少,那麼它正在發生,日本的hikikomori(宅青年) 就是我們的未來。當你印太多錢時,一半的人會停止做愛,成為封閉的地下室居民,而另一半則成為巨型殭屍kiretsus 的工薪階層,直到他們不可避免地都疲憊至死。

儘管如此,從實際的角度來看,當我們談論投資“ 元宇宙” 時,無論它的實際含義是什麼,這通常有兩種形式:投資於虛擬世界中特定虛擬土地/資產。對於前者,加密允許以前不可能的兩項創新。

首先,只要你有一些反預言的機制,你就可以讓你的用戶通過相當於Web3方法獲得收益所有權。

其次,您可以讓您的用戶在不依賴集中支付軌道的情況下相互進行商業交易。換句話說,你可以登錄到Decentraland(MANA),讓你的頭像走進一個虛擬藝術畫廊,找到你喜歡的朋克,然後點擊它直接鏈接到OpenSea 上的拍賣。再點擊一次,您的Metamask 錢包打開,您可以從畫廊購買它。購買後,您可以將其展示在畫廊中或將其取下以在您的虛擬房屋中展示,在兩個地方展示。

當然,很酷。儘管如此,作為一個例子,VRChat 可以只集成這個功能,即使他們的詩句是中心化的。與VRChat(虛擬現實遊戲)相比,Decentraland 有獨特的優勢和劣勢嗎?很難說,但也許下一個話題會有所啟發。與VRChat 相比,Decentraland 有獨特的優勢和劣勢嗎?很難說,但也許下一個話題會有所啟發。與VRChat 相比,Decentraland 有獨特的優勢和劣勢嗎?很難說,但也許下一個話題會有所啟發。

當我們將土地所有權轉為不記名票據時會發生什麼?當我們將虛擬土地所有權變成無記名票據時會怎樣?這確實是Decentraland 和Second Life 之間的核心區別。它為虛擬土地和不可偽造、不可奪取的土地所有權創造了一定程度的稀缺性。儘管仍然存在一個問題,即交通中心附近的土地價值與遠離交通中心的土地價值多少有關。

虛擬土地價值也受益於該地區周圍的人流量,如現實空間土地,但在虛擬現實中,人們可以傳送和飛行。如果你限制用戶不能傳送或飛行,那麼你的競爭對手不會施加這樣的限制。因為虛擬世界不需要物理的規律,我想土地也可以垂直堆疊。所以我看不到虛擬土地價值在現實空間中達到城市與農村土地價值的相同比率,但一些虛擬土地仍然可能比其他虛擬土地更有價值,這取決於它們可以在當地捕獲多少眼球。最後,虛擬土地所有權到底是不可奪取嗎?如果有人在他們的Decentraland 情景上放了一些非常粗俗或非法的東西,比如一些血腥或色情內容,該怎麼辦? Decentraland 能把它拿下來嗎?去中心化的平台應該不行。

Web3

與Valve 不同的是,這次我們實際上數到了3。為了避免概念/單詞膨脹,讓我們使用Chris Dixon 對Web3 的定義。讀取Web1。 Web2 是讀/寫的。 Web3 是讀/寫/擁有的。

所以基本上,FCoin 發明了交易費用挖礦,後來在DeFi 中作為收益耕種得到普及,所以Web3 是單產農業。開個玩笑,範式轉換還不夠。 Web3 是一種類似於股票的工具的廣義收益工具,證券監管機構的執法行動將很困難。可能好,也可能不好,這取決於您是否是監管者。

想像一下,如果Uber(或者如果你是Chris Dixon 的話是Lyft)能夠在他們平台上的每次騎行中向乘客和司機發放少量的Uber/Lyft 股票,沒有任何文書工作或中間商的開銷,也沒有任何可能與監管機構發生麻煩的開銷,實際上本來可以很好的。建立雙邊或多邊市場的好方法,解決雞蛋問題的好方法,以及獲得客戶轉為傳道者的好方法。好的,讓我們看看它是怎麼回事。當有抱負的企業家開始將Web3 放在每個宣傳平台上時,仍然需要小心謹慎,就像“ AI ” 和“ Uber for X ” 趨勢所發生的那樣。

結論

所以總而言之,在加密領域一切都很好。從長遠來看,我一如既往地對加密貨幣空間保持樂觀。短期內,有一些工作和清算要做。我知道有些人會稱我為:助產者,但我對他們不加以評論:

展開全文打開碳鏈價值APP 查看更多精彩資訊