傳統的AMM模式一個很大的問題就在於協議平台和LP之間的衝突。

作者:Sally Gu,IOSG Ventures

本文僅做行業學習交流之用,不構成任何投資參考。

長久以來,傳統的AMM模式一個很大的問題就在於協議平台和LP之間的衝突。因為LP的收益率實際上和所提供的流動性資金量大小並不成正比,協議所發放代幣市場價值的縮水,和交易對在市場波動中形成的無常損失,都會使LP蒙受“塌礦”的風險。而為了解決這種協議和市場參與者在利益上此消彼長的零和局面,Yearn的創始人AC(Andrew Cronje)聯合知名加密社區Frog Nation的創始人Dani(Daniele Sestagalli)推出了名為“Solidly”的全新DeFi2.0協議項目,並迅速在加密社區引發了討論狂潮。

截至今日Solidly的TVL已超過4億美元,24小時成交量漲幅超1300%。隨著越來越多的目光聚向這個全新協議,我們將通過本文,對其從協議機制和引發的吸血鬼戰爭兩方面進行解構。

圖片來源:https://solidly.dev/home

Solidly是什麼:ve+(3,3)

Solidly的原身是基於AC創建的一個新型DEX類項目ve(3,3)。而ve(3,3),正如其名稱一樣,簡單來說就是一個基於Curve的veCRV經濟架構,並融合Olympus的(3,3)博弈理論,優化後所集成的一個代幣發放機制。

veCRV: 投票<>流動性

veCRV是Curve創立的一種新型代幣經濟模型,想要了解它必須先對Curve有一個基礎的認知。 Curve是一個採用AMM模式主要針對大規模穩定幣的DEX,因此需要LP提供交易對。作為回報,Curve會將自己的CRV代幣和平台50%的交易手續費作為對LP的獎勵。

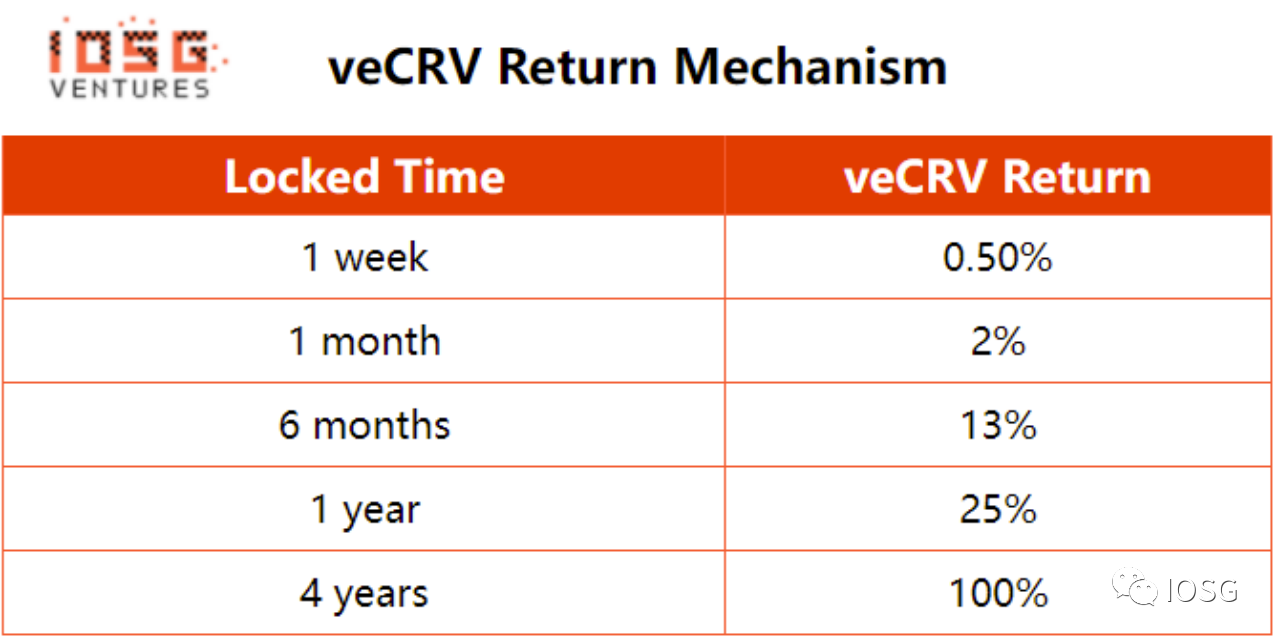

LP在拿到CRV後,可以選擇將代幣質押到平台內鎖倉(最多可以鎖倉4年),而平台就會返還veCRV(ve: voting escrow 投票託管)作為權益證明,鎖倉時間越長,veCRV返還的就越多。我們可以把質押這個操作當成是對Curve股權的購買,持有veCRV就意味著持有了股權。長時間的鎖倉即長拿股權,代表著對平台的一種深度信任。平台自然也願意為鑽石手的忠實股東,而非只想“挖提賣”的短期投機者,發放更多收益。

來源:IOSG Ventures

來源:IOSG Ventures

veCRV的鎖倉回報機制

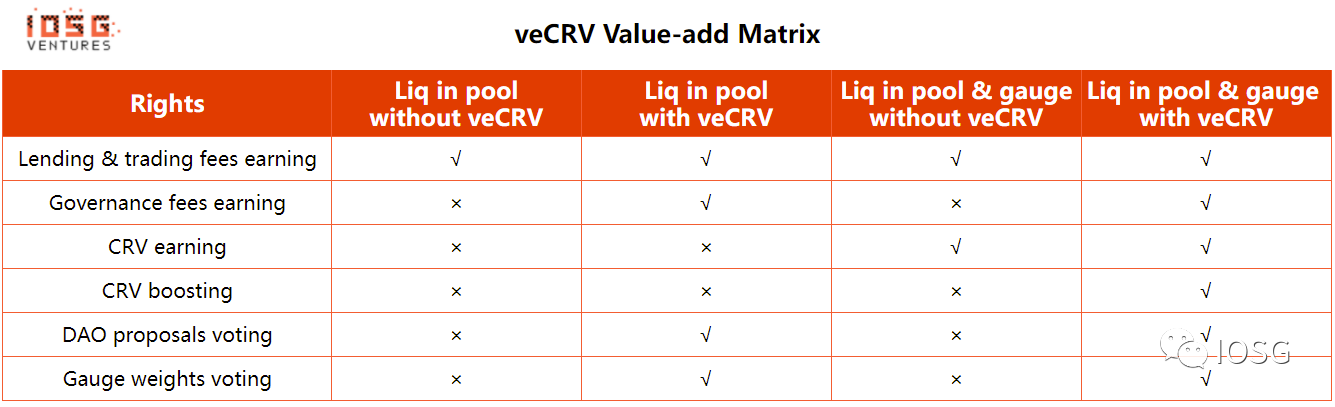

同時,持有veCRV的股東也擁有對池子中獎勵發放份額投票的權利。這種設計正是ve模型中最令人稱道的一點:以投票激勵流動性。我們常聽到的所謂Curve war實際上就是對分配投票權力的爭奪。因為veCRV的持有者可以通過投票,幫自己的池子拿到更多獎勵發放的份額。而獎勵份額的增多必然導致更多LP的湧入,這樣背靠充足的LP,池子的交易體驗自然也越好,交易手續費隨之水漲船高。在這樣的正循環下,veCRV的持有者就可以持續獲益。

veCRV的獎勵矩陣(https://resources.curve.fi/faq/vote-locking-boost )

veCRV的獎勵矩陣(https://resources.curve.fi/faq/vote-locking-boost )

veCRV機制目前的缺陷

然而,veCRV的模式也並不是十全十美。

一方面,CRV的持續發放,會使得用戶的股權被不斷稀釋。隨著股權佔比的不斷減小,veCRV持有者所能分得的價值實際上會逐漸縮水。

另一方面,由於veCRV直接綁定了LP地址,這種權益證明是不可交易或轉讓的。作為獎勵的50%交易手續費會按比例直接打給veCRV持有者。因此這在很大程度上限制了流動性。

(3,3): 鎖倉→納什均衡

(3,3)是DeFi2.0協議組織Olympus DAO將博弈論引入其算法穩定幣OHM後所提出的一種納什均衡理念。在進入對(3,3)博弈論的剖析之前,我們首先有必要對OHM的激勵機制一個簡單梳理。 OHM的激勵主要有兩種方式:一種為債券機制(Bond),另一種為質押(Stake)機制。

在債券機制中,用戶可以通過把一些價值幣如BTC,ETH等以LP的形式交給Olympus協議,從而以低於市價的折扣價拿到OHM。這種債券發放會分成5天,所以債券便宜的原因就和某些網購郵費便宜的原因一樣——配送慢,你要多等一會才能簽收想要的東西。

而在質押機制中,用戶可以直接在市場上用價值幣兌換OHM,再把OHM質押到平台上。 Olympus拿到用戶手上的價值幣後會將其存入國庫,而一個OHM的真實價值就等於國庫中價值幣總值除以OHM的總發行量。若一個真實OHM的價值是1USDT,而市場現價高於了這個點,協議就會增發OHM以平衡價格,並把這些增發的OHM按比例打給質押用戶,這就解決了veCRV模型中所存在的份額稀釋問題。因此根據Olympus這套所謂的變基質押(rebase)流程,理想狀態下只要用戶都選擇長期質押,其倉位內的OHM餘額就可以不斷複利增長。然而如果二級市場上的OHM拋壓嚴重,這種飛輪就無法持續。

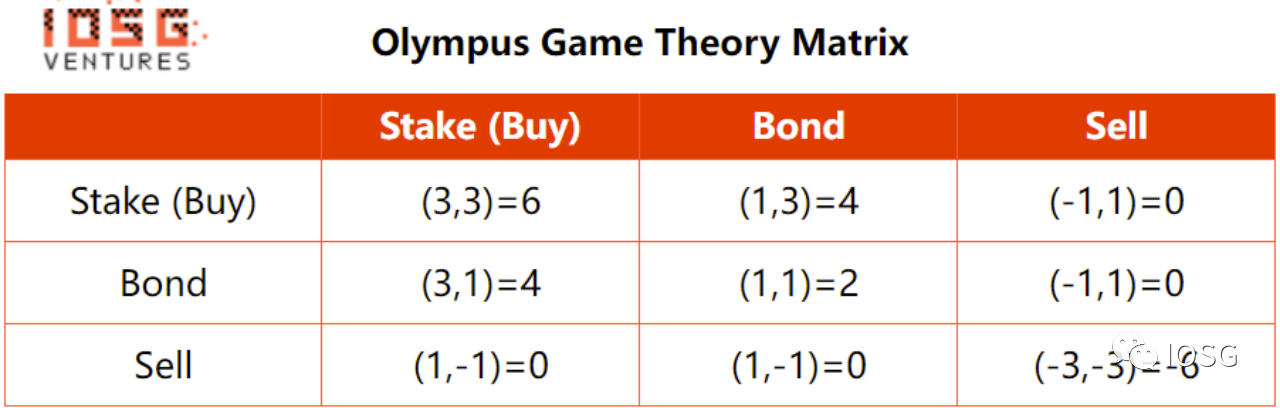

綜上,Olympus提出的(3,3)納什均衡正是建立在這兩種激勵範式上。根據傳統經濟學理論,納什均衡指的是在非合作博弈中,兩個及以上參與者達成共同利益最大化的一種策略。德撲愛好者也可以將其理解為德撲中的GTO(Game Theory Optimal)。根據Olympus的官方文件,假設市場上存在兩個參與者,則雙方的三種行為將對應著以下9種結果:

來源:IOSG Ventures

來源:IOSG Ventures

根據這個矩陣,我們可以看到質押和折扣債券都可以為協議帶來正向收益,而雙向質押即為可以實現納什均衡的最優策略。相反,若參與者都持對立立場選擇賣出,那這場博弈中兩方都會成為輸家。但事實上不管是在DeFi還是在牌桌,所有人的終極目標都是為了贏,雙贏說到底也是為了自己贏。 Olympus引入這套機制也是希望倡導合作實現利益最大化的共贏理念。

Solidly的創新:veNFT+投票權優化

Solidly深度縫合了以上所述veCRV和(3,3)模型的特點。一方面,Solidly採用ve機制返還veROCK(由發放的ROCK代幣引申)作為股權的證明。另一方面,Solidly引入(3,3)變基質押範式,使得質押者股權不會因時間推移而被稀釋。但在這個基礎上,Solidly也做出了自己的幾點創新:

1. 將投票權轉換為NFT,解放流動性。意識到了用戶在質押後無法轉移veCRV的限制,Solidly將返還的veROCK設計成了NFT的形式,解放了用戶在二級市場自由交易的權利。質押後,Solidly的用戶可以把代表股權的NFT轉讓給其他人,任何NFT的持有人都有投票權來決定獎勵的分配。

2. 質押者得到100%交易手續費,但只能從投過票的池子賺取獎勵。和Curve中所有veCRV持有者都能平分一半手續費不同,veROCK持有者可以賺取全部的交易手續費,但僅限在自己投過票的池子中。所以在這種模式下,投票的動作就至關重要。理想的狀況下,所有投票參與者都會為實現自身利益最大化,將票投給能賺取最多手續費的池子,使這些池子獲得最多的獎勵分配。而一旦質押者投錯了池子,那他將得不到任何獎勵或者只能得到很低的費用。

3. 代幣分發量根據TVL比例調整。在Solidly的模式下,發放的代幣數量和總質押數量呈反比。假設協議最初有5000流通代幣,一周最多發放500獎勵代幣,我們可以分成三種情況進行討論:

a. 在總質押數為0時,500獎勵代幣都被發放出去。這種情況的LP完全不在乎手續費的收入,只想挖礦套現,往往出現在LP對協議失去信任不願持有股權的時候。

b. 當5000代幣都被質押時,獎勵代幣就不會被發放。這種情況下協議可以用手續費的收入來支撐整個系統,所以對協議來說,最佳方案就是代幣被盡可能地質押,避免發放獎勵代幣。

c. 在總質押數為2500時,50%的獎勵代幣即250枚代幣被發放出去。由於個人和協議利益不可能完全重合,所以實際上這種情況更為常見,大部分時間質押比例和代幣發放會在一定區間內呈現出一種動態平衡。

空投引爆的吸血鬼戰爭

比Solidly的底層協議機制更為人津津樂道的,是其所引發的吸血鬼戰爭(Vampire war)。 1月6日AC在twitter宣稱Solidly代幣ROCK的發放將直接空投給fantom協議上的前20名鎖倉量最大的協議(最後空投了前25的協議)。在得到空投代幣後,這些協議可以自行決定如何使用,可以選擇把veROCK分配給社區,也可以選擇用來激勵交易池,為他們自己的代幣賺取回報。而這短短一句話,直接引爆了Fantom鏈上協議間的吸血鬼攻擊(Vampire Attack)並逐漸演變為大戰。僅僅是為了爭奪TVL,擠進前20拿到代幣空投,兩個DAO——0xDAO和veDAO就此應運而生:

-VeDAO:內捲先鋒

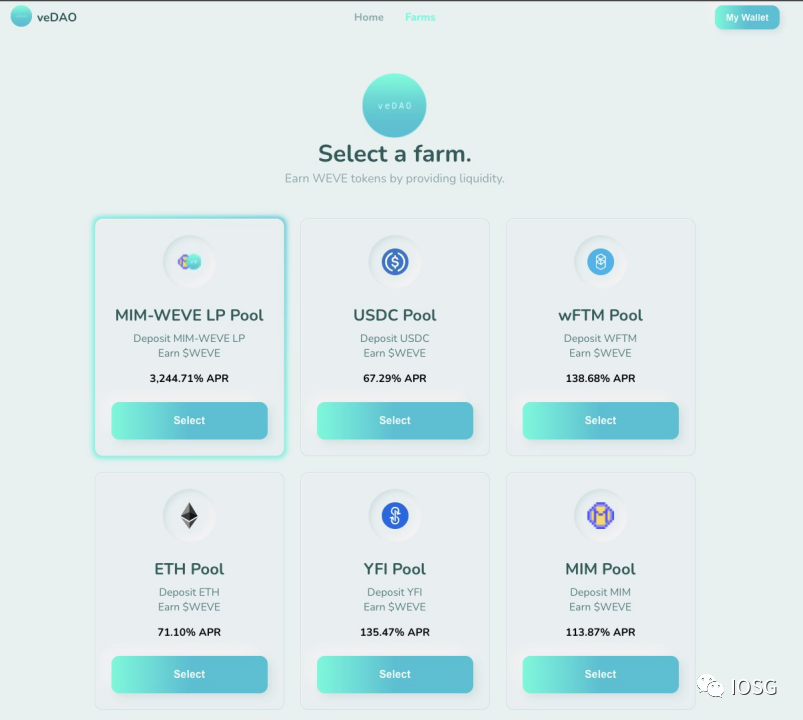

VeDAO在1月19日由匿名開發者發起,組建的目的非常純粹,就是為了吸引資金搶占TVL,以滿足空頭獎勵快照的要求。在發起的短短一天內,VeDAO就通過發放代幣集資了超過10億美元,在Fantom上的TVL一度躍升至第二位。 VeDAO的整個網頁相當簡單,只提供一種複刻Sushi MasterChef流動性挖礦的功能。用戶可以這種流動性挖礦,來獲得WEVE代幣參與DAO 的治理。而VeDAO則通過用WEVE換取來的穩定幣在短時間內積累提升自己的TVL,並許諾所有DAO成員都可以在將來共同管理veROCK並決定其分配去向。

來源:veDAO

來源:veDAO

-0xDAO:復仇者聯盟

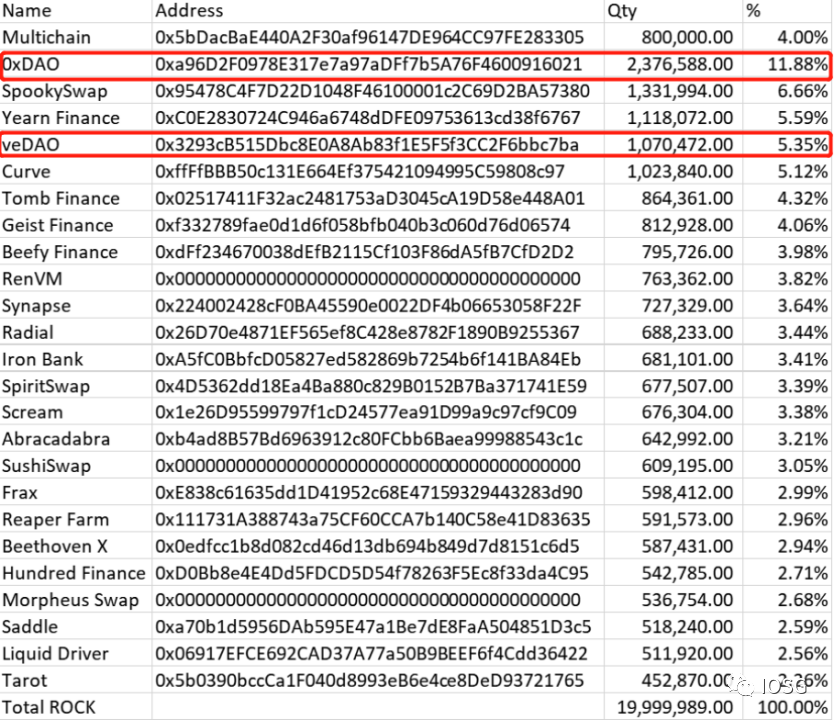

VeDAO的發軔毫無疑問損害了Fantom鏈上其他協議的利益。在受到VeDAO肆無忌憚的偷獵後,許多Fantom OG和原生協議決定開始反擊。五個Fantom的優質原生協議SpookySwap,Scream,Liquid Driver,Hundred Finance,RevenantFinance聯手組建了復仇者聯盟0xDAO進行反擊。 0xDAO模仿VeDAO的策略,承諾將其所有代幣OXD都分發給LP,持有OXD就可以參與決策veROCK的出售和分紅,並成功短短幾天內就集資到了20億美金的TVL。最終,0xDAO也不負眾望贏得了戰爭,以接近12%的鏈上TVL鎖倉比拿到了最大的空投份額。

來源:ve(3,3): An Introduction into the New and Ambitious Solidly Exchange (substack.com)

來源:ve(3,3): An Introduction into the New and Ambitious Solidly Exchange (substack.com)

值得思考的是,Solidly的未來將會走向何方?在對Curve和Olympus DAO的經濟模型進行了創新,進一步釋放了流動性的同時,我們也看到了其目前發展存在的隱患:

1.FTM鏈上硝煙又起。在搶奪TVL的吸血鬼戰爭結束後,以0xDAO和Solidex為首的空投贏家又將成為Fantom鏈上的Convex設為目標,開始醞釀新一輪更為激烈的veROCK戰爭。

2.協議創新無法掙脫囚徒陷阱。儘管Solidly在(3,3)的博弈理論上進行了優化,但人性依然很難經得起考驗。一旦DAO的的治理懲罰機制失效,參與者們往往會因猜疑和恐懼而放棄共贏,一個背叛者的拋售就足以形成多米諾骨牌效應,使整個市場陷入囚徒困境(Prisoner’s Dilemma)的傾軋和霍布斯口中“所有人對所有人的戰爭“中。

3.veROCK被賦予的價值還非常有限。雖然其可以決定未來獎勵發放份額,但也只是一個相對基礎的功能。如果僅僅是永續地釋放這些代幣,協議在運營上很可能無法持續。在2月10日上線後,Solidly已宣稱其DAO正在研究討論這一話題。

究竟Solidly是照耀defi2.0的明燈,還是一場包裝精緻的龐氏騙局?我們將對後續的發展繼續保持關注。

展開全文打開碳鏈價值APP 查看更多精彩資訊