有一個宏觀變量,只需它一個便影響了50%以上的加密貨幣價格波動。

撰文:Tascha labs

編譯:TechFlow Intern

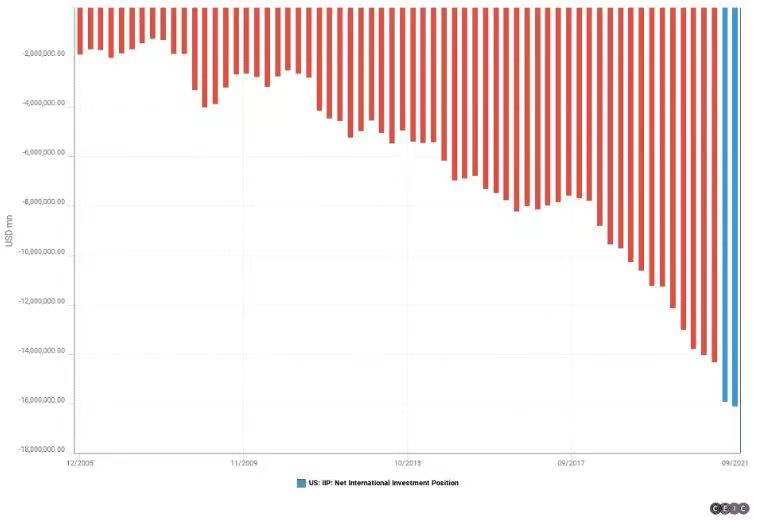

有一個宏觀變量,只需它一個便影響了50%以上的加密貨幣價格波動。它對你的代幣錢包的價值意味著什麼?我所指的變量就是美元。

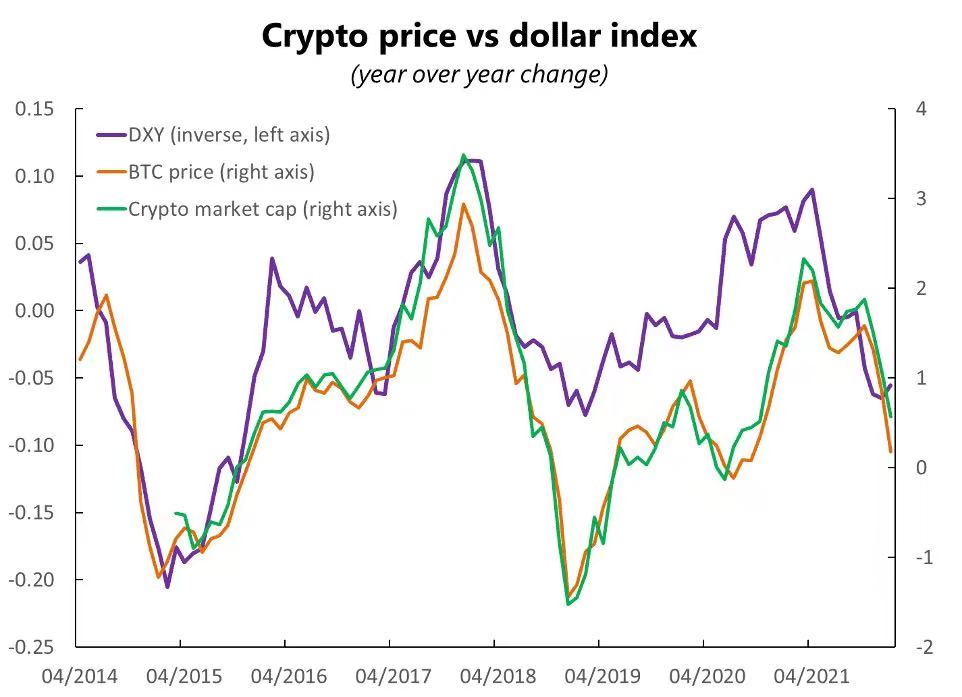

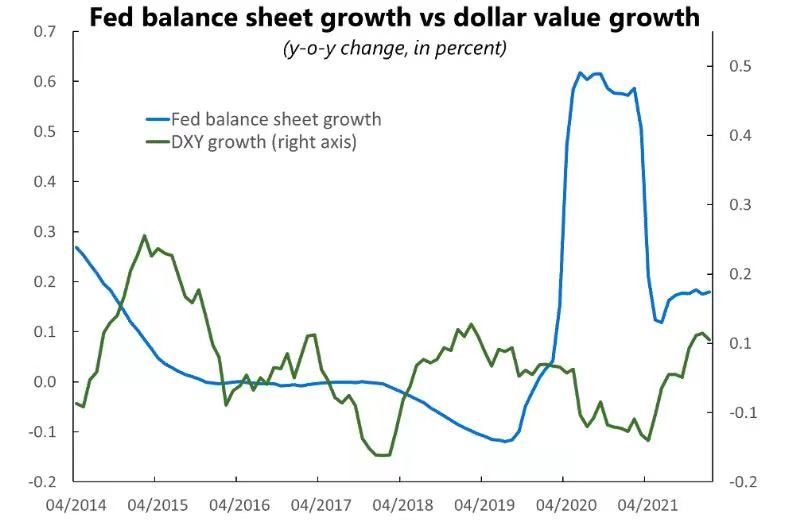

我將BTC價格和加密貨幣市值與一籃子宏觀因素相比較。美元的價格(由DXY指數代表)與加密貨幣有最明顯的相關性。

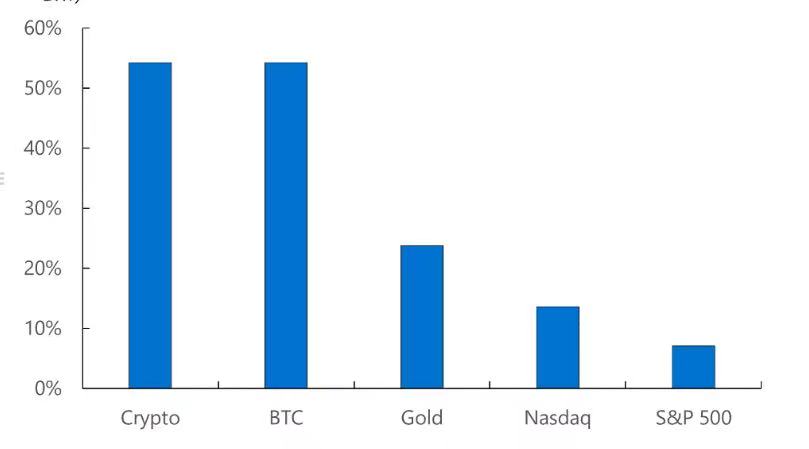

54%的時間內,BTC價格同比變化可以由DXY單獨解釋。

DXY上漲->加密貨幣下跌,反之亦然。

2018年,也就是上一個加密貨幣熊市的到來,恰好與美元的主要趨勢反轉相吻合,而隨著美元在2019年初開始下跌,BTC又從死亡中復活。這讓你不禁要問,加密貨幣是像他們讓你相信的那樣由BTC減半驅動,還是由美元估值週期驅動?

你說,加密貨幣的價格是以美元為單位的。因此,如果美元上漲,加密貨幣當然會下跌。或者你認為,加密貨幣是追逐風險的資產,美元則是迴避風險的資產。它們當然應該是負相關的。這似乎也沒什麼問題?

的確,DXY和商品之間也有負相關,因為商品大多是以美元交易的,DXY和股票市場之間也有負相關,因為股票是風險導向資產。

但DXY只解釋了24%的黃金價格變化和7%的標準普爾500指數變化——它與加密貨幣的相關性要大一個數量級。為什麼?

這是各種因素結合的產物。從機制上講,隨著美元的上漲,通過穩定幣從其他貨幣中獲取收益的成本變得更高,從而減少了對加密貨幣的需求。

但更重要的是,美元價值是許多宏觀因素的風向標,從全球風險偏好到貨幣條件到增長前景再到中央銀行的行動,所有這些都會影響加密貨幣。

換句話說,即使DXY本身並不“導致”加密貨幣的價格變化,它也是許多其他因素的一個總結指標。這類似於數據科學中的“降維”理念,如果你願意這麼理解的話。

因此,如果你想知道你的加密貨幣錢包在中短期內可能會有什麼表現,看看美元的估值趨勢及其驅動因素是很有用的。

驅動力1:美國經常賬戶

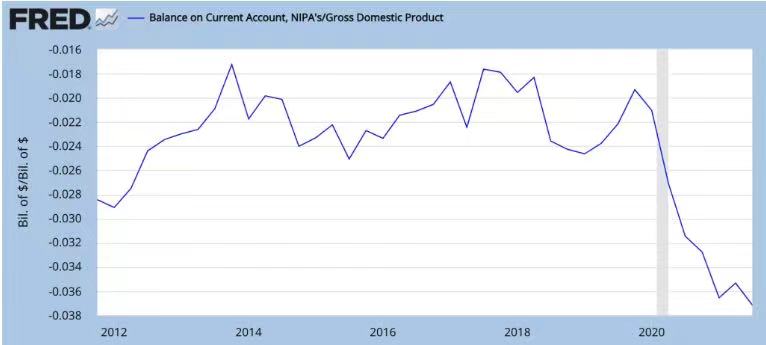

你的大學經濟學教科書說,如果一個國家的進口超過出口(即經常賬戶赤字,大致如此),其貨幣價值則應該下降。

事實上,自新冠疫情以來,美國的經常賬戶一直在惡化,而美元價值則在下降。

但後疫情時代的經濟復甦正在放緩,政府支出縮減–>進口需求減少–>本年度年經常賬戶赤字減少–>支持美元價值。

因此,美元牛市隊:得分1;美元熊市隊:得分0。

但實際上,與其他貨幣相比,經常賬戶對美元的影響很小,因為許多商品都是以美元定價的。在一個過度金融化的世界裡,金融市場對美元價值的影響更大,這也使我想到:

驅動力2:美國資本流入

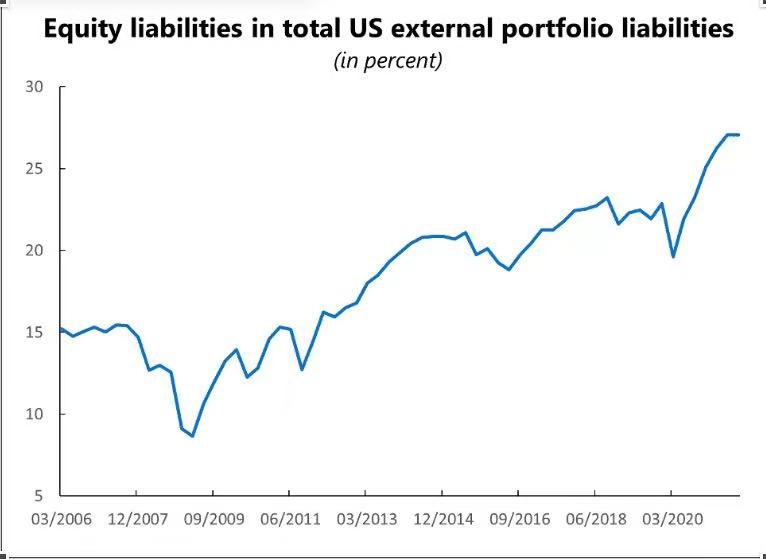

美國是證券投資流入的淨接收國。購買美國資產的資金流入–>支撐了美元需求。

這些錢越來越多地進入美國股市,美國股市的表現遠遠超過其他大多數股市,吸引了全世界的投資者。

但正如你所知,由於美聯儲緊縮政策即將到來,經濟放緩可能已經開始,股票受到了嚴重打擊。漫長的熊市促使投資者去尋找更廣闊的牧場–>資金離開美國市場–>美元需求下降–>美元價值下降。

我們是否會看到股票的普遍下跌是值得商榷的。但由於沒有確鑿的證據能反證,所以我們相信這會發生。

所以現在:美元牛市隊:得分1:美元熊市隊:得分1。

驅動力3:美聯儲加息

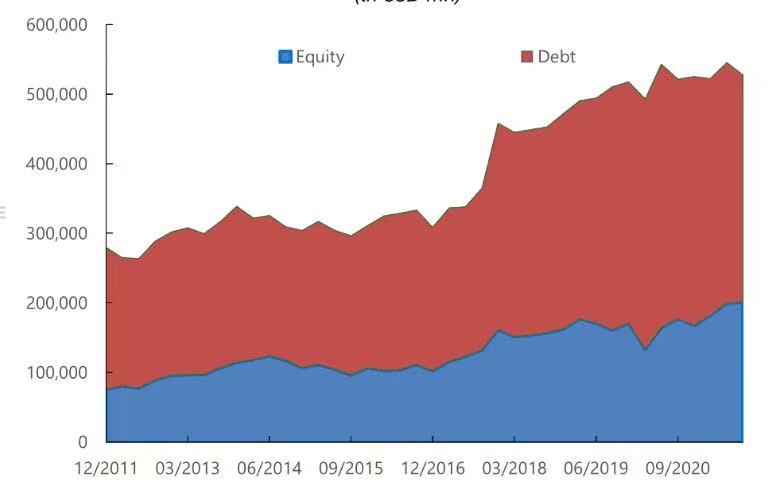

美國長期的低利率環境刺激了各種利差交易——在低利率的情況下借入美元來購買收益率較高的外國資產。這是美國銀行和其他金融實體持有的外國資產不斷增加的一個重要驅動因素。

除非你的美元資金成本上升,這都是萬無一失的投資。加息–>套利交易利潤減少–>投資組合從美國流出減少–>美元需求上升–>美元價值上升–>套利交易利潤更少–>一個自我加強的反射性循環。

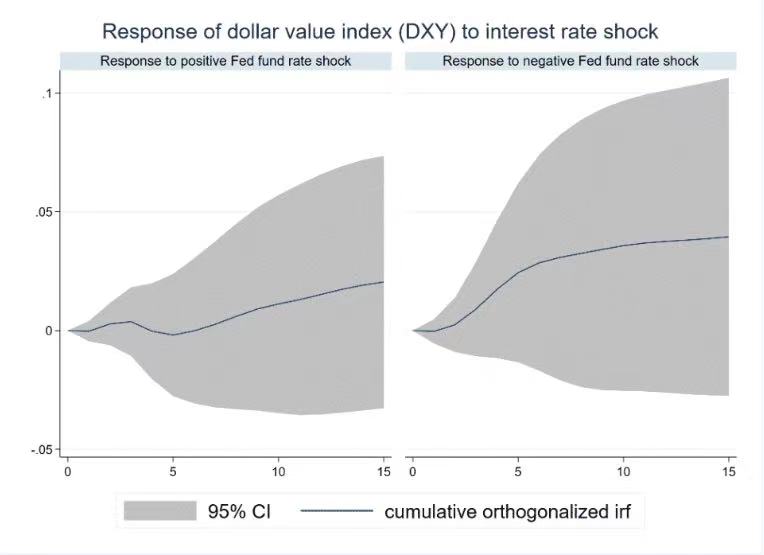

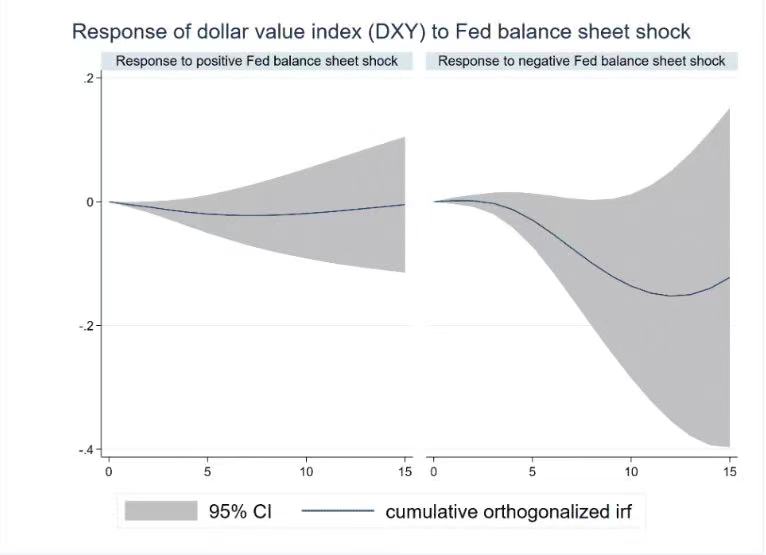

但正如你在下圖中所看到的,該圖標預估了DXY對利率衝擊的反應(2010年至2021年的數據),加息(左圖)對美元升值的影響比降息(右圖)對美元貶值的影響更弱。

也就是說,其影響是“你升我降”。這與量化寬鬆/緊縮的影響形成鮮明對比,你馬上就會看到。

就目前而言:美元牛市隊:得分2;美元熊市隊:得分1。

驅動力4:美聯儲量化緊縮

美聯儲資產購買的影響類似於加息。 QT(量化緊縮)->美元上漲,QE(量化寬鬆)->美元下跌。但它的影響更強,因為它直接影響到市場的流動性和收益率曲線的遠端。

歷史數據顯示,導緻美元升值的QT(右圖)效應往往比導緻美元貶值的QE(左圖)效應強得多。

如果按面值進行上述估算,QT對美元的影響會持續約10個月,然後消退。這意味著如果今年的QT在7月開始,它將推動美元走強,直到2023年5月。

無論如何,現在我們有:美元牛市隊:得分3;美元熊市隊:得分1。

美元牛市隊正在獲勝,事實上自去年5月以來一直如此,而加密貨幣的力量正在被削弱。 (美元上漲,加密貨幣下跌。)

烏克蘭給DXY帶來了另一種提振。以目前的速度,這個東西正走在超越100的路上——一個長期阻力——在6個月內。

但在接下來的幾個月裡,它的上漲之路會那麼順利嗎?我保持懷疑。

我們不要忘記,加息和QT都還沒有開始。美聯儲的資產負債表增長雖然自去年5月以來大幅放緩,但仍在增長,市場完全不缺乏流動性。

然而,每個人都在試圖跑在美聯儲前面。納斯達克指數從12月到本月的低點下跌了20%,加密貨幣則超過40%,而加息和QT都還沒有被實際的市場條件所證明。

我預計從現在到7月的某個時間點會出現強勁的市場反彈,這也應該是QT最晚開始的時間。 (加息是小事,QT是大事。)

這意味著BTC的主導地位在6月前仍有可能再次下跌。

根據烏克蘭的情況,QT計劃可能會改變。如果它被推遲以緩解油價對經濟的打擊,市場會很高興,但可能不會持續太久。

無論如何,我的觀點是短期到中期市場反彈,波動加劇下,但到今年年底,QT已經開始,DXY進一步上升,加密貨幣進一步下降。

但是,總而言之,我們不要失去大局觀。在過去30多年裡,美元一直處於長期的下降趨勢中。為何會這樣?

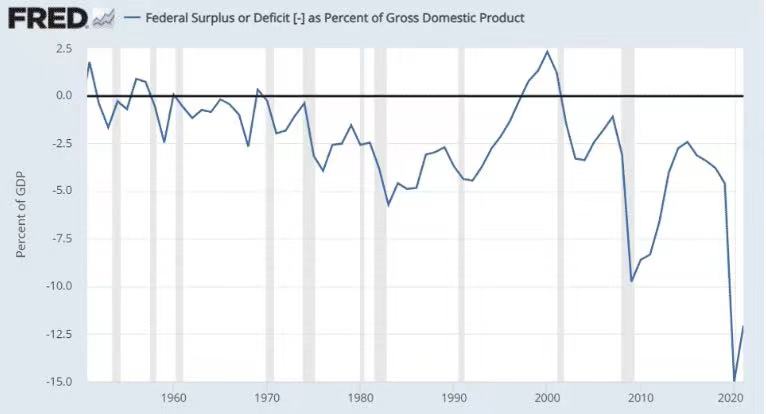

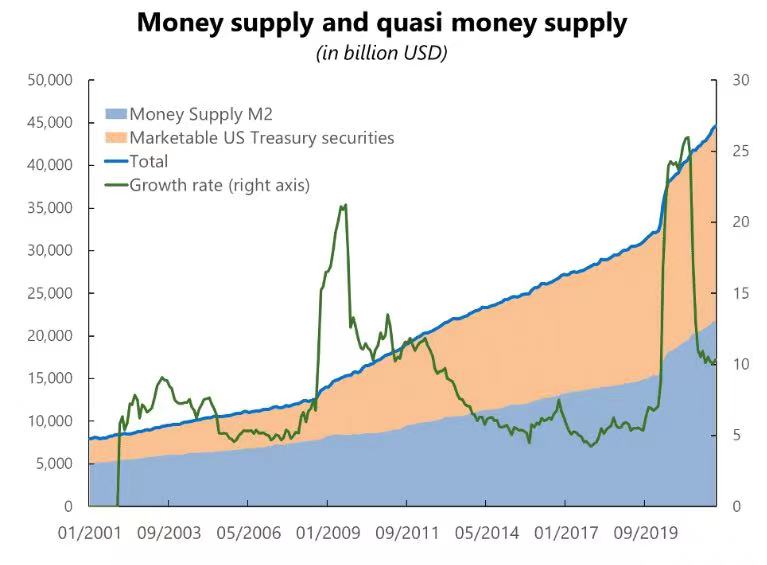

有很多原因,但最終會落到供求關係上。如果美元的供應超過了需求,價格必然會下降。我說的不僅僅是美元本身的供應,還有其他事實上是美元替代品的東西的供應,例如,美國政府的證券。

美國國債和其他債務證券正越來越多地被投資者視為貨幣,即交換和儲存價值的媒介。這種趨勢是由中央銀行的波動性抑制所支撐的,這有助於使這些“準貨幣”的價值保持穩定。

這意味著實際的貨幣供應量應該是M1、M2等統計數字,再加上流通中的公共債務存量。由於美國政府的債務不斷增加,這個實際的貨幣供應量現在是官方M2的兩倍,而且增長速度也更快。

假設貨幣需求保持穩定,要看美元的價值在長期內會向哪個方向發展,你只需要問自己:

1)公共債務的趨勢是否會反轉?

2)會不會有越來越多的美元以外的東西被人們當作全球貨幣使用?

我的答案是:1)不會,2)會。由於人口老齡化和自動化,政府開支必須增加,這就意味著會帶來更多的債務,也就是更多的準貨幣的發行。至於全球貨幣,我不知道,但我聽說有一種叫做加密貨幣的東西。

TLDR:

1/ 美元價值和加密貨幣密切相關,美元上漲–>加密貨幣下跌

2/ 美元今年應該會升值

3/ QT 主導的美元升值持續大約10 個月

4/ 預計短期中期MKT反彈,但在2022年晚些時候適當熊市

5/ 長線來看,美元處於下跌趨勢

展開全文打開碳鏈價值APP 查看更多精彩資訊