NFT 提供了獨特資產的真正數字所有權。

文章作者:Amber Group

文章翻譯:Block unicorn

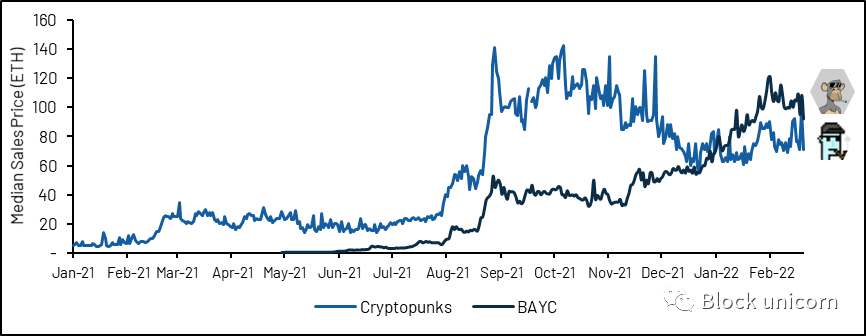

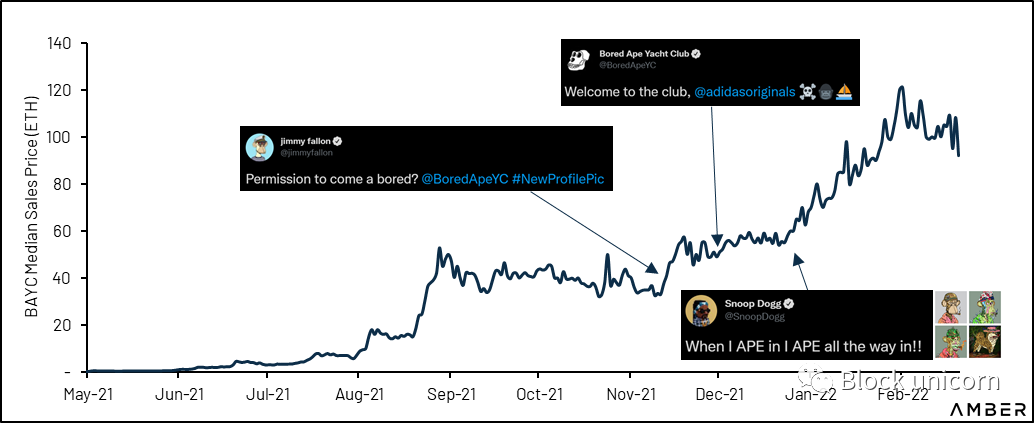

不可替代代幣(NFT) 已經走過了漫長的道路,並在過去幾年中佔據了時代精神。主流焦點主要集中在個人NFT頭像(PFP)項目上,這得益於CryptoPunks 和Bored Ape Yacht Club(無聊猿猴)日益增長的關注(和價值)。

CryptoPunks 和BAYC 的價格飛漲……

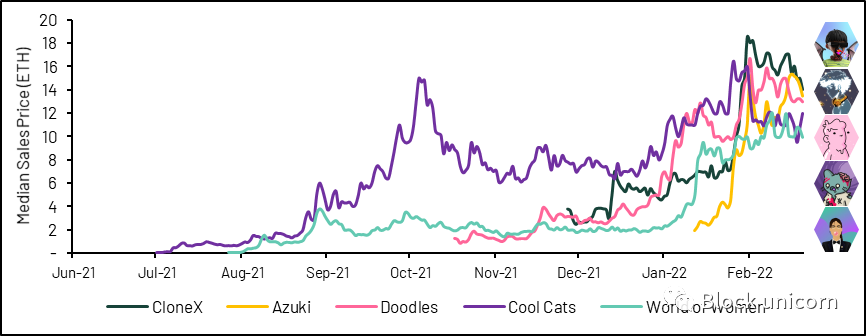

引發了NFT頭像的熱潮。 。 。 。

這些項目說明了NFT 啟用的一些新興屬性和行為,首先,NFT 提供了獨特資產的真正數字所有權。因為人們確信他們實際上擁有這些資產,所以他們可以(並且經常)將它們用作其數字身份的表示。甚至像Twitter 這樣的Web2 平台也將NFT 作為個人資料圖片。而且,就像在物理世界中一樣,這些化身產生社會屬性,例如狀態信號、封閉社區、社會等級和其他相關行為,所有權也超越了原始文件本身。例如,無聊猿遊艇俱樂部的成員擁有猿猴的知識產權,允許他們使用猿來推出啤酒品牌、漫畫,甚至虛擬樂隊。

其次,這些資產的可編程特性支持廣泛的用例,這些用例通常在現實世界的對像中不可用。可以對NFT 進行編程,以響應所有者採取的行動、對外部觸發做出反應或隨時間變化。他們可以嵌入版稅,使創作者能夠與他們的社區一起參與未來的收益。而且由於所有這些都發生在區塊鏈上,創建者可以通過空投或早期訪問未來項目來識別和獎勵所有者。

所有這些功能結合在一起可以引發良性循環,社區成員從草根倡議中創造價值,推動對其資產的需求,通過銷售版稅為創作者提供更高的收入,他們可以利用這些收入進一步擴大項目範圍。

事實上,PFP(圖片資料)一直處於NFT 採用和實驗的最前沿,並且是迄今為止最大的NFT 垂直領域。但在它們之外,NFT 實驗出現了寒武紀大爆發,包括生成藝術、不可替代的虛擬世界、交互式NFT、不同形式的媒體(如NFT)、NFT 的金融化等等。

NFT 市值(按類別)

在Amber,我們相信元宇宙—— 一個定義鬆散的概念,指的是實時、可互操作和身臨其境的數字體驗——是不可避免的,並且NFT 是這些虛擬世界的關鍵原語。在本報告中,我們談到了一些有趣的項目,這些項目在NFT 可以做什麼方面進行了創新,以及讀者可以用來導航不斷增長的NFT 空間的工具和框架。由於跨多個區塊鏈的龐大且快速增長的NFT 項目,我們主要關注基於以太坊的項目。

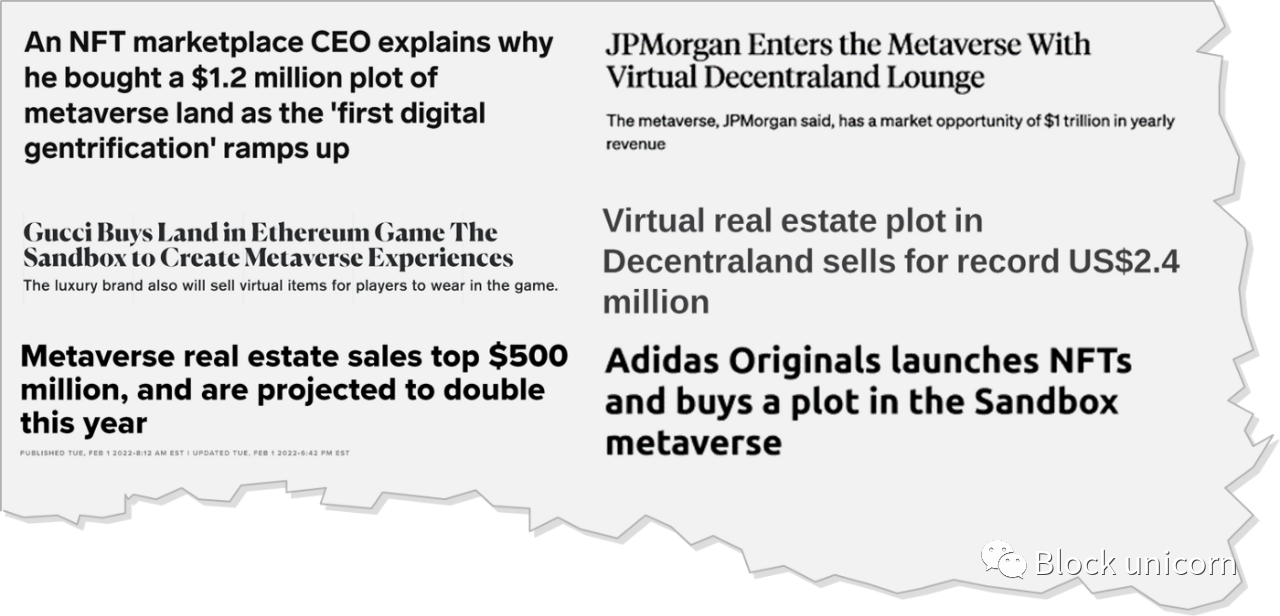

土地掠奪

新興元宇宙的一個關鍵問題是:用戶將在哪裡?隨著人們湧入擁有人們聚集的空間,許多平台的虛擬土地銷售在過去一年中有所上升。也許這場虛擬土地熱潮的兩個最大受益者是Decentraland 和Sandbox,這兩個都是免費遊戲平台,擁有有限數量的代幣化土地。

數字土地搶奪

購買土地背後的理由之一是舉辦元宇宙活動和體驗,然而,Decentraland 和Sandbox 都是相對較新的平台,尚未構建基礎設施以適應高流量負載。例如,三星試圖在Decentraland 舉辦Galaxy 智能手機發布會,但在人們試圖獲得訪問權限時遇到了技術難題。 Decentraland 聯合創始人建議該平台的最大並發量僅為1~2,500。即使是現有的具有成熟服務器基礎設施的開放世界平台仍然難以處理擁有數百名玩家的環境——Free Fire(大逃殺遊戲),一款僅限移動設備的大逃殺遊戲,每個競技場最多只能容納50 人,而Roblox 僅在beta 測試中最多可以處理700人。

因此,一些項目沒有重建整個技術堆棧,而是決定在現有基礎設施上迭代開放元宇宙的概念,NFT Worlds 就是這樣一個在加密社區中獲得越來越多關注的項目的一個例子。

NFT 世界

NFT Worlds 是一個社區驅動的元宇宙平台,建立在Minecraft 的開源生態系統之上。通過在Minecraft 之上引導一個開放世界,NFT Worlds 可以利用跨平台支持和現有的世界構建工具。

共有10,000 個獨特的世界,元宇宙數據涵蓋39 個類別,包括土地面積、水域、年降雨量、木材和金屬等資源。這些特徵決定了每個世界的稀有度,可用於不同的遊戲元素。這些世界的持有者可以使用現有的Minecraft 啟動器或即將推出的NFT Worlds Launcher 來構建和編輯他們擁有的世界。

世界所有者可以自定義他們的土地並同時託管約600 名用戶。此外,NFT Worlds 的目標是在2022 年第二季度推出多人語音聊天、用戶生成的遊戲,並支持自定義頭像。由於這些功能,該項目吸引了廣泛的NFT 社區越來越多的興趣,希望舉辦元節活動。自2021 年10 月以來,NFT Worlds 的土地銷售總值顯著增長,近幾個月甚至超過了Decentraland 和Sandbox。

NFT Worlds 過去三個月的月交易量超過2000 萬美元

截至目前,已有超過100 個NFT 社區公開宣布收購NFT Worlds,包括RTFKT、Zipcy 的Supernormal和WVRPS。任何人都可以在Web 瀏覽器中查看特定的世界,例如World #9856,它已經被自定義。

NFT Worlds 所有者將收到兩輪WRLD 代幣的空投。他們還可以抵押和/或出租他們的土地來獲得額外的代幣。 WRLD 的最大供應量為50 億個代幣,其中約85% 的代幣在五年內分發。

WRLD 分發時間表

該團隊最近推出了一個以WLRD 為中心的支付層,將用作生態系統內的主要交換媒介,包括即將到來的遊戲賺取和獎勵機制。交易費用也以WLRD 支付,讓玩家無需使用其他代幣管理成本。

儘管最近對NFT Worlds 進行了大肆宣傳,但其土地的隱含價值和WLRD 代幣的完全稀釋估值仍然比前兩個加密原生開放世界平台低幾個數量級。

NFT Worlds 與其他元宇宙平台

當然,NFT World 的方法也有一些缺點。例如,微軟(Minecraft 的所有者)可以關閉該項目。儘管NFT Worlds 團隊表示,他們一直與微軟的IP 團隊保持密切聯繫,迄今為止沒有遇到任何問題,但開放世界經常冒著創始團隊無法控制的不當行為的風險。

儘管如此,我們正在密切關注該項目,作為我們論文的一個指標,即web3 的未來必須在短期內在web2 rails(Rails 是使用Ruby 語言編寫的Web 應用開發框架)上構建和迭代。雖然我們相信開放的元宇宙平台最終將擁有更多去中心化的技術堆棧(例如,內容分發、服務器和存儲),但這些部分尚未完全構建。與此同時,像NFT Worlds 這樣的項目可以更好地反映實時、交互式和社區驅動的開放元宇宙的樣子。

支持NFT 的DAO

去中心化自治組織(DAO) 是由共同的使命和價值觀組織成的團體,通常,這些DAO 是通過可替代的代幣形成,例如BitDAO (BIT)、ConstitutionDAO (PEOPLE) 和Friends with Benefits DAO (FWB)。

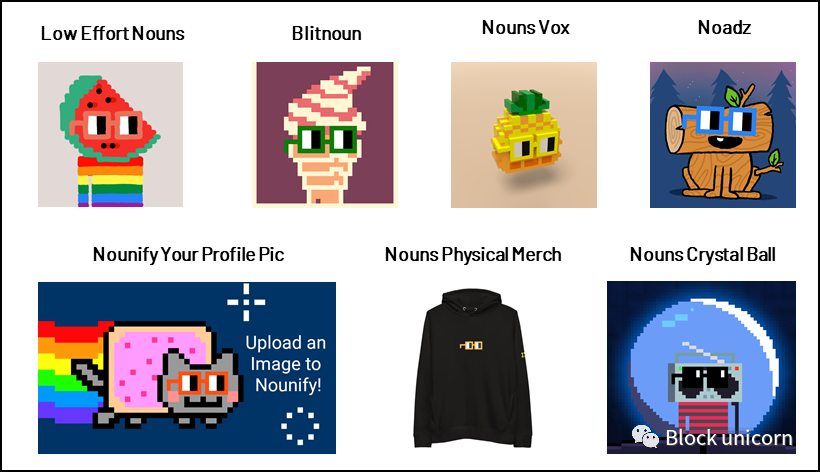

NounsDAO 是在NFT 的背景下形成DAO 的案例研究。每天隨機生成和拍賣的名詞是一個32×32 像素的人物、地點和物體的字符。名詞的主要定義特徵是彩色方形眼鏡和像素化藝術品。

愚蠢的Nouns畫廊

NounsDAO 是一個開源項目——創建名詞的代碼和藝術品本身都放在公共領域。拍賣收益的100% 直接進入NounDAO 國庫,每個Noun NFT 所有者對國庫資金的使用有一票。

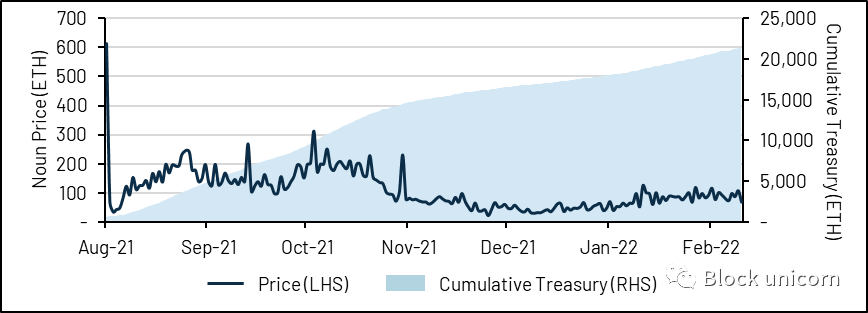

第一個名詞NFT 於2021 年8 月9 日以613.37 ETH 的價格售出,當時約為190 萬美元。從那時起,價格從24.2 波動到313.69 ETH,自今年年初以來每個Nouns穩定在80 ETH 左右。該國庫目前擁有超過20k ETH(在撰寫本文時約為6000 萬美元),DAO 用這些資金來資助創造性(有時是瘋狂的)提案,以進一步鞏固Nouns 的文化相關性,包括在Superbowl 商業廣告中展示Noun 眼鏡並發送國際空間站的名詞。

初始炒作之後的Nouns價格穩定

由於許可證可在公共領域獲得,因此生態系統中湧現出廣泛的社區驅動計劃和衍生藝術作品,包括一個“ 通知” 您現有個人資料圖片的應用程序和一個試圖生成可能是下一個Nouns。

NounsDAO 是一個令人興奮的社區驅動品牌建設實驗,反映了NFT 可以帶來社會作用。 Nouns 項目擁有大量資金和參與度高、聯繫緊密的社區,是一個值得關注的項目。

NFT 作為實用程序

主流NFT 話語圍繞社區(BAYC)、藝術(Fidenza收藏品) 或遊戲(Axie Infinity) 項目展開。但是,我們看到無數團隊希望利用NFT 的獨特屬性為用戶提供實用的應用程序。

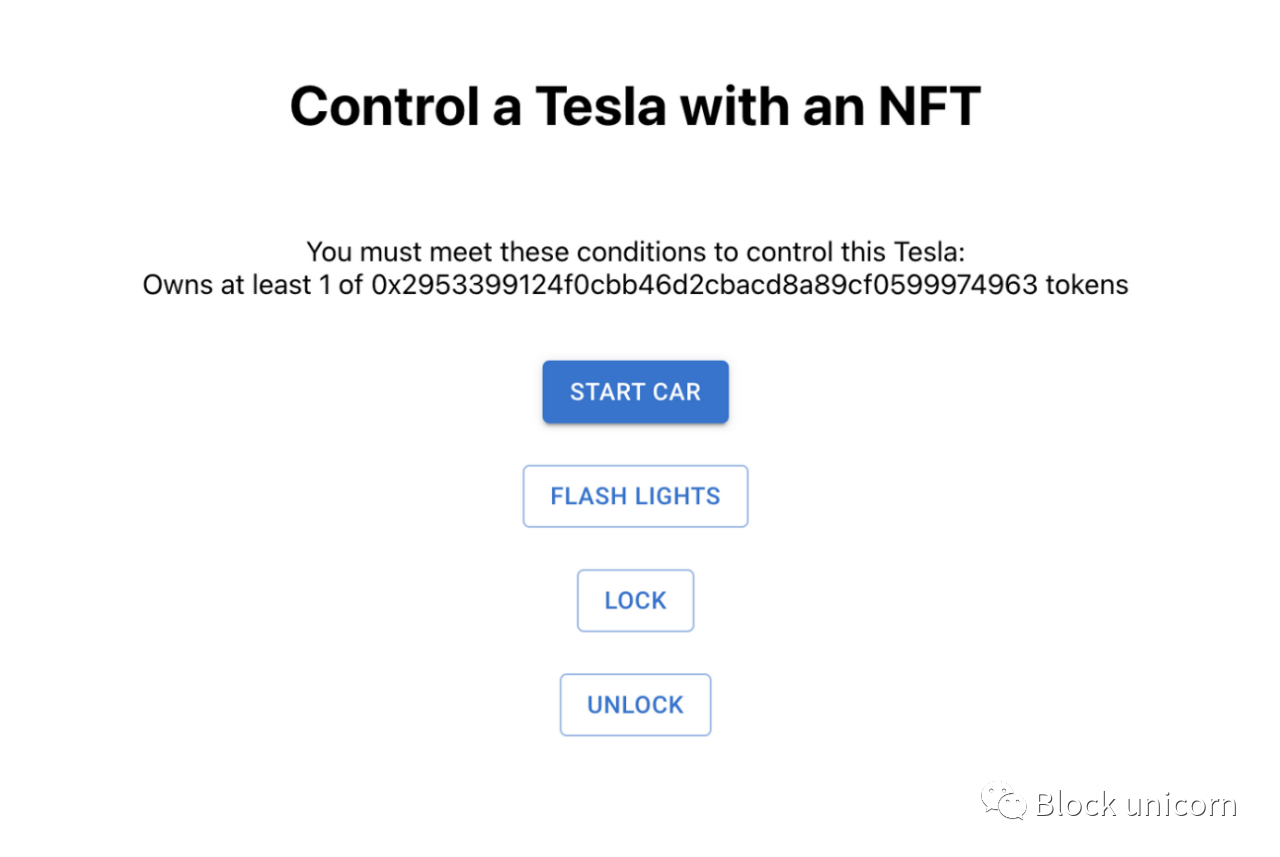

點燃特斯拉

Chris Cassano(區塊鏈黑客)通過將他的Tesla Model 3 連接到NFT展示了NFT 的有趣用途,使用Lit 協議——允許任何人通過區塊鏈對象授予對內容、軟件和數據的訪問權限——克里斯允許任何擁有特定NFT 的人控制他的特斯拉,包括閃爍燈、鎖定和解鎖汽車以及啟動引擎。

用NFT 控制特斯拉

使用NFT 作為車鑰匙的利弊可以爭論,但這個實驗說明了NFT 可以帶來的實際作用。例如,像Airbnb 這樣的平台可以通過使用過期的NFT 授予客人訪問主人家的權限——客人可以確保訪問權限,並且主人可以省去在每位客人入住後更改密碼的麻煩。

Superfluid(流動支付)

Superfluid支持可編程的資金流,例如訂閱、工資和經常性獎勵。它的最新應用之一是將代幣流式傳輸到NFT,而不是以太坊地址。因此,如果NFT 易手,新所有者會自動接收資金流(在一定的時間線程內,資金會自動逐漸轉入你的賬戶)。此功能為可編程現金流打開了廣闊的設計空間,例如,Superfluid 團隊建議可以對元宇宙財產收取租金(在流中),如果該房產被出售,來自租金的現金流會自動流向新業主。人們還可以取出由這些NFT 支持的貸款,並通過基礎現金流隨著時間的推移自動償還貸款。

會員資格和訪問權限

一些組織正在嘗試使用NFT 作為會員通行證的門控訪問。 LinksDAO的成員包括NBA 球員斯蒂芬庫里和JJ 雷迪克,他們正試圖創建一個通過NFT 認證的會員資格的高爾夫和休閒俱樂部。 Flyfish Club同樣旨在打造一個專屬於NFT 持有者的私人餐飲俱樂部。 Coachella 的10 個NFT 密鑰授予終身訪問Coachella 活動的權限,拍賣價格為55,000 美元。

通過NFT 對成員身份進行身份驗證和門控為傳統方法提供了一些優勢。首先,與大多數私人俱樂部模式相比,會員可以輕鬆找到並識別其他會員(或錢包地址,如果某些會員選擇保持匿名)。其次,現有會員可以在二級市場上轉售他們的NFT,這是大多數傳統會員無法實現的壯舉。由於轉售價值,人們可能願意為這些通行證支付更高的價格。這些通行證甚至可以在二級市場上出租,將通常的消費轉變為產生現金的資產。最後,因為這一切都發生在區塊鏈上,所以成員身份驗證和身份驗證是透明的。

NFT交易

藍海和Opensea

大多數用戶首次涉足NFT 是通過OpenSea,根據交易量,它擁有超過95% 的市場份額。然而,許多新平台已經進入市場,針對特定的子行業(例如,生成藝術)、不同的用例(例如,NFT 交換),或者僅僅是OpenSea 的市場份額的一部分。

今年1月,LooksRare在OpenSea推出其平台時,通過向OpenSea用戶空投本地令牌來“ 吸血鬼攻擊” OpenSea。 LooksRare成功地在加密獲得了廣泛的用戶,利用了OpenSea可能會首次公開募股(IPO)而不是為用戶生成令牌的失望情緒。

乍一看,新市場似乎從OpenSea 手中奪走了市場份額,但LooksRare 推出了一項積極的質押和獎勵計劃,用戶在平台上的刷交易量獎勵代幣。在過濾掉大部分的刷交易量活動後,其平台有活動也難以顯得生機盎然。此外,在2 月9 日LooksRare 的獎勵減半後,交易量大幅收縮。

LooksRare 的交易量以有限的有機活動為平台刷交易量

OpenSea 繼續佔據主導地位

LooksRare Filtered 減去兩個錢包之間的“ 來回” 交易活動和異常高價的交易。

Opensea儘管偶爾會出現交易暫停、網絡釣魚攻擊和審查,但由於其網絡效應,OpenSea繼續主導著NFT的交易量-用戶將匯聚到其他用戶所在的地方。但NFT的採用仍處於初級階段,新的市場將不可避免地出現,挑戰OpenSea在市場上的據點。就在本月,另一家NFT平台X2Y2向用戶空投代幣,並提供獎勵制度,鼓勵高質量的新項目上市交易,而不是提振交易量,從而對OpenSea發起了吸血鬼般的攻擊。宇宙,一個DAO驅動的NFT市場,預計也將在未來幾個月的某個時候推出。 Coinbase的NFT交易平台預計也將於今年晚些時候推出,目前約有380萬人在等待上市。未來幾年,OpenSea的主導地位將繼續受到考驗。

NFT交易聚合器

隨著新市場平台的推出,我們正在密切關注這個領域的NFT交易聚合器。這些聚合器具有多種功能,包括找到最優惠的價格以及在多個平台上無縫列出要出售的NFT。它們還允許批量購買,允許用戶輕鬆“ 掃蕩地板價”(通過購買列出的最便宜的系列來提高系列的底價)並在多個系列中購物。

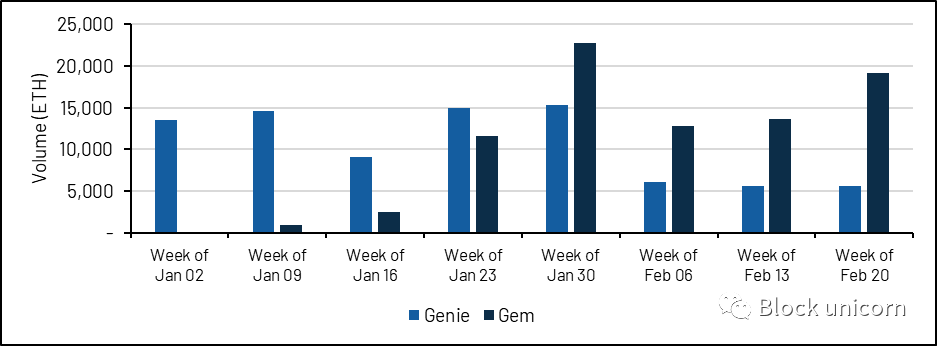

目前有兩個主要的NFT 聚合器:Genie和Gem。 Genie 於去年7 月首次推出,允許用戶在OpenSea 和Rarible 上輕鬆交易,自撰寫本文時推出以來,交易量已接近109k ETH。 Gem 於今年年初推出,由於節省了更多的氣體和更快的產品迭代(例如,與LooksRare 集成、推出Sweep Mode),其銷量僅在幾週內就超過了Genie。

Gem 在短短幾週內就超過了Genie

Gem 為用戶節省更多的手續費

這兩個交易聚合器的主要目標都是JPG Flipper,但我們預計它們的用例會擴展得更廣。例如,我們看到交易聚合器在NFT遊戲資產的環境中發揮著重要作用,這些資產既可以在遊戲的專有市場上市,也可以在開放平台上上市。在這種情況下,聚合器可以幫助玩家輕鬆地跨多個市場找到他們想要的物品,或者發現可以在多個遊戲之間互操作的資產。

NFT金融化

隨著某些NFT 收藏品的價格上漲,某些所有者的新痛點是將其資產的代幣化。一些平台現在提供由NFT 抵押品支持的貸款,模仿現實世界不可替代商品(如房屋、汽車和奢侈品)的抵押品支持貸款。

NFTfi 是最大的NFT 去中心化借貸的點對點平台。借款人可以在平台上列出和抵押選定的NFT,以向貸方徵求貸款條款。這些以WETH 或DAI 為主的貸款可以持續長達90 天,平均年利率約為70%。如果借款人拖欠貸款,貸款人可以扣押底層的NFT 抵押品。

NFTfi 於2020 年5 月推出,並得到越來越多的採用,迄今已促成約7200 萬美元的貸款。 Bored Ape Yacht Club、Art Blocks 和CryptoPunks 佔貸款總額的近50%。目前,像Metastreet 這樣的大型貸方對藍籌資產的最高貸款價值比率為45% 。

NFTFi 統計

NFTfi 預計將在本季度推出“ NFTfi V2 ”,其中包括幾個新功能,包括無限期貸款、貸款延期和貸款重新談判。該團隊還計劃通過空投最終的NFTfi 代幣來獎勵以前的用戶。

NFTfi 成功利用了對NFT 抵押貸款不斷增長的需求。然而,它的點對點模型也有一些缺點。借款人無法立即獲得流動性;他們必須等待貸方提供可接受的條款。另一方面,貸方必須手動為平台上列出的每項資產提供貸款條款。貸方還必須在錢包中存放足夠的WETH/DAI,直到貸款被接受,面臨閒置、非生產性資本的風險。

我們看到NFT 金融與DeFi 的早期階段之間存在相似之處,EtherDelta(OpenDAO創始人瞿佳煒,後來跑路到英國,被人維權)提供點對點交易所交易。

Uniswap 通過其點對池模型獲得市場採用,同樣,在NFT 垂直領域,我們正在密切關注尋求使用流動性池為NFT 支持的抵押品提供即時流動性的平台,對我們來說突出的一個平台是Pine。

Pine

Pine 是一個早期項目,旨在解決兩個問題:為擁有的NFT 提供即時流動性,以及為有抱負的高價NFT 買家提供“ 先買後付” 的融資。他們計劃在本月為少數列入白名單的NFT 推出即時流動性。

機制相對簡單,貸方將他們的代幣(例如,ETH、USDC)質押到選定的保險庫中,稱為“ Pine Pools ”。每個保險庫都支持一個集合(例如,BAYC、Doodles),其中包含最大借款金額(基於特定的抵押因子)、利率和可用期限。借款人可以訪問這些金庫並立即針對他們的NFT 進行貸款。為提高資金效率,流動性提供者存放在池中的資產可以用於產生收益的協議。

Pine 協議設計

Pine 的借用功能目前處於alpha(超額回報)階段,因為團隊測試了平台並擴展了他們支持的集合套件,Pine 的目標是在2022 年第二季度發布其“ 先買後付”(BNPL)解決方案。

誠然,Pine 的解決方案是新穎且未經測試的。也許無需許可的點對池模型不能很好地從可替代代幣轉換為不可替代代幣。儘管如此,即時流動性和BNPL 解決方案對於增強NFT 的可訪問性和功能都至關重要。在與Pine 團隊就其設計和潛在挑戰進行了交談後,我們對他們實現這一願景的能力印象深刻並充滿信心。[披露:Amber(金融智能服务提供商)是 Pine 的投资者。]

超越炒作

目前以高於40%的利率借入ETH幾週的用例似乎有限。我們推測,大部分需求來自槓桿NFT交易,以一種NFT為抵押購買另一種NFT,目的是為了快速獲利。

現在還為時尚早,在現實世界中,不可替代商品的金融化明顯改善了可獲得性,並創造了新的資產類別(例如,抵押貸款和汽車貸款擴大了住房和汽車擁有量)。

我們預計NFT也會出現類似的情況。 NFT不僅僅是圖像-它們可以反映流動性(Uniswap v3流動性提供者頭寸)、知識產權(如音樂和專利)、甚至現實世界資產的所有權。例如,就在幾週前,佛羅里達州的一套房子被拍賣為NFT。在未來,或許所有者可以在未經許可的情況下,以這種抵押品為擔保的貸款,而不必與多家銀行談判,核實信用評分,並處理文件工作。

NFT 是否屬於投資者的投資組合?

將NFT 納入投資組合有一些優點,NFT 和相關技術是元宇宙的關鍵組成部分,並將在未來十年內呈指數級增長,資產類別的表現已經開始偏離整個加密貨幣市場。儘管歷史數據有限,但來自多個來源的分析表明,NFT 和加密貨幣之間的相關性很低,這是投資組合管理中非常理想的屬性。不同類型的NFT(例如收藏品與1-of-1 藝術品)之間的相關性也很低。最後,考慮到資產類別的新生,可以說獲得阿爾法(超高回報率)的空間很大。

另一方面,雖然我們相信NFT 作為一種廣泛的資產類別將在未來有顯著擴展,但我們懷疑大多數NFT 項目最終將幾乎沒有價值。此外,市場仍然由大玩家主導。根據NFTGo的數據,只有約1,100 頭鯨魚(大戶)持有價值近40 億美元的NFT,約佔NFT 總市值的23%。更不用說刷交易、內幕交易、黑客攻擊、詐騙、未公開廣告、快速致富NFT 項目等問題。

因此,買家要小心。我們建議,對於大多數人來說,購買NFT 主要是為了實用性、藝術品、社區和其他無形利益,而不是為了潛在的價格升值。儘管如此,對於那些願意在風險範圍內進一步冒險的人來說,有選擇地投資NFT 可以提供多元化收益並有助於提高回報。

因此,下面我們提供了一些指標和框架來幫助讀者在NFT 項目之間導航和評估。它主要關注PFP(NFT頭像項目)和收藏品,這是目前占主導地位的NFT 類別。與物理世界中的不可替代商品一樣,NFT 的估值仍然不精確,並且很大程度上依賴於敘述。對於藝術品和收藏品,社區、文化和藝術品都在感知價值中發揮作用。儘管如此,數字和指標可以幫助衡量項目的優點並揭示危險信號。

評估NFT

誰是持有者?

使用Etherscan等開源工具或社區創建的Dune 儀表板(如@rantum 的),人們可以驗證誰是項目的主要持有者。使用手動挖掘或更專業的工具(如Nansen),他們還可以檢查“ 鑽石手(獲利就賣出的人) ” 的餘額——那些在購買/鑄造資產後從未出售過的所有者。

猿猴和企鵝

這些練習提供了幾個好處。首先,如果頂級錢包(通常是創始人和內部人士)控制著不成比例的資產,NFT 所有者就有這些錢包在市場上“ 傾銷” 資產的風險。其次,越來越多的“ 鑽石之手” 體現了社區的力量和信念。此外,這些指標表明項目資產的分佈,項目在廣泛的參與者中的均勻分佈減少了銷售壓力並鼓勵更多的社區參與。

價格

NFT 項目最常見的定價衡量標準是“ 底價” ——目前市場上最便宜的資產的價格。 NFT 項目中的資產通常具有不同的稀有性特徵,地板價物品通常是最稀有但流動性最強的,相比之下,稀有性較高的資產通常流動性較低。

底價通常被用作衡量藏品整體價值的晴雨表,但高稀有資產也很重要,稀有資產的高價出售可以引起市場對收藏品的關注,特別是如果搭配一個可識別的名字,並引發更高的需求。[请注意,有时,稀有物品也可能是刷量交易的结果。]

名人購買和品牌代言可以引發價格上漲

如果一個項目沒有給出官方稀有度指南,Rarity Sniffer、Rarity Tools這兩個項目可以評估項目的稀有度。

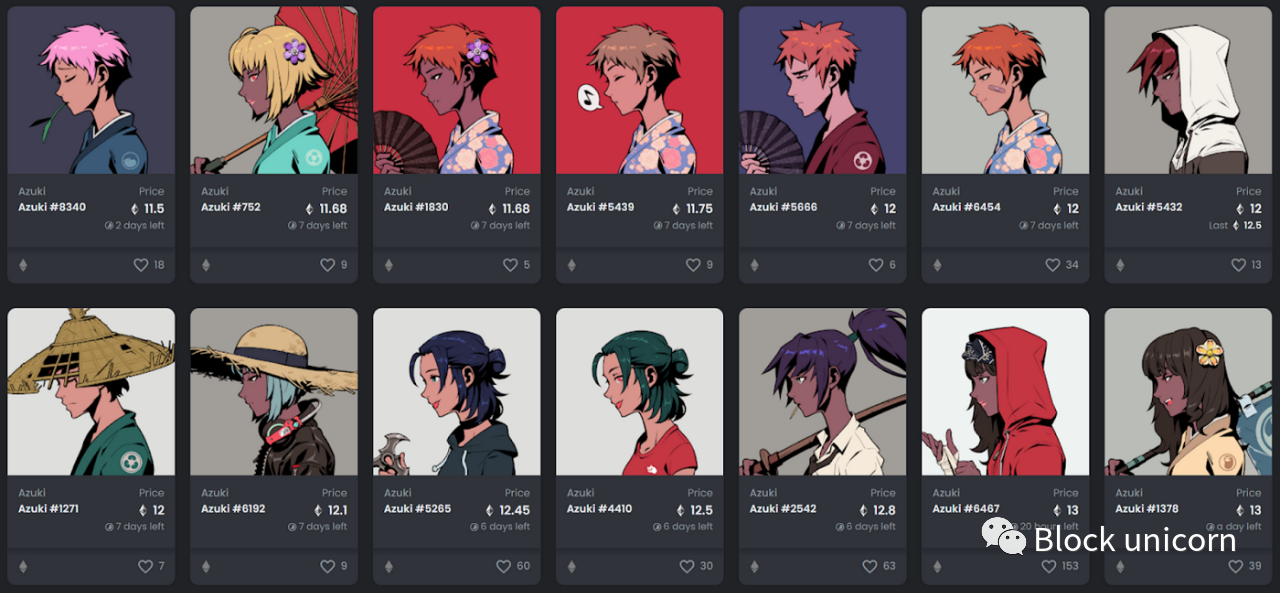

潛在買家還可以評估上市資產之間的價格列表,類似於加密貨幣的訂單簿。下面,Azuki 的底價為11.5 ETH,但只需購買12 次即可達到13.0 ETH。相比之下,考慮到5.0 ETH 的上市集中,mfer 的底價在12 次購買後並未從4.8 ETH 的底價大幅上漲。

Azuki 地板價格

列表數量佔總數的百分比是讀者可以用來衡量情緒的另一個指標,數字越低,當前的賣家越少,價格上漲的可能性就越大。 Flips(數據工具)是一個有用的工具,可以將這些指標匯總到各種集合中。

儀表板以顯示NFT 集合範圍

請注意,NFT 的銷售可以而且經常確實發生在場外交易平台上,以避免像OpenSea 的2.5% 平台費用這樣的市場收取率。這種方式的“ 買/賣” ,通常會在Discord 洽談他們的交易,這也可以為潛在買家和賣家提供一個粗略的情緒衡量標準。

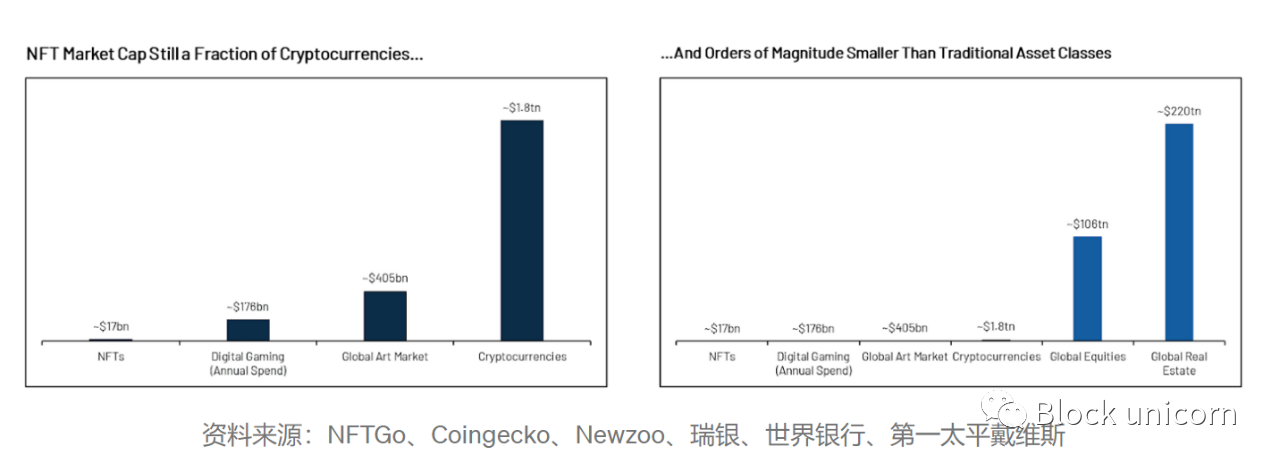

NFT:仍處於第一局

隨著NFT 流行語進入主流話語和某些系列看似荒謬的價格,一些評論家將整個行業視為泡沫或時尚。當然,有一些炒作和過度興奮,這個空間已經充滿了崇高的承諾和未實現的路線圖。

然而,與百萬美元的朋克和衍生猿猴相比,NFT 只是簡單地封裝了不可替代和獨特資產的數字所有權。在現實世界中,我們購買和消費的大多數物品都是不可替代的,從房屋和汽車等高價值商品到音樂和衣服等低價商品。以數字方式啟用這些動態極大地擴展了我們在網上可以做的事情。因此,我們重申我們的信念:NFT原生數字經濟是廣泛元宇宙中的重要組成部分。

從這個角度來看,NFT 的增長之路很長。 NFT 的全球總市值估計約為160 億美元,與目前超過1 萬億美元的TAM(總可尋址市場)估計值相去甚遠。 TAM 的估計也可能低估了最終的市場規模,因為NFT 通過將所有權授予一系列數字資產,實現了以前無法在線實現的一系列類別。

本報告僅觸及快速發展空間的表面,我們期待在未來的報告中涵蓋將NFT 推向新領域的新項目和新想法。

展開全文打開碳鏈價值APP 查看更多精彩資訊