全球關注的烏俄戰事蔓延到了金融領域。

近日,全球關注的烏俄戰事蔓延到了金融領域。

消息稱,美國和歐盟、英國及加拿大發表聯合聲明,宣布禁止俄羅斯的幾家主要銀行使用SWIFT國際結算系統。

對此,移動支付網第一時間進行了解讀(詳情見:美、歐、英、加在製裁俄羅斯,而不是SWIFT),並在後續報導中進行了科普(詳情見:SWIFT的前世今生與運作機制)。因此,對於什麼是SWIFT?它的運作機制,以及它為何如此重要的原因,讀者都應該已經有了大致的了解。

不過,也有人發出了比較有意思的疑問,比如:數字人民幣和CBDC們未來能不能繞開SWIFT?

先說我的答案,能。

多邊央行數字貨幣橋項目

2021年11月,香港金融科技週召開之際,在國際清算銀行香港創新中心支持下,中國人民銀行數字貨幣研究所、香港金融管理局、泰國央行及阿聯酋央行共同發布多邊央行數字貨幣橋項目用例手冊,簡單的介紹了項目應用場景及測試進展。

這個項目在2019年是香港金管局與泰國央行研究CBDC時探索的跨境支付項目,名為Inthanon-LionRock。在發展到第三階段時,中國人民銀行及阿聯酋央行加入,變成了四個參與方,同時國際清算銀行香港創新中心也支持了該項目,於是項目正式更名為“多種央行數字貨幣跨境網絡”(m-CBDC Bridge),也就是我們常說的多邊央行數字貨幣橋。

多邊央行數字貨幣橋研究項目的核心目標是為建立一個聯接多國央行數字貨幣系統的“走廊網絡”,使同一分佈式賬本支持多種央行數字貨幣,構建點對點的報文傳輸系統,助力提供高效便捷、成本低廉的跨境支付服務。

在多邊央行數字貨幣橋研究項目中,各國央行可實現:1)可通過智能合約實施跨境同步交收;2)兼容不同的央行數字貨幣系統和設計;3)緩解本國數字貨幣境外流通對他國貨幣主權的影響。

在移動支付網看來,mBridge的搭建,看上去就像數字貨幣版本的SWIFT,而且在分佈式賬本的結構下,它還擁有更多優勢。

一方面,mBridge不僅僅是信息傳輸渠道,還能直接實現點對點交易。雖然SWIFT壟斷了金融行業間通訊40多年,比早期的電傳交易系統是效率提升不少,但是SWIFT本身只是一個跨境結算清算信息的傳遞系統,能夠提升金融信息交互效率,並不能直接加快“清結算”的效率,仍然存在銀行吸儲、各國支付系統運營時差等交易摩擦。但mBridge不同,它本身就有一定的交易所性質,各國央行依托走廊網絡,進行存託憑證與數字貨幣的來回兌換。通過智能合約,各國製定相應的交易規則與監管政策。因此,其交易速度能夠達到秒級,並大幅降低跨境轉賬成本。

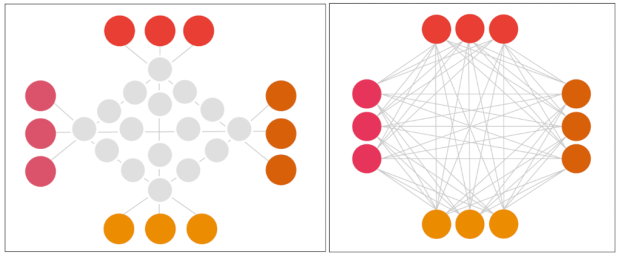

傳統SWIFT代理行跨境支付交易模型(左)與mBridge交易模型(右)

傳統SWIFT代理行跨境支付交易模型(左)與mBridge交易模型(右)

另一方面,mBridge依託於分佈式賬本,是去中心化的系統。 SWIFT的重要性不言而喻,但是它仍然是一個中心化的組織機構,這也是為啥美國、歐盟等說不和你玩了,就能通過這個方式製裁你的原因。近年來區塊鏈技術的興起,去中心化正好能和清算安全不謀而合,mBridge的設計原型基於區塊鏈建設網絡層,採用PoA共識機制,參與跨境支付網絡的中央銀行都是驗證節點(validating node),在交易驗證時,需要超過2/3的驗證節點簽署區塊後,交易才得以確認。這使得不存在某一個節點掌控整個網絡、擁有“生殺予奪”的大權,實現了更為去中心化的跨境支付治理結構,在這個基礎之上建立的體係其穩定性和互信關係才能得到最大的釋放。

也就是說,在多邊央行數字貨幣橋的模式下,CBDC們的交易的確可以繞開SWIFT,並大大提升交易效率。我相信這也是mBridge項目的意義和初衷。

儘管能,但“任重道遠”

儘管我的答案是能,但是這個答案是建立在相應前提之下的。

一方面是,交易雙方需要在多邊央行數字貨幣橋的模式之下。 mBridge就像是一個區塊鏈的“聯盟鏈”,必須要是鏈上的節點才能實現相應的功能,也就是說,跨境支付雙方國家需要有自身的“央行數字貨幣”並且加入到了mBridge之中。目前,mBridge項目僅有四個參與方,要想實現更多更廣泛的應用,就需要更多國家的央行參與其中。先不說,全球各國央行對CBDC態度的不同,研究進展也參差不齊,別人是否認可mBridge並加入其中才是最關鍵的問題。而這也與國家的經濟實力,人民幣等各國貨幣本身受認可程度息息相關。

另一方面,需要有成熟規範的交易規則與監管政策。 mBridge項目秉持不傷害、合規和互操作性三大原則,以“針對高成本、低速度和復雜的操作性等痛點問題,設計和迭代新一代高效跨境支付基礎設施”為總體目標,通過充分考量技術、政策、法律和商業等方面問題,不斷吸納新的中央銀行、商業銀行和非銀行機構,在安全的環境下進一步試驗設計選擇和技術權衡。此前國際清算銀行香港創新中心發布的報告顯示,共有22家境內外金融機構及組織參與了mBridge項目的測試,交易涵蓋四個司法管轄域及11個行業場景,交易總額超過20億元人民幣。雖然,mBridge有了一定的發展,但是整個交易都是試點測試環境,在頂層的交易規則和監管政策上仍然需要進一步完善,無論是CBDC在本國的落地還是國際合作,都需要時間和場景來檢驗。

畢馬威的一份報告顯示,mBridge真正廣泛應用起碼要10年以上的時間。這也剛好說明了項目的“任重道遠”。

中國人民銀行數字貨幣研究所所長穆長春曾表示,未來貨幣橋項目將結合新型業務用例拓展更加廣泛的應用場景,提升貨幣橋的可用性、兼容性及多樣性,同時探索與更多系統的靈活對接,以達成多方共贏的局面。

當然,CBDC的跨境支付也不只mBridge這一種模式,也有其它的方案,比如新加坡金管局和加拿大央行的Jasper-Ubin項目,該項目是兩國央行的區塊鏈項目結合。而這兩個項目的網絡是建立在兩個不同的分佈式帳本平台上的。

另外,值得注意的是,基於私人穩定幣的跨境支付方案擁有強大的利益激勵機制,一旦其獲得監管當局許可,就有可能通過其覆蓋全球的商業生態快速佔領市場,進而獲得足夠多國際用戶數據。因此,穩定幣的發展也給央行數字貨幣帶來了不確定性,尤其是在部分國家對CBDC的謹慎態度之下。

展開全文打開碳鏈價值APP 查看更多精彩資訊