推薦:

1、PANews推出了很多優質內容匯總頻道,比如PAData、區塊鏈日報、NFT日報、NFT預告、區塊鏈大事件一周預告、一周精選、區塊鏈融資週報等精品頻道,請點擊此處下載PANews即可第一時間看到這些頻道內容的更新。

2、點擊此處加入PANews群組與加密老司機暢聊你知道的加密圈那些事

時至今日,加密資產正日益成為後現代投資組合的關鍵組成部分。現代投資組合理論(MPT)也已成為構建多元化資產投資組合的主流框架,可以預期將優化整體風險和回報。多年來,投資者在不斷變化的市場環境中應用了這種方法,而現在,他們的投資組合正在發生演變。

由於加密貨幣資產的逐漸強大,投資者們在現有投資組合中開始加入這個最新的資產替代類別。本報告將通過現代投資組合理論(MPT)的視角,來深入研究加密資產的投資論點,以及它們在投資組合中的作用。

來源:Grayscale

作者:David Grider & Matt Maximo & Michael Zhao

編譯:陳一晚風

• 新興資產類別:

加密資產已經成為後現代組合的一個關鍵組件,它為分配者提供了一個新的類別,將風險和回報範圍擴展到房地產或私募股權等傳統選擇之外。加密資產提供了對下一波網絡、web 3.0雲經濟的敞口,用戶採用率的增長速度與1999年的互聯網大致相當。儘管加密資產強勁增長,但其市場估值週期甚至早於20世紀90年代中期的互聯網。加密資產提供了約2.7萬億美元的可投資範圍,或全球金融資產的約1.2%,並且最近已經變得足夠大,可以納入機構投資組合。

• 宏觀投資環境:

機構現在正在使用加密資產作為一種新的投資組合構建工具,在宏觀環境下,貨幣供應增長和負實際利率創造了一種動態,不冒險實際上是最大的風險之一。對於許多現金充裕的投資者來說,傳統的資產委託沒有其他選擇,這使得股票和債券的估值達到歷史高位。在過去30年裡,高估值加劇了預期回報下降的問題,這要求投資者在承擔更大的投資組合波動性的同時,更大程度地暴露於非流動性的私人市場替代產品,以維持7%的預期回報率。

• 後現代投資組合資產:

使用加密貨幣的後現代投資組合資產,在過去10年中有8年是表現最好的資產類別,通過作為一種風險資產和對沖通貨膨脹,為具有挑戰性的宏觀環境提供了一個解決方案。加密資產使之前受到限制的投資組合經理能夠在一個新的極大擴展的風險和回報範圍內進行配置。雖然加密貨幣資產帶來了更高的回報率和更高的波動性,但在過去三年裡,它們也為擁有更高夏普比率或風險調整回報率的投資者提供了比其他所有資產類別更豐厚的回報。加密貨幣資產與全球資產類別的相關性較低,與其他加密貨幣資產的相關性適中,這使它們具有有吸引力的投資組合多樣化優勢。

• 全球60/40+加密產品組合:

MPT是建立在一個原則之上的,一個適當多樣化的風險資產投資組合可以為既定程度的風險提供比那些資產單獨提供更高的回報。在過去三年中,將全球60/40股票和債券投資組合與1%、3%和5%的加密貨幣組合組集中在一起,將會帶來越來越高的回報,波動率略高,跌幅最大,但夏普比率高於單獨的全球60/40投資組合。增加該投資組合對加密貨幣一籃子的敞口將繼續改善夏普比率,直到加密貨幣的投資組合權重超過約40%。

• 長期市場假設:

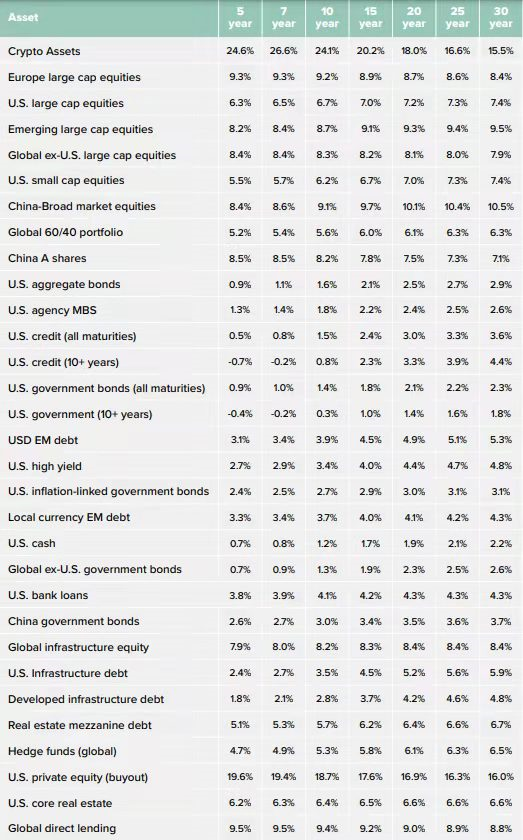

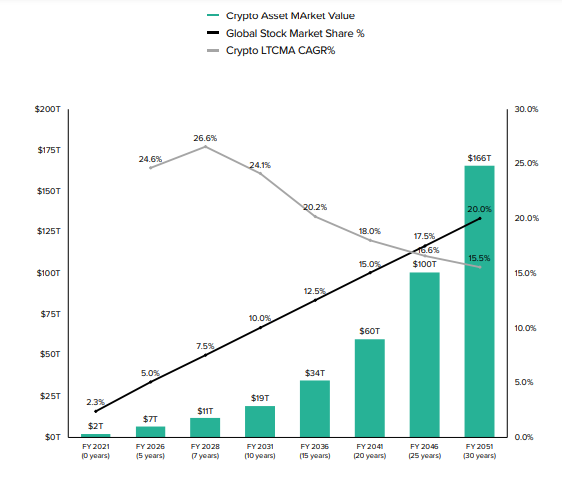

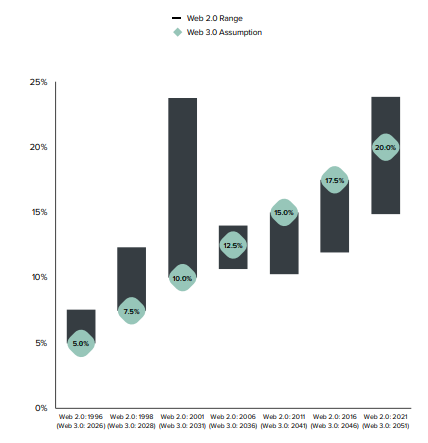

Grayscale的長期加密市場假設(LTCMAs)是基於資產類別可以繼續顛覆科技行業的觀點。我們LTCMAs呼籲加密資產預期收益(5 y: 24.6%、7 y: 26.6%、10 y: 24.1%、15 y: 20.2%、20 y: 18.0%、25 y: 16.6%、30 y: 15.5%)超過全球所有資產類別在近未來三年。我們的估計意味著加密資產在未來30年可以獲得更大份額的全球股票市場價值(5 y: 5.0%、7 y:7.5%、10Y:10.0%、15Y: 12.5%、20Y: 15.0%、25Y: 17.5%、30Y: 20.0%份額)。考慮到全球金融市場預期,我們的LTCMAs表明,加密市場總價值可能在7年內上升至10萬億美元,在15年內上升至35萬億美元,在25年內上升至100萬億美元。

從當前表現看來,加密資產將繼續存在,並有能力在長期內繼續對投資組合產生積極影響。投資者已經轉向加密資產,以增強投資組合特徵,並在加密類別中尋找越來越多的多樣化資產和主題。隨著投資環境的演變,投資者必鬚髮展他們的投資組合,而加密資產正成為後現代投資組合的一個關鍵組成部分。

新興資產類別

加密貨幣資產是一個新興的投資類別,正迅速成為後現代投資組合的關鍵組成部分。不斷增長的加密資產類別為投資者提供了一種新的風險和回報範圍的替代投資,可用於提高投資組合的表現。

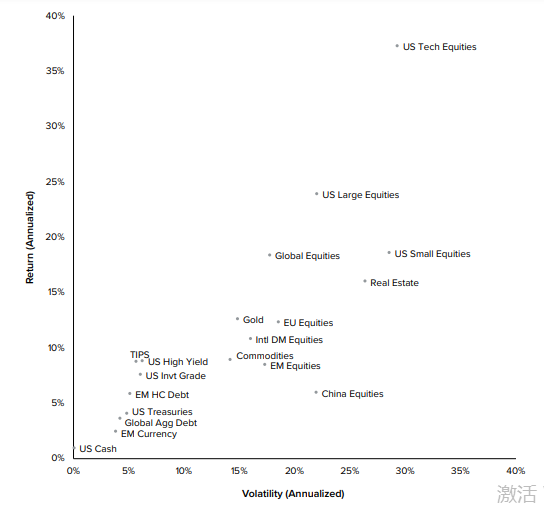

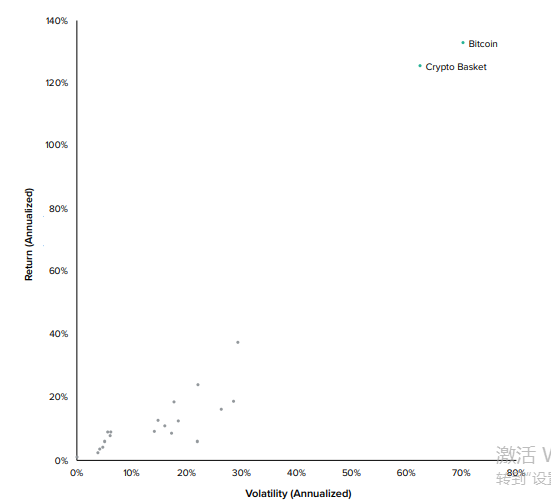

圖1:說明資產類別的風險和回報邊界

加密資產融合了新興市場、技術行業和風險資本的投資動態,為下一波互聯網浪潮——Web 3.0雲經濟提供了敞口。加密資產使投資者和用戶能夠直接擁有和控制互聯網經濟。從廣義上講,網絡的發展可以分為三個不同的階段,這三個階段導致了加密Web 3.0的出現。

• Web 1.0:網絡連接世界,允許每個人共享信息,但網絡是靜態的,不屬於任何人。

• Web 2.0:將所有人帶到用戶可以進行豐富互動的平台上,但技術公司擁有數字生態系統和用戶在線活動所創造的價值。

• Web 3.0:將世界重組為加密網絡,全球互聯網社區現在有能力擁有數字資產,並形成用戶擁有和控制的新興市場加密雲經濟的新資產類別。

圖2:Web 4.0的演進

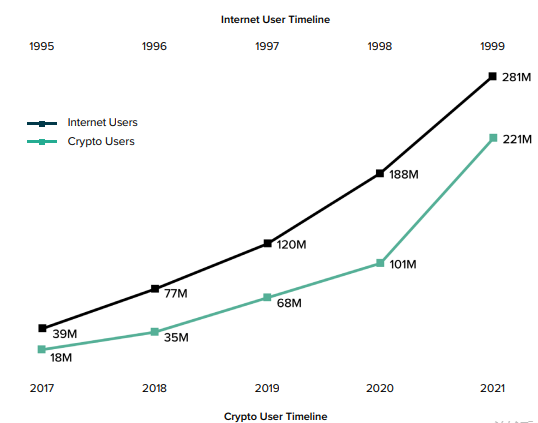

隨著Web 3.0雲經濟的持續發展,加密生態系統已經吸引了一個快速增長的用戶群,他們一直在跟踪互聯網的增長。到2021年,加密用戶已經增長到2.2億,Web 3.0的普及率與1999年的互聯網普及率大致相同。

圖3:互聯網和加密貨幣用戶增長

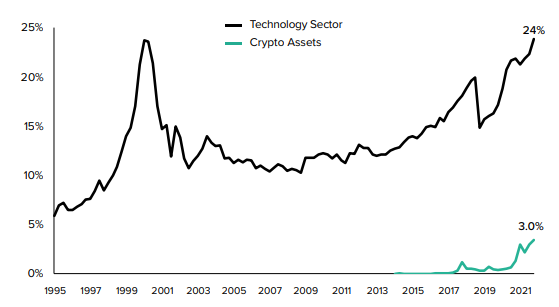

加密資產已經從傳統技術領域獲得了價值轉移。在過去十年中,加密代幣的市值已經增長到2.2萬億美元以上,與用戶採用一樣,它大致復刻了1999年初科技行業的市值。然而,儘管加密市場經歷了強勁的絕對增長,但令人欣慰的是,相對而言,投資者遠沒有像1999年那樣狂歡。

在20世紀90年代末,許多人知道互聯網會改變一切,他們是對的,但時機不對,這導致了科技股互聯網泡沫,在21世紀初達到了約5.2萬億美元的峰值。雖然科技行業在當今全球經濟中佔據主導地位,市值約為168萬美元,佔全球股市的24%,但價格卻花了數年時間才趕上之前的估值峰值。

另一方面,今天的加密資產僅佔全球股市價值的約3%,而1999年第一季度的科技行業約為14%。從這個角度來看,加密資產的市場估值週期甚至早於20世紀90年代末的互聯網。

圖4:科技和加密行業在股市價值中的份額

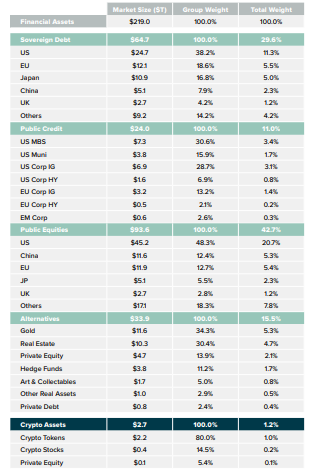

該市場直到最近才變得足夠大,可以與其他主流資產一起納入機構投資組合,這也突顯出加密資產在其投資週期中的位置。如今,可投資的加密宇宙的市場規模約為2.7萬億美元,使該類別目前佔全球核心金融資產的約1%。

• 加密貨幣(即比特幣、以太坊等)的市值約為2.2萬億美元,佔加密類別的80%,佔全球核心金融資產的1%。

• 加密股票(即公共礦商、交易所等)的市值約為4000億美元,佔加密類股票的約15%,佔全球公開股票市場的約0.5%。

• 私募股權(即行業獨角獸公司)的市值約為1500億美元,佔加密類別的約5%,佔整個私募股權市場的約3%。

圖5:全球金融資產類別市場規模

宏觀投資環境

在傳統資產前所未有的宏觀環境下,機構投資者現在有能力將加密資產作為一種新的投資組合構建工具。在這個新的範例中,不冒險是最大的風險之一。

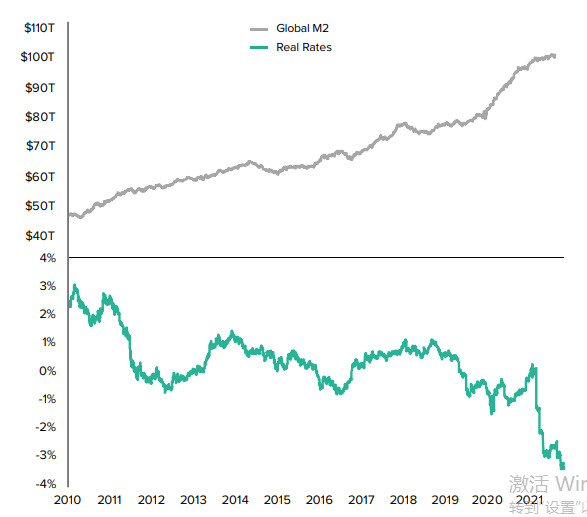

隨著各國央行試圖刺激經濟,為虧損支出導致的債務水平上升提供資金,全球貨幣供應量在過去十年翻了一番。全球流動性增長已將名義利率推至數十年來的低點,將通脹推至數十年來的高點,並將實際利率推至許多投資者的負區間。

圖6:全球M2貨幣供應量和實際利率

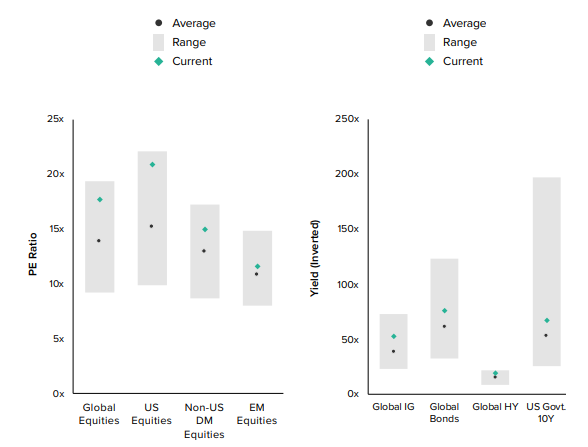

貨幣政策決策提高了傳統金融資產在整個風險曲線上的估值。對於那些只被授權使用傳統資產的投資者來說,除了接受日益扭曲的金融市場狀況之外,別無選擇。現金充裕的投資者僅限於債券價格的選擇,其年收益率(逆收益率)介於約20倍(高收益率)到約75倍(全球債券)之間。反過來,他們將股票PEs的價格推向其10年曆史平均水平的高端。

圖7:10年期相對股票PE和債券收益率(反向)估值

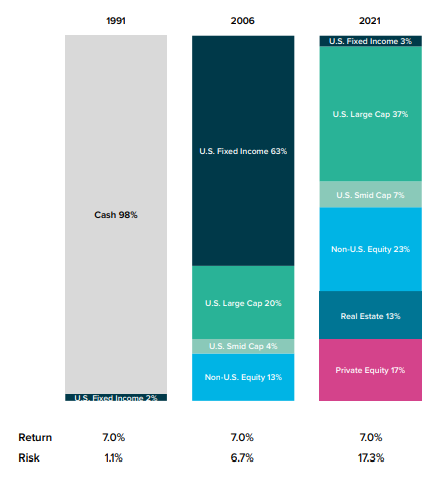

估值的增加進一步加劇了傳統資產的預期回報在過去30年中不斷下降的環境。因此,投資者被要求將其投資組合中越來越多的部分分配給流動性較低的私人市場替代資產,同時承擔更大的波動性,以保持7%的預期回報率。

圖8:投資者需要獲得7.0%收益的估計值

後現代資產組合

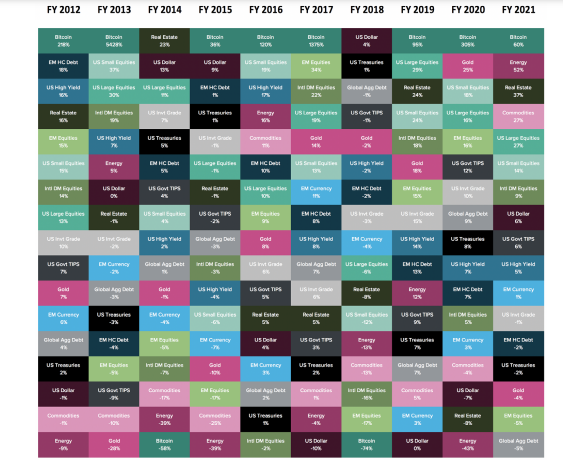

十多年來,持有流動加密資產的後現代投資組合為日益嚴峻的宏觀投資環境提供了解決方案。在過去10年的八年中,加密資產一直是回報率最高的資產類別。

作為一種風險類別,加密資產在其他資產風險(如股票或風險較高的信貸)表現良好的時期表現最為強勁。同樣,在美元和政府債券等避險資產相對堅挺的兩年裡,加密資產一直是表現最差的資產類別。

圖9:過去十年的年度資產類別回報

舊的資本配置邊界在歷史上限制了投資者對更窄範圍的風險和回報預期,而在後現代投資組合中納入加密資產的能力改變了這一邊界。

圖10:過去三年的舊資本配置邊界

新的資本配置前沿(包括加密資產)極大地擴展了投資組合經理在更廣泛的風險和回報範圍內進行配置的能力。在過去三年中,比特幣和加密一籃子(定義為覆蓋70%以上市場的大盤股加密指數)都會將舊資本配置前沿的風險和回報譜擴大數倍。

圖11:過去三年新的資本配置邊界

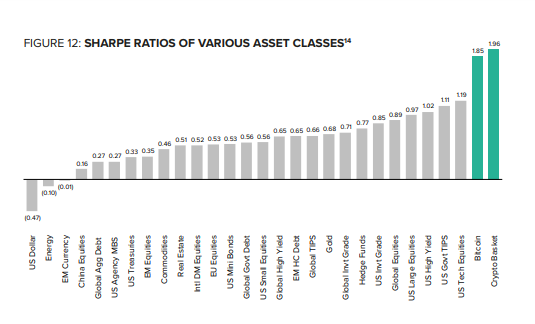

加密資產比其他資產類別產生了更高的絕對回報,但具有更高的絕對波動性,這已不是秘密。雖然有些人認為這是一個問題,但鮮為人知的是,加密資產也能夠提供比其他資產類別更高的風險調整後回報。在過去三年中,與所有主要資產類別相比,加密資產的夏普比率最高。換句話說,加密資產具有更高的絕對波動性,但與其他資產類別相比,它們為承擔該風險的投資者提供了更豐厚的回報。

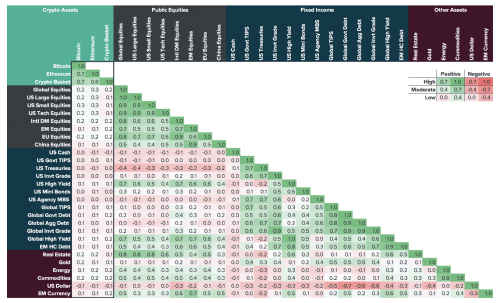

圖12:各種資產類別的夏普比率

從歷史上看,加密資產與其他主要資產類別的相關性較低,提供了投資組合多樣化的好處,因此對投資者俱有吸引力。比特幣、以太坊和加密一籃子之間的加密資產類別也有一個不太明顯但仍然值得注意的多元化收益,其相關性為0.6和0.7。

圖13:資產類別關聯矩陣

全球60/40+加密產品組合

現代投資組合理論是建立在這樣一個原則之上的:一個適當多樣化的風險資產組合可以為給定程度的風險提供比這些資產本身能夠提供的更高的回報。

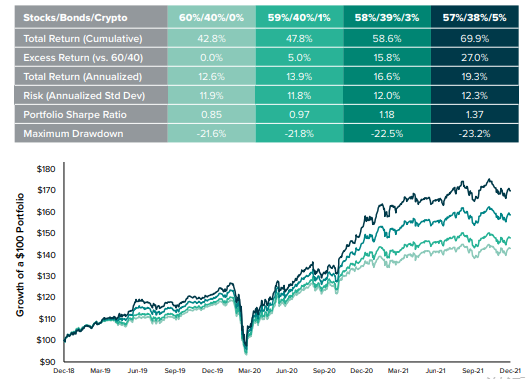

後現代投資組合將傳統的全球60/40股票和債券配置與加密一籃子風險敞口相結合,也會獲得同樣的好處。在過去三年中,在加密籃子中有1%、3%和5%風險敞口的投資組合將提供越來越高的絕對回報,波動性和最大提取率略高,但夏普比率或整體風險調整回報率高於全球60/40投資組合本身。

圖14:假設的全球60/40投資組合調整為包括過去三年的加密風險

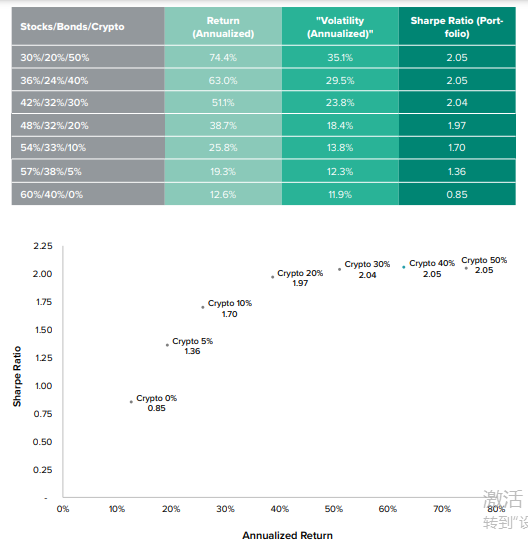

在過去三年中,在全球60/40股票和債券投資組合中增加加密一籃子風險敞口將繼續提高夏普比率或風險調整後的回報率,直到加密一籃子超過約40%的權重。

圖15:夏普比率和假設股票、債券、債券的年化收益率&全球60/40投資組合調整為包括加密風險

長期市場假設

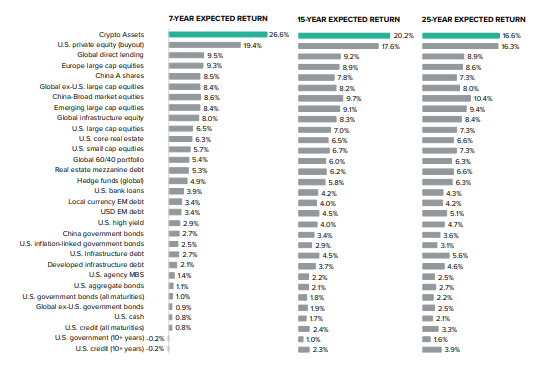

我們的加密資產不僅能為投資者提供過去的利益,而且能為投資者提供未來的利益。基於Grayscale當前的長期加密市場假設,我們認為,在與其他替代方案一致之前,該資產類別在未來幾十年內可以提供比幾乎所有其他資產類別更高的預期回報。

圖16:資產類別7年、15年和25年預期回報

Grayscale的長期加密資本市場假設表明,加密市場總價值和全球股票市場份額在7年內可能達到約10萬億美元(約7.5%的份額),在15年內達到約35萬億美元(約12.5%的份額),在25年內達到約100萬億美元(約17.5%的份額)。

圖17:長期加密市場回報假設隱含的加密資產總市值和全球股市份額

Grayscale的LTCMA基於這樣一種觀點,即在未來30年內,該資產類別可能會繼續擾亂科技行業,並以可持續的速度增長,接近互聯網作為全球股市份額的長期增長。

從我們的長期市場假設(2026年(五年)到2051年(30年))所隱含的全球股票市場份額,與網絡科技股的全球股票市場份額從1996到2021的範圍進行了比較。

圖18:全球2026至2051的全球股票市場份額假設從1996到2021的全球技術部門份額

一種新的投資組合演變

我們認為,加密資產將繼續存在,並有能力在長期內繼續對投資組合產生積極影響。這一新興類別為分配者在風險和回報譜上提供了一個新的選擇。

關於Web 3.0概念的加密資產仍處於早期階段,但經歷了快速的用戶採用,一直在對標早期互聯網增長。加密資產在進去已經變得足夠大,可以納入機構投資組合,並為分配者提供了一種新的工具,以在前所未有的宏觀環境中使用,這種環境降低了預期回報,同時導致更大的轉向替代資產。

作為過去10年中8年來回報率最高的資產類別,加密資產提供了一種對沖通脹的手段。在過去三年中,加密資產已經證明,它們能夠為分配者提供一種資產,這種資產可以擴大風險和回報潛力,同時提高風險調整後的回報率,並提供投資組合多樣化的好處。在過去三年裡,將加密一籃子納入全球60/40投資組合將提高回報率和夏普比率,直到超過約40%的權重。基於Grayscale的LTCMAs,我們相信加密資產可以在未來近30年內提供超過所有其他資產類別的預期回報。

另外,投資者已經開始轉向加密資產,以增強投資組合特徵,並在加密類別內尋找越來越多的多元化資產和主題。隨著投資環境的發展,投資者必鬚髮展他們的投資組合,加密資產正在成為後現代投資組合的關鍵組成部分。

附錄1:全球金融資產市場規模基準和來源

附錄2:資產類別及其代表性指數

附錄3:使用CAGR預期回報估算的股市復合年增長率