作者:Ishanee,IOSG Ventures

本文僅做行業學習交流之用,不構成任何投資參考

讓NFT-Fi流行起來

NFT的金融化是一個艱難的旅程,我們也很難搞懂它涉及的方方面面。但可以看到的是,目前非流動資產的一二級市場都在持續增長,這對於那些原本流動性不足的資產來說是一個積極的信號。

(來源:IOSG Ventures)

等待採用的NFT-Fi1.0

隨著資產類別的規模增長,投資者的風險也隨之產生。其中伴隨而來的流動性不足和波動性等風險都令人無法忽略。本質上來說,NFT是流動性較差的資產,但它們的ETH面額使它們波動並面臨貨幣風險,因為投資者往往用單一的會計方法——美元或當地貨幣,來衡量利潤/損失。

雖然很難改變NFT的價值衡量手段,但是NFT的愛好者們也為愛發電創建了很多可替代性協議,如NFTX,Unicly和Fractional等。儘管他們的使命是為這些市場帶來流動性,但他們自己本身也遇到了流動性問題:

NFTX追踪其ERC 20代幣的收藏地板價;這意味著協議的金庫更多的是吸引擁有低價值NFT持有者的興趣。大多數NFT投資者不會使用該協議,除非他們希望藉NFT地板價進行投機行為,而實際上地板價是由市場情緒驅使的。 Fractional和Unicly提供了一種更自定義的方法,不需要跟踪地板價,但嚴重依賴大量投資者和巨鯨來推測NFT的價格。收購整個系列也很困難(但並非不可能),因為它需要有很深財力的巨鯨/投資者的參與,來讓該收藏品的ERC20代幣持有者退出。

存放在可替代性協議中的大多數資產也是被認為是非生產性資產的PFPs,似乎除了虛榮之外,沒有真正的理由借用它們。

NFT的分類

1.生產性NFT

生產性NFT的概念是隨著YGG等公會的興起和BAYC等收藏持有者的知識產權而產生的。

2.版稅NFT

版稅支持的生產性NFT正在收穫越來越多的關注,這一浪潮可能是由Yuga實驗室和音樂NFT開創。他們從商業許可NFT中獲得收入,並將收入分配給持有者。

這些基於特許權使用費的NFT不太可能被借出/出租,因為持有者沒有”觸發”–-只要基礎知識產權獲得商業許可,就會收取特許權使用費。通常情況下,交易過程將由Yuga Labs或Recur Forever等集中實體發起。作為持有人,收取的特許權使用費是被動收入。

遊戲NFT

遊戲NFT為其持有者提供了核心效用,隨後催生了整個行業的公會和學習者。作為資產管理者和資源分配者的行會大量購買遊戲NFT,然後將其出租給一群使用NFT玩Axie等遊戲的玩家。在P2E遊戲中獲得的獎勵然後分配回玩家,公會和中間商稱為經理。目前,這整個過程以中心化的方式進行,經理和參與者需要建立高度信任。

對於供應稀缺且需求無限(玩家)的遊戲NFT,會出現訪問問題。 NFT也不會產生被動收入-它們需要在遊戲中使用以獲得獎勵,又名”觸發”。為了使NFT富有成效,業主現在有動機借出/租賃NFT。供應不足和盈利潛力是促使玩家向業主借錢/租賃的誘因。一些玩家可能會直接從市場上購買,但通過Axie的案例研究,我們知道大多數”學者”或玩家不是加密原生玩家,不擁有ETH,並且主要受到$SLP收入的激勵。

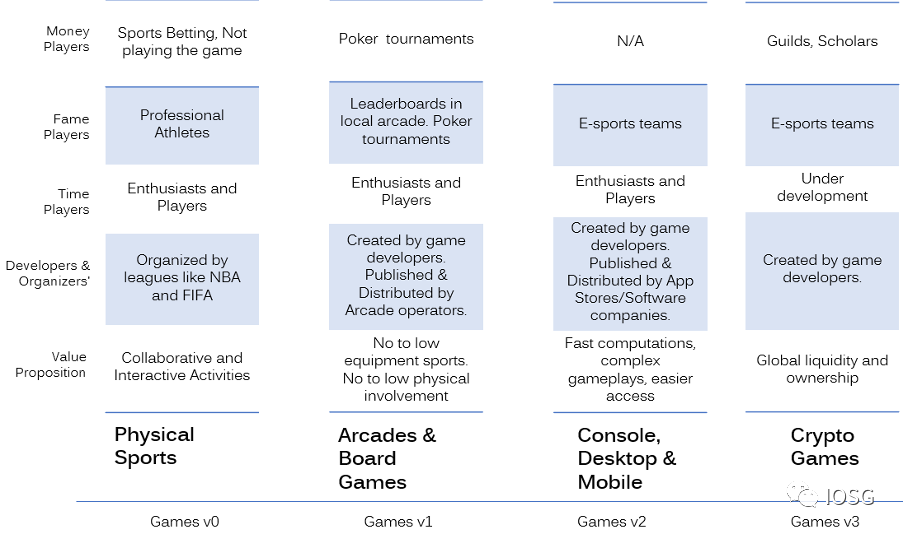

目前,大多數加密遊戲玩家都是氪金玩家。隨著”玩賺”和公會成為主流,很明顯更多的”時間”和”名聲”玩家將進入市場。未來也將不可避免地出現一個新的玩家群體——明星玩家,也就是加密貨幣遊戲中的電競團隊,他們為了高額的代幣獎勵而進行高賭注的PvP遊戲。

來源: IOSG Ventures

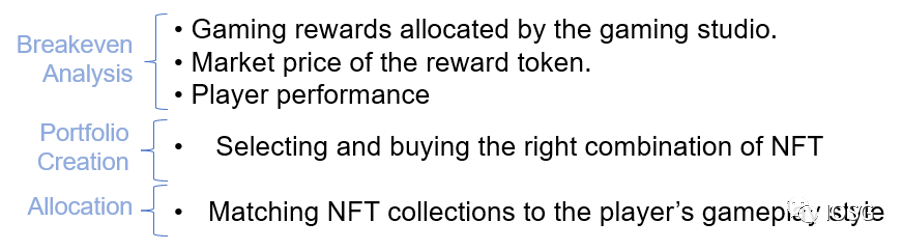

隨著遊戲的成熟,新的玩家會陸續加入。因此,他們的玩家構成將發生變化–從氪金玩家向時間玩家傾斜。然而,就像今天的F2P遊戲一樣,大部分收入是由一小部分玩家賺取的,以金錢和名聲為導向的玩家將主導市場上的交易活動,並通過PvP巡迴賽獲得遊戲中的獎勵。隨著這種情況的發生,公會和資產所有者將需要把他們的NFT分配給合適的玩家。我們預計決策過程將變得比目前更加以數據為導向,這是由下圖中展示的關鍵指標所驅動。

來源: IOSG Ventures

公會運營(中心化治理)

公會運營管理的集中化途徑一直在增加。下面的案例研究顯示了一個公會如何管理其Axie資產。管理者Ronin錢包已經與Axies一起,通過二維碼將NFT原生分配給學者的能力。這些代碼被分配給學者們。子賬戶可以使用NFT玩遊戲,但不能移動資產。他們進行日常的發薪,而公會管理者將人工轉移這些收入。

這裡強調的關鍵問題包括:

a) 過多的管理問題- 管理二維碼分配和支付薪水

b) 學者們必須信任和依賴經理/公會按時償付他們的收益

這激發了公會和創始人創建自己的智能合約解決方案。實現後,公會承擔了成為資產管理者的主要角色。他們的主要職責是根據玩家過去的表現,將合適的資源分配給合適的玩家,以使他們在NFT資產上的收益最大化。

YGG和Merit Circle等大型公會可能會創建自己的定制解決方案,但微型公會(定義為玩家人數<100人,財力<10,000美元的公會)將會更多的使用通用的SaaS平台,如GuildFi、GuildOS、0xAdventure、Blockchain Space等。

假設數據成為下一個關鍵,所有公會都會盡可能地想獲得比其他公會更多的優勢,並訂閱一些服務,來追踪玩家地鏈下數據。 GuildFi等平台通過其公會ID和排行榜實現了這一點–這些功能在《部落衝突》等移動遊戲中非常突出。雖然集中式平台很有效率,但它們要求玩家有可證明的記錄,或允許平台收集所需信息。雖然這是現在的互聯網公司的常見做法,但向加密貨幣原住民追踪玩家數據可能不是一個可行的解決方案。

前進方向

雖然集中化的解決方案已經改變了大多數公會的遊戲規則,但追踪玩家數據和服務的集中化性質造成了單點故障,當平台從SaaS平台發展為NFT借貸、租賃、抵押解決方案的DeFi中心時,這一點變得至關重要。

曾經被公會用來做分配決定的玩家數據將被用作信用評分,供那些想以其未來收益作為貸款/抵押的玩家借用ERC20或NFT。出租NFT是以託管的方式進行的,因此,平台對玩家的任何黑客攻擊或限制都會導致玩家的資金和資產損失。對於來自被制裁國家的玩家來說,這尤其會成為一種高風險情況。嚴重依賴平台作為交易所或法幣的關口。

去中心化之路

人們希望藉貸、租賃、抵押解決方案將在鏈上提供,只需最小的人為乾預。大多數這些解決方案的外框架已經建立起來,並將繼續發展,因為整個行業通過使用L2和更快的L1而成為可擴展的基礎設施。

隨著越來越多的遊戲擁抱區塊鏈怪物獵人或DeHorizon等鏈上功能,大部分玩家的數據將可以使用Dune、Graph或CyberConnect進行訪問。 NFT借貸和租賃可以使用ReNFT或IQ協議等金庫進行訪問。 Pegaxy是Polygon上的一個遊戲,它已經有了內部借貸能力,消除了對公會作為資產管理者的巨大需求。 NFT抵押協議,允許玩家和公會購買NFT,從來通過它們來賺取獎勵,並用產生的收益來償還債務(Alchemix模式)。

接下來,讓我們來解構一下目前阻礙公會/遊戲的DeFi的一些主要挑戰:

1. 第三方NFT貸款/租賃協議

這些解決方案,如ReNFT和IQ協議,他們承擔了中間人的角色,收取少量的宣傳費。 P2P租賃/借貸協議將允許資產所有者在保險庫中存放和鎖定NFT,然後將其出租給感興趣的一方,以換取小額的租賃費。實際的NFT從未離開保險庫,但NFT的遊戲權(效用)被轉發到租用者的地址。

第三方協議的關鍵挑戰是,他們要求遊戲與他們的協議整合。遊戲並沒有從使第三方這樣做中獲得任何物質利益。由於加密貨幣的開源性質,遊戲可以很容易地衍生出他們的Ronin二維碼/reNFT的金庫版本。 Ronin的配方目前是完全閉源的,遊戲開發自己的版本的關鍵障礙是缺乏資源和精力來構建對遊戲性沒有直接貢獻的輔助模塊。

然而,一些遊戲如Pegaxy已經建立了這種功能。從技術上講,他們不需要公會,但繼續與他們合作,以確保社區參與,並作為獲取客戶的一種手段。我們可以期待更多的遊戲在未來繼續在這條道路上前行。

2. 抵押方案

遊戲NFT的抵押方案在市場上具有獨特的定位。隨著免費遊戲商業模式的繼續盛行,高級NFTs將繼續保持付費服務。高級NFTs=提升的遊戲獎勵,因此,公會和資產所有者將繼續購買NFTs。

相對於現金或收入分享模式(公會),使用債務為NFT購買提供資金,這將是有的明星玩家(又稱電競團隊)的首選。由於玩家有不同的遊戲風格,在玩MMO或TCG遊戲時,電競團隊對其資產的所有權非常敏感。行會或集中式行會平台或ReNFT上的資產所有者對這些資產的潛在掠奪是對他們收入的威脅,因此擁有這些資產是最合理的。

一個去中心化的抵押方案將繼續有幾個因素需要大量的治理/人力監督,這是由於NFTs和遊戲經濟的性質。為不同價格層級的NFTs創建智能價格口令是一個仍待解決的問題,也是所有希望在系統中使用NFTs的DeFi項目的瓶頸。

結論

我們看到GameFi和公會在2021年孕育而生。很多新的基元、想法、激勵結構正在被試驗,儘管這個領域相對早期,但對NFT的金融化來說是成熟的。

一些值得關注的方面:

鏈上游戲玩法

鏈上玩家身份系統

無信任的NFT委託

為遊戲玩家提供透明的信用評分

GuildFi可能會從中心化的系統開始,直到我們解決一些結構性問題:如NFT的價格預言機,更智能的評估和分析,以及更好的遊戲及其經濟的風險模型。一旦這三個問題得到解決,GuildFi行業將開始其去中心化的道路。當然,這可能需要幾年時間我們才能看到大規模的群眾採用。