像NFTX這樣的流動性池可以充當“ 場內AMM ”,為NFT 所有者提供即時流動性

文章作者:Gringotts DAO

文章翻譯:Block unicorn

原文標題:《Exploring NFT Price Distribution Across Collections》

虛擬土地、PFP(NFT頭像)和遊戲資產等NFT 類別是評估項目和收藏品的常用框架。然而,這些資產的一個較少討論且有時違反直覺的屬性是其在集合中的價格“等級”,以及相同價格等級的資產如何在集合和NFT 類別中表現。

Gringotts DAO的使命是成為NFT 持有者獲得流動性的一站式商店。隨著新的NFT 金融化協議的迅速出現,我們著手評估不同方法在用戶尋求流動性的NFT 類型的背景下的效果。我們沒有僅僅關注資產類別,而是研究了所有這些資產共有的屬性——它們的價格。

更具體地說,我們試圖回答3 個問題:

-

NFT 在整個市場的價格分佈情況如何?

-

是否出現了價格分佈模式,如果有,它們有多普遍?

-

從這些分佈中,我們如何定義可能使給定NFT 比其他流動性方法更適合某些流動性方法的價格“等級”?

主要發現之一是集合和NFT 類別中的項目可能比同一集合中的項目表現得更相似。因此,價格分佈分析可以讓用戶和開發人員更全面地了解在哪裡最好地找到流動性,以及金融化方法的潛在市場。

方法

NFTBank是一種算法資產估值產品,它使用機器學習根據類似資產的過去定價來預測NFT 價格。我們從NFT 銀行提取了超過3 個月的數據。首先是2021 年12 月15 日(279 次收藏,約240 萬NFT,約370 萬ETH 市值),然後是2022 年1月13 日(540 次收藏,約1420 萬NFT,約890 萬ETH 市值),大多數最近於2022年2 月27 日(538 個收藏,約1480 萬NFT,約650 萬ETH 市值)

本文深入探討了我們發現的4 個觀察結果:

1. 價格分佈通常非常集中在集合之間和集合內。

2. 價格分佈有5 種主要“形狀”,它們似乎與NFT“類別”(PFP、遊戲、虛擬土地等)無關。

3. 價格分佈形態一般保持不變。對於75% 的收藏品,價格分佈在不同時間點上保持不變。對於那些發生變化的人來說,它是朝著“相關”的形狀發展的。

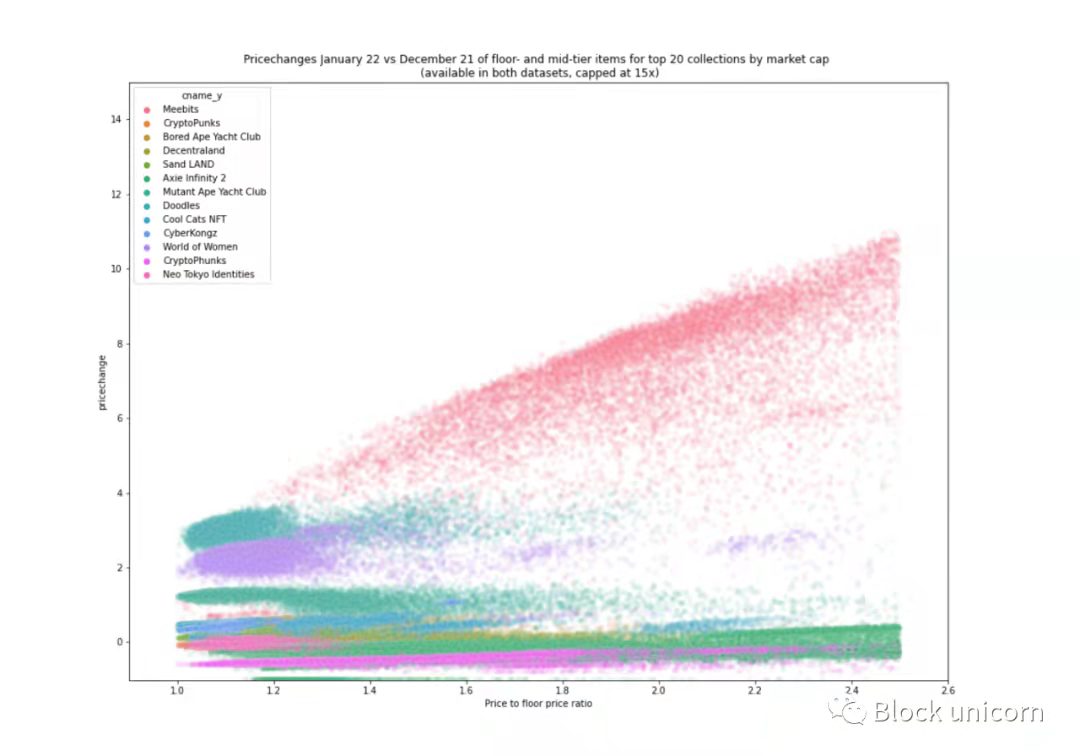

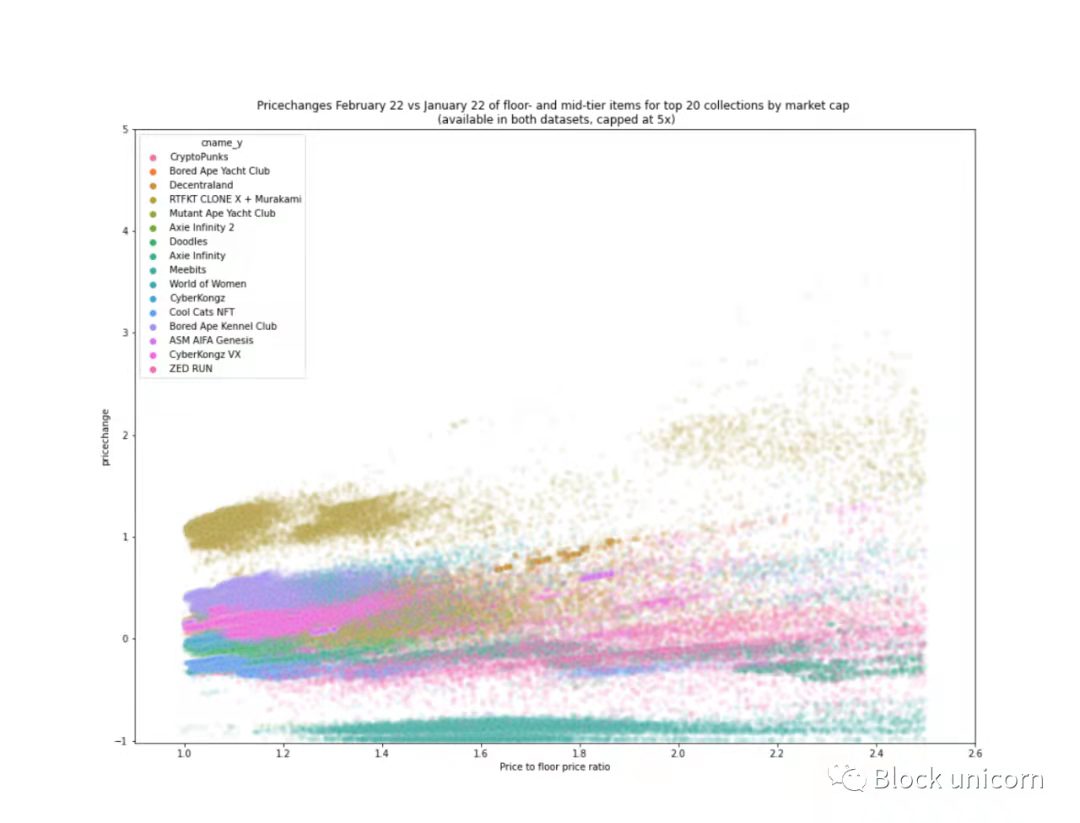

4. 對於具有指數衰減和類對數正態分佈的集合(60% 的集合),我們可以定義和檢查底層、中層和頂層資產的行為。

集中價格分佈

在各個系列中,市場集中在前10 個系列佔市值的60% 以上,(標準化)基尼係數約為0.9。

在收藏品中,大多數價格分佈遵循大多數商品定價接近底價的模式。剩下的幾件商品構成了價格範圍的大部分,因此對收藏品的市值做出了重大貢獻。

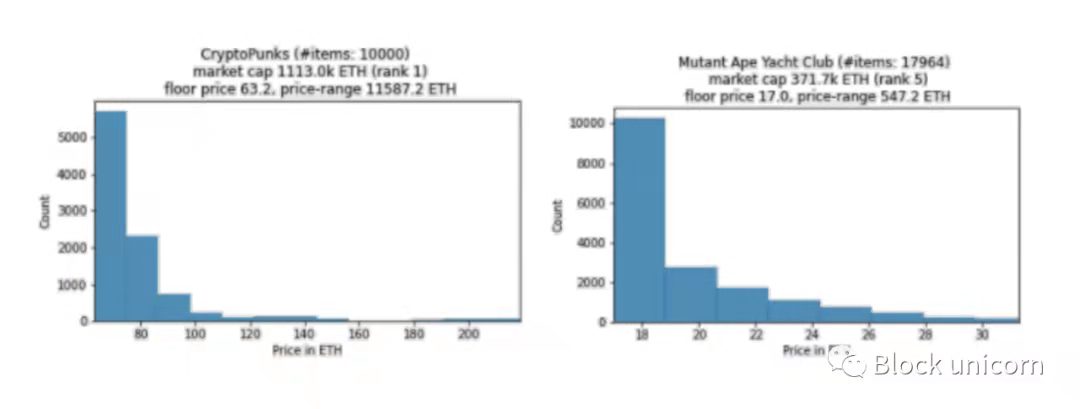

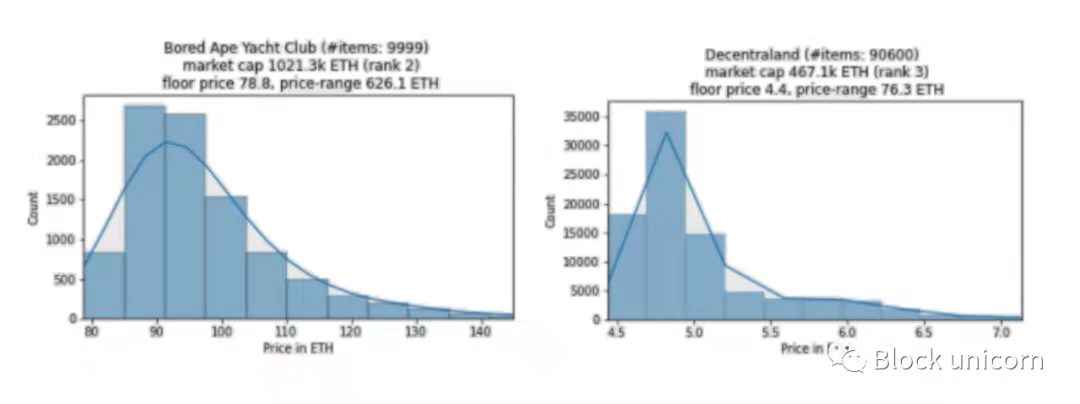

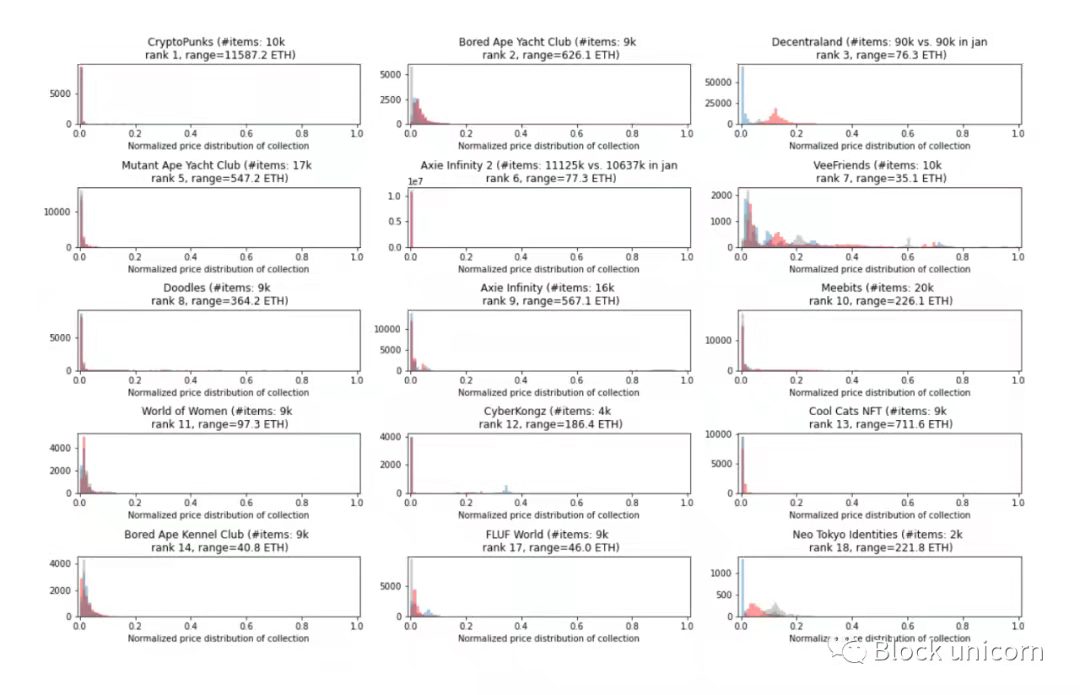

標準化價格分佈圖示例:

在這些圖表中,x 軸被分成100 個相等的部分,因此例如第一個圖表(CryptoPunks)表明幾乎所有朋克的定價都在全價範圍的前2% 內。

這對於最適合場內項目的NFT 金融化產品來說是有希望的,例如,像NFTX這樣的流動性池可以充當“ 場內AMM ”,為NFT 所有者提供即時流動性,他們可以將場內資產與池進行交易。

具有大量場內物品和可靠價格饋送的集合(那些經常在許多不同的唯一地址之間交易的集合)也可以作為P2Pool 借貸產品的抵押品。這是因為地板資產通常可以“相同”對待,因此不需要人工評估。一旦插入價格饋送和評估風險的自動化手段,貸款條款就可以自動化。

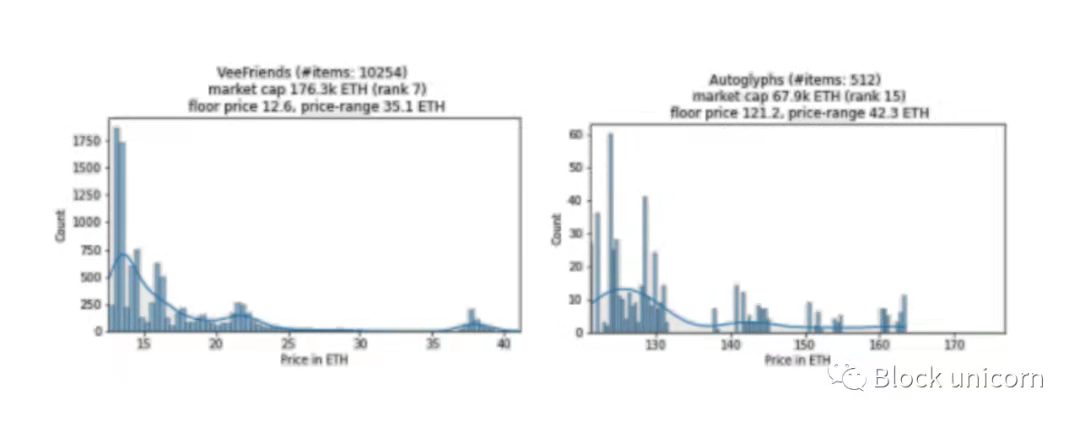

但是,在上面的示例中,請注意某些集合(例如VeeFriends 和Decentraland)不適合這種“模式即地板價”模式。事實上,價格分佈模式屬於5 種不同形狀之一,這將我們帶到下一個觀察。

價格分佈有五種主要形式

在各個系列中,我們觀察到的價格分佈形狀是:

1) 指數衰減。這些是其大部分商品在地板上定價的收藏品,還有高價商品的長尾。我們抽樣的約40% 的藏品展示了這種概況。示例包括Cryptopunks、RTFKT Clone X + Murakami 和Mutant Ape Yacht Club

2) 類對數正態分佈具有與指數相似的形狀,但模式略高於底價。我們抽樣的約20% 的藏品展示了這種概況。示例包括Bored Ape Yacht Club、Sandbox LAND 和Decentraland。

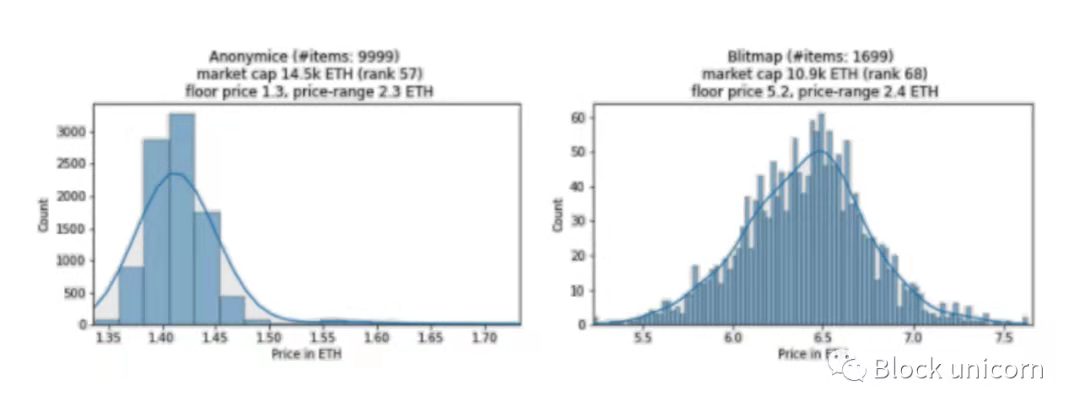

3) 對稱(或類似正態)分佈是指資產高度集中在平均價格附近,兩側逐漸減少。我們抽樣的約5% 的藏品展示了這種概況。示例包括Anonymice、Blitmap 和Rollbots。

4) 多模態分佈在更廣泛的範圍內表現出多個顛簸和尖峰。我們抽樣的約20% 的藏品展示了這種概況。示例包括VeeFriends、Autoglyphs 和FLUF 世界。

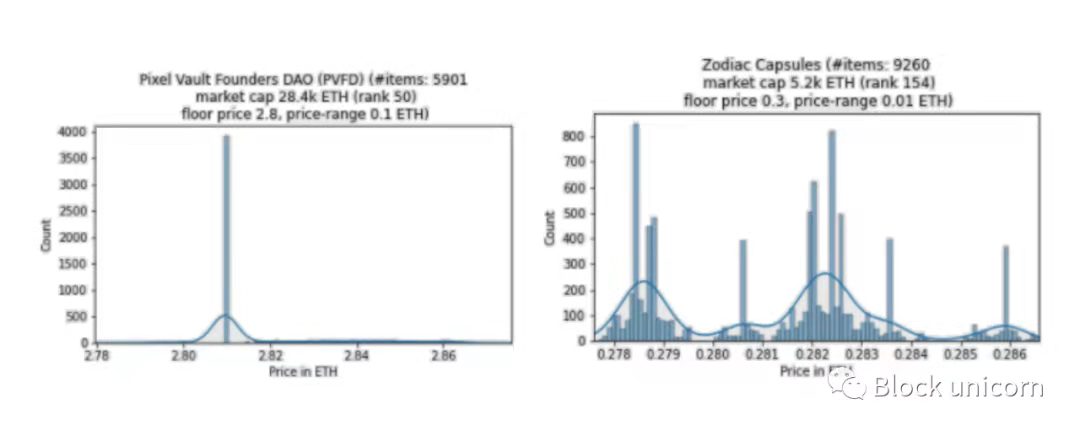

5) 點分佈模式具有上述形狀之一,但價格分佈在<0.1 ETH。因為我們將其定義為大致相同的價格,所以我們將這些標記為“點分佈”。這種形狀是較小帽子系列的共同特徵(除了PVFD,前100 名系列都沒有這種形狀)——因此它們起到了過濾器的作用。我們抽樣的約15% 的藏品展示了這種概況。例如PVFD、Zodiac Capsules 或PEGZ。

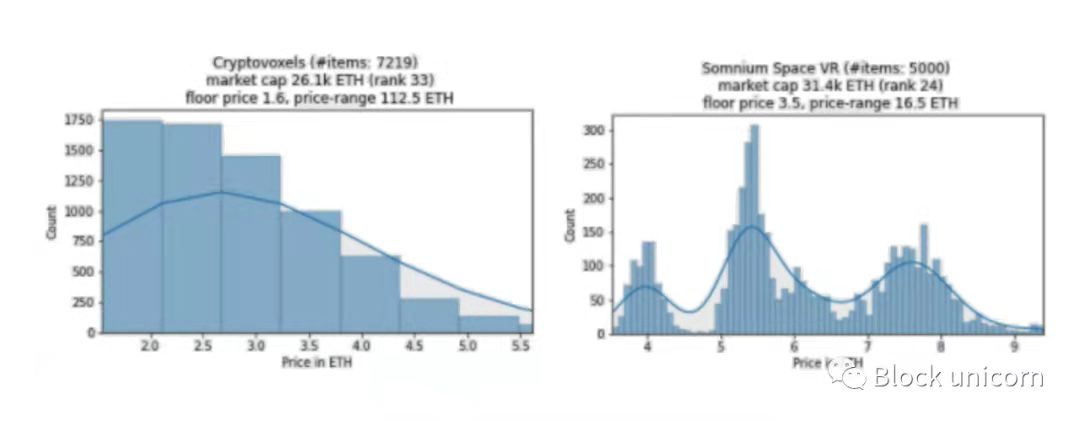

有趣的是,NFT 類別(PFP、虛擬土地、遊戲資產等)與價格分佈形狀無關。例如,在Cryptovoxels、Decentraland 和Somnium Space 中的虛擬土地NFT 都具有不同的分佈(指數分佈、對數正態分佈(分別在Jan/Dec 數據中對稱)和多模態分佈)。

價格分佈很可能是集合本身固有特徵的函數,而不是它所屬的NFT 類別。對於土地,這可能是位置、地塊大小、人流量(創收潛力)、已經建成並因此以溢價出售的土地等。

接下來,我們研究了這些價格分佈是否隨時間而變化。

價格分佈(通常)保持不變

由於這裡的數據有限(3 個數據點),只有時間才能證明這裡的分析是否會持續到未來。再次查看標準化價格,我們可以看到12 月(灰色)和1 月(紅色)的價格分佈通常(但不總是)與2 月(藍色)的價格分佈一致或至少具有相似的形狀。

在1月份和2月份的數據中都包括的537個藏品中,166個價格分佈形狀發生了變化(30%)。從1月到12月,我們也看到了類似的比例變化(25%)。這聽起來可能很多,但請記住,上面對集合的分佈形狀的分類有點模糊,因為我們對截止日期並不是太嚴格。

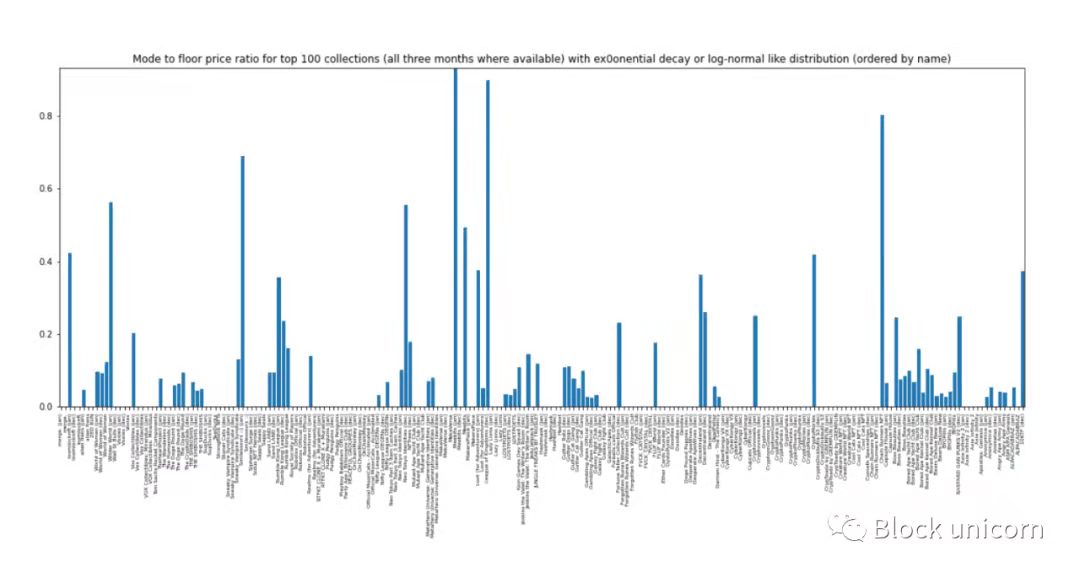

例如,人們可以區分指數衰減和對數正態:“ 如果模式>底價=>對數正態”。看看下面的模式與底價的比率,我們選擇了一個更寬鬆的定義,並允許模式甚至在底價之上10%-20%,因為我們看了擬合的分佈來對它們的形狀進行分類。

在此基礎上,我們認為指數衰減分佈和對數正態分佈是“相關的”。

對於觀察到價格分佈發生變化的情況:

-

~42%更改為點分佈或從點分佈更改。點數分佈有其他四種形式中的一種,只是價格範圍非常窄。

-

~26%由指數衰減或對數正態變為多峰。這個類的定義也比較柔和,因為我們的發行版通常只有一種模式。我們定義這個形狀是為了將像VeeFriends及其幾個凹凸(模式)這樣的分佈與其他形狀分開。

-

~22%是指數衰減到對數正態分佈/從對數正態分佈(如果我們採用嚴格的方法,這個數字會高得多)。

-

~10%的剩餘變化均為對稱分佈,其中對數正態分佈占主要份額(6%)。這也是由於對數正態分佈和對稱分佈之間的直線定義相當鬆散(即這兩種形狀也是“相關的”)。

定義價格階梯

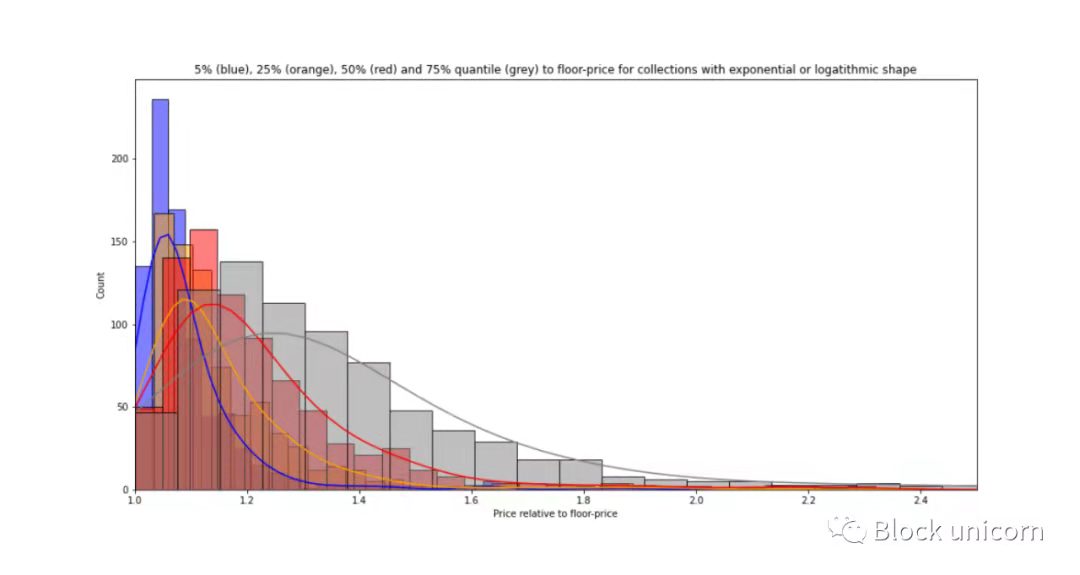

基於以上觀察,我們尋找具有指數衰減和對數正態形狀的集合來定義價格階梯,因為底價可以作為這裡的合理錨點。當然,由於“絕對”下限可能只是一個標價最低的商品,我們希望找到一個適當的乘數來將更多的商品歸類為下限商品。

定義下限:我們研究了不同的下限分位數及其與底價的比率。

在這800件藏品中,約90%的中位數低於1.4*底價。在這裡選擇一個門檻更多地取決於我們所考慮的用例:如果我們更靠右地包括更大份額的收藏項目,我們就會運行擴展其價格範圍的成本,從而使這一集合不那麼同質。

要使閾值適用於約90%的集合,閾值為:

-

1.3給出了25%的分位數(因此涵蓋了25%的項目)。

-

1.4給出約50%分位數/中位數。

-

1.75表示~75%的分位數。

不到30%的藏品可能太少,而[底价,底价*1.75]的價格範圍可能太寬了。因此,我們選擇乘數1.4作為下限。換言之,“樓層” 項目是指在[地板价、地板价*1.4]的價格範圍內的項目。對於三分之二的藏品來說,這包括75%的物品。

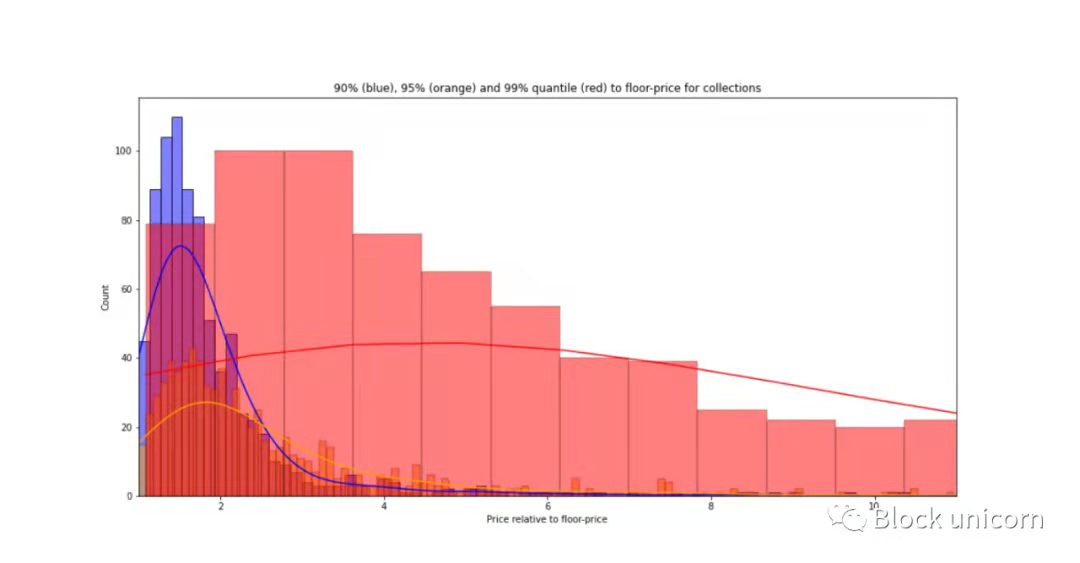

定義頂級項目:我們可以使用頂級分位數遵循類似的路線:

2.5的門檻覆蓋了90%的收藏-這800個收藏中的85%。它還將95%的藏品包括在三分之二的藏品中,甚至99%的藏品包括在~20%的藏品中。換句話說,2.5的門檻將把前10%的資產放在90%的集合的“頂級”存儲桶中。

同樣,我們可以對該集合進行更多的排他性操作,例如將此閾值增加到4。

在這些關於底價和頂價的定義下,我們可以將價格在[底价*1.4,底价*2.5]之間的中端產品定義為。現在我們來看看這些價格階梯的特點。

定義價格層的特徵

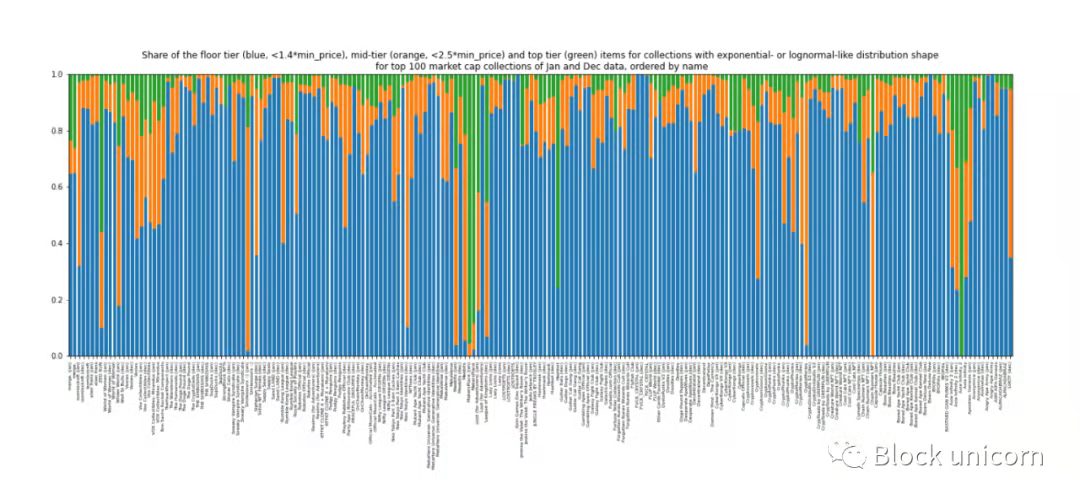

以底價對底價* 1.4定價的項目。

地板通常佔收藏品的50-75%,佔其市值的25-50%。它們的數量和同質行為使其適合流動性池,有效地充當“場內AMM”,用戶可以在場內資產的交易活動中獲得收益,並享受與其他價格等級相比最深的流動性。

項目標價底價*1.4至底價*2.5。

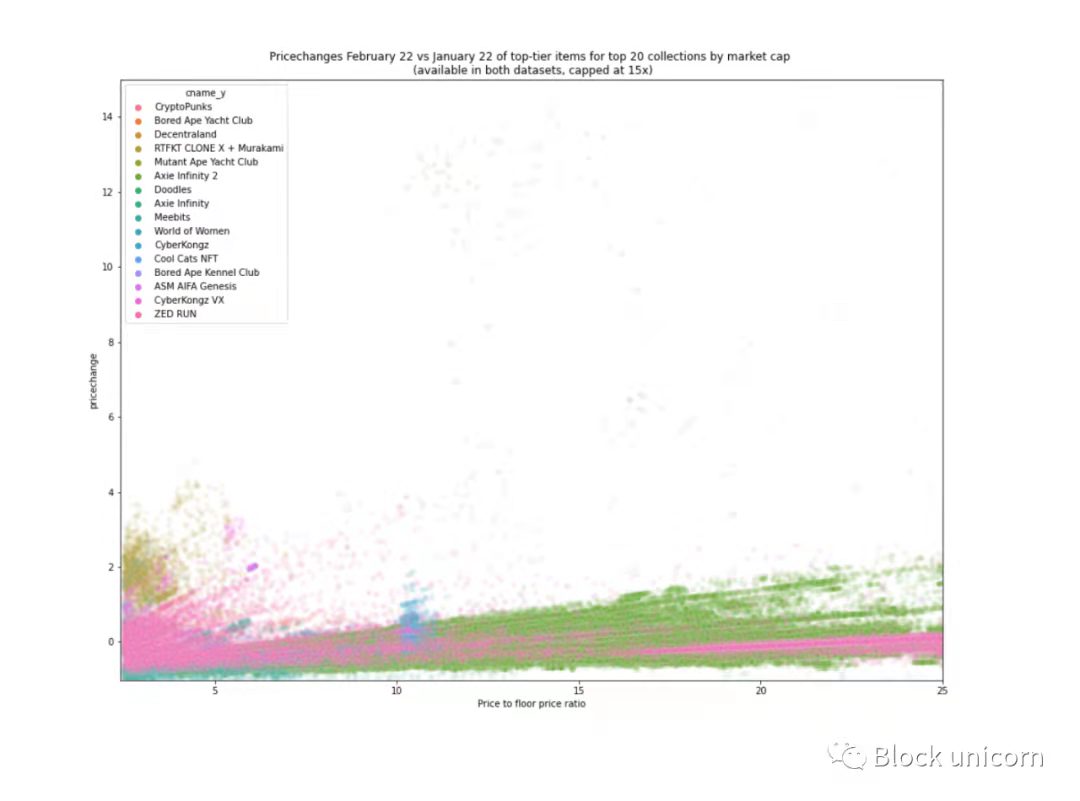

地板價通常佔產品的20%-40%,佔收藏市值的10%-20%。就目前的情況而言,中端產品可能是最不賺錢的交易品種,因為它們需要的流動性低於場內交易,而且與Grails相比,它們對反射性上漲的敞口更小。集合,其中模式是中端(那些具有對稱價格分佈的),可能是許多用戶對資產本身的屬性或效用更感興趣的集合,而不是價格。例如,虛擬土地樓層可能太小或位於不賺錢的位置,而大而流量大的土地可能太貴或不出售。因此,土地買家尋找位置、土地尺寸和價格都很好的資產

如果事實證明,地板價包含一些“暫時”項目,即底價上漲或價格下跌,那麼這可能是投機和相關對沖應用的一層。

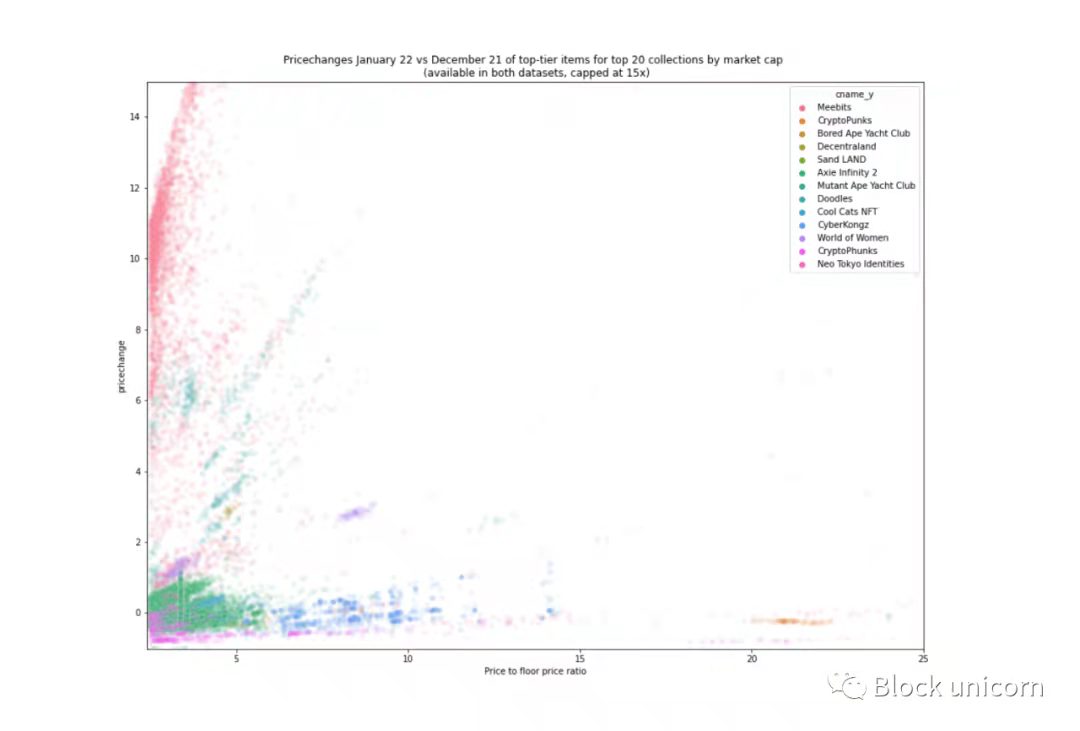

TOP或頭部項目,商品定價>底價*2.5。

頭部項目通常佔商品的5%-10%,佔收藏市值的20%-40%。古董的銷售非常嘈雜,價格變動也很大,其表現類似於“傳統”藝術品或房地產中的高端物品。雖然它們的交易量和速度都很低,但它們有很好的潛力用作抵押品或通過分拆獲得流動性。

關於三個層級中每一層的物品份額,我們看到樓層物品(藍色)的份額很大。這里和那裡都很小,但這與我們形狀的模糊定義有關,例如Meebit(第一欄)沒有完全遵循我們的層級邏輯,因為它有我們在上面進一步展示的這些額外的凹凸:

集合名稱很小,但名稱末尾的(Jan)或(Dec)分別表示它來自1月或12月的數據集。

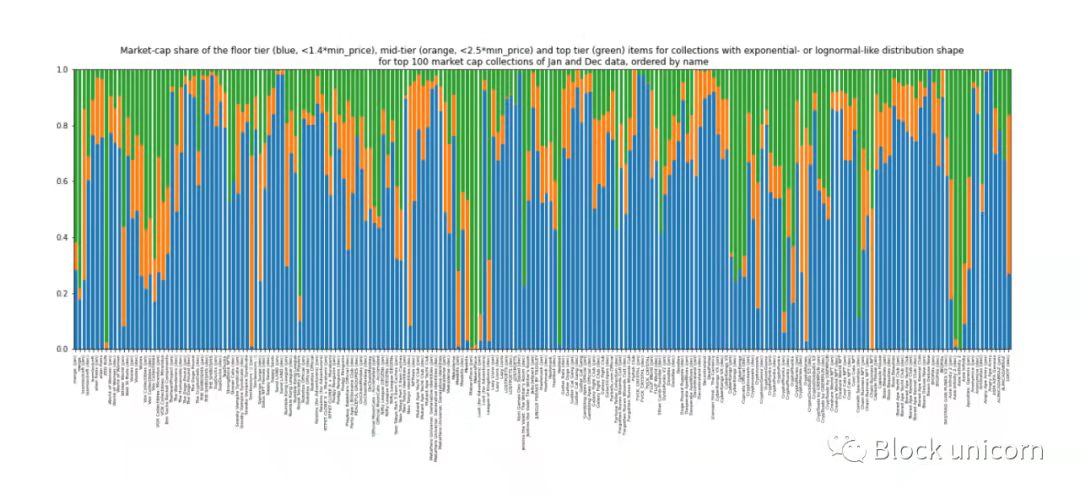

當我們看每一級價格的市場份額時,關於這些級別的市值份額,情況變得有點嘈雜。雖然地板似乎仍然佔據了大部分的市場份額,但對於藏品來說,杯狀物比地板高出10-1000倍,侵蝕了藏品的市值,這是很常見的。

總體而言,約25%-50%的市值屬於下層,10%-20%屬於中端,20%-40%屬於頂級:

未來的工作

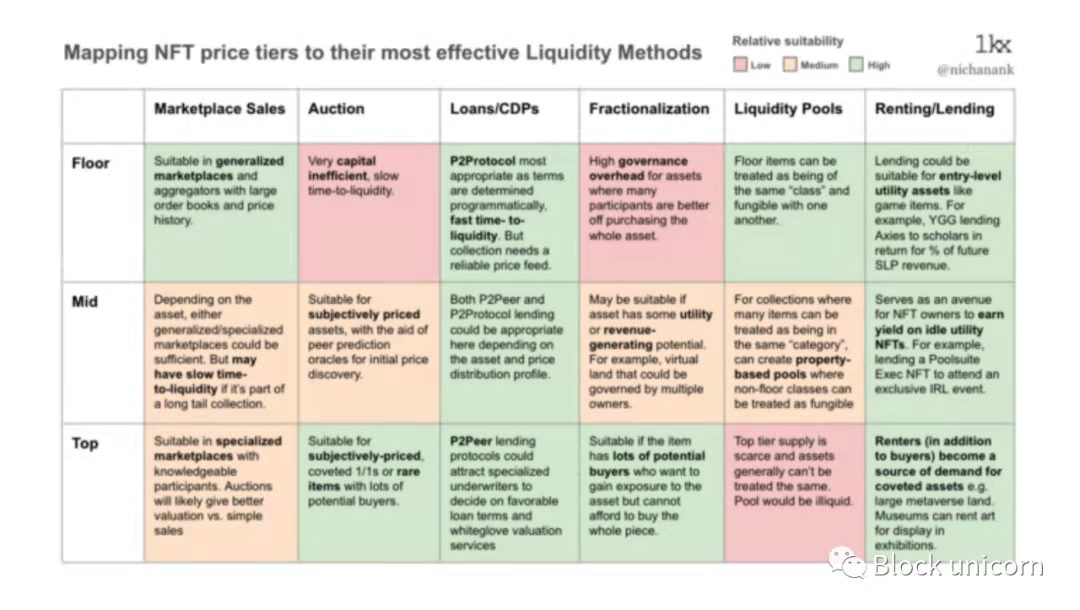

在本文中,我們採取了一些初步步驟,根據NFT的價格變動行為和各自集合中的層對NFT進行分類。正如我們在上面提到的,可以根據用例調整層的界限。對我們來說,目的之一是得出跨集合和資產類別的NFT的共同行為和特徵,以告知持有者尋找流動性的最佳途徑,這一分析有助於為該評價矩陣提供信息。

現在我們對資產在集合中的行為方式有了一個高級概述,我們可以放大我們在此處所做的顯著觀察並進一步分析它,例如:

-

給定集合的哪些主要屬性可能導致它們具有它們所做的價格分佈模式?

-

哪些內部(例如項目開發)或外部(例如市場情緒)因素會導致給定係列隨著時間的推移改變其價格分佈形狀?

-

價格分佈是否可以成為給定金融化協議的領先指標或分析指標,以裝載給定資產(例如抵押品或啟動NFT AMM)?

我們希望在以後的文章中探討這些問題。目前,我們提供了用於定義價格等級的量化心智模型,以及一個初步框架,用於評估我們在未來幾個月對NFT 流動性方法的假設。

展開全文打開碳鏈價值APP 查看更多精彩資訊