摘要:THORchain即將推出的THORFi,很可能成為DeFi借貸的新模式。在最近關於DeFi 的討論中,我反复聽到了一個名字——THORchain,這個沉默數月的項目,最近似乎又有了一些熱度。原本只是打算作為一個熱點追踪,卻在仔細研究後變得有些興奮,THORchain 即將推出的THORFi, …

THORchain即將推出的THORFi,很可能成為DeFi借貸的新模式。

在最近關於DeFi 的討論中,我反复聽到了一個名字——THORchain,這個沉默數月的項目,最近似乎又有了一些熱度。原本只是打算作為一個熱點追踪,卻在仔細研究後變得有些興奮,THORchain 即將推出的THORFi,很可能成為DeFi 借貸的新模式。

THORchain?是那個被盜的項目嗎?

在進入THORFi 兔子洞之前,我們先來了解一下THORchain 到底是什麼,畢竟於不少人而言,對THORchain 的印象仍然是那個「被盜的項目」。

THORchain 是用Cosmos SDK 建造的一條應用鏈,旨在啟用非本地加密資產來實現各原生資產的跨鏈交易,比如直接用BTC 交換ETH。這聽上去像是一個跨鏈橋,但實際上卻有很大的區別。

就現在來說,進行跨鏈的資產轉移主要有兩種方式:一是跨鏈橋,二是中心化交易平台。兩種方式都有不同程度的中心化或者說託管風險,而THORchain 獨特的地方就在於它打造的是一個完全去中心化的「跨鏈」交易渠道。 (在《當你在進行跨鏈時,資產真的轉移了麼? 》一文中對資產跨鏈有詳細介紹)

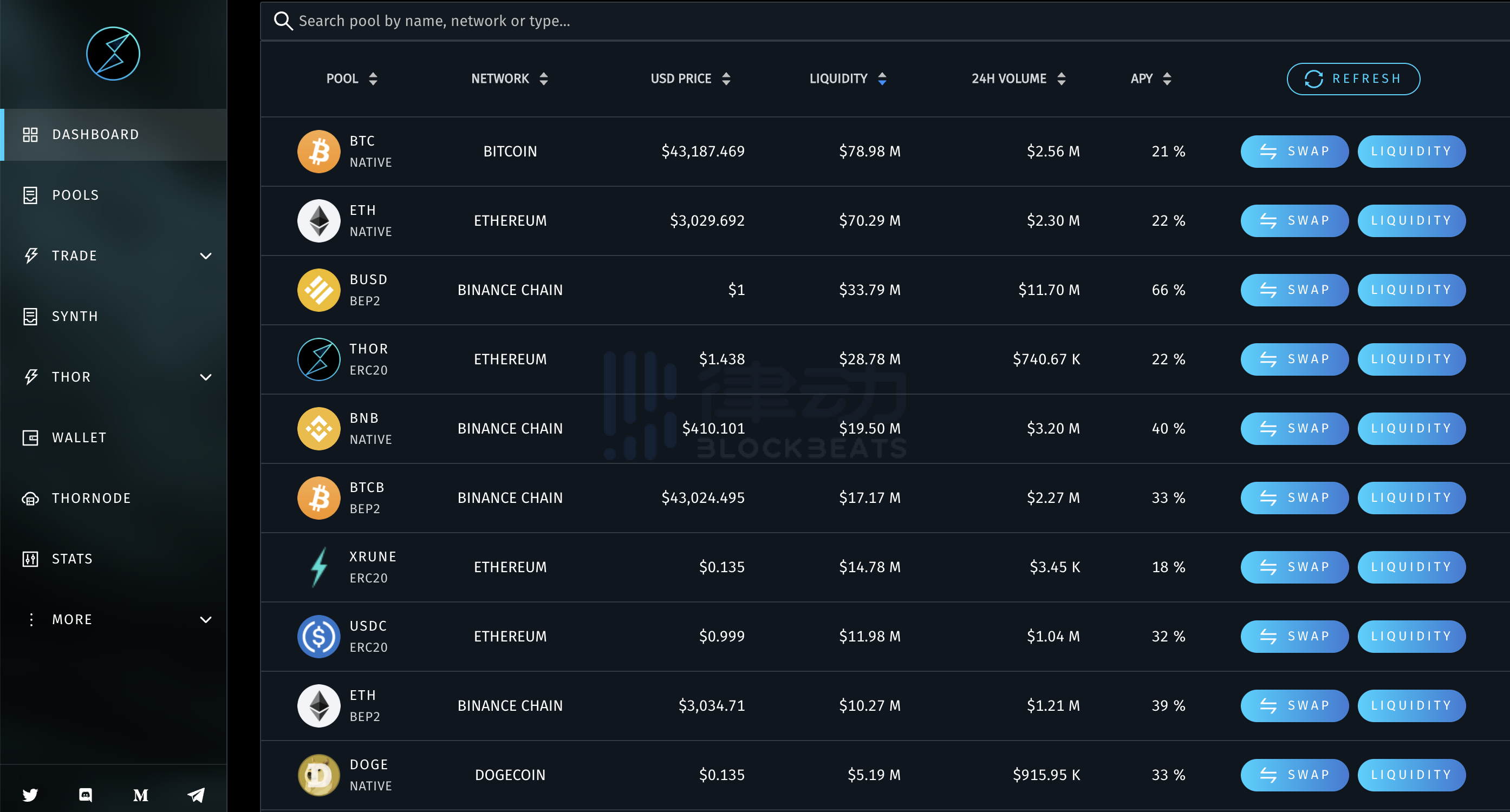

THORSwap 是THORchain 上的主要應用,它其實更像一個跨鏈的Uniswap,為各底層L1、L2 鏈的原生Token 提供流動性池,用戶通過交易來實現資產跨鏈。但與Uniswap 為每個交易對提供流動性不同,THORchain 的交易邏輯是以RUNE Token 為中心的。

以BTC 兌ETH 為例,用戶實際上是先用BTC 在BTC-RUNE 池中換取RUNE,然後再用RUNE 在ETH-RUNE 池中換ETH。這樣的邏輯有一個好處,就是為RUNE 捕獲協議價值創造了可能性。

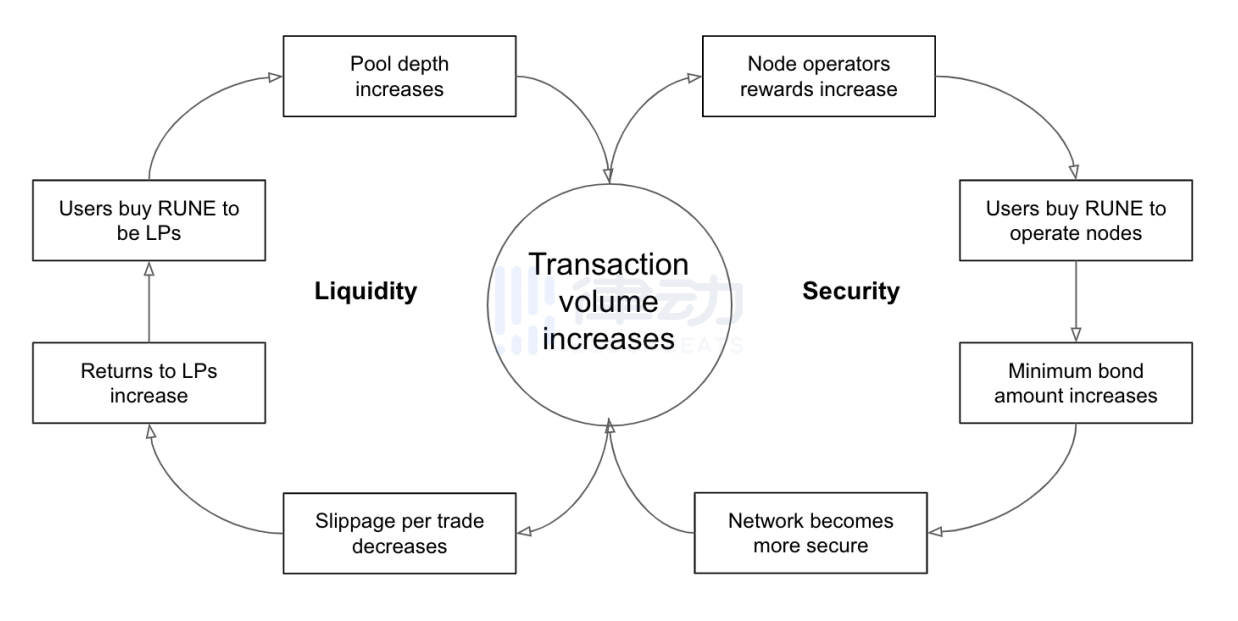

THORchain 的共識機制規定,每個LP 流動性池中的Token 比例一定是1:1,其次驗證節點質押的RUNE 價值必須等於或大於LP 池的總價值。換句話說,質押在THORchain 上的RUNE 價值一定是其他資產的3 倍,協議產生的收益則在LP 提供者以及驗證節點之間按比例分配。

圖片來自Multicoin Capital 報告

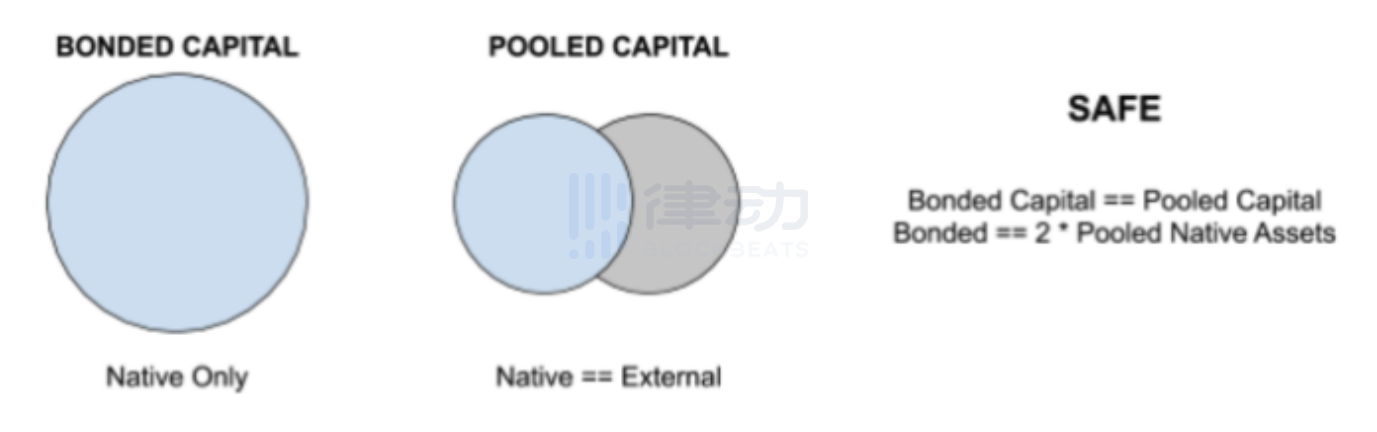

只要資產跨鍊或者說交易越多,所質押的RUNE 就越多。如此就為RUNE 的價值捕獲以及交易量的增長搭建起了飛輪效應。

圖片來自Multicoin Capital 報告

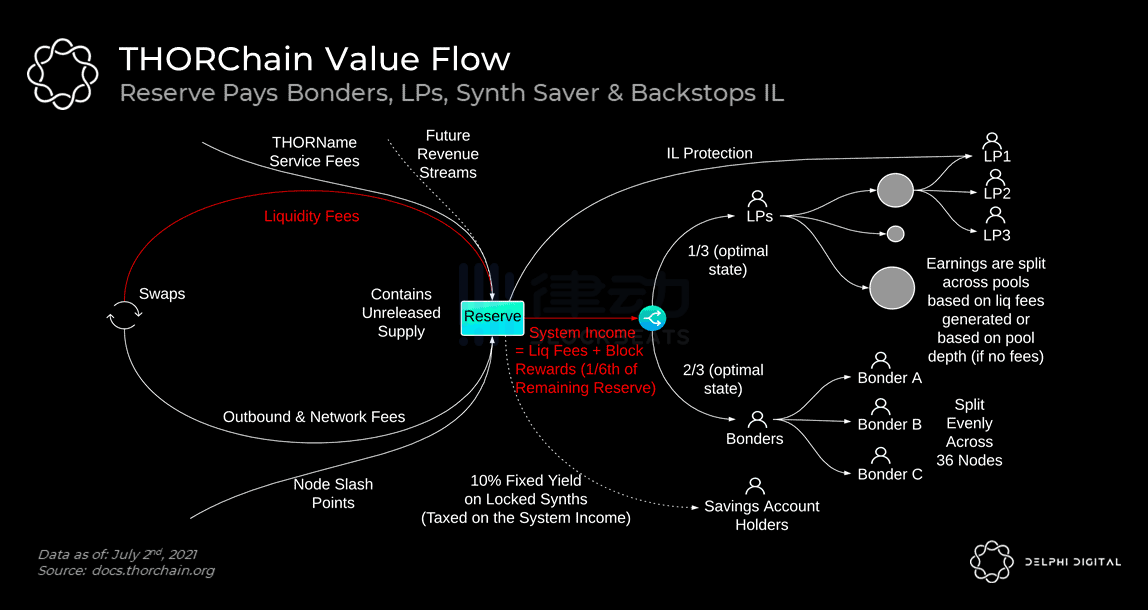

另外THORchain 還會用自己的收益儲蓄為LP 提供無常損失保護,在100 天時間裡每天增加1% 的補償,100 天后LP 提供者將不再面臨無常損失。

圖片來自Delphi Digital 報告

聽上去很有意思對吧,但THORchain 的這個設計裡有一個關鍵的問題,導致它在人們眼中成了一個「老是被盜的項目」。

THORchain 的本質仍然是一種信息的跨鏈,用戶在BTC 網絡上將資產發送至THORchain 節點,節點確認收到信息後,再在ETH 主網上將等量資產發送給用戶。但是如果在這個路由的過程中出現了問題,就會導致資產的損失。

去年6 月的漏洞利用事件就是因此導致的。黑客誘騙節點認為他存入了大量的ETH,導致14 萬美元錯誤流出。儘管THORchain 網絡迅速做出了反應,核心開發人員也立刻對此做出了修復和補償措施,但這次事件還是讓人們對THORchain 的代碼質量產生了擔憂,RUNE 價格也出現大幅下跌。

當然,在此之後THORChain 團隊也協議進行了許多改進,以增強網絡的安全性,包括自動償付能力檢查器、驗證節點檢查和控制權力、大額資金提款延遲機制等。

要強調的是,這些升級和變化對用戶體驗產生不少負面影響。 THORChain 網絡頻繁地出現Bug 或更新,使網絡以及交易被迫暫停,最近的一次甚至就發生在幾天前。

最近由於cosmos 團隊宣布不再維護0.42.x 版本SDK,THORChain 被迫進行硬分叉以升級到最新的0.45.1 版本。分叉後的THORchain 網絡表現及團隊編碼能力如何,還是需要時間的檢驗。

儘管如此,THORchain 仍然成了最近DeFi 社區熱議的對象。

為什麼THORchain 又火了?

打開DeFi Llama,我們會發現THORchain 的TVL 在過去一個月一直穩步攀升,這要歸功於THORchain 推出的新功能以及進一步的跨鏈發展。

THORChain Synthetics

現在我們已經知道,各鏈上的資產在THORchain 上其實並沒有真的跨鏈,這就會產生一個潛在的小問題。拿ETH 來說,由於資產始終是在以太坊主網上轉移,不可避免地面臨高gas,也就在一定程度上阻礙THORchain 交易量和流動性的提升。

為了解決這個問題,THORchain 推出了自己的合成資產。

與WBTC、renBTC 這些合成資產不同,THORchain 上的合成資產是由生態系統內的LP 池背書,一半是RUNE,另一半是目標資產,因此它更像一個LP Token。當然,它同樣與目標資產1:1 掛鉤。

有了合成資產,用戶就可以在THORchain 上完成大部分交易,降低自己的gas 成本。當然,這些資產同時還解鎖了LP 池的流動性,為THORchain 將來的各種「金錢樂高」搭建了不錯的平台。

IBC + LUNA

在上文中提到,RUNE 的質押數量是與協議的流動性和交易量成正向關係的,那麼流動性從哪裡來呢?答案自然是新的跨鏈資產了。

過去幾個月來THORchain 一直處於「擴展階段」,不斷地加入新的跨鏈資產以為協議提供流動性來源。在這方面THORchain 有很多先天的優勢,因為同樣是用Cosmos SDK 打造,因此THORChain 能夠更快地整合更多基於Cosmos 的項目,例如Osmosis、Kava 等。

最近引起人們目光的,正是與Terra 的整合。作為TVL 第二的強勢生態,Terra 能為THORchain 帶來的流動性是可想而知的。

There is one more thing…

雖說THORchain Synthetics 和新的跨鏈集成的確令人期待,但在我看來,THORchain 真正的王牌,還是即將推出的THORFi。

儘管去中心化跨鏈交易的市場前景十分廣闊,但如果THORchain 只想成為一個交易平台,那格局未免小了些。我們都知道,金融世界里大部分收益都來自借貸市場,DeFi 乃至整個Crypto 行業的發展,同樣也仰仗於借貸這個板塊。

目前,DeFi 的借貸並沒有為資金的利用率和流動性提升創造足夠的空間。一是需要超額抵押,二是清算風險過高。目前很多協議的解決辦法還是簡單的Looping,儘管這樣做提高了資金利用率,但卻犧牲了流動性。

如果能讓加密資產的借貸實現零清算風險,是不是就能解決很多問題呢?這聽上去似乎是Too good to be true,但THORFi 的確做到了,至少理論上是這樣。

要說的是,THORFi 還在開發,Doc 也剛公開接受社區反饋,但就設計而言,我確實被吸引了。

廢話不多說,我們一起跳進THORFi 的兔子洞。

THOR.USD

為建造自己的借貸平台,THORchain 創造了自己的穩定幣THOR.USD。它採取的是與UST 類似的模型,用戶銷毀RUNE 來鑄造THOR.USD,反之亦然。

和LUNA 一樣,二者在實現價值掛鉤後,THOR.USD 的使用率就會反應在RUNE 的價格上,這無需多說。

借款

與其他借貸平台不同,THORFi 接受的抵押品必須是LP 資產,因此從本質上講,借貸反而會使THORchain 上的流動性池變得更深,並推動RUNE 的價格上漲。

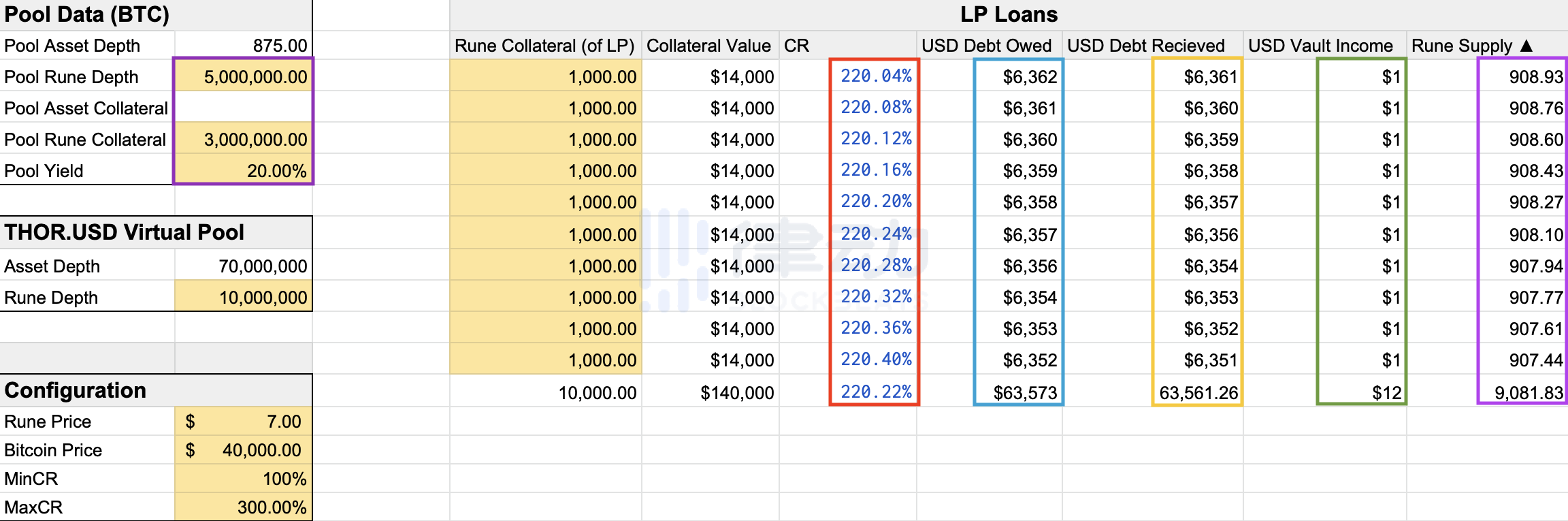

另一個重要的部分是抵押率(Collateralized Ratio),它由LP 池深度+LP 抵押品與借貸資產的比例決定。抵押價值越高,CR 值就越高,maxCR 為最高抵押率。比如說,如果抵押的價值為1,000 美元、CR 值為200%,那麼用戶能藉貸的最高價值就為500 美元。

如下圖所示,隨著舊的貸款不斷被償還、新的貸款不斷被借出,CR 值會不斷升高,也就能使網絡獲得更多的收益。而maxCR 可以在一段時間後進行調整,以促進借貸行為盡可能保持在最活躍的狀態。

有了LP 資產作為抵押品,誰又來提供貸款呢?這時THOR.USD 就可以上場了。

還是拿上圖中的數據為例,當抵押的LP 資產價值為14,000 美元、CR 值為220.04% 時(紅框),用戶理論上可藉貸的價值為6,362 美元(籃筐)。

但我們看到,用戶實際收到的借款價值為6,361 美元(黃框)。這是因為THORFi 在確定可藉貸價值後,便會鑄造出相應價值的RUNE,然後將其銷毀以鑄造THOR.USD,並收取一定比例的費用為THOR.USD 注入價值,本例中為1 美元(綠框)。而因為THOR.USD 和RUNE 的價值始終關聯,因此在銷毀後,RUNE 的供應量仍然變多了,本例中為908.93 枚(紫框)。

這一步非常關鍵,因為它將藉款人由用戶轉變成了協議本身。也就是說,THORFi 通過鑄造RUNE,為貸款承擔了風險。當然,作為藉款方,LP 資產的收益同樣歸協議所有,本例中為20%(左上框)

THORSaving

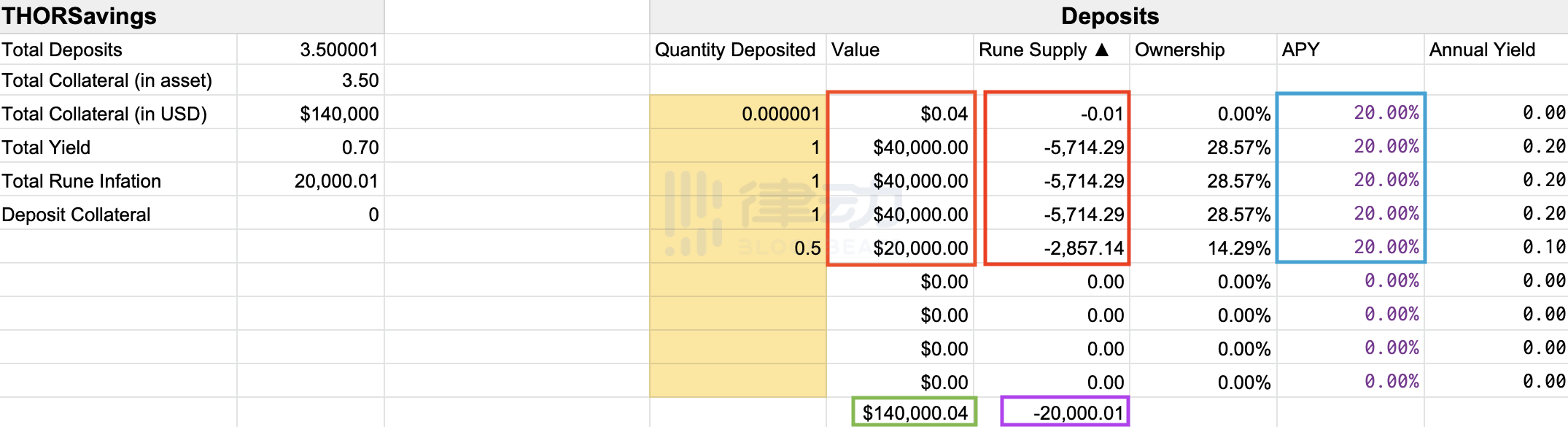

THORSaving 是THORFi 實現無清算借貸的另一個核心組件。簡單來說,它就是為不想要RUNE 敞口的L1 Token 持有者提供了創造收益的機會。

比如說,一個BTC maxi 只想持有BTC,但同時又想通過THORchain 獲得較高的BTC 收益,這時他就可以將自己的BTC 存入THORSaving,而剛才的LP 抵押品收益則會相應地分配給這些存款用戶。

這裡又有一步關鍵操作,因為原生BTC 無法直接存入THORSaving,因此用戶實際上需要換取等額的RUNE,然後將其銷毀以鑄造thourBTC 這一合成資產。

接下來魔法就發生了。

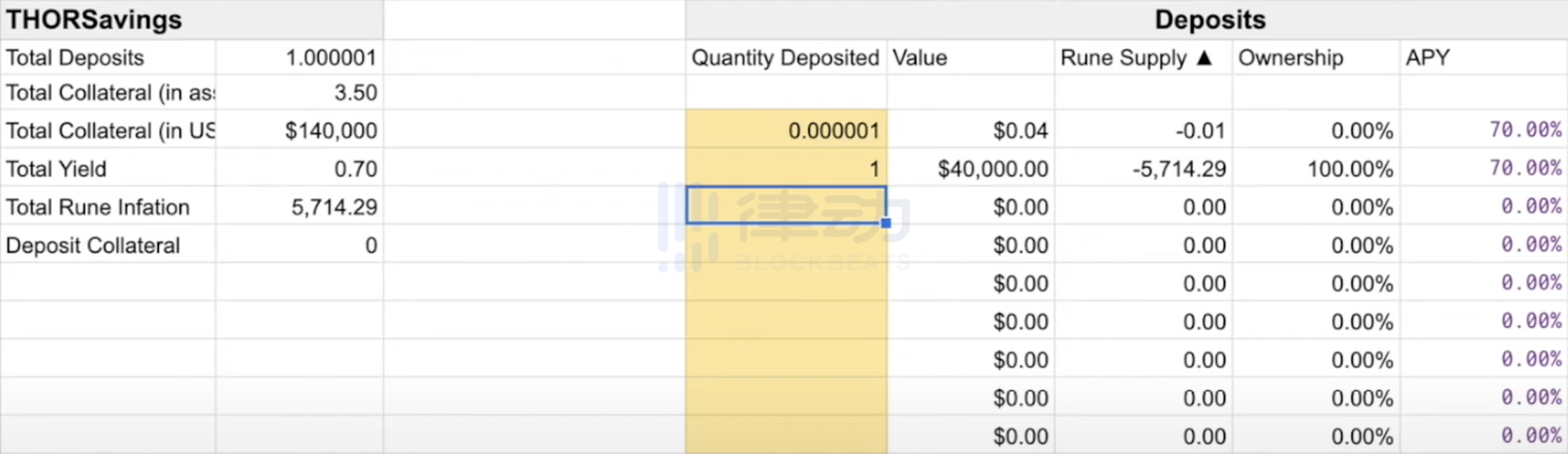

我們在下圖中可以看到,Hodlr 們每存入一筆合成資產,就會有相應的RUNE 被銷毀(紅框),而由於CR 值始終大於100%,當存款價值與抵押價值相等時(綠框),所銷毀的RUNE 數量必定會大於鑄造的數量,本例中為:908.93-20,000.01=-19,091.08 枚(紫框)。

這樣一來,協議作為藉貸方,在這一刻就已經實現了去風險化,因為銷毀的RUNE 數量已經超過了鑄造的數量。

也就是說,抵押品價值是否低於借貸價值已經無關緊要,因為協議放出的貸款已經在上一步得到了償還。

不過這裡有一個問題,如果THORSaving 中的存款價值小於抵押價值,就會帶來銷毀數量不足的風險。 THORFi 又是怎麼解決這個問題的呢?

在THORSaving 中,雖然總LP 抵押品收益是固定的,但對於個人來說卻不是,因為該收益是按比例分配。

比如在下面這張圖裡,整個THORSaving 中只有40,000.04 美元的存款,那麼用戶獲得的APY 將達到70%,這時LP 池20% 的APY 馬上就不香了,也就是說,這時候人們會更願意在THORSaving 中存款。

隨著存款不斷增加,THORSaving 的APY 也會不斷下降,當存款價值達到140,000 美元,即等於抵押價值時,APY 就回到了與LP 池相等的20%,兩邊的存款也會實現一定的經濟平衡。

自償還貸款

在THORFi 的初始Doc 中,團隊將THORFi 的借貸功能稱為零利率貸款。借款人放棄LP 抵押品的收益,作為利息補償,自己則不再支付其他費用。

而為確保THORchain 能夠產生足夠的收益,所有貸款必須開放至少100 天,每提前一天結算就需要多支付1% 的費用。

首先要說的是,光是零利率貸款就已經能夠刺激不少流動性了,畢竟THORchain 針對的不是哪一個單獨的公鏈生態,而是整個加密領域。但在社區反饋的過程中,THORFi 團隊也決定將其改為負利率貸款,這對於DeFi 實現進一步普及可以說極為重要。

想像一下,如果不動用儲蓄,普通工薪階層可以怎麼投資加密領域呢?顯然,每月的工資要拿出一部分維持日常開銷,因此很難實現大量的定投。

但如果有了穩定、便捷的負利率貸款,情況就不一樣了。因為所投資產可以作為抵押品借貸生活費用,同時抵押品作為生息資產,產生的利息還能自動為其償還借貸。

對整個加密市場而言,這無疑能引流更多資金入場,加速行業的普及與發展。

雖然說THORFi 的無清算貸款還需更多實戰考驗,團隊此前的編碼質量也多少有些令人堪憂,但它的美妙設計確實為DeFi 借貸提供了一種新的思路,至少在我看來,THORchain 正走在一條正確且前景曠闊的道路上。

參考文獻:

《THORchain Docs》THORchain

《THORFi Economic Design》Son of Odin

《THORChain (RUNE) Analysis》Multicoin Capital

《Hardening the THORChain Protocol》THORchain

《Out From Chaos Comes THORSynths》Can Gurel

文| 0×137