算法穩定幣在業內一直是一個非常具有爭議的話題,創造一種價值穩定且不與其他資產掛鉤的數字貨幣,真的有可能實現嗎?

去年11月份,來自卡爾加里大學法學院的助理教授Ryan Clements在其題為《Built to Fail: The Inherent Fragility of Algorithmic Stablecoins》的論文開頭指出:

“算法穩定幣本質上是脆弱的,這些無抵押的數字資產試圖利用金融工程、算法和市場激勵來錨定參考資產的價格,它們根本不穩定,而是處於永久脆弱的狀態。

這篇論文認為,算法穩定幣是有根本缺陷的,因為它們依賴於三個因素,而歷史已經證明這三個因素是不可控制的。首先,它們需要一定程度的需求支持操作穩定性。第二,它們依靠具有市場激勵的獨立參與者進行價格穩定套利。最後,它們需要隨時提供可靠的價格信息。這些因素都不是確定的,而且在金融危機或極端動盪時期,所有這些因素在歷史上都是脆弱的。所有的穩定幣形式都需要監管指南,包括發行人註冊要求、明確的分類、抵押品託管、透明度保障措施,以及風險披露和遏制措施。

算法穩定幣特別需要一個強大的監管框架,包括風險披露和遏制保障措施,目前它們只服務於投機性的DeFi交易應用,幾乎沒有什麼社會或普惠金融價值。

”

事實上,目前絕大部分的算穩項目均以“錨定失敗,幣價暴跌”的結局慘淡收場。

然而,目前最流行的算穩項目Terra(Luna),它卻以非常搶眼的表現展現在大家面前,那它真的就實現了穩定的算穩目標嗎?還是說Terra(Luna)也會難逃崩盤的命運,並最終淪為一個“旁氏騙局”?

在Ryan Clements教授的論文中,他也重點提及了Terra(Luna)這個項目,以下是他的描述:

“Terra的創造者Terraform Labs最近獲得了大量風險資本的支持,投資者也對其非常感興趣,Terra 使用其治理代幣LUNA,以內置貨幣供應和經濟激勵(包括費用和套利機會)發行與美元和韓元掛鉤的算法穩定幣。

這些穩定幣隨後被用作不斷擴大的Terraform Labs金融生態中的支付機制,該生態包括了用於創建跟踪美國股票、期貨和ETF基金的合成資產協議Mirror,貸款和儲蓄平台Anchor以及合作支付平台Chai。此外,Terra還計劃在這個萌芽的生態系統中增加DeFi資產管理、其他貸款協議以及去中心化槓桿保險協議。

Terra的穩定幣是連接新興金融“基礎設施”的“核心”,這包括上述電子商務支付、合成股票、交易所交易基金、衍生品和其他金融資產、儲蓄以及借貸應用。 Terra激勵獨立交易者購買其穩定幣,如果穩定幣低於錨定匯率,則以LUNA作為交換。 Terra穩定幣的穩定性超越了DeFi 投機,考慮到它們在Terra經濟中的許多應用,這些算法穩定幣也直接影響到了許多企業和消費者的經濟前景。

為了使這個生態系統持續可行,Terra穩定幣及其治理代幣LUNA,必須有一個永久的需求水平。換句話說,兩種代幣之間必須有足夠的套利活動,Terra生態系統中必須有足夠的交易費用,網絡中必須有足夠的挖礦需求。 Terra創始人宣稱,將穩定幣作為交易貨幣的主流做法,以及“質押”它們並獲得回報的能力,創造了“網絡效應”和長期激勵,以保持和維護生態系統。

因此,Terra押注的’在網絡上使用穩定幣的金融應用將推動永久的需求’,這個假設是不確定的,歷史上,Terra 穩定幣也發生過偏離錨定的情況。在很多方面,一個由算法穩定幣支持的發展中的DeFi 金融生態系統,它沒有真正的抵押品或政府擔保,而是依靠個人動機的市場參與者的永久利益來實現可持續性,這看起來就像是站立的多米諾骨牌,而一旦第一個倒下,所有其他的多米諾骨牌可能都會受到影響。

”

那Terraform Labs就不清楚這裡面的風險嗎?當然不是的,恰恰相反,作為系統的設計者和運營者,他們對整個系統涉及到的巨大風險是一清二楚的。

在這個背景下,一個值得關注的crypto實驗正在進行當中。

簡單來說,UST正在從一個錨定美元的算法穩定幣過渡到一個由比特幣作為儲備金的穩定幣,但注意,這目前還只是一個雛型。

TerraUSD(簡稱UST)作為Terra生態的核心,其目前的市值已經超過了150億美元。

(數據來自coingecko.com)

在整個穩定幣市場,UST的市值僅次於Tether(USDT)、USDC以及BinanceUSD,但和這些由法幣作為儲備的中心化穩定幣不同,UST的增發,是通過燃燒系統的治理代幣LUNA來實現的,但正如Ryan Clements教授的說法,即便Terraform Labs已經為UST創造了一個龐大的生態,這種做法依舊伴隨著巨大的風險。

於是,為了化解風險,Terra轉而開始使用比特幣作為UST的抵押品。

今天,Luna基金會儲備當中,有價值超過30億美元的比特幣、USDT以及LUNA,而項目方正慢慢將其中的大部分轉換成比特幣。

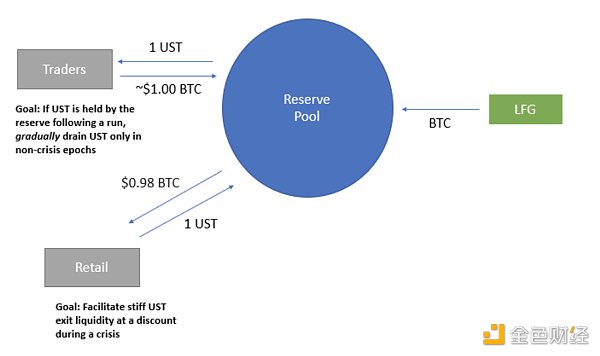

而據Jump Trading在Terra社區發布的治理提案,這個比特幣儲備池將在UST向下偏離時立即用於支持UST,避免脫錨的情況發生,並依靠交易者在危機解除後補充BTC儲備。

至於新的UST發行,Terra團隊還可能改變燃燒100% LUNA的做法。

相反,Terra可能會燃燒掉60%的LUNA,並用其中40%用於購買比特幣。

舉個例子,假設我想要mint價值10000美元的UST,我現在燃燒掉的,並不是價值10000美元的LUNA,而是燃燒6000美元的LUNA,剩餘價值4000美元的LUNA會被Terra團隊用來購買比特幣。 (注:目前這還只是一種猜測,還沒有被確認)

這種雙重策略,會慢慢擴大Luna基金會的比特幣儲備,當然,當前價值30億美元的儲備與市值150億美元的UST相比,顯然無法做到100%的儲備擔保,但在理論上,假設比特幣的價格能夠持續上漲,那麼Luna基金會的BTC儲備價值,就有可能與UST的價值保持一致,甚至在足夠長的時間內超過UST的價值(當然,這只是一種理想化的推測)。

那麼Terra的這一做法,會帶來什麼樣的影響呢?

首先,Terra正在成為一個持續的比特幣買家,你可以將Terra視為比特幣的新需求,最終Terra也可能會成為比特幣持有量最多的組織之一。

其次,Terra正在強調比特幣儲備穩定幣的優點,Do Kwon詳細闡述了“比特幣是世界上最硬、最去中心化資產”的觀點,這使得UST和BTC之間產生了一種共生關係,同時也將一部分風險轉嫁到了BTC的身上。

第三,Terra生態會成為比特幣的一個L2層。

當然,即便Terra理論上可以憑藉比特幣的價格上漲來化解系統風險,但其還必須要在比特幣和其生態系統之間搭建一座安全的橋樑,此外,我們還需要假設Terra基金會不會作惡。

最後談談一些個人的粗淺觀點:

-

沒有外部抵押品的算法穩定幣要想實現穩定,是不可能的,這就好比沒有外部能源的注入,“永動機”就不可能實現永動是一個道理;

-

Terra轉向比特幣儲備是必須的,這是為了化解風險,但其本身的風險,目前來看還是很大的;

-

假設有朝一日Terra儲備的比特幣價值能夠接近甚至超過UST的市值,並且能夠很好地實現兌換,那Terra的整個生態將變得極具統治力;

-

短期Terra的做法有助於提升BTC的市場需求,這對BTC持有者而言是好事。

相關資料:

1、https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3952045

2、https://agora.terra.money/c/governance/13

3、https://www.defidaonews.com/article/6738234