在本輪週期,比特幣、加密貨幣與美股、納斯達克的密切關聯是前所未有的,對過去加密貨幣自身周期的刻舟求劍可能不再奏效,我們更應該關注的是歷史上美聯儲加息與美股市場關聯的規律。

3 月16 日,美聯儲正式宣布加息25 個基點,符合市場預期,風險市場普遍開啟了補漲行情,幣圈更是在LUNA 基金會買入比特幣作為儲備的刺激下,樂觀情緒逐漸蔓延,不斷有投資者對Q2 行情表示樂觀,但是也有投資者表示5 月或將面臨壓力,5 月幾乎肯定會加息50 個基點、同時縮表的預期,可能會提前表現在市場行情中。在LUNA 買幣的短期資金耗盡以及微策略的抵押再買入的背景下,近期行情回撤不少,這或許也是資金謹慎的一種表現。

似乎無論行情上下,加息縮表這類宏觀因素已經成為了目前加密貨幣市場行情判斷的主要考量因素,同時在幣圈股市高相關性的背景下,這時候我們或許會很自然地想到,可以回顧借鑒歷史加息週期中股市的反應,來猜測本輪加息週期內可能的市場反應,雖說歷史不會簡單地重複,但也十分值得複盤參考。

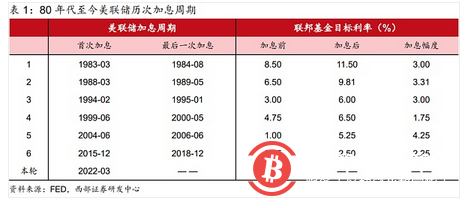

根據西部證券的數據統計,80 年代以來美國共經歷6 輪加息週期:

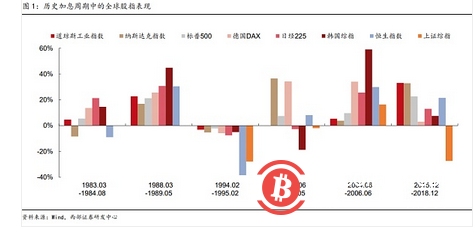

而在這些加息週期內,全球股市的表現其實倒不會多麼悲觀。

若單獨觀察美國股指表現的話,我們可以看到,它們在80 年代的兩輪加息以及2015-2018 加息週期中表現較好,雖然在1994-1994 年期間表現為負,但也只是小幅度的負回報。其他兩輪週期中,表現基本持平。

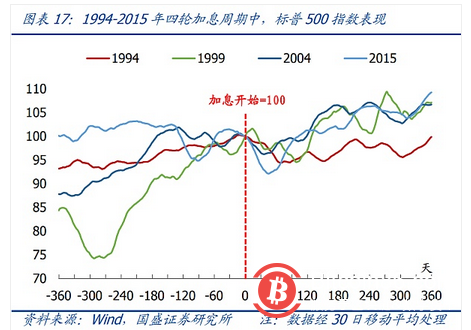

另外,根據國盛證券的數據統計,美股在首次加息後1-3 個月大多下跌,但3 個月後大多重新上漲。

目前,市場對本輪加息的預期是2022 年將加息7 次,2023 年將再加息3-4 次,2024 年將停止加息;同時最快於5 月啟動縮表。若今年加息7 次,那麼即未來每次FOMC 會議都將加息,預期是25 個基點。接下來FOMC 會議的時間為:0504、0615、0727、0921、1102、1214。

需要說明的是,我們這裡的前提假設是從多頭的角度出發,換句話說就是傾向於幣圈將在這輪加息週期中完成築底,同時大概率不會再出現以往熊市中的最大回撤幅度了(80%~90%)。

而這其中的底氣可能一部分來自於一級市場投融資的熱度,在宏觀加息壓力下,熱錢/聰明錢對二級市場的偏好不高,但是依舊積極流入一級市場押注行業項目,這本質上是對行業長期發展的一種看好。

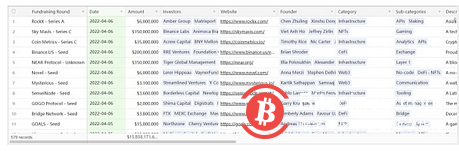

根據Dove Metrics 的數據統計,今年截至4 月6 日,加密貨幣行業風投基金募資事件總共發生58 起,總募資金額近120 億美元。

今年截至4 月6 日,加密貨幣行業項目融資事件總共發生579 起,總融資金額近160 億美元。

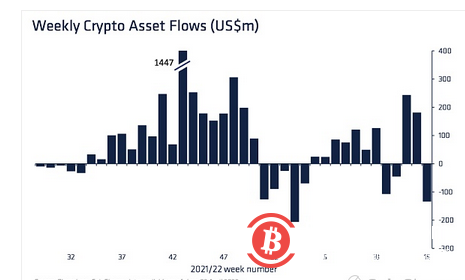

這是觀察聰明錢在一級市場動向的途徑,而對於二級市場,我們也可以參考借鑒Coinshares 的每週機構資金流動報告。不過值得注意的是,該統計數據反映的是上週的資金流動,所以存在一定的時間延誤。

綜合上述結論,若從多頭的角度出發的話,我們或許能夠武斷地得出這樣的推斷:

加息週期內,首次加息後1~3 個月,或許能伺機等待不錯的買入機會。 3 月16 日為本輪首次加息,那麼這個參考買入時間區間則為0416 ~ 0616,這個區間包含了兩個FOMC 會議,若是某個FOMC 會議出現了超預期的加息幅度(如50 個基點),那麼屆時的市場恐慌是否為較佳的買入機會呢?

最後需要聲明的是,本文僅是從加息週期內的市場走勢這單一的數據維度去推斷本輪潛在可能的走勢,市場類似一個混沌系統,由眾多因素相互影響驅動,單一的數據維度僅可作為輔助決策的因子之一。

注:本文的所有觀點都不構成投資建議。 (吳說Real)