4 月 23 日公佈的最新一期 CFTC CME 比特幣持倉週報( 4 月 13 日 – 4 月 19 日)顯示,比特幣標準合約總持倉量終結了此前兩周連降的勢頭,自 10632 反彈至 11276。統計週期內比特幣過去一段時間裡的弱勢姿態同樣有所轉變,週內比特幣價格並未進一步走低,而是取得了逾 1000 美元的價格反彈,市場主流情緒會否因此轉變?上一統計週期內精準「預判」這輪反彈的大型機構作何選擇?都是本期週報的關鍵看點。

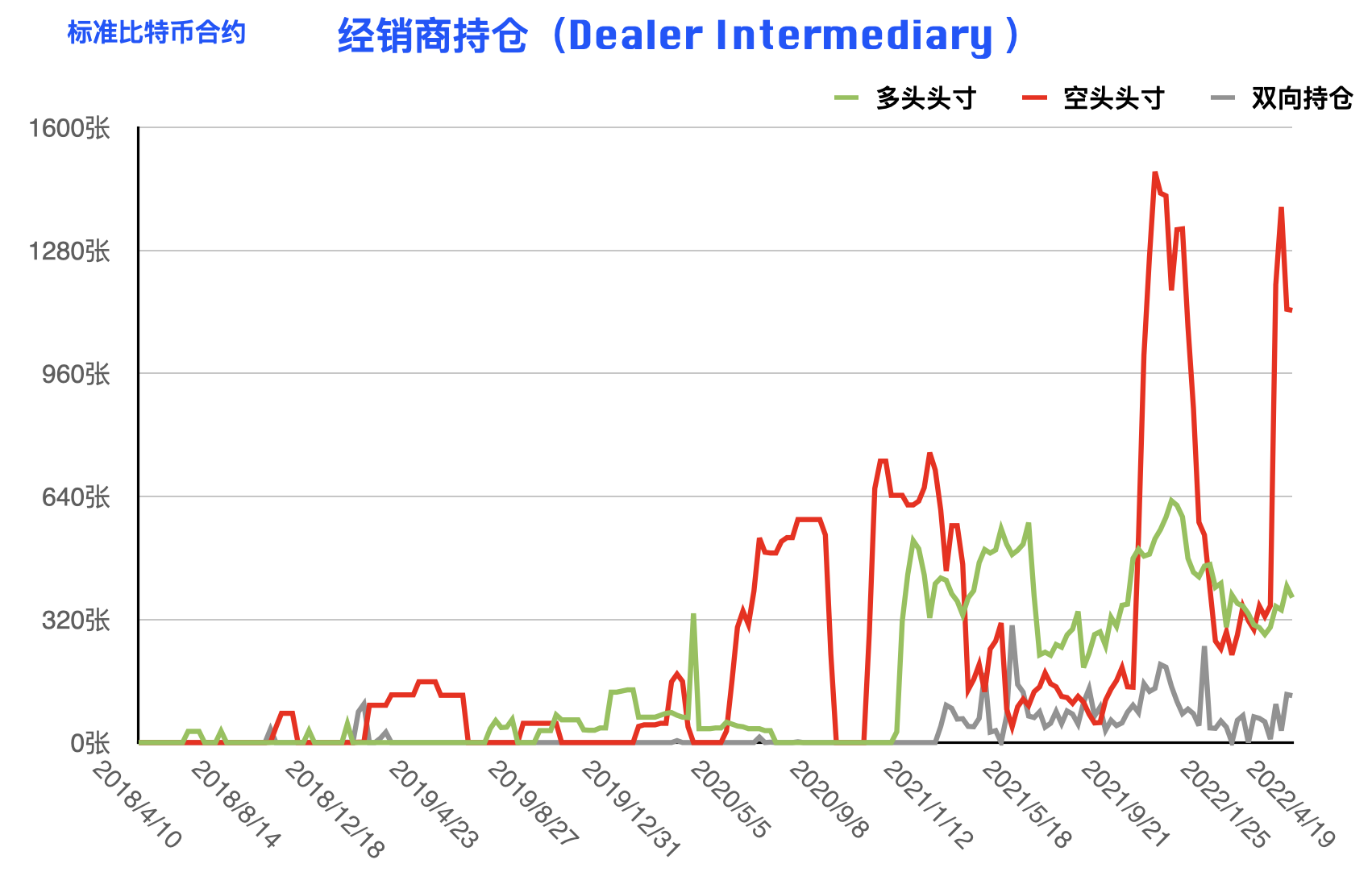

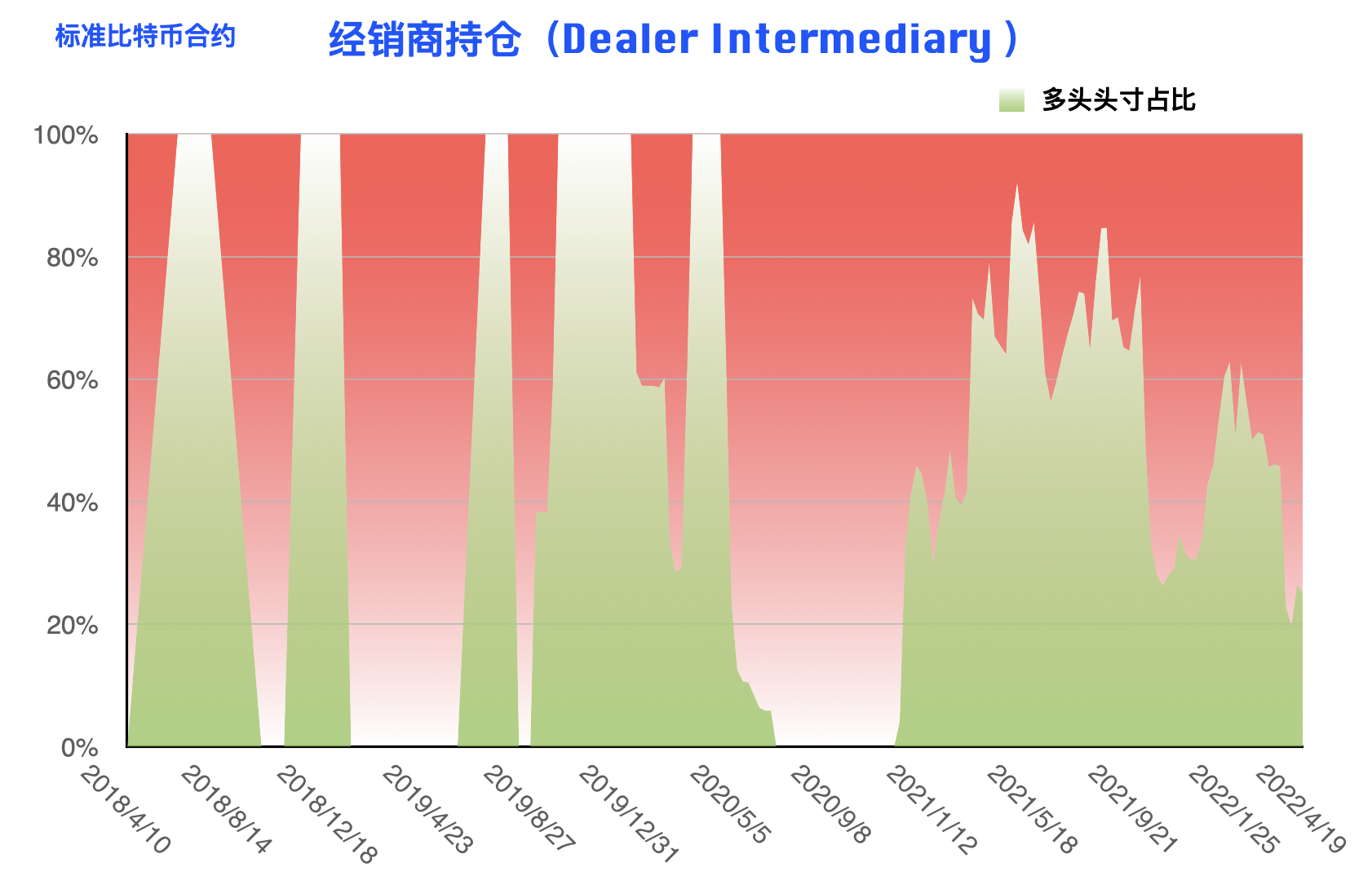

規模最大的經銷商賬戶多頭頭寸自 406 下降至 377,空頭頭寸自 1127 下降至 1124。經銷商賬戶在最新統計週期內進行了多空雙向同步減持,其中多單減持幅度明顯更大,在上一統計週期內進行了「逆勢」多單佈局並且準確判斷了市場的階段拐點之後,最新統計週期內這類賬戶並未繼續加碼做多,而是在行情已經有所反彈的情況下進行了比較明確的多單減持,可見這類賬戶對於市場進一步上漲的前景並不樂觀。在這種環境下,雖然大型機構並未進行淨空調倉,但是實際上已經表達出了比較清晰的偏空態度,機構對於後市進一步上漲的前景並不看好。

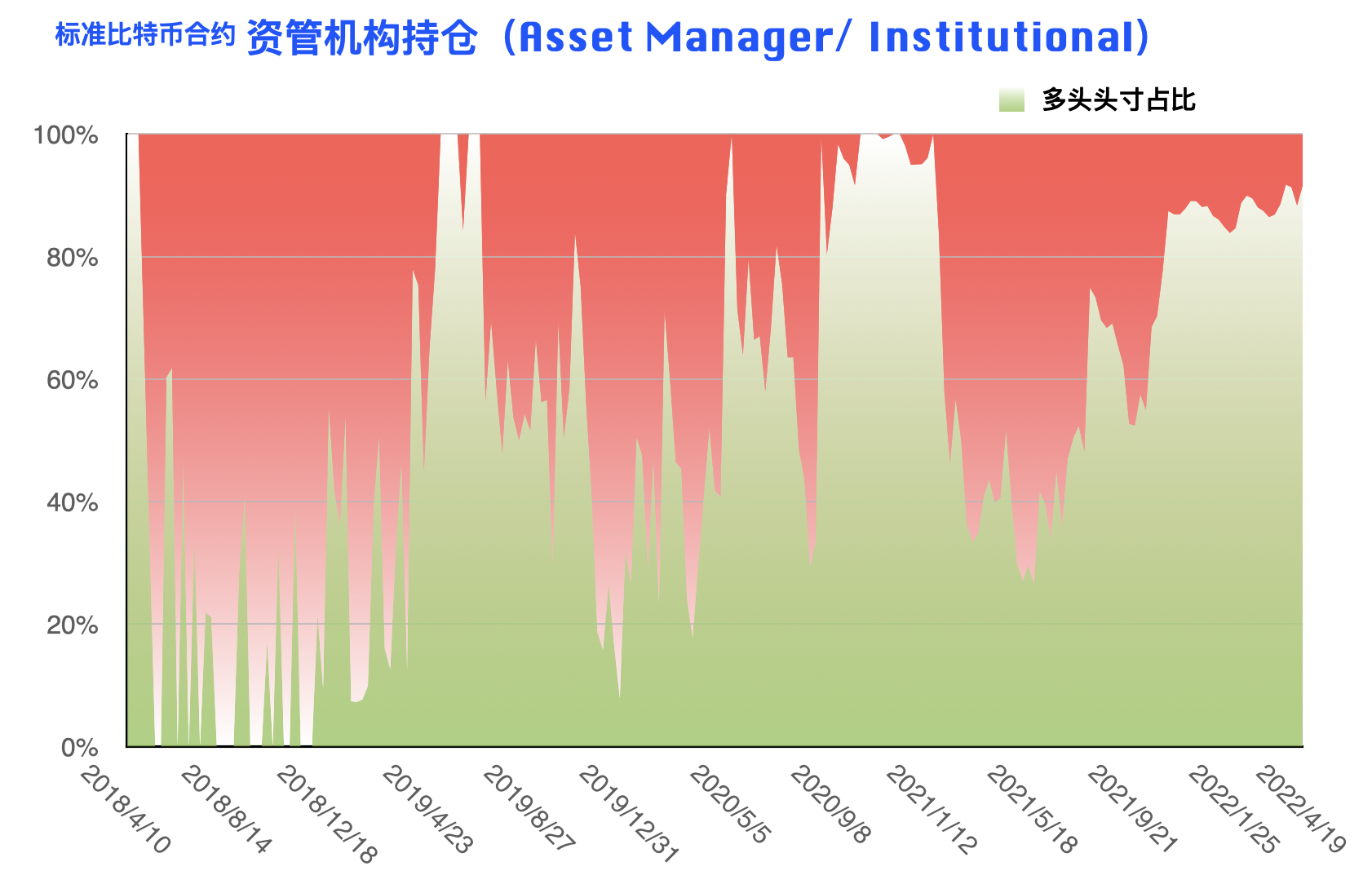

資管機構多頭頭寸自 6110 上漲至 6214,空頭頭寸自 807 下降至 570,資管機構在最新統計週期內進行了淨多調倉,此前連續兩個統計週期內的淨空調倉思路被放棄。不過結合行情表現來看,資管機構的調倉邏輯看起來又回到了此前的「滯後反應」狀況之中,這種淨多調倉對於後市的指向性偏弱。

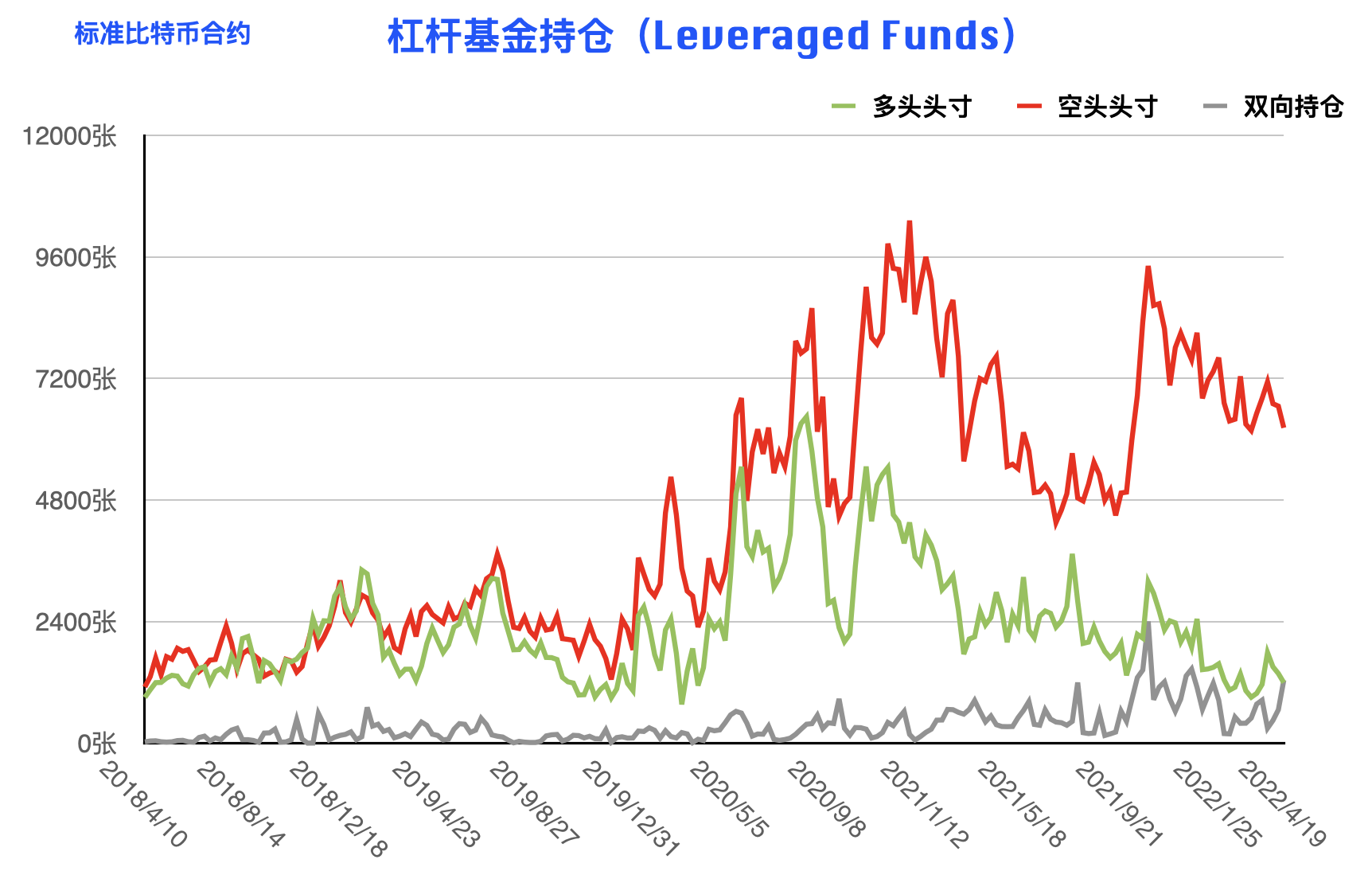

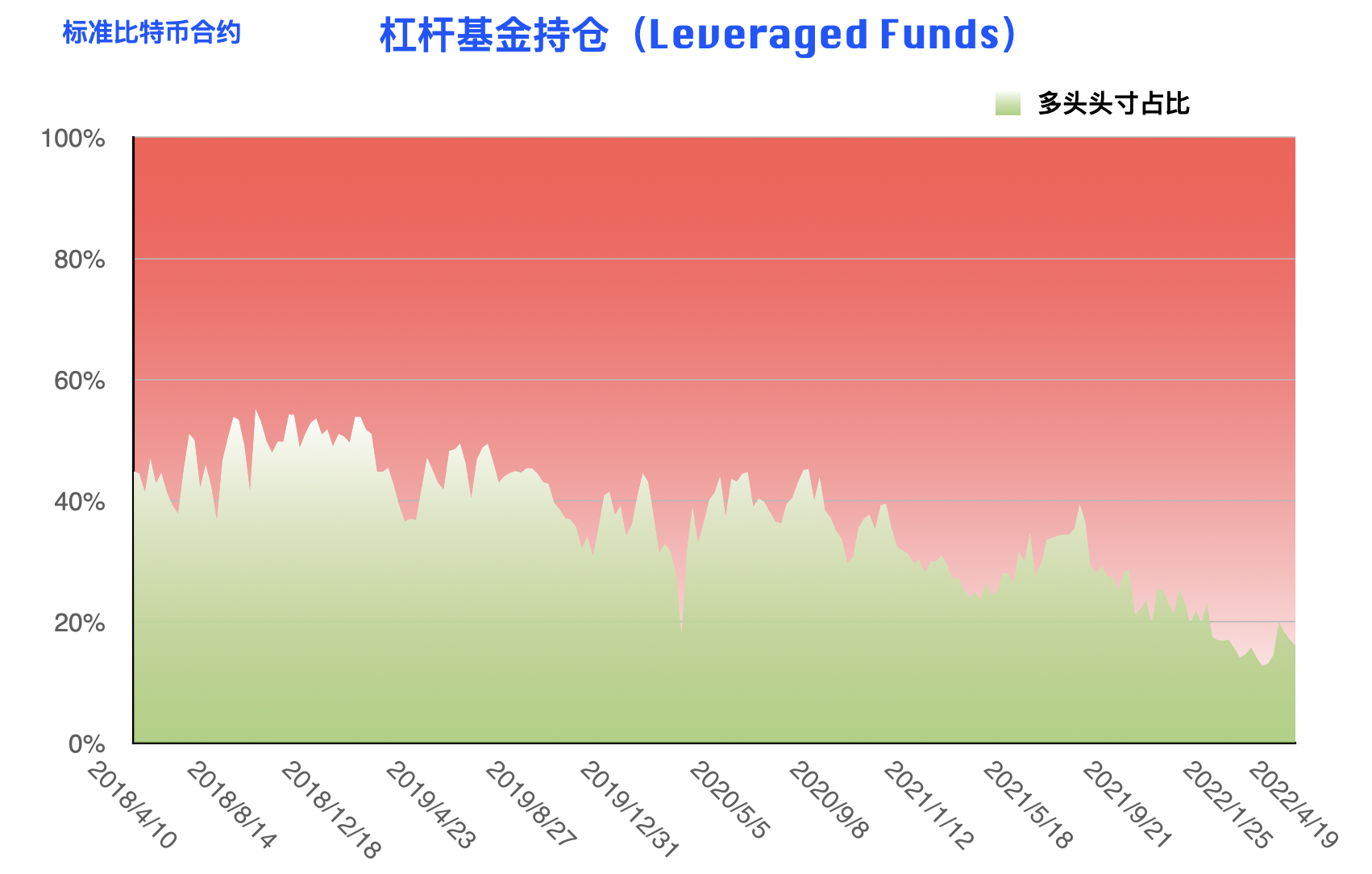

槓桿基金多頭頭寸自 1374 下降至 1194,空頭頭寸自 6654 同步下降至 6226。槓桿基金在最新統計週期內繼續進行多空雙向同步減持,這類賬戶最近一段時間裡保持的偏空態度延續。相比「搖擺不定」的以上兩類機構賬戶,槓桿基金在最近一段時間裡反而成為了較為堅定的一類賬戶,其對於後市偏悲觀的態度並沒有因價格波動而出現明顯的變化。

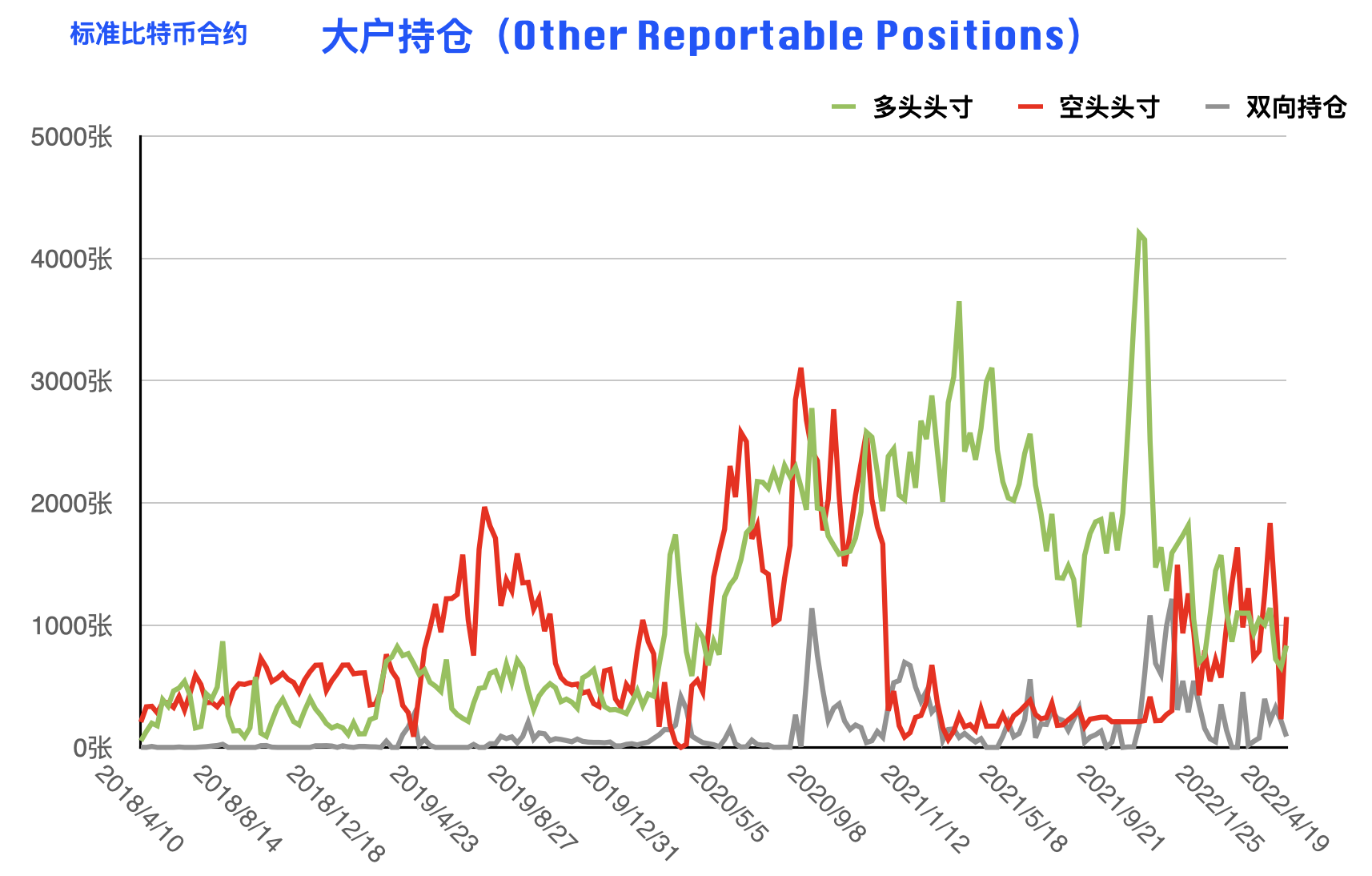

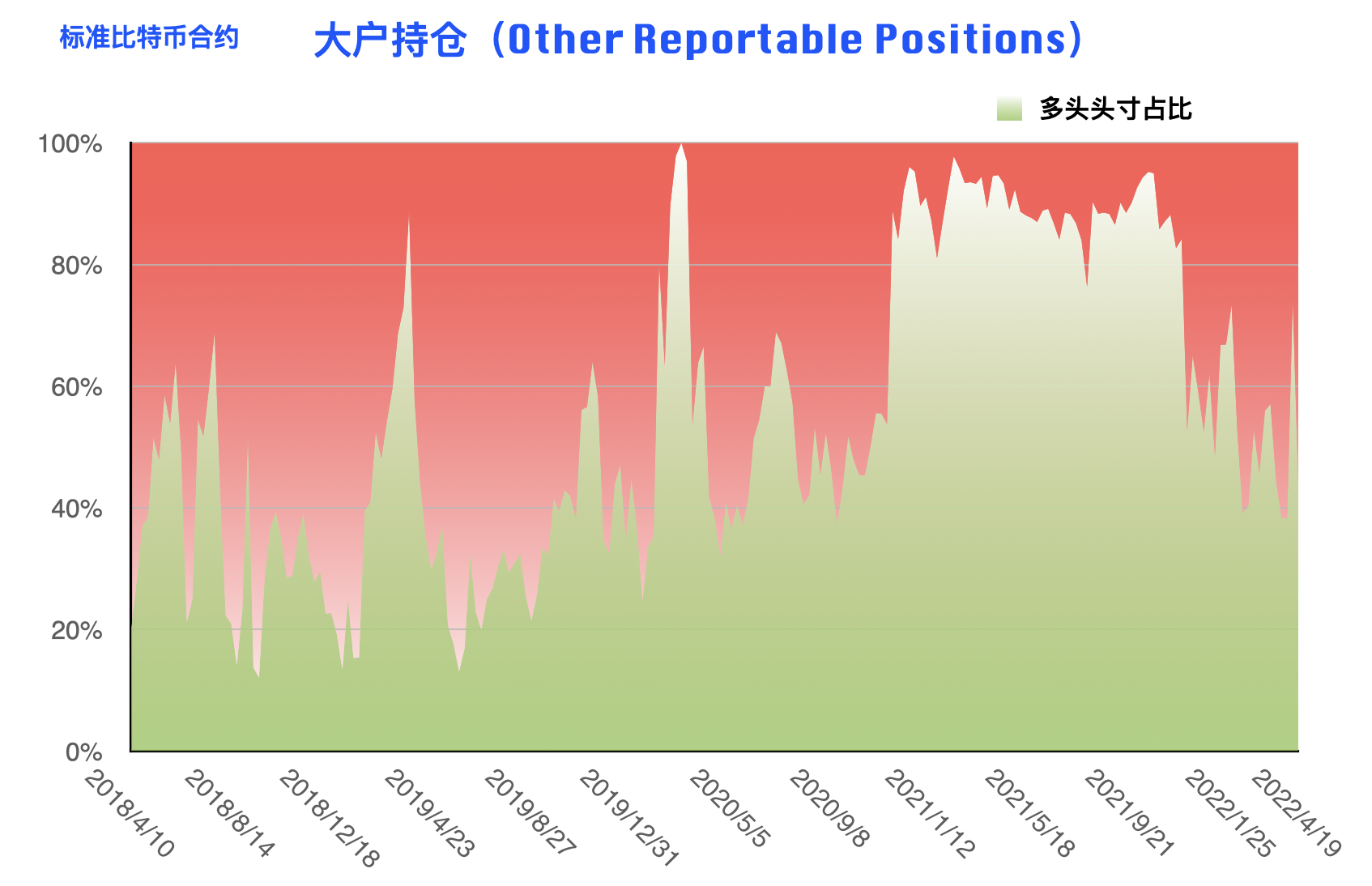

大戶賬戶多頭頭寸自 656 上升至833,自逾兩年低點反彈,空頭頭寸自 230 同步反彈至 1067。大戶賬戶最新統計週期內進行了多空雙向同步增持,上一統計週期剛剛轉入淨多的總體持倉狀況再度逆轉,回到了淨空的狀況之中。大戶賬戶在最新統計週期內重新表達了偏空的偏好,這與最新統計週期內行情的反彈表現相悖,這一選擇可以視作是與經銷商賬戶一致的不看好後市進一步反彈前景的思路體現。

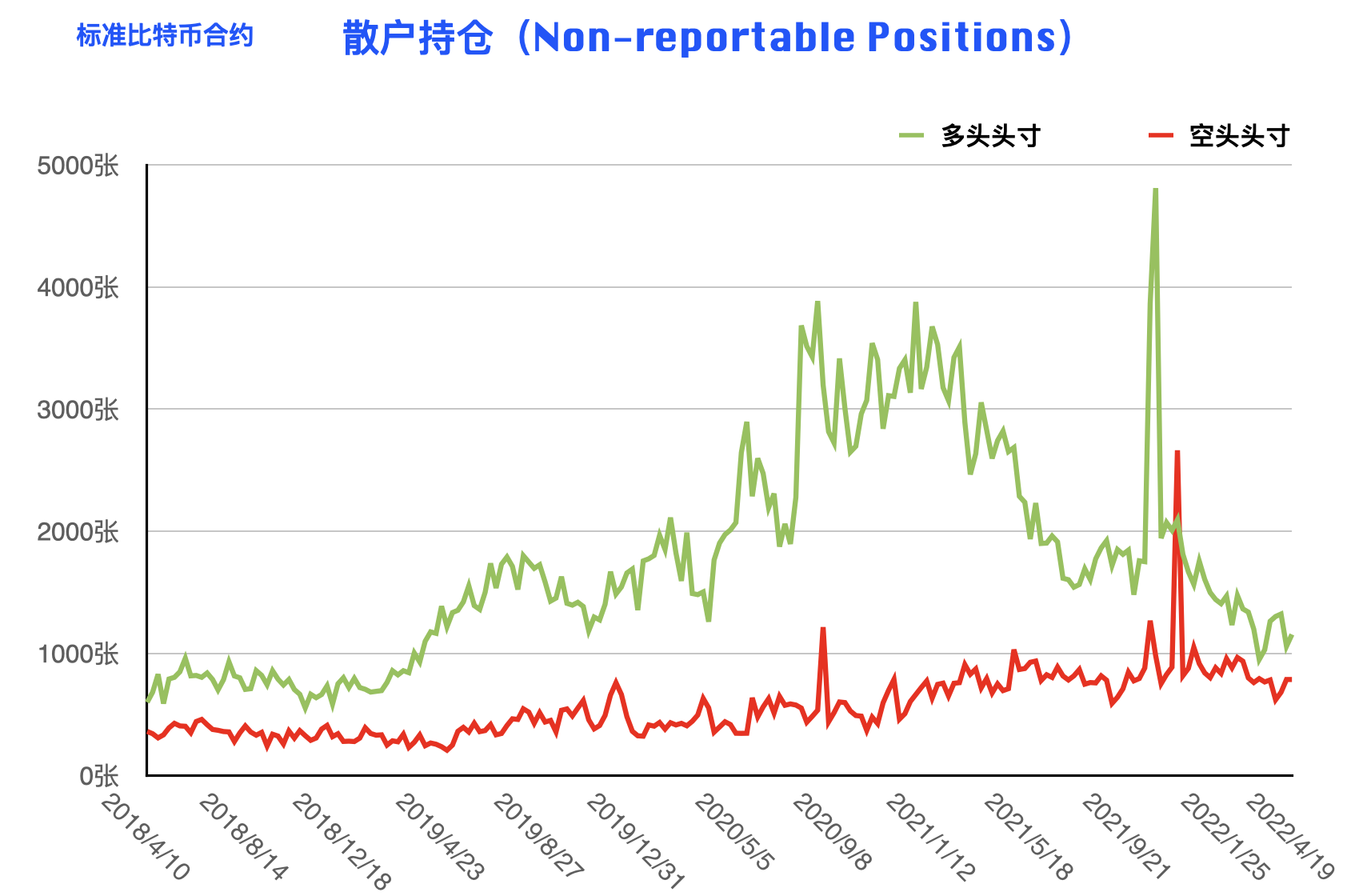

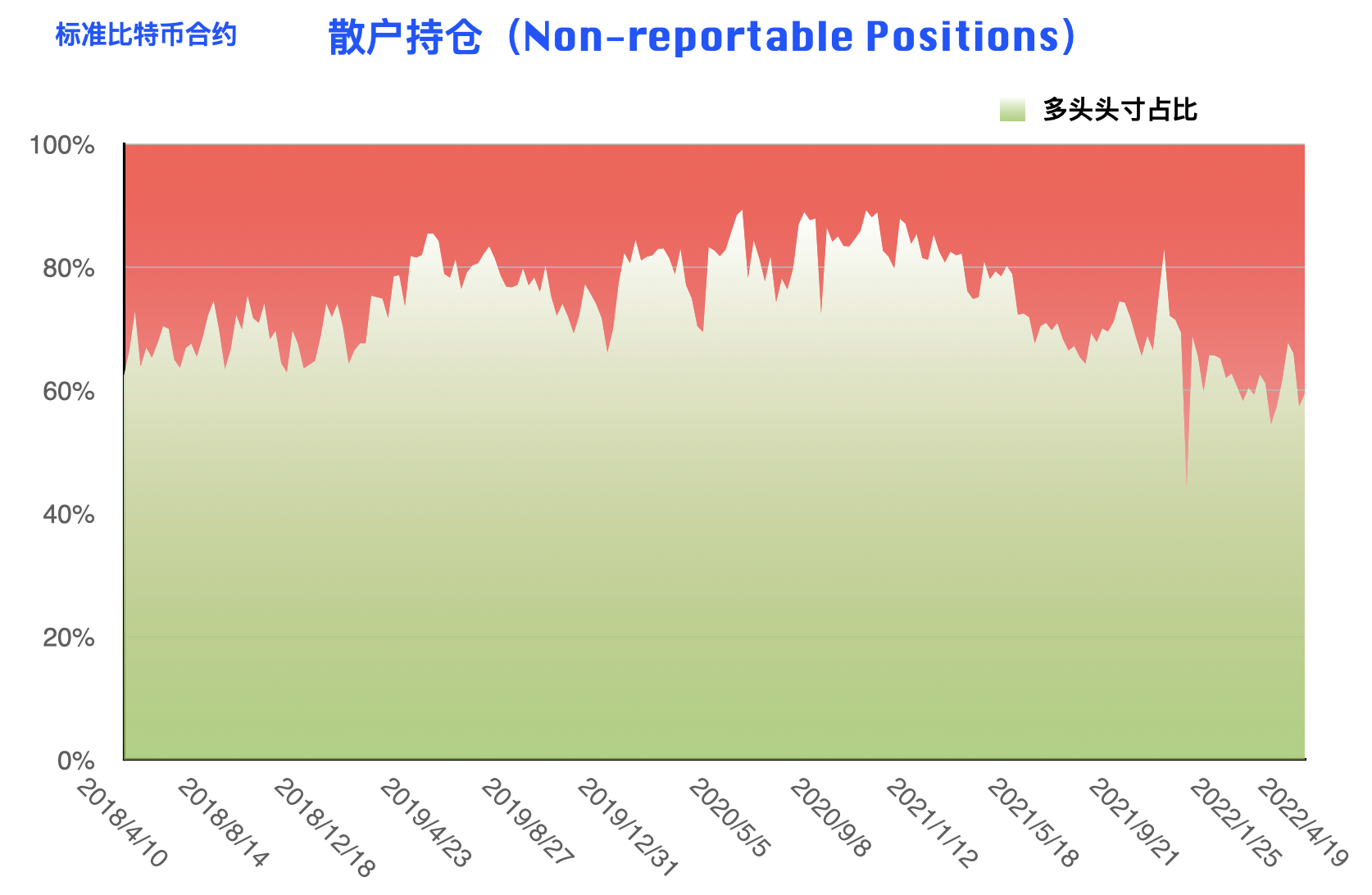

散戶多頭頭寸自 1058 上升至 1155,空頭頭寸保持 786 不變,散戶在最新統計週期內進行了淨多調倉,行情反彈的環境中加碼做多,散戶的選擇並無意外,也沒有值得解讀的前瞻性信息。

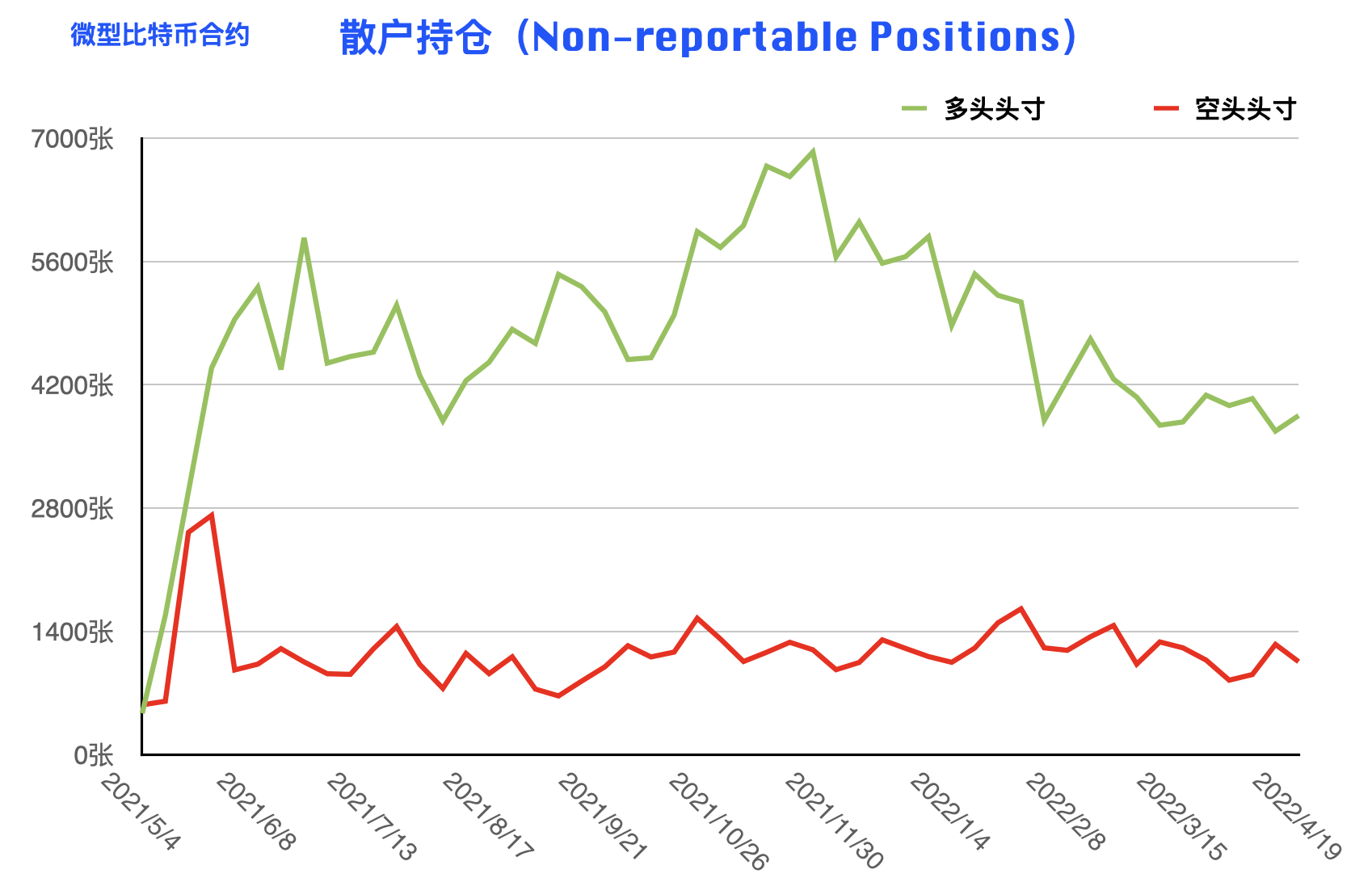

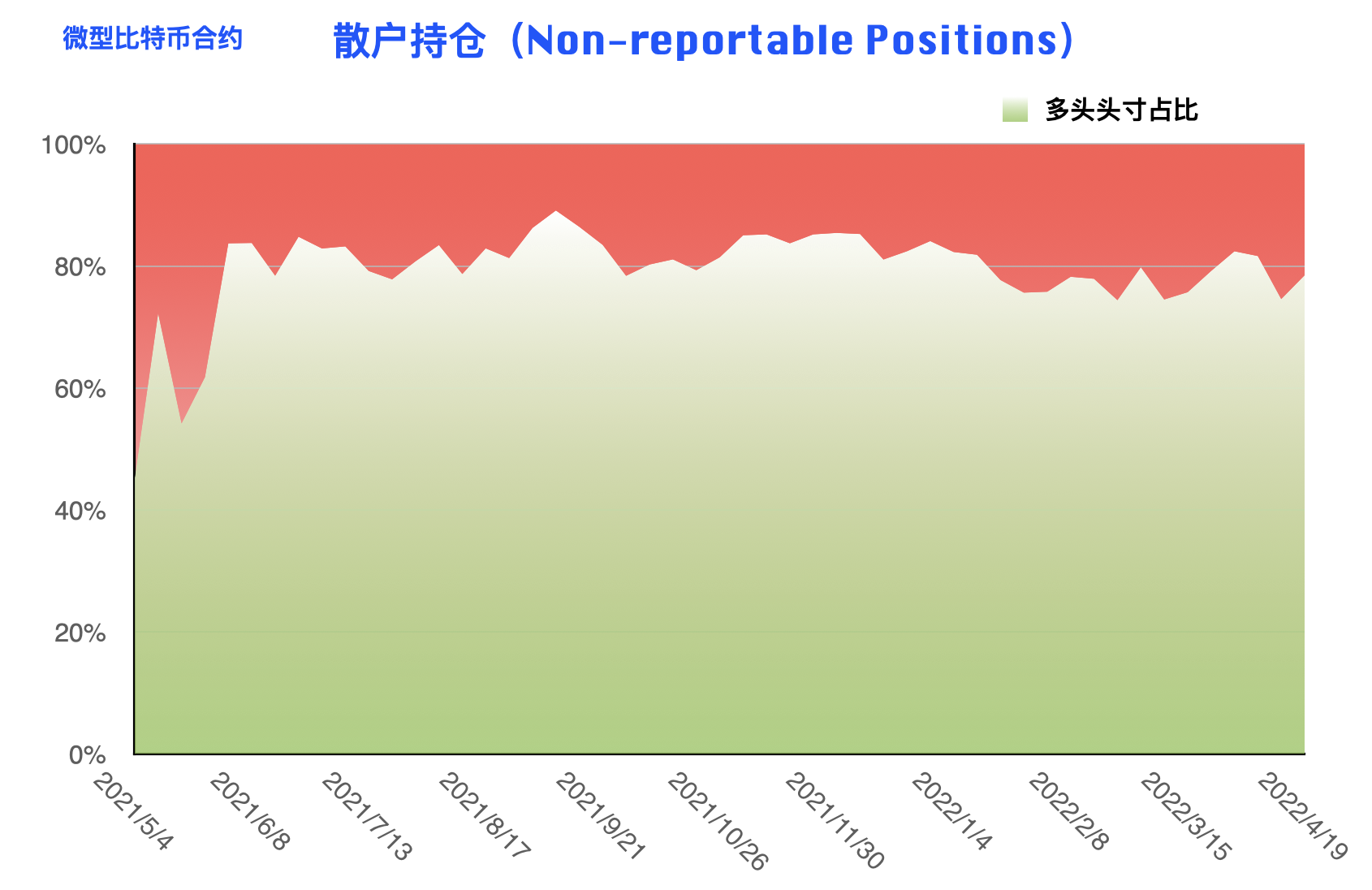

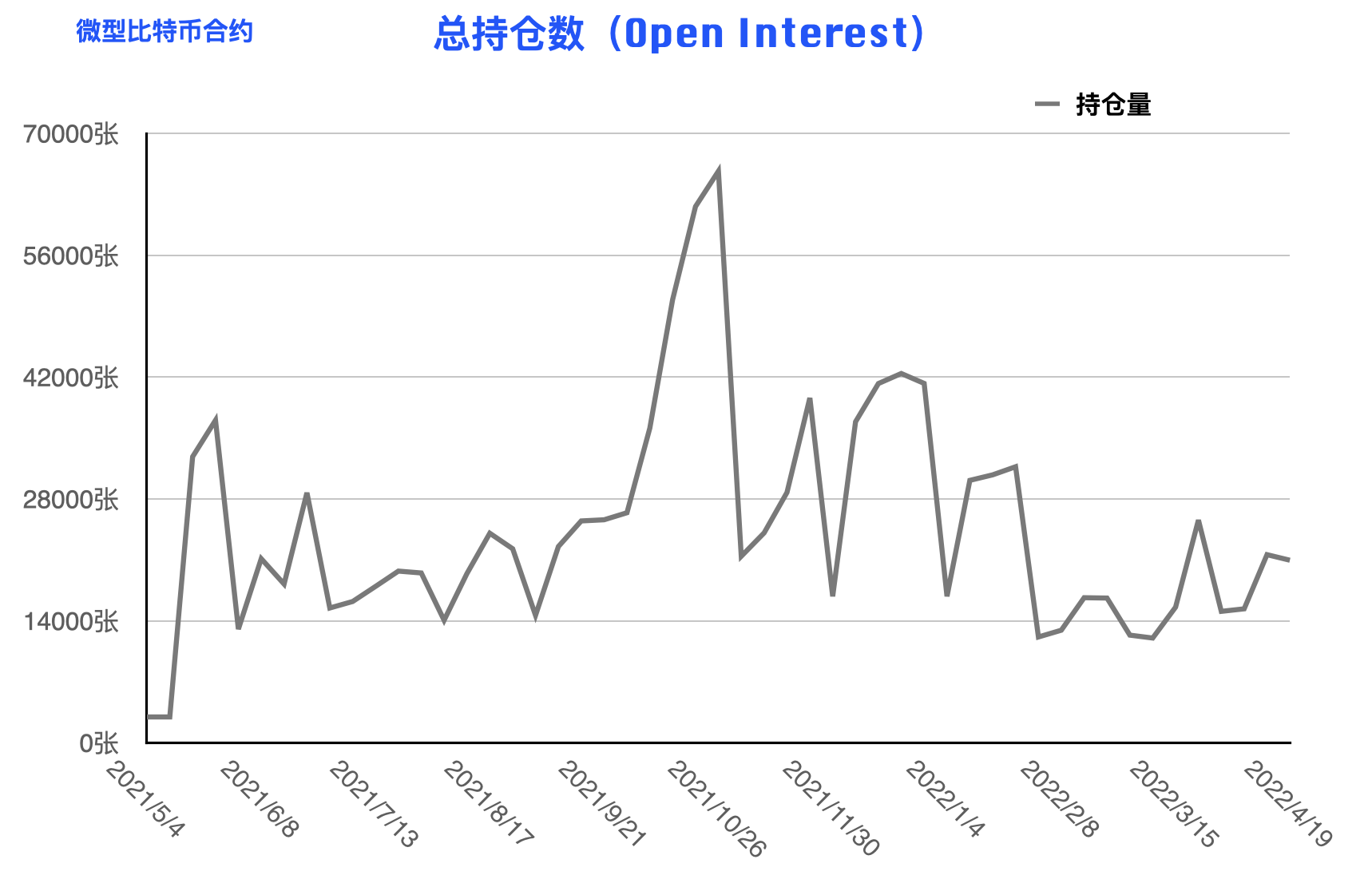

比特幣微型合約總持倉量自 21609 下降至 20968。

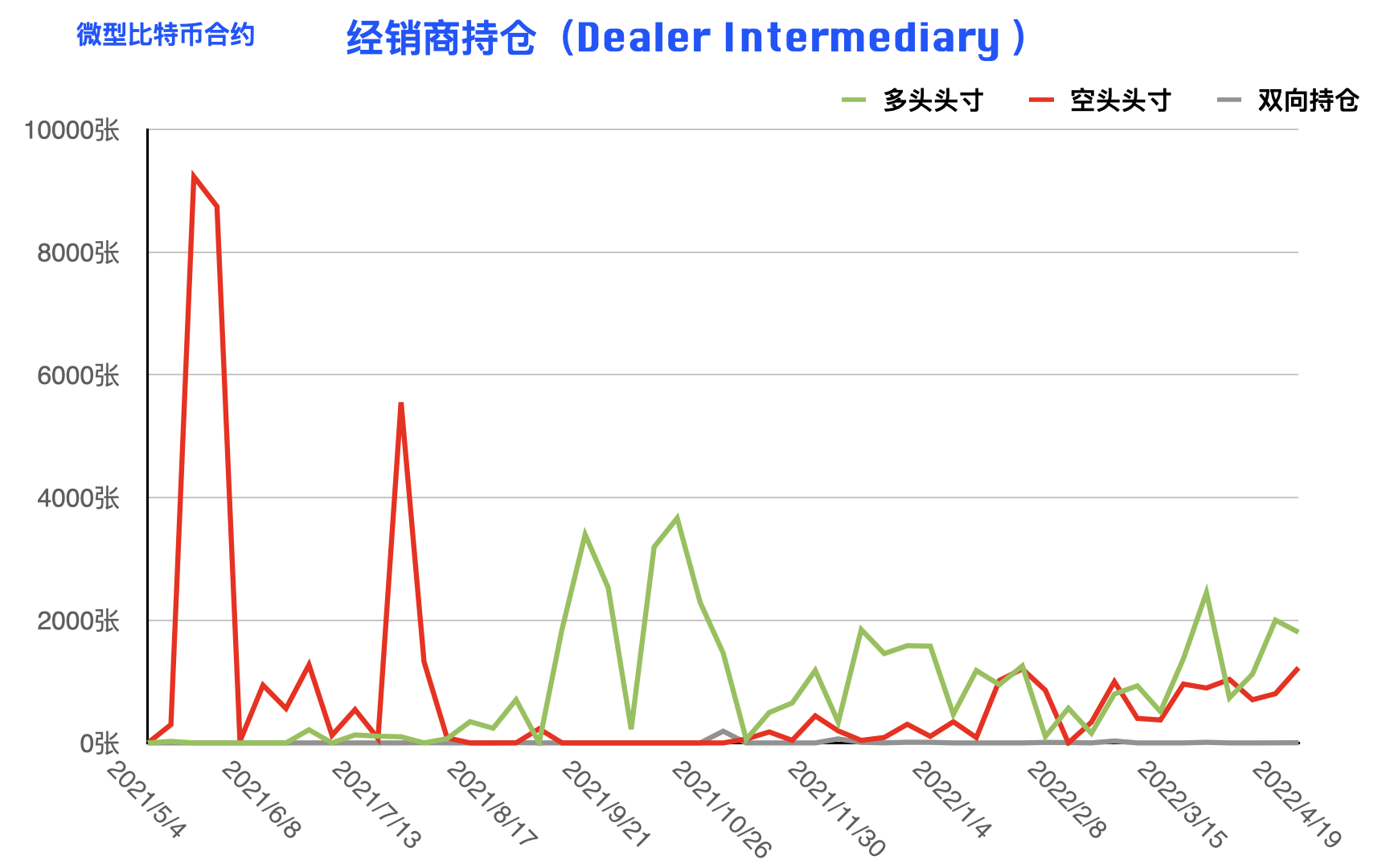

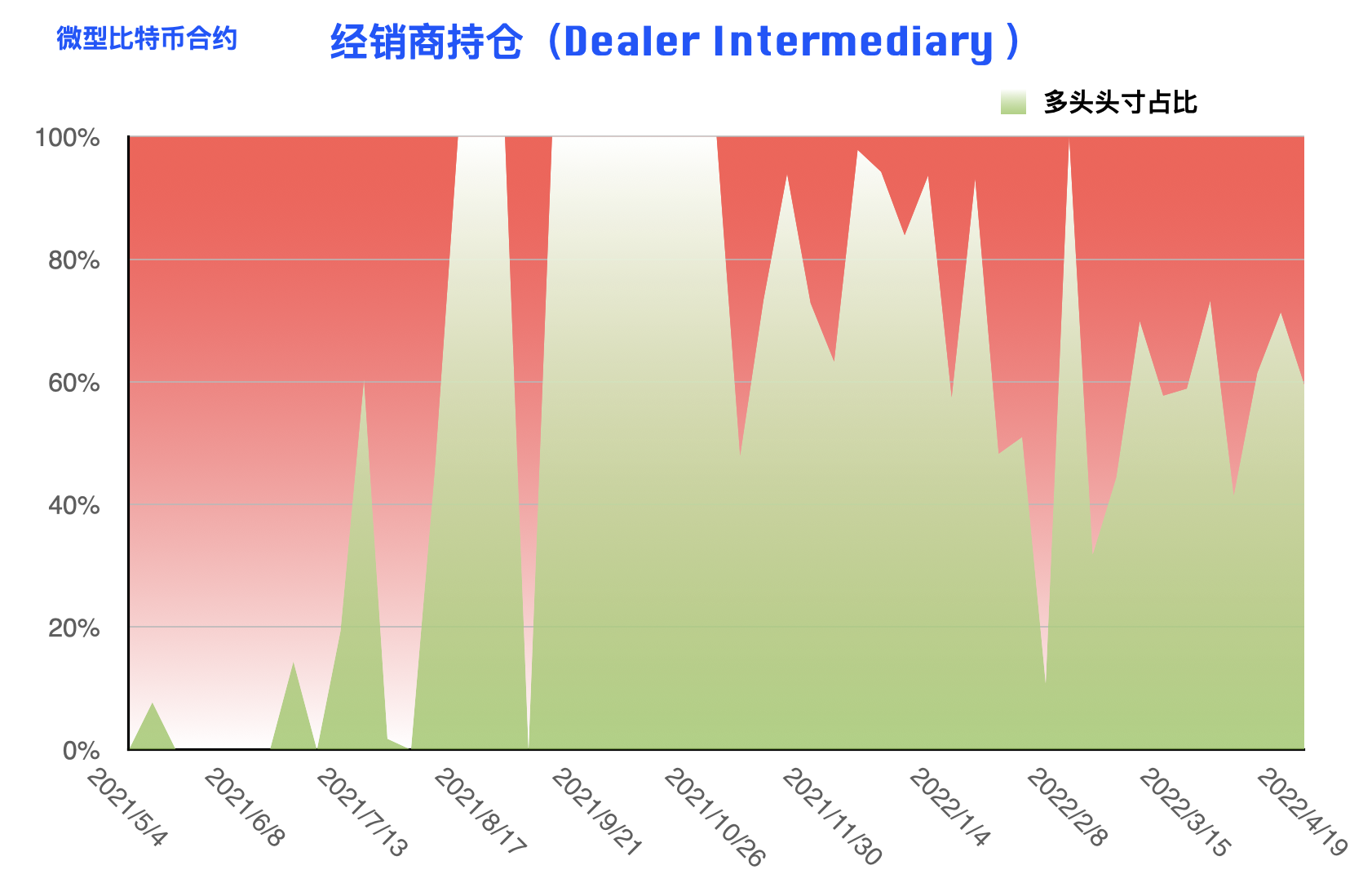

經銷商賬戶多頭頭寸自 2001 下降至 1804,空頭頭寸自 803 上升至 1225,經銷商賬戶在微型合約中進行了明確的淨空調倉,這一思路與這類賬戶在標準合約中的選擇一致,進一步鞏固了大型機構對於短期市場偏空的態度。

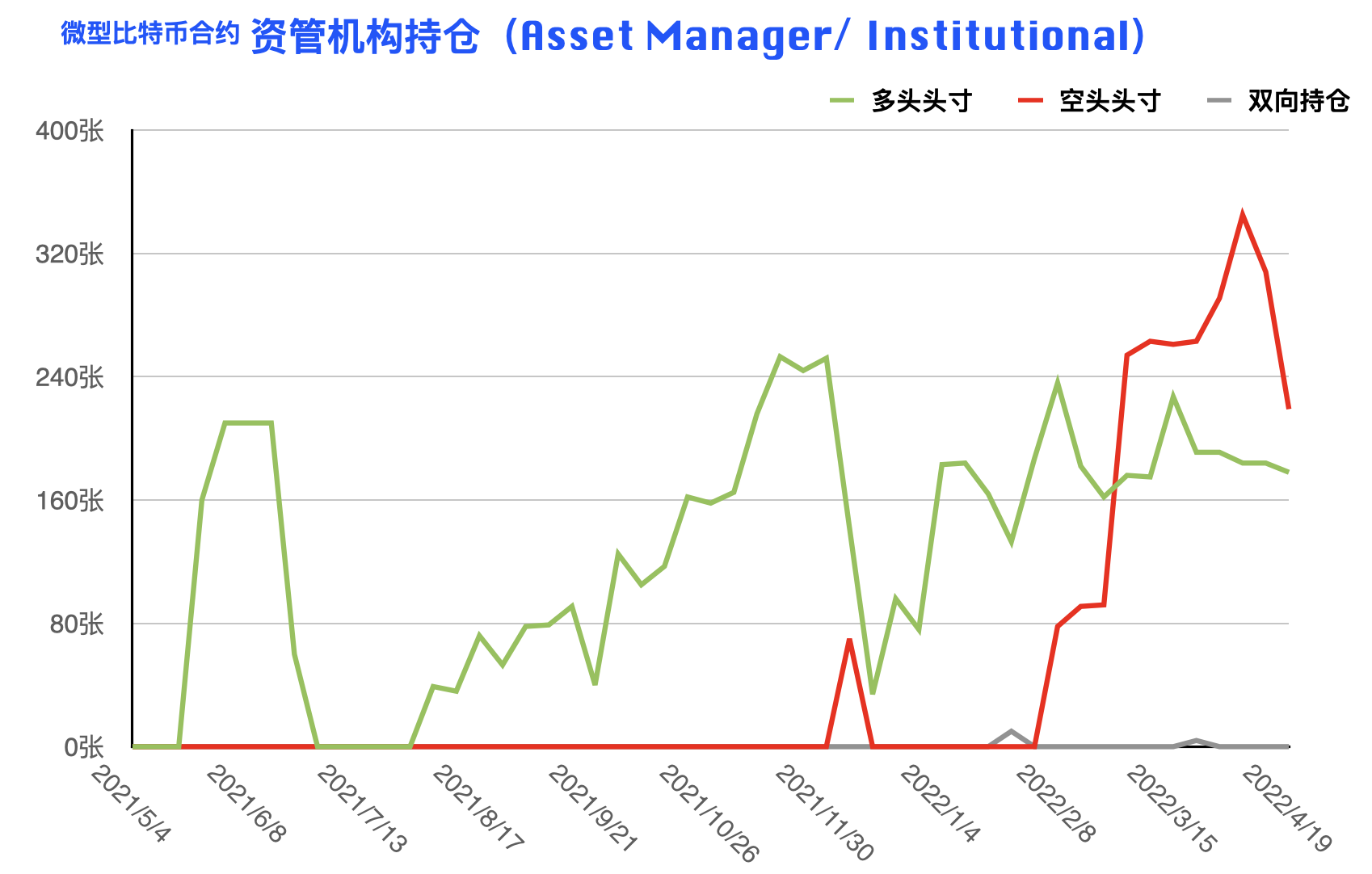

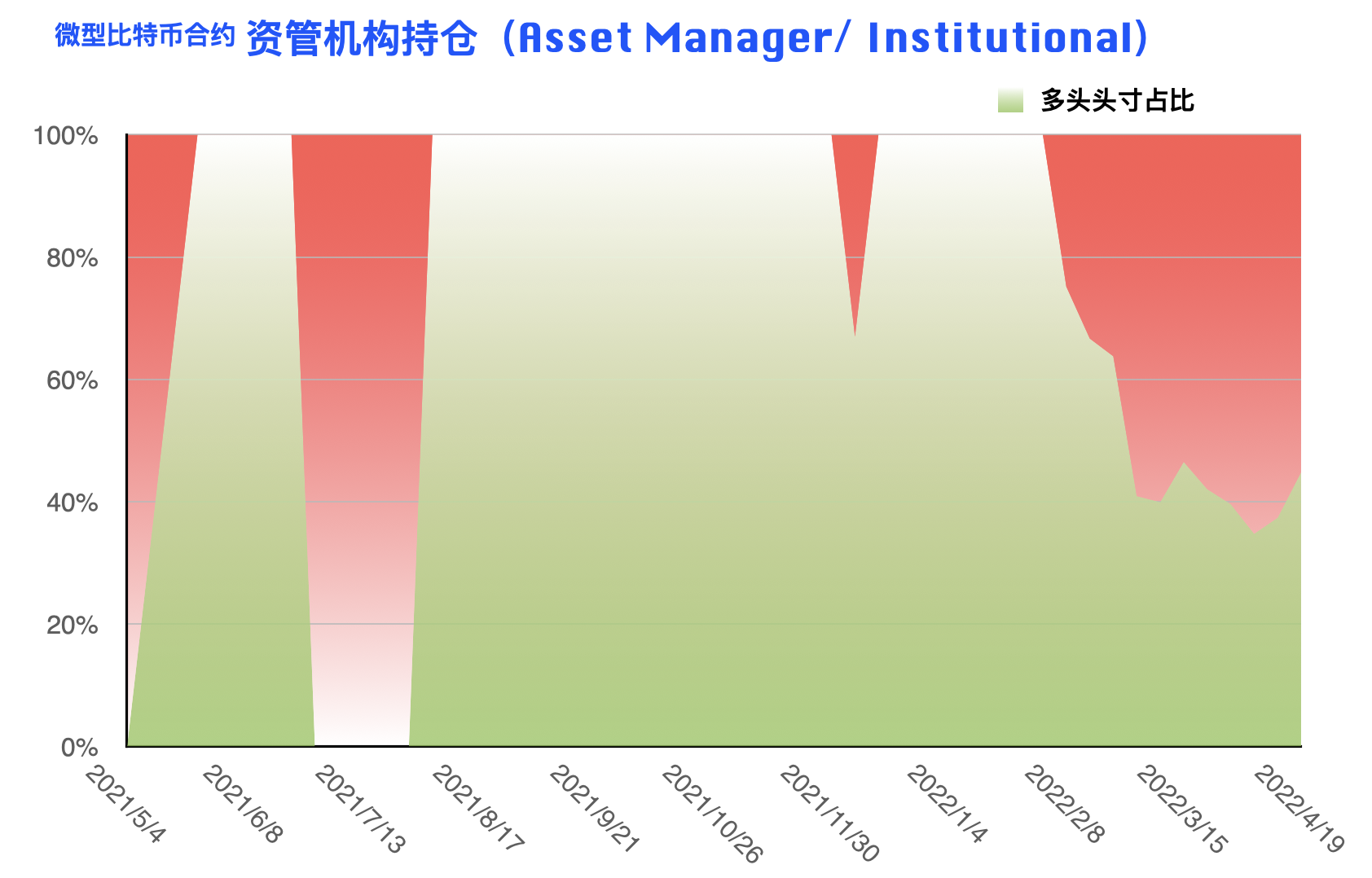

資管機構持倉量有限且變化不大,按慣例不做展開。

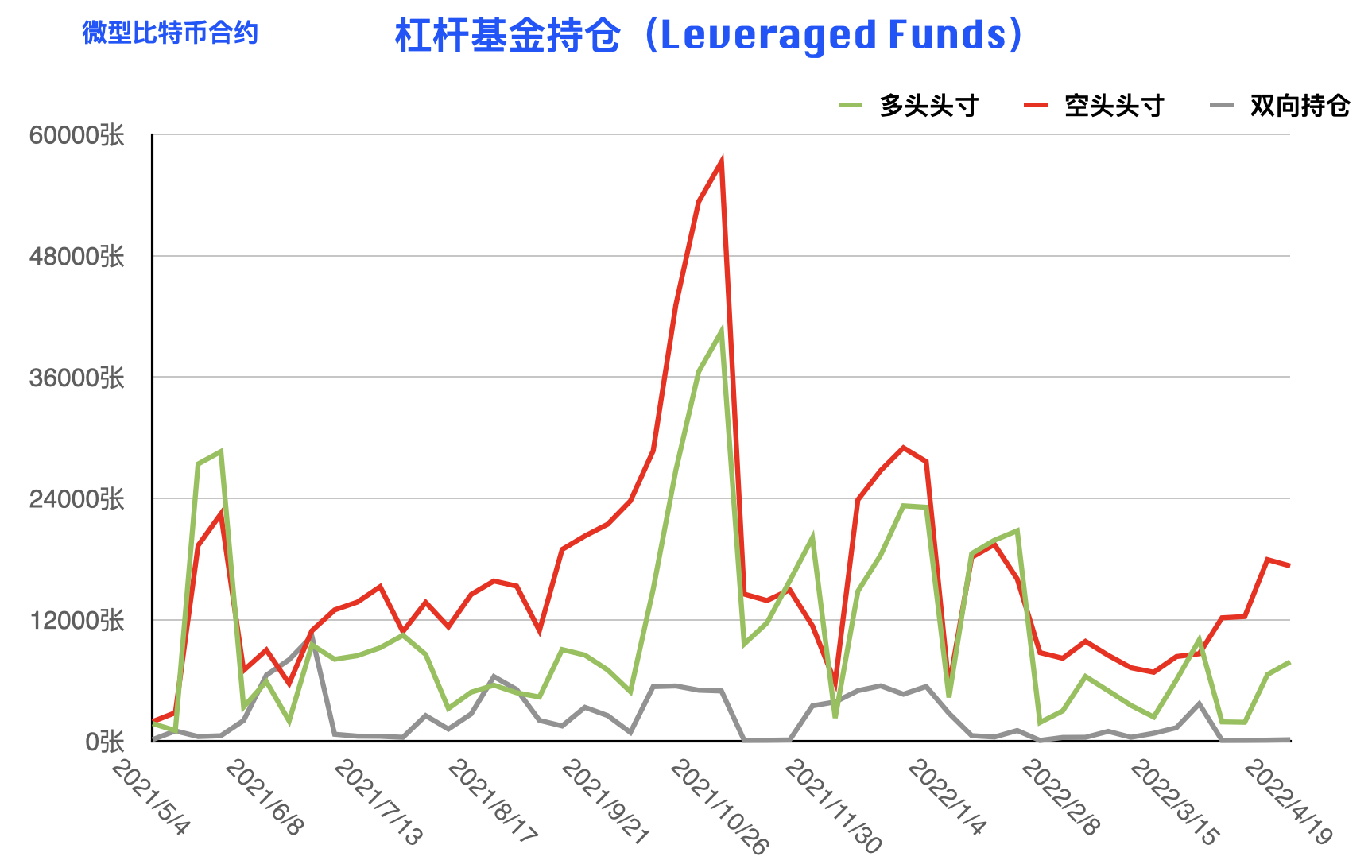

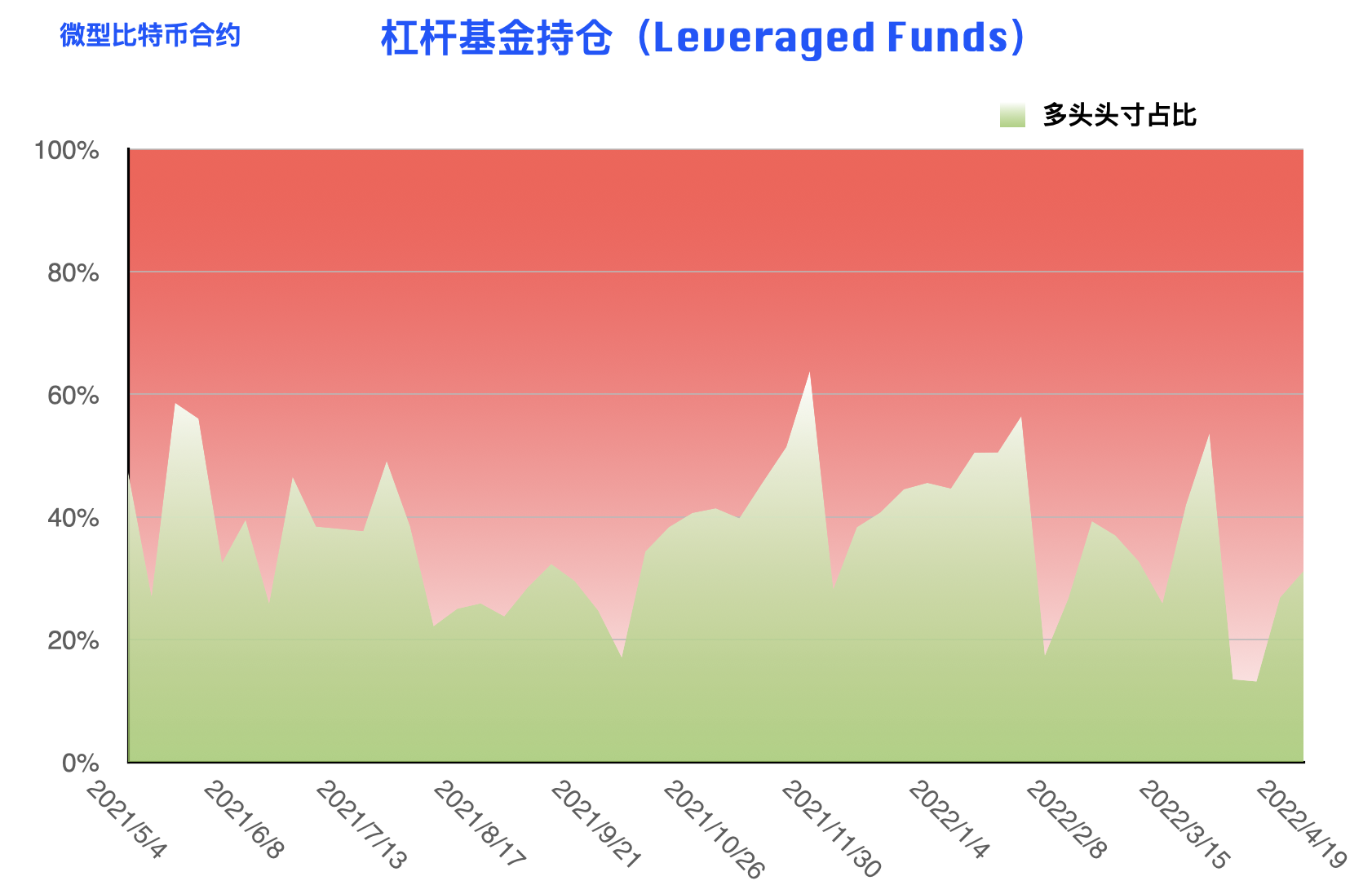

槓桿基金多頭頭寸自 6584 上升至 7846,空頭頭寸自 17947 下降至 17320,槓桿基金在微型合約中進行了淨多調倉,這一選擇與這類賬戶在標準合約中持續雙向減持表達出的偏弱態度存在衝突。但是考慮到這類賬戶在微型合約中空單持倉佔比仍然佔據絕對優勢,所以最新統計週期內微型合約調倉表達出的偏多態度指向性存疑,不建議將這一偏多態度的表達過度放大,可以對此做持續關注。

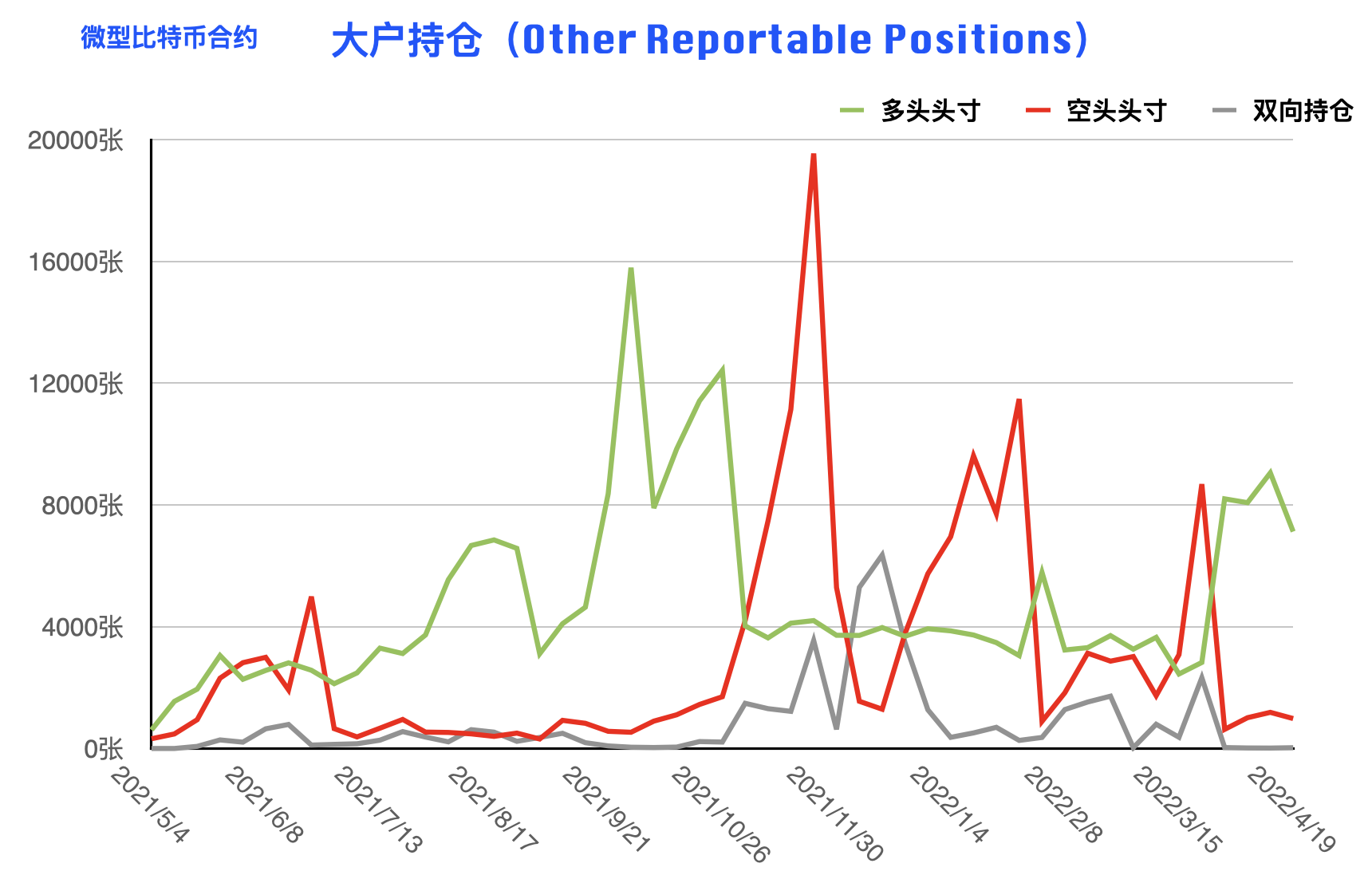

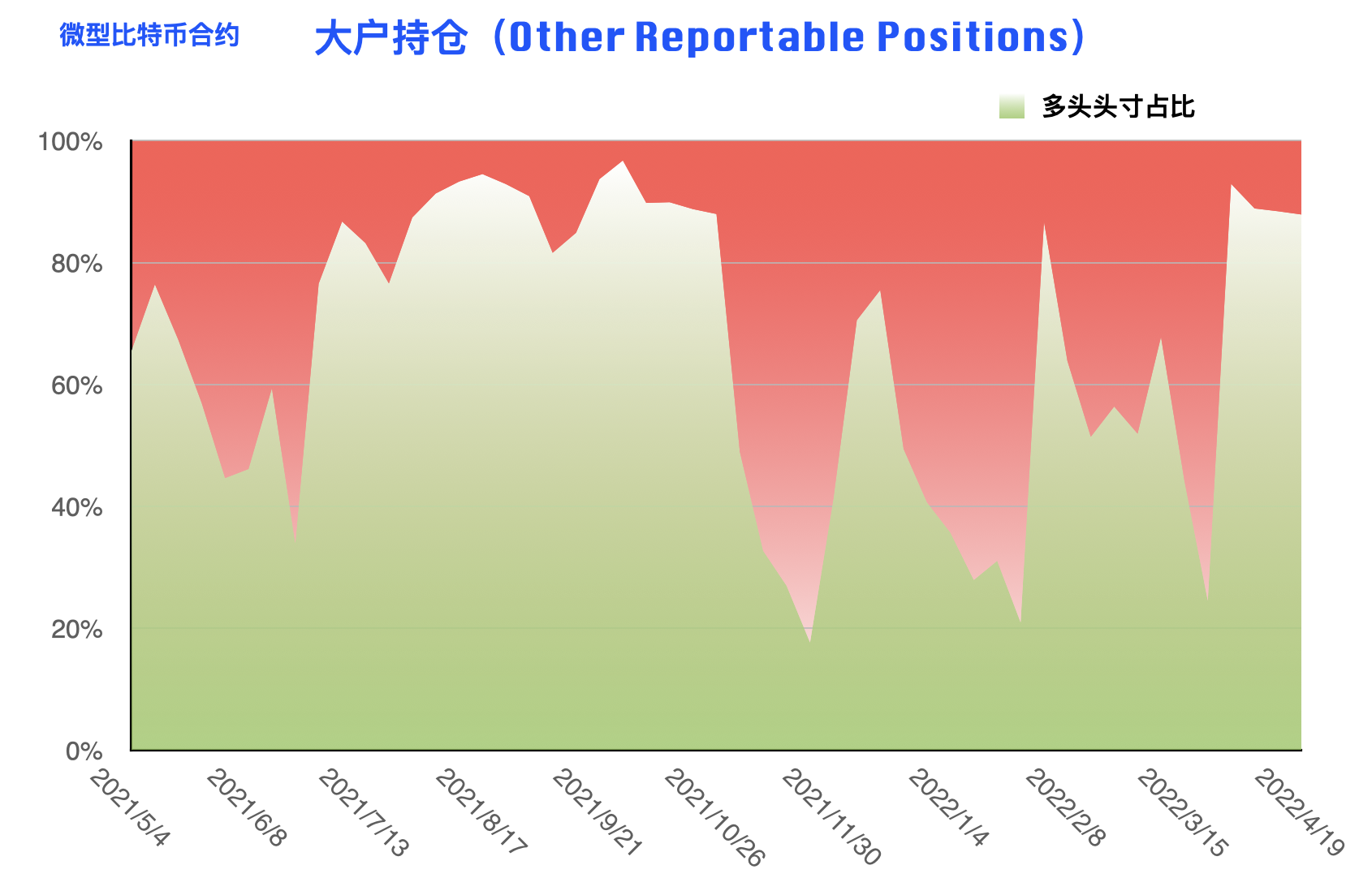

大戶多頭頭寸自 9054 下降至 7125,空頭頭寸自 1187 下降至 983,大戶賬戶在微型合約中進行了多空雙向同步減持,多空持倉比變化不大,配合標準合約中這類賬戶進行的多空同步增持的調倉表現來看,微型合約的減持大概率是風險對沖行為,並沒有其他明確的單邊指向性信息。

散戶多頭頭寸自 3674 上升至 3850,空頭頭寸自 1252 下降至 1056,與標準合約的一致的淨多調倉,在行情反彈的大背景下散戶的選擇毫無意外。