撰文:Zach Zukowski

編譯:Paul Zhang

在過去的這一段時間裡,越來越多項目都在尋找指導項目的經濟學模型,這通常被稱為「tokenomics」。我們認為tokenomics 是項目設計中最重要的部分。在這篇文章,我們將和WEB3 的創業者們共享我們的研究。在研究了上千個項目之後,我們選定了幾個重點進行分享:

一、激勵設計分高下

代幣經濟學是項目重要的協調激勵的工具。為了實現良性循環,生態系統中每個參與者的行為非常重要。同樣重要的是經過合理設計的激勵措施,只有通過它,市場行為方向才能重歸正軌。許多設計不良的機制被項目參與者濫用,他們犧牲長期利益來獲取短期收益。 Farnam Street Media Inc. 發表了一篇關於三個pre-cryptocurrency 的案例研究,由於糟糕的激勵設計讓案例中的結果不如人意。

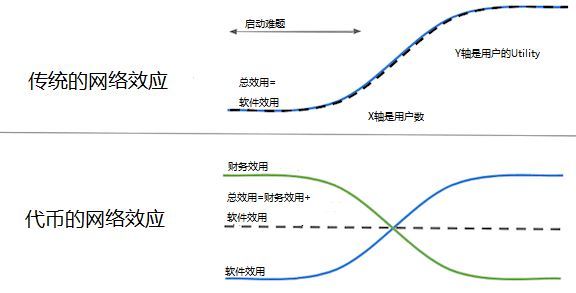

二、代幣可以打造網絡效應

代幣是一種強大的工具,它可讓參與者在人數較少的情況下就產生激勵效應。在cryptocurrency 發明之前,互聯網企業需要大量的營銷預算來吸引用戶,並以此創造吸引新用戶的網絡效應。現在的加密項目可以引入代幣激勵來吸引用戶,並以此以提高網絡效應。 A16z 的合夥人Chris Dixon 有一個精彩的推特來解釋這個概念:

例如,除非有朋友在看自己的發文,否則Snapchat 難以累積活躍用戶。 Snapchat 類似的項目現在可以使用代幣來鼓勵用戶繼續創建內容和擴展朋友圈。同樣,如果沒有司機,Uber 的乘客就會很少,如果沒有乘客,司機也會很少。 Uber 類似的項目也可以使用代幣獎勵乘客和司機的參與或向朋友推薦。

三、生態系統激勵

生態系統激勵是代幣設計中最具創意的部分之一。生態系統激勵的例子包括:

- 活動獎勵

- 貢獻者獎勵

- 流動性挖礦獎勵

- 質押獎勵

- 合作夥伴

- 空投

由智能合約管理者相應的激勵代幣的機制讓管理層的竭澤而漁失去土壤。在代幣的分配中,此智能合約應始終有最多的份額。確保激勵的長期有效,我們建議代幣解鎖年限應該為5-10 年。

我們建議分配率應該和項目的活躍度掛鉤,例如交易量增加時加大分配力度,減少時減弱分配力度。我們最喜歡的案例是 Helium (HNT) 和Planetwatch Recycling Bin,Helium 通過將本週收取的費用分配到下幾週的線性熱點中,以此確保協議永遠有用不完的HNT 代幣。 Planetwatch Recycling Bin 項目,它將每個人的所有還沒挖出的代幣放入一個池中,該池中的代幣將用於增加未來參與人數。

四、分配價值

每個項目都必須規定向所有者分享價值的相關路徑。 Protocol Owned Treasury (POT)是我們很喜歡的一種方式,這種方式中所有收入是在項目金庫和開發人員中共享的。治理代幣持有者控制POT 中的資產,並可以根據需要解鎖。因此,治理代幣通常會有一定的交易溢價。

相比於在項目外分配蛋糕的模式,我們更喜歡POT。 POT 能夠讓代幣持有者能夠在持有頭寸的同時享受複合增長的收益。如果需要進行價值分配,那麼每次分配後都需要手動重新存入以保持頭寸不被稀釋。此外,歷次的分配通常需要增加相關的記賬工作。

我們想出了一種名為自動預分配流動性(APL)的新型價值分配方法。最初這個價值分配方式是在和Meld Ventures 的Michael Cotton 的頭腦風暴想出的。 APL 已經在在Algomint 上完成了部署。在這個方法中,代幣被發送到金庫,然後與另一種代幣(ALGO 或一種穩定幣)配對,並被發送到AMM 上。這使得POT 能自動產生收益,同時增加項目代幣的流動性。金庫資產轉換為治理代幣增加了流動性,消除了直接贖回要求中對POT 流動性的擠壓。代幣持有者通過在AMM 上出售他們的代幣可以獲得更多價值。與Olympus DAO 相比,APL 不需要外部流動性的供給,實際上,POT 一直在向自己提供自己的流動性。

Algorand 的原生Atomic Transfer 功能讓它能夠在完成貨幣交易的同時將收益作為流動性注入。這消除了項目在交易和注入流動性中的不同步。

另一種流行的模型是回購後銷毀模型。他將收入分配到回購併銷毀代幣中,這會造成通縮和單價提高。我們認為APL 優於上述模型,因為它利用AMM 等Web3 工具將收入轉化為流通代幣的減少和流動性的增加。

五、多代幣模型

對於絕大多數項目,我們建議只發行一種代幣。多個代幣意味著不再有明確的投資標的,這會讓市場不知所措並降低項目的品牌價值。治理代幣通常應該就是效用(utility) 代幣。然而,在某些情況下,發行一個專門代幣用於專門活動也是必須的。

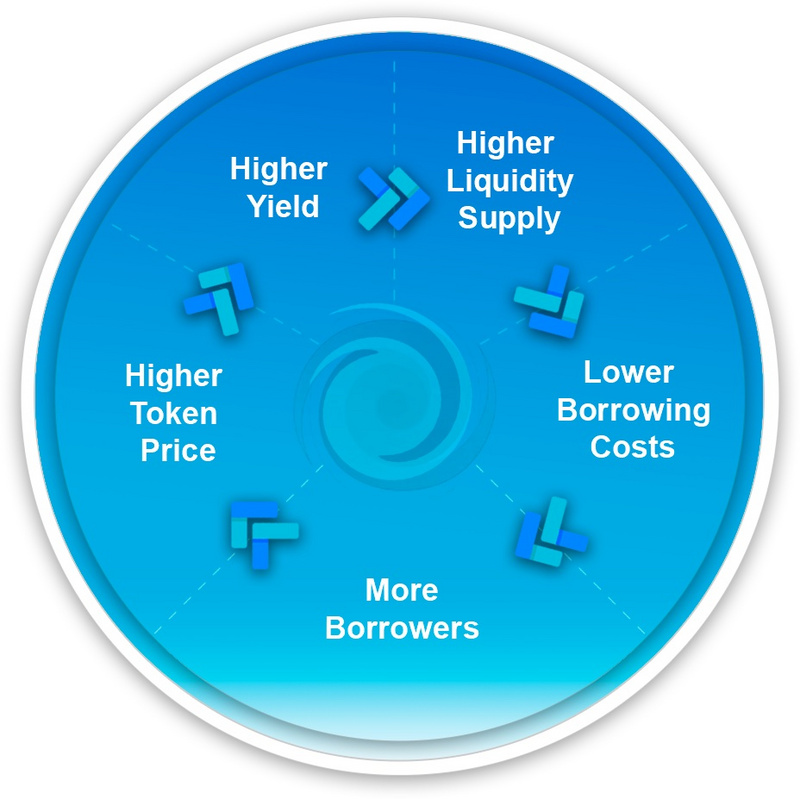

治理代幣+ 穩定幣是多代幣模型的常見模型,應用的例子有:GARD、Algofi 和xBacked。在這些模型中,治理代幣用於將項目的所有權分配給其用戶,這提高了項目的年化收益率(APY),同時激勵治理代幣持有者質押代幣以獲得額外獎勵。這創造了一個良性循環:

為實現和其他 DeFi 項目的組合應用,治理代幣+ 存錢證明代幣被包括Folks.Finance、Tinyman 和Humble 在內的許多DeFi 協議使用。在這個模型中,項目為存款人提供了證明存款的新鑄代幣,這些證明代幣可用作其他DeFi 應用程序的抵押品。治理代幣則可讓參與者分享治理金庫的收益。

固定供應治理代幣+ 可變供應的燃燒代幣是另一種多代幣模型,經常被P 2 E 遊戲使用。我們幫助Alchemon 設計了它的模型。它的治理代幣(AlcheCoin)需要通過質押Alchemon aNFT 才能獲得,其上附著金庫管理權和硬發行上限。它的另一個代幣是可燃燒的AlcheGold,這個代幣是在玩遊戲過程中鑄造,AlcheGold 的作用是可以通過燃燒自身換取加強角色或減少等待時間。

六、流通供應量

我們發現市場會給對自身代幣的供給量有清晰描述的項目一定的溢價。我們建議創建一個可以對供給量直觀描述的網頁。流通代幣主要受兩個因素影響:開發團隊和投資者的解禁時間表和生態系統激勵。

對於vesting 時間表,我們建議團隊的cliff(即代幣解禁之前的時間段)為投資者cliff 長度的1.5 倍,團隊Vest 時間為投資者vesting 時間表的2 倍。這表明該團隊對項目的長期成功有信心。創始團隊應認為自己的代幣是最好的投資之一,沒有理由在投資者解禁前減少頭寸。在團隊vesting cliff 開始之前,投資者應獲得50% 的代幣。

一旦達到cliff,我們建議按日vesting 而非按月或者季度。長時間等待後的大量解禁可能會引發囚徒困境,因為它會激勵代幣擁有者在加速出售以確保最優價格。每日vesting 允許各方交易來消除上述風險,因此不會造成恐慌性的拋盤。 Algorand 的低交易費用能讓利益相關方以很低的成本頻繁出售代幣。

七、治理

我們建議的設計製度如下:第一年,以允許「創始團隊為主」方式(通過發行「team-aligned」tokens),在前兩年主要由創始團隊運營,並在第三年過渡到真正的社區管理治理。通常創始團隊和戰略投資者為項目的開發和成功投入了大量的時間和精力,並有能力作出為項目長期利益最大化的決策。

八、代幣分配

大多數項目在創建代幣之前主要研究股權結構表。在項目的初始階段,通常搞不清楚股權與代幣的價值產生有什麼差異(通常絕大多數價值產生於代幣)。在創建代幣時,我們建議讓利益相關者都能分配代幣,而不是分多輪募集。這使利益相關者激勵措施保持一致,並預防可能出現的衝突。

因為沒有「未發行股票」可供公司自由裁定,代幣分配不同於傳統的股權結構表。代幣量和分配方式在項目公開發佈時確定。相比之下,擁有傳統的公司可以不斷增發,雖然這會稀釋現有股東的所有權。 Crypto 行業標準是將至少50% 的代幣分配給社區,這可有效地稀釋創始團隊和投資者能夠保留的所有權。例如:如果團隊擁有100% 的控制權,並以把代幣的50% 分配給社區,最後團隊只有50% 的控制權。

以下是我們的代幣分髮指南:

代幣經濟學是Crypto 行業中前沿且日益重要的領域,畢竟,糟糕的代幣經濟學會毀掉一個原本偉大的項目。上面分享僅作為在設計過程的初步建議。每個團隊都必鬚根據自身的特點微調這些建議。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:Defi之道原創