作者:Dustin Teander,Messari

原文標題:《The DeFi Sector Map》

編譯:Deep Thinker

主要觀點

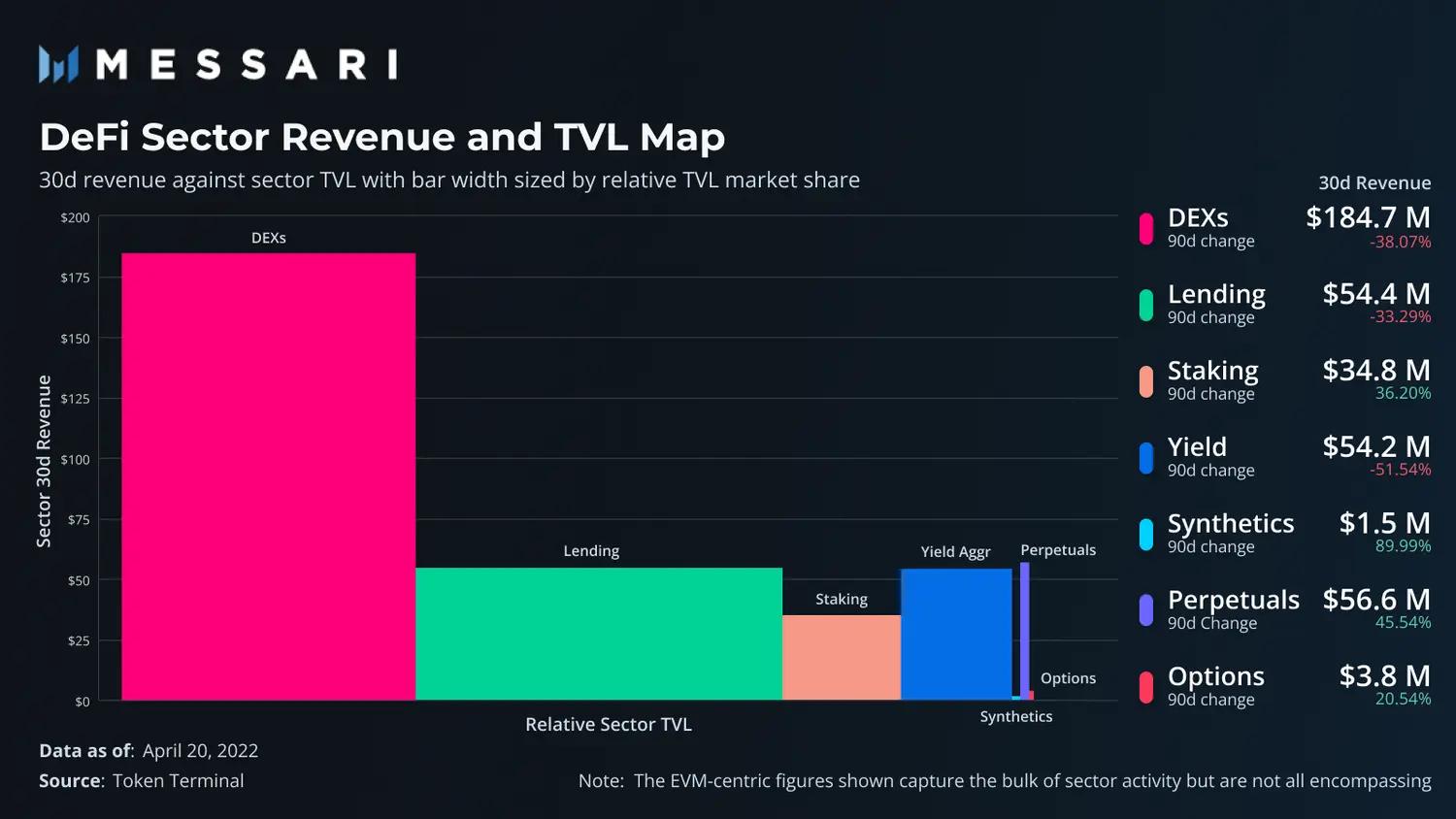

- DEX 是DeFi 中收入最高的子賽道,DEX 佔DeFi 賽道收入的一半。

- 借貸協議TVL 比DEX 高出近25%,卻少了近1/4 的收入。

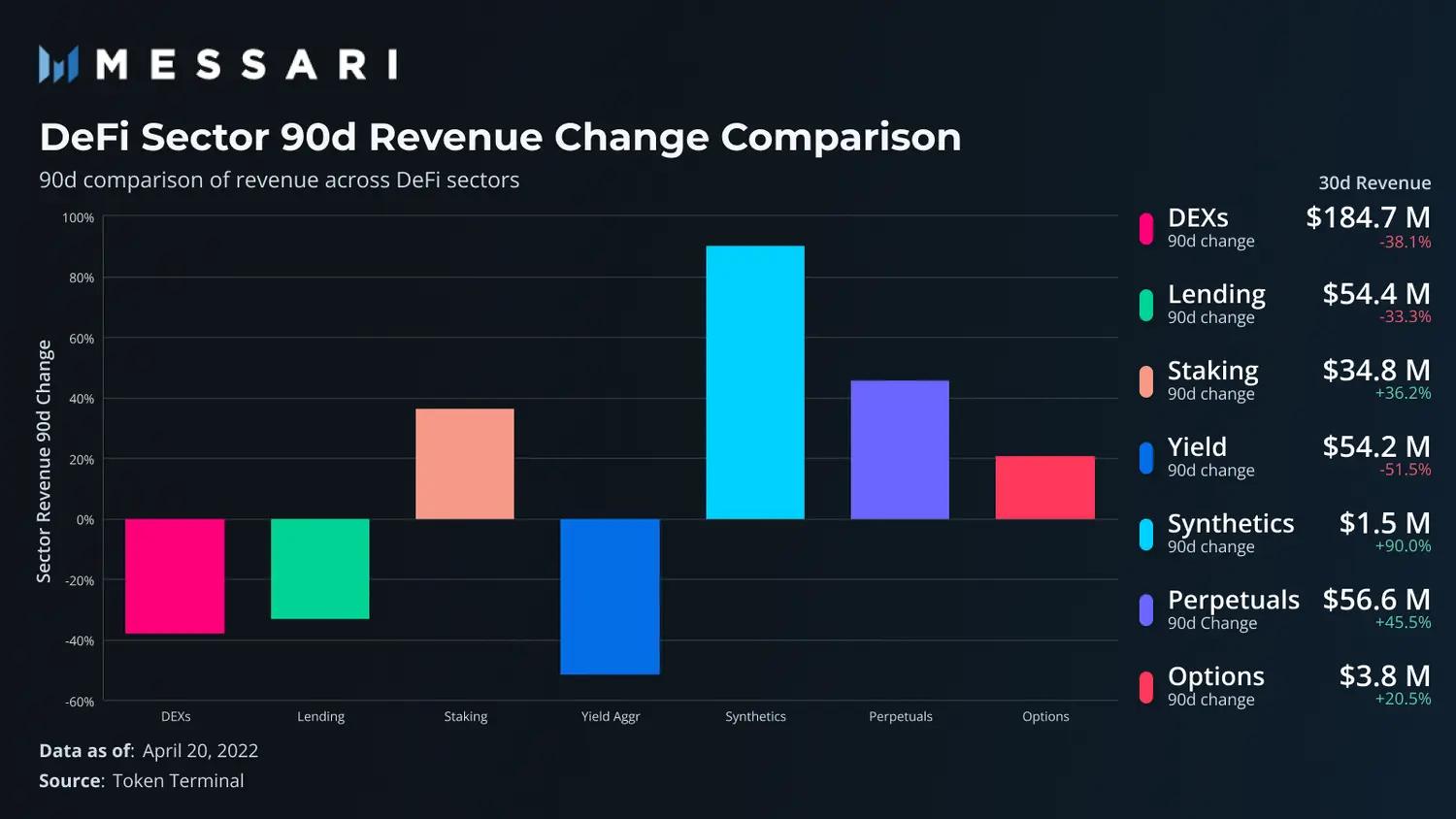

- 永續交易所正在成為用戶加槓桿的首選交易所。今年,永續交易所的交易量增長了20%,而藉貸量減少了近50%。

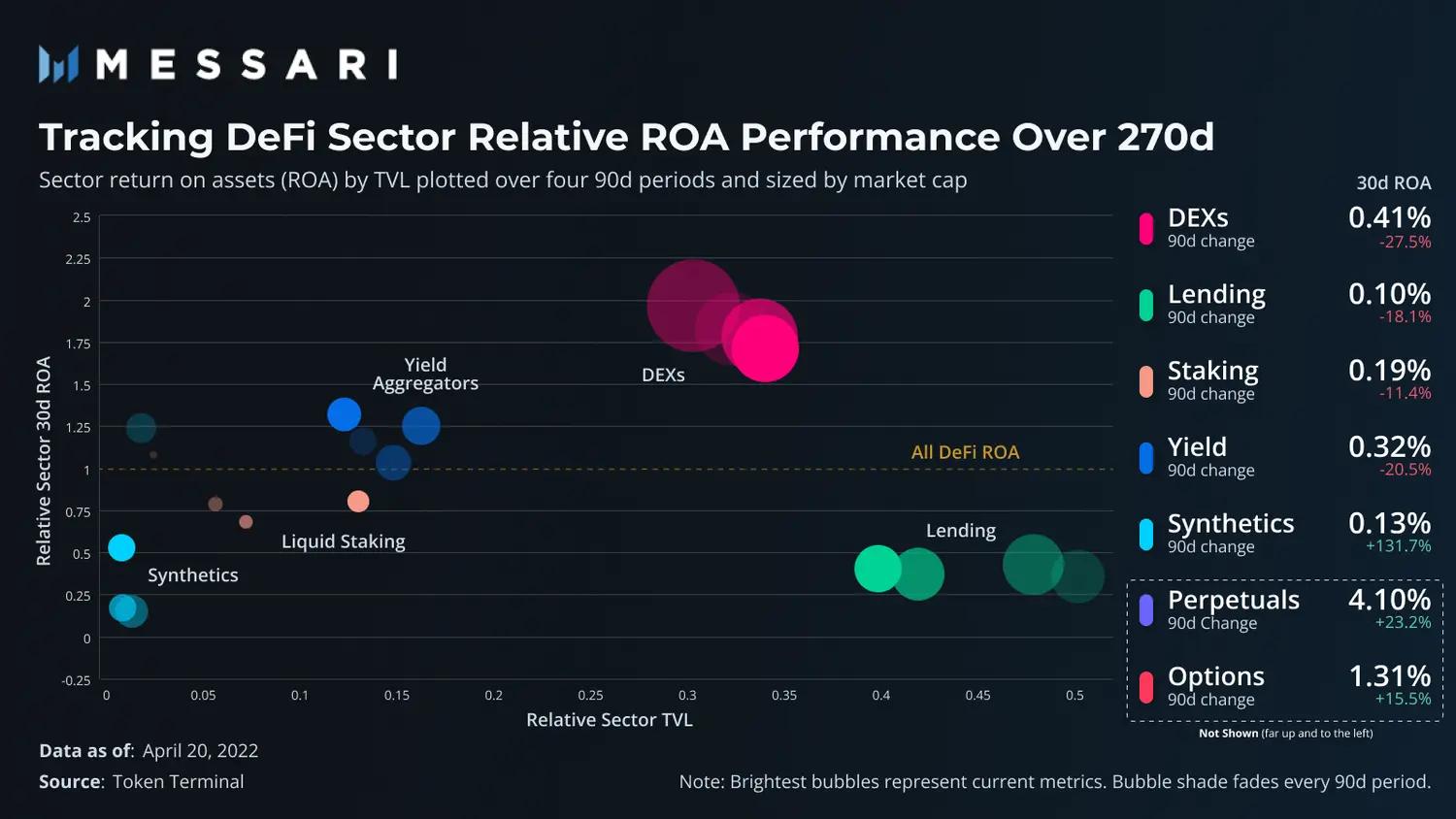

- 由於獨特的資本結構,衍生品賽道的TVL 是其他DeFi 賽道的4-9 倍。

- 流動性質押項目(例如Lido)是TVL 增長最快的行業,在過去90 天內增長了50% 以上,而DEX 和借貸交易所均下降了14% 以上。

DeFi 是加密領域規模最大、歷史最悠久的賽道。其市值(不包括穩定幣)約為700 億美元,佔L1 市場的10%。鑑於DeFi 在Crypto 行業中的基礎性作用,了解DeFi 中的各個賽道以及它們進化為Crypto 行業提供了寶貴的背景經驗。

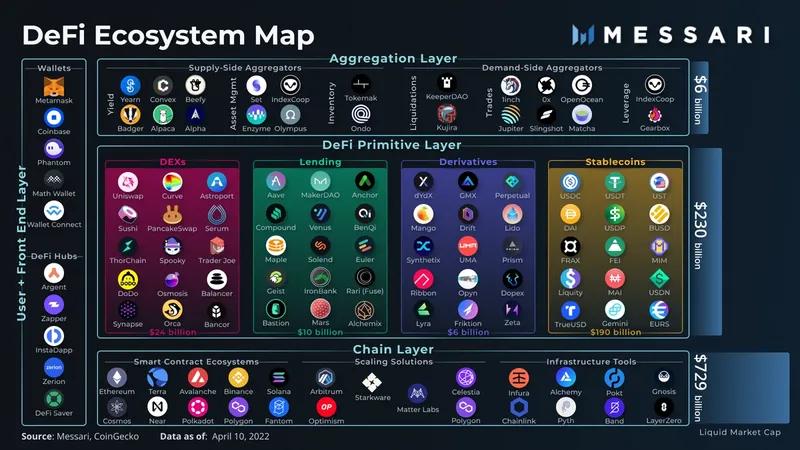

DeFi 可以按下圖拆解,它們還可以劃分的更細。

一、底層:公鏈層

DeFi 生態的底層是公鏈層。以太坊、Solana 和Avax 等智能合約提供了DeFi 運行的基礎設施。此外,還有一些可提高基礎智能合約交易速度和效率的擴展方案。基礎設施工具完善了這一層,並為DeFi 應用程序提供了對網絡、數據甚至流動性的API 訪問。

二、中層:DeFi 核心層

DeFi 核心層位於中間,構成當今DeFi 的主要價值。 DEX、借貸、衍生品和穩定幣構成了DeFi 的核心。每類都有自己獨特的收入模式和收入效率。這一層產生的收入是DeFi 收益的主要來源。由於這些子賽道構成了DeFi 的基礎,因此了解它們收入模式是掌握DeFi 框架的第一步。

三、上層:聚合層

在DeFi 核心層之上是聚合層。聚合器分為兩個陣營。供給是將資金聚合到單個池中,然後再分散到其他項目去。例:收益聚合器(yield aggregator)。需求類的不同之處在於集中用戶對DEX 交易或信貸等服務的需求。用戶需求被聚合或被發送到最好的DeFi 原生項目中去,並以此提高執行效率。

四、拆分:分解DeFi 原生項目

在一個賽道中鎖定的資本量可用於衡量其在DeFi 生態系統中的重要性。通過根據鎖倉量和創造收入水平,可以清楚哪些子賽道具有重大意義,哪些子賽道最擅長將鎖倉轉化為收入。由於衍生品賽道可以細拆,因此可將其分:流動性質押、合成資產、永續合約和期權。

賽道1:DEX

目前,投機一直是加密貨幣的首屈一指的使用場景。因此,DEX 通過促進投機所需的代幣交換獲得了巨大的價值。 DEX 的交易費用從交易額的3 個基點到100 個基點不等。 DEX 的交易費用收入是DeFi 最大的有機收入,總額相當於所有其他行業收入的總和。

DEX 讓收入更加高效。流動性提供者(LP)向資金池提供資金,並期望賺取交易費用作為回報。與借貸協議相比,DEX 的鎖倉量少了約1/3,但獲得的收入卻是近4 倍。與借貸協議不同的是DEX 的LP 會遭遇無常損失。

雖然DEX 的回報率相對較高,但和DeFi 中其他子賽道一樣,DEX 的收入波動加大。當幣價上漲時,用戶會更加活躍(因此是投機驅動的)。因此,收入會隨著加密貨幣市場經歷各種起伏。 DEX 在過去90 天內的收入一直在下降。

賽道2:借貸

借貸項目鎖定了近一半的DeFi 存款(44%)。貸款協議中的存款是作為貸款的押品,也就是用戶需存入比貸款更多的資產。借貸協議是一個安全但低效的超額抵押系統。

若貸款相對於押品風險過大,則存款(押品)將被平倉以償還債務。儘管這會使整個系統保持穩定,但資本效率過低。為了像DEX 等其他子賽道一樣增加收入,借貸項目必須用更多的資本來彌補。

過去用戶接受了貸款協議的不足之處,因為它是唯一的鏈上槓桿來源。目前,隨著永續交易的普及,情況有所變化。自年初以來,[永续协议交易量/借贷协议总发放贷款额(滚动 30 天)] 比率翻了一番,目前已經達到歷史最高水平。此外,過去360 天期間,借貸賽道的相對存款份額有所下降。

賽道3:質押

流動性質押和權益證明(PoS)鏈無縫接軌。流動性質押不是直接把代幣發到節點驗證者中,這種做法會失去在DeFi 中的頭寸。把財產質押的用戶既可以獲得通常的質押獎勵,也會獲得衍生代幣的獎勵。

Lido 擁有該賽道近90% 的市場份額。它通過切分原項目的質押獎勵來獲取收入。

隨著即將到來的以太坊合併和Terra 等新興PoS 網絡的迅速崛起,流動性質押成為TVL 增長最快的領域。這個賽道在過去90 天內增長了50% 以上。

賽道4:收益聚合器

顧名思義,收益聚合器(例如Yearn)位於DeFi 的聚合層。用戶將資金存入某個項目。這個協議隨後將資金存入各種核心層賽道,如DEX、借貸市場和流動性質押,收益最終還是取決於核心層項目所能提供的回報。然而,由於核心層項目有代幣獎勵,通常能夠提供更高的回報。

除了正常的收入外,核心項目通常以治理代幣的形式給予用戶獎勵。收益聚合器通過立即出售這些獎勵代幣並增加在初始投入token 的頭寸。這是一個複合過程,因為獎勵的大小通常和投入量掛鉤。

依賴核心層為聚合器的有限增長提供了一定的動能。核心層的收入主要還是來自貸款和交易的需求。因此,收益聚合器做多只能從這種需求中獲得收益。投入過多的資本並不會讓核心層的需求增加,投入增加不一定能產生更多收入。

賽道5:合成資產

並非所有資產都在鏈上。在一條鏈上中擁有所有的鏈上資產也是不切實際的。用戶通過將存款存到合成協議上,然後或被鑄造為相應資產。只要有可靠的預言機價格,任何資產(無論是股票還是其代幣)都可以被鑄造。

合成協議可以為其他協議的部署提供動力支持。例如,Synthetix 為Kwenta 提供的支持。 Kwenta 是一種部署在Optimism 上的永續合約的協議。 Kwenta 可以從Synthetix 獲取流動性,這使Kwenta 能夠以低滑點完成一些特定資產的交易。

Synthetix 從其合成資產的掉期交易中獲得收入。然而,與其他行業相比,因為合成資產的相對較小眾,難以獲得很高收入。高押品比率和目前的低接受度都導致該賽道的滲透速度較慢。然而,隨著L2 上的其他合作協議如Kwenta 吸引到越來越多的用戶,滲透率可能會在未來幾個月提高。有些跡象表明,合成資產已經成為收入增速最快的賽道。

賽道6:永續合約

CEX 上交易最多的資產是一種稱為永續合約的衍生產品。因為看起來和感覺就像普通代幣(其價格相同),所以廣受歡迎。它的設計並不要求任何交易者實際持有或交割代幣。取消交付的限制後,交易所可以為交易者提供做多槓桿。由於其天生的乘法效應,這種資產廣受歡迎。

自2021 年Q3 以來,永續合約在鏈上顯著增長。 dYdX、Perpetual Protocol 等鏈上協議運行一個簡單的交易所,交易者可以在其中無需許可地訪問這些產品。與現貨DEX 類似,這些永久交易所按筆收取交易費用。

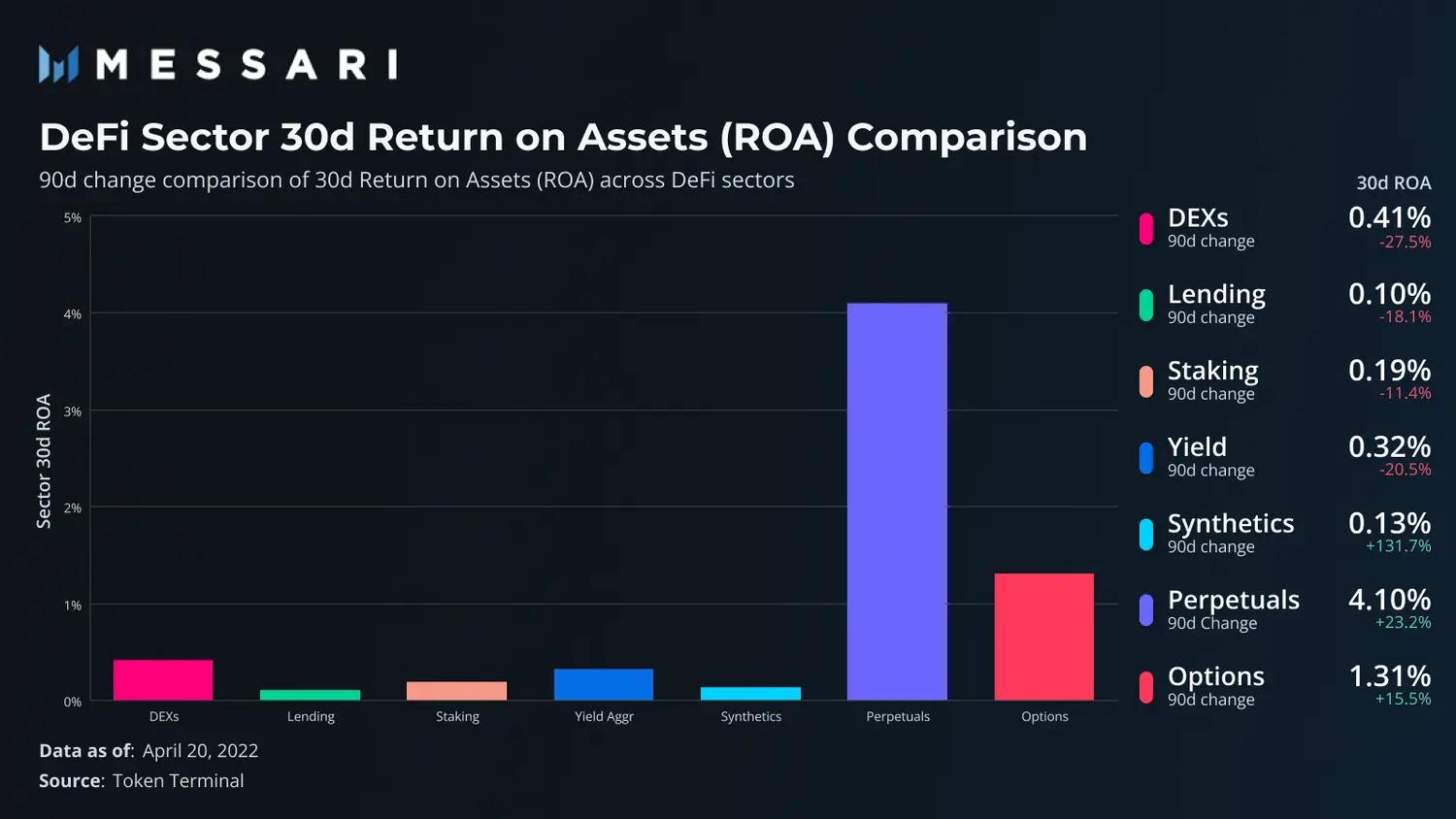

與現貨DEX 不同,永續交易所按槓桿交易額(名義交易額)收取費用。因此,與其他DeFi 相比,永續協議的資產回報率(ROA)明顯提高。從本質上講,永續協議的單位TVL 的收入是DEX 的近10 倍,是藉貸協議的40 多倍。

賽道7:期權

期權在鏈上起步緩慢。儘管期權是Robinhood 最受歡迎的產品,但散戶更喜歡其他形式的槓桿,如永續合約。但是最近人們對去中心化期權金庫(DOV)的興趣日益濃厚。 DOV 收取用戶存款並以此承銷智能合約,然後將智能合約出售給其他方。作為交換,買家支付溢價,該溢價作為收益發送回DOV。

產生的收益將成為項目收入。協議提供方通常會從的收益中分一杯羹,並且還可能對存款收取一定費用。

就資本效率而言,期權可以排在第二。每單位TVL 可以產生四倍收益。雖然收益率看起來很高,但也要認識到DOV 是本報告中提到的產生收入第二低的賽道,且只能等待期權需求增加來擴大收入基礎。

五、展望未來

隨著L2、多鍊和模塊化開始重塑整個行業,了解DeFi 的行業和當前動態變得非常重要。目前,DEX 可能繼續在DeFi 領域佔據主導地位。它們不僅佔DeFi 收入的近一半,而且吸引了越來越多的TVL。

縱觀各個賽道,發生的最大轉變是永續協議的日益普及整在蠶食借貸行業的市場份額。[永续协议交易量/借贷协议总发放贷款额(滚动 30 天)] 比率將可以描述該趨勢。

上文分析的背景是在一個單一且類寡頭鏈上(例如,以太坊)。然而,隨著未來有更多的鏈加入,DeFi 行業的流動性可能引來全新變化。例如,Aave 的V3 可以向跨鏈用戶提供即時的流動性。

數據和提到的項目可以從這裡看到。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:Defi之道