原作者:尼爾·弗格森,著名歷史學家、哈佛大學歷史系和商學院教授

原標題:《Crypto and the Dollar Are Partners, Not Rivals》

編譯:胡韜,鏈捕手

“我希望它能創造世界和平,或有助於創造世界和平。” 這就是前Twitter 首席執行官、現任數字支付公司Block 負責人Jack Dorsey在2021 年7 月的網絡研討會上談到比特幣時所說的。

不過更有可能的是,戰爭會讓全球對比特幣產生更大的胃口。動盪時期往往與貨幣轉型有關。一個典型的例子是,在黑死病和百年戰爭時期,英國的貨幣體係發生了根本性的改變。

鼠疫過後,大宗商品價格出現了飆升——尤其是鹽,從1347年到1352年,鹽的價格上漲了七倍。與此同時,黑死病的倖存者能夠利用緊張的勞動力市場以封建奴役換取現金工資。英國經濟變得越來越貨幣化。

與此同時,歐洲商人開發了一種新形式的點對點信用工具,即匯票,促進了英格蘭、低地國家和意大利北部之間的貿易。

最近的例子比比皆是。西班牙在新大陸的征服通過增加白銀和黃金的供應改變了全球經濟,其中大部分用於支付哈布斯堡王朝的歐洲戰爭。大英帝國的擴張輸出了金本位制,創造了一個以英鎊為主導貨幣的新的、更穩定的國際貨幣體系。世界大戰使英國負債累累,並迎來了美元主導的第一個時代,美元與黃金掛鉤,其他所有主要貨幣與美元掛鉤的程度都有所降低。

1971 年,布雷頓森林體繫再次因衝突而終結。隨著越南戰爭的拖延,尼克松總統打破美元與黃金的掛鉤,開啟了浮動法定貨幣的新時代,其最初的特點是高通脹和匯率波動,然後是一系列國際協議(1985 年的廣場協議,2 年後的盧浮宮協議),後來是在通脹下降和資本流動迅速增長的環境下更臨時和更不透明的安排。

過去兩年的事件——首先是Covid-19 大流行,現在是俄羅斯入侵烏克蘭——具有足夠的破壞性,使全球貨幣秩序似乎有可能再次發生轉變。但它會採取什麼形式呢?兩個假設浮出水面,絕不是相互排斥的。

首先是加密貨幣的時代已經到來。用科技公司Steel Perlot Management LLC 首席執行官Michelle Ritter的話來說,“社交媒體的關鍵時刻出現在2011 年,當時來自利比亞、埃及、也門、敘利亞和巴林的視頻、推文和其他帖子引發了阿拉伯之春…… . [现在] 我們發現自己處於與加密貨幣類似的轉折點。對沖基金Bridgewater Associates LP 指出,“俄羅斯入侵烏克蘭是第一個將加密貨幣納入其中的重大事件。”

第二個假設是我們正在見證美元的衰落。瑞士信貸集團的Zoltan Pozsar 表示,美國及其歐洲盟友凍結俄羅斯央行大部分外匯儲備的決定是一個分水嶺。他認為,這將“鼓勵央行從美元轉向多元化投資,或嘗試將其貨幣重新錨定在不易受美國或歐洲政府影響的資產上。”

根據Pozsar 在3 月7 日的報告“布雷頓森林體系III”,我們將拋棄1971 年後的布雷頓森林體系II,在該體系中,“內部貨幣”(美國國債)取代了“外部貨幣”(黃金)。隨著世界減少對美元和美元計價債券的依賴,布雷頓森林III 將把我們帶回到外部貨幣(黃金和其他商品)。

BitMEX 創始人Arthur Hayes 在3 月16 日的文章《Energy Cancelled》中提出了類似的觀點。 “當他們的儲蓄可以被法定貨幣網絡的運營商任意和單方面徵用時,為什麼任何中央銀行都應該以任何西方法定貨幣’儲蓄’?” 在《The Doom Loop》中,他預測“到本世紀末將有100 萬美元的比特幣和10,000 至20,000 美元的黃金。”

這些學者絕不是第一個預測美元會消亡的人。但每當我聽到這樣的論點時,我就會想起Larry Summers 的一句老話。這位前財政部長於2019 年11 月在哈佛大學肯尼迪政府學院發表講話時說:“你不能用不存在的東西取代某物。” 他問道,“當歐洲是博物館、日本是療養院、比特幣是實驗品時,還有什麼貨幣比美元更適合作為儲備和貿易貨幣?”

首先,看看加密貨幣行業在開戰時發生了什麼。在俄羅斯入侵之初,關於克里姆林宮如何以某種方式使用加密貨幣來逃避西方制裁的問題進行了大量討論。當然,盧布購買比特幣的交易量最初激增。

但是,美國和歐洲的監管機構已經通知了主要的加密貨幣交易所。 Coinbase 屏蔽了超過25,000 個與俄羅斯相關的地址,這些地址與非法活動有關。無論如何,正如Binance 的Tigran Gambaryan指出的那樣,“對於政府和民族國家來說,加密貨幣並不是一種非常有效的逃避制裁的方式。”

加密貨幣在促進向烏克蘭政府的私人捐款方面發揮了更大的作用。據英國《金融時報》的Gillian Tett 在3 月10 日寫道,“大約1.06 億美元的加密貨幣捐款已經湧入。” 以太坊創始人Vitalik Buterin在推特上寫道:“提醒:以太坊是中立的,但我不是。” 他的聯合創始人Gavin Wood 表示,如果他的新代幣DOT 被接受,他將“親自出資500 萬美元”。區塊鏈公司Everstake 的首席執行官Sergey Vasylchuk 發起了一個基於Solana 的去中心化自治組織,為烏克蘭軍隊籌集捐款。

榮耀烏克蘭!但請注意,與烏克蘭從美國政府獲得的以美元計價的軍事援助金額相比,1.06 億美元是一個四捨五入的誤差,如果拜登政府的最新提議獲得國會批准,這筆援助總額可能達到196.7 億美元。

讓我們把事情簡單化。比特幣和以太坊等加密貨幣是在不穩定地區和不穩定時期持有的有吸引力的資產。某些種類的穩定幣(與美元掛鉤)可能更具吸引力。正如Sirio Aramonte、Wenqian Huang 和Andreas Schrimpf 在國際清算銀行最近的一份報告中指出的那樣,這就是為什麼在2020 年和2021 年土耳其的穩定幣交易如此之多,因為大流行加上土耳其政府魯莽的貨幣政策使里拉貶值。

大流行開始時,你被建議將一些錢投入比特幣和以太坊。相對於2020 年1 月,如今你的投資分別增加了21.7 和5.4 倍。你的黃金倉位僅上漲了25%。即使在戰爭時期,加密貨幣也擊敗了黃金。自俄羅斯入侵前夕以來,比特幣上漲3.8%,以太坊上漲9.1%,黃金下跌1%。

但在戰爭中,人們需要的不僅僅是保留或獲得價值的資產。能夠向國內外供應商付款以換取你從他們那裡獲得的東西更為重要。眾所周知,以太坊每秒只能處理大約15 筆交易,而Visa 每秒可以處理數千筆信用卡交易。

對於過去兩個月的俄羅斯來說,西方信用卡公司不能禁止俄羅斯支付比俄羅斯人可以購買比特幣更為重要。這是因為自2014 年以來(當他們第一次、更有限地入侵烏克蘭時)俄羅斯人已經建立了自己的國家卡支付系統(NSPK) 來處理交易和一個名為Mir 的國內卡系統,該系統在NSPK 軌道上運行——中國銀聯公司發行的銀行卡也是如此。

在全球經濟的宏偉計劃中,數字支付比加密貨幣更重要。這是因為利用人工智能的支付系統——例如螞蟻金服的支付寶和騰訊控股有限公司的微信支付——可以比任何基於區塊鏈的系統更快地處理更多的交易,然後可以根據它們匯總和分析的數據得出信用評級。

幾年前,我非常擔心這些中國支付系統會吞噬世界——或者至少會在新興市場佔據主導地位。對西方世界來說幸運的是,中國認為阿里巴巴創始人馬雲的體量太大了,並終止了他和Eric Jing 統治世界的計劃。

然而,中國在支付方面的挑戰並未結束。字節跳動公司廣受歡迎的TikTok 平台正在實施支付功能。肯尼亞金融科技巨頭M-Pesa、埃塞俄比亞國有企業Ethio Telecom 和巴基斯坦電信提供商Jazz 等19 個國家的公司都在使用華為技術公司的Mobile Money 平台。就規模和價值而言,中國擁有的非洲移動支付平台OPay 現在是非洲第二大金融科技初創公司。

但中國政策的新主旨是通過央行之間的“橋樑”,說服其他國家的央行開發與中國央行數字貨幣數字人民幣互操作的數字貨幣。泰國、香港和阿拉伯聯合酋長國正在與中國合作建設此類橋樑。中國的SWIFT 替代方案——以人民幣計價的跨境銀行間支付系統——目前在100 個國家擁有1,200 家成員機構。

另一個中國機構是國家支持的區塊鏈服務網絡(BSN),旨在創建一個連接公共和私有區塊鏈的數字架構。 2021 年,BSN 推出了通用數字支付網絡,旨在建立“標準化的數字貨幣轉賬方式和支付程序”。

根據中國去年8 月的報導,至少有3 家外資銀行正計劃通過上海城市銀行建立的私人清算平台接入數字人民幣。正如2022 年2 月北京奧運會所展示的那樣,在中國的外國人已經可以在沒有中國銀行賬戶的情況下創建自己的數字人民幣錢包。

然而,如果中國計劃建立一種替代由美國和歐洲機構主導的支付架構,它還有很長很長的路要走。根據美國財政部的數據,今年1 月,在俄羅斯入侵烏克蘭前不久,中國在其約3 萬億美元的外匯儲備中持有略高於1 萬億美元的美國國債。根據國家外匯管理局公佈的最新數據,中國一半以上的外匯儲備以美元計價。

北京顯然對美國凍結俄羅斯央行儲備的決定感到震驚。 “中國經濟學家……對美國對俄羅斯採取這樣的措施感到震驚,”中國社會科學院的中國經濟學家余永定上個月寫道。 “國際金融體系建立在所有參與者都將遵守規則的信任之上,履行債務義務是最重要的規則之一。不管是什麼理由,凍結一個國家的外匯儲備是公然背信棄義…… 既然美國已經證明它願意停止按規則行事,那麼中國能做些什麼來保護其外國資產呢?我不知道。”

我也不知道。中國的問題在於,人們自1960 年代後期以來一直在做出的關於美元消亡的預言不斷被證明是錯誤的。誠然,正如加州大學伯克利分校的Barry Eichengreen所指出的那樣,美元在分配的國際儲備中的份額自本世紀初以來有所下降,從71% 降至59%。但中央銀行並沒有將美元兌換成人民幣。

加拿大、澳大利亞、瑞典、韓國和新加坡的貨幣越來越受外匯儲備管理機構的歡迎。這並不是削弱美元主導地位,從而大大削弱美國實施金融制裁的能力。正如俄羅斯人所發現的那樣,即使是瑞士人也願意參與俄羅斯的儲備凍結。

這也不是衡量美元主導地位的唯一指標。 2021 年,按總交易價值計算,40% 的國際支付使用美元。排在第二位的是歐元。人民幣排在第四位,僅為2.7%,甚至落後於英鎊。

用外交關係委員會的Sebastian Mallaby 的話來說:美元失敗主義被嚴重誇大了。在全球範圍內,近五分之三的私人外幣銀行存款以美元持有。類似份額的外幣企業借款以美元進行。 ……美聯儲估計外國人囤積了大約一半的已發行美元鈔票。 … [外国中央银行] 持有美元,知道其他人會很樂意接受它們,就像許多人學習英語是因為其他人會說英語一樣。 ……人民幣的長期信用額度相當於流利的世界語。

正如多產的經濟歷史學家 Adam Tooze 所指出的那樣,其他發行儲備貨幣的中央銀行都位於美聯儲互換額度的另一端,這是2008 年末和2020 年初等金融危機時期流動性的主要來源。 Meyrick Chapman 有說服力地指出,對於全球經濟來說,“美國仍然是’最後的消費者’。” 在這種情況發生變化之前,美元將保持其優勢。 ”

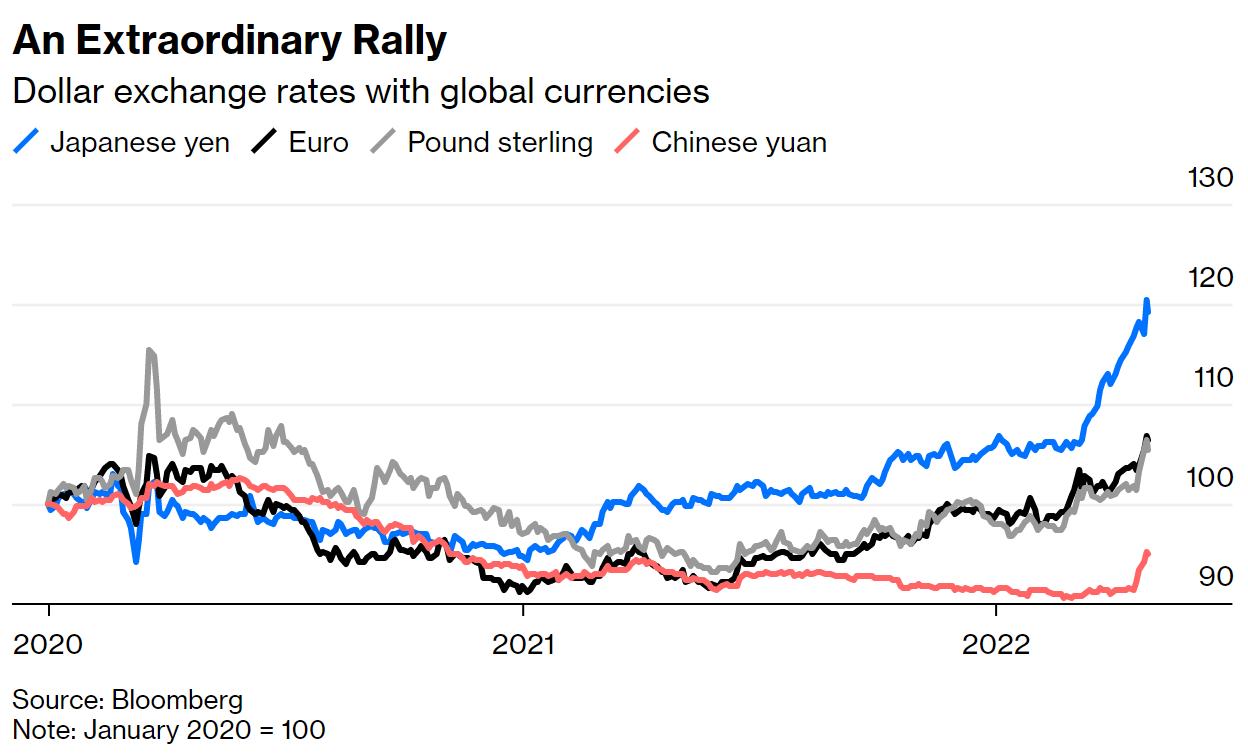

所有這些都有助於解釋我們今年看到的非同尋常的美元反彈,美元兌大多數其他主要貨幣顯著走強,尤其是日元,自2021 年初以來已貶值近27%。歐元下跌16%,英鎊下跌10%。

因此,我們能否像Larry Summers 一樣,將加密貨幣僅僅視為一種實驗?一些人可能會走得更遠,譴責它和許多龐氏騙局一樣好不到哪裡去。根據CoinMarketCap 的數據,現在存在1-2 萬種不同的加密貨幣。即使它們的設計和管理都無可挑剔,那也太過分了。

加密貨幣支持者之間有很多閒聊。例如當Galaxy Digital 的 Mike Novogratz 談到他最喜歡的穩定幣UST 時,人們會想,“只要銀行沒有擠兌,一切都很好”。什麼,比如雷曼兄弟?

或者來自加密貨幣交易所FTX 的創始人Sam Bankman-Fried 的看法,他被要求在彭博的“Oddlots”播客中解釋收益農業的做法。 Bankman-Fried是這樣說的:

就像這是一個有價值的盒子,人們顯然已經決定應該把錢放在盒子裡。我們有什麼資格說他們錯了? ……然後,[治理]代幣價格上漲了。現在它是一個1.3 億美元市值的代幣,因為你知道,人們對盒子的使用看漲。當然,現在突然之間,聰明的錢[不断涌入] ,盒子裡又多了3 億美元,而且……它變成了無窮大。然後每個人都賺錢。

別管狂野的西部,這裡是瘋狂的西部。根據區塊鏈分析公司Elliptic 的一份報告,2021 年,DeFi 項目因各種黑客和詐騙而損失約100 億美元。在一個案例中,Bored Ape Yacht Club 的成員被騙交出加密錢包的密碼。

當你讀到這樣的故事時,你就會開始理解世界各地如此多的中央銀行家和金融監管機構關閉整個加密貨幣行業的強烈衝動。一些國家已經禁止使用加密貨幣進行支付以及比特幣挖礦:不僅是中國,還有阿爾及利亞、孟加拉國、玻利維亞、埃及、摩洛哥和尼泊爾。

有歐洲和美國官員渴望對加密行業進行更嚴格的監管,甚至禁止加密貨幣,例如歐洲中央銀行的Fabio Panetta、美國證券交易委員會的Gary Gensler 和美國貨幣代理審計長Michael Hsu,其中 Michael Hsu 最近將加密行業的現狀比作2008-9年金融危機前的“傻瓜淘金熱”。

我們已經知道布魯塞爾將走向何方。歐盟委員會的加密資產市場監管法案正在歐洲官僚機構審議,這將要求加密交易所全面披露每個買賣數字資產的人。相比之下,英國政府顯然希望將更多的加密業務吸引到倫敦——因此英國財政大臣Rishi Sunak 建議古老的皇家鑄幣廠應該開發NFT,這種奇思妙想遭到了英國《金融時報》的Patrick Jenkins 的強烈反對 (“加密崇拜散發出寡頭般的傲慢”)。

但美國會選擇做什麼?去年,Genslerites 似乎方興未艾,而歐洲式的監管只是時間問題。隨著去年爆發的基礎設施法案之爭,這一切都發生了變化,這讓大量民主黨立法者意識到美國加密社區現在既有選票又有美元。

根據Morning Consult 最近的一項調查,20% 的美國成年人和36% 的千禧一代擁有加密貨幣。正如Kevin Roose 在《紐約時報》的一篇長篇入門文章中指出的那樣,加密貨幣突然無處不在,馬特·達蒙和拉里·戴維在做廣告,邁阿密和紐約市的市長吹捧他們支持比特幣的資歷,科羅拉多州和佛羅里達州爭相成為排名第一的加密貨幣之州,兩個NBA 競技場以加密公司命名,以及百事可樂和Applebee 都提供自己的NFT。最重要的是,“加密企業家正在向候選人和事業捐贈數百萬美元,遊說公司已經在全國范圍內展開,以贏得對支持加密立法的支持。”

所有這些遊說的第一個成果是白宮於2022 年3 月8 日發布的關於“負責任地發展數字資產”的行政命令。

去年的敵對語言已經一去不復返了。 “數字資產的興起為加強美國在全球金融體系和技術前沿的領導地位創造了機會,”該行政命令表示。 “美國必須在這個快速發展的領域保持技術領先地位,支持創新,同時降低消費者、企業、更廣泛的金融體系和氣候面臨的風險。”

這是加密貨幣在華盛頓的愉快自信的早晨。 “與30 年前互聯網早期的情況相似,”民主黨參議員Ron Wyden 最近稱,“我們在加密貨幣方面處於類似的時刻。” 我在矽谷也經常聽到這種說法。但這究竟是什麼意思?

人們普遍認為,美國在互聯網的前兩個時代——Web 1.0(擁有電子郵件和網頁的書呆子)和Web 2.0(通過構建平台賺錢的書呆子)——在很大程度上要歸功於國會在20世紀90年代通過的相對寬鬆的立法,特別是1996年的《通信規範法案》及其第230條。

從本質上講,第230 條為互聯網平台的快速發展創造了一個特殊的監管空間,免除了它們與出版公司相關的法律責任,同時也賦予了它們在其認為合適的情況下對內容進行審核的權利。對於今天的立法者來說,真正有趣的問題是:DeFi/Web 3.0 的第230 條會是什麼樣子?在一篇引人入勝的新博文中,Manny Rincon Cruz提出了三個要素:

去中心化協議的開發人員沒有虛擬資產服務提供商(VASP) 身份。代碼作為言論自由受到保護,去中心化協議沒有提供交易、託管或轉移服務的中介,因為DeFi 用戶之間直接進行交易。

從《計算機欺詐和濫用法案》(CFAA)中排除DeFi “漏洞”。當用戶在編寫代碼時與協議交互並通過利用套利機會或設計弱點獲利時,就會發生漏洞攻擊。只要用戶不違反其他刑法,這些漏洞攻擊就會通過暴露錯誤代碼來幫助DeFi。

對Circle 和Tether 等穩定幣發行人沒有銀行章程要求。與銀行存款不同,用戶可以在不贖回的情況下出售他們的USDC 或USDT。由於這些穩定幣不能產生“銀行擠兌”,因此它們不應受到銀行特定法規的約束。

毫無疑問,這只是關於Web 3.0 初步監管方式的辯論的開始。關鍵是,美元的主導地位和蓬勃發展的加密貨幣不是相互替代的,而是互補的。正如比特幣從來沒有打算成為——也永遠不會成為——美元的替代品一樣,DeFi 是對現有金融體系的補充而不是替代品,我們無疑將在未來幾十年繼續使用它,以便支付我們的稅款,可能還會用於支付我們的員工和水電費賬單。