原文標題:從隱私幣反超比特幣看宏觀經濟環境對加密資產的影響

- 價格走勢:自二月底以來,隱私幣的表現已經超過了以太坊和比特幣。

- 交易量:在央行禁止購買加密資產後,烏克蘭的加密資產交易量下降到了衝突前的水平。

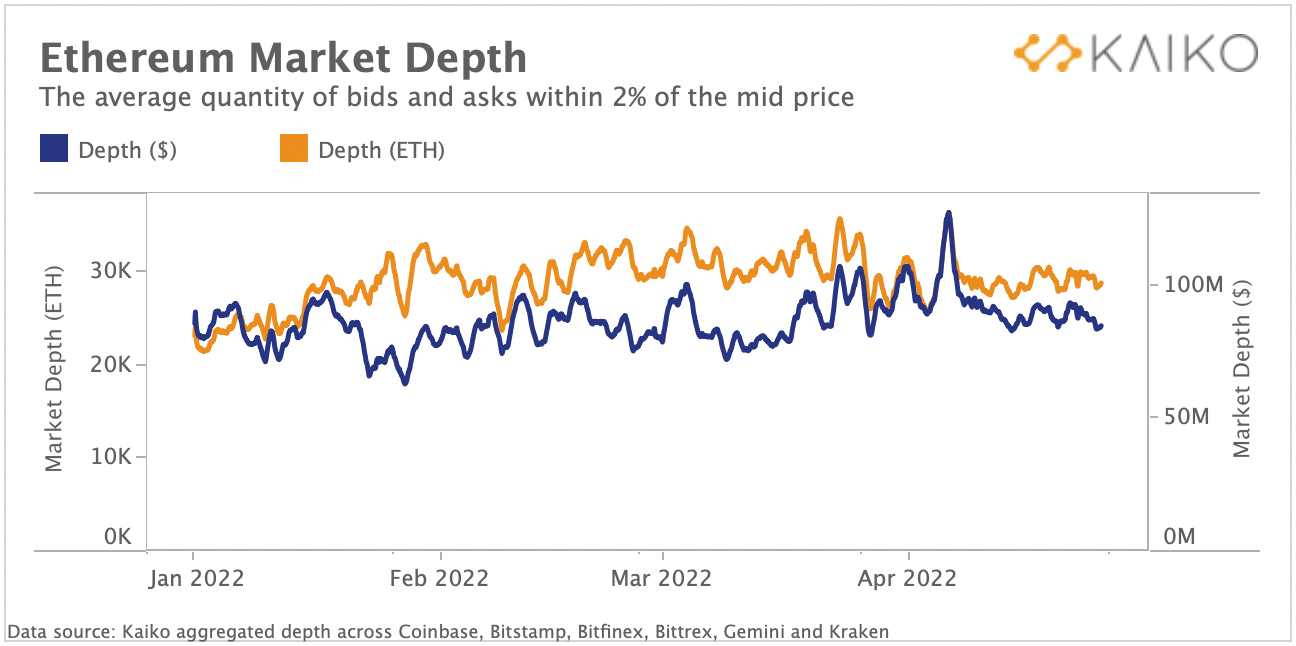

- 訂單簿流動性:儘管資產服務平台的以太坊的數量處於2018年以來的最低水平,但市場深度保持穩定。

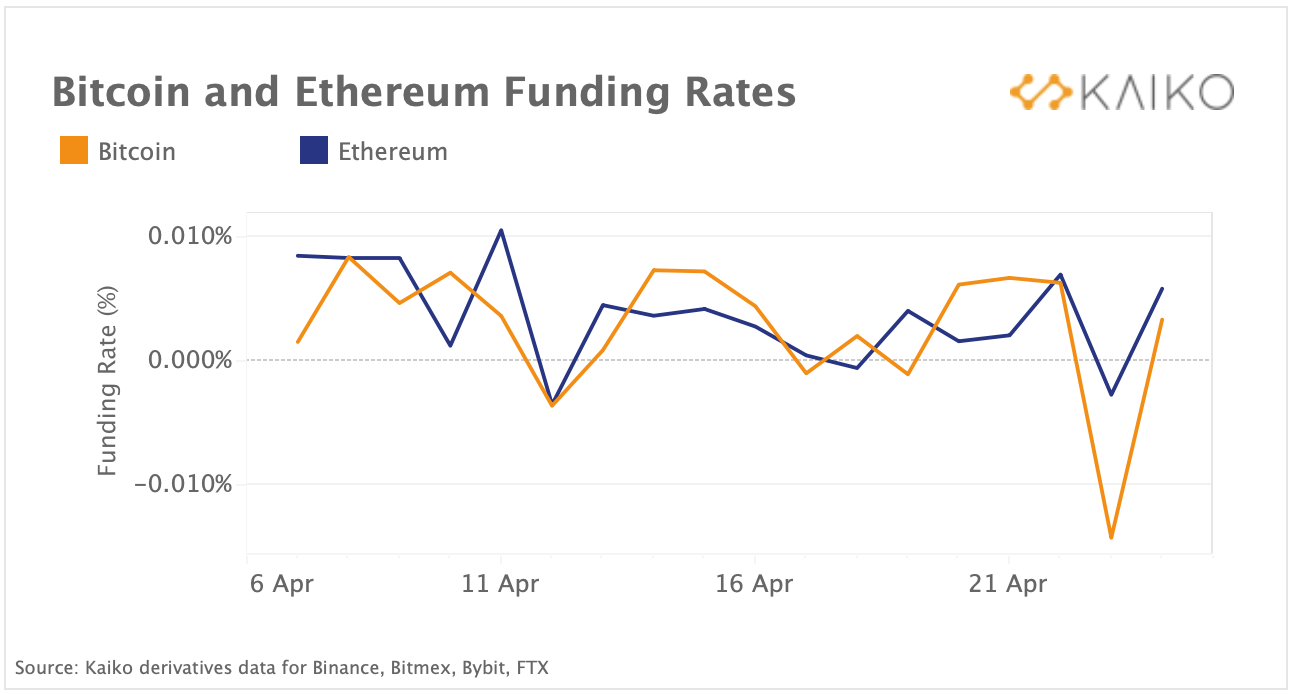

- 衍生品:在熊市回調期間,融資回報為負值。

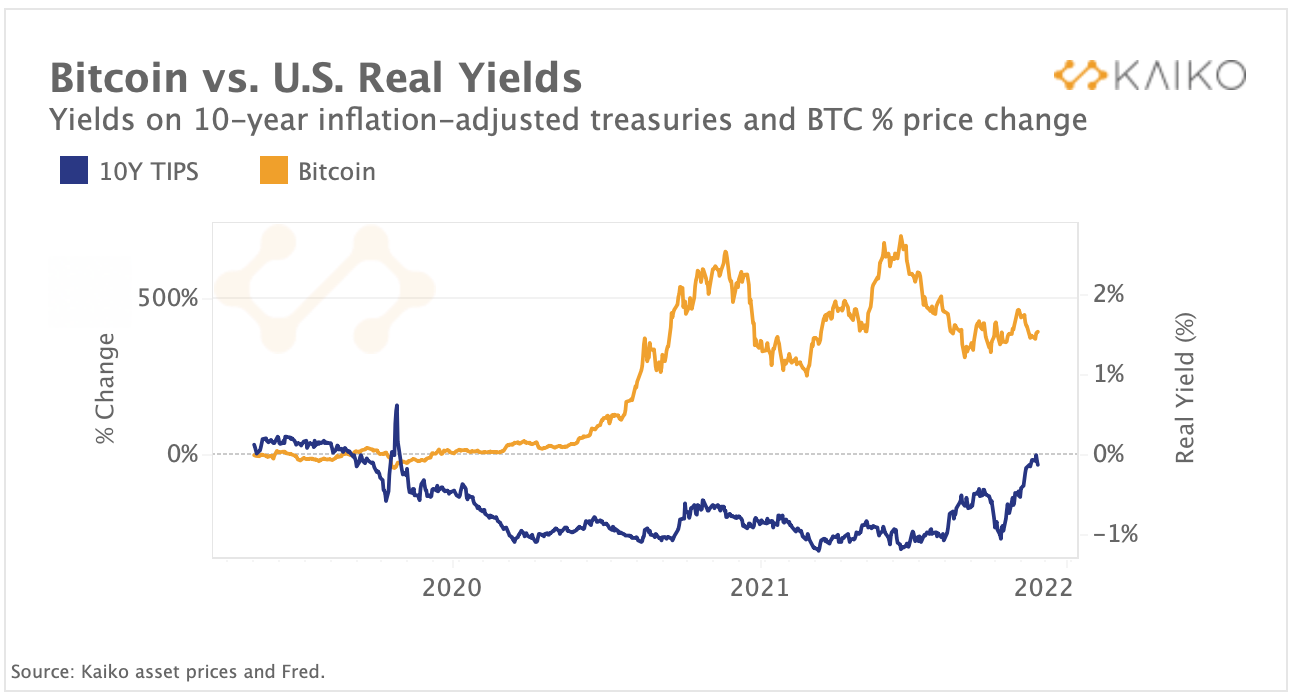

- 宏觀趨勢:實際收益率自2020年3月以來首次轉正。

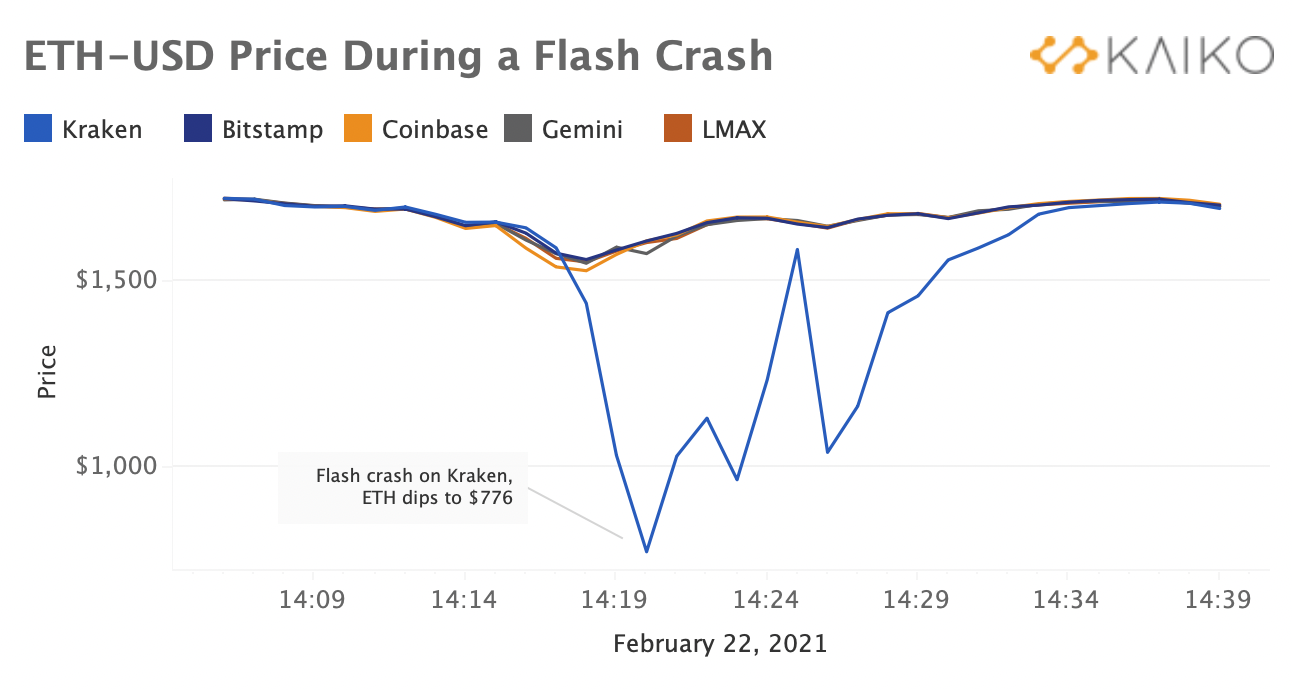

- 特殊功能:我們探索異常值檢測如何在閃電崩盤期間提高加密數據質量。

價格走勢

隨著股票遭拋售,加密資產趨勢下降。

比特幣和以太坊上週收盤下跌,而股市在美聯儲主席杰羅姆·鮑威爾發表了鷹派言論後,創下了自2020年以來的最大單日跌幅。上週,波場(TRON)的創始人孫宇晨(Justin Sun)宣佈為網絡創建一種算法穩定幣,名為去中心化USD (USDD),該穩定幣模仿了Terra的UST機制,並將提供30%的回報,旨在與Anchor的19.5%相競爭。此後,穩定幣大戰開始升溫。 Near Protocol還預計將推出一種回報為20%的算法穩定幣,凸顯使用去中心化穩定幣的推動網絡使用的日益普及。最後,Coinbase發布了強調社交功能,允許用戶使用信用卡購物的NFT市場的測試版。

自今年2月份以來,隱私幣的表現出色(一直強於比特幣)。

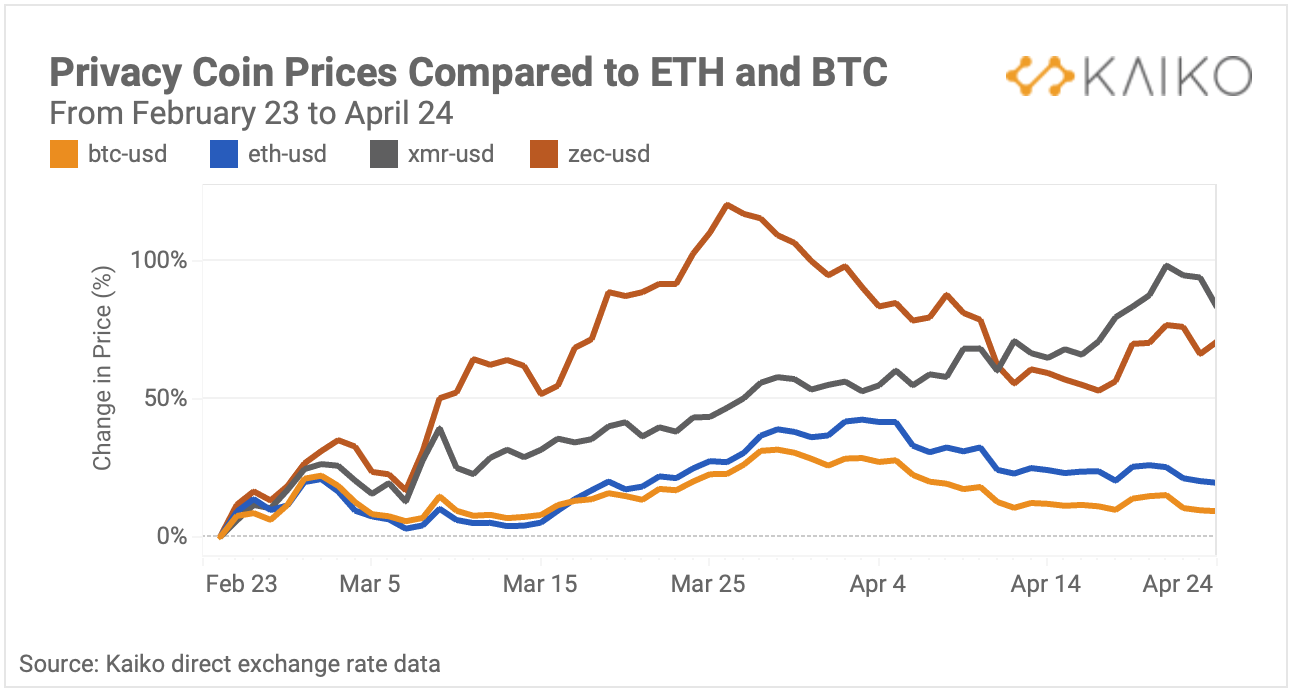

2月底俄烏衝突開始後,市值排名前兩位的兩種隱私幣——門羅幣(Monero)和大零幣(Zcash)——的反彈速度超過了比特幣和以太坊。由於此次沖突,俄羅斯面臨著嚴厲的製裁,其中許多製裁專門針對加密資產。最近,美國財政部製裁了俄羅斯比特幣礦商Bitriver;本月早些時候,美國和德國取締了一個臭名昭著的黑市資產服務平台:九頭蛇(Hydra)。

俄羅斯公民越來越多地被傳統金融服務切斷,幣安等主要的資產服務平台已經採取行動,限制他們訪問和獲得服務。這帶來井噴式的關注和介紹以推動隱私幣的成長,儘管尚不清楚它們是否真的被用來逃避制裁。門羅幣和大零幣仍分別較其歷史高點下跌了50%和95%。

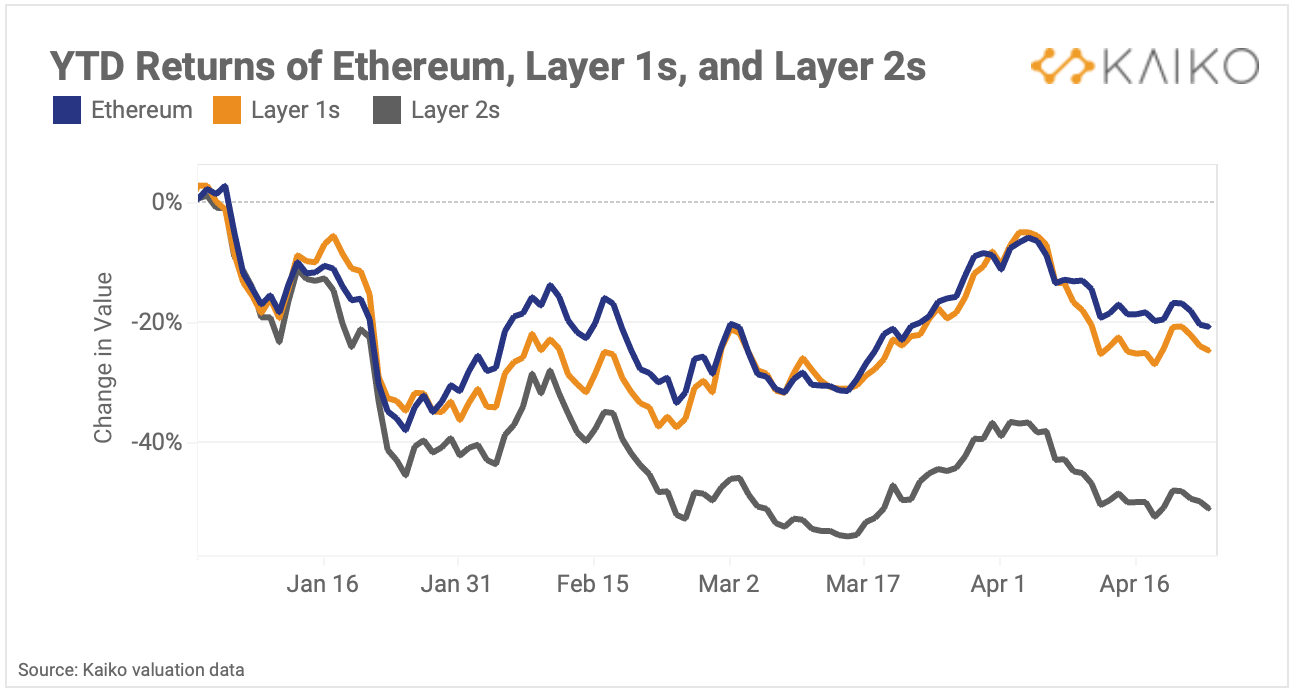

第二層Token掙扎,而第一層與以太坊保持同步。

自2022年初以來,第二層Token一直在苦苦掙扎,表現遜於以太坊和第一層Token。從年初開始,我們構建了第一層Token(SOL, LUNA, ADA, AVAX, and BNB),和第二層Token(DYDX, LRC, METIS, BOBA, and MATIC)的模擬籃子。在特別困難的2月和3月之後,第二層Token一直在掙扎,下跌了40%以上。

隨著團隊的暗示,Optimism(TVL 第4 大L2)將發布一個Token,這可能會有一個對L2的興趣的複蘇。也有來自Arbitrum(TVL 的第2大L2)團隊的將發布一個Token的神秘消息。

儘管以太坊在繼續失去總價值鎖定的市場份額,但主要的第1 層Token在一年中與以太坊保持一致。 NEAR 協議是按市值計算的第7 大第1 層協議,其表現優於其他協議,並且與年初的水平差不多。

交易量

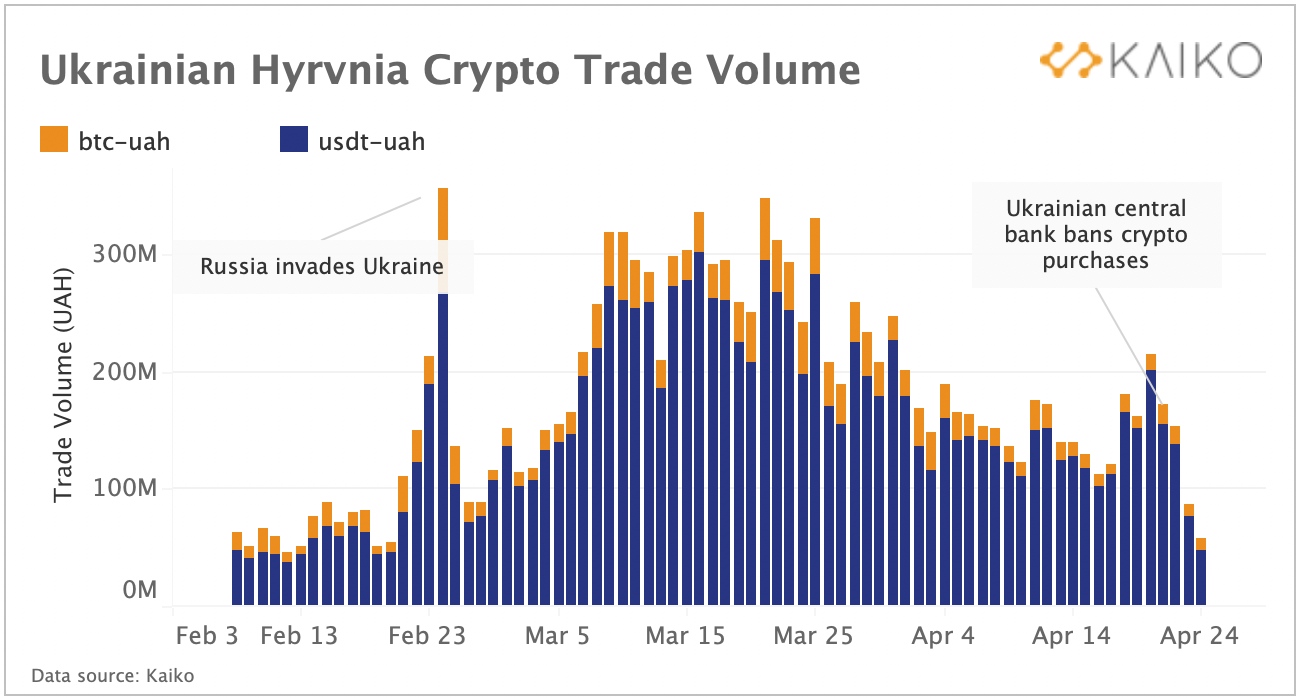

由於央行的禁令,烏克蘭加密資產交易量降至戰前以來的最低水平。

上週四,烏克蘭央行禁止使用本Token購買加密資產,“防止資本從該國非生產性外流”。這對以格里夫尼亞計價的貿易額的影響幾乎是瞬時的。幣安的比特幣和USDT交易量以每天500萬美元跌至本週末的約200萬美元,至俄烏衝突前的最低水平。儘管有這項禁令,但烏克蘭在衝突期間一直接受加密技術,並在上個月將其使用合法化,且收到了超過5,000萬美元的比特幣和以太坊捐款。

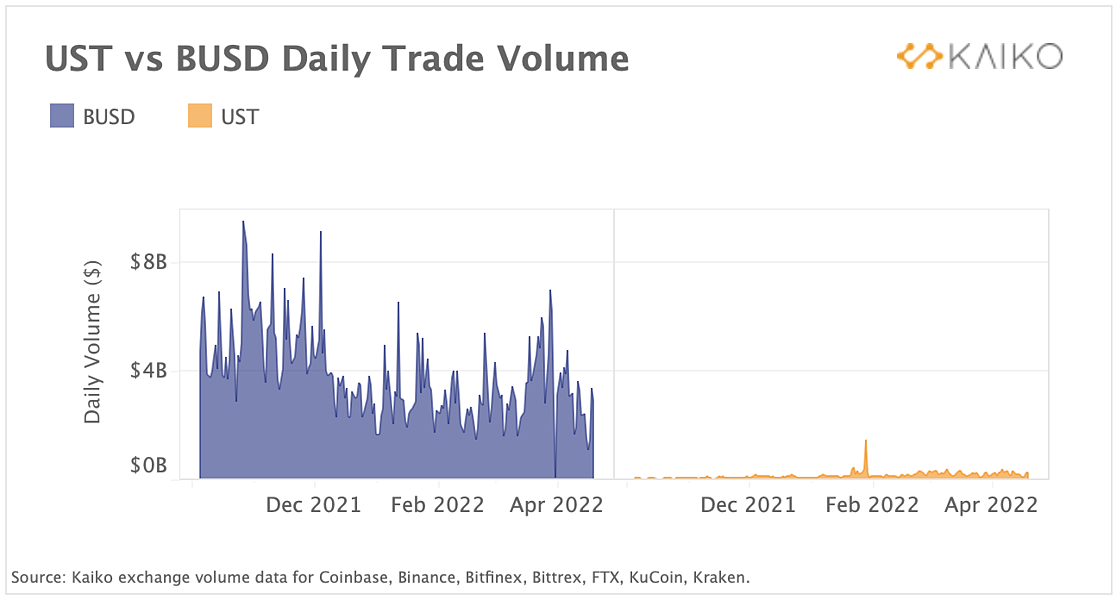

儘管市值不斷增長,但美國Terra 交易量揭示了去中心化穩定幣的利基用途。

上週,按市值計算,US Terra以約180億美元的市值成為第三大穩定幣,超過了幣安的BUSD(以參考為例,最大的穩定幣USDT和USDC的市值分別為830億美元和500億美元)。儘管市值較高,但UST在集中資產服務平台的日交易量明顯低於BUSD,後者約為40億美元,而BUSD約為1.4億美元。

這種差異說明了穩定幣空間的不同意圖和設計:

BUSD是由世界上最大的資產服務平台幣安創建的,該資產服務平台通過在用戶交易時提供較低的交易費用來推廣穩定幣。 UST被設計為Terra協議上的去中心化、自定義穩定幣。

然而,當仔細查看UST使用量的細分時,近67%的供應鏈存放在藉貸協議Anchor中,用戶可以獲得超過19%的存款年收益。這種模式的可持續性一直存在問題,需要注入資本來支持高收益。雖然UST現在可能是第三大穩定幣,但其近期的增長主要是由Anchor提供的高收益推動的。

訂單簿流動性

儘管外匯流出,以太坊市場深度仍然強勁。

根據最近的鏈上數據,資產服務平台持有的以太坊的數量處於2018年以來的最低水平。儘管外匯大量流出,但自2022年初以來,以太坊-美元交易對市場深度一直保持穩定。 Kaiko的市場深度數據是從中間價的2%內的投標和要價的總數。上面,我們繪製了以以太坊(橙色)和美元(藍色)計價的總市場深度圖,可以觀察到以太坊的原始數量和美元價值在流動性最強的資產服務平台保持穩定。

從歷史上看,高額的外匯流出表明,投資者願意持有而不是賣出他們的加密資產。此外,以太坊2.0智能合約中鎖定的以太坊金額(現在成為“合併”)最近突破了1,000萬。押注的增加和大量外匯流出可能被解讀為以太坊的“供應衝擊”,這可能對價格有利。儘管最近交易量有所下降,但資產服務平台的流動性仍然強勁,這可能會維持價格穩定。

特別功能

異常值檢測如何提高加密資產數據質量。

在極端情況下,由於資產服務平台停牌、閃電崩盤、動盪市場事件或(最壞情況下)市場操縱,加密資產的價格可能在不同市場之間出現顯著差異。這就是為什麼確定加密資產的“好”價格一直是一項需要大量的方法來選擇和過濾數據的複雜的任務。 2021年2月22日,由於巨大的拋售壓力,Kraken的以太坊-美元交易對經歷了突然的閃電崩盤。從上一分鐘到下一分鐘,以太坊的價格從1,500美元跌至僅776美元,大約十分鐘後恢復回升。

Kraken是流動性最強的美元資產服務平台之一,其報價被廣泛用於加密資產參考回報的計算。如果沒有異常值檢測,這次閃電崩盤可能會導致價格嚴重扭曲,影響一系列加密服務。通過Kaiko的新異常值監測功能,我們可以從匯總的價格饋送中過濾錯誤數據,從而防止在閃崩期間我們可以觀察到的匯總以太坊-美元對的價格(橙色)突然下跌。

異常值檢測極大地提高了數據質量,並確保可以在沒有失真風險的情況下將價格反饋部署到生產級別的環境中。

衍生品

比特幣和以太坊融資回報下降為負值。

由於貨幣政策再度收緊以及對中國增長前景的擔憂,比特幣和以太坊融資回報在上周轉為負值後,在周末重新設置為中性。我們繪製了四家資產服務平台(Binance, Bitmex, Bybit和FTX)的平均比特幣和以太坊(聯邦)基金回報。 (聯邦)基金回報被視為衡量市場情緒的一個指標,正的(聯邦)基金回報表明更多的交易者正在進入多頭頭寸,看漲需求強勁(反之亦然)。儘管過去幾天有所回升,但比特幣永續期貨融資回報的跌幅超過了以太坊上週的跌幅。自去年12月以來,這兩種資產的總體融資回報一直處於穩步下降的趨勢。

宏觀趨勢

實際收益率自2020年3月以來首次為正。

10年期通膨保值債券(TIPS)收益率被視為持有風險資產的實際、經通膨調整後無風險的替代選擇。當實際收益率上升時,持有風險較高資產的機會成本也會增加,使得風險投資更加難以證明其合理性。實際收益率自2020年以來首次轉為正值,這意味著風險資產的環境已成為近幾年來最缺乏吸引力的環境。

然而,如果我們使用40年來最高的消費者物價指數8.5%作為實際收益率的調整,而不是通膨保值債券(TIPS)收益率,那麼實際收益率仍然是-5.5%。人們可能會認為,這表明在現實世界中仍存在大量投資風險資產的動機,或者這僅僅意味著美聯儲仍有更大的加息空間。不過,實際收益率看來只會在短期內上升,因為美聯儲似乎將抑制通脹置於促進經濟增長之上。

文章來源:https://blog.kaiko.com

原文作者:Kaiko

原文鏈接:https://blog.kaiko.com/privacy-tokens-outperform-bitcoin-f6bdd916c367