Pantera Capital 認為, 加密資產價格很快就會與其他風險資產脫鉤。屆時,債券收益率超過5.0%,股票價格和房地產價格下跌,而加密資產上漲10 倍的世界將會切實存在。

撰文:Pantera Capital

編譯:派蒙

全球性宏觀貿易的領路人

區塊鍊是實現全球宏觀貿易的基石。

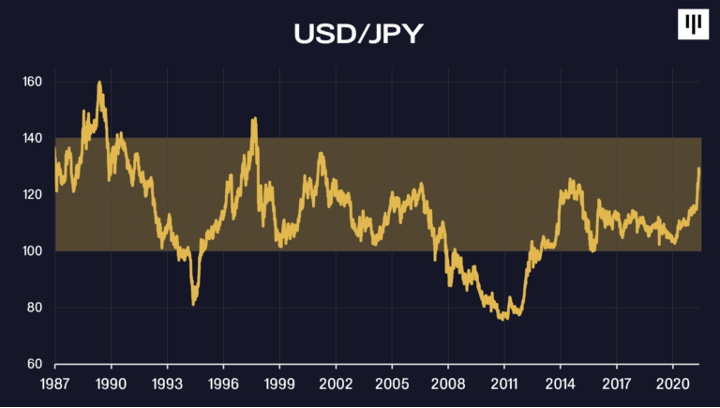

以傳統金融市場中USD/JPY 匯率為例,其過去的35 年間始終保持在120 ± 20 範圍內波動。有著35 年交易經驗的研究員在匯率的起伏中如履薄冰,最終卻詫異地發現今天的匯率又回到了1987 年他剛入行時的位置– 128.38。匯率的兜兜轉轉與再度回歸讓USD/JPY 交易員的經年努力顯得徒勞無功。

反觀當下,區塊鏈正在改變全球宏觀貿易的格局——— 假如每個擁有智能手機的人都會在十年內使用區塊鏈,鏈上用戶將增加至35 億人次。這也就意味著我們將再無可能以38342 美元/ BTC 的「便宜」價格購買比特幣。

這正是大部分「重蹈覆轍」的宏觀交易者中意比特幣或區塊鏈的原因。雖然和傳統領域研究的概念並無二致,但實際上區塊鏈的出現是要在更高維度優化整個世界的運行方式。

現在,區塊鏈風險交易甚至開闢了全球宏觀角度。例如,做多Circle 股權是對沖利率上升的一個好辦法。 Circle 在USDC 穩定幣上賺取浮動資金。利率上升帶動收益上升,不失為一種很好的反週期投資手段。

另一個很酷的事實是,DeFi 協議Celsius 在2021 年支付給客戶的利息甚至多於美國銀行。

機構過渡階段

機構投資者正處於一個進退兩難的境地—— 幾年前,提出投資區塊鏈意味著面對極大的職業風險,而幾年後,不投資將是一個巨大的信託風險。

試圖弄清楚到底哪種協議將會笑到最後是毫無意義的,而很多投資者卻恰恰將會議的大部分時間浪費在分辨此類問題上。

並沒有人在挑選股票經理時,要求其解釋到底哪一家公司將最終接管全世界的有關業務。投資者只是選擇一個業績優異的經理人,委託他們構建投資組合,並根據時間變化組合構成,最終贏得收益。區塊鏈領域的投資過程和傳統金融市場也理應保持一致。

區塊鏈的優點在於,選擇是投資者的權利—— 他們可以同時購買以太坊和Solana; 可以同時購買Polkadot, Terra 以及其他20 至30 個其他代幣。

區塊鏈投資僵局正逐漸被打破—— 過去的12 年間,越來越多的投資機構開始進場。他們一般是將0.2% 左右的資金投資到區塊鏈行業之中。而一旦開始投資,這一敞口的佔比只會越來越大,在未來5-10 年機構的投資比重將會上升到8.0% 左右。這些正在註入區塊鏈資產的資金,將會拉動價格上漲。

自2021 年年初,Pantera 為代表的數個區塊鏈行業基金已經籌集了20 億美元資金,並將於未來一兩年內進行投資。

在接下來的幾年中,機構在區塊鏈領域投資將會提升一個數量級,市場熱度的快速攀升似乎已經不可避免。

另一個兩難境地則是,如今的交易員仍然認為區塊鏈交易應該與其他絕大多數風險資產相關。然而,市場應該很快就會意識到,由於沒有現金流需要折現,區塊鏈交易是完全不同於傳統市場的。加密貨幣的定價完全基於供求關係,不受利率上調的影響。假設每兩年使用加密貨幣的人數就會翻10 倍,只要有固定數量的貨幣存在,且10 倍人數想要持有貨幣,其價格就會上漲。

在一個大多數風險資產表現糟糕的世界裡,投資者將會放手一搏—— 期待如區塊鏈之類的新鮮投資方式能夠有更好的表現。

Pantera Capital 認為, 區塊鏈資產價格很快就會與其他風險資產脫鉤。到那時,債券收益率超過5.0%,股票價格和房地產價格下跌,而區塊鏈上漲10 倍的世界將會切實存在。

Pantera 精選基金

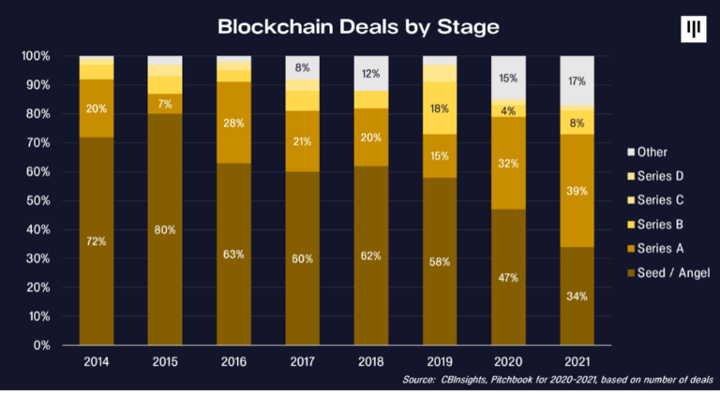

隨著行業價值擴大到2 萬億美元以上,區塊鏈交易市場正在走向成熟。

當我們開始投資時,標的項目基本上都處在種子輪和A 輪階段。然而隨著行業的發展,目前約27% 的投資標的已經度過了A 輪階段。

許多投資組合公司現在的估值都達到了數百億。 Pantera 花了近十年的時間幫助像Ripple、Circle、Alchemy、Starkware、Coinbase、Amber 和FTX 等公司。例如,Pantera 是唯一一家在Alchemy 所做的每一輪投資中都有投資的VC。

Pantera 將會繼續支持行業中最好的公司,並且正在退出一個完全處於成長階段的基金。 Pantera 精選基金旨在利用行業過渡到更多成長階段的機會進行資產配置。

Pantera 擁有一個創紀錄的交易網絡,長期以來,Pantera 一直向聯合風險投資媒介提供成長類融資的機會。

在過去的九年中,Pantera 第一次同時鎖定了三家引人注目並處於成長階段融資的公司,並為其提供一項特殊的基金,以促進融資。與此同時,Pantera 表示,將在明年促成另外七到九筆交易。

該基金預計最初將投資三家公司:

Amber:面向個人和機構投資者的領先加密貨幣金融服務提供商,作為數字資產網關,提供機構級的工具和投資產品。

CoinDCX:印度最大和最安全的加密貨幣交易所之一,以其一流的加密貨幣金融服務而聞名。它為用戶提供了安全訪問不同數字資產的友好體驗,並為其用戶提供了保險和安全。

[公司名称保密]:區塊鏈上NFT 域名的第一大供應商;通過建立基於區塊鏈的域名,讓用戶用人類可讀的名字取代加密貨幣地址,託管去中心化的網站,並簡化加密貨幣支付,讓世界進入去中心化網絡。

這些成長型融資機會將成為Pantera 精選基金的整體結構,目標達到2 億美元,預計將於5 月完成有可能是唯一一輪資金募集。

與典型的種子期和A 輪風險投資相比,Pantera 精選基金將主要關注更成熟、能夠產生收入的公司,預期如下:

疫情政策陰影下的兩年

政策制定者開始通過印鈔來抵消無形病毒影響的舉措實施,已經接近兩年時間。

2020 年四月,標誌著後疫情時代來臨的信件中這樣寫道:

「這是一個令人非常苦惱且混亂的時刻,因為接下來99% 要發生的事情都懸而未決。然而我堅信這對加密貨幣價格將有積極影響」

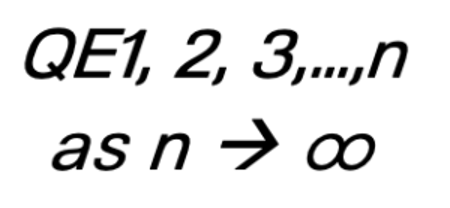

「孩子們數到100 的手段是, 一,二,跳過幾個數,一百。感覺我們在量化寬鬆上正是這樣做的。QE1, QE2, 跳過幾個階段,QE100」

隨著量化寬鬆政策接近「無限寬鬆」,它根本上必須對那些數量不能放鬆的東西產生影響。

「當政府增加紙幣的數量時,需要更多的紙幣來購買有固定數量的東西,如股票和房地產。無論貨幣數量如何增加,這些資產的總量都不會收到影響」

「… 就像水壓一樣,新增貨幣的湧入使得黃金、比特幣和其他加密貨幣等總量固定的資產價格水不斷攀升」

自從有了這一預測,紙幣的「海嘯」帶來了前所未有的水漲船高,尤其是對加密貨幣而言。下圖是自增加印鈔之後,各類總量固定資產的績效表現:

其他代幣的表現甚至超過了比特幣:

通貨膨脹,新冠后遺症

在華爾街日報於今年4 約12 日刊載的的採訪中,議員Mark Pocan 指出,「在他們努力確定11 月的競選策略時,民主黨人表示,他們需要更好地向公眾推廣拜登先生的帶來勝利,主要是新冠疫情刺激和基礎設施支出,同時明確他們將努力降低價格水平。 我們已經做了很多。 但COVID 的後遺症和通貨膨脹使我們更難談論那些真正的大問題。」

值得擔憂的是,政策制定者依然不明白,新冠疫情的後遺症和通貨膨脹根本上是一碼事,是印鈔過多導致了商品短缺,就業率下降,房地產業蕭條等問題。明面上的政策是為了對抗一種肉眼不可見的病毒,但卻對房地產,就業率以及其他所有方面短暫的擠壓。這才是最大的問題。

愚公移山?拜託快醒醒吧

通脹高達854 bps,而緊縮政策僅有25 bps,顯然是行不通的。

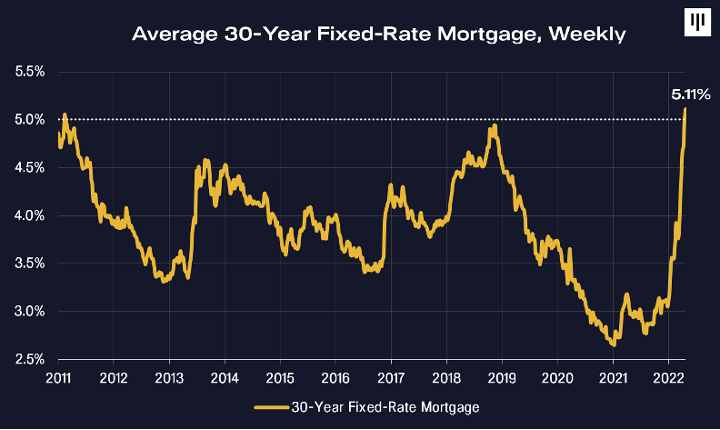

美聯儲主席鮑威爾表現得好像他真的要大動干戈,在未來的某個時候,或許會把利率提高50bps。通貨膨脹已經增加了17 倍之多。 6 個月前通脹水平大概500bps,以戳破美聯儲一手製造的房地產泡沫。

一位投資者向Pantera 表示,他在常規市場中僅僅做了一件事—— 購買盡可能多的房屋,並對它們進行30 年的抵押貸款。

Pantera 則回答,全國范圍內的住房市場以19.8% 的速度運行,而美聯儲仍在操縱抵押貸款利率降至5.0%,美聯儲基本上是在讓買房子成為最後手段。

如果美聯儲像他們前95 年一樣依然不持有任何抵押貸款,自由市場的抵押貸款利率將會高的離譜,從而直接製造上文提及的房地產泡沫。

在未來的幾年中,美聯儲將不得不處理它持續膨脹的繁榮或蕭條場景下的滯漲。

美國商務部周四表示,美國第一季度的國內生產總值年率下降了1.4%,並且GDP 為負。

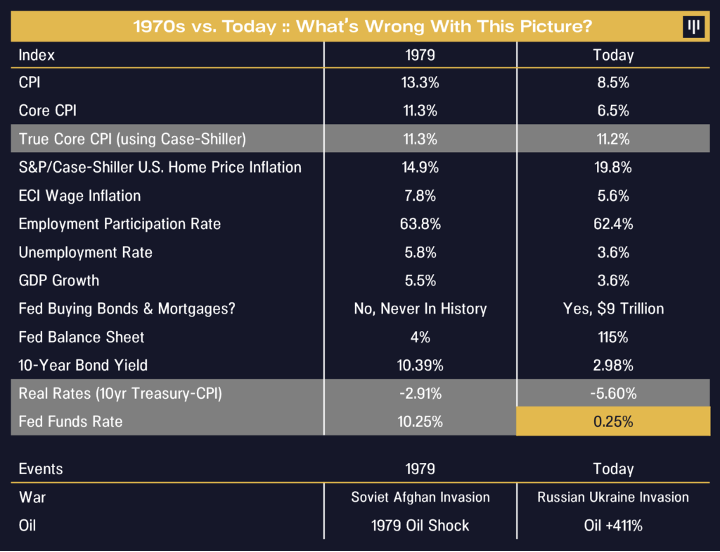

這就是所謂的70 年代

來玩個看圖找不同的遊戲?

美聯儲

美聯儲副主席Lael Brainard 在4 月12 日的公開講話中表示,「我不想在如何思考今年剩餘時間和明年的適當政策路線方面過於僵化。… 迅速走向更加中立的姿態,為委員會提供了任一方向的選擇權。」

這種說法實在令人吃驚,當一切都已失控,緩慢走向中立想必也於事無補。

美聯儲的雙重任務是價格穩定和充分就業。

對他們來說,價格穩定意味著每年「只」讓紙幣貶值2.0%。真實核心CPI(使用更現實的Case-Shiller 住房價格)是兩位數,是美聯儲目標通脹率的五倍。顯然,這個任務已經失敗了。

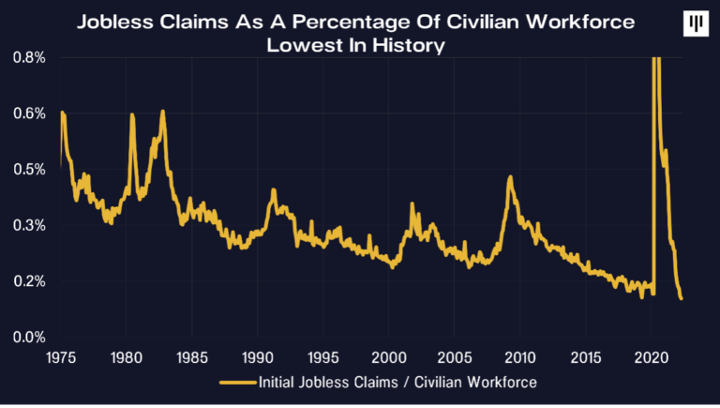

從就業角度來看,美國現在顯然已經遠遠超過了任何最佳就業水平。申請失業救濟的人數占平民勞動力的比例少於歷史上的任意時刻。

一千人中只有一人失去工作,失業率大致等於走在路上被墜落的椰子砸中的概率。

甚至美聯儲主席也承認,勞動力的短缺時的壓榨是不合理的。

美聯儲主席鮑威爾在美聯儲3 月會議紀要中表示,「如果你看一下今天的勞動力市場,能看到的是每一個失業者有1.7 個以上的工作機會。 因此,我會說這是一個非常緊張的勞動力市場,緊張到不正常的程度。」

每個失業者有1.8 個職位是前所未有的,甚至通常情況下, 這個比例是反過來的。

那麼,這種緩慢的小幅提升為什麼最後歸於中性?

因為利率應該是具有限制性的。

波士頓聯邦儲備銀行前總裁Eric Rosengren 指出,「美聯儲肯定是落後於曲線了。PCE 和CPI 等通脹指標遠高於2%。失業率為4%,低於CBO 對充分就業的估計。 在這樣的環境下,利率應該略高於中性水平。 我們離這個目標很遠,所以美聯儲有很大的空間來追趕。 如果說犯了什麼錯誤,那就是沒有更早地轉向。」

美聯儲利率已經太長時間保持在低水平了。他們未來將把利率上調至比期貨市場預期的利率水平高的多的地方。

前所未有的「寬鬆」

「1981 年10 月我進入這個行業時,國債收益率為14%。 到2020 年,所有發達國家的利率達到了5000 年來的最低點。 隨著通貨膨脹,隨著地緣政治的不確定性,這種牛市終於結束了。 債券收益率在10 年期迅速上升,我預計這種情況會繼續下去。」

——2022 年4 月5 日,Pantera 區塊鏈峰會上,Miller Value Partners 的創始人Bill Miller

自2008 年金融危機以來,絕大多數的主權債務都是由對價格不敏感的政府買家購買的。這是美聯儲等國內央行將自己的債務貨幣化,以及各國試圖將經常賬戶盈餘保持在海外,從而通過出售貨幣和購買美元(需要投資於國債)來壓制其貨幣價值的組合。

QE 創造了一個罕見的投資世界—— 債券和股票同時反彈。 (在一個自由市場的世界裡,它們的價格是通常是負相關的)。

量化緊縮(QT)將使債券和股票同時下跌。

作為對最近俄羅斯因制裁公共和私人實體而被扣押的美元儲備的回應,敵對政權也有可能減少其美元貨幣儲備並清算美國國債。

滯脹的宏觀交易:Bankless 播客核心觀點摘要

Ryan Sean Adams:這是40 年來的最高通脹率,8.5% 的CPI。你能告訴我們發生了什麼嗎?

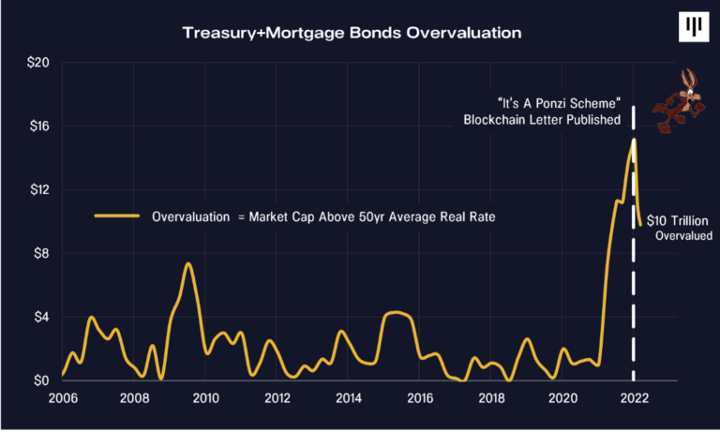

Dan Morehead: 我做這一行已經35 年了,所以我見過很多周期,而這是最瘋狂的一次。美聯儲在債券方面吹起了泡沫,這實在是太離譜了。債券市場是抵押貸款行業的燃料,去年有創紀錄數量的美國人辦理了抵押貸款併購買了房產。房子上漲了19% 是意料之中的事。如果你是房主,這是一件好事,但35% 的美國人沒有,所以我認為這是一件可怕的事情。

大約一年前,美聯儲主席說這是通貨膨脹的一個過渡性小插曲。這不是過渡性的,這是一個無比巨大的問題。自從鮑威爾說這是過渡性的,每個月都印出了新的紀錄高點。我們真的回到了70 年代最瘋狂的時候。

Uber 的成本已經翻了一番,對我來說,這就是勞動力市場緊張的巨大標誌。現在的二手車價格比它們是全新的時候還要高。這真是超級瘋狂。這在歷史上從未發生過。基本上所有的東西都火了,都更貴了。

David Hoffman: 債券市場上為何會出現泡沫?

Dan Morehead: 首先是國會基本上批准了價值9 萬億美元的支出。

美國過去兩年的赤字簡直比二戰時的任何一年都大。二戰時我們正在與法西斯主義作戰。那是一件大事。在這裡,花在對抗這種無形病毒上的錢是驚人的,而且效率很低。在美國,每個家庭要花費5 萬美元。我的意思是,這是一個巨大的資金量。當然,有一些政策是需要發生的,有一些人真的需要幫助。但大多數得到刺激消費支票的人都把它們存起來了。儲蓄率在經濟衰退中上升,這也是歷史上從未發生過的事情。

因此,九萬億新的紙幣被印刷出來,發給每個人。同樣,他們中的少數人真的需要幫助,而且可能需要更多幫助。但大多數人不需要。那麼他們用這些錢做了什麼?他們用它來買東西。

他們買了股票。股票處於歷史高位。他們買了黃金,他們買了債券。所以人們把所有免費的新印製的錢都用於投資。

如果你印製9 萬億新的紙幣,需要更多的紙幣來購買2021 年的汽車,或美國的中位數住房,或標準普爾500 指數的份額。這真的就是這麼簡單。紙幣正在貶值。

在過去35 年的交易經歷中,我從未見過如此極端和如此巨大的事情。我在世界的小角落裡見過一些奇怪的交易,一些新興市場正在發生奇怪的事情。但美聯儲做的是九萬億規模的– 我是說,這是最大的泡沫。

David Hoffman:你能給我們講講你認為這一切接下來會發生什麼嗎?

Dan Morehead: 我認為在大約兩個月後,美聯儲將意識到,這件事真的越來越失控了。他們將不得不開始出售債券,而不是僅僅等到這些債券持有期結束(這將需要很長的時間,因為他們的大部分債券都是20 年到期的)。當你從美聯儲每月購買數十億的債券到現在出售數百億的債券,債券將被壓垮。

我在我們的信中說,這是我八年來做的第一個非區塊鏈交易,因為它是如此不對稱。我認為利率有90% 的可能性會大漲。

關鍵是,你可能不想擁有大量的國債。

當我長大後,有60/40 的正常資產配置組合:60% 的股票,40% 的債券。我相信有一些養老金計劃和保險公司的傳統投資組合仍然有相當數量的債券,但如果你作為一個正常的自由市場投資者,看著我們今天可以看到的所有事實,它只是很難說,’ 在未來10 年的2.7%,名義通貨膨脹率為8.5%,但實際上是10.7%,我要買一個2.7% 的10 年期債券。我真的無法想像怎麼會有人這麼做。

我認為錢正在貶值,但貶值的速度很慢。沒有一個工作年齡的美國人在利率上升的環境中投資。這一點對我們來說非常重要– 我56 歲了,當我進入華爾街時,已經是牛市的六年了–10 年期的票據是10%,所以它很容易再次成為5% 或10%。但你這個年齡的大多數人實際上從未接近過10% 的10 年期票據。

40 年來,一切都在上升,因為利率一直在下降,下降,下降。在去年7 月,10 年期利率達到54 個基點。那標誌著牛市的結束。利率肯定不會比這更低。

我認為我們正處於一個為期五年的債券熊市,我們都必須想清楚這一點。我還在試圖弄清楚這對我們的投資組合意味著什麼。

David:你如何看待加密貨幣市場對所有這些宏觀消息的消化?

Dan Morehead: 基本上,這種宏觀消息幾乎無處可藏,對嗎?這就是為什麼我們稱其為「大鬆綁」,除了加密貨幣,我認為其他一切都將受到影響。

如果我們哪怕是部分正確,債券收益率將升至5% 或更高,這顯然會壓垮債券價格,但它也必須影響股票和房地產以及其他任何有折現現金流的東西。

我仍然相信區塊鏈可以與其他一切事物有很低的相關性,原因是大多數人並不擁有任何區塊鏈,對嗎?大多數機構投資者真的不擁有大量的加密貨幣資產。一些最大的捐贈基金也許有一兩個或3% 的區塊鏈。有很多人仍然不持有,大多數主要的保險公司也基本上不持有。因此,這就是他們可以保持不相關的方式,我認為在未來,比如說,五年內。如果我們是對的,而且區塊鍊是一個非常重要的東西,到時候它成為一個資產類別,我認為每個人的投資組合中都會有8% 左右的區塊鏈。 10 年後,區塊鏈將與標準普爾指數的相關性不亞於其他任何東西,商品或債券或其他。但就目前而言,我真的認為它可以不相關。

Ryan: 關於區塊鏈領域的投資組合搭建,可以展開說說嗎?

Dan Morehead: 不幸的是,它不像以前那麼容易了,如果我們想要一個快速的答案,基本不太可能。

顯然,比特幣在很長一段時間內是一切,它是很好的。我曾經告訴人們,買一些比特幣。然後在很長一段時間裡,我想,買一半比特幣,一半以太坊,你就會好起來的。現在的世界比那要復雜得多。

那種理論上的答案,也就是分散投資組合,對於你的所有聽眾來說顯然不是超級實用的。我們可能在我們所有的基金中投資於200 種不同的東西。現實情況是,可能會有10 個左右真正重要的Layer 1 區塊鏈。所有其他的實際上只是一種基本上建立在其他協議之上的公司。

美國證券交易委員會主席在大約五個月前說過一句話,我們不需要5000 個新的私人貨幣。我認為他和很多人都誤解了。沒有5000 個Layer 1 區塊鏈,對嗎?就是沒有。有10 個左右是重要的。其餘的幾乎都是在別人的協議上建立的協議應用。美國有4500 家上市公司,所以我對4500 個代幣沒有意見,對吧。我們還沒有到那一步。現在還沒有4500 個真正的代幣,但10 年後會有的。

表現良好的投資組合應該包含許多資產,而不僅僅是其中的一兩樣。理論上的答案是由於外界信息的瞬息萬變,我們要盡量分散化投資。例如,去年,比特幣上漲了70%,我們的流動代幣基金上漲了325%。有很多事情在悄然改變,比特幣是其中之一,但在流動性方面還有30 個重要資產。在我們的投資組合中,私人代幣方面有80 個左右。因此,對於那些能夠投資於基金經理的人來說,像我們這樣的基金經理(在這個領域有一群極佳的經理),現在可能比以前更好,那時我會說,只要買一些比特幣和以太坊,你可能就沒事了。這些天,我認為你確實需要更廣泛的資產配置。

抵押貸款通脹率——38%

根據Realtor.com 的經濟學家George Ratiu 的計算,一年前,美國房屋的抵押貸款支付成本中位數為1223 美元(首付20% 後的月付款)。

今天,這樣的購買需要每月支付近1700 美元,增加了38%。

一個關於Pantera 品牌的小故事

最後,用一個小故事來結尾。

某一天,我(Dan)在一家戶外餐廳吃午飯,一個叫Mark Ross 的人走過來做了個自我介紹。他說他是我們基金的一個LP,並問我是如何命名這個公司的。我回答說這是我妻子Devon 起的名字。而我跟Devon 談到這件事時,Devon 給出了命名的理由,「我曾在Tiger Management 工作過,工作接觸到的所有基金都以大貓命名,而pantera 是西班牙語和意大利語中豹子的意思,Pantera 最初是一個全球宏觀基金,pan terra 恰好也是拉丁文中橫跨地球的意思,噢還有一點,它還是80 年代一個著名的重金屬樂隊的名字。」

而這就是那個男人問這個問題的原因,Mark 是大西洋唱片公司的A&R,他發掘並簽約了那個著名的,黑豹樂隊。

展開全文打開碳鏈價值APP 查看更多精彩資訊