NFT流動性差的問題一直困擾著NFT市場的買賣雙方。於是,越來越多的開發者試圖使用DeFi借貸模式攻克這一難題。 NFT借貸是指持有者在不售出NFT的情況下,可以通過抵押NFT資產借出短期所需資金,享受持有NFT權益的同時提高NFT資產的使用效率。

目前,NFT借貸尚處於探索早期。借貸也主要形成了兩種模式,包括P2P的點對點(Peer-to—Peer)模式和資金池(Peer-to-Pool)模式。

NFT借貸的P2P模式的流程很像拍賣,需要雙方在藉款金額、貸款時長和利息等方面達成一致後才能完成交易,到期後,NFT抵押者要償還本金與利息來取回智能合約中的NFT,否則NFT 會從智能合約中轉移給資金提供方。

比如NFTFi 、Arcade 就是這種P2P借貸市場,雖然這種P2P模式理論上適用於任何類型的NFT(遊戲類、頭像類、土地類等),只要供需關係達成,交易就會產生。但它的缺點也很明顯,由於匹配過程是手動的,所以獲取流動性的時間可能會很慢,不適用於想快速獲得資金的用戶。此外,因為NFT的定價沒有統一標準,全靠資金提供方憑個人判斷出價,所以,這對資金提供方的要求會非常高,畢竟給錯報價就需要承擔清算後虧錢的風險。導致的結果就是,P2P模式下的報價較低,且利息會高。

正因為這些短板,就產生了NFT資金池模式。 Drops DAO就是此模式下的經典解決方案,致力於為NFT-Fi提供一種“新原語”。

Drops DAO是一個為NFT資產提供即時貸款的平台,它支持NFT資產作為抵押品,通過資金池來提供貸款。

在資金池模式下,持有者把NFT資產抵押到一個資金池後可立即藉出款項,整個流程就像使用Aave或Compound平台一樣。 NFT的定價是通過一段時間內鏈上數據採集來的地板價均價。

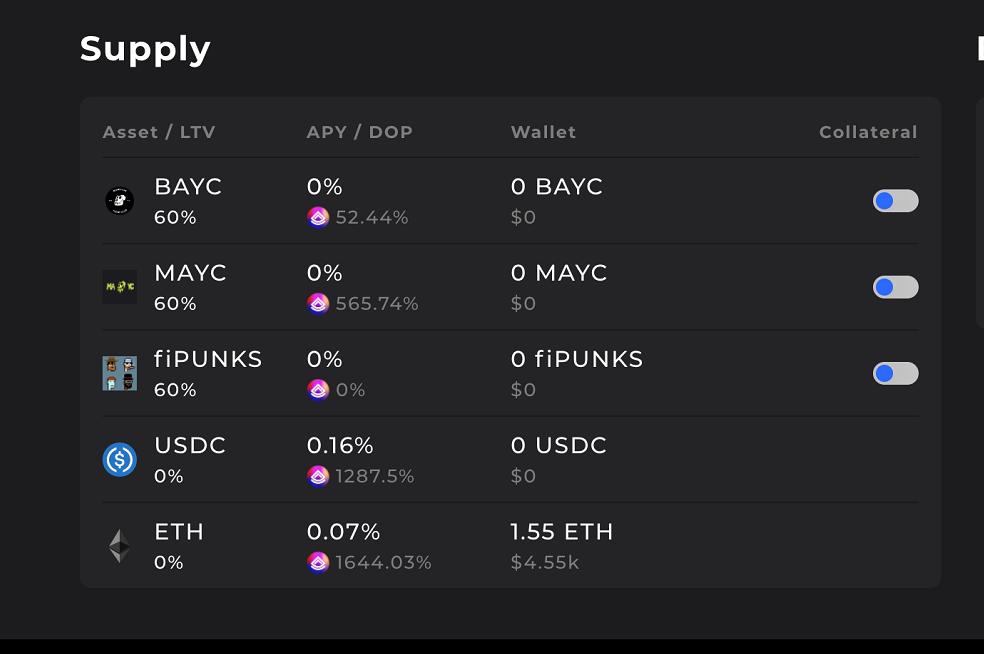

在Drops DAO中,NFT持有人可藉款額度一般是NFT資產地板價的30%,支付的利息多少取決於資金池的資金量與NFT供給。資金池內的加密資產由出借人注入,出借人可以將主流加密資產存入對應的資金池生息,目前支持存入的加密資產包括USDC、ETH、WBTC、ENJ(Enjin)。

具體而言,Drops是如何利用資金池來引導這場“NFT流動性效率革命”呢?本文將從運行邏輯、代幣經濟學、團隊及運營現狀等方面詳解Drops DAO。

一、運行邏輯

一直以來,NFT作為抵押品,最大的問題就是怎麼定價,定價決定了NFT抵押後可藉出的資金額度。但每個NFT因為稀缺性不同而導致價格不一致,因此,如何衡量NFT作為抵押品的價格就成為NFT借貸應用需要解決的問題。前面我們提到,P2P模式下只能憑藉資金提供方的個人判斷來定價,因此存在很大的主觀性和不確定性,導致了較高的資金風險。

而資金池模式大多采用根據鏈上數據做TWAP(time-weighted average price),剔除極端值並用一段時間的地板價做平均。因此,不管NFT在系列中多稀有,會統一使用地板價作為價值衡量標準,通過這一方式防止價格被操縱。

Drops DAO通過Chainlink獲取高質量的NFT底價數據。 Chainlink 預言機將在鏈上引入最新的NFT 市場數據,借助Chainlink,用戶可以訪問具有多層聚合功能的防篡改和可靠的市場數據,以幫助消除單點故障,使Drops DAO 能夠為NFT 集合提供準確、及時的底價信息。

那麼,Drops NFT借貸具體是如何運作的呢?

對於NFT持有者來說,主要涉及四個步驟:

選擇借貸池:選擇一個接收你的NFT 作為抵押品的現有借貸池,例如BYAC借貸池;

提供NFT 作為抵押品:抵押品的價值由NFT 地板時間加權平均價格(TWAP) 預言機確定;

NFT借貸:用戶可以使用任何兼容的NFT 作為抵押品,最多可以藉入資產價值的80%,還可以從Drops 池中獲得一筆無需許可的快速貸款,其中最多可立即藉出NFT估值30% 的抵押。具體利息要根據借貸池的流動性和資金情況決定。

管理信用:用戶會被告知抵押品比率和限制,必須遵守這些限制,才能防止抵押品被清算,此外,違約的用戶會被收取一定金額的清算罰款。

總之,Drops的無許可NFT借貸池允許用戶將NFT 作為抵押品並立即獲得去信任的貸款,而無需與貸方打交道或等待批准。

作為提供NFT的補償,Drops還為用戶戶提供dNFT作為回報。 dNFT是一種ERC721代幣,可以隨時交換它們所代表的基礎資產。與dToken 相比,dNFT 不產生利息,只能用作抵押品。

借款利息低的NFT還可以通過將藉入的穩定幣放在Drops的收益率策略中賺取收入。

而對於來說資金提供方來說,則可以通過將穩定幣和治理代幣抵押至借貸池來利用閒置資產獲得回報。在協議被質押期間,Drops借貸的存款人將自動獲得資產的可變利率回報。利率會供給和需求上下浮動。

Drops結合流動性代幣、質押和收益耕作的多元方式為資金提供方賺取收益。

二、代幣經濟學

DropsDAO的治理代幣為DOP(Drops Ownership Power),DOP代幣已在Uniswap、MEXC Global 和Gate.io 上市。

值得一提的是,為了鼓勵參與治理,Drops DAO將新的DOP通證的通貨膨脹率與DOP鎖定的veDOP的數量聯繫起來,從而激勵DAO參與者保持活躍或在報酬減少時支付新通證的供應。所以,如果有人想使用它來參與DAO治理,必須鎖定DOP來創建另一個名為veDOP的通證。

DOP 代幣

Drops DAO的治理代幣DOP有權在貸款池中分配流動性激勵,並就協議的未來做出決策。目前,DOP 主要用於兩個目的:投票和質押。用戶必須鎖定DOP 並獲得投票託管的DOP (veDOP) 才能參與投票和質押過程。

DOP 的最大供應量為15,000,000 個代幣,分配比例如下:

25.39% 分配給投資者、顧問

10% 分配給團隊

50.63% 分配給社區,可通過流動性挖礦獲得

10.5% 分配給基金會儲備,用於業務發展、漏洞賞金和社區激勵

1.11% 分配給去中心化交易所引導流動性

2%分配給Node Runners DAO(該組織為社區的早期支持者)

veDOP

Vote-escrow DOP是一種不可轉讓的代幣,只能通過鎖定DOP 獲得。當鎖定被激活時,會創建一個反映veDOP位置的NFT。 veDOP的靈感來自veCRV模型。代幣通過鎖定DOP接收,時間從1周到4年。這些代幣不可轉讓,veDOP餘額取決於DOP的多少以及鎖定的持續時間。 1個DOP鎖定4年=1個veDOP。

值得一提的是,五年內將在整個資產市場分發總計2420000 個DOP 代幣(16.1% 供應量)作為流動性激勵。

veDOP持有者可以享受三個權力,包括:治理、影響NFT流動性、獲得協議費用和“額外的好處”。

1、治理:社區成員將能夠利用治理代幣撥款資助新計劃;管理利率、費用和抵押品因素;決定要添加的借貸池;管理DOP通貨膨脹。

2、影響NFT的流動性:用戶可以對NFT池進行投票,以獲得DOP獎勵;資金池獲得的選票越多,分配的DOP越多,穩定資金供應APY上升,從而吸引流動性,較高的流動性會降低託管利率。

3、獲得額外的獎勵:NFT collections可以向veDOP持有者提供代幣作為“收買”(Bribe),以便為他們的池投票。這將在現有協議費用的基礎上實現非通脹收益率

三、團隊及運營現狀

Drops 團隊在產品開發和營銷方面擁有豐富的經驗,自2017 年初以來,團隊中的大多數人都在加密貨幣領域工作,擁有區塊鍊和非加密軟件開發方面的技能。

此外,Drops在創立之初就獲得了Polygon、Enjin、Attrace 和Bridge 等主要市場參與者的支持。這其中,還包括Enjin首席執行官Maxim Blagov 和SushiSwap 首席技術官Joseph Delong 等大型投資者的投資。

當然,Drops Loans 協議與任何去中心化協議一樣,具有內在風險,比如智能合約代碼錯誤等。但是,Drops 也採取了相應預防措施,例如進行第三方審計以減輕風險。 Drops 協議在今年2月完成了使用PeckShield完成了智能合約審計報告,因此在安全性上能夠得以保證。

自上線以來,Drops借貸市場規模已達719.7萬美元,但目前僅有代幣質押池。據項目方的最新消息,Drops Loans將很快推出第一個Punks 和BAYC NFT的借貸池。未來,團隊也將圍繞提高流動性、提高NFT 預言機精度和努力去中心化等方向努力。

可以說,Drops是NFT-Fi領域為數不多的能夠真正提高NFT流動性的協議。其資金池模式相對P2P模式,能夠快速幫助NFT持有者獲得貸款,且無需信任。同時,採用Chainlink預言機作為NFT估值模式,也為藉貸池的流動性提供者降低了門檻,畢竟形成了一個相對客觀的估價標準。

此外,據Drops白皮書,未來協議將部署至Polygon等網絡,努力為用戶提供無gas無交費用的模式。 Drops對所有NFT開放,對於有抱負的數字藝術家和設計師來說,或許可以將Drops作為其職業生涯的跳板。將來有一天,隨著NFT-Fi創新模式的增加,NFT市場不再是少數鯨魚的遊樂場,更多觀望者將參與進來,成為玩家。

【廣告】超神社區24小時在線直播分析,現貨每日不定時幣種埋伏,合約1-2單策略分享。騰訊會議ID:933-2283-3972,QQ體驗交流群:627280。歡迎廣大幣友加入交流,為您的操作資金保駕護航。