一、近期市場活動

在過去的周末,許多討論一直圍繞著備受期待的Yuga Labs x Animoca Brands Otherside 土地出售而流傳。作為推動Otherside 元宇宙的Token,ApeCoin 在Otherdeeds 鑄幣日期之前經歷了高波動性,因為投資者猜測每個Otherside NFT 的鑄造需要多少APE,以及每個通過KYC 的錢包可以鑄造多少個NFT。土地鑄造帶來的密集的市場需求導致近1.8 億美元的ETH Gas 費用被銷毀,在Twitter 的加密頻道和社交媒體平台上產生了大量的負面情緒和批評。

在鑄造完成後,Yuga Labs 在Twitter 上公開道歉,並承諾為那些因Gas 戰爭而導致交易失敗的鑄造投資者退還Gas 費用。在採取補救措施的同時,該公司提出需要遷移到其鏈上,以便適當擴大規模,並鼓勵ApeDAO “開始朝這個方向考慮”。是否由於以太坊區塊鏈的缺陷導致的土地出售混亂是可以爭論的,然而很明顯,ApeCoin 一直是討論的中心,因為其與BAYC NFT 持有者之間的聯繫。

在同一個週末,NFT 龍頭市場OpenSea 宣布,它將在其平台上接受ApeCoin (APE) 作為支付方式,和其他如ETH/WETH、SOL、USDC 和DAI Token 一樣。截至2022 年1 月,BAYC 交易額超過了10 億美元。作為與BAYC 生態系統相關聯的Token,APE 獲得了認可和成為了社交貨幣。只要與BAYC 繼續保持其相關性,我們預計ApeCoin 的效用和採用只會在NFT 和元宇宙中增加,並有可能使它成為Web3 中最具影響力的Token 之一。

二、ApeCoin的發布

ApeCoin 是由ApeCoin DAO 推出的治理和實用Token。 APE 由APE 基金會及其董事會支持。董事會對基金會的管理人進行監督,最初的成員包括Alexis Ohanian、Amy Wu、Maaria Bajwa、Yat Siu 和Dean Steinbeck。儘管BAYC 背後的團隊Yuga Labs 已經明確表示,他們並不參與DAO 的創建或治理,但這個Token 最廣為人知的是它與BAYC 生態系統之間的聯繫。

但正如ApeCoin 網站所述,Yuga Labs 確實作為“ApeCoin DAO 的社區成員,並將在其新項目中採用APE 作為主要Token”。 Yuga Labs 是“APE 生態系統的貢獻者,並將協助為整個生態系統創造產品和體驗”。

三、新的AIP 提案

ApeCoin 社區通過ApeDAO 進行自我管理,ApeDAO 根據社區驅動的Ape 改進提案或AIP 做出決定,這些提案通過快照進行投票。作為其啟動的一部分,ApeCoin 宣布了5 個初始提案,其中兩個是由Animoca Brands 起草的,即AIP-4 和AIP-5。雖然前三個提案獲得了通過,但AIP-4 和AIP-5 卻從社區獲得了絕大多數的“反對”票,因此沒有被執行。在投票期間和之後,ApeCoin 社區在他們的論壇、Twitter 和許多地方進行了線上和線下的討論。基本的反饋是,總的來說,該框架是充分的,但缺乏上限這一關鍵因素。

2022 年4 月29 日,三個新的AIP 被提出。 AIP-7 提議重組論壇類別,AIP-22 與之前投票反對的AIP-5 相似,對權益池分配、時間表和分配提出了建議。

此外,AIP-21 提出了影響BAYC 生態系統內感知價值的重要細節,並成為過去一周社區中的主要討論點。在修訂後的關於質押程序的建議中,AIP-21 建議將質押上限設定為ApeCoin 跌幅的1 倍。

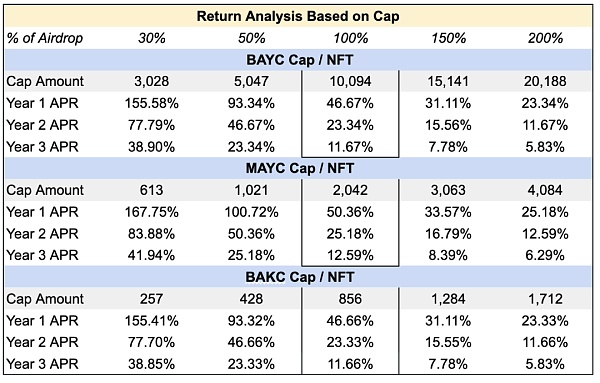

除了質押上限外,新提案中的質押機制保持不變。 1.75億ApeCoin(佔總Token 分配的17.5%)將在3年內分配給四個池子,第一年為1 億,第二年為0.5 億,第三年為0.25 億。這些池子是:(1)任何ApeCoin 持有者;(2)BAYC 持有者;(3)MAYC 持有者;(4)BAKC + BAYC 或MAYC。

四、收益和需求分析

注:

-

需求分析是基於2022 年5 月3 日所有快照的NFT 持有人在其錢包中的NFT 和ApeCoin 的數量;

-

假設所有快照的NFT 持有人都參與了質押;

-

上述數據不包括存儲在CEX 和冷錢包的任何Token。

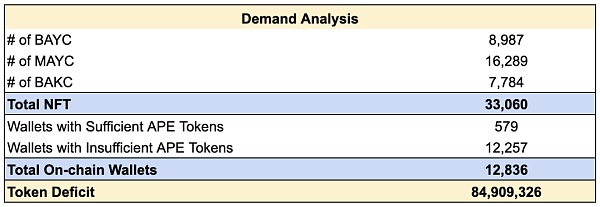

我們Newman Capital 的團隊研究了BAYC、MAYC 和BAKC 持有者的鏈上錢包數據。根據這些持有者在2022 年5 月3 日持有的NFT 和ApeCoin 的數量,我們進行了需求分析,以預測Token 的流出情況。我們注意到,96% 的NFT 錢包中的APE 不足以參與質押計劃。

根據我們的預測,質押計劃將立即產生約8500 萬Token 的購買壓力。雖然BAYC/MAYC/BAKC 持有者將在第一年收到7000 萬Token 的獎勵分配,但他們不能立即收到Token。這些質押者很可能會從現有的市場供應以及ApeCoin 主要質押者的新獲得的Token 中購買。特別是,啟動貢獻者之一將在未來1.5 年內定期解鎖8500 萬Token。

通過將上限設定為1 倍,第一年的APR 將達到50% 左右。雖然與目前市場上的一些質押項目相比,50% 的APR 可能不是最高的回報,但鑑於ApeCoin 在推出之前已經贏得了可觀的聲譽和需求,這是一個公平的回報。如果通過將上限設定為0.5 倍,APR 則會更高,但需求餘額將為3500 萬Token,但第一年的供應餘額為7000 萬Token。

我們還注意到大多數BAYC 持有者手中都有超過1 個質押上限。每個BAYC 鏈上錢包平均持有4 個NFT,至少72% 的錢包擁有超過1 個NFT。池中最大的鯨魚擁有320 個NFT,其中112 個是BAYC。

從需求分佈來看,BAYC 持有者將是代幣需求的最大貢獻者。 BAYC 持有者,加上他們額外的MAYC 和BAKC NFT,將產生7100 萬Token 的購買壓力。同時,沒有任何BAYC 的MAYC 持有者也將有1400 萬的Token 需求。因此,它反映了BAYC NFT 社區對ApeCoin 質押的訪問能力。不管有沒有MAYC 和BAKC NFT 的BAYC 持有者,都可以從質押計劃中獲得總Token 需求的84%。

五、對普通NFT 持有者的影響

實用性、地板價和需求是推動所有NFT 社區(包括BAYC 生態系統)的持續敘事。到目前為止,ApeCoin 的引入已經讓BAYC 相關NFTs 的持有者以空投和免費土地的形式獲得了更多的效用,然而,對於這些持有者在未來能夠和應該從ApeCoin 中獲得多少好處,仍存在很大爭議。根據提議的質押機制,與BAYC 相關的NFT 只作為質押池的“鑰匙”,只有ApeCoin 可以被質押。如果持有者決定出售他們的NFT,他們必須考慮在出售前解除對他們的ApeCoin 的質押。如果APE 在出售時仍然被質押,Token 將在購買時自動轉移。

由於這個原因,一些NFT 持有者對此感到沮喪,因為NFT 只作為一個“可選擇的途徑”和一個質押的“入場券”。當NFT 不是參與質押的強制性標準,且NFT 本身不能被質押時,人們可能不太願意為了質押而獲得額外的APE Token 而購買昂貴的NFT。相反,最快和最簡單的質押方式將只是直接購買ApeCoin 來質押。

此外,出售帶有ApeCoin 的NFT 不像以前那麼簡單了。當持有者決定出售其BAYC 時,他們不僅出售NFT,還出售錢包中相關的持倉Token。這種關聯可能會降低NFT 交易的流動性。這是因為NFT 賣家必須首先通過出售或解除相關的Token 來處理。

除了這些影響之外,獎勵機制可能對所有NFT 持有者不公平。有來自MAYC 社區的聲音,抱怨該提案一直在傷害MAYC 的價格,因為它鎖定了5:1 =MAYC:BAYC 質押獎勵。結果,市場對這種信息作出了反應,MAYC:BAYC 的地板價已經從3:1 “自動調整”到5:1 的比例。

六、對ApeCoin持有者的影響

從許多ApeCoin 持有者的角度來看,他們覺得作為一個Token 持有者,他們可以進入BAYC 生態系統,然而ApeCoin 和BAYC 的世界仍然是分開的。儘管Yuga Labs 已經公開為未來的項目採用了該Token,但APE 持有者並沒有從獎勵給BAYC、MAYC 和BAKC 持有者的相同效用中受益。

這一事實也引起了爭論,因為許多APE 持有者對過於有利於BAYC 生態系統NFT 持有者的提議表示擔憂。

一些APE 持有者認為,DAO 應該由Token 自己的社區領導,沒有任何特定的一方比其他人受益更多,包括BAYC、MAYC 和BAKC 持有者,因此,許多人對空投APE 的數量和向Yuga Labs 相關的NFT 持有者提供的獨家的質押獎勵表示批評。

七、結論

先前的AIP-4 和AIP-5 提案未能通過,主要是由於沒有澄清質押上限的問題。對於新的AIP-21 提案,質押上限已明確規定為1 倍。根據Newman Capital 的分析,1 倍的上限將立即創造8500 萬的Token 需求。

截至2022 年5 月4 日,ApeCoin 的累計代幣供應量約為3 億Token。隨著8500 萬的Token 需求很快就會從質押計劃中出現,市場上是否會有足夠的流動性可供出售?答案是肯定的。

根據ApeCoin 的歸屬時間表,三個啟動貢獻者之一(8.5% 的股份)可以在第一年明顯地解鎖6000 萬Token,在1.5 年再解鎖2500 萬Token。另一方面,Yuga Labs(15% 股份)、Charity(1% 股份)、其餘貢獻者(5.5% 股份)和BAYC 的創始人(8% 股份)有12 個月的鎖定期。

這可能給我們帶來進一步的探索——將一個集中式組織過渡到DAO 結構的最佳方法是什麼?投資者和貢獻者在DAO 中扮演什麼角色?歸屬時間表如何影響代幣的購買/銷售壓力?這對DAO 有什麼影響?在DAO 形成之前分配投票權分配時需要考慮什麼?如果分配是不成比例的,那麼真正的去中心化的投票能否發生?

ApeCoin 的投票過程促使社區更深入地思考如何創建一個完善的DAO。雖然DAO 在技術上以沒有中央領導的去中心化而聞名,但在現實中,目前的執行方式是否能使項目擁有真正的去中心化?如果鯨魚能夠影響投票決定和市場價格,目前的一個Token 等於一個投票系統是否能準確地代表整個社區?

ApeCoin DAO 的規模、結構、投票機制和在NFT 市場的整體影響力,即便不是最受好評和審查的運行DAO 之一,它的結構和治理讓我們的團隊思考Web3 中去中心化和DAO 的現狀和未來。雖然建立一個強大的基礎設施和設置適當的治理絕非易事,但所有DAO 都應努力在惠及不同利益相關者和將DAO 發展作為第一要務之間找到一個公正和平衡的視角。

作者 | Newman Capital

本期編輯 | 劉全凱吳說區塊鏈