潛在熊市底部的景象正更加清晰地展現在我們眼前。

比特幣投資者正處在盈利的邊緣,短期的價格走勢有可能使他們重新陷入虧損。與此同時,隨著宏觀指標的建設性匯合,潛在熊市底部的景象正更加清晰地展現在我們眼前。

面對通脹壓力、緊縮貨幣政策、複雜的不確定性以及風險,全球市場都在繼續退縮。本週,股票、債券和加密市場都出現了明顯的疲軟,比特幣交易價跌至37,614美元,達到了4月新低。

儘管本週交易量下降,但相對而言,目前比特幣市場依舊強勁到令人驚訝。雖然標準普爾500指數和納斯達克指數達到看跌趨勢的新低,但比特幣價格仍然在區間波動,我們仍然看不到比特幣或漲或跌的宏觀方向。儘管如此,比特幣和傳統市場之間的相關性仍接近歷史高點,而且人們繼續將比特幣作為一種風險資產,這種看法仍然是價格上漲的一個重要阻力。

很大比例的比特幣投資者持有的頭寸處於虧損狀態,他們是幣價向上向下的潛在跟隨人群。然而,與此同時,許多長期的宏觀指標顯示,歷史上比特幣被低估的價格水平正在發揮作用,達到了熊市晚期階段以外的罕見價值。在本期週報中,我們將探討看跌短期價格走勢的驅動因素與比特幣的中長期基本趨勢之間的明顯差異。

比特幣2022年第十八週走勢表

展望比特幣盈利能力的邊緣

最近幾週,我們已經探討了相當一部分比特幣供應是如何被重新分配和出售給3.3萬至4.2萬美元價格區間的新的所有者。然而,隨著全球市場持續走低下滑,這些新投資者陷入浮虧的風險正在持續增長。

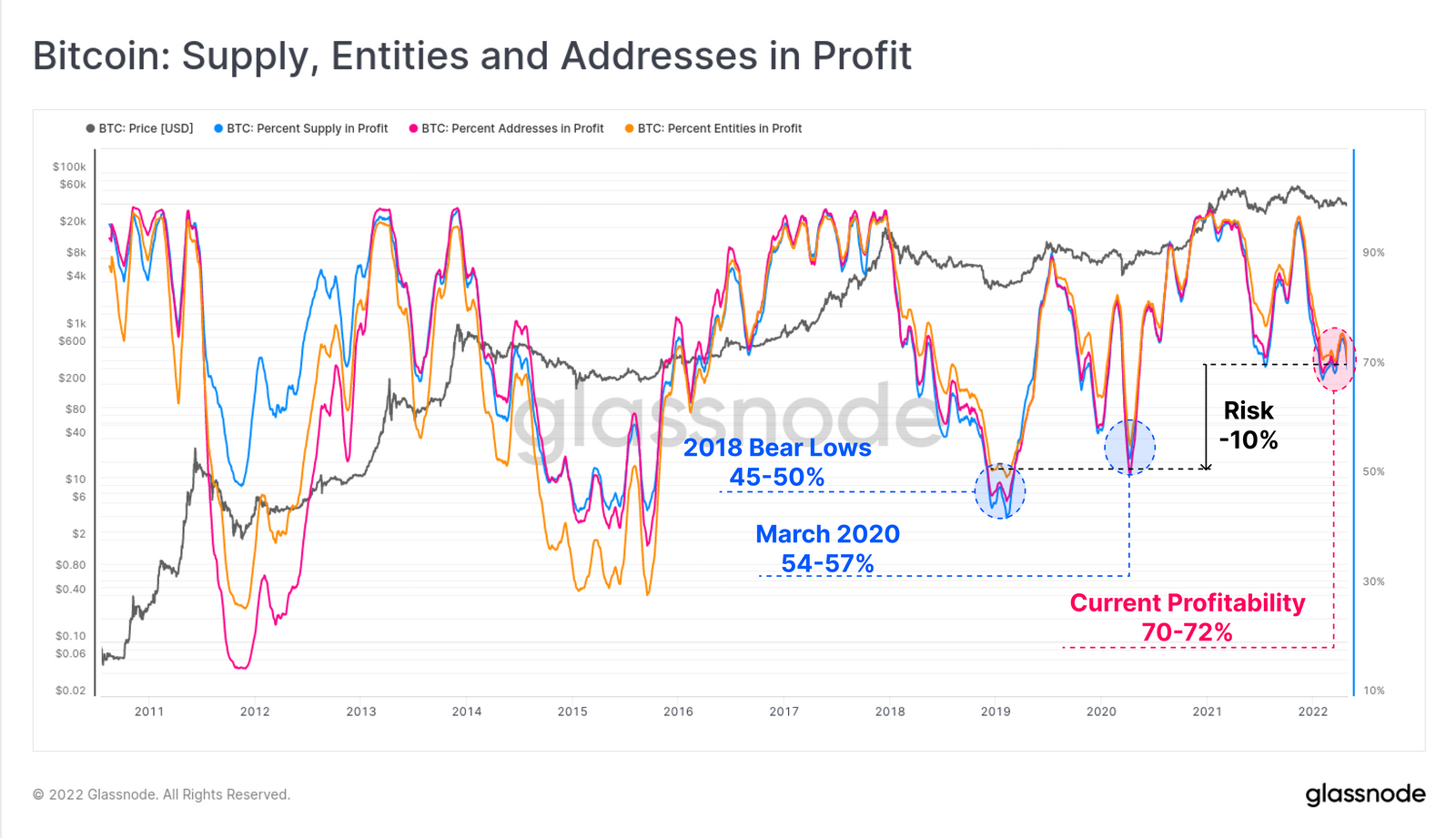

目前,無論是地址、實體還是供應,持有利潤的比例都在70%左右徘徊(意味著30%是浮虧持有)。上一次熊市的低點發生在2018-19年,以及2020年3月,彼時市場盈利能力的下降要嚴重得多,只有45%至57%的倉位盈利。

由此,我們可以建立一個案例來進一步分析;如果額外10%的市場陷入浮虧(結果是60%的市場處於盈利狀態),會發生什麼?這為我們提供了一個示例,市場在達到與上一周期低點類似的”痛苦閾值”之前需要達到的價格。這個”60%的浮盈閾值”也解釋了這些底價隨著時間推移而出現的可觀察到的上升趨勢(過去週期中丟失的比特幣、囤幣黨等的人為因素)。

比特幣供應,實體和地址的利潤表

比特幣供應,實體和地址的利潤表

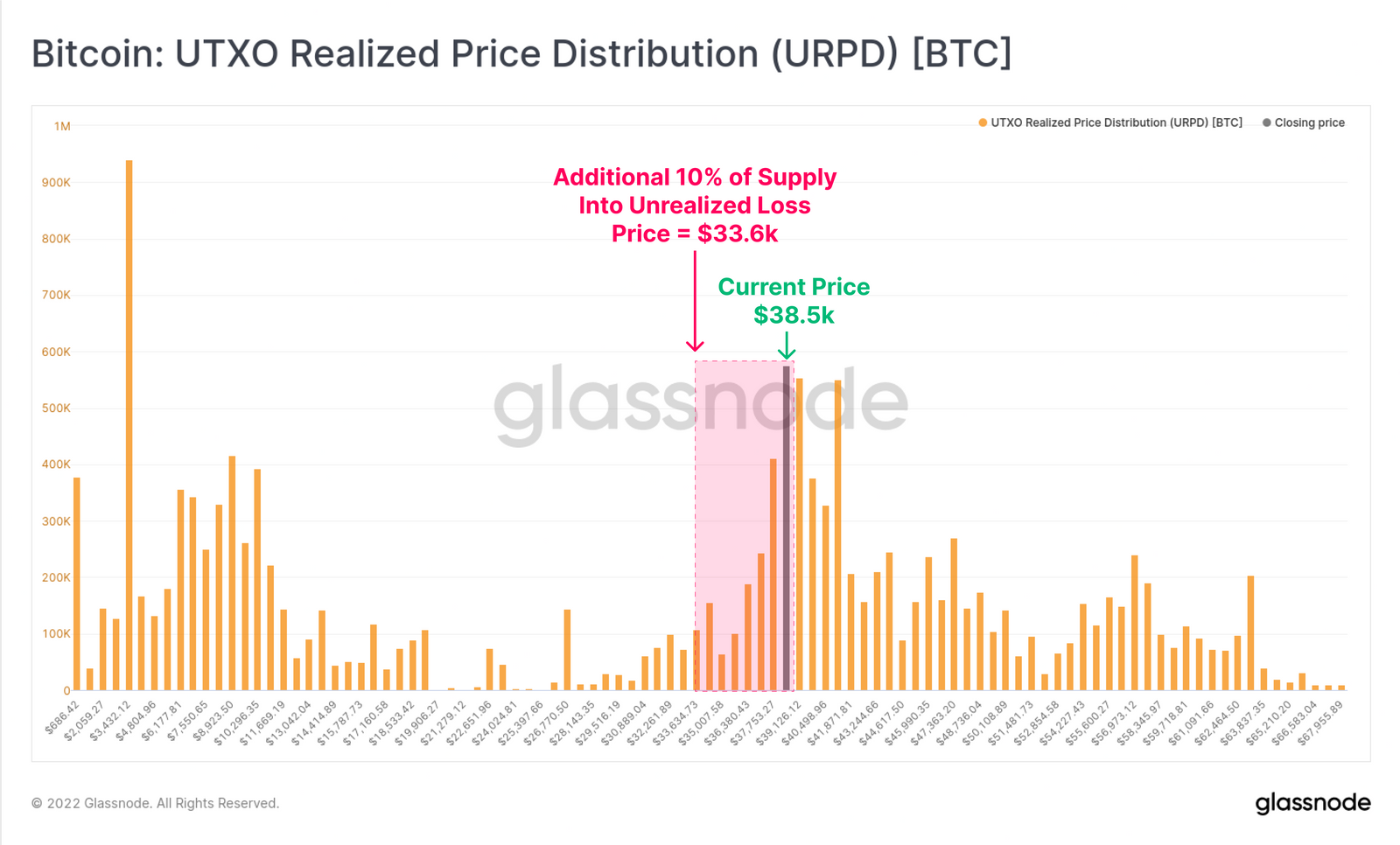

借助URPD指標,我們可以觀測到當前比特幣供應量最後一次移動的價格。

截至本文撰稿時,比特幣價格在3.85萬美元,市場需要下跌到3.36萬美元,才能讓另外190萬枚比特幣陷入浮虧(10%的供應)。這將達到我們舉例的”痛苦閾值”,即60%的供應量的利潤,並使過去16個月內的幾乎所有買家陷入虧損(2021年5月至7月低點的買家是唯一的例外)。

比特幣持倉價格分配表

比特幣持倉價格分配表

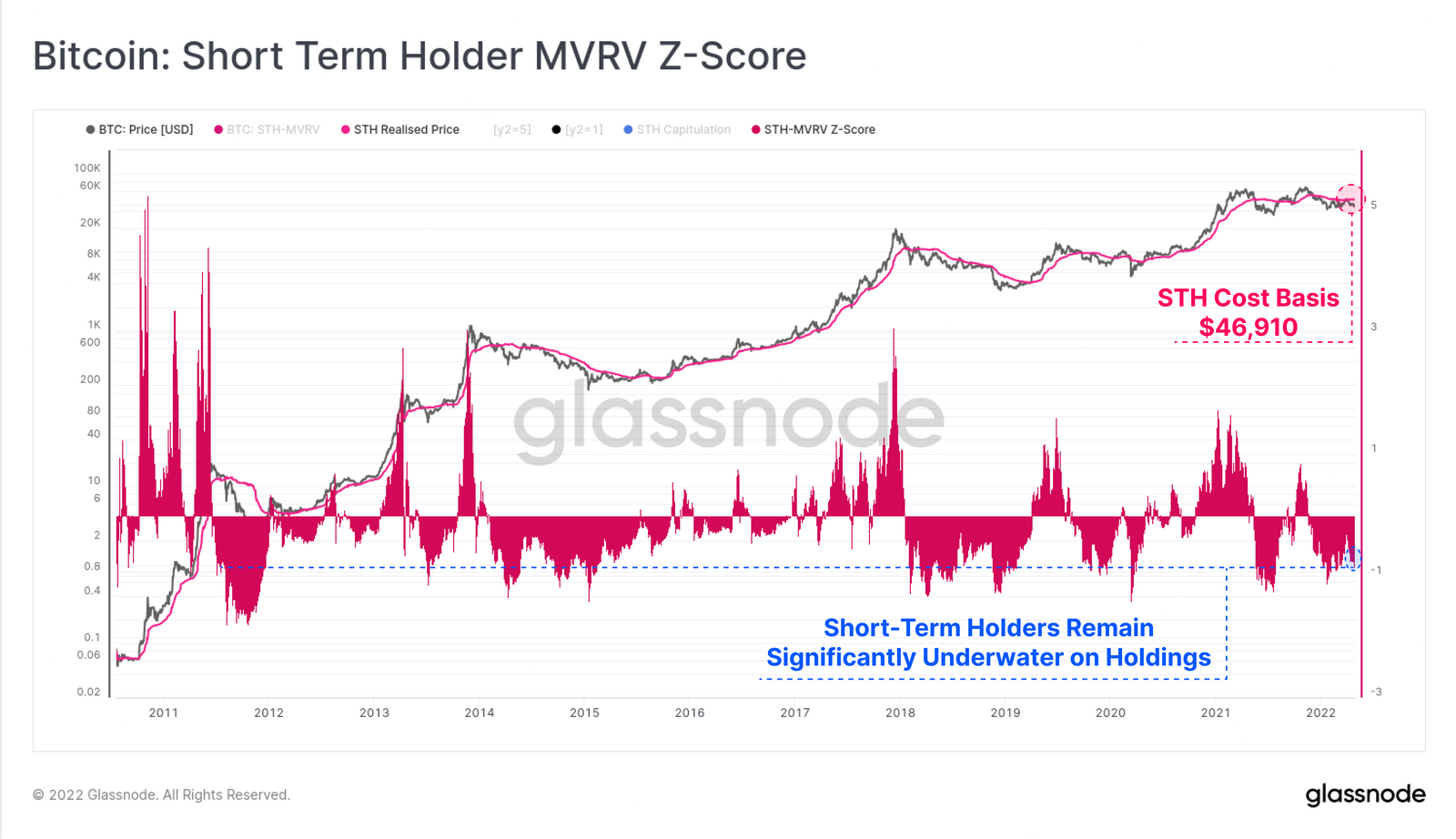

最有可能在恐慌中賣出比特幣的群體是短期持有者(STH),我們發現這個群體在過去三個月中積累了非常多的比特幣。如果我們看一下STH-MVRV比率(Z-Score),我們可以觀察到他們目前未實現的利潤率的大小。

在下面的圖表中,我們可以看到以下情況:

- STH的鏈上基礎成本為46,910美元,STH持有的比特幣的平均浮虧為-17.9%。

- STH-MVRV震盪器目前與平均值相差-0.75個標準差,這表明對於STH群體來說,這是一個具有統計學意義的財務痛苦指數幅度。

- STHs更嚴重的盈利能力並不罕見,但只發生在熊市中最嚴重的拋售期間(振盪器處於藍線以下)。

STH-MVRV比率表

STH-MVRV比率表

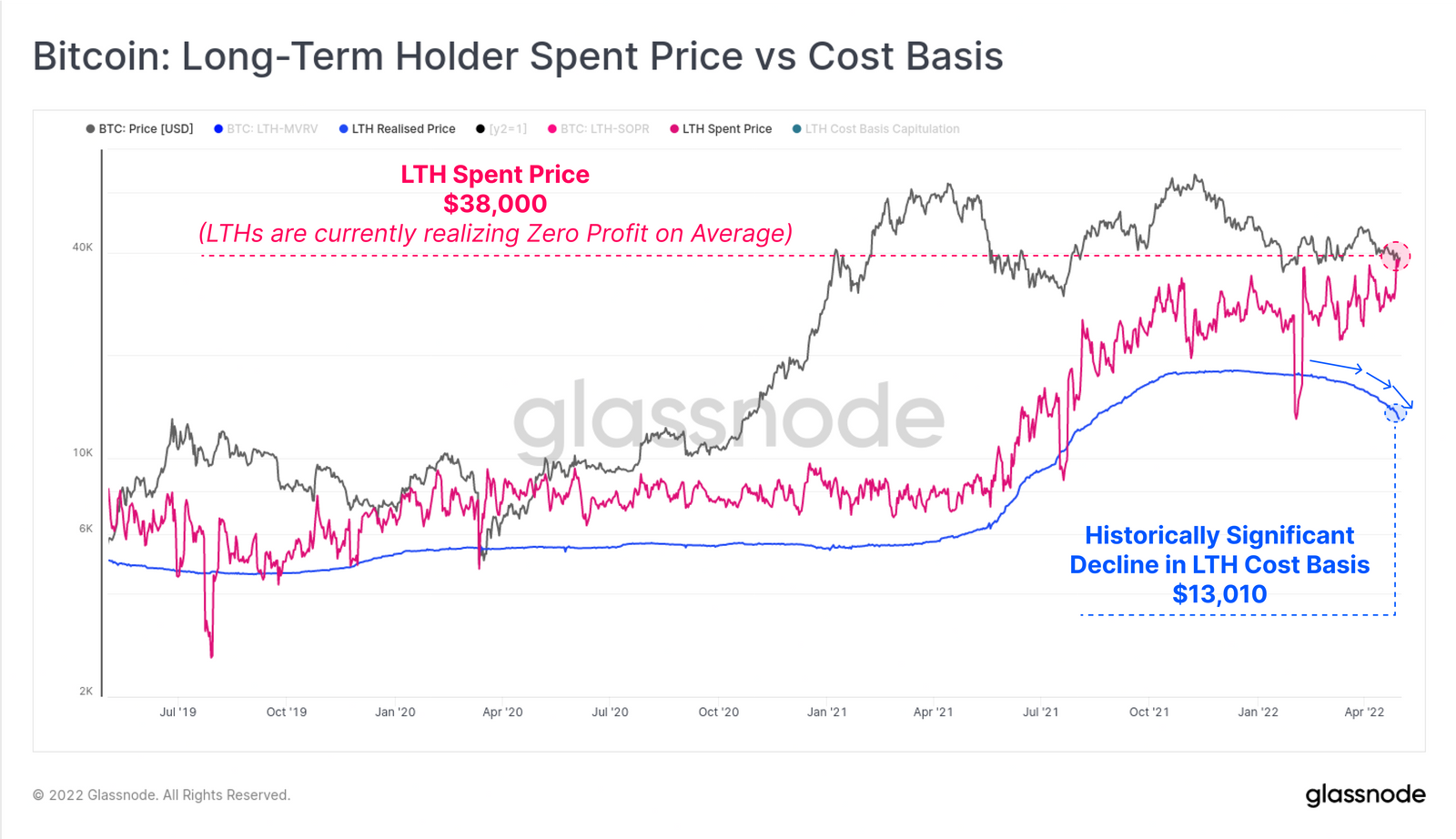

短期持有者的對面,長期持有者(LTHs)也在賣出籌碼,這在比特幣的歷史上也創了新高,這種趨勢似乎還在繼續。這種信號可以從TXMC看出來:

1. 長期持有者反應價格(藍色):這個指標顯示了長期持有者群體中所有比特幣的平均購買價格,它目前正在以比特幣歷史上最顯著的速度下降。這表明2021-22年周期的長期持有者正在賣出,並重新分配他們的比特幣,特別是在過去的3個月尤為明顯。

2. 長期持有者的賣出價格(粉紅色):這個指標顯示了長期持有者當天賣出的比特幣的平均購買價格。這個指標在本周明顯走高,與現貨價格相吻合,並表明長期持有者在平均收支平衡的情況下恐慌性拋售。

這兩個指標為以下論點增加了重要的內容,即:2021-22年最新加入長期持有者群體的投資者正在出貨,並害怕幣價進一步下行。

長期持有者拋售價與成本基數對比圖

長期持有者拋售價與成本基數對比圖

描述長期持有者的賣出特徵

我們可以進一步描述這些長期持有者的特徵,並使用各種鏈上工具縮小他們持倉的典型幣齡範圍。首先,我們將回顧一下Glassnode引擎室正在構建的一個新指標,該指標呈現出兩條痕跡。

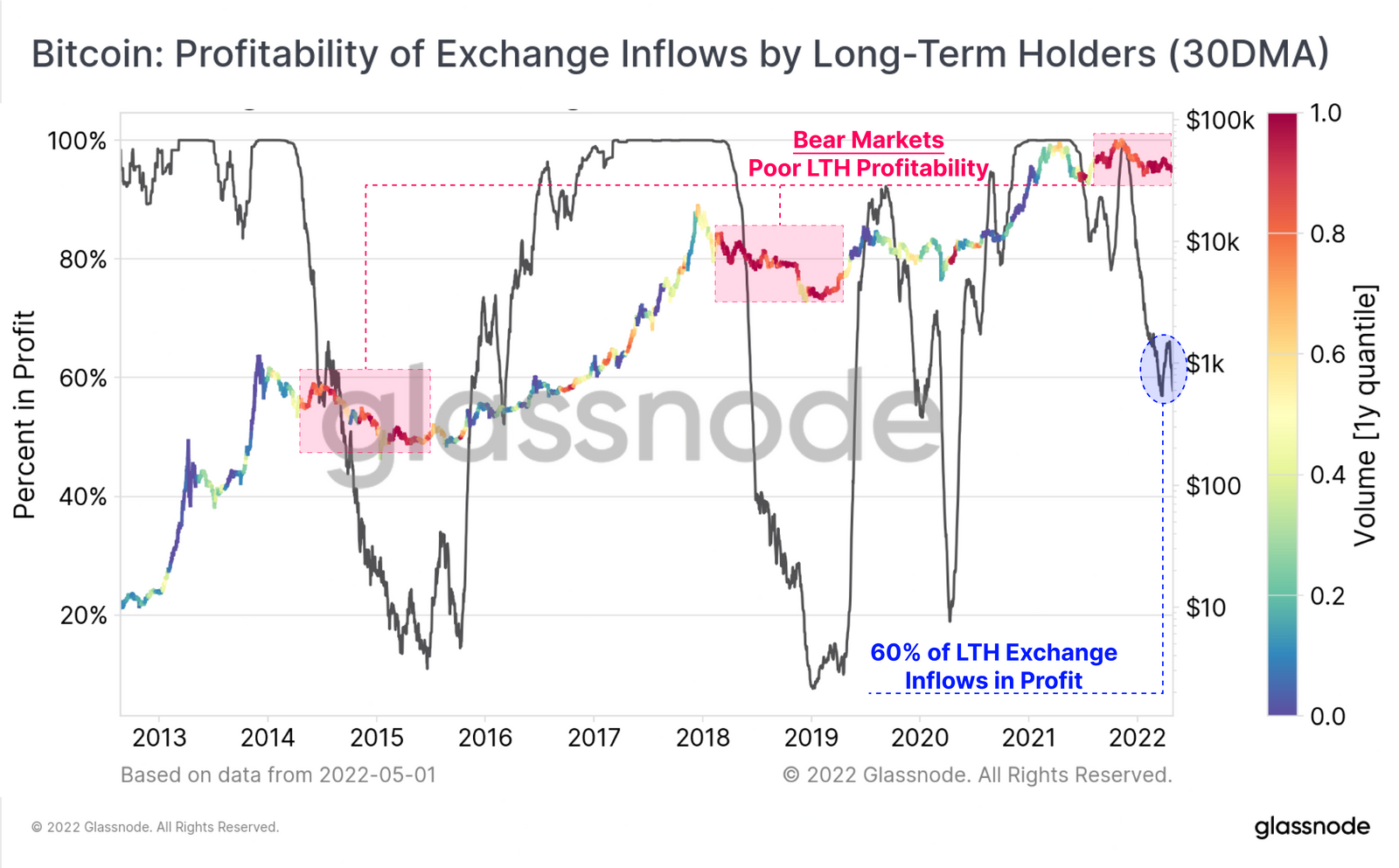

1. 振盪器(灰色,30日DMA指標)顯示長期持有者發送到交易平台的比特幣數量中有多少比例處於盈利狀態。我們可以看到,自2021年9月以來,這個指標已大幅下降,現在徘徊在60%左右(為我們之前的痛苦閾值估計增加了權重)。

2. 價格圖按相對於去年的原始利潤率著色, 紅色標誌著高的相對損失,綠色/藍色標誌著重的相對利潤。 2014-15年、2018-19年和2021-22年的熊市顯得相當明顯,長期持有者在許多月份都實現了嚴重的損失。

唯一能夠實現虧損並觸發這一結果的長期持有者是2021-22年周期中那些成本較高的長期持有者,這表明它們目前在長期持有者的賣出行為中占主導地位。

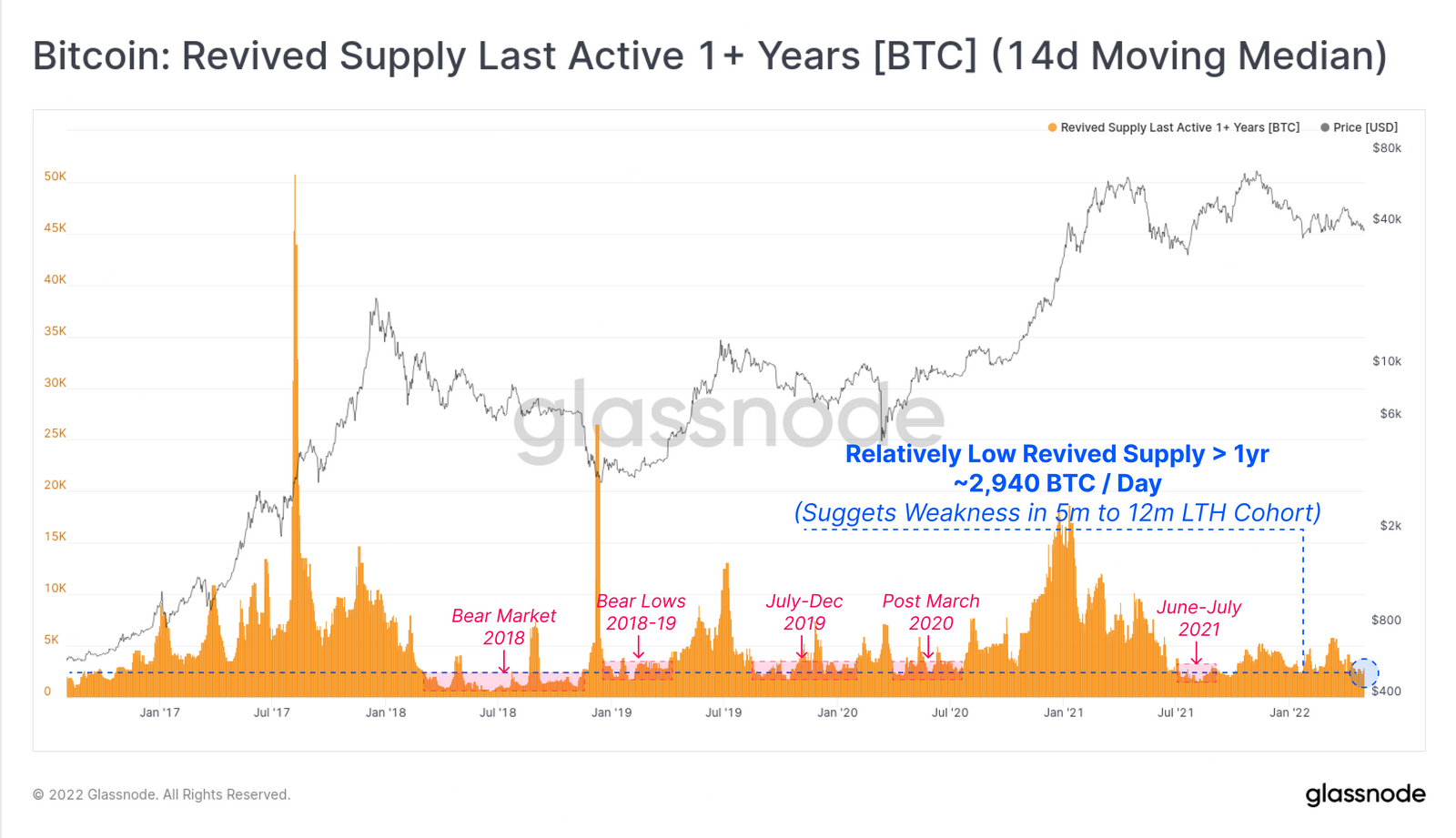

長期持有者外匯流入的盈利能力接下來我們看一下1年以上的複興供應量,它捕捉了2021年5月中旬拋售之前購買的所有比特幣鏈上交易量。我們可以看到的是,這個指標實際上在下降,並接近相對低點。通常情況下,復甦的供應量的非常低的讀數發生在深熊中,在這種情況下,積累是長期持有者的首選行為。

長期持有者外匯流入的盈利能力接下來我們看一下1年以上的複興供應量,它捕捉了2021年5月中旬拋售之前購買的所有比特幣鏈上交易量。我們可以看到的是,這個指標實際上在下降,並接近相對低點。通常情況下,復甦的供應量的非常低的讀數發生在深熊中,在這種情況下,積累是長期持有者的首選行為。

比特幣恢復供應持續活躍1年以上(14天移動中值)

比特幣恢復供應持續活躍1年以上(14天移動中值)

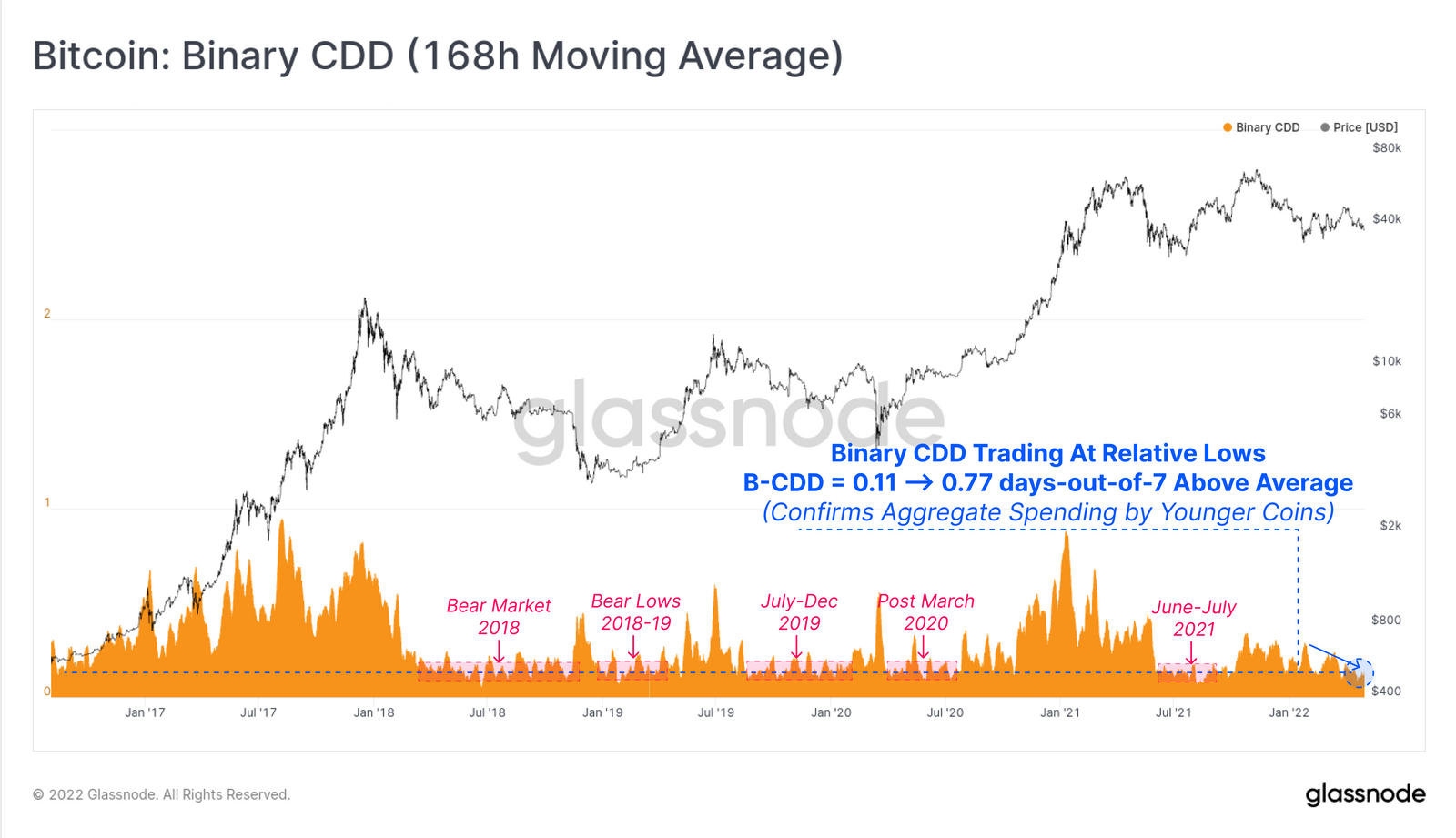

Binary Coin-days Destroyed 在很大程度上證實了這一觀察,其趨勢和明顯的標記與復蘇供應量指標幾乎相同。在7日均線上(每小時分辨率),表明每周有18.5個小時幣價破了7日均線。換句話說,在89%的時間裡,長期持有者選擇持有,沒有造成二級市場拋壓。

這兩個指標進一步支持了這樣的觀點,即目前LTH的賣方壓力主要是由155天和12個月之間的比特幣所有者(又稱2021-22年的買家)驅動的。

168小時滑動平均數據

168小時滑動平均數據

熊市底層的基本面

鏈上工具既可以為我們提供對當前投資者行為的評估(上文),也可以提供基本的估值工具,幫助我們繪製和駕馭各種市場週期。

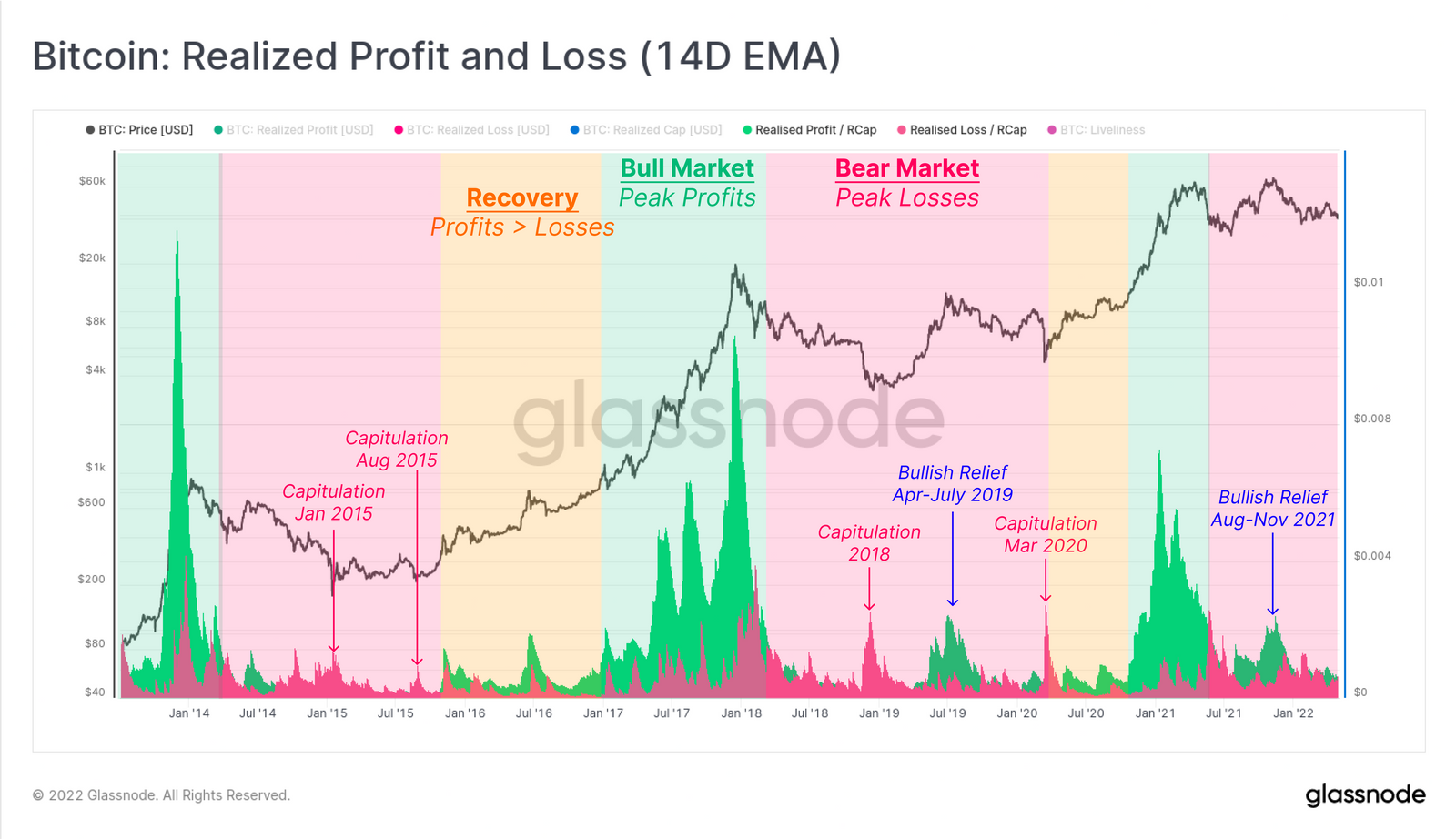

下圖是已實現利潤(綠色)和損失(粉色)的變體,計算方法是將兩者除以已實現市值。這有效地將投資者帶入/帶出市場的美元價值與相對市場規模歸一,方便我們比較各個週期。由此,我們可以大致確定三個市場階段:

1. 牛市(綠色區域),有足夠的需求流入,投資者能夠實現巨大的利潤,直接進入市場週期的頂部(淨資本流入)。

2. 熊市(紅色區域),情況正好相反,價格下跌導致投資者損失處於主導地位(淨資本流出)。 2019年,也可以說2021年末,我們觀察到短暫的看漲反彈中投資者賣出獲利。

3.恢復到早期牛市(橙色區域)的這個懷疑階段,市場從橫盤轉向上漲,是典型的再積累期或懷疑階段,實現的利潤開始持續超過損失。

在目前的市場中,我們仍然處於熊市階段,市場尚未提供足夠的需求和價格升值,以實現可持續的獲利和資本流入。如果實現的利潤開始持續超過損失,同時價格穩定,這可能表明正在向第三階段過渡。

14天EMA指數

14天EMA指數

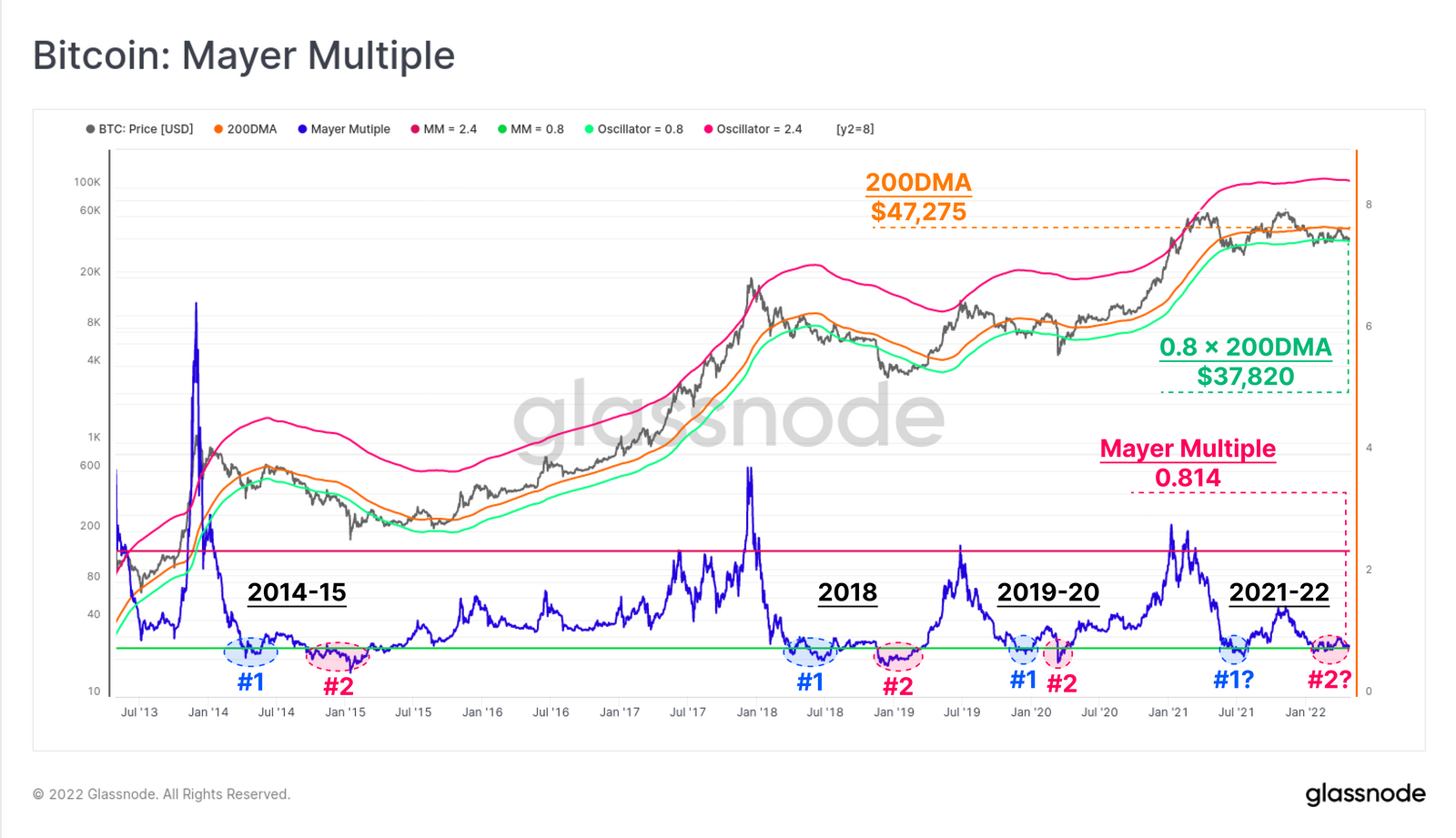

Mayer Multiple 是最著名的比特幣指標之一,也是人們最喜歡的指標。這個震盪指標為價格和200日移動平均之間的簡單比率。儘管它很簡單,但它為比特幣週期提供了一個強大而可靠的長期底部和頂部形成指標。

在這裡,我們已經繪製了一個0.8的梅耶乘數(綠色線),作為歷史上的”低估”水平。採用這個倍數的依據是,不到15%的比特幣交易時間處於這個水平或低於這個水平,為我們提供了一個概率更高的觀點。由於200日均線的比特幣價格為47,275美元,其20%的折扣價目前在37,820美元。

相對於0.8xMM的價格,歷史週期的熊市底線通常經歷兩個階段,首先是在熊市的早期階段(#1),然後在重大下跌事件之後再次確定熊市第二階段的底部(#2)。目前,市場正徘徊在這一關鍵階段的價格區間,組成2021-22年比特幣週期第2階段。

Mayer Multiple指標

Mayer Multiple指標

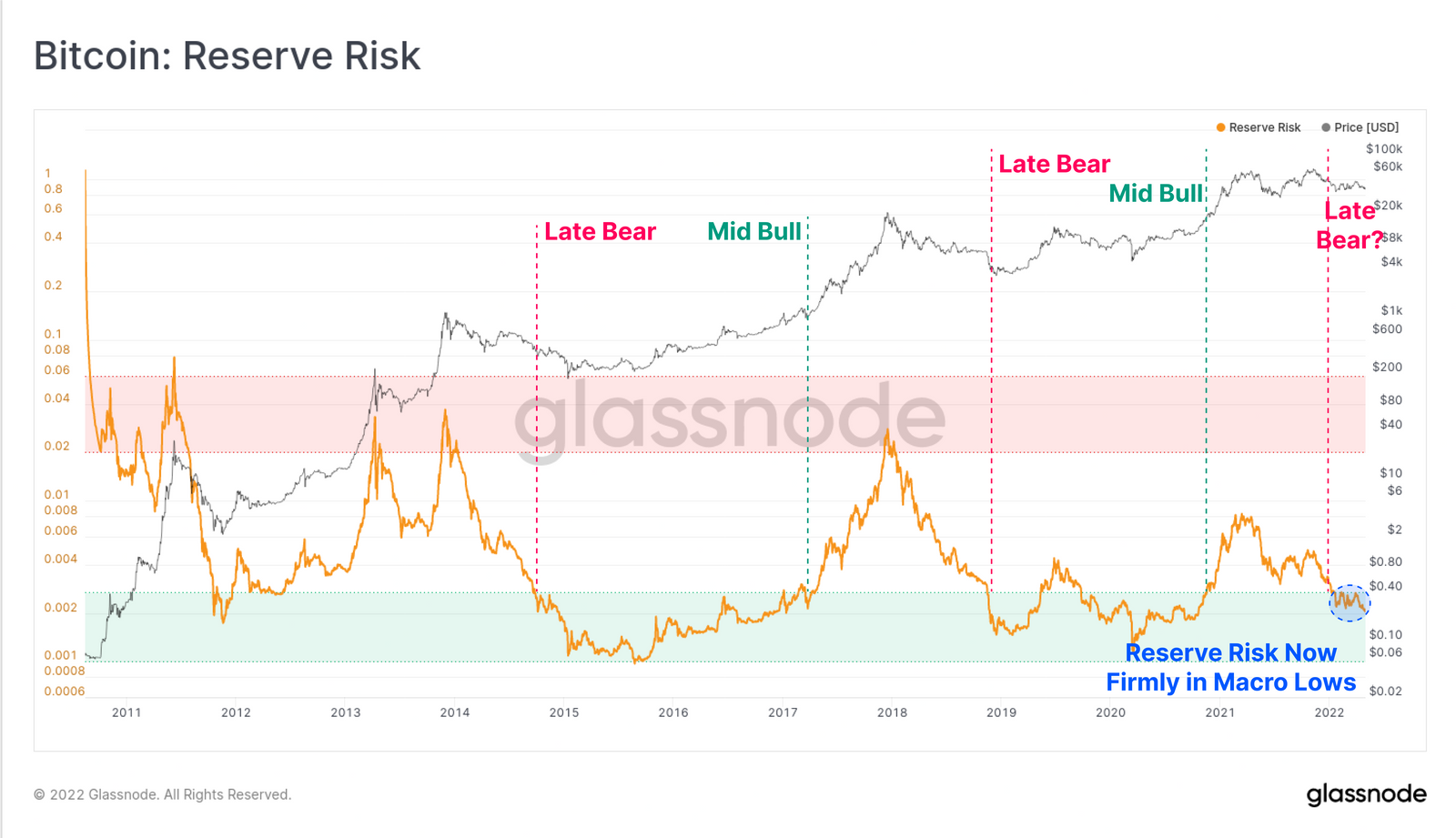

儲備風險指標提供了另一個關於熊市底部的宏觀證據,它是一個震盪指標,當積累和囤幣成為首選時,這個指標被嚴重拖累。從歷史上看,儲備風險在熊市後期(底部形成前)曾跌破0.0025的門檻(綠色),並在隨後的牛市中部分時期重新出現。

這個指標表明,我們已經度過了熊市晚期的初始階段,可能已經進入了熊市的下半場。然而,根據以前的周期,它也表明可能還需要一段時間,或幣價繼續下行。

儲備風險

儲備風險

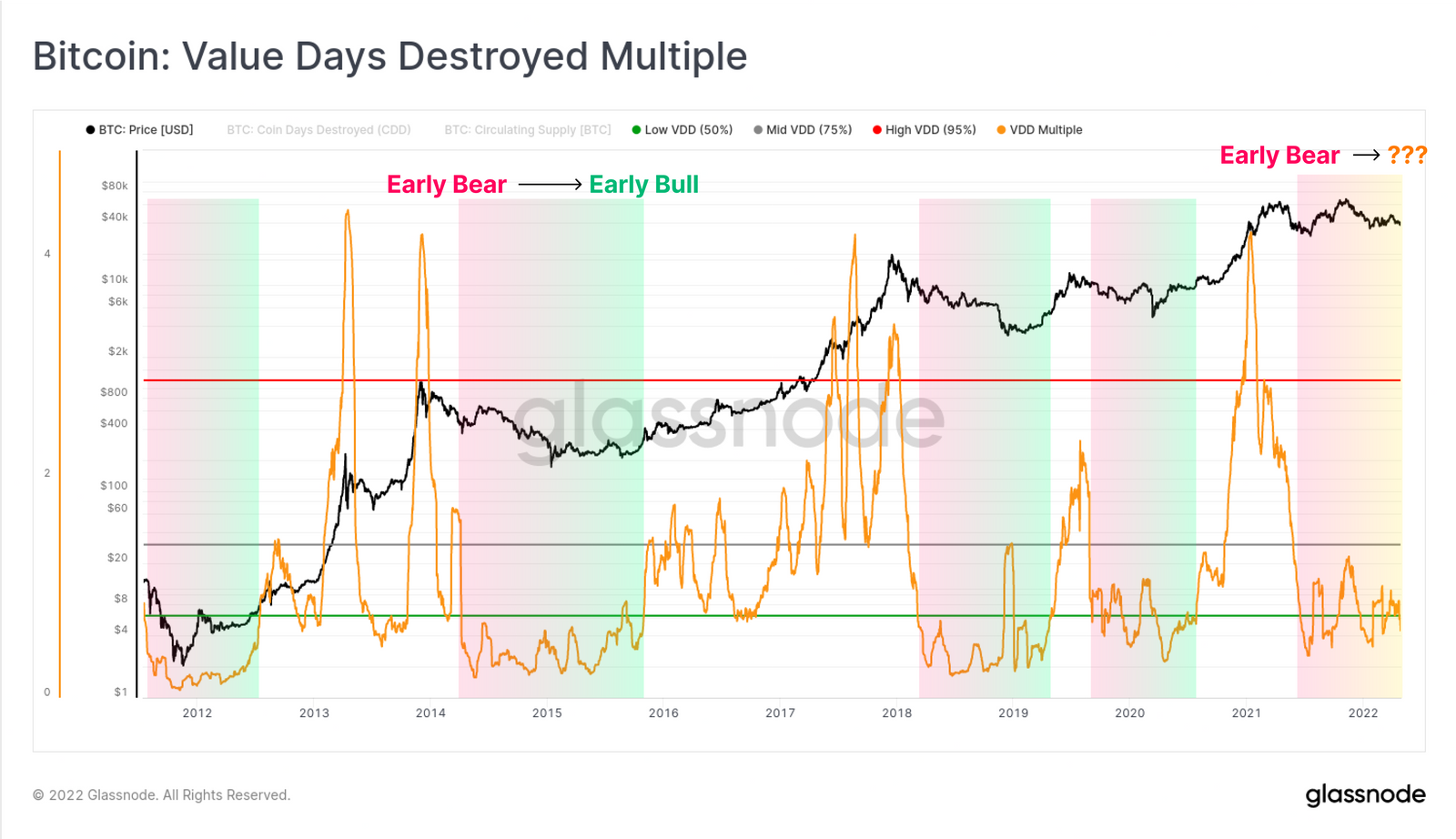

為了論證囤幣黨仍然不受影響的觀點,價值日銷毀(VDD)倍數指標在相對低點附近震盪。這表明,相對於去年,現在被破壞的比特幣的價值和幅度都很小。這為二進制(CDD)指數、1年以上復興供應和儲備風險指標提供了匯合點,即長期投資者(持有1年以上)的主要行為是持幣不動。

根據這一指標,熊市始於2021年5月左右,並接近於以前週期中的持續時間。

價值破壞乘數

價值破壞乘數

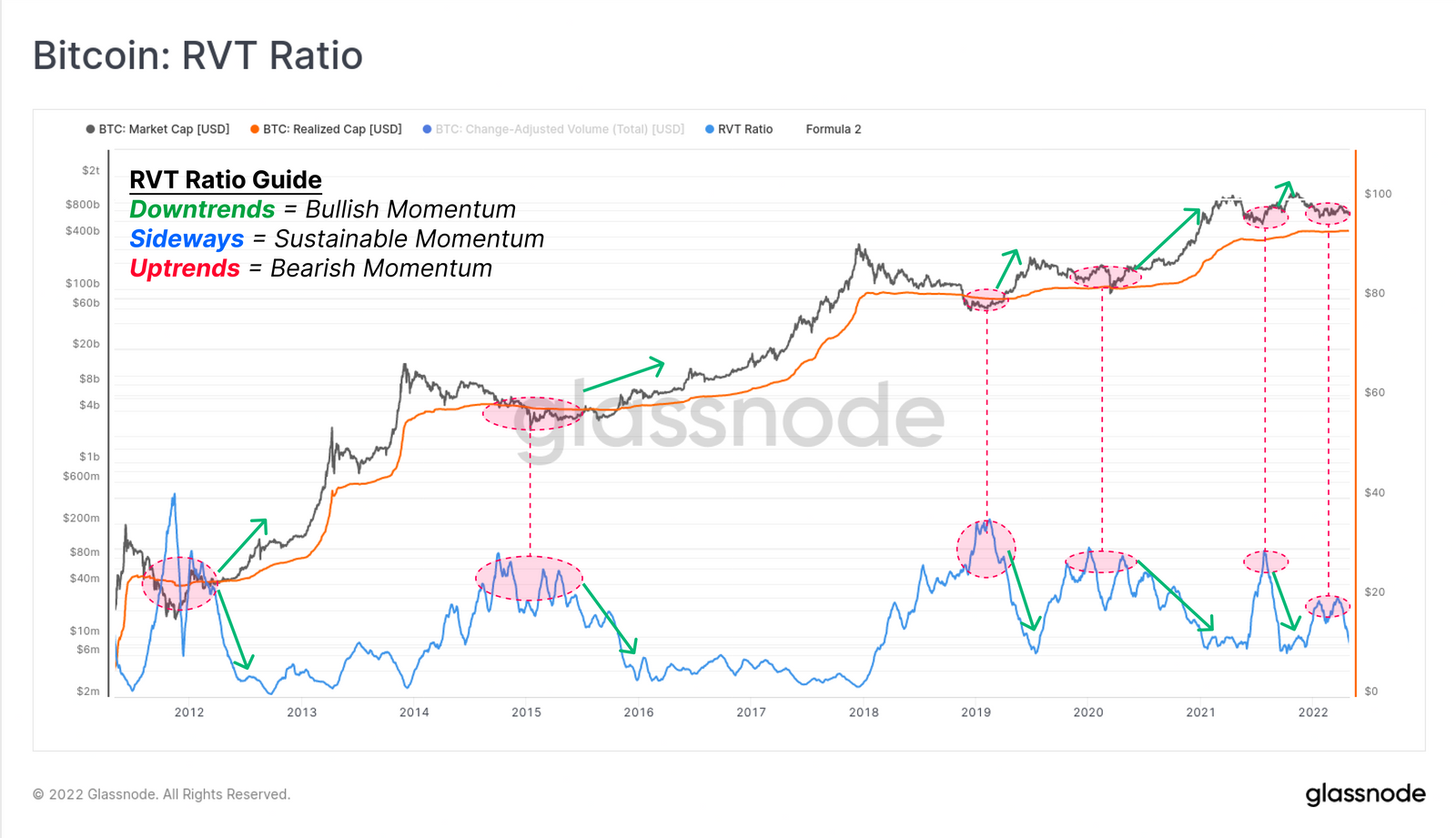

最後,我們將評估RVT比率,它是實現市值和網絡交易量的比值(以美元計,並應用28日DMA指數)。這個震盪器是NVT比率的一個緩慢,但信念較高的變體,具有以下特性:

上升趨勢和高值在歷史上是熊市,標誌著交易量(以及網絡利用率)相對於鏈上估值(估值過高)正在下降。熊市的底部通常發生在RVT值>30時,並通過反轉到下降趨勢來確認。

下跌趨勢和低值在歷史上是牛市,反之則表明網絡利用率相對於鏈上估值在增加(估值不足)。

- 橫盤持續趨勢是相對平衡的信號,通常表明當前的市場趨勢是可持續的。

相對於2021年7月,這個震盪器現在已經達到了一個較低的高點,並且正在扭轉為一個下降趨勢。如果這一趨勢得以保持,則表明有可能出現鏈上結算量的湧入,以及網絡利用率的增長。這在歷史上有利於價格上漲。

RVT比率

RVT比率

總結和結論

比特幣目前的市場結構仍然處於一個極其微妙的平衡狀態,短期價格行動和網絡盈利能力傾向於看跌,而長期趨勢仍然具有建設性。長期持有者的出貨似乎仍在繼續,本週我們增加了進一步的證據和分析色彩。

宏觀力量和與傳統市場的關聯性是否會拖累比特幣走低還有待觀察,然而許多基本指標已經達到或接近低估點,這一點值得注意。從技術分析(Mayer Multiple)到比特幣流通活力分析(儲備風險,VDD倍數),甚至基本面網絡運行狀況和利用率(RVT Ratio),眾多宏觀指標之間存在建設性的融合。

一個突發偶然的重要事件,伴隨比特幣短期和長期趨勢的相對變化,不管是下跌還是上漲,都會讓比特幣成為宏觀經濟環境中最吸引人的資產之一。

文章來源:https://insights.glassnode.com

原文作者:Checkmate

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-18-2022/

展開全文打開碳鏈價值APP 查看更多精彩資訊