據歐易行情數據顯示,北京時間5月10日早上8點左右,比特幣短時跌破3萬美元關鍵位置,最低至29735美元,24小時內跌幅逾10%。這是自去年11月10日,比特幣登頂6.9萬美元最高點後,首次跌破3萬美元。半個小時後,比特幣價格又重回3萬美元以上的位置。 10點整,比特幣價格暫報30891美元。

比特幣價格走勢(歐易數據)

本次比特幣價格跌破3萬美元的直接誘因是什麼?有種觀點認為是:

今日凌晨2時許,Luna Foundation Guard(LFG)的比特幣地址向外轉出了42530.82枚比特幣,時值約13.19億美元。這刺激了大量用戶的恐慌性拋售情緒。另外,Luna發行的穩定幣UST近日已脫離了與1美元的錨定,價格不斷下跌。作為總市值180億美元的頭號美元算法穩定幣,UST的閃崩及其背後發行方類似砸盤的操作,帶垮了最近本就風聲鶴唳的加密市場。

當然,加密圈最近為何如此脆弱?這也指向了本輪暴跌的終極原因:美國加息。

5月4日,美國聯邦儲備委員會宣布加息50個基點,將聯邦基金利率目標區間上調到0.75%至1%之間。與此同時,美聯儲宣布將從6月1日起縮減規模近9萬億美元的資產負債表,以配合加息舉措,遏制飆升的通脹。

消息一出,美股和加密市場在短時內小幅上漲,因為恐慌情緒已在前期被很大程度地消化了。會議期間,美聯儲主席鮑威爾排除了加息75個基點的可能性,打消了市場關於過於激進加息的疑慮。

但緊隨其後的是,行情風向急轉直下,美股和加密市場均大幅收跌。畢竟,這是自2000年以來加息幅度首次達到50個基點,顯示美聯儲收緊貨幣政策的緊迫性,這對資金面和市場情緒,帶來了釜底抽薪搬的衝擊。

但與之對應的是,美債收益率飆升,美元指數創近20年新高,顯現了加息帶來的正面效應。可以說,加息是美國通脹加劇、美元信用下滑的危急時刻下,美聯儲重塑美元信用的扼腕之舉。

具體到行情面,恐慌性拋盤的走向已然築成,一片慘狀。美國三大股指均回吐前幾日的漲幅,其中道指盤中一度狂瀉近1400點。

經濟衰退伴隨高通脹率的情況罕見上演

加息因此帶來更大的不確定性

早在4月下旬投資機構高盛就發布報告稱,預計未來兩年美國經濟衰退的機率為35%。

報告分析,美國目前面臨的主要挑戰是,縮小工作崗位和工人數量之間的差距,並通過收緊金融政策,在不大幅提高失業率的情況下減少就業機會,從而將工資增長放緩至與2%通脹目標一致的速度。

但目前令美聯儲和華爾街棘手的是,美國整體經濟的衰退,與居高不下的通脹率並存,這在歷史上極為罕見。從兩方面的直觀數據看,這種反差更顯尖銳:

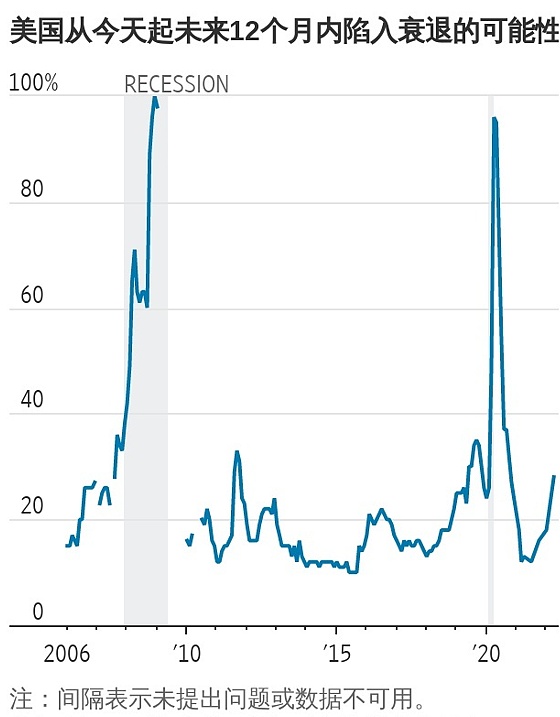

首先是,本月初《華爾街日報》對65位商業、學術和金融人士進行了調查,受訪對象普遍預計美國經濟在未來一年陷入衰退的概率為28%,均高於年初的18%和一年前的13%。換言之,精英層面進一步調低了對美國經濟的預期,悲觀情緒日漸濃厚,主流觀點對於美國經濟衰退,達成了進一步的共識。

數據來自《華爾街日報》

其次是,據美國勞工部4月12日公佈的數據顯示,美國3月份CPI同比上漲8.5%,創下1981年12月以來的最高水平。這一數據要高於道瓊斯8.4%的預期,也意味著美國已出現過去40年從未有過的物價上漲水平。

美國消費物價指數(CPI)與生產價格指數(PPI)均達到歷史高峰

二者直接對比,盡顯衰退週期下的通脹窘境。

眾所周知,高通脹與經濟快速增長相伴生,反之則是大幅度的通縮對應著明顯的經濟衰退。所以說,此次美聯儲加息,面臨的情況可能比以往加息週期更加複雜,因為新冠疫情疊加俄烏戰爭這兩大黑天鵝事件,給世界經濟帶來了巨大的不確定性。當然,這一切的始作俑者,是疫情后美元的天量放水。所以加息在所難免,其之後的宏觀經濟和金融市場走勢,更加撲朔迷離。

鷹派鴿派對加息力度分歧較大,後期美聯儲貨幣政策仍存不確定性

利刃高懸、左右兩難,收縮銀根、緊控流動性,已經成為“最不壞”的選項。畢竟,美國上上下下都關心,能否避免經濟衰退。

City Index分析認為,標普500指數在美聯儲宣布最新利率決議當天出現了自2020年以來最強勁的漲幅,這本身就有些不同尋常。可以說,5月5日看到的下跌,才是意料之中的重新定價。 “歸根結底,風險依然存在,通脹仍然很高,美聯儲仍會積極採取行動。

當然,堅信加息能醫治美國經濟病症的一派,似乎並不擔憂暴跌帶來的陣痛。此前,鷹派代表、美國聖路易斯聯儲行長佈拉德更是豪言:“將利率在年底前提高到3.5%左右”。

更進一步的是,對於以高盛為代表的投行、經濟學界提出的“經濟衰退論”,“鷹王”布拉德選擇了無視:“現在談論衰退為時過早,加息只發生了一次。”布拉德預計,保持緊縮的貨幣政策下美國經濟將在2022年和2023年以超過長期趨勢的健康速度增長,失業率將降至3%以下。

無論是漸進性、溫和式的小幅度加息,還是激進化、劇烈性的大幅度加息,都給相對脆弱的加密市場,造成了直接而迅捷的衝擊。

就在4月第三週,比特幣在時隔近一個月後,再次跌破4萬美元大關,並持續走跌至今。

儘管在此期間,出現諸如俄羅斯宣布“天然氣等能源將採用比特幣結算”的重磅消息,但從市場反應來看,也僅僅是延緩下跌的頹勢。

從比特幣創下6.9萬美元新高,再到連續跌破5萬、4萬美元大關,均與美聯儲的貨幣緊縮政策緊密相關。

作為全球主要價值標的物之一,比特幣仍然高度依賴美元的穩定和美國金融主導的全球金融穩定。美聯儲的政策走向,才是影響比特幣價格的決定力量。

但美聯儲的政策制定,並不完全以金融市場、資本收益、散戶盈虧和大眾情緒所轉移,美股漲跌只是其參考依據之一,加密圈在此更顯無足輕重。鑑於美國經濟頹勢明顯,後續的加息必然會按照時間軸推進,更何況目前已進入歷史中的緊縮週期。然而,從目前美聯儲的態度上來看,加息這一選項,似乎還被留有伸縮的空間、迴旋的餘地。畢竟,鮑威爾已有言在先:我們有很好的機會進行軟著陸。

從兩方面假定分析,本輪加息週期對加密圈後市影響幾何?

基於上述論斷,結合具體走向,我們不妨對加密圈後市走向,做出以下兩大假定分析。僅供參考,不構成任何形式的投資建議。

可能一:美聯儲5月會議後繼續堅持鷹派,全年加息超過3%以期遏制高通脹

具體的影響可能有:

-

資金持續大幅流出、進而影響金融圈資產價格;

-

美國CPI降低至2021年上半年水平甚至更低,通脹問題得到緩解;

-

美元持續升值,美元信用得到一定程度的修復;

-

比特幣大概率將被迫消化2021年以來甚至更久遠的“美元注水後果”,主流觀點對其看跌預期或將加深;

-

引發各國的加息潮,也就是主要國家、金融機構等會試圖維持本幣的穩定地位,用更激進的手段穩固現有國際金融體系。

例如,5月5日之後,歐洲央行、英國央行以及加拿大、新西蘭等發達國家的央行,先後確認了接下來的加息計劃。

-

長期來看,比特幣將獲得更多的自主價值定位,加密市場受此刺激可能再次迎來新的穩定發展期。因為主流數字資產價格觸底,將會吸引新一批高水平的機構和散戶抄底,進而在美元開啟放水週期後,憑藉價值投資帶來的豐厚回報浮出水面。當然在此期間,比特幣價格可能受到美元、歐元、盧布等主要貨幣的影響造成一些波動。

可能二:為避免美國經濟衰退風險,美聯儲政策,全年加息不足2%

具體的影響可能有:

-

金融風險的陰影或將裹挾加密市場,但一定程度上短期利好比特幣,因為實際利空不及最壞預期;

-

美元通脹速度緩解但長時間仍然不利於購買力的提振,加密市場可能在未來一段時間處在高結構性風險和高價值並存的狀態下,持續寬幅震蕩的態勢或將成為常態;

-

當然,箭在弦上的美國仍選擇不發,自然會帶來一系列連鎖反應,直至美元信用崩塌,儘管這一質變性的結果需要很長的時間來醞釀,但美國一以貫之的以鄰為壑的操作,幾近於為此做足了量變性的準備。最直接、最重要的變化就在於:

主要的主權信用貨幣不會坐等轉接風險,各主要經濟體對美元的信任度和採用度逐漸弱化,進而直接衝擊到二戰後美元主導的國際金融體系。俄羅斯單方面宣布與美元脫鉤,就是這一大變局的前奏,只是戰爭加速了這一進程。

-

多米諾骨牌效應下,全球金融市場的不確定性陡增,甚至劇烈程度堪比最鷹式的加息舉措,因為後者帶來的下跌走勢完全可以預期。在此情況下,無積極作為的美聯儲,等於是變相暗示大量避險資金進入加密圈,畢竟比特幣仍然具有風險資產屬性。這一特質,只是因美元大放水且與美股強度關聯而被淡化。但當其轉向的條件開始失效時,比特幣原有的避險屬性,很可能被再次強化。屆時,加密資產的價格漲跌,將更顯撲朔迷離,投資者在短線操作中盈利的難度也將加。所以,對風險的判斷預估,外加及時調整操作策略,乃至平抑個人波動情緒的能力,更加重要。

從俄烏戰爭時期比特幣等數字資產的表現可以看到,加密圈已經完全與全球金融市場接軌,只是形式尤為特殊而已。越來越多的主流國家央行,開始正式區塊鏈技術和加密資產的地位,而亞非拉的欠發達國家,也在加速實現比特幣法幣化的進程。這些現象,已經開始頻頻亮相國際主流財經媒體的頭條。

回顧自比特幣誕生以來,這十幾年的經濟周期,我們不難發現,每當翻越一個谷底,比特幣的總市值和堅韌度,都會再攀新高。所以,無論是本次美國加息的力度幾何、幅度大小、方式怎樣,在此時看多加密圈、選擇比特幣、審慎做投資、深刻提認知,都是穿越牛熊週期的明智之舉。