原文標題:《2022 年所有權經濟的最新進展》

在萬維網發展的30 年裡,少數公司控制了大部分用戶注意力和廣告收入,封閉的生態系統阻礙了獨立開發者的創新。最大的互聯網平台的經濟利益與其最有價值的貢獻者——用戶——的利益並不一致。

長期以來,所有權一直受到矽谷初創企業的歡迎,它們通過授予期權來激勵員工。儘管如此,絕大多數的互聯網用戶擁有他們所貢獻的服務的0%。創作者不能擁有他們的內容,開發者不能控制他們的代碼,消費者不能影響他們所使用的平台的政策或決策。這種情況曾經不受質疑,但現在看起來越來越過時。

通過所有權經濟(通常稱為web3),這種情況開始改變,產品和服務將用戶轉變為所有者。

一切都是從比特幣和以太坊開始的,它們都獎勵那些用自己的原生Token保護網絡的參與者,這正在成為從開發者基礎設施和DeFi 的新金融市場到消費產品、市場和社交的所有類別軟件的普遍現象。

一個由用戶擁有的新互聯網

如果上一代軟件建立在用戶生成內容的基礎上,那麼下一代軟件將由用戶所有,數字所有權將被用作實現新穎的用戶體驗的基石。其核心是,所有權經濟不僅為建設者提供了一個強大的新工具,讓他們利用市場激勵來啟動新的網絡,它還具有通過更廣泛的財富積累資產分配來創造積極社會變革的潛力。

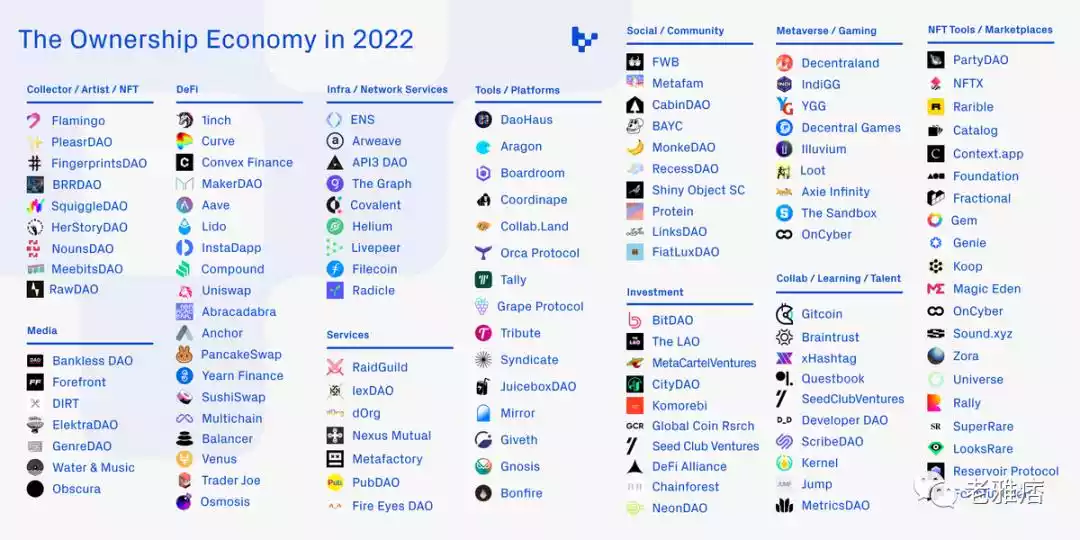

在Jesse Walden 發表用戶擁有互聯網的最初願景後的兩年時間裡,情況發生了戲劇性的變化,並不斷擴大。從用戶擁有的金融市場到用戶擁有的社交網絡、投資俱樂部和數字資產,現在有超過15000 個所有權經濟項目。雖然所有權經濟仍只佔所有互聯網平台的一小部分,但它是一個快速增長的領域。以太坊是支持所有權經濟的更成熟網絡之一,2021 年月平均賬戶數量增長了46%。

在所有這些增長中,我們想退一步,通過一些基本問題重新介紹這個生態系統:什麼是所有權經濟?它有多大?它將走向何方?什麼趨勢決定了它目前的狀態和可能的未來?為了回答所有這些問題,我們將轉向數據和案例研究來說明所有權經濟是如何實時運行的。

本報告旨在為那些希望深入了解web3 的新加入者提供一個入門指南。閒話少說,讓我們開始吧。

什麼是所有權經濟?

簡單地說:我們把定義web3 和下一代互聯網的產品和服務是那些將用戶轉變為所有者的產品和服務稱為所有權經濟。

然而,識別這種現象並不總是簡單或明顯的。這是因為所有權體現在一系列體驗中,這些體驗在用戶的努力、責任和集體性程度方面都有差異。一個用戶可能只擁有一個數字媒體資產,比如NFT。另一個人可能通過治理Token 影響網絡的操作。所有者的體驗包括被動(即持有) 和主動參與。

請注意,在本報告中,我們關注的是作為所有權經濟基礎的加密Token ,而不是股權。 Token 具有更豐富和更無摩擦的設計空間。它們可以按程序分配,有可能對參與者和購買者進行獎勵;它們可以有效地自由部署,可以以我們傳輸信息的方式傳遞價值——即時地傳遞給世界上任何地方的任何人。

所有權經濟規模龐大,而且還在不斷增長

截至2022 年4 月26 日,數據聚合器CoinMarketCap 跟踪的超過19000 個Token 的市值為1.76 萬億美元。作為比較,全球股市的市值超過了100 萬億美元。

按市值計算,最大的加密網絡是建立在第一層的區塊鏈:2009 年推出的比特幣(7250 億美元) 和2015 年推出的以太坊(3370 億美元)。市值排名前20 的其他第一層Token 包括Solana、Polkadot、Terra 和Avalanche。

我們也可以從人的角度來考慮所有權經濟的規模——在他們建立的網絡中成為所有者的用戶。

據《金融時報》和Chainalysis 估計,截至2021 年,有36 萬名NFT 所有者。除此之外,還有數以千萬計的加密貨幣網絡用戶。用於連接去中心應用程序的錢包Metamask 最近宣布,截至2022 年2 月,其月活躍用戶為3200 萬,而Phantom(目前專注於Solana 的錢包) 在2022 年1 月宣布月活躍用戶為200 萬。 2021 年第四季度,以太坊月平均交易用戶約600 萬,日活躍交易用戶約40 萬。從多鏈的角度來看,大約有250 萬日均活躍用戶與DappRadar 追踪的智能合約互動。作為一個粗略的估算,如果我們使用以太坊的DAU/MAU(0.06) 來推算這250 萬日活躍用戶,我們可以估算出DappRadar 數據覆蓋的29 個網絡的MAU 為3900 萬。

DAO(去中心化自治組織)是由其成員擁有和管理的在線社區。它們可以被認為是構成Web3 的經濟、社會和文化景觀的組織構件。新的DAO 正在以如此快的速度形成,以至於很難計算它們的數量,但似乎可以有把握地說目前數量超過了1000 個。數據源DeepDAO 跟踪了大約180 個DAO 的詳細信息。僅在這些DAO 中,就有170 萬治理Token 持有者,其中約50 萬持有者積極參與了DAO 的治理。一些DAO 的規模相當大:180 個DAO 中有69 個擁有超過1000 個成員。

2022 年所有權經濟的狀況

今天,用戶所有權正在改變人們交易、投資、創造、建設、遊戲、學習、溝通和社交的方式。

瓦爾登在《所有權經濟》一文中提出,用戶所有權可以使「平台更大、更有彈性、更有創新性」。正如我們在本報告中討論的那樣,由於關於如何最好地實現用戶所有權的遊戲規則才剛剛誕生,這些願望中的許多尚未實現或結果不一。儘管如此,我們仍然相信用戶所有權的力量能夠建立更大、更可靠的網絡,並促進積極的社會變革。實現這一潛力需要對所有權分配的最佳實踐進行更多的研究,並對開發者和用戶進行教育。作為實現這一目標的一個步驟,我們想分享一些關於今天所有權經濟狀況的關鍵見解。

用戶所有權可以推動增長,但保持增長更具挑戰性

以Token 的形式給予用戶所有權可以是付費營銷的一個強大替代方案,有助於引導網絡並克服冷啟動問題。

但在我們深入研究這個問題之前,讓我們考慮一下非加密貨幣服務和產品需要多少成本才能吸引用戶。 2015 年,Facebook 的移動應用安裝廣告業務收入達到29 億美元,佔Facebook 總廣告收入的17%。這一大筆錢將流入中介平台facebook 的口袋,而不是流入應用開發者手裡用於研發和產品改進,或者以更低的價格或更高的回報形式到達終端用戶。高昂的用戶獲取前期費用也意味著,無法籌集外部資金的消費類應用很難起步:2019 年獲取一名應用用戶的平均成本是3.52 美元。

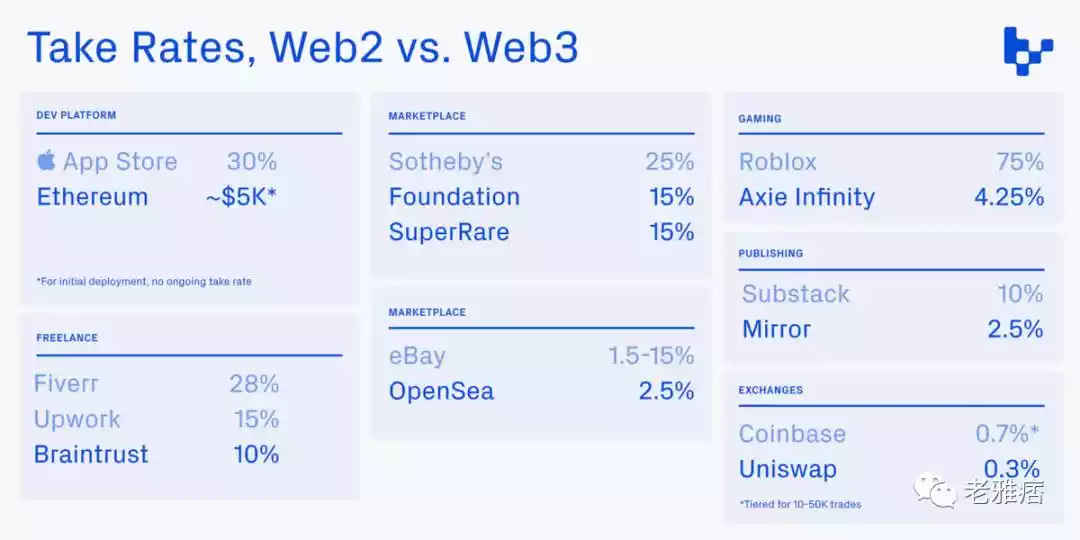

相比之下,對於加密貨幣項目來說,給予用戶所有權可以起到營銷的作用,通過所有權承諾吸引新用戶,並通過擁有遊戲中的皮膚而提高參與度。一個案例是Coinbase 和Uniswap,這兩家加密貨幣交易所允許用戶交換各種Token 。

Coinbase 是一個中心化的交易所,管理用戶的錢包和資金,並使用其訂單簿匹配交易,而Uniswap 則是去中心化的,它完全通過智能合約促進自動化交易。 Coinbase 成立於2012 年,截至2021 年共有員工3730 人。相比之下,Uniswap 成立於2018 年,只有不到100 名員工。 Uniswap 的員工人數只佔Coinbase 的3%,但交易量卻佔了其73%。這怎麼可能? 重要的是,Uniswap 通過治理Token 和LP 份額使其用戶成為其所有者,從而使其可以更快地發展壯大。此外,由於Uniswap 是去中心化的,任何人都可以添加任何資產。如果世界上所有的價值都將被Token 化,就像互聯網上所有的信息都被打包一樣,那麼我們應該期待去中心化的交易所增長速度超過其中心化的同行。

Token 並不是產品與市場匹配的替代品

然而在我們的分析中很明顯的是,僅僅給予用戶所有權並不足以確保一個產品勝過其競爭對手。 Token 在吸引用戶注意力和引導最初的採用方面是有用的,但它們需要與強大的產品市場契合(解決用戶的廣泛需求) 相結合,以維持使用。

NFT 領域是所有權不足以推動持續參與的一個典型例子。占主導地位的NFT 市場OpenSea 儘管沒有Token ,但仍擁有超過90% 的交易市場份額,而多個競爭對手(如LooksRare、SuperRare、rare) 都有Token 。值得注意的是,在2020 年夏天,在Rarible 向在Rarible 市場上買賣NFT 的用戶空投流動性挖掘Token 後,其交易量短暫超過了Opensea,但Opensea 更深的流動性、更強大的產品和更好的搜索功能幫助它在一段時間內贏得了比賽。對於市場的用戶來說,流動性仍然是選擇一個市場而不是另一個市場的最強大的動力。在其他較小的市場中,激勵交易的Token 幣的存在不足以克服OpenSea 在滿足核心用戶交易需求方面的優勢。

另一個例子是第1 層區塊鏈生態系統。儘管L1 區塊鏈都提供了自己的代表網絡所有權的原生Token ,但由於用戶和開發者的網絡效應,更成熟的開發者工具環境以及與其他現有應用程序組合的能力,以太坊仍然是增長最快的平台。這些因素表明,即使替代區塊鏈的費用較低,也不足以克服以太坊的網絡效應(儘管它是否會保持其優勢尚不清楚)。

還有一個問題是,所有權是否真的排擠了使用產品的內在動機,導致用戶以更唯利是圖、交易性(可能是暫時的)的方式使用產品。關於外在動機(為獲得經濟利益等外部獎勵而進行的行為) 與內在動機之間的相互作用已經有了大量的研究。根據一些研究,外部動機會削弱內在動機,特別是當用戶之前發現行為具有內在獎勵時。這意味著, Token 激勵應該在時間(通過漸進去中心化)、規模、資格和其他因素方面進行優化,以保持用戶的內在動機。

新的Token 分配設計正在提高用戶的忠誠度

從理論上講,當用戶成為所有者並投入其中時,他們的參與度和留存率應該會更高。而如今的現實情況是混合的。

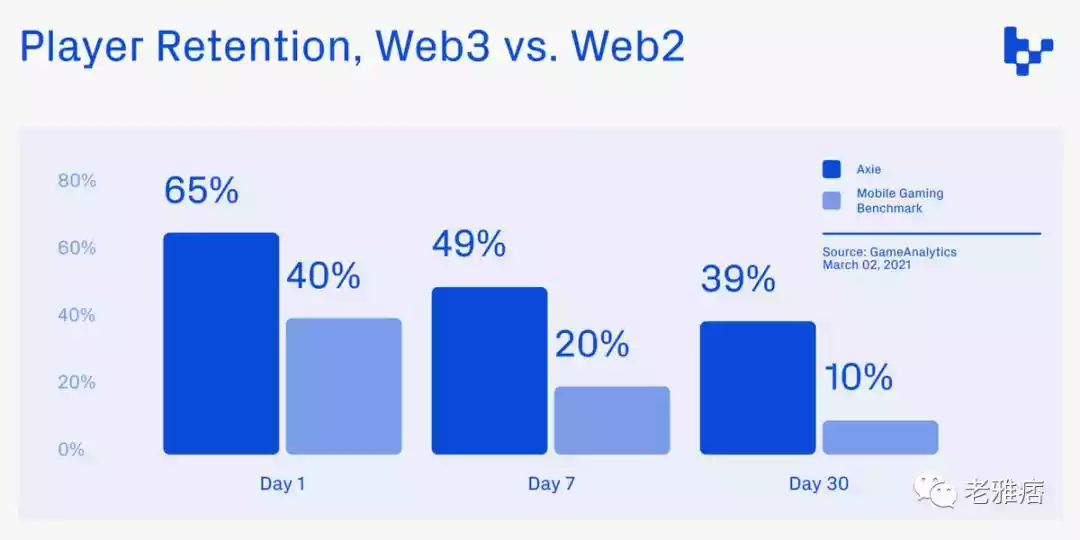

所有權產生忠誠度的一個有力例證是《Axie Infinity》等遊戲的成功。 《Axie Infinity》是一款基於區塊鏈的遊戲,用戶可以在其中收集、繁殖並與名為Axies 的數字生物戰鬥,這些數字生物是NFT。遊戲中資產的所有權是《Axie Infinity》等區塊鏈遊戲與非區塊鏈遊戲的一個關鍵區別:在後者中,「擁有的」資產通常不能換成錢或轉移到遊戲外。

擁有遊戲內部資產能夠提高玩家的忠誠度。

《Axie Infinity》採用play-to-earn 機制,玩家在遊戲中賺取可兌換當地貨幣的Token 。這款遊戲已經取得了顯著的規模,累計營收超過10 億美元,日活躍用戶近300 萬。這款遊戲的玩家留存率遠高於傳統手機遊戲,一直保持強勁和穩定。

與傳統手機遊戲相比,《Axie Infinity》的用戶留存率長期保持強勁,這突顯了數字所有權的重要性。

但也有反例表明, Token 激勵對用戶參與度的影響好壞參半。 Token 經濟學的整個領域還處於起步階段,圍繞所有權分配的最佳實踐仍然未知。到目前為止,用戶已經提出了重要的問題,並圍繞著Token 激勵和所有權轉化為用戶忠誠度或理想的社會成果的有效性提出了批評。

雖然流動性挖掘項目已經變得普遍,並推動了新產品的短期參與,但它們在歷史上並沒有促進長期可持續性。根據Nansen 的研究,「在DeFi 項目啟動當天進入的人中,高達42% 的人在24 小時內退出。約16% 的用戶會在48 小時內離開,到第三天,70% 的用戶會退出合約。」 Token 激勵的外在本質意味著許多流動性提供者在經濟上受到最高回報的激勵,從而導致流失。

此外,雖然幾乎不可能的高額Token 獎勵成為「DeFi 2.0」浪潮的一個決定性特徵,但它們的可持續性現在受到了質疑。不斷變化的市場情緒導致許多此類項目的價格急劇下跌,它們的Token 模型成為了嚴肅辯論的主題。這些衰退對以項目原生Token 支付的貢獻者和項目最熱情的支持者產生了最嚴重的影響。

Token 分配的創新

因此,許多項目正在重新思考Token 激勵機制,一波新模式開始出現。例如,Curve 的投票託管(「ve」) 合同使用鎖定期來增加Token 獎勵;Gro 還引入了一種授權機制,以鼓勵長期參與。隨著關於Token 工程和加密貨幣經濟學的學術研究的激增,這些模型越來越受到測試和審查,這表明下一代Token 將更有效地吸引用戶並激勵長期貢獻。

在高層次上,我們有機會讓Token 的分發更加細化和有針對性地獎勵那些真正有助於網絡留存和可持續發展的行為。這種分配將導致比第一代項目更容易獲得更高的可訪問性,並且比現實世界中存在的資本複合回報要好幾個數量級,因為在現實世界中,資本需要購買而不是賺取。舉個例子, Token 門控的社交社區Friends with Benefits (FWB) 需要75 個FWB Token 才能加入,這相當於1.2 萬美元以上。但除了購買Token ,還有其他方式可以通過獲得所有權來加入社區,包括寫作、設計、通過FWB 的工作室創作藝術品或為各種工作流程作出貢獻。

除了直接的貢獻者獎勵,一些DAO 開始實施獎勵計劃來吸引用戶並委託工作。這些一次性任務的範圍從短期的開發人員協助和業務開發到簡單的社區參與,以項目的原生Token 進行支付。 Rabbithole 和Layer3 等平台為多個DAO 匯總這些賞金,讓潛在用戶有機會搜索符合他們興趣的項目和任務。新一代的Token 激勵似乎更重視貢獻者的增長,而不是單純地深化流動性——這是發展所有權經濟用戶群的必要過渡。

用戶所有權可以促進更豐富的項目和貢獻者生態系統

當他們將所有權分配與無許可訪問結合起來時,用戶擁有的項目可以培育豐富的生態系統。以這種方式部署,去中心化所有權以這種方式部署可以成為項目的催化劑,使之成為第三方建立的平台。

以太坊是這方面最有力的例證之一。網絡的分佈式所有權培養了一個對以太坊的持續成功感興趣的開發者和用戶社區:他們在以太坊中的股份價值為繼續構建和使用該網絡提供了充足的激勵,形成了一個跨越社交、市場、DeFi 等應用的生態系統。共享所有權加強了網絡效應,並抑制了轉向其他區塊鏈的積極性。當然,以太坊的成功不僅僅是分佈式所有權的結果;它還受益於有能力的領導,以及嵌入了有助於調整和激勵其社區的價值觀。

在NFT 領域,去中心化所有權的另一種表現形式是以CC0(或「無版權保留」) 項目的形式出現的——這些項目放棄所有版權,並將其作品轉為公共領域。 Nouns、Cryptoadz、Chain Runners 和Loot 已經將他們的資產置於公共領域,允許他們的知識產權被自由使用,重新混合併商業化。

由於它們的無許可性質,用戶、創作者和開發者都被這些項目所吸引,並開始圍繞它們進行建設。 Loot 是一個CC0 NFT 系列,在2021 年9 月大受歡迎,每個NFT 都包含一個簡單的幻想冒險裝備列表。現在有超過53 個Loot 衍生品和至少9 個為Loot 宇宙中特定物品擁有者設立的公會團體。

CC0 NFT 項目為其知識產權創造了以新穎且可生成的方式使用的潛力,這增加了該知識產權的覆蓋範圍、相關性,並最終提高該知識產權的價值。 Nouns DAO 的貢獻者4156 表示:「就像學術引用使原始論文更重要一樣,以任何形式引用Nouns…… 都會使原始論文更重要,更有價值。」Nouns 正在將這一理論付諸實踐,催化其知識產權的擴散,並尋求與其他品牌(如百威啤酒,它在超級碗廣告中融入了標誌性的Nouns 眼鏡)和傳統媒體公司的合作。

同樣,Cryptoadz 背後的團隊與藝術和遊戲工作室Arcade NFT 合作創造了Toad Runnerz,這是一個NFT 集合,其中每個NFT 都是一款可玩的街機風格的遊戲,將Cryptoadz 作為遊戲內資產。 Arcade NFT 為Toad Runnerz NFT 的持有者了舉辦獨家比賽,進一步將Cryptoadz IP 的覆蓋範圍和內容擴展到遊戲領域。

通過允許他們的資產的自由使用,CC0 NFT 項目擴展了所有權的定義和可能性。這種方法可以刺激建設、創造和合作——而我們才剛剛開始看到它的潛力。

所有權經濟允許用戶更早地成為所有者並參與價值創造

所有權經濟的一個關鍵主題是,用戶可以比中心化的用戶更快地成為所有者,從而使他們能夠為價值創造作出貢獻並從中受益。

在我們的分析中,我們發現web3 公司發行Token 的平均時間為2.7 年;2020 年,風投支持的公司在獲得第一筆風險投資後約5.3 年上市。與Token 發行相比,IPO 的時間安排有助於消除散戶投資者的大量上行潛力。

當比較Coinbase 和Uniswap 時,這種現象顯得非常突出。 Coinbase 在距公司成立近9 年後於2021 年4 月上市。該股首日交易結束時的市值為857 億美元,這對Y Combinator 等私人投資者來說是一個不可思議的結果,Y Combinator 在2012 年以大約200 萬美元的估值為該公司提供了種子資金。

然而對於散戶投資者來說,Coinbase 的上市並不是一個好結果,他們的投資機會是在該公司的估值比第一輪私人投資翻了40809 倍之後才出現的。事實上截至2022 年4 月,所有自Coinbase 上市以來購買並持有其股票的散戶投資者都在虧損。

相比之下,在所有權經濟中,項目在其生命週期的更早期退出社區,允許用戶為更大的價值創造做出貢獻並從中受益。 Uniswap 於2020 年9 月推出了UNI 治理Token ,這距離該協議最初部署到以太坊主網不到兩年的時間。與Coinbase 不同的是,後者的直接上市意味著上市時沒有新股發行,UNI genesis 的60% 分配給了Uniswap 用戶。這種情況在所有權經濟的項目中很常見。

所有權經濟的未來

遊戲規則仍在編寫之中,但有一點是肯定的:所有權正在成為跨所有類別軟件產品新體驗的基石。 Web3 最初是第一層區塊鏈的一種開發人員現象,大多數創新最初都是面向開發人員的。但Chris Dixon 用他的格言預測道「最聰明的人現在每個週末會做的事, 恰恰是所有其他人, 在未來十年的每個工作日, 將要做的事。」——如今,所有權已經擴展到了所有類型的產品和網絡。

原文來源:Variant

原文作者:Li Jin, Geoff Hamilton, Jesse Walden, Spencer Noon, Derek Walkush, Medha Kothari