隨著加密市場即將迎來另一個或短或長的冬眠期,社區必須牢記我們正在構建的長期未來。

作者:Chase Devens,Messari

原文標題:《DeFi’s Invisible Revolution》

編譯:Hsilung,鏈捕手

摘要:

-

儘管短期來看,似乎前景黯淡,但DeFi的早期成功經驗表明,它將釋放軟件在世界金融領域期待已久的顛覆能力。

-

DeFi的“無形革命”將以幾個宏觀產業轉變為特徵,包括社會化運營成本、嵌入式金融服務和市場流動性深度。

-

Crypto的分佈式特性將支持用戶限制國家權力,同時它具有的實時可驗證性將為DeFi提供遵守國家監管政策所需的工具。

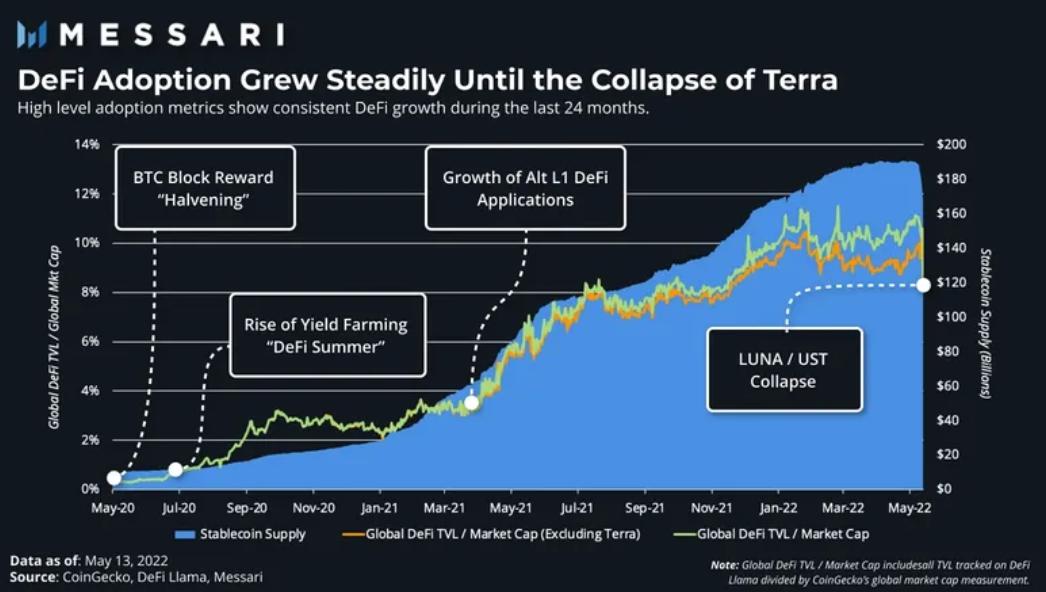

Crypto在過去24個月裡經歷了歷史性牛市。它的開篇和結尾都以對DeFi的期待為標誌:建立一個全球化的,任何有互聯網的人都可以使用的金融系統。兩端之間,當市場的注意力轉移到NFT、Web3和P2E時,DeFi的應用一直在穩定增長。儘管市場經歷了一段時間的波動,但穩定幣的供應量與TVL的比率在同步增長。這個比率會根據價格進行調整,並且比TVL更能代表DeFi的價值。

最近Terra事件讓DeFi重新進入了公眾視野:短短幾天,該網絡就蒸發了280億美元。就在世界發現其可編程構建區塊兩年後,Defi發現自己搖搖欲墜,陷入了幻想破滅的低谷。大規模去中心化的穩定幣的希望暫時破滅了。可擴展性和互操作性解決方案仍處於早期開發階段,無法支持全球加密用戶使用。此外,鷹派民族國家製定的法規也有可能即將出台。

儘管短期來看,似乎前景黯淡,但如果認為對DeFi的期待永遠不會實現,那你就錯了。短暫而多變的加密歷史中,Crypto的反脆弱性使其在每次重大調整後都變得更加強大。 DeFi也不例外,互聯網注定要有一個去中心化的金融系統,以匹配其分佈式的傳播方式。

感知“無形革命”

自從Marc Andreessen宣佈軟件正在吞噬世界以來,已經過去了近十年。 Andreessen在2013年的一篇文章中指出,“仍有太多的爭論是圍繞著財務估值,而不是矽谷最優秀的新公司潛在的價值。”軟件正在悄無聲息地改變著幾乎所有行業,但它的全部潛力還沒有得到大眾的賞識。

2000年代和2010年代的金融科技狂熱,將現有的金融系統包裹在數字化的毯子中,對前端進行了華麗改進,吸引了大量VC資本。線上銀行和移動支付變得無處不在,同時自動化KYC流程逐漸讓更多人加入了許可化的價值轉移軌道。然而,在軟件革命30年後,金融業的後端仍是一個緩慢、臃腫的系統,其特點是數天的結算時間、週末停機、高昂的中介費用和高度的人為乾預。這些公司假裝消費者的生活因為他們的“數字化轉型”努力而得到了實質性的改善。但這不過是一種假象,目的是延長他們對過時技術堆棧的使用。

Defi是一個包羅萬象的術語,指的是去中心化、加密安全化的數字網絡上的資本分配和價值轉移。它是一顆靈丹妙藥,將釋放軟件在世界金融方面期待已久的顛覆能力。拆除腐爛基礎設施的過程將類似於更換汽車發動機,在完成轉變之前,其影響將無法用肉眼看到,也不會被世界所欣賞。為了理解未來會發生什麼,讓我們先探索一下DeFi“無形革命”的特點。

社會化運營成本

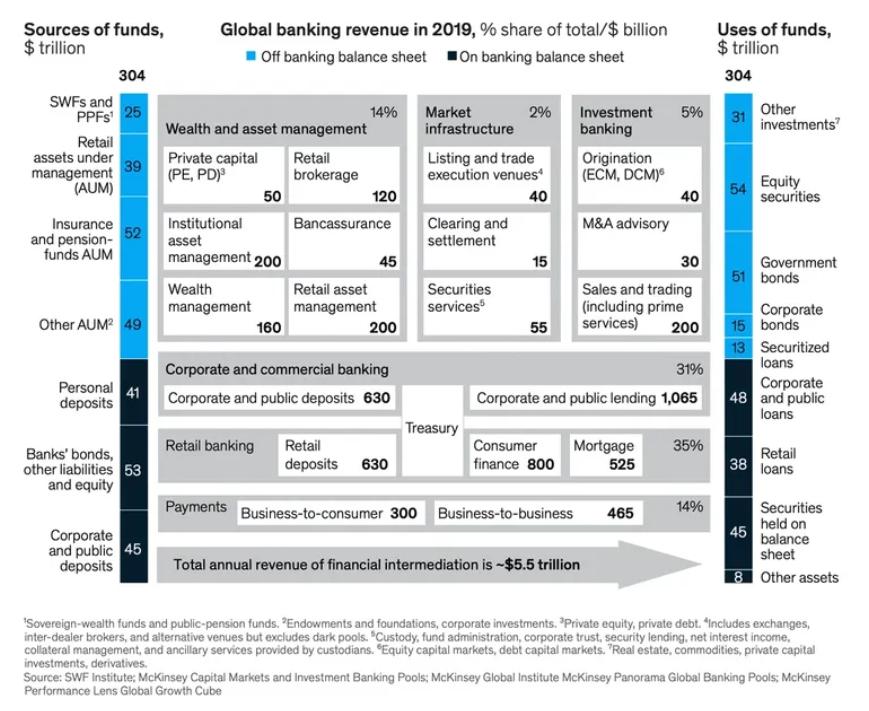

麥肯錫估計,金融中介機構的年收入(2019年)為5.5萬億美元。從一個經濟體的角度來看,這是5.5萬億美元的運營成本。然而,去信任化的區塊鏈沒有將這些成本來源全部集中於專門的金融服務部門,而是將創建和維護金融市場的成本分配給網絡用戶。

自主智能合約是DeFi的殺手級創新,它不僅有助於重新分配這些成本,還將大大減少對個人和企業的影響。 Uniswap和Yearn等協議表明,人們可以將復雜的財務行為簡化為簡單的自動化流程,而成本僅為現有系統所需的勞動力成本的一小部分。正如製造業在工業革命期間那樣,人類不可能與機器(或代碼)在邊際成本方面抗衡。

當然,這並不是說實體世界會在一夜之間將其基礎設施和商業模式遷移到crypto的無需許可軌道上。然而,當實現智能合約的固定成本(IT重新設計、人力資本和時間)和持續的可變成本(費用,合約維護和監管合規)大於不斷更新孤立的IT系統的運營成本時,公司將逐漸採取行動,在他們的選擇鏈上採用去中心化的技術堆棧。

嵌入式金融和D2C金融服務

貝恩資本的Matt Harris將金融科技描述為互聯網的第四次平台轉變。具體來說,他認為,金融服務不再是獨立的業務,而是嵌入在它們支持的業務模式中的產品。 DeFi的開源和可組合特性是整個拼圖所缺失的最後一塊。它將支持嵌入式金融達到全球規模。金融科技公司將不再專注於連接孤立的基礎設施——他們將為企業創建可重複使用的模板,以接入互聯網的原生經濟。

向嵌入式金融世界的轉變也將改變每個企業與其客戶之間的關係。如互聯網為每家公司提供了與其客戶直接溝通的渠道一樣,DeFi將支持公司大規模建立D2C(企業直接面向消費者)的財務關係。綜合支付、保險和借貸將成為去中心化經濟的特徵。 NFT將支持收據上鍊,並作為折扣和交叉銷售的憑證。隨著用戶建立這些鏈上的歷史記錄,他們將為開放社交圖譜創建必要的基礎,可用於抵押不足貸款和信貸網絡。在轉換成本接近於零的情況下,對客戶的徹底理解和積極改進將最終區分出贏家和輸家。

DeFi 矩陣

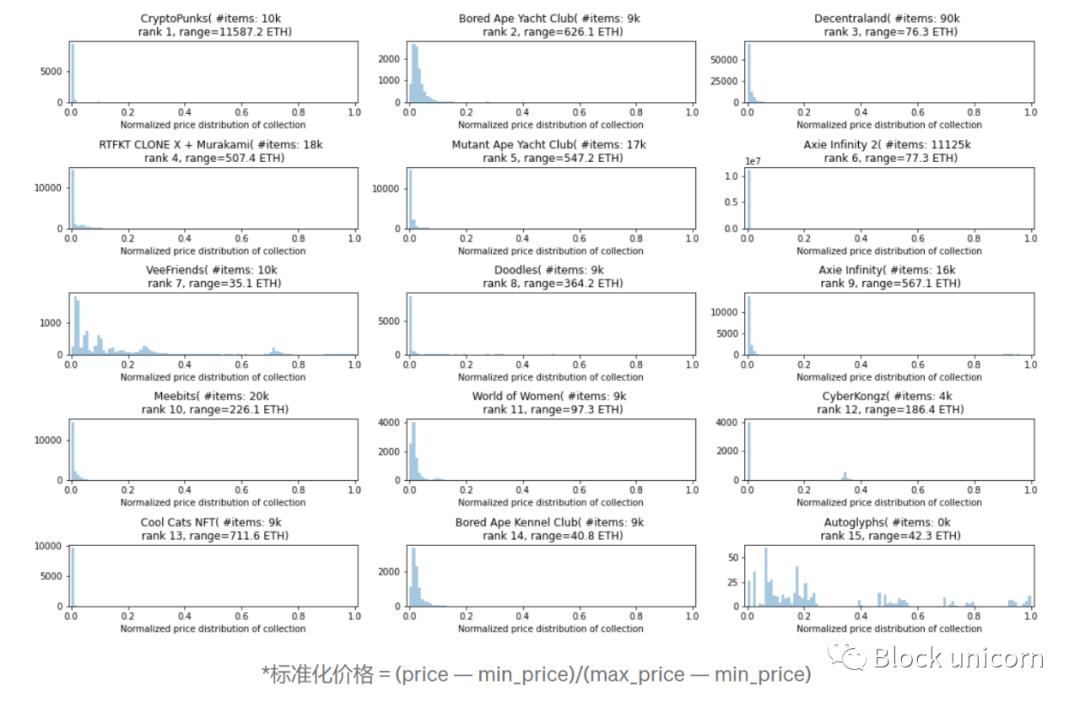

未來幾年,鏈上資產的數量將繼續呈指數級增長。 NFT的定位是將“金融化所有的數字化”,一些國家可能會在近十年發布CBDC,而Web 3的創造者將開始理解社交代幣的力量。

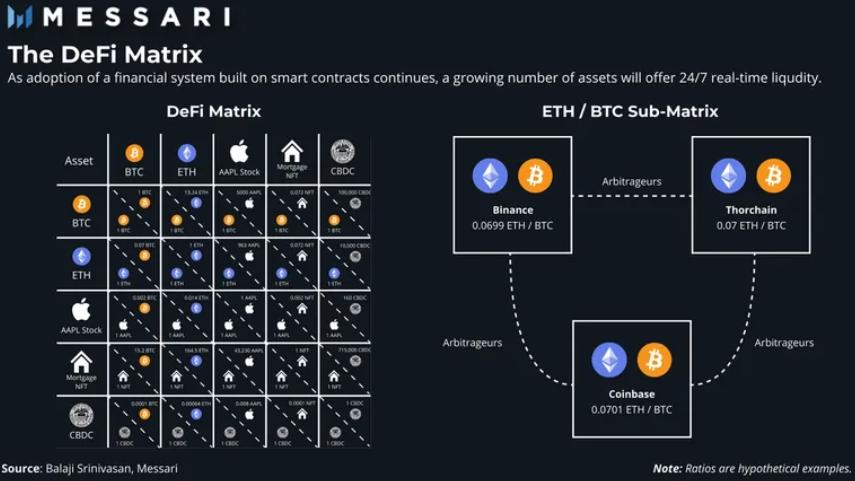

DeFi Matrix是由Balaji Srinivasan創建的,其中包括存在於所有加密資產中的成對交易。用Srinivasan的話說,每天每秒鐘都有數十億資產在相互交易,同時為各種訂單簿和AMM提供不同數量的流動性。矩陣中的每個單元格都代表了該資產對可用的各種市場。

所有金融市場都可以被簡化為存在於整體DeFi矩陣中的子矩陣。國家股票市場可以包含與政府支持的CBDC進行交易的代幣化股票。外匯市場將演變為CBDC vsCBDC,而法幣/加密貨幣市場將繼續是加密原生資產(BTC、ETH等)vs CBDC或穩定幣。

The Sovereign Individual預測,這樣一個基於永遠在線的市場的系統,將會使商業以物易物的根源得到更新。不同資產的流動性將存在於一個範圍內,並將提供一個資產相對於其他資產價格穩定性的實時信息。此外,它將允許在比現有體系小得多的規模下進行有效的資本配置。如果出現這種情況,我們可能不需要解決去中心化穩定幣問題,因為複雜的對沖策略矩陣可能會在近乎無限的市場中創造出來。正如最近UST崩盤所表明的那樣,在經濟陷入困境時,流動性才是對經濟系統重要的,而不是穩定性。

零知識(ZK)隱私

如果不考慮隱私,企業不會使用分佈式賬本公共分類賬。零知識(ZK) 技術將成為一項突破性功能,它能夠在支持公司使用公共分類賬的同時,保留敏感數據和信息細節。雖然一般的ZK rollup和基於ZK 的智能合約網絡一直是ZK 開發的重點,但將現有企業後端直接連接到以太坊等鏈的工作正在取得進展。 2021年7月,安永將Nightfall 3 的代碼開源。通過結合ZK證明和構建在Polygon上的optimistic rollup, Nightfall可以支持更複雜的業務邏輯,同時保護交易細節的隱私。 ZK技術的發展仍處於早期階段,但隨著智能合約可擴展性、代幣化和自動化市場的進步,它將很快成為將我們實體經濟和數字經濟融合為一體的關鍵因素。

監管關係

眾所周知,民族國家的法規將對加密貨幣的蠻荒西部進行監管。雖然監管的時間和具體細節仍不明確,但我們已經看到了一些跡象,DeFi格局將被劃分為受監管的白名單市場和未經許可的黑市。 Aave Arc於今年早些時候推出,旨在提供一個許可池,其中每個用戶都被驗證且符合現有的KYC和AML合規框架。隨著加密市場的成熟,看到這些許可實例被整合到各種L1生態系統的領先協議中也就不足為奇了。

這不會導致現有的、去信任化的DeFi使用從市場上消失。在後疫情時代,我們懂得有權用腳投票。隨著這些金融工具在未來幾年變得越來越重要,如果政府限制用戶使用這些金融工具,用戶和企業都可能尋求司法自由。去信任化的DeFi就像一種病毒,世界各國政府已經證明自己無法減緩它的傳播。人們對於是否在許可型進行交易有最終決定權。

為了防止世界陷入無政府狀態,監管、監督和完全自由市場之間需要某種妥協。幸運的是,加密的開放性和可驗證性將為個人和企業提供促進該談判的工具。 DeFi的審計和風險評估會實時進行,而ZK證明將使企業能夠表明他們是否合規,同時不會公開使他們在市場上具有競爭優勢的信息。

戰鬥的號角

隨著加密市場即將迎來另一個或短或長的冬眠期,社區必須牢記我們正在構建的長期未來。上述預測可能還需要10年或20年才能完全實現。隨著“無形革命”的進行,道路上也會有許多劇烈的顛簸。然而,羅馬不是一天建成的,DeFi也不例外。當障礙突然變得無法克服時,如果放棄,將是與中本聰的使命和我們的行業目標背道而馳。

展開全文打開碳鏈價值APP 查看更多精彩資訊