加密資產的演變,沿襲了傳統金融產品的發展路徑作者蔡凱龍博士,德鼎創新(Draper Dragon)研究中心負責人,BBShares基金合夥人, 本文首發於5月27日英國金融時報FT中文網, 轉載註明來源。

【編者按】5月中旬,加密資產經歷了一場“雷曼”式暴跌。在短短3天時間內,比特幣價格從43000跌35%至28000美元,加密資產整體市值減少了0.7萬億美元。從去年11月高點,比特幣價格已經跌去超過一半。

這是一場加密貨幣世界的地震,深遠地影響行業的走向。但是正如丘吉爾說過:“不要浪費任何一次危機”。在美元氾濫的大潮退去後,在投機者狂熱的激情散去後,在市場露出了他崢嶸的面目後,我們有必要冷靜下來重新審視這場危機的影響,從而把握行業未來走向。本文系“展望暴跌後的加密貨幣世界”系列第一篇,重點討論加密資產管理。

一、不可忽視的機構力量

草蛇灰線,伏脈千里。加密世界和傳統的股市一樣,機構的力量主導市場的方向。比特幣本輪的牛熊週期更替,背後一樣有機構的身影。

2021年2月9日,特斯拉宣布用公司現金買入15億美元比特幣。這是機構對比特幣為代表的加密資產態度轉變的標誌性事件。從此以後,機構不再認為比特幣是“騙局”,而是和學術界與監管一樣,把比特幣當成是一種特殊的另類資產。在熱錢流動,股市高漲,現金充裕的寬鬆大環境下,高科技公司和華爾街投行紛紛買入比特幣等主流幣種,在2021年11月一舉把比特幣推向67000美元歷史新高。

步入2022年,全球通貨膨脹高企,美聯儲加息縮表勢在必行,美股特別是納斯達克開始巨幅向下調整。為了應對流動性收縮和股價下跌等不利局面,機構切換到”去風險”(Risk Off)模式, 競相減少比特幣這種高風險資產。 5月4日,美聯儲宣布加息50個基點,創造了2000年以來美國最大的加息幅度。機構加速拋出高科技股和比特幣,開啟了納斯達克和比特幣後連續暴跌的局面。

如果說比特幣市場有“莊家”的話,那機構當之無愧。所以,洞悉機構才能把握加密市場跳動的脈搏。

二、機構如何管理加密資產

機構的背後是高淨值客戶,家族企業,大學捐贈基金和養老金等大型資本。相對散戶,機構最大的特點在於資金的大體量,交錢的專業性對嚴格的合規性。為了符合機構對專業、合規、安全的需要,傳統的金融體係經過多年的演化,發展出一套成熟的機構管理資產的體系,也包含了機構管理另類資產的規範。由於比特幣被公認是一種新的另類資產,監管和機構期望比特幣等加密資產,逐漸融入目前現有的另類基金管理體系。

滴水穿石,非一日之功。加密資產融入現有金融體系,是個循序漸進的過程。翻開金融史,其實不管是股票還是房地產投資,最開始都是經歷過散戶佔絕對多數,亂象叢生,隨後監管不斷介入,機構也逐漸成為主導力量,最後市場逐漸成熟。

以我們熟悉的股票為例,剛開始大多數人其實都不適合投資股票,但是他們卻高估自己的投資能力。在股市被市場教育,交了大筆學費後,大多數人才認清自己需要專業的股票投資服務,因此金融市場出現股票共同基金和ETF。與此同時,市場逐漸出現了成熟的基金監管體系,合規的基金牌照,資產託管,成熟的前中後台技術和系統,和獨立的風控,還有配套的會計審計律師團隊等。

沒有一個金融產品天生就是成熟的,加密資產也是如此。比特幣為代表的加密資產,其主要持有者的角色,也經歷了從到散戶到機構的演變過程。在早期,個人散戶隨著幣價暴漲獲得高額回報後,便過高評估自己的投資能力。經過熊市的洗禮後,散戶逐漸需要更加專業安全的加密金融服務。與此同時,機構慢慢進入加密金融世界。兩股力量的推動下,以服務機構客戶為主要目的的加密資產管理體系逐漸發展起來。

目前加密資產管理體係發展到什麼階段?可以從產品,生態,監管和人才條件四個方面來評估。

1. 產品:投資標的是否已經符合規模、接受度和獨立性的要求,這是加密資管領域能否發展的一個重要前提。比特幣和以太坊等主流幣種市值已經超過萬億美元,雖然稱不上巨大,但其體量也足夠成為一個投資品種。比特幣和以太坊等主流幣,已經被公認為加密資產,受個人,機構和監管的認可。且其產品特徵和價格波動,獨立於其他資產類型。所以從產品方面看,加密資產本身已經具備成為資管產品的條件。

2.生態:加密金融生態經過13年的發展,已經演化出以交易所為核心的豐富多層次金融體系。法幣、幣幣、衍生品交易所如雨後春筍般湧現,其中不乏湧現出coinbase,ftx等合規有牌照的現貨和衍生品大交易所。穩定幣發展出以USDT和USDC等儲備資產穩定幣為主,其他多種穩定幣為輔的欣欣向榮局面。專註一級市場的加密風投非常活躍,加密私募基金迅速崛起。加密機構和傳統金融機構在支付,託管,保險等通道逐漸打通並完善。專門為加密資產提供服務的經紀商、場外交易商,基金行政服務、審計、會計、律師等服務也日漸成熟。加密金融生態的逐步完善,讓加密資管有了成長的土壤

3.監管:大部分國家對加密資產有AML,KYC嚴格要求,部分國家已經發放加密資產相應的牌照,特別是美國,新加坡和迪拜為主的國家對加密資產的認可和相對寬鬆的監管,讓加密資產管理有了合規的依據。

4.人才:過去5年比特幣暴漲的幣價帶來的財富效應,吸引了各路專業英才投身加密貨幣行業。市場多輪牛熊轉化也進一步鍛煉和培養了合格專業資管人才。加密行業已經不缺專業的金融人才。

可以看出,佔市場主導地位的機構,採用以基金為主方式管理加密資產,加快了加密資產融入現有金融體系的步伐,也決定未來加密資管的大方向。而加密資管本身從產品、生態、監管和人才方面,也蓄積了進一步發展的動能。

三、加密基金的分類

廣義的加密基金分為,風投和私募基金,對沖基金,共同基金,交易所交易基金(ETF)。其分類和傳統金融的基金並沒有太大區別,唯一不同的,是加密資管管理的底層產品,全部或者絕大多數是加密數字貨幣。我們對照傳統金融的基金分類來了解加密基金。

1. VC風投基金和私募基金

傳統VC風投基金投資早期公司股權,並輔以各種資源幫助被投公司發展壯大,最後以股權轉讓,收併購,或者上市的方式獲利退出。代表公司有紅杉創投和IDG等大牌風投。傳統私募基金和傳統風投很相似,投資公司股權,期望後面股權推出。區別在,私募一般在被投公司發展中後期(B輪到pre-IPO)輪進入,投資金額和管理資金的規模也相應增大。比如黑石,軟銀,高瓴等。

相對股權,通證代幣(Token)先天具有更強的交易性和流動性。這個特點決定了加密一級和二級市場的高度聯動,投資也不太細分早期中期和晚期,因此加密金融領域沒有區分VC風投和私募基金,統稱加密VC風投基金。

加密VC風投基金投資早期區塊鏈公司股權,或者其發行的通證代幣, 同樣也用各種資源輔助被投公司成長。在退出方面,除了傳統股權的轉讓,收併購,或者上市外,加密VC風投基金退出主要靠在加密貨幣交易所出售其被投公司的代幣。代表公司有知名加密基金a16z, Drapper Dragon(德鼎創新),分佈式資本等。這些頂級風投VC基金,沿產業鏈上下游和新生態進行投資佈局,扶持出交易平台、公鏈、社區、錢包、穩定幣等關鍵的基礎設施,引領了Defi, NFT,DAO, Web3.0, 元宇宙等前沿賽道,是推動加密世界蓬勃發展的重要力量。

2. 對沖基金

傳統對沖基金,綜合管理多種金融產品和交易品種,普遍使用槓桿或者量化等多種交易策略,為客戶賺取超過市場的回報,以此收取管理費和業績費。傳統對沖基金的巨頭有文藝復興科技(Renaissance Technologies),橋水基金(Bridgewater Associates)和城堡投資(Citadel LLC)等。

加密對沖基金和傳統對沖基金並沒有太多區別,唯一特點就是交易產品和品種集中在加密資產。由於加密資產市場還很年輕,市場的廣度和深度還不夠,因此目前市場上純加密對沖基金體量和影響力都比較小,行業還屬於群雄爭霸的局面。比如Pantera Capital 和Three Arrows Capital雖然已經是業內楚喬,但算不上加密對沖基金的巨無霸。

根據pwc 2021年全球加密對沖基金報告,全球加密對沖基金管理資產總額為38億美元,這和傳統單只對沖基金巨頭動輒千億美金管理額度比起來,不值一提。再加上傳統對沖基金本身就是橫跨多種金融產品,因此部分傳統對沖基金都有涉足加密資產。根據pwc同一份報告,有五分之一的傳統對沖基金,使用了其管理總額3%的資產,投資到加密資產中。

3. 共同基金和ETF

傳統金融裡的共同基金,本質上是把眾多的投資者的資金集中在一起,聘請一個基金公司的專職投資經理,利用其專業的知識和專門的系統進行投資獲得回報。比如黑岩(BlackRock)和富達(Fidelity)管理的共同基金。

ETF和共同基金大同小異,區別在於比共同基金更加靈活和開放,流動性更強,能在公開交易所實時交易。近幾年ETF蓬勃發展,超越共同基金成為大眾投資的主流之一。比如全球最大,追踪標普500的SPDR S&P ETF。

共同基金和ETF相比前面的VC風投和私募基金,最大的區別在於其開放性和流動性。一般共同基金和ETF都能在很短鎖定期後就能隨時贖回。而VC風投和私募基金都有1年以上甚至3年的封閉期。共同基金和ETF由於要應對投資人的隨時贖回,所以對投資的資產要求非常高流動性,因此也每天可以計算資產淨值(NAV)。

正是因為ETF的開放性,流動性和受大眾歡迎程度高,反而在加密金融世界裡很難推進。由於美國證監會對加密資產的透明度、價格波動和市場操縱的心存顧慮,出於對大眾投資人的保護,美國證監會多年來屢次否決比特幣ETF的申請,加上近期幣圈大跌Terra爆雷引發破產者自殺和投資人法律訴訟,美國監管批准比特幣ETF看來遙遙無期。

相比加密資產ETF,加密資產共同基金的監管要求沒有那麼嚴格。加密資產共同基金近幾年逐漸萌芽發展,2022年開始展現勃勃生機,成為傳統金融機構進入加密世界的重要渠道。

由於加密資產的共同基金都投資流動性強的二級市場(已經上市)的加密資產,也被稱之為“加密市場二級資管基金”,簡稱“加密資管基金”,用以區別於投資一級市場的加密VC基金。

四、加密資管基金

合格的加密資產的二級資管基金一般有如下要求:

1)需要合格投資人審核,不僅要做KYC和AML,還要篩選出有資金實力和高風險承受能力和意願的合格投資人;

2)有最小投資額度,一般1萬到10萬美元起;如果對機構投資人最小投資額度更高;

3)有1年以內的鎖定期和贖回約定,投資標的一般流動性較好;

4)有指定有牌照的加密資產託管機構,保證資產的安全;目前加密市場上通用的加密資產託管是BitGo,Coinbase和Fidelity Digital Asset Service.

5) 有獨立的行政和會計管理服務機構,用於給投資提供獨立的每日淨值計算(NAV),接受客戶的申購和贖回指令;

6) 有指定的獨立審計和律師事務所。

以上6項條件是投資人鑑別合規基金和非合規基金的重要標準,適用於傳統的共同基金和加密共同基金。要著重指出的是,我們在選基金的時候,除了以上條件外,最重要的一項,即是評估合格的基金管理公司和專業的基金經理。這也直接決定了基金費用的計算方式。

按照投資管理公司(或者投資經理)的投資策略,加密資產的二級資管基金分為兩類:

第一類被動管理基金(或者指數基金),它不需要專業基金經理做投資決策,只要被動跟踪投資單個或者多個主流幣種,比如灰度Grayscale的GBTC跟踪比特幣(備註,GBTC雖然以信託方式,其本質和共同基金沒有區別),或者Bitwise的10 Crypto Index Fund。這類基金管理簡單,一般只收取1%左右的管理費。

另一類是主動管理的基金,專業的基金投資經理,通過基金公司通過提供的強大投資平台和系統,通過特定的投資策略為投資人帶來回報,比如BBShares幣幣基金。這類基金收費一般參考對沖基金的收費方式,收取2%-5%的基金管理費,20%-30%左右的業績抽成。

五、主動管理還是被動管理

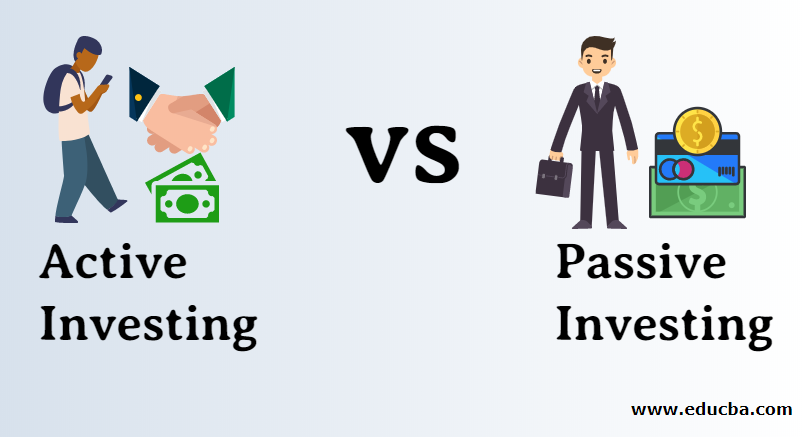

傳統股票市場裡,被動管理基金目前發展成為市場主流,然而在加密金融世界,主動管理基金卻是未來主導力量,主要以下3個原因。

首先,被動管理基金其實就是支付管理費,購買除投資能力以外的所有附加服務,比如託管,清算,審計,合規等。在傳統的中心化的股票市場這些服務確實需要中心化機構提供,比如券商,基金公司,交易所等,個人是很難或者成本很高才能取代中心化機構的職能。然而在加密世界,以比特幣為代表的加密資產天生去中心化。以比特幣為例,只要記住一串密鑰,就能省去託管需求。所有交易數據都在鏈上,清算和審計自動完成。一個免費錢包就可以在上千個中心化和去中心化交易所自由交易。因此,加密資產被動管理基金提供的價值遠低於收取管理費。換句話說,除非是機構需要有合規需要,否則投資加密資產被動管理基金還不如自己買幣把密鑰或者硬錢包鎖在保險箱。

其次,股票的背後是企業,企業整體長期提供價值,因此股票長期必然是上漲的,所以股票被動管理基金長期也應該上漲。對投資人來說,2%管理費在增長的淨值面前還可以忍受。但是以比特幣為代表的加密資產的價值基礎還非常模糊和脆弱。學界和業界都還沒有統一認定加密資產的價值根基在哪裡。換句話說,所有人都肯定股票長期看漲,當沒有人能肯定比特幣長期一定漲。以2021年至今為例,任何買入比特幣並持有現在的人,都已經大幅虧損。在不一定上漲的加密金融世界,被動管理基金無法提供必須的服務,卻收取2%的高管理費就顯得令人難以接受。

最後,假設未來市場漲跌概率一樣,我們不對未來市場做任何方向性判斷,那就意味著,加密市場是個零和遊戲。任何人賺的錢,肯定來由對手方的支付。這時候,雙方比拼的是,專業能力,行業經驗,團隊合作,系統工具,安全風控等。在越是不成熟且快速發展的加密金融市場,基金公司的品牌和基金經理的專業能力價值凸顯,提供這類價值的加密資產主動管理基金越是受市場歡迎。

加密資產的特性,決定了主動管理加密基金才是未來的主流方向。

六、加密資產二級資管基金未來發展和挑戰

根據Markets and Markets的一份報告顯示,未來全球加密資產管理規模在2021-2026的複合年增長率(CAGR)將達到21.5%。 Research And Markets 則更為樂觀,其研究報告指出,全球區塊鏈市場在2021年至2028年的複合年增長率將達到82.4%,到2028年規模預計達到3946億美。

以資產配置的角度,也可以詮釋全球加密資產管理規模持續增長的現象。

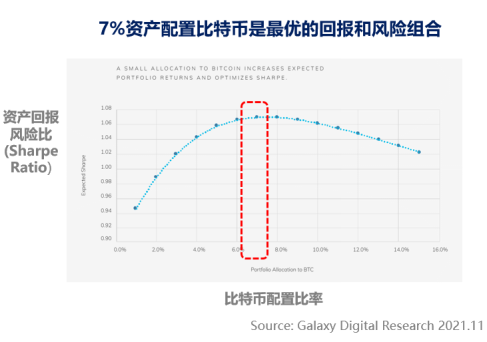

對於高淨值客戶,家族辦公室,和大學捐贈基金這些長期資金來說,適度配置以比特幣為代表的加密資產,能有效的抗通脹,提高資產回報率,降低資產整體波動。 Galaxy Digital Research 2020年11月研究報告表明,整體資產配置7%到比特幣,能最大化資產回報和風險比,即夏普比率(Sharpe Ratio)。 Coinshares 的2021年11月研究報告顯示,機構管理的資產,目前只有平均分配1%左右在加密資產上。鑑於機構管理的上百萬億美元規模的資產,從現狀1% 到7%的規模增長,足足給加密資產資管市場帶來數万億美元級別的市場。

當然,5月份比特幣暴跌後,市場對加密資產管理的未來增長產生了信心動搖。其實加密資產本輪熊市的主因,是全球經濟和宏觀環境,直接的導火索,是美聯儲的加息縮表引起的全球各類資產價格的下調。

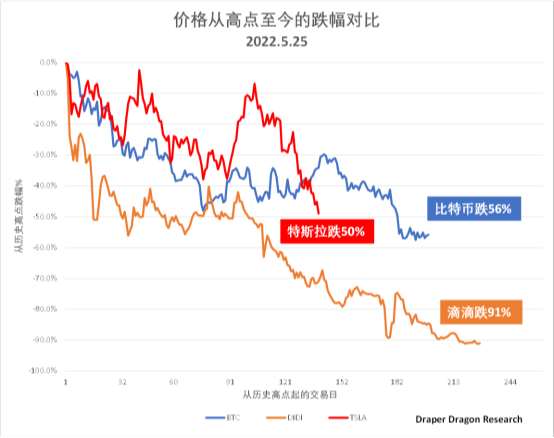

從價格歷史高點跌到現在的幅度,中概股的代表滴滴跌了91%,美國科技股代表特斯拉跌了50%,比特幣僅僅跌了56%。比特幣56%絕對跌幅看起來大,但是相對其他資產而言,其實不算跌很多。究其原因,還是跟機構入場有關。機構的到來,穩定了比特幣的價格,降低了波動性同時,增加了其和股票市場的關聯性,同時也提高受宏觀經濟影響的敏感度。

儘管現在處於熊市,以長時間跨度看,以比特幣為代表的加密資產,依然處於高速發展的階段。

儘管加密資產管理整體看好,但仍然面臨眾多挑戰。

第一,不健全的加密資產估值體系。由於加密資產尚未有公認價值估值體系,這造成市場投機盛行,價格波動巨大。基金管理經理面臨更加艱難的投資和風控決策。同時監管和機構投資者,更加謹慎和小心。這些都阻礙了行業的進一步成長。

第二,尚無全球統一的監管體系。儘管部分國家已經有發布針對加密資產管理的基金管理牌照,或者已經把加密資產管理納入現有的基金管理體系,然而各國之間,監管差異極大。這和天生無國界,全球化的加密資產格格不入。加密資產管理不得不面對來自不同國家,不同監管體系和政策的影響,想要全球業務,做大做強做,其合規成本極高。尤其是Terra/UST穩定幣倒塌事件後,監管加大對穩定幣的關注。鑑於目前全球都沒有一個成型的穩定幣監管體系,加密資管管理不得不面臨穩定幣監管不確定性帶來的巨大風險。

第三,缺乏成熟的加密資管系統。傳統基金管理系統發展幾十年,發展出眾多成熟的基金管理系統服務商,提供完善的標準化管理系統。而加密資管才剛剛興起,還處於快速演化階段,傳統的系統服務商還尚未大舉涉足該領域。加密資產的特殊性,決定了其資產管理系統搭建的難度大和成本高。一些有實力加密資產管理公司,比如BBshares, Amber Group 或者交易所旗下的資管公司,不得不花巨大資源自己打造專用的加密資管系統,提供一整套系統服務:從前台的交易,中台的資金管理和風險管理,和後台的報表和對賬,API Key加密貨幣多簽管理等。獨立開發並維護更新一套全新的加密資管系統,對基金公司來說是一個巨大的負擔,阻礙了行業朝更加專業方向更快的發展。

總的來說,歷史不會重演, 但總會驚人的相似。

加密資產的演變,沿襲了傳統金融產品的發展路徑。隨著加密資管的崛起,將會進一步把以比特幣為代表的加密金融,融入到現有的金融體系。不久將來的某一天,當人們提起比特幣,跟談及黃金或者房地產投資並無二致的時候,加密資產才算被傳統金融擁抱入懷,才算真正找到了歸宿。

展開全文打開碳鏈價值APP 查看更多精彩資訊