多元化到其他加密資產,無論是穩定的還是非穩定的,正迅速成為DAO 資金管理議程的核心,但如何做到這一點仍有待討論。財庫互換(Treasury Swaps) 代表了DAO 在與其他協議形成戰略聯盟的同時,從自己的治理代幣多樣化的最新嘗試。在這篇文章中,DAOrayaki社區將探討代幣互換(token swaps) 是否真的會導致投資組合多樣化,以及治理代幣的交換是否有必要在戰略上協調兩個項目。

財庫互換101

這很可能是第一次財庫互換

DAO 財庫互換是DAO 可以通過將本地治理代幣與其他DAO 的代幣交易來與其他DeFi 協議集成的提議。這使得DAO 可以參與彼此的治理並形成戰略聯盟,利用其持有的實力從本質上交易整個DeFi 生態系統的影響力。在包括Balancer DAO 創始人Fernando Martinelli 在內的許多DAO 財庫互換支持者設想的烏托邦式未來中,許多DAO 將擁有彼此的一小部分並積極參與彼此的治理過程。

作為DAO 財庫互換的先驅之一,Balancer 社區已與Fei、mStable、PrimeDAO 和GnosisDAO 進行了成功的互換——最近提出了與另一位以太坊重量級人物Aave 進行潛在互換的提議。 Balancer 與Fei 的第一次成功的財庫互換涉及將200,000 BAL 換成FEI 穩定幣(2,454,000)和TRIBE 治理代幣(2,598,000)的等量部分,截至2021 年11 月執行互換時,總市值約為900 萬美元。這是DAO 財庫互換的“安全”首次嘗試,因為Balancer 以穩定幣和50% 的治理代幣獲得了其價值的50%,而不是直接以與其自身類似的波動性治理代幣的等值互換,吸引類似於TradFi 中的現金+ 股票併購交易與直接治理代幣交換將模仿的全股票交易。 Balancer 社區提議並執行了與mStable、PrimeDAO 和GnosisDAO 的後續交換,並有一個公開提議將14,666,67 AAVE 交換為200,000 BAL(對於那些保持得分的人來說,FMV 約為220 萬美元),並規定以1,105,500 美元的價格購買額外的100,000 個BAL 代幣,而BAL 的價格為11 美元。 Balancer 和Aave 都在“多樣化”他們的財庫持有,Aave 正在通過將其BAL 存入BAL:ETH 流動性池來獲得一種新型的收益資產,而Balancer 正在獲得額外的,而不是重要的是,LP 為其最受歡迎的礦池之一——似乎是雙贏的,不是嗎? Fei 也沒有懈怠——提議與OlympusDAO 和Tokemak 進行後續交換。

SocialFi 聯盟是特定生態系統中DAO 的另一個有趣示例,它採取積極主動的方法,通過類似一致的DAO 的治理代幣實現其財庫資產多元化。社交交易應用程序dHEDGE 和旨在將去中心化應用生態系統引入傳統社交網絡的組織Mask Network 已將DAO 財庫互換作為其精神的重要方面,以加強生態系統合作夥伴的聯盟。迄今為止,dHEDGE 已與Perpetual Protocol 進行了100 萬美元的代幣互換,並與Mask Network 進行了50 萬美元的代幣互換。 MaskDAO 甚至正式確定了其在Polygon 生態系統中的戰略互換,提議允許DAO 以面值、折價或溢價執行互換,但須遵守至少12 個月的線性歸屬時間表的相互鎖定,大概在努力避免大量拋售會降低MASK 的價格。 MaskDAO 進一步從Sushi、dHEDGE 和Gitcoin 的SocialFi 聯盟以及無數其他候選者中確定其第一批潛在合作夥伴,包括但不限於Polygon、Near、Axie Infinity 和Perpetual。

在新生的Solana DAO 生態系統中,沒有如此大規模的舉措獲得了很大的吸引力。然而,作為Ratio Finance 和Sabre DAO 之間合作夥伴關係的一部分,已經提出了一項未決的票據交換。 Ratio 和Sabre 社區希望這個多方面的提案是邁向互利夥伴關係的第一步,這將加强两個協議。然而,值得研究的是,代幣交換是否是這種夥伴關係的必要或有效支柱。相互營銷和Sabre LP 加入Ratio Finance 是否足以產生所需的戰略一致性,而無需經歷財庫互換的麻煩?

Mango Markets 最近還否決了一項購買BTC 的提議,以支持使用其財庫資產中的USDC 購買Marinade-staked SOL。雖然這種向“收益資產”(通脹收益率,因此是報價)的輪換令人鼓舞,但持有SOL 而非USDC 是否提供了任何多元化或下行保護,或者從風險緩解的角度來看,持有BTC 是否會更好?

多元化還是假裝多元化?

我相信在這一點上我已經說得很清楚了,DAO 們開始把財庫交換看作是一種極好的方式,可以讓具有所謂一致激勵的長期戰略夥伴加入到一個項目中來。但是,從財政管理的角度來看,問題仍然存在:在與生態系統中的另一個DAO 交換治理代幣之後,是否真的為DAO 的財政提供了任何資產多樣化?我先為大家回答這個問題:不是真的。我們仍然處於DeFi 的早期階段,藍籌加密貨幣資產之間的回報普遍存在相關性,這已經不是什麼秘密。 Two Sigma 的分析師所做的這個方便的對數回報相關性分析(預示)顯示,BTC、ETH、XRP、LTC、BNB 等的回報之間沒有一個負相關——暗示了加密貨幣領域內的共同風險。此外,有大量的學術工作在探索BTC 和其他藍籌加密資產與傳統金融市場變量之間的回報相關性,如最近科技股的下跌或加息。簡而言之,一切都有關聯性——但究竟有多大?當代幣來自同一生態系統或管理具有一致激勵或類似產品的協議時,這些關聯性是否更強或更明顯?讓我們拭目以待。

用協方差分析的案例研究

為了檢查特定生態系統中互換資產的相關性,我們可以看看上面提到的BalancerDAO 和SocialFi 聯盟中的兩個案例。每日價格數據(在GST 晚上11:59:59 收集)針對Balancer 投資組合中的所有代幣進行了抓取,這些代幣是由於其一項財庫互換而產生的(對SocialFi聯盟中屬於DeFi協議的所有治理代幣也是如此),計算特定隊列中所有代幣在2 年內或自該隊列中最新協議開始以來的所有代幣的對數回報,以先到者為準,並為每個代幣計算對數回報的協方差矩陣。讀者可以在這裡找到我們進行分析的筆記本的NBviewer 鏈接。特別感謝我們在Scalyr 的朋友提供我見過的最乾淨的每日價格CSV。

Balancer DAO

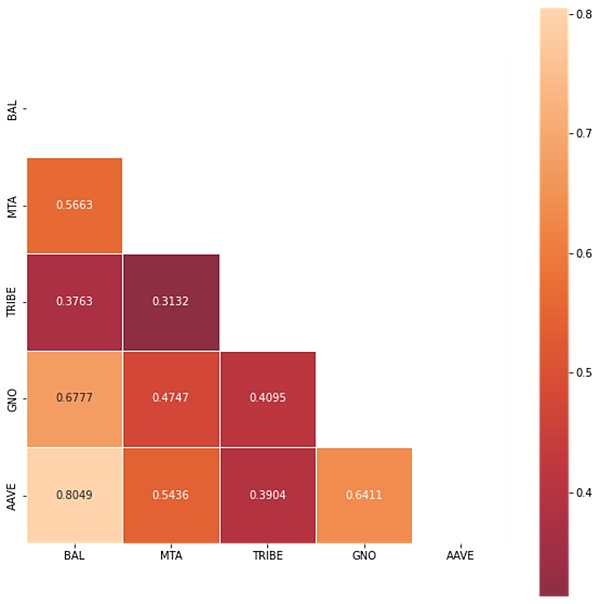

對於Balancer 進行的財庫互換,我們檢查了BAL、MTA、TRIBE、GNO、PRIME 和AAVE 的每日價格數據,並比較了可追溯到2021-04-03 的對數回報的相關性。結果如下面的相關矩陣所示:

資料來源:Castle Finance,Scalyr。截至2022 年3 月31 日的數據

從Balancer 的財庫中存在的資產與以太坊生態系統中的其他DAO 之間的相關性有一些有趣的觀察:首先,整個矩陣中沒有一個負相關,所有資產都表現出正相關。特別注意相關矩陣中的第一列,因為它揭示了BalancerDAO 執行上述互換的資金管理建議是否導致其原生BAL 代幣的任何顯著多樣化,我們看到,它與所有它用BAL互換的治理代幣的回報率有正的、統計學上的顯著相關性,與MTA、TRIBE和GNO的R2值分別為0.5663、0.3763和0.6777。最高的正回報相關性是與尚未交換的AAVE,從2021-04-03 到撰寫本文時,皮爾遜相關係數為0.8049。

我們可以看到,至少在過去的一年裡,Balancer 在以太坊生態系統中交換的治理代幣的價格不僅與BAL 同步變動,而且回報也呈現出正相關,這意味著所有這些單獨的交換都不提供BalancerDAO 試圖使其資金多元化以應對市場大幅縮水的重大進展,而導致BAL 市值惡化的黑天鵝事件可能會導致其交換資產提供的回報出現類似的下降。

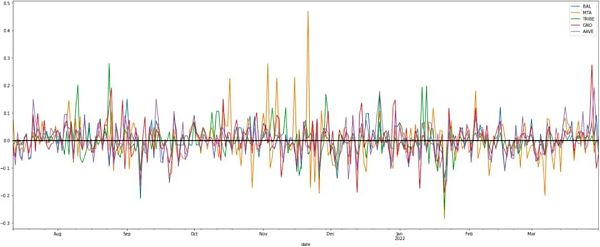

資料來源:Castle Finance,Scalyr。截至2022 年3 月31 日的數據

正如可追溯到2021 年8 月的上述資產對數回報的可視化所示,許多重大的負回報事件導致所有資產的回報急劇下降:2022 年1 月下旬、2021 年12 月上旬、2021 年11 月下旬和2021 年9 月上旬,所有這些都是一項資產回報率急劇下降的顯著例子,通常意味著BalancerDAO 財庫中存在的這個籃子中的其他資產也同樣急劇下降。

為爭論起見,假設這只是以太坊生態系統內DAO治理代幣的質量,也許是由於其主流性質——我們現在來看看屬於在Polygon之上建立的SocialFi聯盟的代幣,看看回報是否有類似的相關性。

SocialFi Alliance

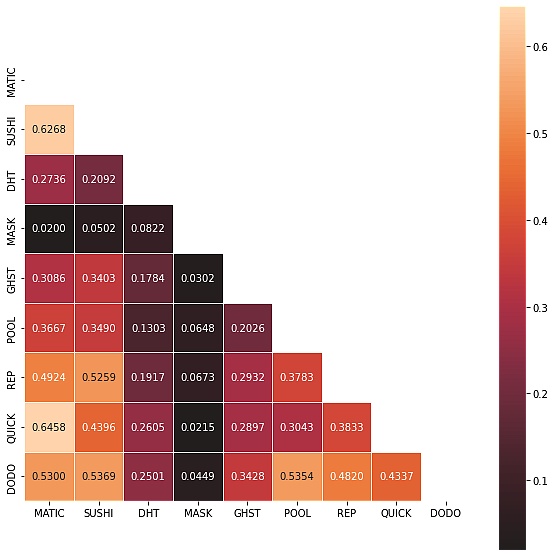

在SocialFi 聯盟的15-20 個Web3 組織中,選擇了一籃子屬於DeFi 協議的治理代幣。我們檢查了MATIC、SUSHI、DHT、MASK、GHST、POOL、REP、QUICK 和DODO 的每日價格數據,並比較了可追溯到2021-02-18 的對數回報中的相關性。公認的不那麼糟糕的結果如下圖所示:

資料來源:Castle Finance,Scalyr。截至2022 年3 月31 日的數據

我們再次注意到,整個矩陣中沒有一個負相關的。所有屬於SocialFi聯盟內DeFi協議的治理代幣都表現出正相關的回報,可以追溯到一年多以前。然而,這一次,有一連串的資產之間的回報相關性,當然不具有統計學意義。 MASK,屬於MaskDAO 的治理代幣,似乎與Polygon 生態系統的其他部分不相干,至少在我們上面的籃子中捕獲的屬於SocialFi 聯盟內DAO 的治理代幣中是這樣。因此,也許MaskDAO 在促成一連串的財庫互換方面正在幫自己一個大忙,因為它的治理代幣似乎與生態系統中的其他資產缺乏明顯的收益相關性。就其價值而言,這種行為的偏差可能歸因於Mask 網絡與SocialFi 聯盟中其他項目和協議的先天特徵。 Mask 更像是一個社交媒體+ 數據共享的Web3 項目,允許用戶為朋友加密信息,在Twitter 上啟動新項目,進行社交交易,並創建一個經過驗證的Web3 配置文件,而不是傳統的DeFi應用程序或協議,也許會導致與其他治理代幣的價格行為出現分歧。

然而,問題是,這個籃子裡的其他代幣基本上都與籃子裡的其他代幣有統計學意義上的正皮爾遜相關係數。再次,這些治理代幣中沒有一個在回報中表現出沒有或非零負相關的事實,讓人質疑DAO 財庫交換作為防止重大縮減或在一般財庫中分散資產的手段的有效性,至少對於Polygon生態系統中的這些協議來說是這樣。

快速了解Solana 生態系統

Saber <> Ratio

如前所述,DAO 財庫互換在Solana 生態系統中並沒有獲得太大的吸引力,但是已經有一些嘗試進行財庫多元化的提議,我們可能會疏忽不去研究。

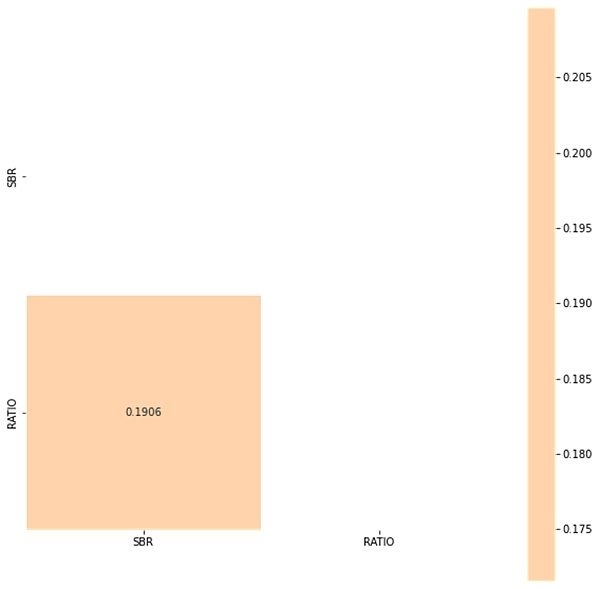

Ratio Finance 和Sabre 正在探索一項基於三個支柱的提案:“Sabre LP 加入Ratio Finance、[the] 兩種協議之間的財庫互換以及旨在加強這兩種協議的相互營銷。 ”我們在這裡最感興趣的問題是,為了實現理想的戰略一致性,是否需要進行財庫互換。鑑於RATIO 代幣的相對較新的性質,我們只能查看可追溯到2022-03-26 的價格數據,不包括其下跌的那一天,以消除其初始暴漲的任何噪音。此後RATIO與SBR的日對數收益相關係數如下圖:

資料來源:Castle Finance、CoinGecko。截至2022 年5 月10 日的數據

皮爾遜相關係數為0.1906,我們不能得出結論,SBR 和RATIO 的每日對數回報之間存在統計上顯著的正相關。這並不完全出乎意料,因為我們只使用截至撰寫本文時一個多月前的每日價格數據。鑑於所有這些令人困惑的變量,我們將避免在這裡(暫時)做出判斷。

Mango Marinade (yum)

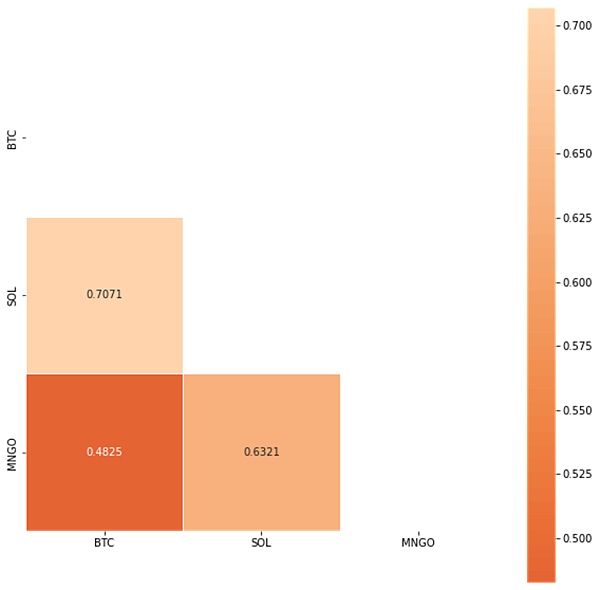

儘管Mango 最近的財務管理活動並不真正構成互換,但我們認為,在我們回答回報相關性是否強的問題時,值得研究其購買Marinade 質押的SOL 而不是其最初購買BTC 的計劃的決定在L1 生態系統中。我們檢查了可追溯到Mango 代幣下降(2021 年9 月)前後的每日日誌返回,以了解BTC、SOL 和MNGO 之間存在哪些相關性。具有R2 值的相關矩陣如下圖所示:

資料來源:Castle Finance、CoinGecko。截至2022 年5 月10 日的數據

正如預期的那樣,MNGO 與SOL 的日回報率具有相當高的正相關性,相關係數為0.7071,而與BTC 的相關係數為0.4825,相關係數不那麼顯著。如果DAO 正在尋求投資組合多樣化和風險緩解,它會希望選擇BTC 中相關性較低的資產。然而,鑑於mSOL 產生了質押回報,看到Mango 將其閒置資金投入使用是令人鼓舞的。

壓力和測試

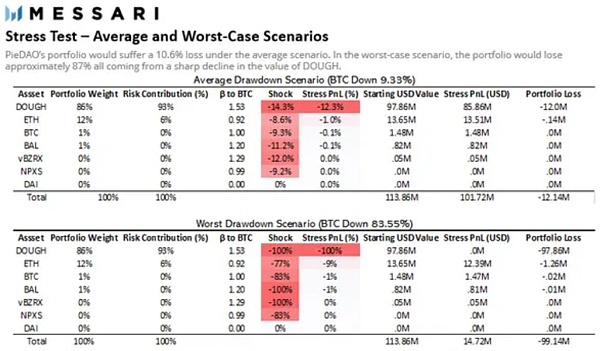

我們在這篇文章中多次提到主要的縮減保護和遠離遵循特定回報模式的資產的多樣化,這是一個原因。對DAO 財庫世界感興趣的人的另一篇必讀文章來自我們在Messari 的朋友。他們對PieDAO 的財庫進行了壓力測試,以應對BTC 價格的重大下跌(由於它的受歡迎程度,捕捉行業整體情緒的能力,以及加密貨幣市場在急劇下降時與BTC 更相關的趨勢,所以用它作為整體加密貨幣市場指數的代理),並表明它對重大市場調整的準備非常不足。

資料來源:Messari,DeepDAO。截至2021 年5 月3 日的數據

哎呀。幸運的是,根據DeepDAO 的最新數據,PieDAO 已經多元化為50 多種不同的加密資產,但如果它們的回報都是相關的……這有關係嗎?無論如何,將我們的注意力轉向我們的一攬子資產,這些資產是Balancer 的幾次財庫互換和SocialFi 聯盟的形成的產物,注意到比特幣的beta 並不會太牽強,它可以計算為之間的協方差特定資產和比特幣除以資產產生的回報的方差,對於任何具有統計上顯著的皮爾遜相關係數的代幣來說都是非常相似的,因為它們都具有與比特幣相似的協方差和相似的回報方差。與比特幣類似的測試版,也就是我們的意圖和目的的“市場”,互換多元化不會影響上述壓力測試的結果。 Balancer 的投資組合和SocialFi 聯盟中任何協議的投資組合(強制性的“不包括MaskDAO ” 免責聲明)對重大市場下跌的保護很差。

要點:換或不換……以及如何互換?

正如我們一再強調的那樣,DAO 財庫不一定能獲得人們期望的多樣化,即通過將其原生治理代幣與屬於特定區塊鏈生態系統中其他協議的治理代幣進行交換。由於與比特幣相似的資產貝塔,對數回報在統計上顯著正相關,並且在市場下跌期間沒有顯著減輕損失,導致對黑天鵝事件的下行保護有限。儘管如此,從長期激勵協調的角度來看,DAO 財庫之間的互換仍然有意義:導致具有共生或相鄰產品/服務的協議之間的合作增加,並將更多投資於你的協議或DAO的長期發展的利益相關者帶入其中。

然而,這樣的“戰略價值” 很難量化。對於長期激勵調整來說,甚至可能不需要互換,並且產品提供和協作機會的集成可能能夠在沒有本地治理代幣看似毫無意義的金融交換的情況下實現這一點。

但是,如果主持DAO 財庫的貢獻者仍然選擇推進財庫互換,那麼他們可能需要牢記一些重要的規定。互換可能發生在具有不同財庫規模的DAO 之間,較小的DAO 需要警惕將核彈交給較大的DAO 來降低其代幣價格。在既得互換金額佔DAO 代幣總流動性的很大一部分的情況下,任何大量既得代幣可能足以沖破訂單簿並在快速連續出售的情況下降低價格。為避免此類災難,需要在財庫互換產品中內置某些內容,包括但不限於雙方的保證,例如行權時間表和懸崖期,以防止大規模拋售。

鎖定期,類似於提供給以代幣投資形式購買協議的風險投資公司的鎖定期,絕對是任何財庫互換的必備條件。在檢查財庫互換的潛力時需要考慮的其他領域包括流式支付選項,該選項允許工作組監控有效性並打開和關閉流式傳輸,以及可以將未歸屬的互換代幣停放在其中以產生被動收益的產品和保險庫。

總而言之:多元化不一定是通過財庫互換實現的。項目之間的伙伴關係具有通常難以量化的戰略價值,並且DAO 希望通過交換與其他DAO 實現的“對齊” 可以通過整合和協作努力建立,而無需進行財務轉移,包括流動性核彈在內的一些未知後果,治理影響等尚未以有意義的方式發揮作用。 DAO需要在每一個決定背後進行深思熟慮,而不是因為他們在社區內獲得了人氣而貿然行動。