原文作者:BitMEX Founder Arthur Hayes

原文編譯:吳卓鋮吳說區塊鏈

真正的通脹問題

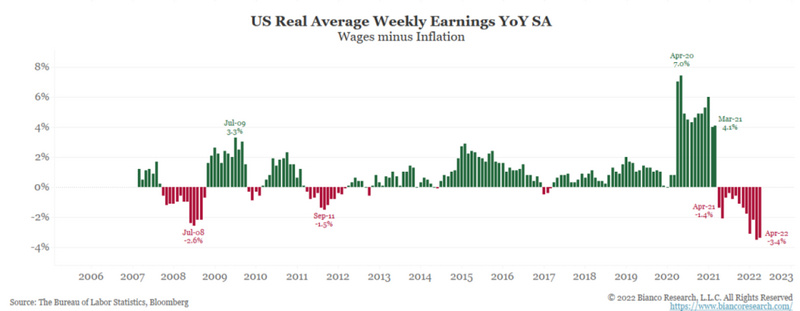

牛市開啟的先決條件是美聯儲和央行暫停加息並保持其資產負債表的規模不變。在當前加息週期下,CPI 有所回調,但美國普通工人的收入也在減少。鑑於今年是美國的中期選舉年,隨著11 月的到來,這將成為一個越來越大的問題,執政的民主黨將需要做些什麼來糾正。

當選民為越來越少的錢付出越來越多的努力時,通貨膨脹對他們來說變得極為重要。上圖中的那些紅條意味著無論哪家政黨上台都要面臨當下問題。

美聯儲在壓低資產價格方面做得非常出色,以至於美國10 年期國債2022 年迄今的回報率是自1788 年以來最差的。然而,普通人更為關心的是能源和食品的價格。通過負財富效應破壞需求,它可以實質性地減緩能源和食品價格的上漲。該理論認為,富人對這些資源的消費遠遠多於平民。因此,加息可以迫使富人減少消費,在這個過程中抑制能源和食品價格的通貨膨脹。

在最近的一次演講中,沃勒州長這樣說:”我支持在幾次會議上再收緊政策50 個基點。特別是,在我看到通貨膨脹率下降到接近我們2% 的目標之前,我不會把50 個基點的加息放在桌面上。而且,到今年年底,我支持讓政策利率處於中性以上的水平,以便它減少對產品和勞動力的需求,使其與供應更加一致,從而幫助控制通貨膨脹。”

如果世界不處於一場世界大戰中,上述做法可能會起作用。然而,如今美國和北約正公開向烏克蘭提供尖端武器,以便其武裝部隊與俄羅斯直接交戰。雖然西方和俄羅斯之間沒有直接的動能對抗,但西方通過各種制裁在經濟上與俄羅斯開戰。

俄羅斯和烏克蘭共同生產大量的能源和糧食,這場衝突拖得越久,世界其他國家獲得這些關鍵資源的機會就越少。而真正可怕的是,即使戰爭結束了,複雜的系統也不會以線性方式恢復先前的產出。由於目前的中斷,我們可能在幾十年內失去大量的全球農業和能源產出。使事情變得更糟的是,俄羅斯和烏克蘭提供了世界上很大一部分化肥,如果沒有這些出口,其他國家的農業產量可能也會大幅下降。而且,如果俄羅斯因為缺乏一個能在後勤上接收它們的買家而不得不關閉石油和天然氣井,那麼將需要數十年才能恢復目前的日產量。

美聯儲會繼續尋求減少對能源和食品的需求,但除非恢復與俄羅斯和烏克蘭的全面貿易,否則兩者的價格將繼續上漲。如果無法恢復貿易,那麼美國不得不採取另一個常用方案來解決這個問題。

那就是提供能源和食品補貼,這將使這些必需品以可承受的價格保持不變。補貼有多種形式。對”哄抬價格”的私營公司徵收暴利稅,對各種物品進行價格控制,以及由政府直接發送支票(又稱食品券)都是潛在的補貼形式。

但無論哪種方式,政府都需要產生更多的現金,也就是通過發行更多國債來擴大財政赤字。但誰會買這些債券呢?

在戰時經濟中,中央銀行會失去其獨立性,並與財政部合併。這種情況發生在二戰之後,現在也會再次發生。央行將按下按鈕,並立即開始以政治上合適的利率購買財政部發行的所有債務。

這一政策的外部效應是加速全球通貨膨脹和飢荒。受影響最嚴重的將是全球南方的國家,它們沒有能力印製貨幣來解決它們的宏觀經濟問題。美國發行全球儲備貨幣,擁有最強大的軍隊,所以它將會很好,它將以犧牲其他所有人的利益為代價獲得所有它需要的東西。歐盟集團將處於類似的境地,因為歐元是貿易中使用的第二大貨幣。歐洲人是補貼的專家,這些補貼扭曲了需求,並確保國內實體獲得與世界其他地區相比的優惠待遇。但是,如果全球最富有的公民在全球產出減少的情況下不抑制他們的消費,那麼餓死的將會是其他所有人。

我打賭美聯儲在第三季度會更加強硬地縮緊貨幣,即使標普500 指數和納斯達克100 指數分別低於3000 點和10000 點。因為他們必須將能源和食品的價格壓下去,而不只是風險資產。但如果屆時能源和食品通脹亦然沒有得到有意義的調整,那麼政客們不得不提供補貼來安撫激動的選民。

這些補貼將由美聯儲提供的印刷貨幣支付,屆時我們將重新迎來風險資產的牛市。如果全知全能的對沖基金專家Felix Zulauf 的話是可信的(根據他最近的通訊),接下來將是一次金融市場大崩潰,因為法定貨幣在人類歷史上最大印鈔機的重壓下會自我崩潰。

但隨之而來的是泡沫的恢復,這可能只是幾個季度之後的事。我們現在必須問自己:這是目前這個加密貨幣熊市的底部嗎?

抄底

鑑於加密貨幣是全球最後一個自由市場,並將更快地納入恢復風險的行列,我們有理由認為最近TerraUSD 和LUNA 的瀑布能砸出市場的底部。

我想把兩個理論聯繫起來。

1. 從收費調整後的業績來看,大多數科技風險投資公司都是對整體市場而言昂貴的貝塔係數的工具。因此,由於通貨膨脹壓垮了像Netflix 這樣的風向標,因為用戶選擇吃而不是為觀看更多平庸的Netflix 原創作品的特權付費,而世界上最成功的一些科技公司,如Facebook 的用戶增長持平甚至為負,一般融資和IPO 環境在2022 年第一季度迅速惡化。再加上不斷上升的名義利率,你可以想像矽谷、北京中關村和梅菲爾的那些身穿巴塔哥尼亞、戴著卡其的兄弟們的痛苦。

2. 下面的理論來自於我認識的最聰明的加密貨幣交易員之一,我沒有做工作來驗證他的理論,但從邏輯上講,這是有道理的。他推測,刺破TerraUSD 泡沫的事件源於VC 的場外交易,他們需要以最小的市場影響來兌現其LUNA 頭寸。

由於區塊鏈的公開性,早期VC 如果賣出大量的LUNA 頭寸將很容易被發現。該協議允許LUNA 的持有者以1 美元的LUNA 換取1 個UST,以當前LUNA/UST 的市場價格。該LUNA 將被燒毀,並創造等量的UST,對更廣泛的LUNA 價值沒有任何市場影響。利用場外交易(OTC),風險投資公司將大量的UST 換成了其他的穩定幣,如USDT,USDC,甚至是美元法幣,這樣不會影響到市場。最終的結果是UST 的供應量大幅增加,這最終影響了其價格的脫錨。

這些流動性有將近50 億美元。 TerraUSD 崩潰的開始是在掛鉤的曲線略微破裂時發生的。這是因為相對於USDT 和USDC 等其他穩定的貨幣,UST 的供應量太大。一旦掛鉤開始輕微斷裂,並且對快速恢復的信心減弱,算法穩定幣設計的負凸性就會接管並產生不可阻擋的下降力量。

把這兩個事件放在一起,通貨膨脹驅動的風險投資資產負債表收縮和Luna 泡沫破裂,我的理論是,更廣泛的風險厭惡環境促使他們在同一時間兌現他們成功的LUNA 投資。全球風險厭惡運動是美聯儲製造的。因此,TerraUSD 的崩潰是全球央行收緊流動性的一個間接結果。因此,我相信這一事件帶來了痛苦,而這些痛苦無論如何都會在幾個月後隨著美聯儲和其他國家繼續收緊流動性條件而發生。

鄭重聲明,我並不是要把TerraUSD 的崩潰歸咎於美聯儲。它的崩潰是注定的,任何閱讀過白皮書或研究過算法穩定幣的人都可以理解。我的觀點是,美聯儲為最終會發生的事情提供了催化劑。值得慶幸的是,由於加密貨幣沒有政府救助,我們很快就找到了真正的清算價格,現在可以痊癒,然後繼續向我們的目標前進。

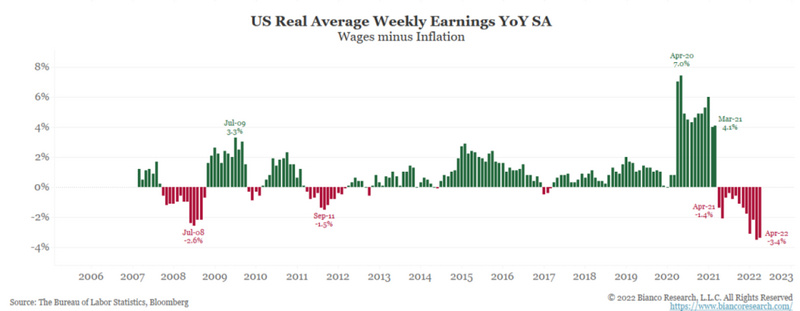

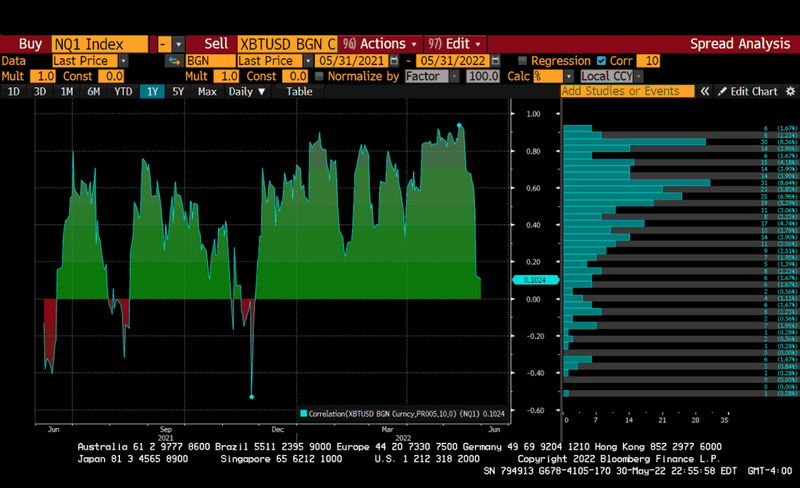

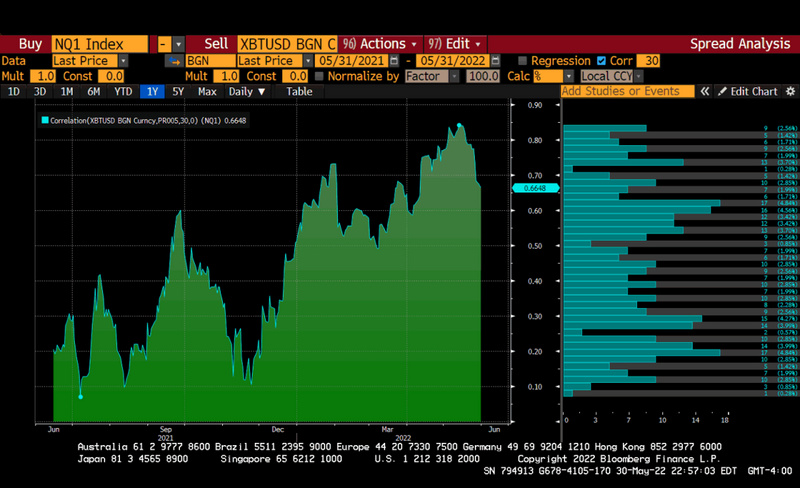

我堅信,加密貨幣引領更廣泛的市場。數據支持這一點,因為在最近的加密貨幣市場崩潰期間,比特幣/以太幣和納斯達克100 指數之間的相關性破裂。下面,讓我們重新審視一下相關性圖表,看看它們都是如何急劇轉低的。

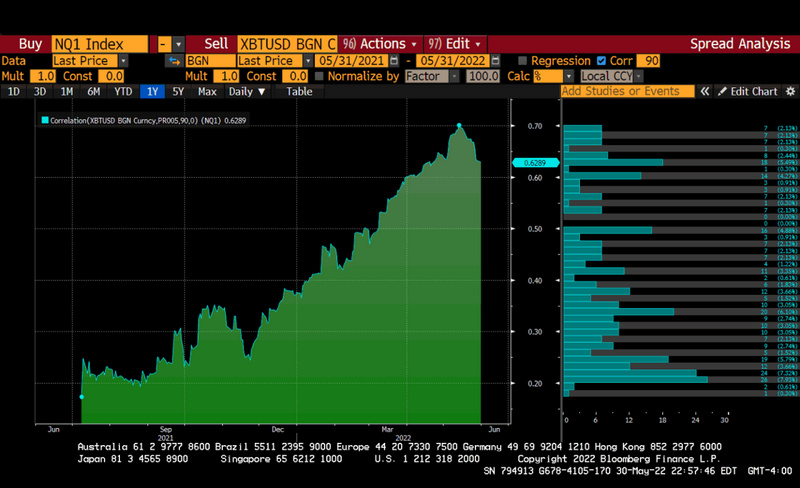

按照先後順序,以下是比特幣與前月納斯達克100指數期貨合約之間的10天、30天和90天滾動相關性圖表。

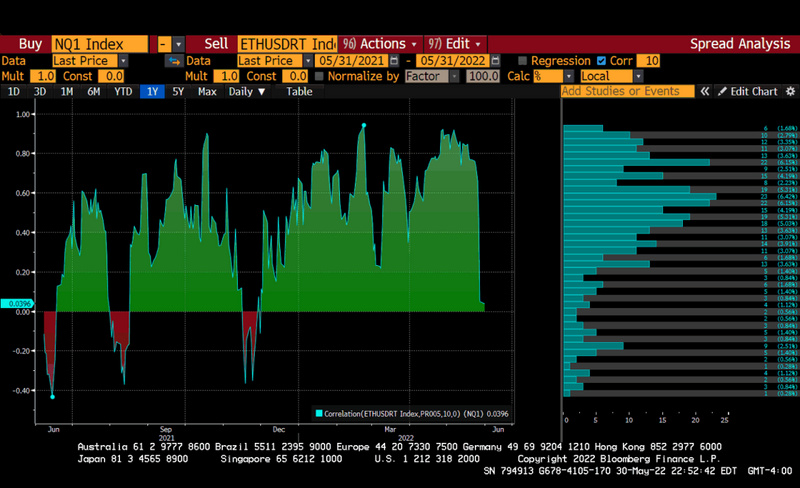

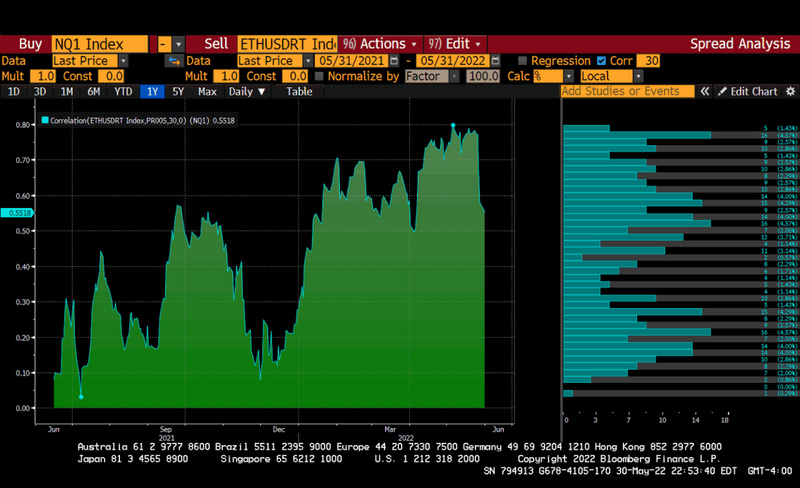

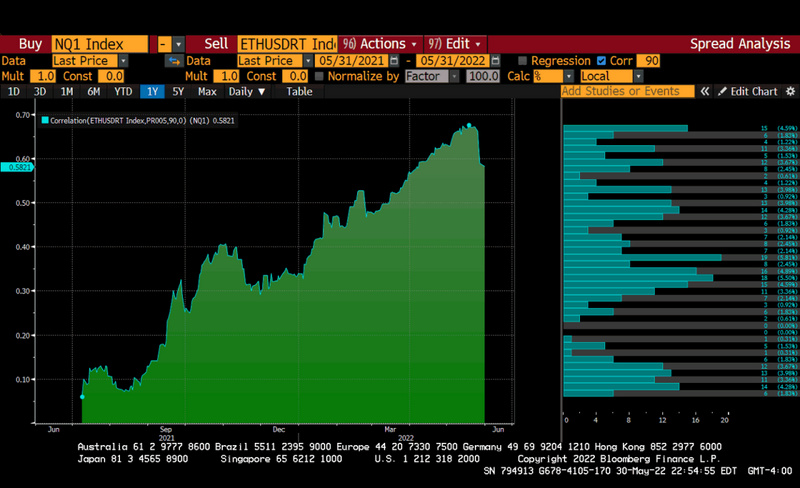

以下是以太幣與前月納斯達克100指數期貨合約的10天、30天和90天滾動相關圖,依次排列。

正如你所看到的,在最近這次大跌中,加密貨幣與更廣泛的風險資產領域脫鉤。這在宏觀層面上是好的,但還有其他的加密貨幣市場指標也指向一個局部低點。

讓我們只專注於比特幣和以太幣,因為它們是我的加密貨幣基準資產。這兩種加密貨幣都處於大周期的牛市中。我的意思是,比特幣和以太幣價格在每輪熊市的最低點都在抬高。

BTC

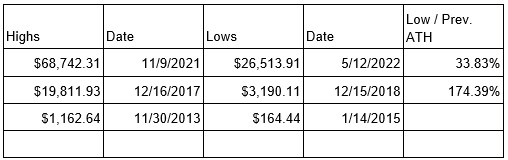

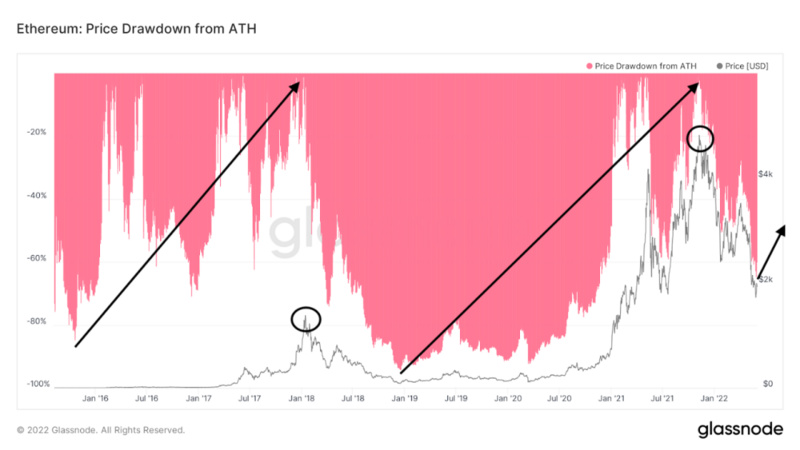

這是一張來自glassnode 的圖表,幫助我概念化了三個主要的比特幣價格週期。在最大跌幅與前一個週期的歷史最高點(ATH)相比,達到了一個局部底部。下面是一個代表三個主要周期的水平的表格。

ETH

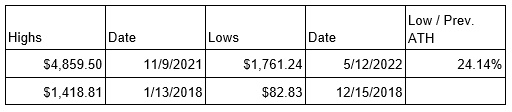

以太幣已經經歷了兩個週期。第一個週期是在ICO發行後該幣首次自由交易時開始的,第二個週期是在2017/2018年ICO繁榮之後,以太幣觸底後開始的。

不要把這些當作精確的科學,我們可以大致得出一個範圍,與我們認為的當地底部相對應。對於比特幣來說,是25,000 美元到27,000 美元。對於以太幣來說,那是1700 美元到1800 美元。 (5月他的預測是20000美金與1300美金)

如果我有一個自然語言處理器,爬取主流金融媒體上關於加密貨幣的所有文章,我可以繪製一個語言情緒指標。即使沒有一個強大的模型,粗略地搜索一下彭博社、金融時報、華爾街日報等媒體發布的點擊率很高的文章,也能知道全球加密貨幣交易商對市場的痛苦感。

我的底部核對錶:

1. 比特幣/以太幣的走勢與納斯達克100 指數的關聯性越來越小。

2. 目前的價格水平非常接近前一個週期的歷史高點。

3. 主流金融媒體幸災樂禍,說那些投資加密貨幣獲得短暫財富的人是多麼愚蠢和貪婪。

底部的一個典型特徵就是最堅定的多頭被迫出售資產,LFG 就是這樣一個角色。吐出8 萬個比特幣讓我更加相信比特幣在25,000-27,000 美元區域是這個週期的底部。

政治必須與宏觀經濟環境保持一致,雖然底部已經到來(我希望如此),但這並不意味著價格會自動恢復快速上升。

市場將上演令人印象深刻的熊市反彈,讓大量損失的交易者藉助反彈出貨。現在,許多交易者正坐在下跌50% 至90% 的位置上,他們不願意在底部價格退出。因此,任何反彈都會迎來拋壓,只有將這些拋壓全部吸收才能迎接牛市。

之前的文章,我提出了一個論點,即我認為以太幣可以在年底前達到10,000 美元。鑑於最近的大屠殺,許多讀者想知道我是否仍然相信這個目標。簡而言之,對價格有信心,但對時間沒信心。

我的政治理論建立在一個假設上,即美國選民關心的通貨膨脹的核心原則是能源和食品,而不是風險資產。因此,雖然加息讓風險資產價格下跌不少,但選民不會感到高興。

美聯儲不會對它的轉變有所隱瞞,那些等待信號的人將會收到信號。對於那些時間跨度長達數年的耐心交易者來說,等待是值得的。對於那些短線交易的人來說,祝你好運。

原文鏈接

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:吳說區塊鏈原創