從Compound在2020年6月推出“借貸即挖礦”開始帶火了DeFi,“流動性挖礦”已經流行將近兩年時間。由於DeFi帶動鏈上活動量的上漲,導致gas費長期居於高位。 2020年8月Curve發行治理代幣時,在Gas Price為250 GWEI的情況下,一筆Curve中的存款交易需要約0.3 ETH的gas費。流動性挖礦在幫助項目冷啟動的同時,也催生出巨大的泡沫,市場開始重新定義項目的估值,DeFi龍頭也有不少價格直接相比高點下跌90%。

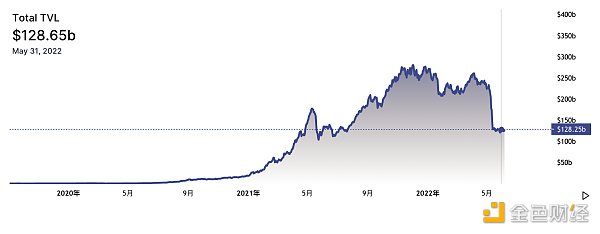

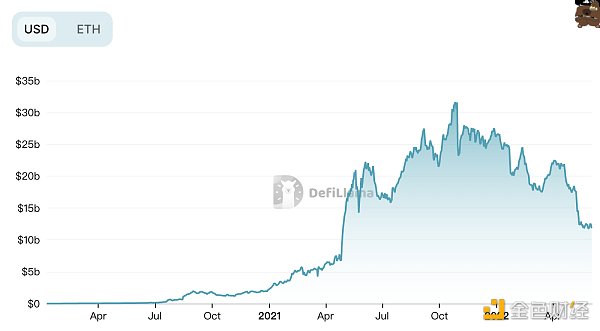

雖然當下正值新一輪的加密熊市,但是DeFi市場的體量相比2年前是巨額的增長。根據Defi Llama的數據,截至2022年5月31日,DeFi應用中的TVL為1286.5億美元,與兩年前2020年5月31日的11億美元相比,增長約116倍;但與高點2021年12月3日的2779.8億美元相比,下降了53.7%。這兩年中,頭部的DeFi項目建立起了品牌護城河,同時還不斷創新迭代新版本,為市場提供更好的產品。

如今,流動性挖礦已經趨於理性,下文中,PANews將盤點早期的十個DeFi項目,看它們在流動性挖礦的潮水退去之後的現狀如何。

Uniswap

Uniswap最初發佈於2018年11月,通過一步步的創新鞏固了自己的龍頭地位,從最開始的Uniswap V1只能將ERC20代幣和ETH組成交易對,到Uniswap V2可提供任意ERC20代幣間的流動性,現在Uniswap V3可以自定義流動性區間和手續費比例。

今年5月,Uniswap的交易量約為626億美元,和2020年5月的2.84億美元相比,增長了約220倍;與2021年5月份的847億美元高點相比,下降了約26.1%。截至2022年5月31日,當前Uniswap的流動性共59.7億美元,與2021年12月1日高點的105億美元相比,下降43.1%。

V3版本的更新使Uniswap的市場佔有率進一步上升至74%。此前大多數DEX交易手續費比例默認為0.3%,而幣安等中心化交易所的手續費比例在0.1%以內,DEX與中心化交易所相比並沒有手續費上的優勢。在Uniswap V3上線之後,由於可以在市場價格附近提供更為集中的流動性,交易者可以享受到更低的手續費比例,而流動性提供者的資金利用率得到提升,也會獲得更高收益。可參考我們之前的文章:《數據透視Uniswap V3現狀:0.05%手續費顯優勢,多鏈發展迅速奪回DEX失地》。

以6月2日的數據為例,Uniswap V3 USDC/ETH交易對中,手續費為0.05%的USDC/ETH交易對流動性低於0.3%一檔,但是前者過去7天的交易量約為後者的9倍,0.05%一檔的流動性提供者可以獲得更高的交易手續費。

SushiSwap

Sushi發佈於2020年8月底,是Uniswap的早期分叉項目,試圖在Uniswap沒有推出治理代幣的情況下通過吸血鬼攻擊搶占Uniswap的市場。用戶在Uniswap上提供流動性,再將LP代幣質押到SushiSwap中進行流動性挖礦,某些交易對的APR一度在1000%以上。一段時間後,這部分流動性自動從Uniswap退出,並存入Sushi。

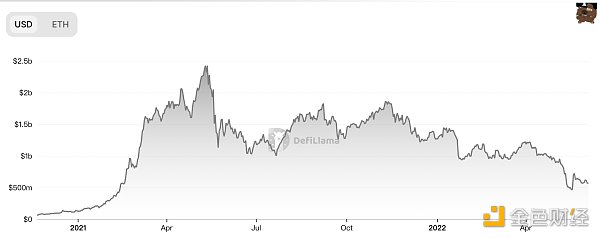

在Uniswap發幣之後,Sushi逐漸失去優勢。即使Sushi已經擴展到了十多條鏈上,且增加了Kashi的借貸和Miso的IDO功能,但仍然缺少核心競爭力。人員變動也一直是影響Sushi的不穩定因素,2020年9月,Sushi創始人Chef Nomi移交了管理員權限;2021年9月,匿名領導人0xMaki也宣布正式退出。 Defi Llama顯示,Sushi的流動性只有20.7億美元,與2021年11月9日的70.4億美元相比,下降了70.6%。今年5月份39.3億美元的交易量,與去年5月高點的252億美元交易量相比,下降84.4%。

Curve

Curve發佈於2020年1月,佔據著主要的穩定幣交易市場。由於Convex與同類項目的競爭,以及算法穩定幣的興起,“Curve War”使市場的相關參與方都需要購買CRV並質押,從而控制CRV的發放,為自己支持的穩定幣在Curve上吸引更多流動性。

Uniswap V3通過0.01%一檔手續費與Curve競爭穩定幣交易市場,而Curve也通過各種創新試圖進入跨資產交易市場。除了主要的穩定幣兌換之外,Curve跨資產交易上同樣做出了不少努力。 Curve與Synthetix合作推出了一項跨資產交易功能,如將DAI兌換為WBTC的交易,首先會在Curve中將DAI兌換為sUSD,然後在Synthetix中通過合成資產交易將sUSD兌換為sBTC,再在Curve中將sBTC兌換為WBTC。由於現在SNX的市值逐漸走低,合成資產的流動性有限,大額交易受到Curve中sUSD等合成資產的流動性限制。

Curve的tricrypto2池也積累了超過4.7億美元的流動性,USDT、WBTC、WETH三者各佔約三分之一,當前交易手續費比例為0.069%,為市值前三的代幣提供了一個低手續費、低滑點的交易途徑。

當前,Curve在各條鏈上共有89.3億美元的流動性,與2022年1月5日的243億美元相比下降63.3%,與兩年前的1275萬美元相比增加約700倍。

Bancor

Bancor的白皮書發佈於2017年2月,它是流動性資金池的發明者,創造了市場上最早的AMM DEX。從Bancor V2開始,支持提供單邊流動性和無常損失補償。

Bancor最初的願景是為長尾資產提供與BNT綁定的流動性,因此在產品上,Bancor與Uniswap V1類似。在Bancor 3之前,所有代幣都只能和BNT組成交易對。在資金利用率越來越高、交易手續費越來越低的今天,這種所有交易都需要通過中間代幣BNT來完成的方式已經不合時宜。

今年5月,Bancor 3上線,引入了一種新的Omnipool架構,將所有代幣的流動性整合到一個單一的虛擬vault中,可以降低gas成本、提高效率,交易以最佳交易路徑進行,而不再必須通過BNT。當前Bancor中的流動性為6.2億美元,與2021年5月10日的24.2億美元相比下降74.4%。

Synthetix

Synthetix誕生於原來的穩定幣項目Havven,後來在2019年2月改變貨幣政策。 Yearn的創始人Andre Cronje曾在推特上表示,“Kain和Synthetix發明了流動性挖礦”。 Synthetix創始人Kain回應稱,其靈感來自於Livepeer和Fcoin。當時還沒有“流動性挖礦”一詞,而被稱為“LP獎勵系統”。

Synthetix是一個合成資產協議,主要通過超額抵押SNX代幣來合成正向或者反向的加密資產、指數、股票等,最主要的是合成資產是穩定幣sUSD。 sUSD的發行量為9870萬,與兩年前的753萬相比增長了12.1倍,與2021年8月25日的高點3.29億相比下降70%。

Yearn

Yearn是流動性挖礦後的產物,上線於2020年7月,開創了代幣公平發放的模式。 Yearn也是收益聚合器類的一個代表性項目,通過將用戶資金集中起來,參與Curve等協議中的流動性挖礦,從挖礦收益中提取一部分的績效費作為協議收入。 Yearn鎖定有一定量的CRV代幣,因此參與用戶可以獲得比自行挖礦更高的收益率,也可以省去複投的gas費。

由於Convex等競爭者的加入,且流動性挖礦也因為收益率下降而逐漸失去吸引力,Curve 3pool、Aave V2 USDC存款、Compound USDC存款三者組成的DeFi無風險收益率已跌至1%附近,Yearn的市場逐漸縮小。

Yearn的收益受管理的資金規模影響,當前TVL為11.9億美元,與2021年12月4日的高點69.1億美元相比,已經下降82.8%。因為收入的下降,但每個月仍然需要花費運營費用,Yearn從今年開始一直處於虧損之中。

MakerDAO

MakerDAO是最早的DeFi項目之一,一開始推出的穩定幣是單抵押SAI(抵押品只能為ETH),2019年11月啟用現在的多抵押穩定幣DAI。

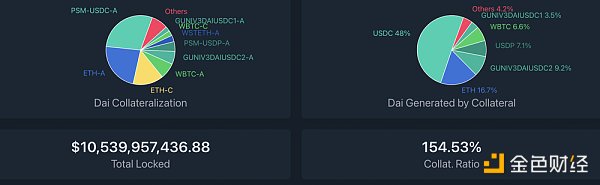

在2020年3月12日的市場暴跌之後,MakerDAO積極地擴展了支持的抵押品。現在MakerDAO中支持4種DAI鑄造方式:超額抵押;錨定穩定模塊;現實資產抵押;直接存款模塊。其中,通過錨定穩定模塊鑄造的DAI佔據DAI總量的將近一半,為DAI提供了足夠的退出流動性,也使得DAI和中心化穩定幣越來越接近。

作為一種軟錨定於1美元的穩定幣,DAI在價格穩定方面很少讓人失望,幾乎沒有發生過長期低於1美元的情況。在2020年3.12極端行情中,出現10%的溢價,之後增加了更多的抵押品,且引入了錨定穩定模塊,以後即使出現極端行情,這種情況也幾乎不會再出現。

目前,DAI是市值最大的去中心化穩定幣,發行量為67.6億,與2022年2月15日高點103.8億相比下降34.9%,與兩年前的1.29億相比增加約51倍。

Aave

原名EthLend,2017年進行融資,2018年宣布推出Aave品牌,2019年第二季度上線強制平倉機制,此後又進行過多次升級。最新的Aave V3提升了用戶資產在各個網絡之間的流動性和資本效率。 Aave V3已經部署到Polygon、Fantom、Avalanche、Arbitrum、Optimism、Harmony這幾個網絡上。

如今,Aave的業務仍在集中在以太坊主網、Avalanche、Polygon三個網絡的Aave V2中,Aave V3在各個網絡中的存款均不足1億美元。當前Aave V2在各個網絡中的總存款為125.6億美元,總借款36億美元,TVL 89.6億美元。總存款與峰值時2021年10月26日的315.9億美元相比下降60.2%,與兩年前相比增加161倍。

Compound

Compound於2018年9月份上線,也是最早的DeFi項目之一,之後在2020年6月份推出了治理代幣,通過“借貸即挖礦”的方式開啟了“流動性挖礦”的熱潮。

但是Compound在後續發展中缺乏創新,也沒有抓住多鏈發展的機會,Compound Chain一直沒有正式上線,逐漸被Aave拉開差距。

Compound在運行過程中還出現過一些小問題,如2020年11月26日,Coinbase Pro上DAI的價格上漲至1.34美元,導致Compound預言機價格異常波動,引發超過8000萬美元的加密資產被強制清算。 2021年9月30日,在第62號提案通過並執行後,合約內有一個錯誤,導致應該緩慢分發的COMP代幣被錯誤發放,約28萬枚COMP受到影響,當時價值8000萬美元。

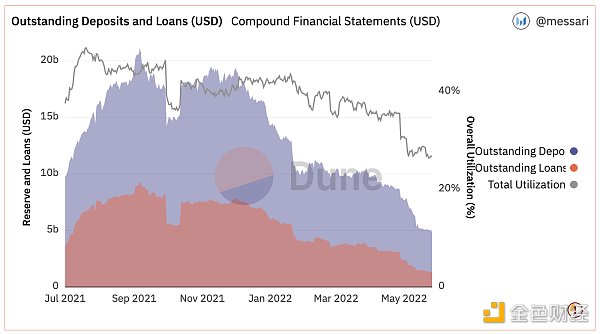

如今,Compound中共有存款約56.2億美元,借款12.9億美元,TVL 43.3億美元。雖然借貸市場的體量很大,但獨立用戶數並不多,據Dune Analytics數據統計,過去30天,Compound平均每天的存款人只有78個,借款人只有24個。 Compound協議的收益來自於存貸款之間的利息差,貸款越多、利息越高,Compound的收益就越高,現在的借款量比2021年9月6日峰值時的93.1億美元相比下降86.1%。

dYdX

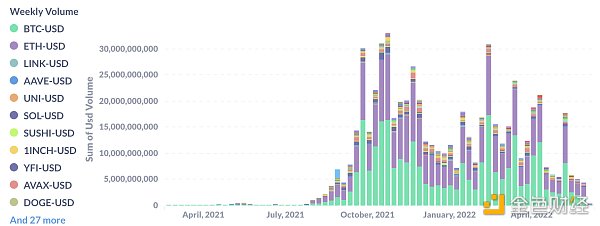

dYdX是一個去中心化交易所,為用戶提供永續合約、保證金交易和借貸服務。 dYdX成立於2017年7月,2018年推出了保證金交易和借貸功能。 2021年2月,dYdX在基於StarkWare的StarkEx上推出了跨保證金交易的永續合約產品,這也是dYdX現在的主要產品。

在推出治理代幣後,流動性挖礦的實施將dYdX的交易量和持倉量雙雙推向了新的高度。但是,隨著DYDX代幣價格的下跌,交易量呈下降趨勢。

以dYdX在L2上交易量較大的BTC/USD交易對為例,據官方統計,2022年5月29日~6月4日期間,一周時間的總交易量為17.7億美元。而高點時,2022年2月13日-2月19日期間,BTC/USD的交易量為172.7億美元,目前已下降89.8%。

小結

發展較好的DeFi項目Uniswap、MakerDAO、Aave等,均已有多年曆史,品牌效應帶來的護城河使它們在面對分叉項目的競爭時保持優勢。

持續的創新才能更好的佔有市場,如Uniswap、Curve增加了交易的核心功能,使競爭力進一步增強。多鏈發展已成為趨勢,可幫助知名項目擴展市場。

即使近期DeFi的各項數據已經出現較大幅度的下跌,但與兩年前相比,整體TVL、Uniswap月度交易量、Aave存款等數據仍有上百倍的增長。