本文的目標是探索DeFi 的現狀,以確定它在未來的發展方向。

原標題:《Brave new world》

原作者:knower

編譯:DeFi之道

介紹

我擁有其中一些代幣的倉位,但在法律上我並不能以對我有利的方式進行交易。這些都不是財務建議,我相信這些代幣中的許多都不會像我們希望的那樣表現。所以請以你自己的方式進行投資。

距離我上次發帖已經過去了幾個小時,但看來我的寫作障礙已經消失了。我在一篇非常簡短的文章中討論了加密市場,現在是時候用更多的數據來寫一些更實質性的東西來支持我的主張了。在撰寫本文時,DeFi TVL 的規模約為1060 億美元,低於其近2500 億美元的峰值。排名前五的協議是Maker、Curve、Aave、Lido 和Uniswap——這五種協議目前在加密貨幣原生中被稱為“藍籌股”。怎樣才能取代前五名並由競爭幣來奪取Maker 的主導地位呢?本文的目標是探索DeFi 的現狀,以確定它在未來的發展方向。

為了避免混淆,我將在這篇文章中提到一些可能不完全符合DeFi 案例的類別,但我選擇包括在內,因為我相信最終將成為大眾所說的DeFi 的代名詞。而且我不打算提及插入到文章中的所有協議,親愛的讀者,這取決於你去探索- 就當作為你準備的一份熊市家庭作業。

輸家多,贏家少

隨著DeFi 的成長,我們看到龐氏遊戲變得越來越複雜/隱蔽,掩蓋了旨在剝奪交易者寶貴資金的多層經濟煉金術。無論是DeFi 遙遠過去的食物收益耕種,還是DeFi 相對較近的過去的OHM 分叉,還是現在難以平息的長期持續的龐氏騙局,DeFi 都是建立在與經濟結構混合的賭場式趨勢的背後那會讓伯尼・麥道夫(美國歷史上最大的詐騙案製造者)從他的墳墓裡跳出來。

在UST 和Anchor Protocol 崩潰後,TVL 從Terra 中消失,讓以太坊在DeFi 上擁有大約65% 的主導地位,而幣安智能鍊和Tron 並沒有緊隨其後。這是如何發生的,為什麼儘管以太坊的gas 費和Solana、Avalanche 和Polygon 等替代L1 的競爭激烈,但資金仍繼續流回以太坊?答案不是那麼簡單,而且事實是我沒有太多答案。我最好的猜測涉及到DeFi 是在以太坊上創建的,並且或多或少注定要在鏈上度過其生命週期以擊敗所有其他鏈。以太坊已經看到其像Arbitrum、Optimism、zkSync 和Starknet 這樣的L2 越來越受歡迎和使用,這在一定程度上說明了DeFi TVL 最終仍然100% 集中在互聯網賭場的幾乎不可避免的可能性。

DeFi TVL 目前由一些相當有信譽的協議代表(參見:提到的前五名),如果你只停留在前25 名左右,看起來很負責任。過去,我們開始看到真正的龐氏騙局出現。如果您在過去幾週內搜索過任何defillama,您會注意到許多協議都在經歷極端的TVL 波動。一天流入25%,下一天流出-40%,過去7 天流出-65% – 凡是你能說出,在DeFi 上都能出現。雖然那些希望長期(可能)賺取收益的人缺乏機會,但目前的情況看起來相當黯淡。如果幸運的話,許多協議的穩定收益率在3-6% 的範圍內,在連續幾個月定期運行超過兩位數之後。如果我們不能為我們珍貴的穩定幣提供流動性,我們還能提供什麼?

我相信DeFi 將在明年向以下幾個類別傾斜:

-

借貸

-

結構化產品

-

衍生品

-

跨鏈

“但是你可以藉用Aave 或Compound 之類的協議,然後——”

不,這是不同的。如果我們想從大玩家那裡吸引機構資本,我們必須向大玩家推銷自己。

借貸

我認為我們將看到Maple、Goldfinch 和Clearpool 等協議的TVL 大幅增長,因為在不幸的Terra 事件之後,更多加密原生協議之間的信任度下降。是的,我是說DeFi 將變得不那麼去中心化。這很糟糕,但如果你有一個“玻璃半滿”的視角,它可能會很好。 Maple 在TVL 強度、代幣價格和相對引人注目(我已經編造的指標)方面已經超越了許多同行,而大量協議一直在爭先恐後地收回他們寶貴的TVL。 Goldfinch 和Clearpool 也是如此,但Maple 做得更好,就這麼簡單。順便說一句,您仍然可以在Maple 上獲得兩位數的穩定收益。

借貸市場是巨大的,因為許多人有很多錢,但不能總是使用它——用你的抵押品借貸是一種方法。 Aave 和Compound 的增長是因為加密鯨魚獲得更多資金的內在需求,存款激勵措施首先獲得了這些神奇的資金。這種模式在很大程度上促成了DeFi 的當前狀態,因為99.9% 的協議必須首先啟動LP 激勵措施,才能吸引任何牽引力/注意力/存款。這並不總是一件壞事,但它確實可以防止加密貨幣中的許多垃圾被取出,因為農場和垃圾場遊戲可以相當頻繁地進行。除了讓一些人賺錢,一些人賺很多錢,還有很多人根本沒有錢之外,DeFi 目前並沒有真正的主要用例。這可能是由於無常損失、糟糕的代幣經濟學、缺乏PMF 或三者的某種組合,以及其他更多的定性因素。哦,TradFi 擁有數万億美元,而其中只有1% 的追隨者進入DeFi,我們都會變得富有。繼續前進吧。

結構化產品

結構化產品是一個有趣的故事,主要是因為迄今為止它們在DeFi 中的營銷方式。 DeFi 的全部內容就是收益率,而結構化產品從根本上就是為了提供高收益而設計的,只是很難讓它們堅持下去。當然,您可以使用其中一種協議,並看到ETH cc 或csp 的理論收益率為42% – 但是為什麼要在如此動蕩的市場中這樣做,如果它下跌或限制您的價格,您有義務購買大幅上漲的上行空間?是的,我知道這些產品主要用於對沖,但加密仍處於其生命週期的早期階段,隨著時間的推移,這些將變得更加重要。不管它們的效用如何,可以看出它們確實在當前市場上佔有一席之地。如果您無法從其他任何地方獲得所需的收益,結構化產品可能會成為您的朋友。

也許我們不會看到大量過度退化的結構化產品策略,但看到的概率還是挺大的。如果加密進入下一個週期,結構化產品仍然存在(厭倦了每十秒輸入一次結構化產品),那麼將有很多機會將龐氏經濟學和theta 組合成數百萬散戶投資者的包裝毀滅性武器。想像一下,如果DeFi 創始人在下個月以> 2000 萬美元&& < 2500 萬美元的價格出售他的項目,同時出售項目代幣上的CSP,希望大型基金在同一時間救助用戶資金,那麼這種可能性是有可能的。

這是賭場GCR 經常引用的- 擁抱它。

在這個領域努力工作的一些協議是Ribbon、Friktion 和Timeless;當然,還有很多其他的。我認為,如果這些協議能夠生存並保持優質的產品供應+ 一致的TVL 流入,它們有一天會變得非常大。結構化產品在Solana 上也非常重要,部分原因是我如此看好L1 作為以太坊背後的共識#2 選擇。我看到Solana 的唯一問題是它的網絡中斷、許多舊競爭幣的當前糟糕的代幣經濟學、驗證鏈的高硬件要求以及這種相對集中化。衍生品現在在Solana 上也非常重要,接下來將介紹一下。

衍生品

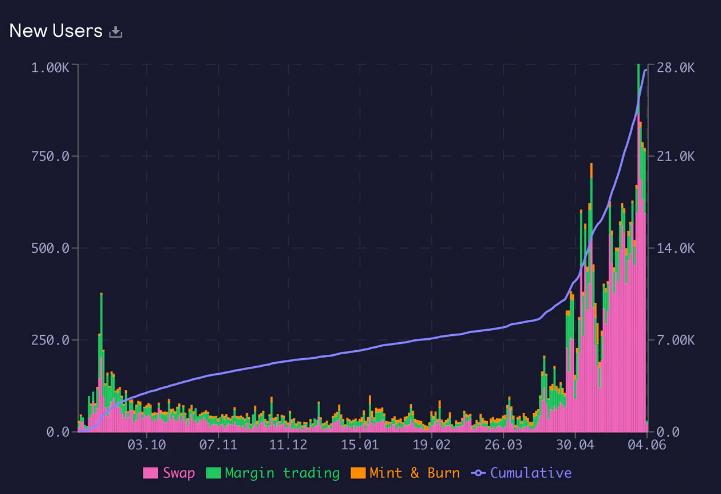

Crypto 一直在努力看到其許多鏈上期權協議在使用和TVL 方面起飛,從而導致GMX、dYdX 和Drift 等協議的複興。儘管市場低迷且普遍缺乏流動性,但GMX 還是看到新用戶瘋狂湧入。看看這張圖表,它實際上是向上的:

GMX 在這方面並不孤單,因為永續交易的交易量一直做得很好,這裡就不提取所有數據了。

鏈上業務並沒有像往常一樣進行,但這些永續交易平台各自的代幣一直保持良好,儘管大多數其他競爭幣周圍都存在混亂。像dYdX 這樣的項目具有非常糟糕的代幣經濟學和良好的使用情況,這意味著不購買代幣可能會變得很愚蠢,因為它很可能會被更大的玩家作為“價值”遊戲收購。我們有DeFi 藍籌股,為什麼沒有永久藍籌股?像Drift、Perpetual Protocol(它的名字)和01 Exchange 這樣的協議都非常有趣,並且引起了極大的興趣,他們需要保持自己的交易量,讓用戶滿意並確保他們不會破產。

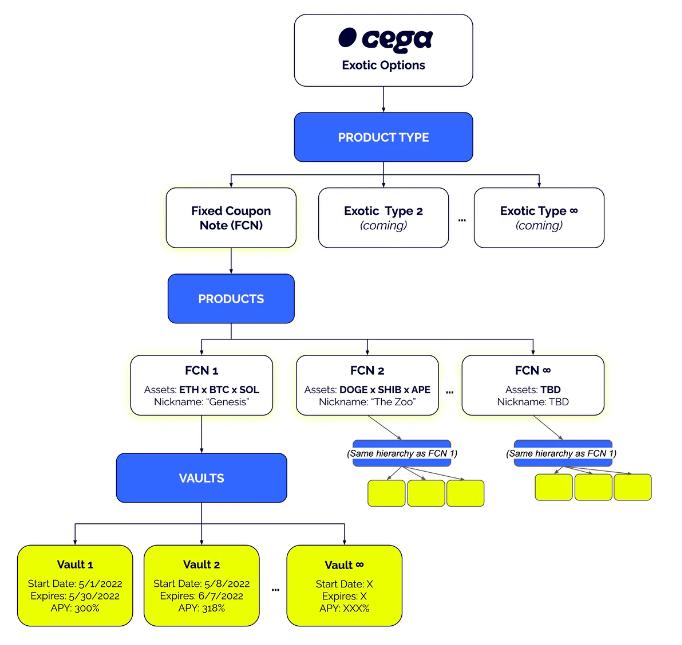

看看其他衍生協議,有一些在我們的視野之下,比如Cega、Vega 和Zeta(我知道這些名字很愚蠢)。許多相對較新的鏈上衍生平台的使用量無法與我提到的一些大品牌相提並論,但它們為願意嘗試未知領域的用戶提供了一些非常酷、有價值和獨特的產品。舉個例子,看看這張來自Cega Finance 文檔的圖片:

參考上述內容,我認為可以公平地假設我們會在加密貨幣領域看到更多此類產品。這更多地屬於結構性產品,但它是一個衍生品平台,衍生品與結構性產品相關聯——等等等等,不會徹底改變文章的結構——我希望你能明白它的要點。回到我關於選項的觀點,DeFi 中沒有足夠的資金以令人滿意的規模實現這一目標。做市商採取交易另一方的理由並不多,因為通常有更具貨幣吸引力的方式在不涉及去中心化期權協議的市場上賺錢。這是否意味著我們將永遠看不到我們寶貴的鏈上寶石的選擇?不,它不會像我們想要的那樣立即發生。

從定性和定量的角度來看,Perps 似乎是王者。它們相當容易理解,並且槓桿是每個人都喜歡的東西,即使他們在10 次中有9.9 次虧損。預計perp 交易量將繼續上升並向右移動。

跨鏈

我決定在文章中加入一個與跨鏈相關的部分(非常簡短,將大部分內容留到以後的文章中),因為它直接與DeFi 的增長相吻合。在2021 年期間,我們看到“競爭性L1 季節”一次又一次地上演。說真的,同樣的劇本運行了10 次,幾乎沒有失敗。以太坊在DeFi TVL 中的主導地位被進一步削弱,因為僅向上的L1 代幣、生態系統基金和看漲的VC 的組合導致TVL 在從Avalanche 到Fantom 的所有領域迅速崛起。

雖然這些鏈中的許多現在已經被打回原形(參見:Fantom),但仍有大量理由看好由Synapse、LayerZero、Wormhole、Axelar 等協議支持的多鏈未來,還有Celer 和其他很多我不想一一列舉的。其中許多在交換費用中賺了很多錢,持有巨額TVL 並提供在當前狀態下對加密至關重要的服務- 沒有太多不喜歡橋和使dApp 能夠在橋上本地構建的功能。更不用說許多這些跨鏈解決方案計劃在不久的將來某個時候過渡到自己的鏈,從而導致潛在的“競爭性橋/跨鏈作為被低估的L1 季節”(是的,當然我編造了這個),它可以以類似於競爭性L1 的方式發送其中一些代幣和這些協議的未來代幣。但這是我的一個主要夢想,希望我們都能分享。

當您考慮DeFi 的未來以及它在大規模採用方面可能最終走向何方時,鏈不可知論的未來很有意義。當我們在肉類世界與支付進行交互時,我們不知道哪些底層服務正在為我們的交易提供動力和處理——我們只是照常做。這可能會成為DeFi 的情況,遠在世界上所有70 億人口都在DeFi 龐氏騙局上賭博UBI 的時期之後,DeFi TVL 使今天的TradFi 相形見絀。但我離題了。

展望未來

希望這篇文章為您提供了一些急需的見解。我認為無論我們損失了多少錢,我們都應該努力保持樂觀,因為未來非常光明。如果你特別覺得加密或DeFi 被剝奪了權利,我建議你閱讀一些科幻小說,以幫助你想像未來我們可能最終在龐氏騙局上花錢的所有瘋狂方式。

展開全文打開碳鏈價值APP 查看更多精彩資訊