去中心化銀行的歷史教訓應該指導我們對Web3協議和標記經濟學設計的方法,但只有當我們適當地記住並檢查它們時,它們才有幫助。

巴別塔是一個聖經故事,講述了一個世界,所有的人都說同一種語言,因此可以把所有的努力都集中在一個單一的目標上。尼姆羅德國王決定建造一座直達“天堂”的塔,以統一人類,展示它的偉大。具有諷刺意味的是,我們並沒有放棄讓中央機構來決定全人類發展方向的雄心。

隨著故事的發展,上帝決定混淆人們的語言,讓他們再也聽不懂對方的話,這迫使他們分散到世界各地,並放棄了他們的塔。最近,JRR Tolkien 在《指環王》(Lord of the Rings)中寫了一個全能的戒指,本質上警告了同樣的危險。這裡有一個寶貴的潛在教訓:過度中央集權可以說是違反了人性。看來,在中本聰(Satoshi Nakamoto)對比特幣的神聖干預撼動了金融世界,並讓我們自己的塔出現了第一個裂縫之前,我們的祖先可能已經理解了去中心化的重要性。

許多文明都建造了他們自己版本的巴別塔,不是嗎?我們認為我們的貢獻比我們的前輩更大更持久。一旦一個世界大國長期佔據主導地位,將文明帶入危機,我們膨脹的野心和偉大感就會成為我們最大的弱點。然而,儘管危機可能暴露弱點,但它最終迫使我們對我們的集體生產力和現有資源進行清醒的認識、冷靜分析、評估。

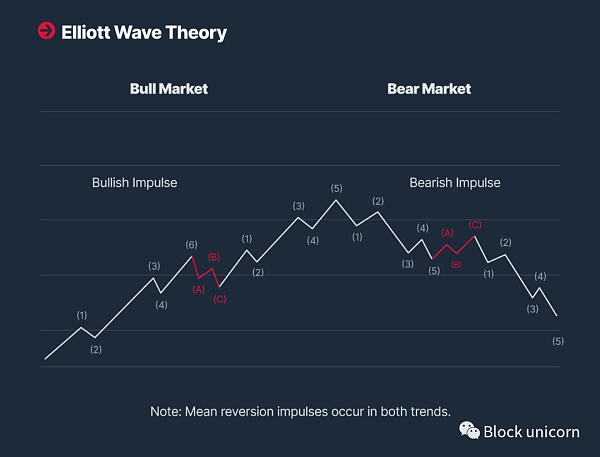

艾略特波浪理論表明,市場價格並非隨機變動,而是以反復出現的周期性模式變動

儘管文明像金融市場的數據圖表一樣記錄了無數代人之間興衰起伏,但我們的目標應該是通過有效的重組,從這些巴別塔中恢復最好的東西來取得進步。正如加密貨幣交易員使用Elliott Waves 進行技術分析一樣,我們也可以回顧歷史來進行比較,並評估未來可能的結果。

這就引出了一個問題:我們正在經歷的是全球金融市場上演的巴別塔事件嗎?也許法定貨幣的可擴展性已經達到了極限,我們正處於一場偉大的範式轉變之中,因為我們形成了新的網絡,並通過嵌入到所有核心的去中心化來增強我們的實力。世界需要一種全球貨幣,但它可能不需要中央發行,也不需要由主權政府發行。沒有主權發行貨幣的金融世界充滿了試驗和機會,但穩定就足夠重要到只依附於我們的中央機構嗎?

密碼學與去中心化金融:由去中心化塔樓組成的去信任網絡

支撐全球儲備貨幣和資產的是相關各方的共同信任。在宏觀層面,這意味著中央政府和主權國家政府。此外,這些財富會滲透到每個公民——他們希望保存自己所獲得的財富——並將其有效用於為他們的努力帶來回報。理想情況下,這些回報是基於他們為他人帶來價值的努力,但眾所周知,當前金融體係正面臨結構性問題,更不用說最必要的組成部分——信任。

我們信任的機構如此之多,以至於很容易忘記我們的金融體係依賴於多少層信任。區塊鍊和Web3協議使得建立基於驗證和數學證明而不是信任的金融機構成為可能。這得益於密碼學和互操作性的各種進步,更不用說Web3的可組合性和模塊化了。

通過創造一個更少信任假設的世界,我們可以減少系統性風險,並最終創造更健康、生產率更高的經濟和社會。然而,信任是贏得的,而不是輕易給予的。這不會是一個快速而輕鬆的轉變,而是必須從頭開始,一磚一瓦地建設。因此,從很多意義上講,從過去中吸取教訓將是最有效的推進方式。

自由銀行業和野貓銀行家簡史

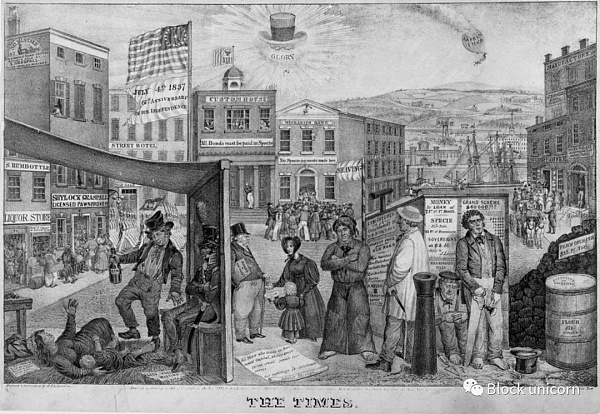

從1837年到1864年,美國的銀行發行貨幣時幾乎沒有受到聯邦政府的監管。人們嘗試了各種方案,但最具爭議的可能是自由銀行。所謂的“自由銀行時代”是一個豐富多彩的、充滿活力的時代,其特點是去中心化和對硬貨幣的強烈需求。經過適當的審查,過去當然與現在是押韻的,並可能有助於指導我們今天的決定。

自由銀行業務是由各州監督的早期地方努力的集合,這些努力試圖解決1837 年恐慌之後由極端投資者悲觀和隨後的銀行擠兌引起的信任問題。在目睹紐約銀行未能將法定貨幣兌換成黃金後,自由銀行家打算避免他們認為導致貨幣通脹的腐敗,但在那些嘗試自由銀行計劃的州目睹了許多銀行倒閉。

“ 儘管歷史學家傳統上認為該實驗是失敗的,但美國自由銀行法在內戰之前甚至期間的擴散和延續表明它們在許多地方都非常受歡迎。”

這個術語特(自由銀行)指自由進入和聯邦債券擔保票據發行的銀行系統。自由進入意味著,一家潛在的銀行只要能夠提高最低資本門檻,就可以開辦一家銀行,而無需獲得該州立法機構的任何特別撥款,這在較為老舊的特許銀行體系下是常見的做法。

這種新的自由銀行系統的另一項規定是允許銀行發行可兌換為黃金或白銀的紙幣,但作為一種安全措施,它們必須向國家當局存放指定的政府債券。這些債券將作為“自由銀行”發行的流通票據的抵押品,只要銀行保持償付能力,就會賺取利息。但是,如果它未能兌現其票據,則國家當局將出售已倒閉銀行的債券,將所得款項用於償還票據持有人。

儘管歷史學家傳統上認為該實驗是失敗的,但在美國內戰之前甚至在內戰期間,自由銀行法的擴散和延續表明它們在許多地方都非常受歡迎。事實上,第一部自由銀行法於1837 年在密歇根州通過,並於次年在紐約和佐治亞州獲得通過。到1861 年,超過一半的州制定了自由銀行法。賓夕法尼亞州在1860 年密歇根州之後23 年採用了自由銀行業務,這表明早期採用者遇到的問題並沒有阻止採用自由銀行業務,而是導致了更嚴格的監督和監管保護。

當銀行用完黃金並開始拒絕贖回他們發行的紙幣時,許多銀行倒閉和經濟災難隨之而來(1837)

自由銀行的失敗通常歸因於野貓銀行,但實際上要復雜得多。從廣義上講,野貓銀行發行的票據遠遠超過了它們儲備的可兌換黃金數量,將它們的兌換辦事處設在偏遠地區,然後就消失了。當然,在野外,遇到像山貓、美洲獅或“野貓”這樣的掠食者並不少見。當銀行家能夠利用利率套利時,這是最有利可圖的,通過激勵拋售紙幣,讓許多人拿著一袋袋一文不值的紙幣和一個不存在的銀行來贖回它。

同樣,共識觀點是密歇根州早期的自由銀行業務主要是失敗的,而紐約的經驗大多是成功的。 1837-1838 年間,密歇根自由銀行的投資者和持有紙幣的人,由於借貸行為不健全和要求贖回時的貨幣儲備不足而遭受了巨大損失。當然,紙幣持有人沒有理由將紙幣兌換成金幣,只要自由銀行認為銀行是健康的。

因此,與流通中的紙幣數量相比,銀行的黃金和白銀儲備通常很小,這通常是由房屋抵押貸款等貸款產生的。由於他們的黃金和白銀儲備不支付利息,銀行在他們的金庫中只保留了足夠的貨幣來滿足當天的預期贖回。

但是,如果票據持有人突然懷疑銀行正在發放不良貸款或面臨破產風險,那麼大量的貨幣贖回(通常稱為銀行擠兌)可能會導致流動性危機、拒絕將其票據贖回,最後銀行倒閉。有趣的是,即使銀行沒有風險,如果票據持有人擔心銀行擠兌,它通常會產生我們現在所說的FOMO,從而增加銀行贖回比預期更多的票據的壓力。

“ 自由銀行鼓勵冒險和野貓銀行的觀點在歷史學家中仍然普遍存在,儘管這一觀點將在接下來的段落中引起爭議。”

相比之下,紐約的自由銀行業務儘管是最早的採用者之一,但在其自由銀行業務期間很少出現失敗。其他採用自由銀行業務的州的歷史數據表明,就其銀行的穩定性而言,它們取得了不同程度的成功。

當然,自由銀行業務於1864 年結束,當時國會通過了《國家銀行法》以激勵銀行獲得國家特許狀。在關於《國家銀行法》的辯論中,支持者列舉了在自由銀行州擁有州執照的銀行大量倒閉,以及建立統一的全國性貨幣體系的必要性。然而,這真的有必要嗎——歷史是否有教訓可以教給我們?

自由銀行業務鼓勵冒險和野貓銀行業務的觀點仍然是歷史學家廣泛持有的觀點,儘管在隨後的段落中將對此提出爭議。從本質上講,主要假設是,失去未來利潤流和聲譽損害的威脅通常會極大地抑制冒險行為,而當時的過度競爭會通過創造不健康的短期激勵措施降低銀行特許經營權的價值。

也就是說,如果由於激烈的競爭而對穩定性和特許經營價值的長期激勵變得太小,那麼為了短期收益而進行野貓銀行和其他風險承擔的可能性就會大大增加。 Web3 開發人員和DeFi 協議仔細計算了相同類型的安全考慮,需要減輕其平台的激勵結構。

其他證據表明,那些被要求作為免費發行鈔票的抵押品的國家債券的市場價值長期下跌是銀行擠兌的罪魁禍首。幸運的是,Rolnick 和Weber 通過比較四個州的國債價格下跌證明了這一點,發現79% 的銀行倒閉、債券價格下跌與炒作的假說一致。

“ 因此,自由銀行的失敗,至少在一定程度上,可以歸因於各州對自由銀行持有其國債的抵押品限制。”

對研究人員進一步證明,這四個州的銀行倒閉實際上與野貓銀行最賺錢的時期不一致。因此,國家債券價格下跌給自由銀行的國債投資組合帶來了壓力,從而引發了恐慌和隨後的銀行擠兌。因此,自由銀行的失敗至少可以部分歸因於各州對自由銀行持有國家債券的抵押品限制。

從本質上講,銀行業監管機構將高風險國債視為基本無風險債券,這仍是現代銀行業和政界的一個問題。一個重要的結論是,將銀行的安全與假定的某一特定資產類別的魯莽行為捆綁在一起本身就是相當危險的,即使這些資產有政府的擔保。那些關注此事的投資者將調整自己的投資組合,在沒有官僚機構授權的情況下,保護自己免受交易對手風險的影響。

人們很難忽視過去和現在的相似之處,許多國債和金融機構都被要求持有某些資產的最低比例,比如主權債券。近年來,這讓許多人感到頭疼,他們目睹了主權債務爆炸式增長,其收益率超過了他們受託為客戶持有的債券的收益率。

另一個需要注意的關鍵問題是普遍缺乏透明度,加上人們缺乏信任,認為銀行不只是在印鈔票。當然,這並不是美國所獨有的,自由銀行在世界上的幾個國家,如澳大利亞、瑞士、哥倫比亞、法國和英國,都有出現和消失。

全球無國籍貨幣:無信任的世界秩序

自由銀行時代經歷的問題在現代可以通過區塊鍊和預言機得到更充分的解決,這意味著人們可以驗證而不是信任其貨幣的發行人。同樣,通貨膨脹率和代幣銷毀機制被寫入Web3 協議的代碼中,讓用戶可以一窺現代加密貨幣自由銀行的運作情況。

法定貨幣從根本上受到規模問題的限制,因此難以擴大對金融機構的信任。鑑於全球經濟已變得如此相互關聯,這一點尤為重要。目前,世界有機會採用由軟件而不是主權政府發行的加密貨幣形式的信任最小化貨幣。一些人提議將比特幣作為下一個全球儲備貨幣,但正如我們已經從過去學到的那樣,只授權一種基礎抵押資產會帶來風險。

完全在加密軌道上運行,資產實際上可以不受物理約束,然後受純粹的數學而不是人類機構的約束。此外,政府的法規需要仔細審查並受到健康的懷疑,以避免過去犯下的錯誤,無論意圖是否良好。換言之,在銀行系統內強制使用一種(或指定)儲備資產或基礎抵押資產可能會帶來系統性風險。

這並不是要主張自由放任地採用數字本身,而是說從長遠來看,中央銀行和中心化總體上是否更加穩定並不完全清楚。也許使用中央銀行來擴展我們的金融系統更容易。然而,最近的事態發展應該鼓勵我們不受中央銀行的束縛,盡可能長時間地進行我們自己的自由銀行實驗。 《國家銀行法》縮短了最後一次實驗,但這並不意味著我們這次應該輕易放棄。

根據Multicoin Capital 的說法,無國籍貨幣的潛在市場在50-100 萬億美元之間,現在將其與略低於12 萬億美元的黃金市值進行比較。

結論

如上面所述,強制使用一種或另一種資產類別作為基準抵押品是不可持續的,但這並不意味著隨著時間的推移,單一的資產抵押贏家不會成為最佳儲備資產。也就是說,自由市場應該決定是否需要單一的儲備資產,或者可能需要一籃子資產。

就像水從高往低處流一樣,硬資產也會流入那些尋找流動市場並保存財富的人的投資組合。因此,在爭奪最困難、最普遍接受的貨幣和抵押品資產的競爭中,穩健、流動性和透明度將發揮關鍵作用。

當然,政治干預和戰爭是不確定的變量,即使是最精心製定的計劃也不可避免地會被打亂。然而,未來的道路是遊說自由市場,是許多去中心化項目獲得成功之一的途徑,而不是把我們所有的雞蛋都放在央行的籃子裡,只有一次成功的機會。如果我們走這條路,我們還不如再建一座塔,就像聖經裡的故事一樣,但我們知道結果如何。

文章作者:supraoracles

文章編譯:Block unicorn