介紹

眾所周知,在加密領域,“穩定幣”(stablecoin)是一個用詞不當的詞。首先,這些資產的穩定性差異很大。其次,術語“穩定幣”指的是在加密生態系統中保持某些價值或“掛鉤”的許多不同技術。一些穩定幣靠巨額現金支撐,另一些則靠精心設計的計算和金融工程支撐。對穩定幣感興趣的散戶投資者面臨著駕馭這一複雜局面的挑戰。他們必須用自己辛苦賺來的積蓄評估風險。

在如此復雜的情況下,想要管理這種風險不僅僅涉及的是信息問題。如果我們不傾向於批判性地評估這些信息,那麼這些信息是沒有幫助的。為了激發這種參與,強調加密方案是金融產品這一事實或許會有幫助。當消費者購買一件產品時,他們可以進行一系列的思考。研究人員將這些思考過程分解為不同的階段:定義購買問題,產品類別和信息搜索,評估替代品,等等。

當我們也將穩定幣定義為產品時,它可能有助於激發類似的消費者行為模式。產品之間相互競爭,或多或少都有一些獨特的優點,所以這些特點可以鼓勵我們仔細權衡利弊。當我們購買從內衣到新筆記本電腦的各種產品時,就會進行這種仔細的產品評估。然而,“穩定幣”一詞可能會導致一些人不幸地錯過這一評估,並且只危險地權衡一個功能(如借貸平台的利率)。

本文的目的是討論穩定幣作為產品的各種特性。我不是作為一個宏觀經濟領域的專家,而是作為一個數據科學家,消費者和市場參與者,所以我對這種複雜性很著迷。首先,我分享了一些歷史,文章最後探討了產品概念的含義。

定義+ 歷史

最常見的是一種與美元1:1掛鉤的穩定幣。 1單位的加密貨幣資產等於1美元。這種設置的好處是顯而易見的——美元交易的穩定性,讓它存在於特定的加密生態系統中也很方便。第一批加密穩定幣出現在2014年左右,包括著名的Tether穩定幣(當時被稱為“Realcoin”)。

在所有最近的技術發展之前,穩定幣的概念就已經出現了,正如上文在MasterCoin白皮書中的引文所示。在2012年的一篇文章中,喬治·塞爾金(George Selgin)描述了一種潛在的資產類別,這種資產將“承擔完全彈性的供應計劃,以保持穩定的購買力”。我是在採訪尼克·卡特時了解到塞爾金的論文的。尼克本人在On the Brink播客中有一部內容豐富且詳細的“加密美元化迷你劇”。這部迷你劇探討了以美元計價的穩定幣如何成為公共區塊鏈的第一個真正的“殺手級應用”。這部迷你劇涵蓋了大量的例子、技術細節和應用。

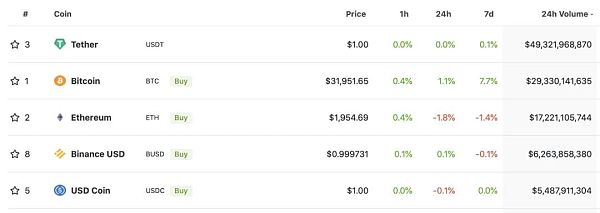

正如這些討論所預示的那樣,穩定幣現在是整個加密領域的一個巨大組成部分。 Alex Svanevik最近觀察到,掛鉤美元的穩定幣在市值方面名列前茅。 Alex滑稽地打趣道:“現在前7大加密貨幣中有3種是美元。”在撰寫本文時,24小時交易量前5名中有3個是美元:

穩定幣的數量和總體吸引力是美元強勢的反映。交易者可以鎖定美元,而不用以實際美元結算。

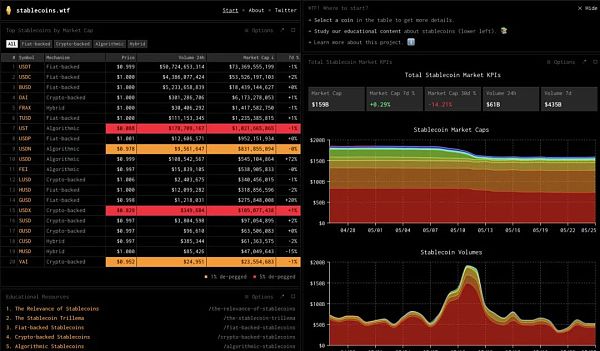

但穩定幣的成分是什麼呢?他們的內部細節非常重要。最近Terra的LUNA和UST的崩潰提醒我們,這些不同種類的穩定幣有不同的特點,有必要對它們進行徹底的評估,並告知散戶投資者有關它們的信息。不幸的是,作為一種資產類別,穩定幣的標籤和最知名的特性被混為一談:“穩定性”。但每個穩定幣的背後都有相當多的技術細節。在下一節中,我將引用一個極好的新資源,它旨在做這種教育工作:stablecoins.wtf。

主要穩定幣種類

跟踪和了解穩定幣的絕佳資源是stablecoins.wtf,作者為@dennis_zoma和@mike1third。該網站對穩定幣的主要類別進行了簡明、清晰的解釋。在這個方案中,穩定幣被分為三類:法幣支持、加密幣支持和算法支持(可能還有第四種,這些方法的混合)。

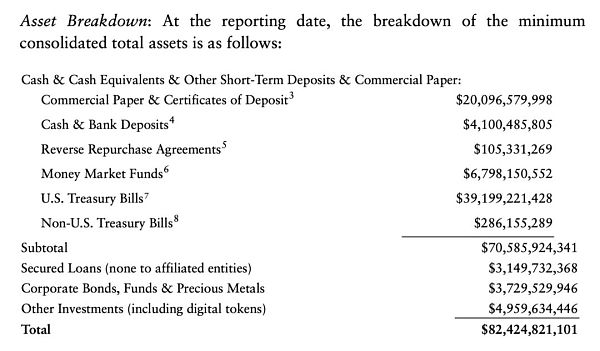

法幣支持的穩定幣:由法幣支持的穩定幣與支持它的資產(通常是美元資產)之間保持一定的對應關係。眾所周知,Tether使用多種資產支持其1美元掛鉤,包括其他數字代幣。一個理想的法幣支持的穩定幣與儲備美元的比例至少是1:1。穩定幣持有者可以確信,他們的1單位穩定幣總是可以在服務儲備中兌換1美元。法幣支持的代幣:USDC (Circle), USDT (Tether), USDP (Paxos), BUSD (Binance)。

加密貨幣支持:它們通過持有其他加密貨幣資產,並經常用這些資產超額抵押穩定幣來保持1美元的掛鉤。想想最成功的加密支持的穩定幣DAI。 DAI 的掛鉤受到1:1.5 抵押的保護,該抵押使用ETH 和其他代幣,包括其他穩定幣,如法幣支持的USDC。換句話說,每1單位的DAI,就有1.5美元(或更多)的加密貨幣資產作為儲備進行支持。 DAI通過以合約金庫為基礎的抵押品承諾來實現這一點。加密貨幣支持:DAI (MakerDAO)、MIM、LUSD (Liquid)、RAI (Reflexer)。

算法穩定幣(或“鑄幣”):算法穩定幣可以被定義為一種通過使用加密生態系統內部的算法來保持與某種外部價值(如美元)掛鉤的貨幣,而不需要抵押。例如,鏈上算法可以將穩定幣與另一種資產配對。第二個資產是一個生態系統的原生資產,穩定幣是其中的一部分(如UST和Terra的LUNA),與穩定幣處於一種鑄造和銷毀的關係。當持有者想要兌換1單位的穩定幣(UST)時,他們會收到原生資產(LUNA)的1美元。相反,如果LUNA持有者想要一些UST,他們可以銷毀1美元的LUNA來獲得1個UST。這可以通過鏈上套利來維持,這完全在區塊鏈內部發生(如Terra)。例如:IRON (Iron Finance), UST (Terra), FEI (Fei Protocol)。

波動的價格?一個重要的觀察結果是,所有穩定幣的價格都會波動。穩定幣的市場價格部分取決於交易所交易者的行為。 USDC 以1:1 的比例由美元持有量支持,但USDC的交易可以使其匯率每天在0.1%左右波動。這是因為存在一個套利買賣的過程。具有平衡激勵的套利參與維持掛鉤。但穩定幣項目有時也有其他方式來適應。例如,MakerDAO曾投票調整其抵押比率,以降低DAI的價格,在2020年加密貨幣崩盤期間,DAI在交易所的價格迅速上漲(下文將詳細介紹)。

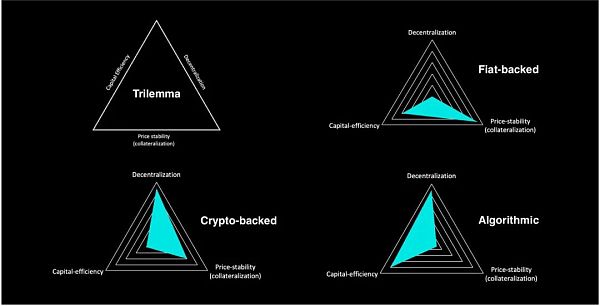

三難困境:效率、穩定、去中心化

這三種類型的穩定幣通常用三難來進行對比。穩定幣只能優化三個標準中的兩個:資本效率(資產創建的容易程度)、價格穩定性和去中心化。例如,法幣支持的穩定幣是高度中心化的,因為它們依賴於一個或幾個特定組織(如USDC)的持有,但這使得它們具有很高的效率。加密貨幣支持的穩定幣更去中心化,但難有很高的資本效率,因為它們經常依賴於其掛鉤的超額抵押(如DAI)。算法穩定幣既去中心化又高效,因為它們依賴於自動的鏈上算法——但這使它們的風險和波動性顯著增加。

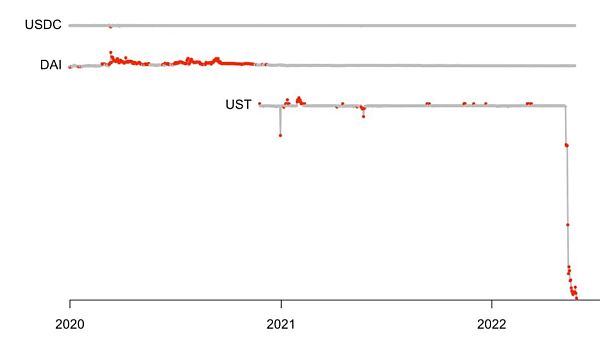

這些權衡在數據中很容易被看到。我提取了一個由Coin Metrics索引中的法幣支持穩定幣(USDC)和加密貨幣支持穩定幣(DAI)的歷史,以及來自CoinMarketCap的算法UST的一些數據。在下面的圖中,紅點反映了幣與1美元掛鉤偏離0.5%或更大數值時的天數。 DAI是最著名的加密貨幣支持的穩定幣,我們可以看到2020年加密崩潰期間的一些不穩定。這在2021年4月的網絡貨幣計量狀態中有解釋。

Coin Metrics, CoinMarketCap (UST)

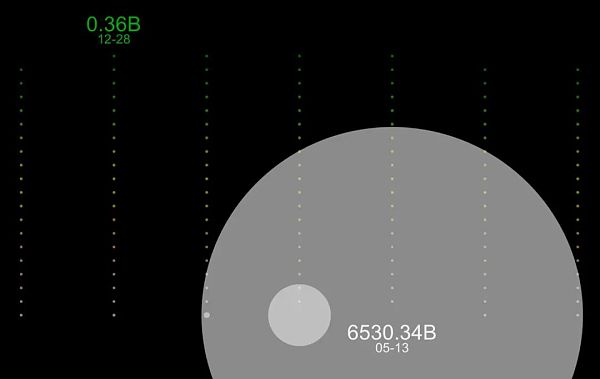

所謂的穩定幣“死亡螺旋”就是這種三難困境的極端體現。最近,UST和LUNA雙雙跌至約0美元。在崩潰的時候,這代表了超過400億美元的資本——這就像兩個或更多以太坊NFT市場在一天左右的時間內完全消失。

如上所述,UST和LUNA在Terra生態系統的鏈上處於一種鑄造和銷毀的關係。套利買賣維持了這種掛鉤,但在某些情況下,這種掛鉤無法持續,死亡螺旋導致LUNA供應的不穩定惡性通脹和UST掛鉤的崩潰。簡單地說,隨著螺旋的開始,UST的擁有者恐慌拋售(銷毀),導致LUNA被鑄造,但這導致了LUNA的價格下跌過快(和交易所的恐慌拋售,給LUNA的市場價格帶來更大的壓力)。結果就是一個反饋循環,而LUNA無法維持這個掛鉤。隨著LUNA供應量的增加,它的價值下降,導致更多的LUNA被鑄造,而持有者逃離UST。 Nansen已經寫了一篇關於這次脫鉤事件的詳細分析,以及整個Terra生態系統的真正崩潰,這可能是加密歷史上目前為止最大的一次崩潰。

在最近一篇關於穩定幣的文章中,Vitalik Buterin分享了關於理解這些資產局限性的重要觀點。開發人員應該更加仔細地對他們的設計進行思維實驗——仔細思考幣在極端情況下會如何反應,比如沒有用戶或數量時該如何處理。他描述了在這種情況下,LUNA/UST對就會很容易崩潰。他認為一個主要的細節是如何讓穩定幣的生態系統可以優雅地繪製下來,而RAI在這方面更靈活,因為它有鏈上抵押品(ETH)。

許多其他產品

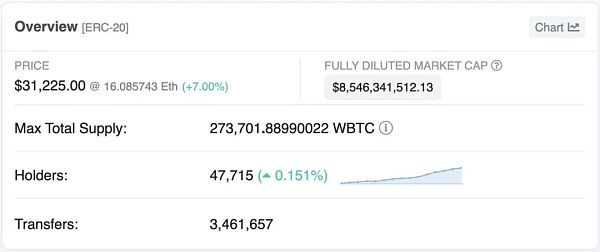

與美元掛鉤的穩定幣是最知名的。但穩定幣還有很多其他的例子,包括與其他加密資產掛鉤的穩定幣。最大的例子可能是WBTC。比特幣的所有者可以通過將比特幣鎖定到WBTC服務來參與以太坊生態系統。當他們這樣做時,相應數量的WBTC 會在其ERC-20 合約上鑄造。有趣的是,WBTC 的總鎖定價值可能代表了持有的最大比特幣總和之一。現在,BTC的所有者可以使用他們的BTC作為資產參與以太坊上的DeFi生態系統。另一個例子是ptoken項目允許跨鏈資產與BTC和許多其他資產掛鉤。

RAI有時被認為是一種穩定幣,但它具有更複雜的動態,不與特定的外部價值或資產掛鉤。 RAI由ETH支持,ETH被存入以創建RAI。 RAI使用一種基於合約的自適應機制來保持其市場價格和兌換價格能夠相互接近。 RAI的創造者開玩笑地稱它為“第一個真正的穩定幣”,其技術細節令人著迷。在智能合約中引入控制理論機制有助於穩定相對市場和兌換價格。所以,雖然穩定幣的價值會波動,但你可以在市場上以大致的價格兌換它。 RAI初始值為3.14美元,現在仍在3美元左右波動。

未來可能會為代表更複雜資產組合的穩定幣設計創新方案。當然,這種機制在傳統金融中是眾所周知的。非常受歡迎的交易所交易基金(ETF)與這一想法有很大的相似之處。想像一下加密系統和創新的金融工程如何在未來創造出新型的穩定幣是很有趣的。在我們的想像中,我們可以設想一種名為“$BASKET”的資產,它利用一種預言機,並根據家庭雜貨的平均價格波動,允許用商品計價的捐贈方式捐贈給慈善服務或援助項目。或“$TUITION”,一種隨大學或其他機構的1 年教育價值而波動的幣。父母或親戚可以隨著時間的推移逐步投資$TUITION,直到未來獲得4 個$TUITION 代幣。

這不是一款ICO設計的遊戲,至少不完全是。這裡與空心ICO的根本區別是外部商品、服務或其他資產,掛鉤,與其他東西的聯繫作為主要的價值機制。

穩定幣作為金融產品

來自Tascha Labs的Tascha在Terra和UST上有一個有趣的想法,下面是一條她的推文,將穩定幣描述為一種“產品”:

她的論點是,支持穩定幣的資產應該以一種與穩定幣無關的方式產生真正的網絡效應。 Terra和UST過於緊密地交織在一起,Terra(生態系統)鏈上活動的多樣性不夠。 Vitalik指出,RAI由ETH支持,ETH是一種可能具有最大網絡效應和多樣化應用的加密貨幣。出於這個原因,對ETH 的需求與對由它抵押的穩定幣(如RAI)的需求的相關性將降低。這意味著RAI不太可能陷入死亡漩渦,也不太可能陷入令人討厭的反饋循環,因為它有足夠多的其他經濟活動來支撐它。

這其實也帶來了更多的複雜性:我們不僅要關注穩定機制,還必須評估穩定幣生態系統的特徵。事實上,有些人認為穩定幣可能會增長得很快,以至於它們可能會影響傳統金融中更廣泛的宏觀經濟體系。在大衛·貝克沃斯和曼莫漢·辛格最近的播客討論中,曼莫漢描述了更廣泛的金融體系和穩定幣之間的一些潛在接觸點。

羅斯·史蒂文斯、尼克·卡特和艾倫·法靈頓在剛剛發布的一份報告中對各種DeFi限制進行了討論。該報告詳細介紹了Terra和算法穩定幣,將一個純粹的內部鑄幣系統描述為“煉金術”:其承諾的魔力很誘人,但根本不可能實現。該報告還對以太坊和其他更廣泛的智能合約鏈的DeFi進行了尖銳的批評。正如我們在這裡所討論的,他們還警告說,誤導性術語可能會“惡意阻止”重要的研究。他們以“LiFi”的想法總結了報告,這顯然是閃電網絡中類似於DeFi的一種新模式。不管人們對這個新框架的看法如何,人們都應該對所有基於EVM的DeFi和這個新奇的LiFi提出試探性問題。

-

產品效益的可靠性。如果我從這裡得到一些東西(比如利息),它從哪裡來?它是來自生態系統中供應的真正的、可持續的增長嗎?抑或是遞歸再抵押的不可持續的反饋循環?

-

系統的自適應性。掛鉤和/或生態系統有多不穩定,這個生態系統有多少工具可以用來適應衝擊?它是否有大量的鏈上或鏈下儲備來維持掛鉤?

-

退款政策。如果穩定幣的市場價值崩潰,我還能以掛鉤的單位兌換嗎?

-

Vitalik的難題。如果我突然成了這個生態系統裡唯一的人呢?或者,如果加密領域的所有人都要求加入呢?如果大家突然決定離開怎麼辦?

-

中心化和控制。在考慮了所有這些因素之後,這個穩定幣的運營者能在我不知情的情況下簡單的改變政策嗎?政策或實施的突然變化會改變上述產品評估嗎?

我們還沒有討論借貸平台(如Anchor)。在一些穩定幣項目中,也有令人印象深刻的潛在應用程序,如USDC的API。

所有這些複雜性表明,穩定幣應該被視為“電鑽”、“台式電腦”或“汽車”等產品類別。表面上看,每一個都是為了執行一組特定的功能。電鑽的用途較窄,台式電腦的用途更廣泛。但當我們作為一個感興趣的買家仔細查看這些產品時,我們會花時間閱讀評論,評估產品特性,確定這些類別實例的區別,穩定幣也不例外。

例如,在UST狂熱中,許多投資者過於專注於單一變量——Anchor利率。他們沒有考慮使UST 成為風險更高的賭注的其他潛在產品功能。

“產品”概念非常簡單,但卻是更廣泛地了解加密項目(尤其是穩定幣)的優缺點的一種方式。 “穩定幣”的標籤有可能使這些產品過於同質化。這帶來了更深層次的風險。