Terra 生態的大崩盤已經註定載入區塊鏈史冊。其背後所代表的去中心化非足額抵押算法穩定幣也迎來了歷史的轉折點。

本文分析了幾個歷史上算法穩定幣項目的問題,並得出了一些他們能帶給我們的教訓。同時也想在這個轉折點上做出階段性總結,為後續可能出現的更好的算法穩定幣方案帶來一些參考。

無抵押的黑暗時代,空氣與人性的博弈

無抵押的算法穩定幣沒有任何托底,所有的一切都建立在參與者對於其價值的共識。但是在算法穩定幣萌芽時期,整個區塊鏈生態並沒有足夠的使用場景,從而很難賦予這類代幣內在價值。這是一場投機者的狂歡,也是一次“最大笨蛋理論”(Greater Fool Theory)最直觀的展現。

Ampleforth : 被放大的波動與rebase代幣的兼容性問題

Ampleforth 經常被作為算法穩定幣的始祖之一提起。其原本設計的目的也是為了將幣價穩定在2019年的1 美元價值。

機制

作為一個rebase 代幣,其代幣數量會每24 小時向目標價變化一次:

-

當價格處在目標價格5% 以內時(當前CPI 調整後的目標價為1.1 美元),代幣數量不變。

-

當價格低於目標價格5% 以上時,所有代幣持有者擁有的代幣會持續減少,直到達到目標價格。

-

當價格高於目標價格5% 以上時,所有代幣持有者擁有的代幣會持續增加,直到達到目標價格。

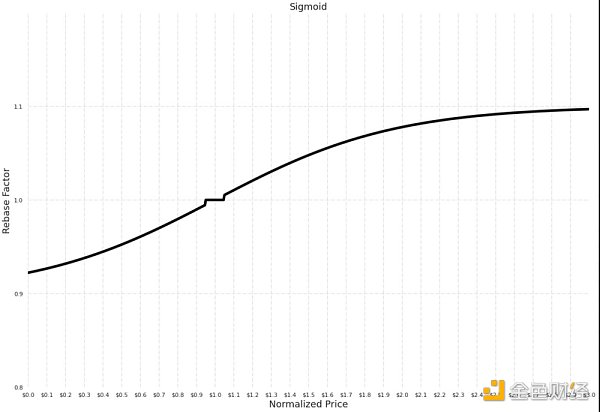

目前AMPL 的整個增加過程由一個2022年2月提出並通過的提案控制,其最高每日變動為增加10% 或者減少7.78%。分別在3 美元以上以及0 美元市場價的時候出現。

AMPL的波動主要來源於對於市場調整的滯後性以及rebase 帶來的被放大的波動。

當市場在短時間內大幅變化(如24小時下跌50%),Ampleforth 協議並不能直接在下個rebase 時間點將所有的波動吸收。而是會有一個調整週期Δt。在周期中,AMPL 代幣的數量會不斷減少,用於減少供給從而提升價格。

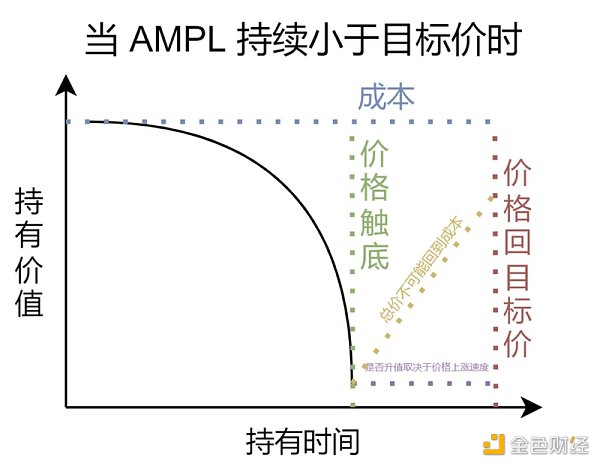

但是在其下跌並rebase 的過程中,真正的持有者其實承受了一個雙重損失壓力。一邊是本來價值1.1 美元的代幣現在變成了小於1.1 美元,另一邊是本來持有的1 個代幣會在每次rebase 之後變成小於1 代幣。

這時候,如果不採取任何行動,並任由rebase 的代幣供給減少將價格拉升回1.1 美元的範圍,那麼持有者所擁有的代幣價格是回去了,但是代幣數量是回不去的。所以在這波動期間持有者其實承受了一個代幣數量上的淨損失。

博弈

當下跌帶來的代幣數量上的損失發生時,除了賣出代幣以外最高效的補救行為就是在小於目標價時持續買入AMPL 代幣,以降低平均價的方式期望在後續價格上漲之後獲利。如果堅持執行這個策略,那麼只要代幣價格低於目標價,就必須不斷買入AMPL 代幣,直到均價小於現在價格從而通過獲利來減少虧損的發生。但是買入也是有風險的,因為如果代幣長期不能回升到目標價1.1 美元,那麼持有的代幣會持續縮水,造成持續性虧損。所以,在這種情況下,持有者一般都會傾向於儘早賣出來止損。而賣出的壓力也會讓價格持續走低,直到足夠多的人形成了“購買能獲利” 的共識,讓代幣價格觸底反彈。

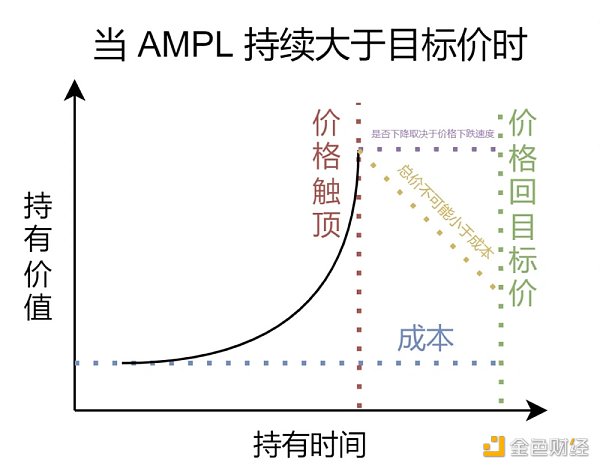

另一邊,當AMPL 高於目標價時,AMPL 代幣的增發會讓代幣持有者持續性獲利。這時候,持有AMPL 帶來的每日收益就會非常可觀。在區塊鏈市場中,各路資金的錯失恐懼(fomo)會讓一個幣在大漲或有較高收益的時候漲得更高。這時候,如果AMPL 價格保持在高於目標價50%,根據曲線,每天都能有一個5% 左右的收益,這個收益足以讓所有投機者瘋狂。在這場收益狂歡中,即使很多人都知道其每天不斷地增發其實都會帶來拋壓,但是投機者只要不斷宣傳其高收益率,讓更多的投機者高位接盤,並和整個社區一起形成複投(就是什麼都不干)的共識,其幣價就會不斷走高。當然,增發的壓力總會迎來其臨界點,一旦有風吹草動,共識就會消散,並給整個代幣市場帶來極大的拋壓。又因為大家都在高於目標價時賺到了額外的代幣,即使是當前價格低於目標價,拋售也能帶來最終的正收益或者持平收益。所以AMPL 歷史上所有的大漲的終局基本都最終導致了交易價格大幅低於目標價。

Rebase與Defi的不兼容性

在眾多Defi 借貸或質押協議中,抵押資產數量上的變動會讓借貸的抵押率計算變得困難,AMPL 代幣的高波動率導致了rebase 的頻繁發生。同時,因為rebase 機製本身是對擁有其代幣地址的直接改變數量,所以各類defi 協議需要做特殊的邏輯來為其AMPL 用戶提供代幣數量的實時更新。另外,作為去中心化流動性提供商,其本來就承受了提供流動性帶來的無常損失的風險,AMPL 的rebase 帶來的更高的價格波動和代幣數量的變化讓提供商幾乎不願意去承擔這個風險。

總結

AMPL 是算法穩定幣在web3 的最早期的嘗試,其簡單粗暴的供給關係上的調整雖然直指算法穩定幣的本質,但是在“穩定”這一方面反而因為其rebase 機制注定了不能長久穩定在目標價。因為實際穩定效果欠佳,如今的AMPL 已不再宣傳自己為算法穩定幣。但是同時,其穩定的機制也為後來各類不同的算法穩定幣提供了改良的基礎。

ESD: 失去共識意味著失去一切

ESD 是一個根據最初的Basis 白皮書改良的一個算法穩定幣,其機制和Basis 異曲同工,所以Basis 在本文中將略過。 ESD 為了穩定貨幣價值而引入的債券(bond)概念的設置似乎有著天然的問題,但是同時又能讓投機者前仆後繼。但是,如果所有的玩家都是為了投機而來,那項目就很難出現堅定的價值共識,再加上其贖回機制的問題,整個ESD 無抵押生態在其上線4個月後崩塌。

機制

ESD 擁有一個以Uniswap v2 為報價來源的預言機。

當價格低於1 美元時,ESD 持有者可以將持有的ESD 銷毀,並獲得等額債券。債券有90 天(最初白皮書時間)的有效期。

在有債券效期內,如果價格高於1 美元,那麼債券持有者將遵循贖回提交順序一一兌現債券。即係統會產生新的ESD 並滿足債券兌現需求。如果債券完全兌現,且價格仍高於1 美元,此時新的ESD 會平分給所有在DAO 中質押的ESD。

ESD 將拋壓轉移到了水上,這種做法注定其代幣價格在絕大部分時間都將低於1 美元。

當行情價低於1 美元,投機者可以買入低價ESD 並獲得一個在行情價高於1 美元時優先兌現的權利。這些債券在買入時就將進入一個失效倒數。過期則會讓面值歸零,達成通縮。所有的債券都將在行情價高於1 美元時通過通脹機制“解鎖”。解鎖時,因為失效倒數的壓力,絕大多數債券持有者會嘗試兌現債券。此時原先因為購買債券而“鎖定”的ESD 將會因為其通脹機製而解鎖,增加流動性,並對真個市場形成新的潛在拋壓。

博弈

當價格高於1 美元時:

-

供給方面,ESD 開始通脹,此時價格越高,供給增加越快。

-

需求方面,因為ESD 通脹所帶來的潛在效應,當價格維持在高於1 美元時,則意味著開始對ESD 質押者進行分紅,則在初期會帶來一個相當大的質押需求。但是當價格越來越高,投機者將逐漸不再質押新的代幣。此時供給之間的相對關係並沒有被兩邊的改變而破壞,仍維持了一個1 美元的均衡點。

當價格小於1 美元時:

-

如果稍微小於1 美元,市場會對其回到1 美元並達到1 美元以上的信心較足,此時持有者和新入場投機者都會傾向於選擇購買債券來獲得優先在1 美元以上獲利的權利。

-

但是當價格逐漸偏離1 美元,市場對其回歸的信心會逐漸減少,購買債券的風險也越來越大,但同時,債券的潛在利益也變大了,所以也會有更多高風險偏好資金入場。

風險資金和持有者的博弈不是沒有下限的。當價格足夠低時,看不到價格回升可能的市場會迎來恐慌性拋售。此時,對於ESD 標準價為1 美元的共識開始消失。風險資金也將變得不願意為一個沒有共識,不能兌現的債券買單。所以此時的供需關係就會逆向發展,直到達到一個新的遠低於1 美元的平衡點。

此時市場已經完全失去了對於ESD 標準價1 美元的共識,其在低於1 美元時用於將價格拉回到1 美元的機制已然完全失效,因為沒有人會購買一個不能兌現的債券。雖然此時沒有任何通脹,但是同時也將不會有任何的通縮。市場將陷入沉寂,然後走向死亡。

總結

ESD 的機制初看沒有什麼問題,債券所附帶的變相銷毀機制能有效拉升低於1 美元時的價格。但是其共識一旦破碎,不像AMPL 能無限通縮,ESD 將沒有任何補救措施。因為此時已經不再有人願意去購買不能兌現但是有兌現期限的債券。所以對於ESD 來說,失去1 美元的共識就意味著失去一切。

抵押紀元,玩弄人性與貪婪

在經歷了無抵押時代的無數次失敗後,大家終於意識到足額抵押的重要性。但是同時,算法穩定幣的穩定機制也有其可取之處,所以從Frax 開始,算法穩定幣逐漸進入了抵押的時代。 Frax 作為一個進可接近0% 抵押,退可100% 抵押的項目,可以說是目前最穩定的算法穩定幣之一。而與此同時,Terra 生態用主網代幣作為抵押的穩定幣系統也在快速發展。

UST(Terra Money): 主網(L1) 和主網代幣賦能的高風險高收益穩定幣

UST 的出現回答了各路L1(主網) 一個問題:如何更好的捕獲主網代幣未來預期的價值? Terra 選擇了建立穩定幣體系這條路。

機制

UST 以Terra 主網代幣Luna 作為抵押,整個生態初期沒有任何現金儲備。

當價格高於1 美元時,套利者可以燃燒用1 美元購買來的Luna 鑄造UST 並以當前高於1 美元的價格賣出並獲利。

當價格低於1 美元時,套利者可以用低於1 美元的價格購買UST 並兌換市場價1 美元的Luna 並賣出Luna 獲利。此種方法套利最高額度為每天3 億美元,每36 個區塊重置額度(後在UST 大崩潰中通過提案提高到了每天12 億美元)。

UST 沒能及時調整的極端生息負債結構給了其致命一擊

2020年,Do Kwon 提出了解決Terra 鏈上資產質押率過低的問題的方案。 2020年中,區塊鏈歷史上生息最高效的協議之一,Anchor 上線。之後,在20% 的利率吸引下,Anchor 的鎖倉量(TVL)持續上升。 2022 年1 月時就達到了將近50 億美元。而其在之後短短四個月就又攀升到了恐怖的140 多億TVL。在Luna 崩盤前夕(5月8日),UST 總市值也不過180 多億,而UST 在Anchor 中的鎖倉量就有140 多億。

同時,面對高額的收益,看似人畜無害且穩定的UST 讓很多人對高槓桿趨之若鶩。所以雖然超高的生息鎖倉量風險很大,但是槓桿的集中清算也是崩盤的關鍵要素之一。

此時,也就難怪一筆風吹草動的8500 萬拋售能引起一些列的後續事件。

博弈

UST 是與Terra 生態上的主網代幣Luna 的博弈。 Luna 的價值來源於其作為主網代幣對於整個生態的gas 費用和POS 挖礦機制。而UST 會轉移Luna 產生的價值並以穩定幣的形式存在於Terra 生態,並為Terra 提供一個更好,更穩定的使用場景中轉平台(相較於波動較大的其他主網代幣如ETH)。在這一個過程中,Luna 和UST 的持有者所購買的價值是同一個,即Terra 主網的生態價值。

那麼此時,如果有人說Terra 生態目前最主要的價值就是Anchor 的UST 生息質押,這樣是不是就听起來非常像一個純粹錢生錢的旁氏騙局了?

另外,Luna 和UST 的生態的問題其實不止Anchor。在產生UST 的過程中,Luna + UST 的總市值應該是不變的。因為UST 會代表其燃燒Luna 所燃燒的市值而存在於整個生態中。鑄造UST 這個行為不應看作對Luna 代幣的一個需求,而只是一個形式的轉換。想要購買Luna 的人同樣也能通過購買UST 再換成Luna 的行為獲取Luna。但是實際上,市場將UST 的鑄造看成了一個對Luna 的需求和消耗,從而讓市場對於Luna 的價值極度高估。而高估所帶來的就是更多的UST 被更少的Luna 鑄造,並產生惡性循環,從而讓虛假的繁榮更甚。

其實Terra 作為一個主網生態,其UST 的構建是非常精妙的。但是對於Terra 生態來說,一邊是Anchor 的高收益迅速為其打造了百億金融帝國,另一邊還是Anchor 的高收益讓大眾沉浸在了一個高價值的虛假繁榮並最終導致了崩塌。而市場對於這種主網代幣與穩定幣價值互換的模式的估值也缺少足夠的認知,最終一起加劇了整場崩潰。

在整個過程中,歸根結底,Anchor 玩弄了大眾的貪婪,UST 玩弄了大眾對於價值的認知,兩邊一起包裝了一個金融帝國的財富夢,讓無數人沉迷其中並最終一起走向崩塌。

如何在後Terra 時代看待算法穩定幣

我們真的需要算法穩定幣嗎?

Terra 的暴雷讓很多人對非超額或足額抵押的穩定幣非常反感,認為其就是生產空氣的龐氏騙局。但是也有人覺得Terra 的暴雷和算法穩定幣的關係並不大,而是整個Terra Money 生態體系的不完善導致的。

2022 年5 月25 日的Vitalik 顯然更贊成後者,且在文中對RAI 的穩定機制讚賞有加。當日,他在博客中發表了兩個他用於衡量穩定幣的標準。

-

穩定幣能否安全清退所有用戶?

-

當穩定幣機制被錨定到一個每年漲20%的指數會發生什麼?

具體分析可以參考原文。

算法穩定幣的本質是一場鑄幣權的去中心化運動,它將原先只有國家才能做到的事情,在互聯網通過用戶的共識和一系列算法做到了。當然,目前算法穩定幣的道路不算如意,尤其是Terra 的失敗讓非常多的人失去了信心,從而產生了”既然已經有中心化合規穩定幣如USDC 和超額抵押穩定幣DAI“,為何還需要算法穩定幣?

對於這兩類穩定幣,算法穩定幣給出的回答其實也非常簡單,因為中心化就會面臨監管的封禁風險,而超額抵押就會面臨資金效率問題。既然已經出現了完全去中心化的區塊鍊網絡,為啥還要求人人都服從中心化的管制?既然能有更好的資金利用率來用更低的保證金風險賺取更高的收益,為啥還要去抵押更多保證金資產?我們不能因為當前階段算法穩定幣項目的失敗,就陷入一味的批評風暴。算法穩定幣作為穩定幣未來形態的實踐,仍然有其價值和必要性。

每一個公鏈都需要自己的算法穩定幣嗎?

在Terra生態的算法穩定幣獲得成功之後,Waves、NEAR、TRON等公鏈紛紛推出了自己的算法穩定幣。而如今,Luna走下神壇,一個疑問是其它公鏈有必要推出自己的算穩嗎?

與公鏈的原生代幣共生的算法穩定幣可以為公鏈本身提供更好,更穩定的經濟模型。但是同時,其對於宏觀經濟方面需要謹慎對待,避免重蹈Terra 覆轍。目前為止,還沒有一個經過時間考驗,並能提升一個公鏈代幣生態的算穩解決方案。所以,在短期內,較小的公鏈都會持一個謹慎的態度來對待任何與自己原生代幣交集的算法穩定幣。

不可否認,穩定幣為公鏈補充了一種重要的資產,豐富自己的生態。目前,各路其他穩定幣的跨鏈橋資產已經足夠支撐一個早期的公鏈的穩定幣需求了。但是,在後期,當新生的公鏈發展成了一個完整的生態,並形成了類似”國家”的體系,那麼原生算法穩定幣就必定會成為形成完整金融系統不可或缺的一部分。

寫在最後

早期的無抵押算法穩定幣證明了無抵押這條路走不通。同時代的超額抵押或者足額抵押的傳統穩定幣逐漸成為了市場的主流。 Terra 和UST 的崛起並不是偶然,主網代幣作為抵押來為生態提供穩定結算體係是一條可行的道路,但是其中的金融調控和平衡卻遠不止這麼簡單。 Terra 的故事也在時刻告訴我們,要理性看待主網價值。不要為了所謂的TVL,不要為了所謂的虛假的繁榮,更不要為了對金錢的貪婪,而拋棄算穩本身能為一個生態帶來的價值。

參考

白皮書:

Ampleforth:

https://www.allcryptowhitepapers.com/wp-content/uploads/2019/07/Ampleforth.pdf

ESD:

https://github.com/emptysetsquad/dollar/blob/master/døllar.pdf

Terra:

https://docs.terra.money/index.html

其他:

https://vitalik.ca/general/2022/05/25/stable.html#analysis

免責聲明

本研究報告內的信息均來自公開披露資料,且本文中的觀點僅作為研究目的,並不代表任何投資意見。報告中出具的觀點和預測僅為出具日的分析和判斷,不具備永久有效性。

版權聲明

未經DODO 研究院授權,任何人不得擅自使用(包括但不限於復制、傳播、展示、鏡像、上載、下載、轉載、摘編等)或許可他人使用上述知識產權的。已經授權使用作品的,應在授權範圍內使用,並註明作者來源。否則,將依法追究其法律責任。

關於我們

「DODO 研究院」由院長「Dr.DODO」帶領一群DODO 們潛水Web 3.0 世界,做著靠譜且深度的研究。有著出色覺知力的Dr.DODO 感受到了數據的魔力,以解碼加密世界為目標,輸出鮮明觀點,發現加密世界的未來價值。 「DODO 」則是一個由主動做市商(PMM)算法驅動的去中心化交易平台,旨在為Web3 資產提供高效的鏈上流動性,讓每個人都能輕鬆發行、交易。