自今年5 月以來,加密市場就再也沒有太平過。短短一個月,我們見證了Luna 400 億美元金融帝國一夜崩塌、ETH 2.0 全球最大去中心化節點Lido 衍生品脫錨、美國最大加密銀行Celsius 暫停提款,緊接著又是據說一度手握180 億美元加密資產的三箭資本清算。當我們將這些事件串聯起來,從Luna 到stETH、從Celsius 到三箭,便能發現它們之間微妙的關係,以及穿插其間的發展線索。

兩個殉道者:Celsius 和三箭資本

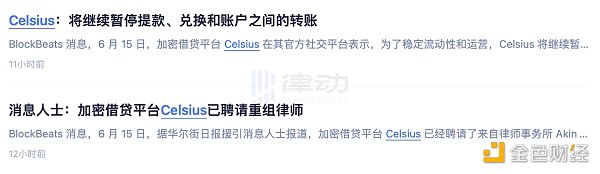

Luna 崩盤後,加密領域機構個個人心惶惶,鏈上可見的操作也更加頻繁。在近期stETH 脫錨後,Celsius 首先出現問題,這個在歐美家喻戶曉、擁有170 萬用戶、管理資產超300 億美元的CeFi 借貸平台,最終因流動性危機被迫暫停所有提款,成了繼LFG 之後又一個「殉道」的加密機構。

在此之前,Celsius 就在各種意外事件中損失了大量用戶資產:先是在Eth2.0 質押公司Stakehound 丟失私鑰一事中損失了約3.5 萬枚ETH,價值超7000 萬美元,然後又在BadgerDAO 被盜事件中損失了約2100 枚BTC 和151 枚ETH,價值超5000 萬美元。更嚴重的是Celsius 始終刻意隱瞞實情,甚至在消息被曝後也依舊沒有承認,直接打擊了用戶對平台的信心。

而作為stETH 的最大持有者之一,Celsius 又在stETH 脫錨事件中受到了巨大衝擊。隨著stETH 價值下跌和平台流動性問題的加劇,平台遇到了因恐慌所致的嚴重擠兌,被迫拋售stETH 以應對用戶贖回資產的需求,最終不得不開啟「HODL 模式」,暫停所有賬戶的提款和轉賬活動。 (BlockBeats 注,在《機構撤離Lido 進行時,stETH 風險究竟有多嚴重?》中對stETH 和Celsius 危機有詳細介紹)

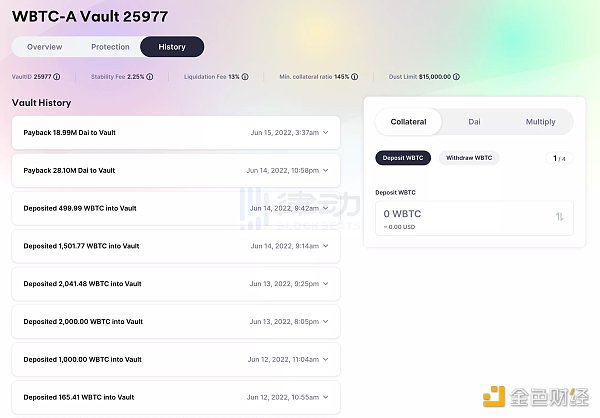

更嚴重的是,隨著市場行情的持續下跌,Celsius 在MakerDAO 平台的數億美元DAI 貸款也面臨著被清算的風險,過去兩天時間裡,Celsius 一直在向Maker 添加wBTC 抵押物,並償還了近5,000 萬枚DAI,把抵押比率拉到219%,這才勉強脫離了清算風險。

面對四面楚歌的Celsius,同為CeFi 借貸平台的Nexo 向Celsius 伸出了橄欖枝,表示願意收購其「剩餘合格資產」,Celsius 團隊卻並未作出回應。這個曾經大喊「銀行已經破產」的區塊鏈革命倡導者,如今只能依靠暫停提款和重組律師謀求生路。

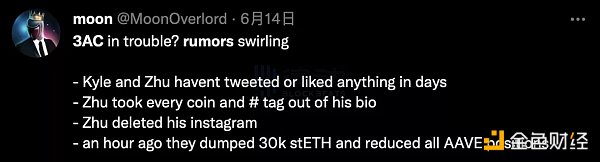

而就在Celsius 爆雷的第二天,推特上就出現了有關三箭資本面臨清算的言論,人們發現其一向張揚的創始人Zhu Su 不僅數日沒有發文,還刪除了自己的Instagram 賬號並修改了推特Bio。

不久後Zhu Su 打破沉默發文寫道:「正與有關方面溝通,努力解決問題」,社區隨即炸開鍋。三箭資本,這個曾經坐擁百億資產,在行業內最活躍、最具話語權之一的投資機構,現在搶過了Celsius 的聚光燈,成了眾人圍觀吃瓜的對象,此前的各類家底、各種行為也全被刨了出來。

據The Block 報導,三箭在與市場頂級借貸公司之間的清算總額至少有4 億美元,並且仍需在此次清算後償還其他貸方的借款。要知道三箭作為Luna 的主要背書機構,在UST 崩盤期間遭受了巨大的損失,而過去一個月Bitfinex 的虧損排行里,三箭也一直榜上有名。此次stETH 脫錨和拋售中,三箭的「活躍程度」更是遠超Celsius,為了還債大量拋售stETH。

和Celsius 一樣,之前高喊超級週期、鼓吹新L1 公鏈生態的Zhu Su,現在變得異常沉默,刪除了自己推特Bio 裡的Token 標籤,並承認了自己對市場的誤判。

但更加值得注意的是,Celsius 流動性危機和三箭資本遭清算之間似乎不無聯繫。除了The Block 在報導中提到的「頂級借貸平台」,KOL 交易員Degentrading 也在推特上指出:三箭是Celsius 最大借貸方,在Genesis、BlockFi 等主流CeFi 借貸平台也都有借貸頭寸。

儘管三箭被清算對借貸方而言並沒有什麼好處,但就Celsius 所暴露出的問題來看,這些「加密銀行」急需解決的是用戶贖回存款的流動性需求。而在自身流動性出現危機的情況下,清算自己的借方以換取流動性似乎是合理的選擇。

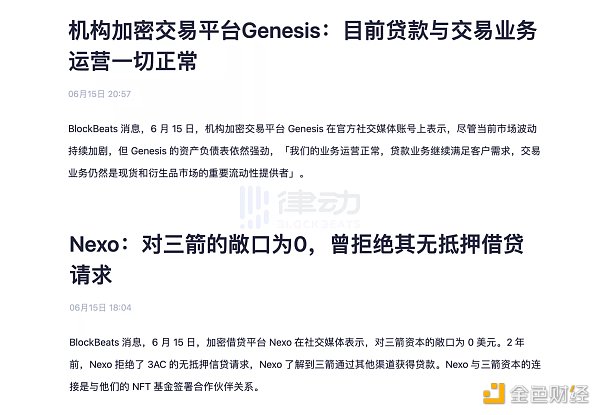

或許正因如此,Celsius 為三箭送上了Margin Call,將其變為了解決危機的「獻祭品」。而Genesis、Nexo 等其他借貸平台為了防止引火上身,趕忙對外發布消息以安撫用戶信心。

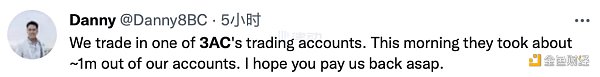

對三箭的清算,也讓更多的機構被迫成了「附帶犧牲品」。昨日早間時候,三箭賬戶下的一個交易機構發文反映三箭從自己的交易賬戶裡拿走了100 萬美元,顯然是為了填補其他地方的資金缺口。而在今晨,與三箭關係緊密的資本DeFiance 似乎也出現了問題,其創始人Arthur 在推特上打了一個流淚的表情。

其實從Celsius 和三箭的衰落中不難看出,Luna 崩盤和stETH 脫鉤兩個事件產生了很大的影響。以Luna 事件作為分水嶺,加密機構的處境在此前後也有著很大的變化。

兩件錯事:Luna 和stETH

在這一輪市場週期開啟後,「信仰」、「原教主義」、「All In」等詞彙的出現比過往任何時候都更加頻繁,人們投資時談論的也更多是敘事而非事實,一時間,「Irresponsibly Long」這個meme 甚至成了有遠見的投資者炫耀的條件。

這種氛圍在機構之間也格外明顯,大家對熱點敘事都建起了「不可動搖」的共識。推特上隨處可見Delphi Digital、Galaxy Digital 引領的Lunatic 大軍,Anchor 20% 的APY 成為了公認的「熊市最佳避風港」;Bankless 等OG 社區時常發文為以太坊2.0 充值信仰,流動性質押也成了以太坊2.0 節點驗證的完美方案。

但也正是這些強共識,讓機構們在Luna 和Lido 上犯下了致命的錯誤。和08 年次信貸危機一樣,問題源自過度的樂觀與信心,在雷曼兄弟爆雷之前,市場對「房價上漲」的情緒過於樂觀,沒有人願意相信幾乎「無風險」的房貸證券竟會出現問題。或許是被自己的話術折服,機構們親力親為,真的做到了「Irresponsibly Long」,在Luna 崩盤以及此次stETH 脫錨前,也沒有人相信這些已具有品牌效應的DeFi 龍頭仍然會存在致命風險。

於Luna 而言,UST 的成功使機構忘記了基本經濟學。持續穩定的APY 為UST 帶來了足夠強的琳迪效應,讓人們忘記了Anchor 可怖的鎖倉比和Luna 驚人的市值,越來越多的資金不斷入場,甚至出現了專為UST Looping 槓桿服務的協議,以致最後UST 的絕大部分市值,都是用於疊加在Anchor 裡疊加槓桿。

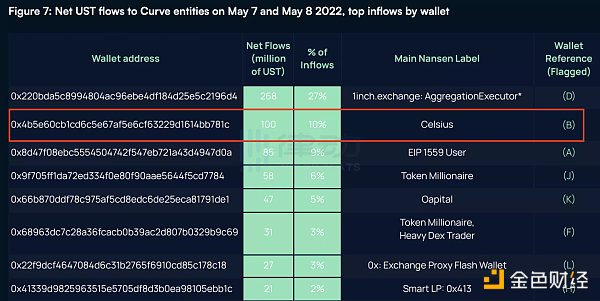

Celsius 同樣是UST 的持倉大戶,利用UST 提供的高APY 實現收益套利。平台先是為USDT、USDC 等穩定幣提供10% 左右的APY,吸納用戶的資產,然後將其換為UST 存入Anchor,實現10% 的收益套利,而用戶對此卻毫不知情,直到UST 發生擠兌後人們才發現,Celsius 正是UST 的「砸盤大戶」,並在UST 崩盤的過程中失去了大量用戶資產。

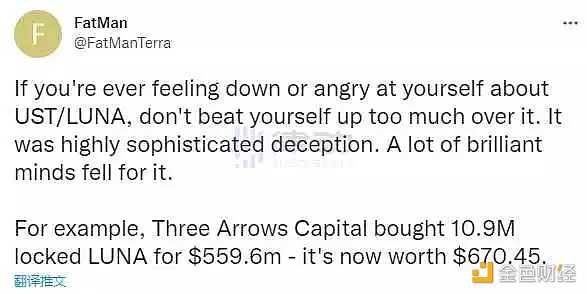

而三箭、Galaxy Digital、Jump Trading 等VC 和做市商,則選擇性地忽視了Luna 的強金融屬性,將被Anchor 獨霸的Terra 生態放入公鏈敘事,與Solana、Avalanche 等生態並駕齊驅,不斷鼓吹「Solunavax」。據Terra 研究論壇成員FatMan 表示,三箭曾以5.596 億美元的價格購買了1090 萬枚LUNA。現在,它們只值670.45 美元。

一座400 億美元的金融帝國一夜間蒸發後,UST 崩盤產生了不小的漣漪效應,多個小型穩定幣紛紛出現了脫錨。恐慌情緒不斷攀升,最後甚至連USDT 都出現了短時擠兌,這個流動性數一數二的加密資產竟然因流動性出現了暫時性脫錨。

一定程度上講,USDT 的短時脫錨已經是市場給出的強烈信號:數百億美元蒸發後,流動性正在迅速收縮。對此不少穩定幣項目和生態也都做出了反應,NEAR 和TRON 推出的算穩USN 和USDD 都採取了足額甚至超額抵押的模式。但UST 事件的影響卻遠不止於此:由於UST 已發展為跨鏈資產,其崩盤在各個生態內都將觸發不同程度的清算,換句話說,Luna 的崩盤點燃了流動性收縮的引線。

但機構對於stETH 的流動性和需求過於樂觀,沒有人會想到,流動性引線竟然會燒到和穩定幣毫不沾邊的stETH 身上。由於stETH 的「抵押物」是ETH 2.0,在以太坊完成合併前無法拿出,因此與其他流動性質押憑證不同,stETH 是ETH 2.0 的期貨憑證,不一定與ETH 保持1:1 錨定,其價格則完全由市場需求決定。

而在幾個月前,市場上並不存在流動性問題,Lido 在Curve 上準備的stETH-ETH 池完全能夠應付需求,因此人們便簡單地將stETH 理解為與ETH 掛鉤的資產。此時各機構間最流行的策略之一就是以2% 左右的低利率借入ETH,並在Lido 上質押已獲得stETH 生產4% 左右的收益,然後再將stETH 作為抵押品,在Aave 上循環借貸出ETH,以這種看似低風險的方式提高槓桿。

作為stETH 的最大持有者之一,Celsius 將大量用戶資產兌換成了無法通過流動性池輕鬆進出市場的stETH,在下圖中可以看出,Celsius 在頂峰時期擁有近45 萬枚stETH,平台會將這些stETH 存入Aave 作為抵押品,並藉出穩定幣或ETH,以滿足用戶的贖回需求。而一旦流動性的問題被引爆,後果便是很嚴重的,因為stETH 任何幅度的下跌,嚴格意義上說都將置Celsius 於資不抵債的局面。

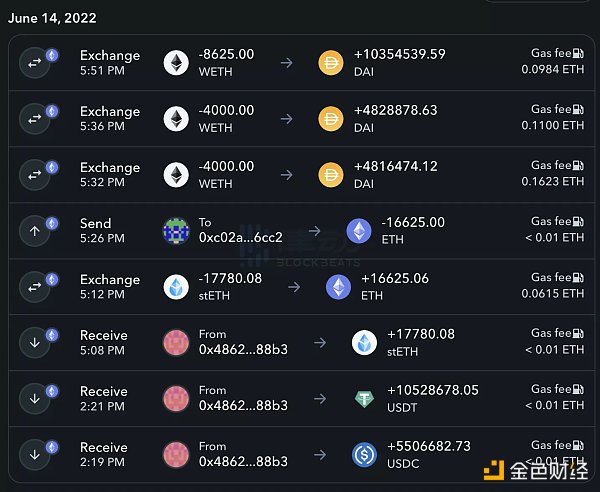

但當Celsius 意識到這個問題時,才發現Curve 上的流動性根本無法滿足平台的需求,拋售會引發恐慌和擠兌,不拋售則無法滿足用戶贖回需求,陷入兩難。而三箭也不例外,在今年初大規模建倉ETH,並在Lido 專為stETH 質押。在Celsius 的清算壓力下,三箭將多枚stETH 折價換為wETH,然後全部拋售換做DAI 以償還債務。

當然,「葬送」Celsius 和三箭資本的錯誤同樣也發生在了無數散戶投資者身上,而Luna 和stETH 暴露的問題,也折射出了過去數月一直圍繞加密市場的兩條線索。

兩條線索:高槓桿危機和流動性衰竭

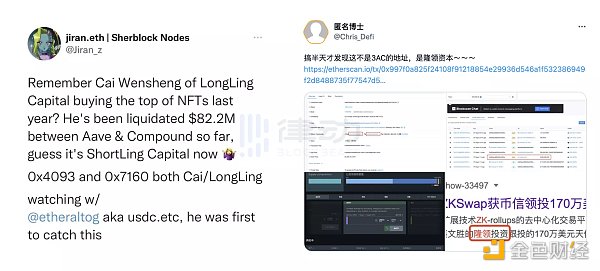

昨日下午,派盾接連放出有關三箭資本ETH 資產被清算的消息,據Aave 平台顯示,該疑似三箭資本的錢包地址(以0x7160 開頭)有近2 億美元的借款隨時面臨清算,而該地址為避免大規模清算,也不斷在鏈上償還債務。

彼時正值三箭清算傳聞火熱之時,大家都將其視作三箭「自衛反擊戰」圍觀。但據推特上KOL 的披露,該地址可能實為隆領資本相關錢包地址,此次市場清算,也算是讓人們見識了鯨魚們集體跳水的「壯觀場面」。

而三箭自身除了stETH 外,還有大量貸款用於購買GBTC 倉位,自去年以來,GBTC 的價差便持續惡化,目前為-30%,這也使得三箭該部分資產嚴重縮水,同樣面臨清算風險。

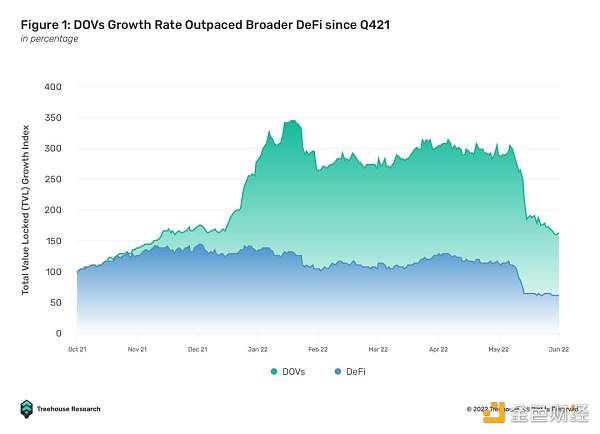

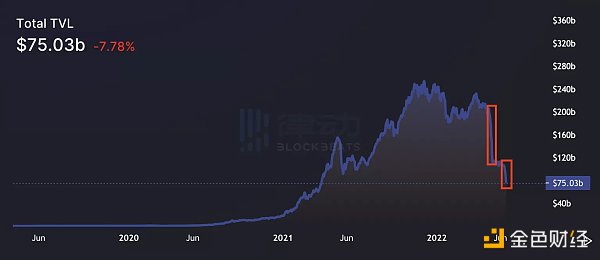

我們不禁要問,在去年第二輪瘋狂的上漲週期中,究竟有多少槓桿?從下圖的DeFi 整體TVL 中,我們能夠略有感知。其中左邊紅框是5 月初Luna 崩盤,期間整個DeFi 的TVL 從2000 億美元跌至1200 億美元附近,失去800 億美元;右邊紅框則是此次stETH 引發的機構Celsius 和三箭等機構清算,TVL 再次失去450 億美元。

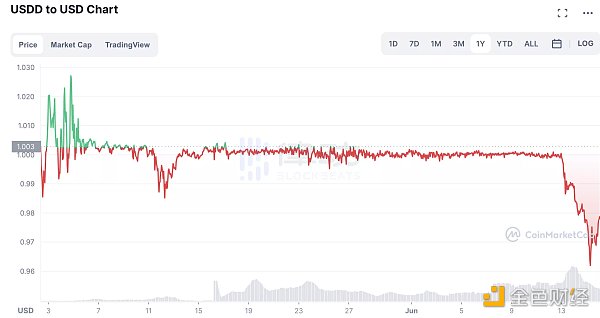

不難看出,主流生態和機構的清算使市場的整體信貸規模急速萎縮,且或許將導致持續的去槓桿化。就像Celsius 回籠資本一樣,許多其他的借貸平台也將通過從市場中抽取信貸來保護自己,使流動在市場的資本進一步減少,也使流動性進一步枯竭。譬如TRON 生態穩定幣USDD,在波聯儲數億美元的支援下也沒能逃離脫錨的命運,昨日最低跌至0.96 美元附近。

毫無疑問,加密市場正在經歷自己的雷曼時刻,為阻止清算進一步惡化,往往需要外部資金救場,但不巧的是,我們趕上了歷史罕見的加息浪潮:昨晚的FOMC 會議,美聯儲再次將基準利率上調75 個基點,至1.50%~1.75% 區間;在歐洲,意大利國債收益率持續上行,歐洲央行於昨日緊急召開特別會議,探討應對策略和提前加息。

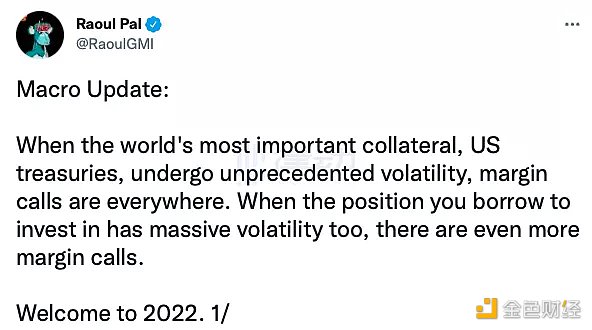

近日美債收益率同樣不斷攀升,美股持續下行趨勢,明顯走出了「Correlation of One」的局面:當經濟整體面臨著嚴峻的流動性縮減時,人們往往處於「賣己所能賣」而非「賣己想賣」的狀態,作為波動性較大的市場,crypto 無疑將是流動性緊縮最迅速的領域之一。而著名宏觀經濟學家、Real Vision 創始人Raoul Pal 也指出,當美國國債這種重要的抵押品都在經歷前所未有的波動時,Margin Call 將無處不在。

如今的加密市場,面臨著內外流動性雙重緊縮的困境,流血事件或許還將持續下去。 Celsius 和三箭資本不是第一個倒下的機構,也不會是最後一個。