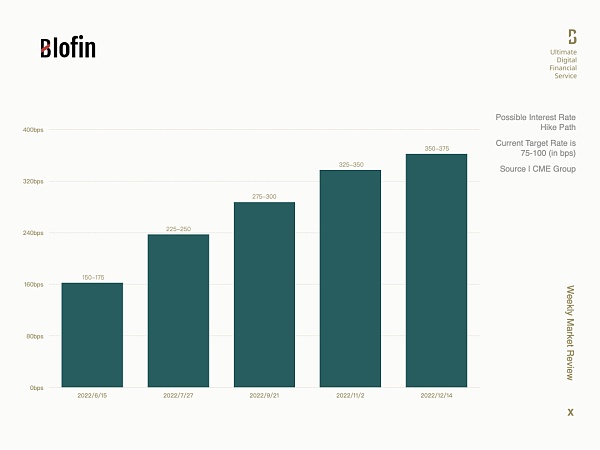

考慮到目前日益惡化的通脹局面,美聯儲似乎別無選擇,只能進一步提升加息幅度,並通過持續加息推升無風險利率。在美聯儲6月的會議決議中,美聯儲已經決定加息75個基點,而7月加息75個基點的可能性已經上升至60%以上; 在9月與11月則可能分別加息50個基點。而從鮑威爾的態度來看,美聯儲似乎已經決定犧牲部分的經濟增長與就業,以換取通脹在一定程度上的下降。毫無疑問,這將惡化加密市場本來就已經捉襟見肘的流動性。

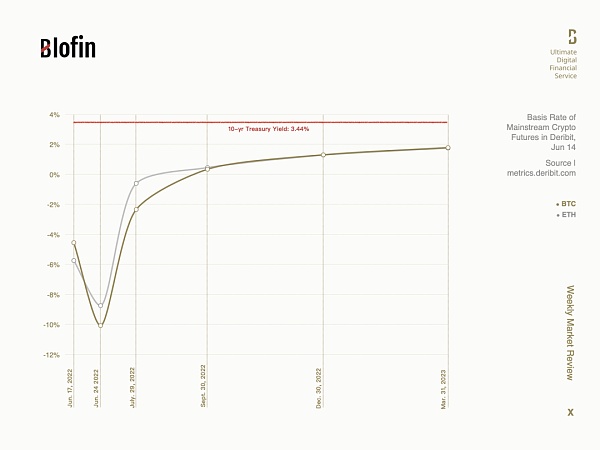

而對於加密市場而言,遠期預期的持續低迷則更加致命。受到拋售影響,目前主流加密資產的遠期期貨溢價率已經顯著低於傳統市場中的無風險收益率,這使得流動性的加速撤離已然發生; 目前並沒有什麼更好的辦法。

看起來,流動性並不會在短時間內回來了。不過,從宏觀角度看,美債收益率變動與美國中期選舉或將促使加密資產市場的表現出現轉機。

美債收益率的表現是加密資產表現轉機的信號之一。由於美聯儲今年以來的強硬態度,2年期美債收益率一直居高不下,而周四FOMC 會議的決定是2年期美債收益率未來表現的重要因素。一旦2年期-10年期美債收益率出現穩定倒掛,經濟衰退將會出現並持續。在加息手段已經被證明很難控制通脹的情形下,美聯儲或將對方案進行調整,從供應鍊等其他角度入手解決通脹問題。

事實上,在美聯儲6月FOMC 會議的內容中,已經透露出了部分相關信號。一方面,美聯儲再次上調了今年的通脹預期與失業率預期至5.2%,同時調降了今年的經濟成長預期。另一方面,美聯儲最新發布的點陣圖顯示,利率將在2023年維持高位,並從2024年開始逐步下降。然而,由於現有的經濟情況並不足以承受如此之長時間的衰退,開始下調利率的時間或將提前於點陣圖的預期。

那麼,該情形會發生在何時呢?美國2022年11月的中期選舉可能是關鍵節點。如果通脹在此時仍然無法得到控制,選民或將對拜登政府在經濟上的表現有所質疑,這無疑是其不想看到的。而此時,加息所帶來的衰退或將已經接近百姓所能承受的極限。消費者信心指數在5月便已經低於2008年經濟危機前後水平,而進一步的加息只可能會造成更多的負面影響。

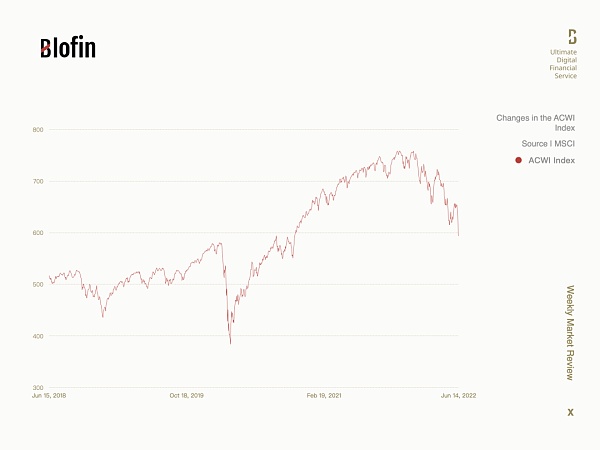

此外,美聯儲也已經部分實現了其目標:反映全球資本市場流動性水平的ACWI 指數顯示,截至6月中旬,流動性已經收縮至2020年年末水平,疫情期間超發的貨幣和到處溢出的流動性基本被收回了。美聯儲只需等待供應鏈恢復、通脹自然回落,便可宣布通脹“已經在政策調控下恢復正常水平”。

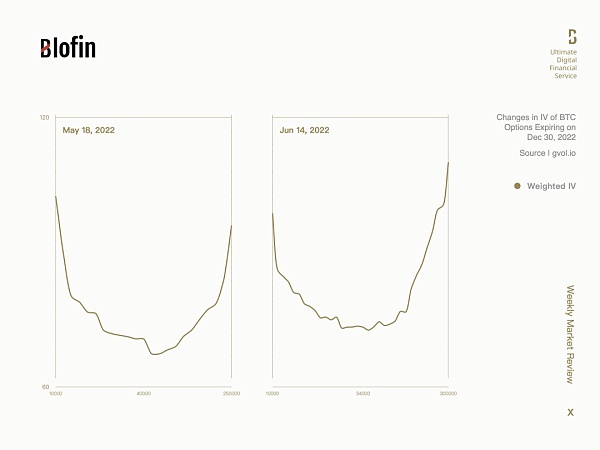

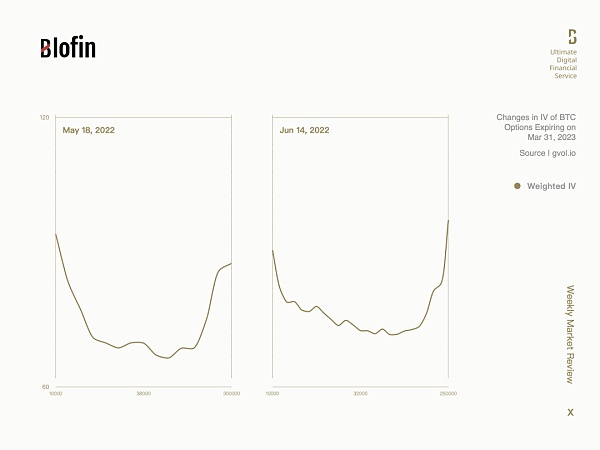

因此,12月的美聯儲會議將會是流動性回歸與否的重要節點。值得注意的是,在加密市場,BTC 遠期看漲期權的隱含波動率顯著超越了看跌期權,波動率曲面開始向價格較高的方向傾斜; 這種現像在五月份的時候並未出現。遠期BTC 期權波動率曲面的變動暗示,部分投資者預計美聯儲將會從12月起放鬆貨幣政策,而加密市場或將從年底開始迎來流動性的回歸。

本週四的6月FOMC 會議中,加息幅度或將超預期,市場正在競相消化美聯儲更為激進的緊縮政策。考慮到加息與即將到來的衍生品半年度交割所帶來的風險敞口,加密市場仍將面臨著顯著拋壓,在短期內,避險策略(如風險逆轉組合)仍將是投資者的最佳選擇。

作者 | Blofin