「Celsius Network 的用戶數量是所有DeFi 總和的兩倍……那是因為我們將80% 回饋給我們的社區,而Maker 和其他項目則將50% 留給自己。」

2019 年,加密借貸平台Celsius 創始人Alex Mashinsky 在推特上如此炫耀,引發DeFi 愛好者的回擊,有人反駁道,「DeFi 協議讓我們完全控制自己的錢,然而在你們倒閉的那一刻,我們沒有辦法拿回我們的資金……」

知名數據網站DeFiPrime 選擇直接下架Celsius Network。

「我們將Celsius Network 下架。不透明的公司,瘋狂的CEO,這是強烈的危險信號,所以我們不再推薦這個產品了。」AAVE 創始人Stani 趁勢表態,「應該將所有CeFi 從DeFi Prime 下架」。

近3 年後,已成長為加密獨角獸的Celsius Network 卻突然發佈公告:暫停平台一切提現、交易和轉賬。

對於大多數華人而言,Celsius Network 或許稍顯陌生,但是創始人以及公司的故事具有傳奇故事所要求的幾乎所有要素:

一名烏克蘭人揣著100 美元來到美國變身創業狂人,創立8 家公司,打造出3 家獨角獸企業;做VC,募資10 億美元,退出超30 億美元,IRR 54% ;Celsius 兩次因被盜損失資產;前CFO Moshe Hegog 被逮捕;色情明星從事高管……

如今,伴隨大規模資金擠兌,暫停提現,資產規模一度高達300 億美元的Celsius Network 來到了「雷曼時刻」。危機從何而來?這次,創業狂人Mashinsky 能否再次力挽狂瀾?

狂人Mashinsky

1965 年10 月5 日,Mashinsky 出生在蘇聯的烏克蘭,1972 年,他隨家人搬到了以色列,在那裡度過了大部分童年時光。

十幾歲時,Mashinsky 常在特拉維夫機場的海關拍賣會上買賣被扣押的物品,再高價賣出,展示了出色的商人潛質。

大學期間,Mashinsky 分別在以色列開放大學和特拉維夫大學讀電氣工程和經濟學,不過都沒有完成學業。

在以色列軍隊服役三年後,Mashinsky 萌生了去歐洲搞點大事的想法,他選擇了巴黎作為他的第一站,很快,他因「歐洲人缺乏想像力」而感到沮喪,「為什麼不坐飛機去紐約看看美國到底是怎麼一回事?」

帶著口袋裡僅有的100 美元,Mashinsky 來到了紐約,然後乘坐公共汽車前往第42 街,在車上,他和所有到大城市打拼的城鎮青年一樣發誓:除非有所成就,否則永遠不會回去。

在美國,Mashinsky 開啟了瘋狂創業之旅。

1995 年,Mashinsky 創立了電信公司Arbinet,為運營商和服務提供商提供三種國際語音流量服務,如今的Skype、Facetime 、Whatsapp 都是其客戶。

經過六輪融資,Arbinet 從12 家VC 籌集了超過3 億美元,最終於2004 年IPO,估值超過10 億美元,2005 年,Mashinsky 出售股份,完全退出。

這十年期間,Mashinsky 並不滿足只做一家公司。

1997 年,Mashinsky 創辦電信軟件公司Comgates,融資2000 萬美元,並被Telco Systems 收購。

2001 年,Mashinsky 創辦網絡虛擬化公司Elematics,融資2300 萬美元,2004 年退出。

2003 年,Mashinsky 創辦Transit Wireless,一家使用分佈式天線系統網絡的電信公司,後被收購。

2005 年,Mashinsky 創立了拼車應用程序GroundLink,後被收購。

一句話可以證明Mashinsky 的創業成績,2000 年後,紐約市得到風險投資,最成功退出公司前十名中有兩個是他創建的。

除了在創業上是好手,Mashinsky 也做起了VC,於2004 年創建了風險投資基金Governing Dynamics。

不要以為他只是玩玩,Governing Dynamics 募資超過10 億美元,累計投資超過60 家企業,退出超過30 億美元,IRR 54%……

除了投資傳統業務,Governing Dynamics 也投資了區塊鏈,或許是相信其潛力,Mashinsky 再次下場創業,於2017 年創建了Celsius Network,一家加密貨幣存款和借貸平台,其吸引力來自於為客戶提供高達18% 的年化利率。

2021 年10 月,Celsius Network 完成4 億美元融資,隨後又擴大到7.5 億美元,WestCap 和加拿大第二大養老基金CDPQ 領投,投後估值超過30 億美元。

這也是Mashinsky 創立的第八家公司,第三家獨角獸。

Celsius,反銀行的加密銀行

在華人世界,Celsius 或許是大多數人的陌生人,但在英美,Celsius 是稱得上家喻戶曉的明星CeFi,坐擁超170 萬用戶,最高管理著超過300 億美元資產。

就商業模式而言,Celsius 和「銀行」無異,負債端,吸收儲戶的「加密存款」;資產端,利用大量沉澱資金通過貸款等形式賺取收益,Celsius 從兩端利差賺得利潤。

Celsius 如何吸引客戶「存錢」?

敘事上,Celsius 用銀行的商業模式講了一套「反銀行」的故事。

「傳統銀行正在破產,區塊鏈將顛覆華爾街!」

– Banking is Broken

– Unbank Yourself

– Replacing Wall Street with Blockchain

– 99% vs. 1%

宣傳上,Celsius 的話術一成不變,但卓有成效:存入加密貨幣獲得最高18% 的年化收益率,每週派息。

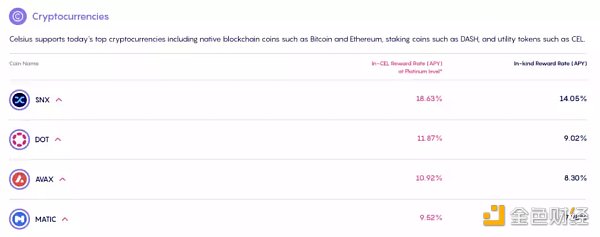

Celsius 計息分為兩種方法,in-kind Reward,存入一種Crypto 資產選擇用此資產計算利息,比如存入SNX,用SNX 收取利息。

in-Cel Reward,存入一種Crypto 資產選擇用Celsius 平台幣CEL 計算利息,整體APY 更高。

整體收益率而言,在Celsius 上,比特幣約為3% 至8%,以太坊為4% 至8%,USDT 為9% 至11%,那麼問題來了,無風險的高收益率從何而來?

借貸業務當然是相對穩妥的商業模式,但是面臨資金效率的問題,並不是所有資金都被匹配產生收益,資金效率低,會導致APY 低,從而影響負債端(吸儲)擴張。

因此,一個行業潛規則是,除了借貸,Celsius、BlockFi 等借貸平台往往還會在別處尋找收益。

在音樂狂歡的牛市,通過多種套利策略獲得「無風險收益」並不是難事,比如GBTC 套利和期貨市場期貨溢價套利,甚至層層嵌套,在DeFi 中加槓桿獲得收益…… 在牛市,這屬於司空見慣的行為,畢竟同行都在這樣做,急劇擴張資產規模,你不這樣做就落後於人。

然而,牛市音樂總有停止的一天。

當穩定套利的機會消失,為了為儲戶創造高收益,Celsius 不得不使用越來越奇特和風險更高的金融工具。

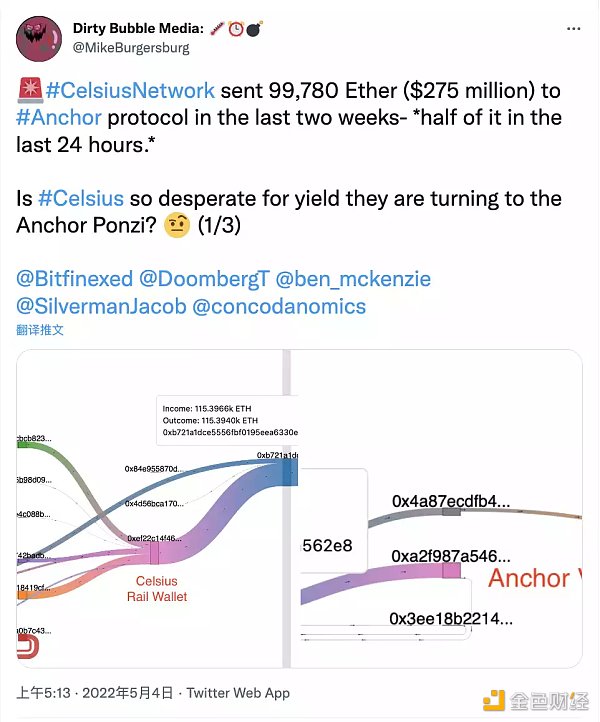

比如,Terra 生態的Anchor Protocol,Celsius 是Anchor 上的超級巨鯨,在暴雷前發送數億美元加密資產至Anchor,也成為了最後壓垮UST 的最後稻草之一。

其次,Celsius 承諾給儲戶最高8% 的以太坊存款收益,為了實現這一收益,Celsius 選擇將大量ETH 置換為stETH 等ETH2.0 衍生品,從而獲得質押收益,這為如今的流動性危機埋下了伏筆。

Celsius 究竟怎麼了?

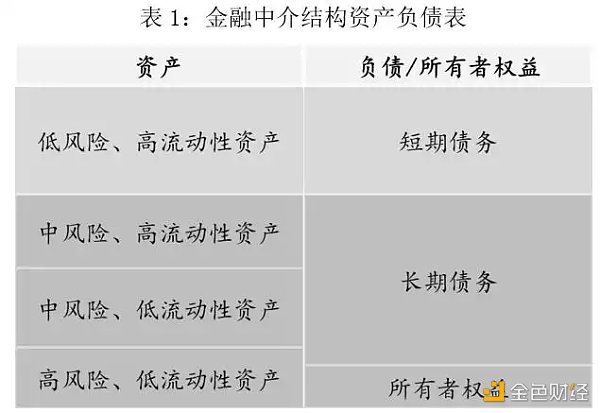

無論是Celsius 還是BlockFi,亦或多年前國內火熱的互金,所有類銀行商業模式公司的破產,都來源於流動性危機,分為幾種情況:

一、壞賬虧損。

實際上,所有的銀行都會產生壞賬,但只要不傷筋動骨,並非特別嚴重的問題,關鍵看壞賬規模,最壞的情況就是巨額虧空,資不抵債。

二、流動負債與非流動資產錯配。

一般而言,負債端的期限較短,比如活期存款;而資產端的期限相對較長,比如長期貸款,這樣才能獲得更高的現金流收益,可一旦產生黑天鵝事件,就容易出現流動性短缺,並導致資產拋售和擠兌。

利差其實就是對「銀行」承擔流動性風險的補償。

三、提款需求增加,流動性減少。

無論鏈上還是鏈下,金融市場最需要信心,哪怕是傳統大型銀行都恐懼擠兌,因為任何銀行都會有流動性錯配問題。

對於Celsius 而言,很不幸,這幾大問題,它都有。

如果非要說導火索,首先是UST depeg。

Celsius 曾在Anchor Protocol 中擁有5.35 億美元資產,此後Nansen 的鏈上數據分析證實,Celsius 是促成UST depeg 的七個鯨魚錢包之一。

也就是說,Celsius 在UST 徹底暴雷前逃了,或許並未有太大的資產損失,但這嚴重打擊了市場信心,以及引發了對Celsius 的不信任。

自UST 脫錨始,資金開始加速撤離Celsius,5 月6 日至5 月14 日,流失超過7.5 億美元。

然後,Celsius 此前兩次被盜事件被爆出並發酵。

一、在Stakehound 上損失了35,000 ETH

2021 年6 月22 日,Eth2.0 質押解決方案公司Stakehound 宣布丟失了代表客戶存入的超過38000 個ETH 的私鑰,後來經鏈上地址分析,其中3.5 萬枚屬於Celsius,Celsius 卻一直隱瞞該事件,至今未承認。

二、BadgerDAO 黑客攻擊損失5000 萬美元

2021 年12 月,BadgerDAO 遭黑客攻擊,損失達1.203 億美元,其中有超過5000 萬美元來自Celsius,包括約2100 枚BTC 和151 枚ETH。

一共1.2 億美元的損失,並不會擊潰Celsius 的資產負債表,作為一家於2021 年完成7.5 億美元融資,享受了牛市紅利的獨角獸,現金流狀況應該比較健康,但實際上並沒有那麼樂觀。

牛市期間,Celsius 選擇向礦業擴張,衝刺上市。

2021 年6 月,Celsius Network 宣布向比特幣挖礦投資2 億美元,包括購買設備和收購Core Scientific 的股份。

2021 年11 月,Celsius 對比特幣挖礦業務再次投資3 億美元,投資總額達到5 億美元。

2022 年5 月,Celsius 旗下全資公司Celsius MiningLLC 向美國證券交易委員會(SEC)秘密提交一份FormS-1(股票上市申請登記表)註冊聲明草案,開啟上市之旅。

礦業是重資產、支出高、回報慢的投資項目,資金陷進去,很難快速回籠,當然惡劣的市場環境,也不支持高估值的IPO。

在當前動蕩的市場環境中,Celsius 又遭遇了流動性錯配的問題。

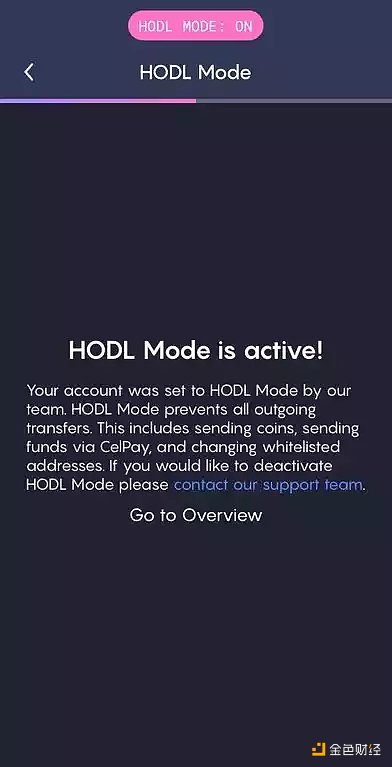

Celsius 允許隨時贖回資產,但是很多資產並不具備流動性,如果大量儲戶擠兌,Celsius 無法滿足贖回需求,比如Celsius 有73% 的ETH 鎖定在stETH 或ETH2 中,只有27% 的ETH 具備流動性。

擠兌衝擊之下,Celsius「騷操作」不斷,開發出了「HODL Mode」,禁止用戶提現,需要提交更多文件和申請才能解除該模式,這似乎就是告訴投資者:我們快頂不住了,加劇恐慌。

為了應對提現,獲得流動性,一方面,Celsius 大規模拋售BTC\ETH 等資產,另一方面通過AAVE、Compound 等DeFi 協議抵押資產,借出USDC 等Stablecoin。

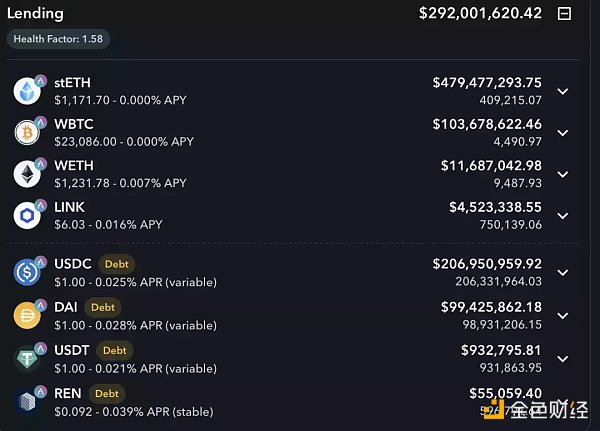

截止6 月14 日,Celsius 在AAVE 有5.94 億美元的抵押品,其中超過4 億美元是stETH,共借出了3.06 億美元資產。

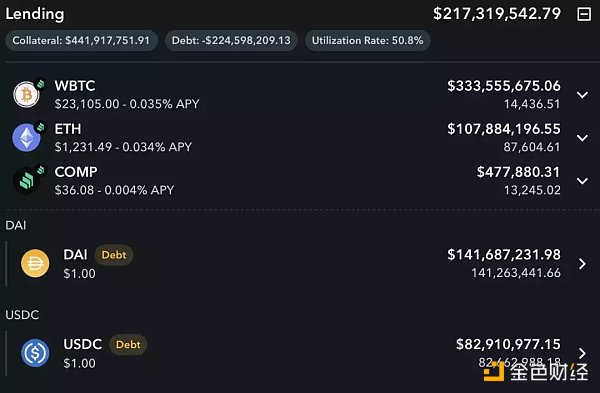

Celsius 在Compound 上有超過4.41 億美元抵押品,負債為2.25 億美元。

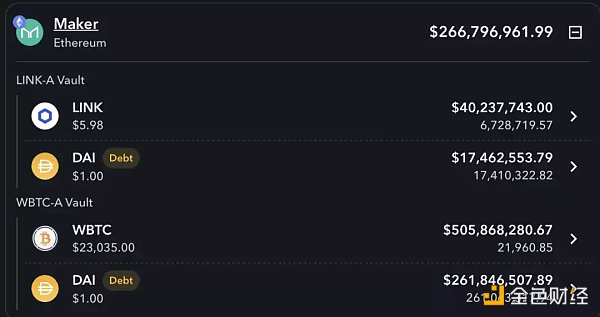

在Maker 上,Celsius 有5.46 億美元資產,2.79 億美元負債。

看起來抵押率尚可,實則危險重重。

stETH 脫錨以及ETH、BTC 價格持續下跌,讓其不得不增加資產抵押,同時不斷的提現需求又會減少其流動資產,於是Celsius 採取終極手段——禁止提現、交易和轉賬。

在DeFi 的黑暗森林中,Celsius 成為了眾矢之的,透明靶子,獵人潛伏在暗處,隨時可以扣動扳機,狙擊其資產和清算線,撿拾屍體。

這是一個可怕的惡性循環。

無法獲得高收益-資金虧空-流動性錯配-擠兌-抵押資產-價格下跌-補倉-繼續下跌-繼續擠兌……

目前,Celsius 的資產負債表仍然是黑匣子,或許亟待白衣騎士拯救,加密借貸平台Nexo 發推表示,可以隨時收購Celsius 的任何剩餘合格資產,Celsius 反應冷淡。

也有人寄希望於Celsius 的早期投資者——USDT 發行方Tether,然而Tether 似乎只想撇清關係,並表示:Celsius 的持續危機與Tether 無關,也不會影響其USDT 儲備。

每一輪牛熊週期轉換,總會經歷去槓桿的陣痛,總有人或機構成為被獻祭的「代價」,LUNA 的算穩DeFi 敘事破滅後,CeFi 也迎來敘事幻滅時刻。

創業狂人Mashinsky 一生並未有太多坎坷,桀驁不馴,如今在周期面前,或許他不得不低下頭顱,向市場認輸。

所有命運贈送的禮物,早已在暗中標好了價格。

後記

天下沒有新鮮事,如今的Celsius,望過去,滿是曾經中國互金企業的影子。

在流動性氾濫的時代野蠻生長,以高收益率為誘餌,瘋狂營銷吸儲,擴張負債端,當借貸業務無法滿足龐大的沉澱資金的使用,開始瘋狂對外投資,房地產、上市公司債權、VC LP……

為了追求更高的收益,資產往次級下沉,壞賬和資金錯配成為了皇帝的新衣,大家熟視無睹,一門心思奔著上市敲鐘,書寫人生傳奇。

流動性的音樂總有停止的那一天,巴菲特名言永不過時,只有等到潮水退潮了,才知道誰在裸泳。

做人貴在有自知之明,無論是美股還是Crypto,贏家享受的終究是Beta 紅利,大多數人的財富來自於週期,而不是實力。