在投資市場裡,當人們虧損的時候,就像在廚房裡遇到蟑螂一樣尖叫。美國人會說,你從來不會在廚房裡只看到一隻蟑螂。

這就是有名的“蟑螂理論”,即當你看到一隻蟑螂在地板上亂竄時,很可能還有很多只蟑螂藏在冰箱後面或水槽下面。

以上用來形容幣圈即將過去的一周,相當合適了。

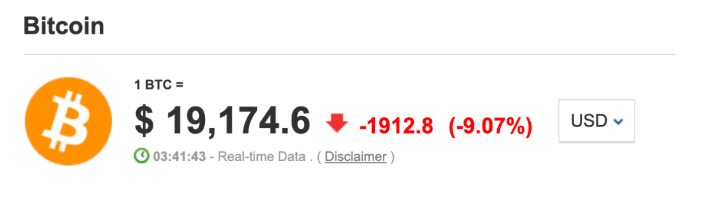

到了周六,6月18日交易盤中,比特幣跌破20000美元/枚後持續走低,為2020年12月來的首次。目前日內跌超9%,逼近19000美元關口。這已經是該貨幣連續12天下跌。

以太坊跌破1000美元/枚,日內跌近8%。

根據CoinGecko的數據,加密貨幣現在的總市值約為9000億美元,低於11月的3萬億美元。

01 幣圈神話徹底破滅

本周是加密貨幣市場短暫歷史上最具戲劇性的一周之一,投資者現在最擔心的就是交易對手會突然發佈公告:很抱歉,我們現在無法退還您的資金。幣圈從來不缺話題,只是本週這個話題有點諷刺:這個有著重塑金融體系宏偉抱負的新興技術行業,正在遭受傳統金融體系中已經發生過的危機的反复衝擊。

從“貨幣危機”(流動性枯竭)發酵到“銀行危機”(Celsius凍結提款),隨後蔓延到對沖基金(Margin Call),幣圈正在上演一場2008年雷曼式的危機。

加密貨幣一直被認為可以獨立於傳統金融系統,在某種程度上不受經濟基本面的影響,甚至能夠受益於經濟基本面,如今這個神話也被徹底打破了。

02 從貨幣危機到銀行危機

在貨幣緊縮的背景下,加密行業的壓力不斷加劇。截止發稿,比特幣已連續12天下跌,創有史以來最長連跌,目前價格徘徊在20000美元下方,較去年11月接近70000美元的高點下跌了70%以上。以太幣跌破1000美元,七個月前還曾以4866美元的價格售出。

加密貨幣市場從2021年底大幅暴跌,當時比特幣的交易價格接近69000美元,交易員將大量現金投入各種投機性資產。根據CoinGecko的數據,加密貨幣的總市值也從去年11月3萬億美元高峰暴跌至不到9000億美元。

在此之前,美國5月CPI數據在上週五爆表,隨後市場對美聯儲的鷹派加息預期讓全球風險資產集體跳水,股票市場首當其衝,加密貨幣市場同樣未能倖免,隨著流動性充裕的時代一去不復返,曾經乘東風直上的加密貨幣市場“直面寒冬”。

更早之前5月中旬,第三大穩定幣UST和其姊妹代幣Luna遭遇的“死亡踩踏”也引發市場震動。此前見聞君提及,受到風險資產崩盤的影響,幣圈銀行、加密借貸巨頭Celsius的業務直面暴擊。為了防止擠兌,Celsius週一宣布凍結提款,此舉引發了市場擔憂。

有媒體稱,Celsius在業內地位不容小覷,該公司號稱擁有170萬用戶。截至5月17日,該公司擁有價值118億美元的資產。投資者擔心,如果Celsius被要求停止運營,那麼相關數十個DeFi項目、加密貨幣和其他數字資產都將出現連鎖反應。對此,許多分析師指出,Celsius在與以太坊相關的代幣(稱為質押ETH或stETH)方面存在問題,該平台的“Lido Stake Ethereum”項目專門為用戶提供ETH流動性質押服務項目,用戶可以鎖定任意數量的ETH,然後收到權益代幣“stETH”用於在“去中心化金融(DeFi)”中賺取收益。

理論上,每一枚“stETH”都應該等於一枚ETH,價格比例應該在1:1。然而最近的市場動盪已導致stETH與ETH的價格出現脫錨,並跌至該水平以下。由於Celsius持有大量stETH,其流動性開始引發市場關注。與此同時,在Celsius宣布凍結提款之後,其貸款端也開始承受損失。

作為加密資產抵押貸款平台,用戶可以在Celsius上抵押多種加密貨幣借出穩定幣和美元現金,貸款利率低至5-10%,而如果採用Celsius自身發行的CEL代幣則可以享有更優惠的低利率政策。然而,在CEL價格一度狂跌後,用戶開始抱怨,用CEL代幣作為擔保品使他們蒙受了巨大損失。加密貨幣分析公司Nansen還指出,Celsius也是5月份UST穩定幣失去盯住美元機制的相關方之一。該事件主要是由算法、加密“動物精神”和錨定協議中無法維持為儲戶提供19.5%的收益率推動的,並在Terra區塊鏈的壯觀內爆中引發了數百億美元的損失。根據加密交易所Coinbase的評論,Nansen的分析證實,Terra錨定業務一直是Celsius的重要收益來源。 Coinbase的機構團隊寫道:

“在我們看來,這可能引發了一個問題,即如果沒有19.5%的收益率,Celsius如何履行其義務。”

Celsius本週已經表示,將解僱之前快速增長的員工中的18%,加入Gemini和BlockFi等加密初創公司的行列,他們正在被稱為“加密冬天”的資產價格持續暴跌中苦苦掙扎。此外,投資者還擔心,Celsius的股東Tether Limited——全球最大穩定幣Tether的發行商是否也會被拖下水。要知道,Tether在幣圈中是如雷曼兄弟一樣的存在。 Tether是價值1800億美元的穩定幣領域最大的運營商,在促進整個加密貨幣市場的交易方面發揮著關鍵作用,還提供了與主流金融系統的聯繫,相當於幣圈金融基礎設施。本週一,Tether在一篇博文中試圖與Celsius“保持距離”:

雖然在Tether的投資組合中確實包括對公司(Celsius)的投資,但只占我們股東權益的一小部分,這項投資與我們自己的儲備或穩定性之間沒有相關性。

對此,加密媒體公司Blockworks的Saleuddin表示,由於Tether所披露的內容含糊不清,因此無法確切知道Tether的資產正在面臨多大風險。

03 Margin Call、對沖基金崩盤

在“貨幣危機”和“銀行危機”之後,幣圈的新危機蔓延到了對沖基金身上。

在傳統金融中,當公司試圖通過虧本出售某些資產來償還債務時,就會發生清算。而在DeFi領域,基金或協議出售加密資產以償還其債務。

有消息人士表示,受到加密貨幣LUNA和UST暴雷的影響,作為加密貨幣市場最大的對沖基金之一,三箭資本(Three Arrows Capital)可能將在大量清算後面臨破產。

在三箭資本的倉位因為脫鉤而出現嚴重縮水之時,上週末三箭資本未能滿足貸方的Margin Call(追加保證金)要求,因此引起了投資者的擔憂。

據去中心化金融(DeFi)新聞資訊平台The Defiant稱,當地時間週二,總部位於迪拜的三箭資本清算了大約4500萬美元的stETH,這是一種質押在以太坊信標鏈上的以太坊(ETH),三箭資本也因此成為過去一周中最大的代幣賣家。

更令投資者擔憂的是,據The Block稱,三箭資本在Deribit和BlockFi等借貸平台的清算總額可能高達4億美元。此外,加密貨幣分析師Onchain Wizard還稱,如果市場繼續下跌,三箭資本在Aave和Compound的另外3億美元頭寸也將面臨清算風險。

如果一切屬實,那麼三箭資本很可能即將面臨破產。

隨後,三箭資本的聯合創始人Zhu Su的新推文似乎證實了這些猜測,並進一步引發了人們對加密借貸市場潛在連鎖反應的擔憂。

當地時間週二晚間,Zhu Su發表推文稱:

此外,三箭資本也是stETH災難和Terra崩潰的受害者。據華爾街日報報導,該基金購買了約2億美元的Luna貨幣,用於支持Terra公司的UST穩定幣的價值。Luna今年4月的售價超過119美元,現在的價值約為0.000059美元。三箭資本是著名的加密貨幣對沖基金,其資產管理規模一度達到100億美元,投資組合包括Avalanche、Solana、Polkadot和Terra等代幣。然而隨著最近加密貨幣市場出現持續下跌,目前三箭資本所投資的項目幾乎都處於虧損狀態。至週末,三箭資本創始人向華爾街日報解釋說,他們正在探索各種選擇,包括另一家公司的救助,以及與債權人達成協議,為他們爭取時間制定計劃。

如果三箭資本崩潰,這對於加密市場的影響無疑是巨大的。三箭資本借款巨大,一旦崩潰,經濟風險就會轉移給他們的貸方,而貸方將承擔他們所欠的金額與清算抵押品所獲得的金額之間的差額。

目前,BlockFi是清算三箭資本頭寸的眾多貸方之一,在確認了三箭資本未能滿足其追加保證金的要求之後,BlockFi通過獲取三箭資本的清算抵押品來減少風險敞口。

BlockFi的首席執行官Zac Prince表示,BlockFi沒有太大的風險,因為他們率先採取了行動。 Prince並沒有提及具體的交易對手名稱,他稱:

我們可以確認,我們最近對一個未能履行其超額抵押保證金貸款義務的大客戶進行了最佳商業判斷。我們加速了貸款催收並完全清算或對沖所有相關抵押品,相信我們是最先與該交易對手採取行動的公司之一。

有知情人士表示,清算是在雙方同意的情況下進行的。對此,三箭資本沒有回應置評請求。

04 下週會怎樣?

就像大約14年前的雷曼兄弟一樣,Celsius的災難揭示了金融體系中的大玩家之間的相互聯繫有多麼緊密,以及危機蔓延的速度有多快,這使得本週的事件成為上週的“續集”,同時也或將是下週的“前傳”。加密貨幣的熱門交易已不再是用滿是火箭飛船表情包的推特“向月球”投幣,而是試圖找到那些“蟑螂”的藏身之處,再把它們給“煮了”。據報導,一些狡猾的交易員已經派出機器人在區塊鏈中搜尋高槓桿頭寸,這些頭寸面臨被強制清算的危險,因為其抵押品的價值不再足以支持其貸款。如果成功,他們會從抵押品銷售中獲得10%到15%的分成——這些獎勵是通過自動協議支付的,旨在保護投資人免於破產。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:華爾街見聞