以太坊DeFi 市場正在經歷一場急劇的去槓桿化,在短短六週內就有超過1240 億美元的資金蒸發。以太坊投資者目前已在現貨頭寸上嚴重浮虧,並且可能是歷史性的巨大實現損失(Realized Loss)。

到目前為止,2022 年的表現可以說是歷史性的糟糕,不僅僅是對數字資產,對其他幾乎所有的資產類型都是同樣的。全球收緊貨幣政策、美元走強以及風險資產估值下降引發了廣泛的追加保證金、債務清算和去槓桿化。

在數字資產領域,以太坊仍然是最大的智能合約平台,承載著大量的金融產品、創新和自動化,具有不同程度的去中心化(通常稱為DeFi)。在2020-21 牛市週期的過程中,散戶和機構對這些產品的採用導致了DeFi 行業的過度槓桿化。

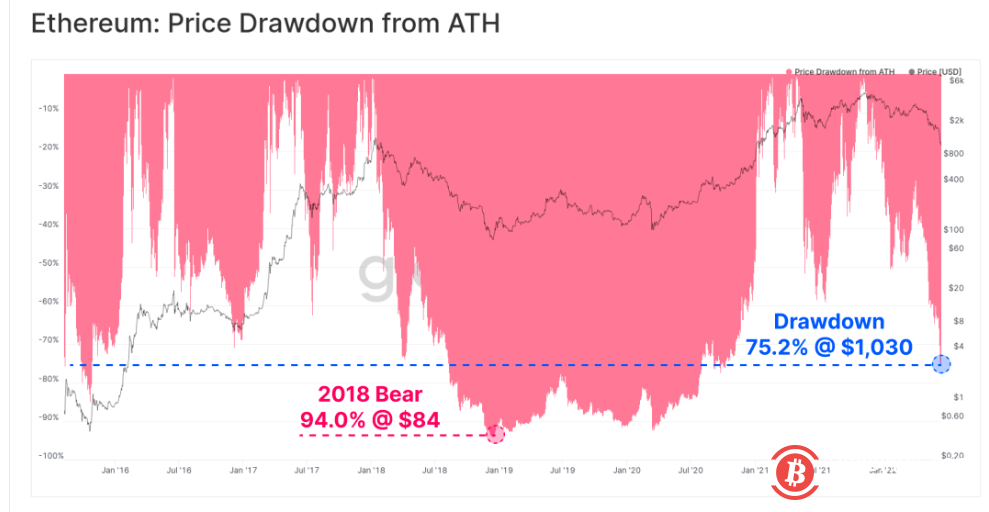

隨著普遍熊市的到來,以太坊原生代幣ETH 的價格已跌至1,030 美元的低點,較歷史最高點的4,808 美元下跌了75.2%。由於這場完美風暴,整個以太坊生態系統目前正在經歷一場歷史性的去槓桿事件。在這篇文章中,我們將探討一些預警信號、去槓桿事件的規模以及它對ETH 投資者盈利能力的影響。

我們還為這篇文章製作了一個實時數據的儀錶盤,你可以在這裡查看:

https://tinyurl.com/3spbkndh

逐漸減少的需求

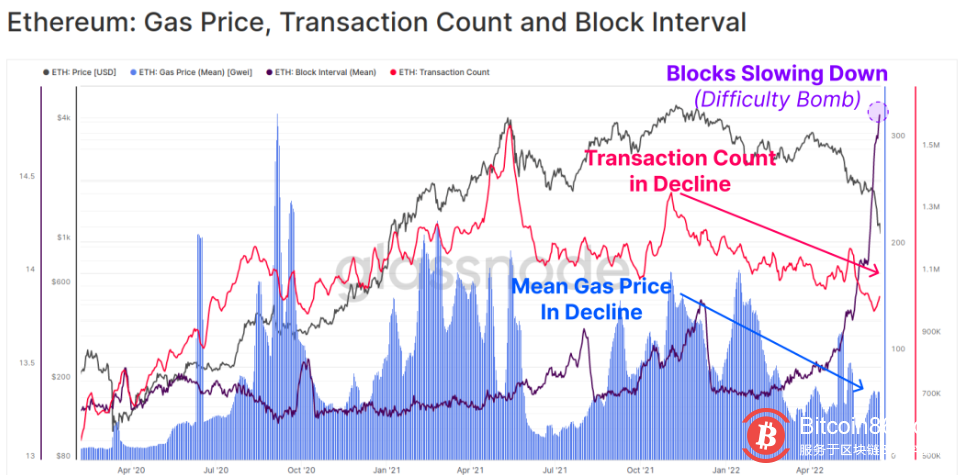

有一些早期跡象表明,在11 月ATH(歷史最高價格)之後,以太坊的使用和網絡需求正在下降。每日交易數量(粉色)和支付的平均gas 費價格(藍色)都處於近6 個月的宏觀下降中。這表明以太坊鏈的整體活動、需求和使用正在減弱。

最近幾週,平均gas 費略有回升,但這更有可能是由於即將到來的合併帶來的難度提升而導致區塊間隔變長(紫色)而造成的擁堵。

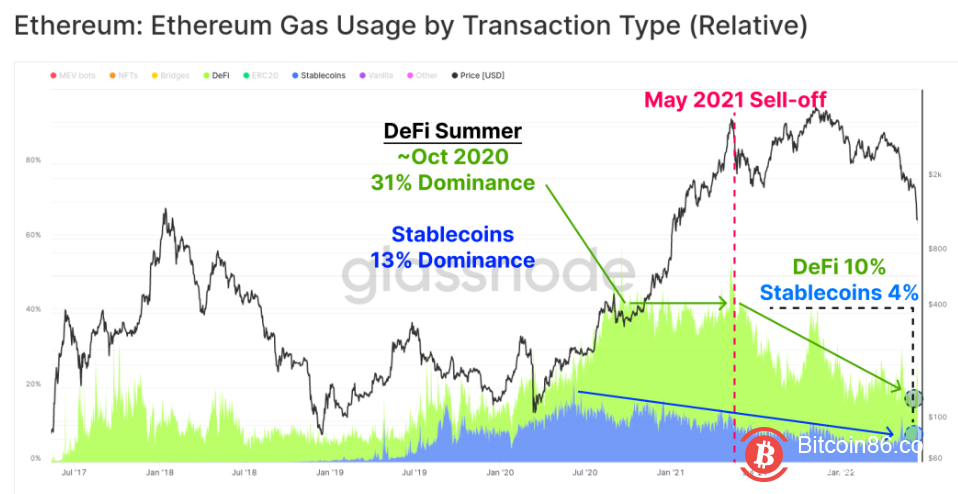

下圖顯示了穩定幣(藍色)和DeFi 應用(綠色)的gas 使用量的主導地位。穩定幣轉賬和DeFi 協議現在分別佔當前以太坊gas 使用量的5.2% 和10.2%。 2021 年5 月的市場高點到來時,穩定幣和DeFi 分別佔據了11.4% 和33.4% 的gas 使用量,隨後這種主導地位便開始穩步下降。

這種下降部分是由於受到了2021 年下半年NFT 牛市的排擠,但同時也表明需求正在下降。

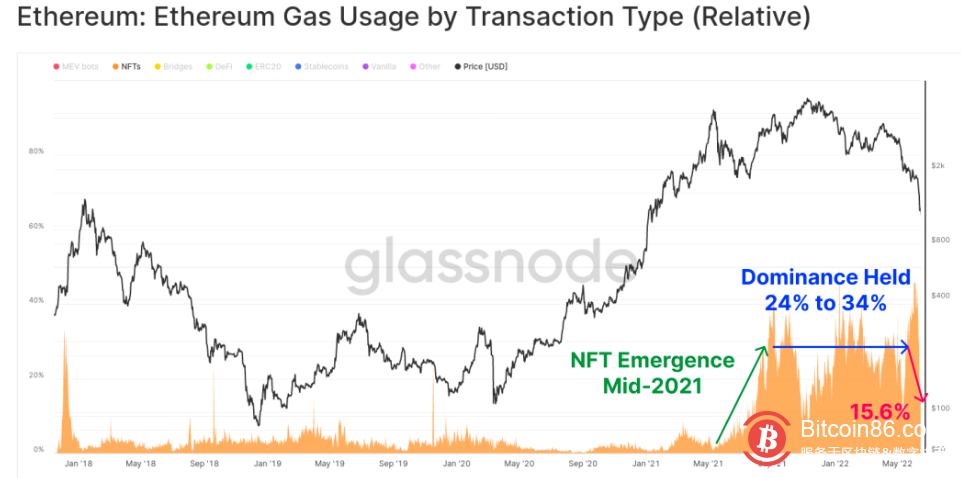

在整個NFT 領域,被用於NFT 交易的gas 使用量相對份額確實在2021 年下半年達到頂峰,但此後已從2022 年6 月初的46.0% 的高位下降至今天的19.6%。 NFT 交易在2021-22 年期間出現了蓬勃的發展,在此期間保持了20% 以上的gas 使用量。

最近NFT gas 使用量先達到峰值隨後又然後下降的情況表明投資者對市場波動的反應越來越負面的宏觀轉變。

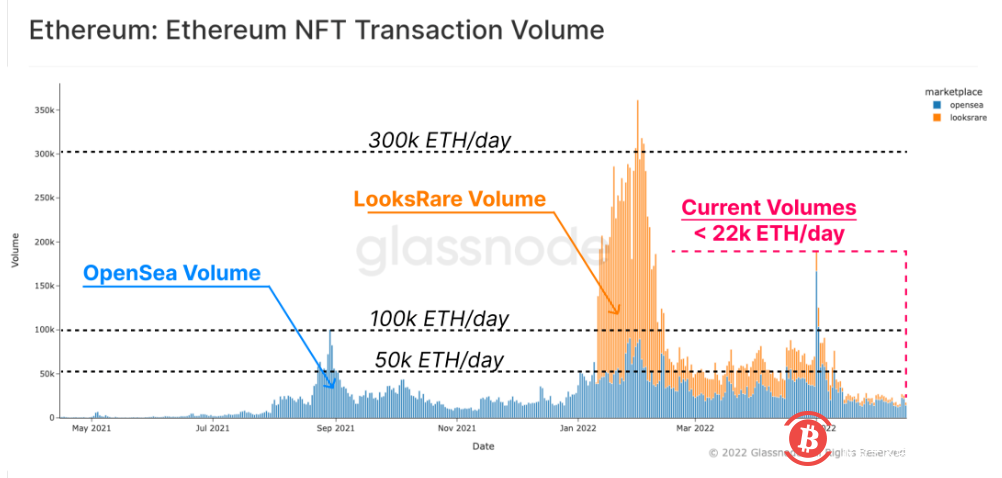

可以對NFT 交易量進行類似的觀察。下圖顯示了以ETH 計價的OpenSea(藍色)和LooksRare(橙色)的交易量,在2022 年的大部分時間裡,它們的日交易量在50k ETH 到100k ETH 之間。然而,在今年5 月之後,交易量急劇下降,目前維持在略高於22k ETH/天(約2,420 萬美元/天@ ETH 價格= 1,100 美元)。

在以太坊生態系統的許多方面,需求狀況一直在減弱:一般應用場景的使用量下降,2021 年11 月ATH 之後網絡擁塞緩解,最近幾週NFT 市場的降溫變得越來越明顯。

評估平倉規模

DeFi 生態系統中最流行的指標之一是總鎖倉量(TVL)的概念,它試圖跟踪以美元或ETH 計價的代幣在各種DeFi 協議中的價值。其中包括貨幣市場、借貸協議、去中心化交易所流動性池等等。

DeFi 協議的一個很流行的用途是獲得槓桿,通常是通過用加密抵押品借出基於美元的穩定幣。在許多情況下,這種槓桿隨後被交易和/或重新存入DeFi 協議,從而創建了一種鏈上再抵押形式。

1.隨著資本越來越多地採取避險頭寸,DeFi 協議中的TVL 出現了劇烈的平倉。這是兩個主要機制的結果:

2.牛市期間市場積累的槓桿和遞歸借貸頭寸被平倉,無論是酌情決定還是通過清算。

由於鎖定在DeFi 協議中的代幣的重新定價較低,加密抵押品的價值下降了,這通常是由於上述第1 點產生的賣方造成的。

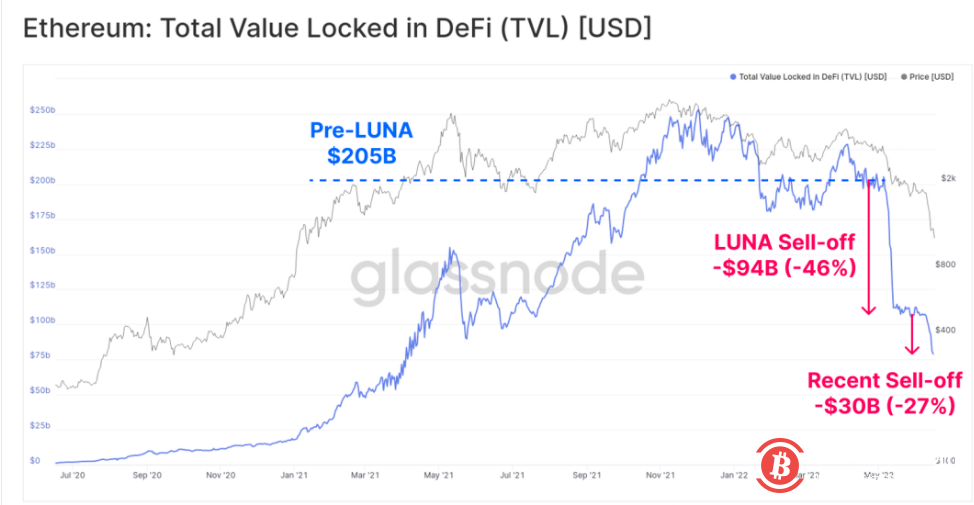

在過去的六周里,以太坊上的TVL 下降了1240 億美元(60%),使總TVL 下降到810 億美元。這種平倉在整個5 月和6 月分兩批進行,首先是在LUNA 項目崩潰期間下降了940 億美元,然後是在6 月中旬又下降了300 億美元。

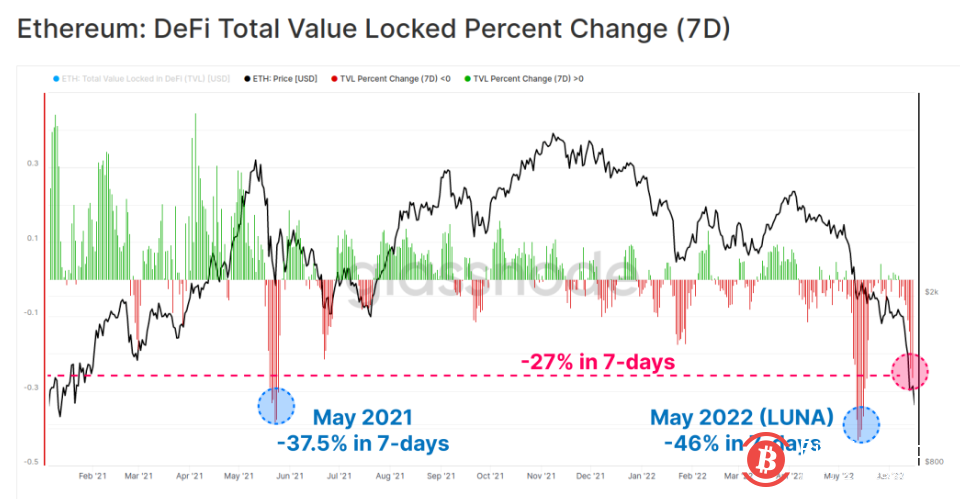

在7 天的時間尺度上,這兩個最近的TVL 下降都是過去18 個月中最重大的。最近的拋售導致TVL 在一周內收縮了27%。

按照這個尺度,只有兩個更大規模的去槓桿事件;第一個是與最近的LUNA 崩盤相關的-46.0%,以及在2021 年5 月當時ATH 拋售期間的-37.5%。

穩定幣市值反轉以太坊

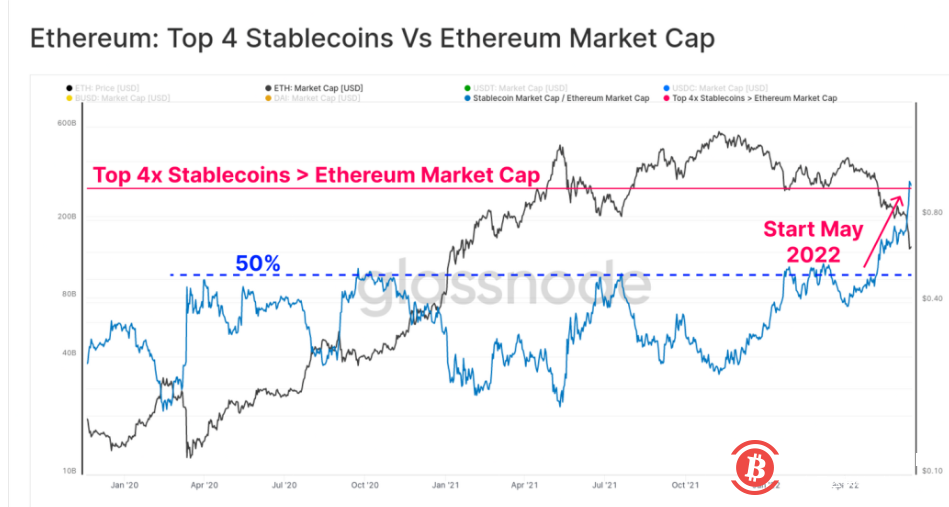

自5 月初以來,從市場流出的穩定幣贖回總額為99.2 億美元。 USDT 的贖回量最大,為130 億美元,其次是DAI,贖回為20 億美元,因為投資者結束了通過MakerDAO 金庫獲得的槓桿(或被清算)。

有趣的是,自5 月1 日以來,USDC 的供應量增加了50 億美元,這表明市場對於穩定幣的偏好可能從USDT 轉向USDC。

前4 種穩定幣(USDT、USDC、BUSD 和DAI)的總市值現在也超過了以太坊市值30 億美元。在整個2020-22 年期間,前4 名穩定幣的總市值曾多次達到以太坊市值的50%,然而在今年5 月和6 月出現了大幅突破。

這是第一次發生此類事件,該事件讓我們正確看待對數字資產市場結構的三個觀察:

美元穩定幣作為記賬單位和報價資產的急劇上升。

近年來對以美元計價的流動性的需求有多強勁。我們注意到,按市值計算,穩定幣現在占前六大數字資產中的三個。

以太坊生態系統估值在2022 年期間的絕對貶值幅度。

請注意,並非所有穩定幣都託管在以太坊上,有一小部分是從DeFi 協議借來的資金。儘管如此,這一事件突顯了為什麼當前的去槓桿化正在發生,因為加密抵押品的價值與保證金債務的記賬單位(美元穩定幣)之間的差距擴大了。

浮虧下的網絡

鏈上分析中最強大的工具之一是能夠計算不同市場領域的實現價格。這可以通過在每個貨幣最後一次在錢包之間移動時對其進行估值來估計這些群體的成本基礎。

由於以太坊現貨價格目前為1,212 美元,總市場現在遠低於1,730 美元的實現價格。這意味著市場的平均未實現虧損為30.0%。

如果我們單獨只看以太坊2.0 的存款者,我們可以直接衡量ETH 在存入時的價值,因為它們不能被取消質押。在此基礎上,以太坊2.0 存款者的實現價格成本基礎要高得多,為2,400 美元,因此平均未實現損失為49.5%。

值得注意的是,其中一些存款將與Lido 的stETH 等流動性質押衍生品相關聯,這確實允許個人投資者在不影響原始存款的實現價格的情況下出售資產。

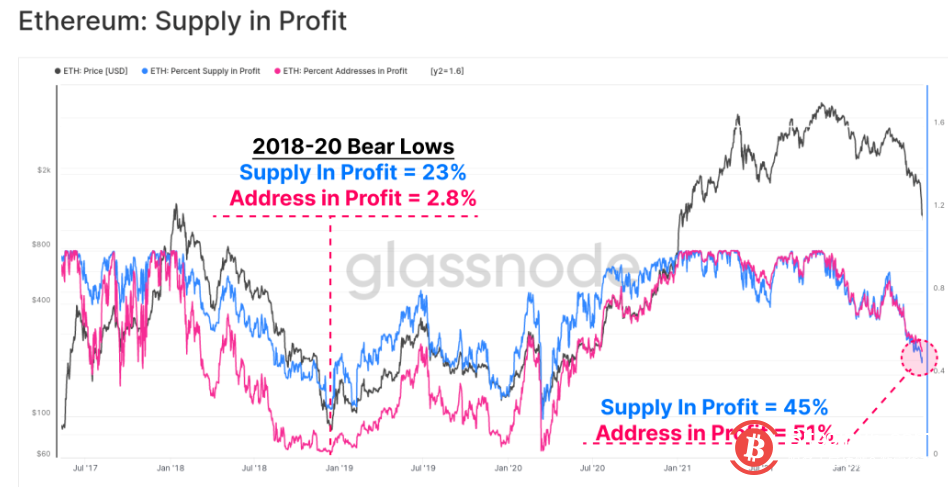

盈利中的供應百分比(藍色)和地址百分比(粉紅色)是衡量以太坊市場當前財務狀況與過去週期的兩個宏觀鏈上指標。網絡盈利能力現已達到自2020 年6 月以來的最低水平,當時市場正在從新冠造成的崩潰中復蘇。

供應和地址的盈利能力都表明大約一半的以太坊持有者處於浮虧中。請注意,2018 年、2019 年和2020 年的熊市低點時只有23% 的供應盈利能力,只有2.8% 的地址盈利。如果本週期達到類似水平,這可能會描繪出一條有點前景暗淡的道路。

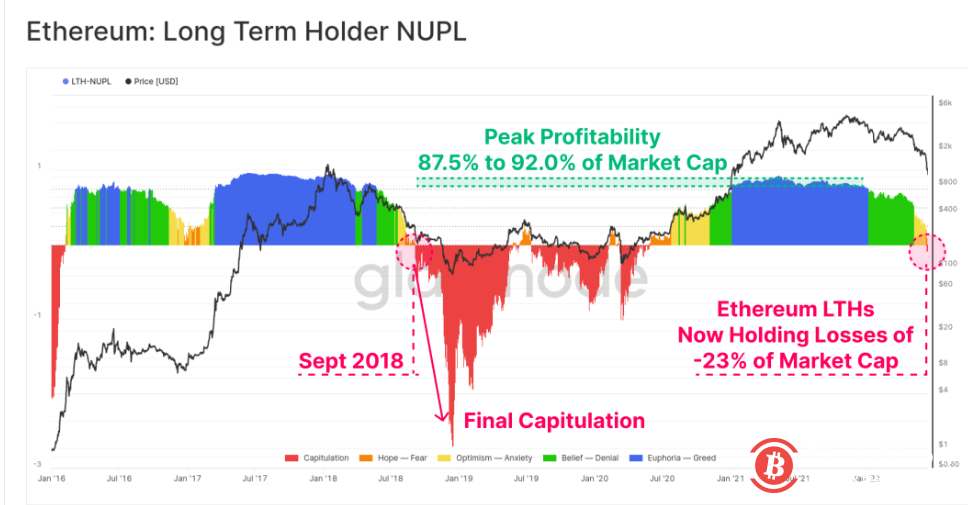

我們還可以調查以太坊長期持有者的未實現盈虧總額,這些持有者持幣約5 個月,並且在統計上來說也是花費代幣可能性最小的群體。

長期持有者淨未實現損益(LTH-NUPL)指標顯示,該群體當前的盈利能力已降至收支平衡以下,目前未實現虧損相當於市值的23%。這意味著,即使是最強大、持續時間最長的ETH 投資者,平均而言,現在他們的頭寸也處於浮虧中。最後一次出現這種情況是在2018 年9 月,隨後便是更深的投降式拋售,價格從230 美元下跌64% 至84 美元。

鎖定損失

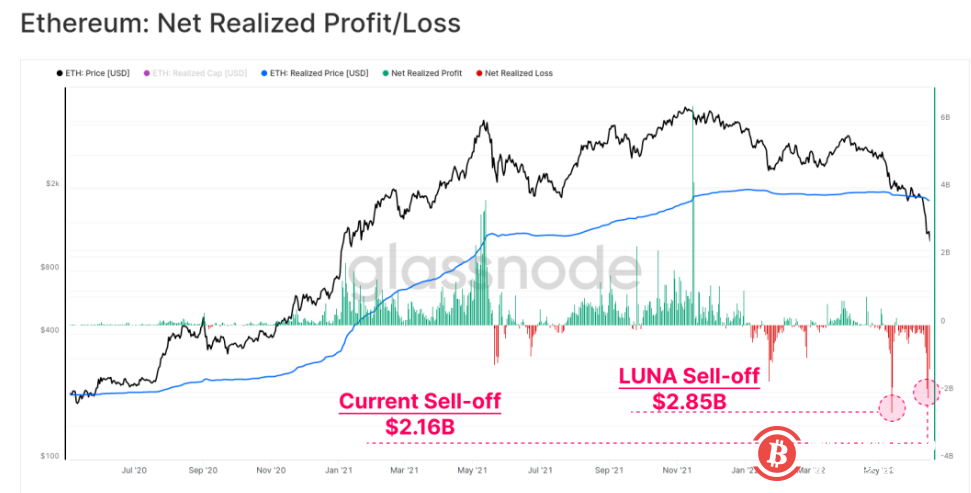

由於以太坊持有者持有如此巨大的未實現損失,我們可以轉向支出行為來觀察實際支出所鎖定的利潤或損失的大小。

5 月初LUNA 引發的拋售仍然是以太坊投資者淨實現損失的歷史新高,一天內資本流出28.5 億美元。當前的去槓桿化緊隨其後,在6 月14 日損失了21.6 億美元。

最後,我們可以查看相對的以太坊鏈上交易盈利能力指標(SOPR),查看總體市場的實現盈虧。

這也證實了以太坊市場可能在2022 年1 月已經確定了轉入熊市,當時相關虧損開始主導消費行為。類似的行為可以在2018 年5 月看到,當時花費了近2 年時間才從深度熊市中恢復,最終以2020 年3 月的拋售告終。

當前的交易盈利能力表明,一般的ETH 交易平均鎖定了13.5% 的損失。雖然很顯著,並且在一定程度上與過去的以太坊熊市相吻合,但相對於2018 年熊市週期投降式拋售的低點所實現的20% 至22% 的損失來說,這仍然很低。

總結和結論

在2020-21 年的數字資產牛市中,DeFi 領域推出了大量創新和新產品,以太坊繼續作為主要的基礎平台處於領先地位。然而,隨著創新和採用,槓桿、保證金債務和過度投機也一併隨之而來。

隨著市場估值在2022 年崩潰,加密抵押品的價值急劇下降,相對於借入的美元穩定幣資本造成了不可持續的背離。結果就是DeFi 領域出現了歷史性的大規模去槓桿化,總鎖倉量在短短六週內下降了1240 億(60%)。

以太坊持有者群體現在牢牢地處於水下(浮虧中),HODLed 代幣的未實現損失慘重,最近幾週鎖定了歷史性的巨額損失。這表明投資者群體存在高度的財務痛苦,雖然很慘,但它仍未達到2018 年熊市週期中的盈利能力和價格下跌的極端低點。

總體而言,正在進行的去槓桿事件是顯而易見的痛苦,類似於一種小型金融危機。然而,伴隨著這種痛苦而來的是消除過度槓桿的機會,並允許在一切過後進行更健康的重建。 (BTXCapital)

歐易okex交易平台,歐易okex交易所官網,歐易okex官方下載APP

LUNA幣,購買LUNA幣