為什麼幣圈的牛熊市更迭如此頻繁?為什麼區塊鏈項目的平均生命週期如此短暫?到底什麼是死亡螺旋?這些問題可能都可以用索羅斯的反身性理論來解釋。本文將首先介紹反身性理論和這一理論在股市週期中的應用;其次通過對比股市和幣圈分析區塊鏈行業中的反身性,並解釋幣圈牛熊市週期產生的原因;最後運用反身性理論來比較97 年泰銖放棄固定匯率事件和UST 脫錨事件,給風險管理做出一定的建議。

反身性理論

反身性(Reflexivity)即a 導致b,而b 又導致a 的互為因果的特性。當a 是人類認知,b 是人類參與的事件時,就成為了索羅斯的反身性理論哲學。不同於用二分法區別思維和現實,反身性理論旨在說明:人類認知是構成事實結果的不可分割的一部分,真實結果不能被單獨分離出來去獨立分析。

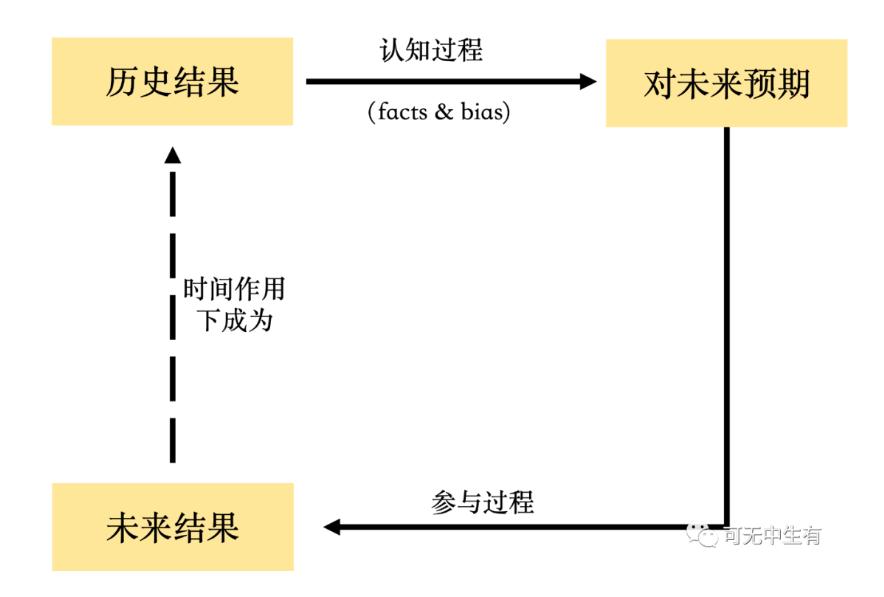

具體而言,一個反身性單元由認知過程和參與過程所構成,而這兩個過程之間存在一個雙向的反饋循環:認知過程是從(上一個歷史真實)結果到(現在對未來)預期,而參與過程是從(現在對未來)預期到(未來真實)結果,而未來真實結果在時間的作用下又再變成歷史真實結果,以此循環往復。因為事前和事後的不對稱性,每一個過程單元都是不可重複的,因為就算所有的可被觀察的因素是一樣的,參與者的觀點都很可能會在不同的時間發生變化。

在上述的認知過程中,由於人類永遠不能完整地了解真實世界,所以會出現認知偏差,而這一偏差又會通過參與過程直接影響到下一個真實結果從而影響真實世界。當認知偏差的方向和真實結果的方向一致時,出現自我加強過程,帶來牛市的持續膨脹和熊市的死亡螺旋。

股票市場中的反身性

在股票市場中,事實結果就是股票價格,而股票價格取決於兩個因素— 基本趨勢和主流偏見。基本趨勢(underlying trend) 不受投資者的預期影響,與自由現金流、資產價值等因素有關;而主流偏見(prevailing bias) 是市場中大部分參與者的預期與真實結果之間的偏差。基本趨勢通過認知過程影響參與者的認知,這一過程同時產生了主流偏見,兩者共同通過參與過程(投資決策)影響股票價格。

基本趨勢和主流偏見又反過來受股票價格的影響。股票價格通過影響公司地位、信用評級、消費者接受程度、兼併收購等方式影響公司的基本面;而股價的正回饋會加大主流偏見。

在一個典型的市場事件序列中,基本趨勢、主流偏見和股票價格這三個變量先是在一個方向上,接著又在另一個方向上彼此加強,繁榮與蕭條的交替。

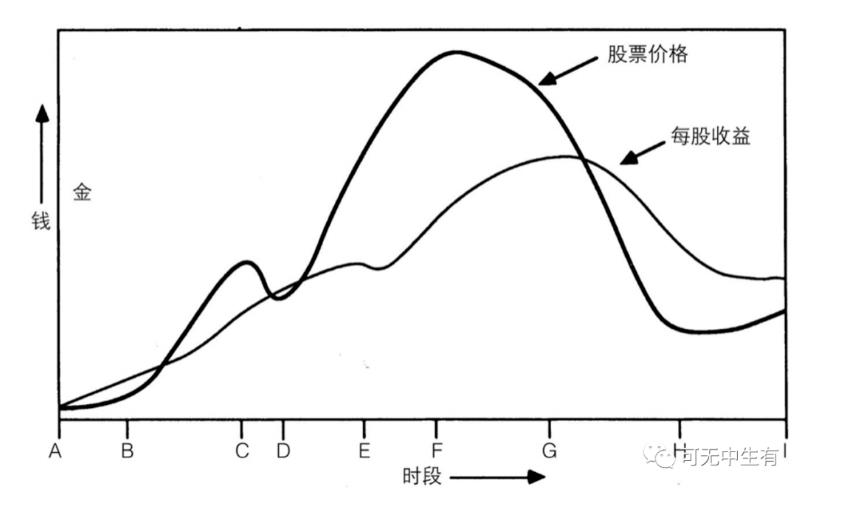

下面直觀地感受一個完整的股市週期(用每股收益表示基本趨勢,而股票價格和每股收益之間的差距表示主流偏向):起初,對基本趨勢的認定將在一定程度上滯後,但該趨勢已經足夠強大並在每股收益中表現出來(AB)。基本趨勢被市場認可後,開始得到上升預期的加強(BC);此時市場仍然非常謹慎,趨勢時而減弱時而加強,這樣的反复可能多次,在圖中只標出了一次(CD)。結果,信心開始膨脹,收益的短暫挫折不至於動搖市場參與者的信心(DE)。預期過度膨脹,遠離現實,市場無法繼續維持這一趨勢(EF)。偏向被充分地認識到了,預期開始下降(FG)。股票價格失去了最後的支持,暴跌開始了(G)。最後過度的悲觀得到矯正,市場得以穩定下來(HI)。

區塊鏈行業的反身性

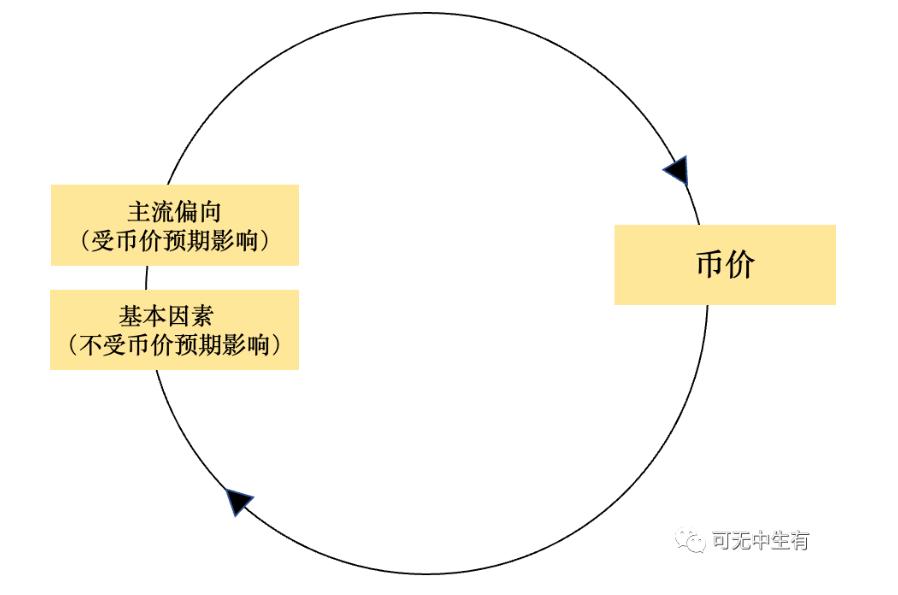

在區塊鏈行業中,Token 價格是由供求決定的,在供給一定的前提下,需求大致分為使用需求、投資需求和投機需求。和股票市場相似,幣價也受基本趨勢和主流偏向的影響。基本趨勢由使用需求和投資需求帶來的資本流動構成,這兩種需求不受幣價主觀預期影響;而主流偏向表現在投機需求帶來的資本流動中:投機資本為上升的收益率(通常在DeFi 項目中)和上升的幣價所吸引,其中幣價的作用遠大於收益率,因為只要幣值略為下降,總收益就可能變成負值。所以對未來幣價變化的預期構成了投機交易的主要動機。

股票市場與區塊鏈市場在反身性過程中有兩大區別,第一在於基本趨勢對價格的影響大小不同。股價受基本趨勢的影響是比較大的(這也是為什麼價值投資理論在股市上常青);然而由於目前的區塊鏈市場投機需求帶來的資本流動佔比極大,所以基本趨勢對幣價的影響很小。第二個區別在於價格對基本趨勢的影響大小不同。股價對公司基本面的影響是間接的且相對較小;而在區塊鏈市場中,由於Token 的原生性,幣價通過直接影響礦工/ 驗證者收入、員工收入、社區活躍度、對新用戶的吸引度等等因素來影響基本趨勢,所以幣價對項目基本趨勢的影響舉足輕重。

了解了這兩大區別,我們來看一個完整的幣圈週期產生的原因:首先假設基本因素不變,但市場預期幣價漲所以主流偏向在加強,這會導致真實幣價的上漲。而幣價的上漲會通過激勵更多驗證節點、社區活躍度和新用戶人數等來使得項目基本面變好;同時主流偏向會自我強化繼續預期幣價上漲,基本面和主流偏向的上漲進一步帶動幣價上漲。趨勢一旦建立起來,就會自我保持、自我發展,直到轉折點出現。當投機性資本流入無法補償使用需求減少帶來的資本流出、宏觀/ 法律環境變化帶來的投資性資本流出、上漲的待償付利息/ 債務時,這個趨勢就會逆轉。此後,又向相反方向啟動一個自我加強的過程。預期的下跌帶來主流偏向的強化,導致幣價下跌;下跌的幣價又會影響礦工和節點的積極性、項目方的積極性和新用戶的數量,從而使得基本因素變差,帶來幣價的進一步大跌,進入死亡螺旋。

由於幣價變化是個純粹的反身性過程,也給區塊鏈行業帶來了以下普遍特點:

-

牛熊週期會永遠伴隨區塊鏈市場,且轉換速度比其他金融市場要更快。

-

在熊市做的好的項目牛市一定不錯,因為整體幣價上漲會對基本面有促進作用,正向反饋不斷增強。

-

項目方對幣價加一些負反饋因素可以讓反身性過程變慢,但是無法阻擋這一趨勢。

-

DeFi 類項目在牛市發展最好而在熊市跌的最慘,因為defi 類項目的基本面也幾乎是由幣價支撐,所以幣價上漲基本面變好一飛沖天;幣價下跌基本面變差死亡螺旋。

-

非金融類項目/ 真實使用需求大的項目在熊市中相對穩一點,但因為項目發幣的原因,基本面一定還是會受到牛熊市反身性影響。

-

關於幣圈是否適合價值投資的問題:雖說基本面受價格影響大,在牛市好的基本因素在熊市可能變成不利因素;但在同一市場環境下,基本面相對分析是一定需要的。當然在區塊鏈行業,數據分析變得更重要。

UST 脫錨事件中的反身性

UST 的脫錨事件和1997 年亞洲金融危機中泰銖被迫放棄固定匯率有諸多相似之處,信仰反身性的索羅斯判斷週期拐點將至,通過囤泰銖+ 突然拋售引起市場恐慌,迫使泰國最後放棄固定匯率陷入貨幣危機。下面會運用反身性理論,從事前和事中兩個維度對UST 脫錨事件進行分析,希望能給大家在事前和事中風險管理上做出一些參考。

1. 危機之前的因素分析(做空時機)

泰銖在被做空之前,出現了基本因素變差(過高的利率、經常項目長期赤字、經濟周期進入低谷)、基本因素受匯率影響變大(經濟完全對外開放、外債水平過高)、主流偏見加重且懷疑情緒出現等現象,這也是反身性的周期拐點出現的一些預兆,以此為基礎對比分析UST 脫錨前的情況:

-

基本因素變差:超出市場的收益率,已經搜刮完鏈上真實收益。 Anchor 底層真實收益來源是POS 和借貸收益,如果真實收益< Anchor Rate(20% 左右),會用鏈上收益儲備金(bAsset reward & collateral liquidation fees)來補足,今年2 月以來,Anchor 的儲備金虧損達3 億多美金。

-

基本因素受幣價影響變大:Luna 作為鏈幣關於到整條鏈生態的存亡。作為UST 的對手方,UST 的價格波動會傳導到Luna,所以UST 的錨定直接決定整條鏈的發展和收益。隨著鏈上收益被不斷補貼給儲戶,鏈上基本因素幾乎完全取決於幣價。

-

主流偏見加重且懷疑情緒出現:主流偏見主要因為大而不倒且項目方肯接盤的預期(中心化程度高)、基於當前luna 價格的超額抵押的錯覺、LFG 購買BTC 的舉措;而懷疑情緒的出現則是因為對基本因素變差的洞察、熊市到來的恐慌(市場情緒本身很脆弱)、以及儲備資產/ 算穩結構無法抵禦大規模踩踏的擔憂。價格錨定已經基本完全依賴市場的信心,可見一旦市場恐慌對脫錨影響巨大。

事前風險管理啟發:

-

事後結果是事前所有預期的其中一種可能,所以我們由事後結果去學習事前認知時,不僅要關注對事後結果的解釋性還要關注事後結果對事前各種預期之間的差別。私認為多做事後分析的作用僅在於給人一種趨勢的直覺。

-

基本因素變差、基本因素受價格影響變大和主流偏見加重且懷疑情緒出現這些預警因素可能可以持續很久,也可能立刻迎來拐點。作為市場參與者來說,設定幾個預警線來做事前風險管理可以免受大規模損失。

2. 死亡螺旋過程分析(做空手法)

泰銖在被做空時,攻擊手首先通過各種渠道借泰銖,而後在市場拋出將泰銖打擊貶值,再以美元等外幣購入泰銖歸還。由於攻擊武器是遠期合約(有槓桿),則威力更加強大。最初,泰國央行面對攻擊,不斷用手中的美元等外匯回收市場拋出的泰銖,保持價格穩定,然而,泰國市場開放程度很高,外匯用途很大,不能夠過多地消耗在攻擊手身上。於是泰國央行發起兩大舉措,措施一是將隔夜同業拆借利率提高至1000%,提高隔夜資金成本。措施二是切斷泰銖流向境外攻擊手的渠道,要求銀行將泰銖調出境外時要提交真實的交易證明。然而攻擊手彈藥充足,不斷加大市場恐慌,最終泰國央行被迫宣布改固定匯率制為浮動匯率制,匯率由25:1 迅速跌至30:1,甚至更低。

據nansen 的鏈上數據分析,UST 脫錨事件主要是因為一些巨鯨的撤資導致市場恐慌。一些巨鯨在4 月就已經開始把UST 從Anchor 取出,通過Wormhole 跨鏈到以太並存入Curve,再通過UST-3pool 換成其他穩定幣。早在5 月7 日,LFG 已經開始在Curve 上買入大量UST 與巨鯨進行對抗。直到5 月9 日,由於拋售數量巨大(連續數億美元)導致UST 脫鉤,這引起了恐慌;LFG 賣出14 億美元的BTC 來接盤,整個市場因為擔心BTC 下跌而陷入更大恐慌。 5 月10 日早晨,Jump Trading 和LFG 不再出售比特幣儲備,任憑事態惡化。 5 月12 日,LUNA 從所有主要交易所摘牌,價格從60 多美元跌至不足十分之一美分。

事中風險管理啟發:

泰銖和UST 被做空都伴隨著市場和中心化組織之間的角逐。由於幣圈散戶眾多,反應較慢,所以角逐從開始到結局會留有一定的時間給參與者去反應。而一般角逐開始時,基本就是周期拐點的信號,不管結局如何,不斷自我強化的趨勢一定會有損。

加密資產應該是所有資產中最符合反身性理論的,這也意味著幣價是包含人類情緒最多、最不可預測的。換句話來說,人類認知(符合或者不符合事實)對真實結果的影響在區塊鏈行業裡是最大的。當然,如果完美認知可以達到,就不會留下什麼想像空間了,畢竟從某種程度中,我們生活的這個世界就是我們想像出來的。