DeFi平台如何應對流動性危機?這個難題在加密市場走熊後凸顯出來。

加密資產市場連日下行,流動性風險開始向區塊鍊鍊上的DeFi應用轉移。在Solana鏈上,最大的借貸平台Solend近日一直處於對壞賬的擔憂中。

6月19日,Solend突然在社區中發起名為「SLND1:降低巨鯨風險」的治理提案,計劃針對大額抵押頭寸的用戶提高清算門檻並接管一個存在清算風險的巨鯨賬戶。該平台自成立以來發起的第一次提案,僅在5.5個小時的倉促投票中結束,招致用戶批評,尤其是接管巨鯨賬戶這一條。

在批評聲中,Solend於6月20日又緊急發布了新提案,廢除「SLND1」,延長投票時間的同時,承諾未來的提案中不涉及接管賬戶的授權。該提案隨後被投票通過。

儘管及時更新了治理策略,但在加密市場下行的大趨勢下,Solend上的巨鯨清算風險仍未解除不說,還因信任危機而遭遇了資金流失。過去幾天裡,該平台的加密資產總鎖倉價值(TVL)從3億美元上方跌至2.65億美元,USDT和USDC借貸池利用率一度達到100%,導致存款用戶提現困難。

隨著加密資產市場走熊,市場流動性也在收緊,DeFi平台的抗風險能力迎來考驗。一方面,由於鏈上流動性不足,大額清算很容易引發連環爆倉,各類資產價格將受到打擊;另一方面,在暴跌行情下,用戶抵押在DeFi借貸平台的頭寸價值縮水,可能出現資不抵債的情況,最終導致平台出現壞賬。

DeFi平台如何應對流動性危機?這個難題在加密市場走熊後凸顯出來。

Solend「接管巨鯨賬戶」提案被推翻

威脅Solend的「巨鯨」是一個在平台抵押了巨量SOL資產的地址。

Solend透露,一個開頭為「3oSE9C」的巨鯨地址賬戶在平台上擁有極大的頭寸,該賬戶此前抵押了570萬枚SOL(當時約1.7億美元),借出了總價值1.08億美元的USDC和USDT。該賬戶持有的資產佔Solend平台總鎖倉價值(TVL)的25%,佔SOL主存款池的95%,借出的USDC佔USDC主池的88%。

按照Solend常規的20%的清算率來算,一旦SOL跌至22.3美元,該巨鯨賬戶就將面臨清算。屆時,該賬戶抵押的570萬枚SOL將拋售至市場,SOL的價格如果急劇下降,有概率會導致該巨鯨賬戶抵押的SOL不足以償還借款,進而導致壞賬。

「Solend 擁有2000萬美元的財庫資金,可以用於幫助償還壞賬,但是在最壞的情況下,可能資金仍不夠。」Solend稱,目前平台正在積極嘗試讓該巨鯨償還頭寸,但一直無法與其取得聯繫,而截至6月19日,該巨鯨地址已經12天沒有過鏈上活動。

於是,投票時間僅5.5個小時的提案出現了,該提案針對巨鯨用戶提出了兩個特殊限制。

首先,對占借貸總額20%以上的巨鯨實行特殊的保證金要求,如果用戶的借貸額度超過主池所有借貸額的20%,就需要將清算率門檻從正常的20%提升至35%。

清算率提高至35%意味著巨鯨賬戶觸發清算的價格會被抬高,按此計算,一旦SOL達到25美元上方,該賬戶570萬SOL的頭寸將被清算。截至發稿前(北京時間19:46),SOL的市場價在36.5美元附近,6月18日加密市場整體下行時,也就是Solend出台此提案的前一天,SOL的市場價最低觸達27.15美元,倒是6月14日,SOL跌至年內新低,為25.86美元。

「SLND1」提案中提出的第二點要求是社區授予平台官方團隊Solend Labs接管巨鯨賬戶的緊急權力,以便清算可以在場外交易中執行,避免將SOL(的價格)推到極限,這將通過智能合約升級來完成。一旦鯨魚的賬戶達到安全水平,緊急權力將被撤銷。

由於「SLND1」提案投票時間僅為5.5小時,許多平台用戶尚不知發生了什麼,投票就已經結束。最終,該提案以115.5萬(97.5%)的讚成票,3萬(2.5%)的反對票被通過。

出於對壞賬風險的擔憂,Solend發起了這項特殊提案,但用戶對這個結果並不買賬,鋪天蓋地的質疑聲襲來,尤其針對官方團隊想要接管巨鯨賬戶的要求。

在社交網絡上,有KOL用「離譜」來評價「SLND1」提案。他表示,一個市值前十的公鏈上,有著眾多機構投資、運行一年的最大借貸協議,沒有發起過一次提案來討論完整的風控框架。而第一個提案就是為了討論如何剝奪一個用戶的合法財產所有權,並且只給社區不到6小時的時間投票就火速宣布通過。

還有用戶擔憂,Solend可以通過自己控制的治理通證操縱投票結果,如果巨鯨賬戶能被如此控制,那麼通過投票控制所有賬戶、完成對用戶資產的掠奪也沒啥不可能。

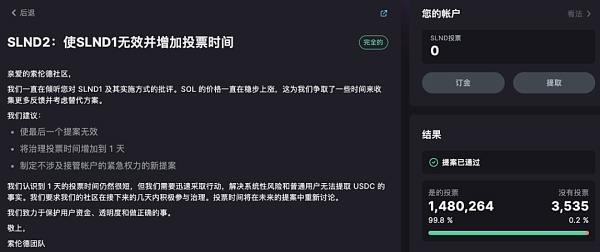

爭議聲巨大,Solend隨即於6月20日發起了「SLND2」提案,內容分別為撤銷SLND1提案;將治理投票時間增加到1天;制定不涉及接管賬戶的新提案。

Solend團隊發起的「SLND2」提案

最終,「SLND2」提案以99.8%的支持率被通過,這意味著巨鯨賬戶的清算門檻仍為20%,項目團隊暫時放棄了接管巨鯨賬戶。

流動性危機挑戰DeFi平颱風控

Solend的「SLND1」提案在輿論批評後被推翻,這似乎是DeFi用戶用投票治理限製作惡的勝利,可風險還懸在那。

雖然SOL價格反彈至36美元左右,清算巨鯨頭寸的警報聲減弱,但加密市場下行的趨勢仍在,不定時炸彈尚未解除,用戶其實也用投票為巨鯨應對清算爭取了一些時間,目光開始集中在巨鯨地址上。

「聯繫不上人」的巨鯨仍未有異動,另一種猜測開始出現:Solend上的巨鯨賬戶會不會從借貸之初就沒打算還款?有聲音認為,570萬枚SOL如果在二級市場出貨,可能會造成連環踩踏,最終導致巨鯨實際到手價值的不足1.08億美元,因此,他不如選擇借貸協議變相套出穩定幣資產。

不過,也有觀點反駁稱這種可能性不大,「按照SOL在Solend上75%的抵押資產價值比,該用戶本可以藉出價值1.275億美元的資產,但他僅借了1.08億美元;他也可以通過邊在二級市場出貨邊做空的方式抵消一部分滑點,沒必要用價值1.7億美元的SOL換1.08億美元。」

反駁的人仍對巨鯨保留了最大的善意,但事實上,用價格波動大的巨量SOL做抵押套出穩定幣資產的操作的確可實現,且不違背借貸平台的規則,不過是將風險完全甩給了平台及其用戶。程序沒問題,但結果很可怕。

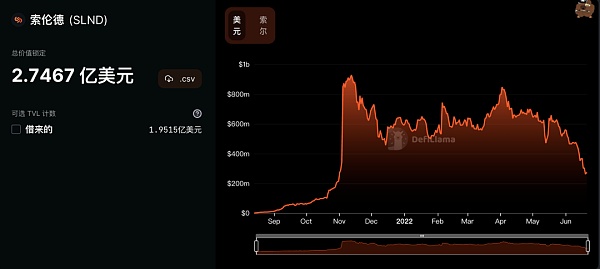

Solend的提案風波發生後,一些資金正在從中撤離。

Solend的TVL持續下滑

Solend的TVL持續下滑

從鏈上數據可見,過去幾天裡,Solend的TVL從3億美元上方跌至2.74億美元。其中USDC和USDT兩個借貸池的資金流失顯著,由於眾多用戶提款,這兩個池子的利用率一度飆升至100%。這表明,平台上的這兩種存款可能會被耗盡,如果借款人遲遲不還款,存款用戶別說損失了利息,本金可能都無法取回。

截至6月20日下午4點,Solend USDC借貸池中的總存款和總借款都為1.2億美元,該池的利用率接近100%的狀態,儘管該池的USDC存款利率已上升至64.85%,但未見有顯著的資金流入。

DeFi協議的風控能力正在迎接考驗,尤其是有一定槓桿特徵的借貸理財類平台,隨著抵押資產暴跌的可能性增加,這類平台都面臨著壞賬的潛在風險。

有業內人士認為,DeFi協議應該結合不同的市場行情,制定對應的風控策略,比如可以在市場劇烈波動期間,降低資產的抵押率,並適當提高清算門檻,以防範出現系統性風險。

「歸根結底,在熊市期間,整個加密資產市場的流動性都隨之收緊,鏈上資產流動性更是大打折扣,往往會導致用戶無法取出存款,以及大額清算引起市場暴跌等情況。」上述人士稱,在牛市時期,市場資金活躍,各個主流的DeFi協議中都有充足資金儲備,流動性相對充足。一旦市場走熊,很多機構和用戶都會選擇提出資產,DeFi協議的流動性就會變得很差。此時,如果在鏈上發生清算,少量資金就能砸出巨大的跌幅,很容易引發連環爆倉。

DeFi全面爆發於加密資產市場繁榮的2020年,但2年之後,市場行至衰落週期。近期,中心化借貸平台Celsius陷入流動性危機暫停提現,加密對沖基金三箭資本因大額舉債瀕臨破產,加密資產交易所AEX遭遇擠兌,這些危機都與DeFi不無關係,也表明鏈上市場與中心化市場的風險在相互傳導,出現系統性風險的機率增加。

在Solend因流動性危機面臨壞賬風險時,其他DeFi協議也在流動性收緊的市場中迎來大考,各種鏈上清算就像一顆顆不定時炸彈,隨時可能給加密市場帶來沉重一擊,風控機制的設計仍然是DeFi無法繞過的挑戰。

展開全文打開碳鏈價值APP 查看更多精彩資訊