礦工、比特幣現貨交易所基金均在市場下跌時出售比特幣。

區塊鏈數據分析服務商Glassnode 的數據顯示,在上週短短的三天內,比特幣(BTC)投資者出現了有史以來最大的實際損失(交易實現的損失)—— 拋售BTC 導致投資者損失了73 億美元。 6 月18 日,BTC 價格觸達年內新低17700 美元,這也是它自2020 年以來首次跌破20000 美元。

那麼,誰在加密資產市場的下行中賣出了BTC?

6 月22 日,加拿大加密礦業公司Bitfarms 表示,它在過去的7 天內出售了3000 BTC 用以平衡其債務。該公司決定「不再囤積」日產的比特幣,而是選擇採取「提高流動性、去槓桿化」的方式來優化公司的資產負債表。

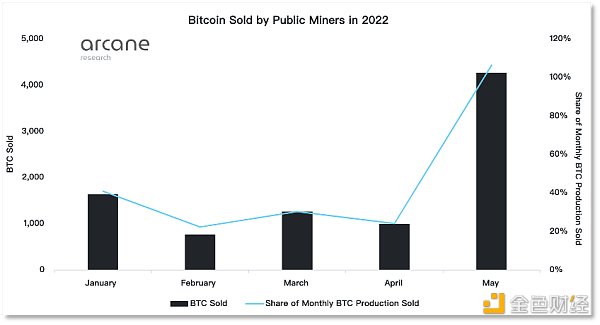

Bitfarms 可以視作比特幣的公共礦工之一,下跌的行情正在威脅他們的生存。總部位於挪威的研究機構Arcane Research 數據顯示,在2022 年的前四個月,公共礦業公司出售了30% 的比特幣產量。礦業盈利能力的暴跌迫使這些礦工在5 月份將銷售率提高到其產量的100% 以上。

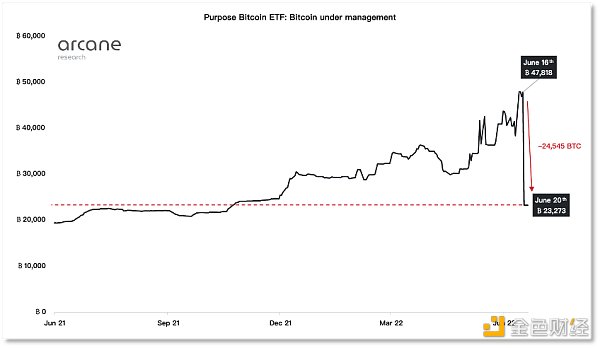

除了礦工,全球最大的比特幣現貨交易所基金(比特幣現貨ETF)也在出售BTC。 Arcane Research 數據顯示,跟踪比特幣現貨價格的Purpose Bitcoin ETF 在上週五流出了24510 BTC,這是自2021 年4 月該基金在加拿大證券交易所首次亮相以來單日最嚴重的贖回,分析師認為,巨額的資金外流可能是大規模強制清算造成的。

6 月20 日,BTC 回到了20000 美元上方,並在21 日上探21500 美元,目前在20800 美元附近徘徊,市場的不確定性仍未消除。

礦工拋售比特幣求活

加密礦業盈利能力的惡化迫使公共礦工開始清算他們持有的比特幣。

6 月21 日,北美算力最大的加密礦業公司Bitfarms 表示,在過去7 天內已出售了3000 BTC,約佔其持有的6349 BTC 中的47%。據該公司稱,它將約6200 萬美元的銷售資金來「減少其在Galaxy Digital 的BTC 信貸額度」以重新平衡債務。 Bitfarms 出售了包括1500BTC 在內的加密資產後,公司6 月的信貸額度從1 億美元減少至6600 萬美元,債務也隨之降至3800 萬美元。

根據Bitfarms 首席財務官Jeff Lucas 的說法,該公司將「不再囤積」它每天生產的所有比特幣(日產量約14 BTC),而是選擇採取行動「提高流動性、去槓桿化」以優化公司的資產負債表。 Bitfarms 表示,它還與NYDIG 達成了一項價值3700 萬美元的設備融資交易,這筆融資將該公司的流動性保持在約1 億美元。

「我們認為,在當前市場環境中,出售我們持有的部分BTC 和日常生產作為流動性來源是最好和最便宜的方法。」Lucas 說。

作為一家上市的加密礦業公司,Bitfarms 在昨日才披露了BTC 的出售消息,而賣出BTC 的公共礦工不僅它一家,Arcane Crypto 數據顯示,為比特幣網絡貢獻了約20% 算力的前28 家公共礦業公司在5 月售出了4271 BTC,比上個月增加了329 %。

Arcane Research 數據顯示,在2022 年的前四個月,公共礦業公司出售了30% 的比特幣產量。礦業盈利能力的暴跌迫使這些礦工在5 月份將其銷售率提高到其產量的100% 以上,「6 月份情況有所惡化,這意味著它們可能會賣出更多。」

2022 年公共礦工的比特幣出售率

該研究機構的研究員Jaran Mellerud 解釋,礦工是比特幣唯一的自然淨賣家,他們每天收到900 BTC。其中,公共礦工的生產成本非常低,因為他們可以獲得廉價電力並使用新的節能機器,這意味著他們沒有關閉機器的風險,但較低的現金流將使他們難以獲得融資,這可能會影響他們的擴張計劃。

「公共礦工僅佔比特幣哈希率的20% 左右,而研究他們的行為可以暗示私人礦工在做什麼。」Jaran Mellerud 指出,公共礦工能通過出售大部分開采的比特幣來獲得現金流,他們也可以在牛市期間通過進入金融市場來保持更大份額的生產,而對生產成本更高的私人礦工來說,情況可能更加困難。 「礦工是比特幣市場最大的鯨魚,持有約80 萬個BTC ,其中公共礦工擁有46,000 個。如果他們被迫清算這些持股的相當大一部分,可能會導致比特幣價格進一步下跌。」

最大的比特幣現貨ETF 資金外流

除了礦工之外,拋向市場的BTC 還來自比特幣現貨交易所基金(比特幣現貨ETF)。

Arcane Research 數據顯示,上週五,全球最大的比特幣現貨ETF 「Purpose Bitcoin ETF」 流出24510 BTC,這是自2021 年4 月該基金在加拿大證券交易所首次亮相以來單日最嚴重的贖回。該研究機構在一份報告中寫道,資金外流意味著該基金不得不以周五的價格出售約5 億美元的BTC,這增加了已經搖搖欲墜的加密貨幣市場的拋售壓力。

Purpose Bitcoin ETF 管理的BTC 數量腰斬

該機構的研究員Vetle Lunde 分析,巨額資金外流很可能由大規模的強制清算造成,「24000 BTC 的強制拋售可能是引發BTC 在本週末跌至17600 美元的原因。」

比特幣現貨ETF 跟踪的是比特幣的價值,並提供了一種無需直接處理BTC 即可投資BTC 的方式,ETF 管理方會積極添加和出售比特幣,以匹配投資者對基金的投資和贖回。這些ETF 可以在傳統的受監管的證券交易所進行,無需用戶進入加密資產交易平台。

Purpose Bitcoin ETF 是迄今為止最大的以比特幣為重點的交易所交易基金,在周五贖回之前管理了近48000 BTC。現在,該基金僅持有約23300 BTC。而另一隻同類基金3iQ CoinShares Bitcoin ETF 曾在上個月出現大量的資金外流,賣出了7401 BTC。

由於資金外流,Purpose Bitcoin ETF 將頭把交椅讓出給了在紐交所上市的ProShares 比特幣策略ETF (BITO),後者跟踪的是比特幣期貨的價格。

自去年10 月推出以來,BITO 上週出現了第二大淨流入,導致該基金的比特幣敞口增長了相當於4115 比特幣。數據顯示,該基金管理著6.68 億美元的資產,相當於約31500 BTC。

Lunde 在Arcane Research 報告中分析,對比表明,至少有一些美國投資者將當前的BTC 拋售視為一個有吸引力的切入點,正利用強制賣出的優勢以期在短期反彈中獲利。

除了比特幣礦工的出售、金融衍生品市場的清算之外,加密市場巨鯨的流動性危機也在加劇市場下行的風險,諸如加密資產借貸平台Celsius、加密對沖基金三箭資本等都在上週出現了出售資產自救的情形。

按照區塊鏈數據分析服務商Glassnode 的數據,在上週短短的三天內,拋售BTC 造成的實現交易損失規模達73 億美元。如此情形下,Bitfarms 這樣的礦業公司在融資,Celsius 也開始諮詢律師尋求從資本渠道緩解危機,另一家加密資產借貸平台BlockFi 則以2.5 億美元的循還信貸額度獲得了來自加密資產交易平台FTX 的資金。

巨鯨資金外流、尋求融資的信號表明,加密資產市場的寒冬還無法看到盡頭。