原文標題:《全球加密執法行動持續升溫:1C0 熱潮中的騙局難逃法網》

撰文:Elliptic

編譯:白澤研究院

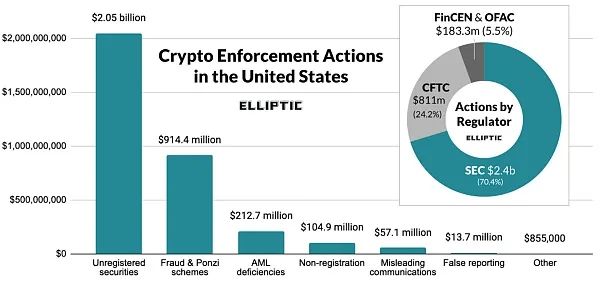

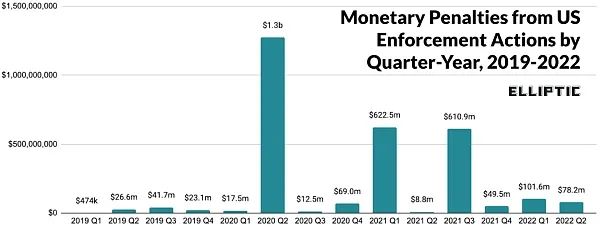

根據政府數據,在2022 年的前六個月,美國監管機構已收取價值1.797 億美元的罰款。執法行動主要涉及未提前註冊而發行代幣的公司、欺詐、未遵守反洗錢規則(AML)和具有誤導性的代幣營銷。

自比特幣問世以來,今年這些最新的加密相關執法行動使美國監管機構收取的罰款總金額達到33.5 億美元。

迄今為止,2022 年最大的執法行動是針對BlockFi(一家提供加密資產借貸服務的公司)發起的,該公司在4 月因未在美國證券交易委員會(SEC)註冊其借貸產品而同意支付1 億美元罰款,包括為提出類似指控的美國32 個州賠償5000 萬美元,而剩餘的5000 萬美元則支付給美國SEC。

值得一提的是,從2020 年以來最知名的執法行動仍然是美國SEC 與Telegram Group Inc. 及其全資子公司TON Issuer Inc. 之間的12 億美元和解。 2019 年10 月11 日,美國SEC 對Telegram 提起訴訟,指控該公司向全球171 名初始投資者出售約29 億枚Grams 代幣,稱Grams 代幣並未在SEC 註冊登記,違反了聯邦證券法的註冊要求,並禁止Telegram 交付其出售的Grams 代幣。最終,Telegram Group 與SEC 達成和解,全額向投資者退款,並被處以1850 萬美元的罰款。

美國加密執法行動繼續擴大

自2009 年以來的13 年中,美國SEC、美國商品期貨交易委員會(CFTC)、外國資產控制辦公室(OFAC)和金融犯罪執法網絡(FinCEN)共對加密資產相關業務發起了130 多項執法行動。其中一些尚在進行中,暫無處罰結果。

在這些監管機構已經獲得的33.5 億美元罰款中,有11 億美元來自民事處罰,有21 億美元來自非法所得(包括利息)和來自賠償的1.663 億美元。

美國SEC 的執法行動占美國迄今為止收集的所有與加密資產相關的罰款的70% 以上,並且這個勢頭可能會繼續加強。今年3 月,SEC 宣布,將加密資產和新興技術作為其在2022 年的首要任務。 5 月,SEC 透露,其 [加密资产和网络部门] 增加20 個職位,規模翻了一番。 SEC 主席Gary Gensler 表示:「美國擁有最大的加密資產市場,因為投資者對它們充滿信心,隨著越來越多的投資者進入加密市場,投入更多資源來保護它們變得越來越重要……SEC 將更好地監管加密資產領域的不法行為市場,重點是調查與以下相關的證券法違規行為:加密資產產品;加密資產交易平台;加密資產借貸和質押產品;去中心化金融(DeFi)平台;NFT;和穩定幣。」

美國參議院最近提出的立法草案可能會通過將加密資產市場的許多監督責任置於CFTC 身上,而降低SEC 的影響力。

6 月7 日,美國參議員Cynthia Lummis 和Kirsten Gillibrand 提出了對美國加密資產行業具有深遠影響的立法草案—— 負責任的金融創新法案(RFIA),雖然RFIA 不一定最後真能成為法律,但該法案中明確的監管權限、對術語的清晰定義、保護投資者的措施、稅收制度改革和促進創新,可以為美國的加密資產監管制定一個全面的框架。

眾所周知,目前監管加密衍生產品市場的CFTC 與監管作為證券的加密產品的SEC 之間經常發生「監管地盤爭奪戰」。作為解決方案,RFIA 為CFTC 設想了一個更高的地位—— 通過將加密資產定性為「商品」納入《商品交易法》,使CFTC 成為主要的加密市場監管機構。因此,CFTC 將負責監管比特幣和以太坊等加密資產的現貨市場。

然而,SEC 主席Gary Gensler 卻表示反對,稱此舉可能會阻礙確保對加密市場進行有效監管的努力。

備受矚目的執法行動仍在繼續

今年美國的執法行動包括針對2017-18 年1C0 熱潮期間爆發的初始代幣發行的欺詐行為。

2018 年,一家名為Centra Tech Inc 的公司通過虛假廣告賺了3200 萬美元,包括吹噓已經與Visa、Mastercard 等主流支付提供商之間建立了合作關係。此外,兩位名人– 當今世界職業拳壇超級拳手小弗洛伊德・梅威瑟和自身音樂人DJ Khaled – 曾在2018 年為CTR 代幣做推廣,但他們為此獲得的報酬未知。

2022 年5 月,紐約地方法院下令「CTR 代幣」的三名發行人支付4000 萬美元的非法所得。

其他引人注目的執法行動正在進行中,尚未導致指控或罰款。 6 月9 日,美國上訴法院維持SEC 對Terraform Labs 及其創始人Do Kwon 的傳票。在加密資產Luna 及其UST 穩定幣崩盤後不久,SEC 開始調查開發商Terraform Labs 在推廣「Mirror Protocol」時是否違反了聯邦證券法。

更多國家加入加密執法的行列

儘管美國仍然是迄今為止最大的加密相關執法行動發起者和罰款接受者,但其他國家也開始加強其加密執法能力。

2022 年4 月,尼日利亞的四家銀行因未能阻止客戶交易加密資產而被尼日利亞央行處以總計190 萬美元的罰款。

土耳其— 儘管加密投資者激增,但這是另一個對加密資產採取強硬立場的國家。 2021 年5 月,土耳其金融犯罪調查委員會(MASAK)獲得了對加密資產服務的監管權力,因此自2021 年12 月以來,MASAK 因合規缺陷已經對五家加密資產交易平台處以210 萬美元的罰款。

在法國,一位社交平台網紅於2021 年7 月被罰款21,000 美元,原因是在他的社交平台上推廣一款加密資產,卻沒有提及他為此獲得報酬。

西班牙和英國也在考慮制定新的法規,以防止加密資產進行誤導性的促銷。

印度還於2022 年3 月宣布,它在2021 年到2022 年期間從11 家加密資產交易平台追回了110 萬美元的逃稅。這些交易平台還被處以12 萬美元的額外罰款。

儘管如此,絕大多數罰款仍由美國繼續開出,佔加密資產執法行動獲得的罰款的98%。

執法行動對加密行業意味著什麼?

對加密資產執法行動與加密資產不可監管的理論相矛盾。

無論是在美國還是土耳其、尼日利亞等其他對加密資產違法行為罰款的國家,加密資產服務都開始受到嚴格的監管。與傳統金融服務非常相似,監管的範圍從反洗錢、合規性、證券的註冊和適當促銷。

值得注意的是,2022 年導致罰款的大多數執法行動大多與2017-18 年1C0 熱潮期間所犯的違法行為有關,而不是最近的事件。自1C0 時代以來,監管機構、投資者和區塊鏈開發商已經發生了變化。如果早在2017 年發行代幣的欺詐者都未能逃避執法行動,那麼今天的潛在欺詐者將更難以逃避監管機構,並繼續欺騙那些容易上當的投資者。

美國監管機構成功地從加密資產歷史上一些最臭名昭著的未註冊產品或欺詐中恢復資產,並不一定表明加密行業正受到金融犯罪的困擾。相反,執法行動的成功強化了加密資產可以通過分佈式賬本公開追踪—— 這與中心化的傳統金融服務形成鮮明對比。區塊鏈的透明性增加了欺詐者在不被執法部門或合規加密資產交易平台注意的情況下參與或兌現其非法獲得的加密資產的難度。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源: 白澤研究院