在研究一個項目時要記住的一些警告信號。

撰寫:Ben Giove

編譯:TechFlow intern

熊市是充滿機會市場。隨著估值的壓縮和牛市泡沫的破滅,那些具有強大基本面和專業團隊能度過加密貨幣冬天的項目將會首先生存,然後茁壯成長,這為投資者提供了一個巨大的機會。

即使2018-2019年的熊市,大暴跌結束之後,也會有少數表現出色的項目提供超額回報。例如:在整個市場相對低迷的2019年,Chainlink(LINK)和Synthetix(SNX)分別上漲了486%和2924%。

挑選贏家是非常困難的,但投資者不僅可以通過關注優質項目,還可以通過訓練自己來識別要避免的項目,從而大幅提高他們的勝算。讓我們來看看在研究一個項目時要記住的一些警告信號,這樣你的熊市投資組合就不會有太大的意外。

警告信號#1:供應過剩

代幣經濟學是關於供求關係的。雖然沒有任何代幣可以完全避免熊市帶來的無情拋售壓力,但代幣分配和供應時間表的不同可以讓投資者更好地了解結構性拋壓的來源可能在哪裡。

在查看代幣的供應動態時,最關鍵的因素是其供應的流通百分比。許多代幣——尤其是在DeFi 中——剛開始深度都不夠或流通量很少。這通常會導致項目的市值與其完全稀釋估值(FDV) 存在顯著差異,因為由於散戶投資者競購這個較小的代幣池,新代幣通常在推出後不久就被拉高到不合理的估值。

雖然這因代幣而異,但那些流通量低的——尤其是那些估值較高的——更有可能在熊市中賣出套現,以度過熊市。而那些在公開市場上流通的供應比例較高的代幣,可能會更有效地抵禦熊市。

這些低流通量代幣的拋售壓力通常有兩個來源:

●首先是內部解鎖,因為許多代幣有很大一部分供應分配給團隊成員和投資者。通常會有時間緩衝,即發布後到解鎖公佈會隔一段時間,然後就是歸屬期。

雖然內部人士是否會在他們開始歸屬後立即出售其代幣存在不確定性,但這些解鎖確實帶來了拋售壓力,儘管市場疲軟,但他們可能已經能夠以大大低於代幣當前價格的成本基礎進行投資。

●另一個不確定因素是:私募輪融資的估值很少被披露,使當前和未來的代幣持有者處於信息劣勢。

儘管存在這種信息不對稱,但精明的投資者可以使用Dove Metrics、Unlocks Calendar 和Nansen 等工具來收集這些輪次的更多信息,並查看內部人員是否正在出售他們的代幣。

伴隨著解鎖,許多代幣也面臨著來自礦工的結構性拋售壓力。即使在這個熊市中,許多協議目前都有積極的流動性挖礦計劃,並使用他們的原生代幣進行激勵礦工。

此外,許多協議最近都轉向基於通脹的Ve-Token 模型。這些模型增加原生代幣的排放量,以激勵各種池的流動性。

無論分配機制如何,隨著礦工出售這些代幣套現,這些通脹都會對價格施加下行壓力。

解鎖和通貨膨脹的拋售增加了代幣在整個熊市中繼續貶值的可能性。但正如我們很快就會看到的那樣,這種拋售壓力也會削弱協議的資本,並降低它在漫長的冬天中存活下來的可能。

警告信號#2:國庫的原生代幣

項目可能難以在熊市中生存的另一個跡像是缺乏多元化的資金。

根據DeepDAO數據,DAO 國庫持有超過8.1B 美元的流動資產和歸屬資產。其中,只有1.0B 美元(12.3%) 是與美元掛鉤的穩定幣,如USDC、USDT、DAI、FEI 和FRAX。額外的3.918 億美元(4.8%) 用於ETH 等加密儲備資產。

這個數據表明了一些事情。首先,它表明許多協議資本不足,缺乏在熊市中長期生存所需的必要資金。這種多樣化的缺乏也證實了許多DAO 國庫高度集中在協議的原生代幣中。

這帶來了一個問題,因為它將一個協議的自我維持能力與它的代幣價值聯繫在一起,現在就是如此。

此外,它表明,為了支付貢獻者和支付其他運營費用,DAO 可能被迫以低價向流動性越來越低的市場出售自己的代幣。這不僅加劇了各自代幣的拋售壓力,進一步耗盡了國庫的價值,而且可能導致社區內部發生衝突,與Holder的矛盾加劇,這可能會進一步打擊士氣,並使所有利益相關者的生活更加困難。

缺乏多元化的國庫可能會迫使協議轉向其他形式的融資。例如,為了獲得足夠的資金來生存,DAO 可能被迫轉向場外交易,在這種交易中,它會以折扣價向VC 或機構出售鎖定的代幣。

這些交易基本不可能有利於協議,因為它不代表代幣持有者們的利益。雖然DAO 可能很快就會擁有更多可供使用的融資工具,例如通過Porter Finance 和Debt DAO 等協議進行債券和債務發行,但這種基礎設施仍處於起步階段,並帶來新的風險和義務,許多協議可能沒有能力處理。

儘管致力於協議開發的中心化公司(例如Uniswap Labs)可能擁有必要的資金,但投資者和代幣持有者無法確定這一點,因為他們的財務狀況幾乎從未向公眾披露。

投資者看一下這些國庫的構成是明智的,希望能避免那些資金過度分配到其原生代幣的項目。

警告信號#3:糟糕的治理

不幸的是,如今還處在Web3的早期階段,DAO 的治理在很大程度上是一團糟。話雖如此,投資者仍應注意一些特別糟糕的治理案件,作為警告信號。

在熊市期間,緊張局勢加劇,風險很高,信任稀缺,治理可以成就或破壞項目。通過治理做出的決定——以及這些決定的執行方式——會對協議的長期健康和合法性產生巨大影響。

由於DAO 處於起步階段,該行業尚未在治理和組織結構方面達成共識。再加上代幣持有者投票的激增——很容易導致治理失控和優先考慮短期價值的最大化——導致許多DAO 陷入去中心化的兩個極端。

●一方面,一些DAO 發現自己處於過於去中心化的境地。雖然高度集中的權力會導致問題,但完全缺乏等級制度會給DAO 帶來其自身的問題。過度去中心化的DAO 效率極低,使他們無法做出快速及時的決策。此外,這些組織可能會發現自己飽受內訌和權力鬥爭的困擾,導致他們無法執行路線圖。

●另一方面,許多DAO 都是DINO:名義上的去中心化。雖然聲稱自己是DAO,但這些組織有多種因素導致它們權力高度集中。例如,許多DINO DAO 的代幣供應高度集中在內部人員中,投資者和團隊成員的分配額超大。

通常情況下,這些團隊成員是唯一能夠實施提案的實體,使這些”DAO “的內部人員能夠完全忽視或完全繞過他們所說的治理過程,進行”治理戲劇”,以追求自己的目的。

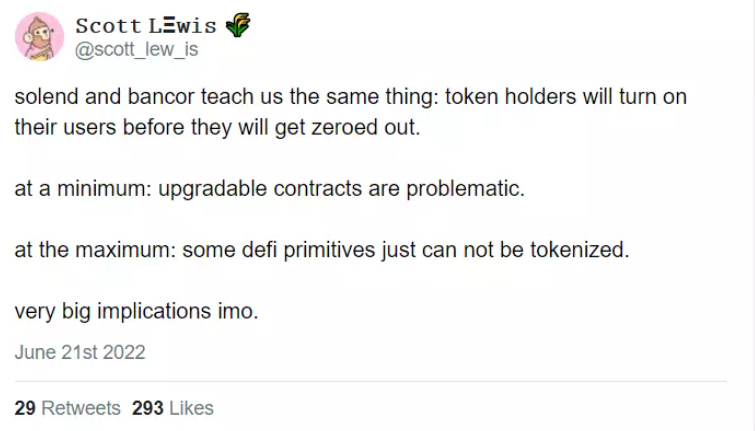

僅在過去一周,我們就已經看到了幾個類似的示例。

例如,去中心化交易所Bancor 決定單方面暫停無常損失保護,這是其在DEX 上提供流動性的價值主張的關鍵組成部分,還是在沒有經過治理或提前通知協議參與者的情況下完成的。

另一個例子是Solend,這是一個借貸市場,它啟動了其鏈上投票系統,然後立即提議沒收一個巨鯨的資金,因為該資金的大量頭寸面臨著清算風險。雖然鯨魚的頭寸清算對平台的穩定性構成潛在威脅,而且該團隊後來又收回了這一舉動,但Solend 和Bancor 可能已經嚴重損害了用戶和社區之間的信任。

投資者明智的做法是避開那些無視治理的協議,以及注意那些為了實現最佳治理而共同努力的協議。

結論

要找到下一個熊市贏家,投資者不僅要知道要尋找什麼,還要能夠識別警告信號以避免一些項目。

這些信號包括代幣的供應過剩,因為這些代幣將不斷受到來自內部人員和礦工的結構性拋壓,和擁有大量其原生代幣的DAO,以及治理不善的協議。

熊市既是危機更是機會,你會抓住這個機會嗎?

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:深潮