ReFi 就是運用錢來激勵人去做對生態有幫助的事情,使自然資源再生。

貨幣(錢)有三個用途:交換媒介、記賬單位、價值儲藏。前兩個用途讓錢成為了一個很好的工具,第三個用途讓錢變成了很多人一生追求的目標。但仔細想來,第三個用途「價值儲藏」也是一個工具,是貨幣發行者用以激勵大眾實現他們目標的方式。每個基於區塊鏈技術的項目都可以選擇發幣,一個好的項目可以改變幣(錢)帶來的「目的性」副作用,讓錢更好地成為一個工具,為人服務。

本文首先簡要討論基於借貸利率調控的現代貨幣體繫帶來的問題,以及區塊鏈技術對貨幣體系的革新;其次從區塊鏈項目發幣角度聊聊如何讓錢成為工具以及什麼是ReFi;最後說說在ReFi 賽道裡,如何用區塊鏈技術去解決自願碳市場的問題。

錢的來源與調控:現代貨幣體系

在現代社會,錢(法幣,如人民幣、美金、英鎊等)的使用場景是有史以來最廣泛的,金錢文化和消費主義讓錢的地位至高無上,人們花大量的時間在賺錢和積累錢。但你再往上一層看,錢是怎麼來的又是怎麼被分配的呢?

目前的經濟框架裡,錢的來源就兩個:貨幣(央行印出來的)和借貸。而央行,就是通過控制發行貨幣的量和調整利率(利率高時信貸減少)來控制你手裡的錢的多少。

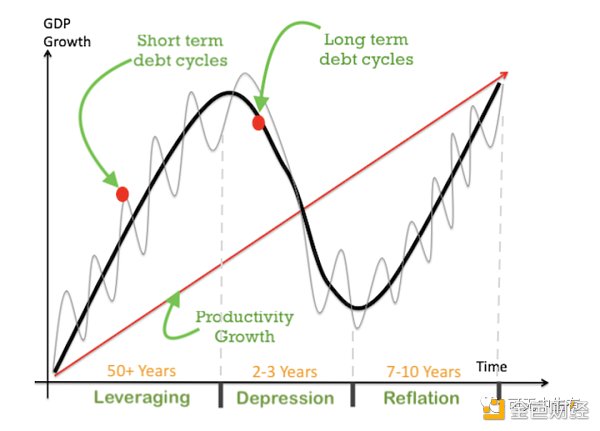

信貸在當前的貨幣體系中是非常重要的,短期的經濟波動幾乎完全由信貸(利率)來決定。短期中生產力水平(供給)相對穩定,信貸多少直接決定了需求的多少。我們來看看一個短期信貸週期:央行降低利率增加信貸導致支出增加,一個人的支出是另一個人的收入,收入增加信用度提高進而導致借貸進一步增加,循環往復。因為支出增長速度高於商品生產速度,從而導致物價提高,物價到某一水平後央行為了遏制通貨膨脹,會增加利率減少借貸,促使更多提前還款,減少消費。

短期央行可以通過利率來控制市面上的錢,可利率對長期的經濟就不怎麼起作用了。當每一個短期信貸週期的經濟增長和債務增長都超過前一個週期,信貸條件越來越寬鬆,儘管借很多債務,但收入和資產價格上升(借錢投資導致)使得借款人保持很好的信用。可當償債成本增加速度超過收入增加速度時,信用開始降低,大量的違約開始出現,金融危機產生,這時財政手段開始乾預,用稅收進行財富再分配,導致貧富差距進一步增加。

所以你看,通過借貸利率來進行調控的現代社會貨幣體系會帶來兩個結果,要么是經濟增長,要么是大量違約。經濟增長這個目標放在工業社會時期很可行,大規模刺激生產讓大家的生活水平都提高了;但在當前的時期,實體經濟增長已經出現明顯天花板,大規模刺激只能帶來更大的負外部性成本(大量的自然資源被破壞)和較小的經濟成效;而大量違約這個結果其實不會讓直接違約的人買單,而是會讓整個社會買單,從而貧富差距進一步增加。

在現在這個高通脹、低經濟增長、高失業率的時間點,我們確實看到了當前貨幣政策的各種問題,所以會讓人進一步思考,基於信貸的貨幣政策應該如何改進?

其實區塊鏈技術的出現起初就是為了解決當前貨幣體系中的信用問題。 2008 年次貸危機時,中本聰希望設計一個不依賴於信用的電子交易系統,讓每筆貸款都可以記錄到一個單一的區塊中,由於分佈式透明性和不可篡改性,投資者可以看到CMO 裡的每筆貸款記錄。區塊鍊為價值轉移提供了一個去中心化的信用體系,不依賴於人類的道德規範,而依賴於計算機的冷靜計算,一切基於加密證明而不是信用。

區塊鏈技術解決了信用問題,但又引入了一個新的問題:當信貸消失,利率不再起作用,在加密世界裡怎麼去調控經濟?新的貨幣政策可以是怎樣的?當經濟增長這個目標變得不再可持續,怎樣的目標是可以被重新引入的?

讓錢成為工具:ReFi

錢對大部分人來說是一個目的,你去工作、去做生意、去每天追踪幣價都是為了賺錢;但是從貨幣政策制定者的角度來看,錢是一個工具,通過貨幣政策(目前是調整利率)來控制人們手裡的錢的數量,進而來激勵人去實現政策制定者想要達到的目的,比如經濟增長、穩定物價、穩定就業。

理解了這個邏輯,我們再回到幣圈來看,其實每個可以發幣的項目方都是貨幣政策的製定者,他要是夠聰明的話,可以製定自己的貨幣政策來激勵用戶去做自己想讓用戶做的事情。舉個例子:最近很火的stepn,對每天跑步的你來說是你通過跑步賺到了錢;也可以說項目方用賺錢的激勵讓你每天去跑步了(當然Stepn 項目方的最終目的不是讓你去跑步,但跑步至少是中間目的)。

所以,如果一個幣圈項目方,它有一個for public good 的目的(比如保護大自然♻️,比如關心自己的健康,比如幫助他人);自己發的幣又有多個使用場景從而能維持一定的價值;再加上一個優美有效的貨幣政策,那確實可以通過自己的幣去激勵用戶做好事,反過來也讓一群做好事的人賺更多錢。

對項目方來說,自己的幣可以成為一個工具去激勵用戶去達到一定的目的。當項目的目的是保護自然和生物多樣性時,就落入ReFi 的範疇。 ReFi (Regenerative Finance) 就是運用錢來激勵人去做對生態有幫助的事情,使自然資源再生。其實ReFi 不是僅限於幣圈,碳市場就是一個rReFi 市場– 用錢刺激企業少排碳:通過給單位碳排放量標價,促使更多企業減少碳排放;通過給單位碳減排量標價,促使更多項目做更有益於生態的事情。

碳市場上鍊

碳市場

由於溫室氣體的排放具有負外部性,因此從環境經濟學的角度減少溫室氣體排放需要將排放帶來的負外部性內部化,從而達到全社會減排效益最大化的結果。負外部性內部化的解決需要依靠政府政策,順應「誰污染誰付費」的原則,確定溫室氣體排放者應為排放一定量的溫室氣體的權利支付一定費用,這個過程被稱為碳定價。

碳定價機制一般分為碳稅和碳排放權交易體系。這兩種機制在減排機理上有本質區別:前者指政府指定碳價,市場決定最終排放水平,故最終排放量的大小具有不確定性;後者指政府確定最終排放水平,由市場來決定碳價,故碳價大小是不確定的。我們一般所說的碳市場特指碳排放權交易體系下,對單位碳排放量/ 減排量進行交易的市場。

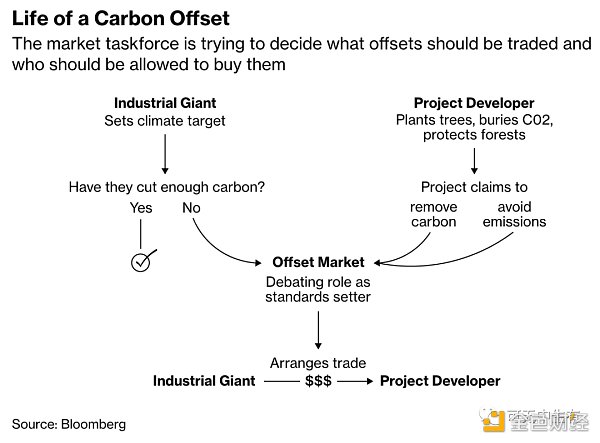

根據市場是否具有(履約)強制性,可將碳市場分為強制性碳市場和自願性碳市場;其中,強制性碳市場的參與主體主要為控排企業,這些企業被政府規定每年的碳排放只能控制在被分配的碳排放額度內,超出部分就要進行罰款。強制性市場的交易產品主要為碳排放配額:沒用完碳排放額度的企業賣給缺少額度的企業(為了履約)。自願性碳市場參與主體主要為減排項目/ 企業(賣方)、控排企業(買方),交易產品為碳減排量(碳信用)。比如有一個植樹建林的項目,在經過國際組織認證後,可以把自己的碳信用額在自願性碳市場出售,而買方一般為被政府規定必須控排的企業,他們可以用碳信用額度來變向增加自己的碳排放配額。參與方還有專門投資碳市場的投資者。

自願碳市場目前有很多問題:

-

是otc 市場,所以缺少透明度和流動性。中間商賺的差價大約佔了減排項目方收入的一半

-

沒有價格發現的市場機制

-

除了機構之外個人無法參與

-

進入門檻很高,因為合規成本和MRV 成本高

區塊鏈技術如何解決自願碳市場問題?

tokenization:把碳信用token 化。這裡要注意的是,不同項目的碳信用是有細微差別的:比如通過植樹造林獲得的碳信用和通過製造清潔能源生成的碳信用會不同;年限、國家地區不同,碳信用質量也不同。所以token 化之後的碳信用在價格上也是有差異的。

carbon pool:把上鍊成為token 的碳信用按照不同的標準投入到不同的池子中(引入DeFi 工具)

tokenization+carbon pool– 模擬交易所:

-

有利於增加碳市場流動性和價格發現(via 套利)

-

通過持有不同種類的carbon token,企業也可以對沖碳價的上漲

-

可以增加碳信用的用途,比如當成借貸的抵押品、和nft 結合、轉讓贈與等

-

可以增加價格的透明度和雙重認證問題

-

token 本身帶有很多MRV (measurement, reporting and verification) 數據,可以幫助提高MRV 效率,也有利於精準初始定價

-

個人用戶也可以進入碳市場

項目

-

regen:註冊橋(負責碳信用上鍊過程)

-

toucan:註冊橋(碳信用上鍊)+ 碳池子

-

Klima DAO:$KLIMA 背後有碳信用token 的back,本身是個ohm fork

基於碳市場的ReFi 項目,碳Token 本身的價值是依賴於負外部性內部化的國際準則,所以項目方只需要做碳上鍊這一個動作就可以讓其Token 自帶價格。可是怎麼刺激Token 的需求從而達到最終的讓更多人做環保的目的,是目前項目的普遍問題。同時,碳上鍊這個過程,因為涉及到和國際註冊組織(regiestries) 的合作和線下對項目的dd 過程,導致上鍊的過程也是比較緩慢的,怎麼去做去中心化的MRV,也是當前的一個難點。

Referencehttps://youtu.be/p1lXhTzlCVkhttps://je.mirror.xyz/S-dpms92hw6aiacUHoL3f_iAnLVDvbEUOXw7wpy7JaUhttps://pdf.dfcfw.com/pdf/H3_AP202112271537027836_1.pdf1640626585000.pdf